Ứng dụng nghiên cứu cấu trúc phụ thuộc trong phân tích rủi ro trên thị trường chứng khoán Việt Nam

Rủi ro có thể đƣợc hiểu đơn giản là những kết cục có thể xảy ra trong tƣơng lai mà

không đƣợc mong đợi. Tùy từng lĩnh vực nghiên cứu, rủi ro đƣợc định nghĩa theo những

cách khác nhau. Trong lĩnh vực quản trị rủi ro, ngƣời ta dùng thuật ngữ “hiểm họa”

(hazard) để phản ánh sự kiện mà có thể gây ra một thiệt hại nào đó và thuật ngữ “rủi ro”

(risk) để chỉ xác suất xảy ra một sự kiện nào đó. Theo cách này, rủi ro chỉ phát sinh khi có

sự không chắc chắn về mất mát xảy ra. Trong lĩnh vực tài chính, rủi ro là khái niệm đánh

giá mức độ biến động hay bất ổn của giao dịch hay hoạt động đầu tƣ. Rủi ro tài chính đƣợc

quan niệm là hậu quả của sự thay đổi, biến động không lƣờng trƣớc đƣợc của giá trị tài sản

hoặc giá trị các khoản nợ đối với các tổ chức tài chính và các nhà đầu tƣ trong quá trình

hoạt động của thị trƣờng tài chính. Với cách định nghĩa này, rủi ro đƣợc hiểu theo nghĩa

rộng hơn, tất cả những sự thay, đổi biến động không lƣờng trƣớc đƣợc đều là những rủi ro,

có thể những sự thay đổi này sẽ gây thiệt hại hoặc có lợi cho ngƣời ra quyết định hành

động.

Trong phạm vi bài viết, phân tích rủi ro đƣợc hiểu là phân tích, đánh giá nguy cơ, khả

năng xuất hiện và mức độ nguy hại của các rủi ro, nhằm cung cấp thông tin về rủi ro thị

trƣờng khi xảy ra các biến cố hiếm nhƣ khi thị trƣờng bùng nổ hay có khủng hoảng. Các

thông tin trong bài viết này có đƣợc dựa trên các kết quả nghiên cứu cấu trúc phụ thuộc

giữa các chuỗi lợi suất tài chính.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Ứng dụng nghiên cứu cấu trúc phụ thuộc trong phân tích rủi ro trên thị trường chứng khoán Việt Nam

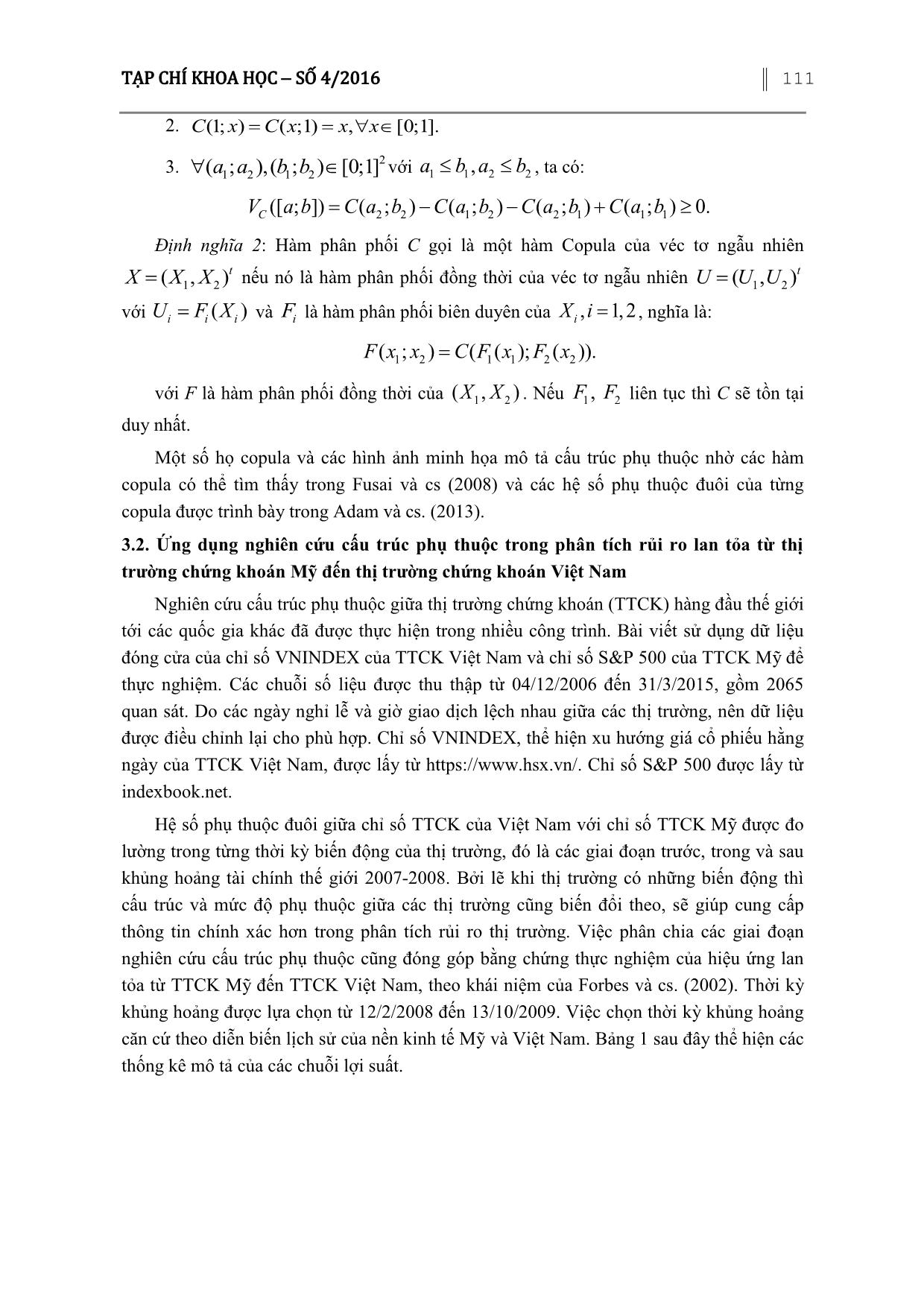

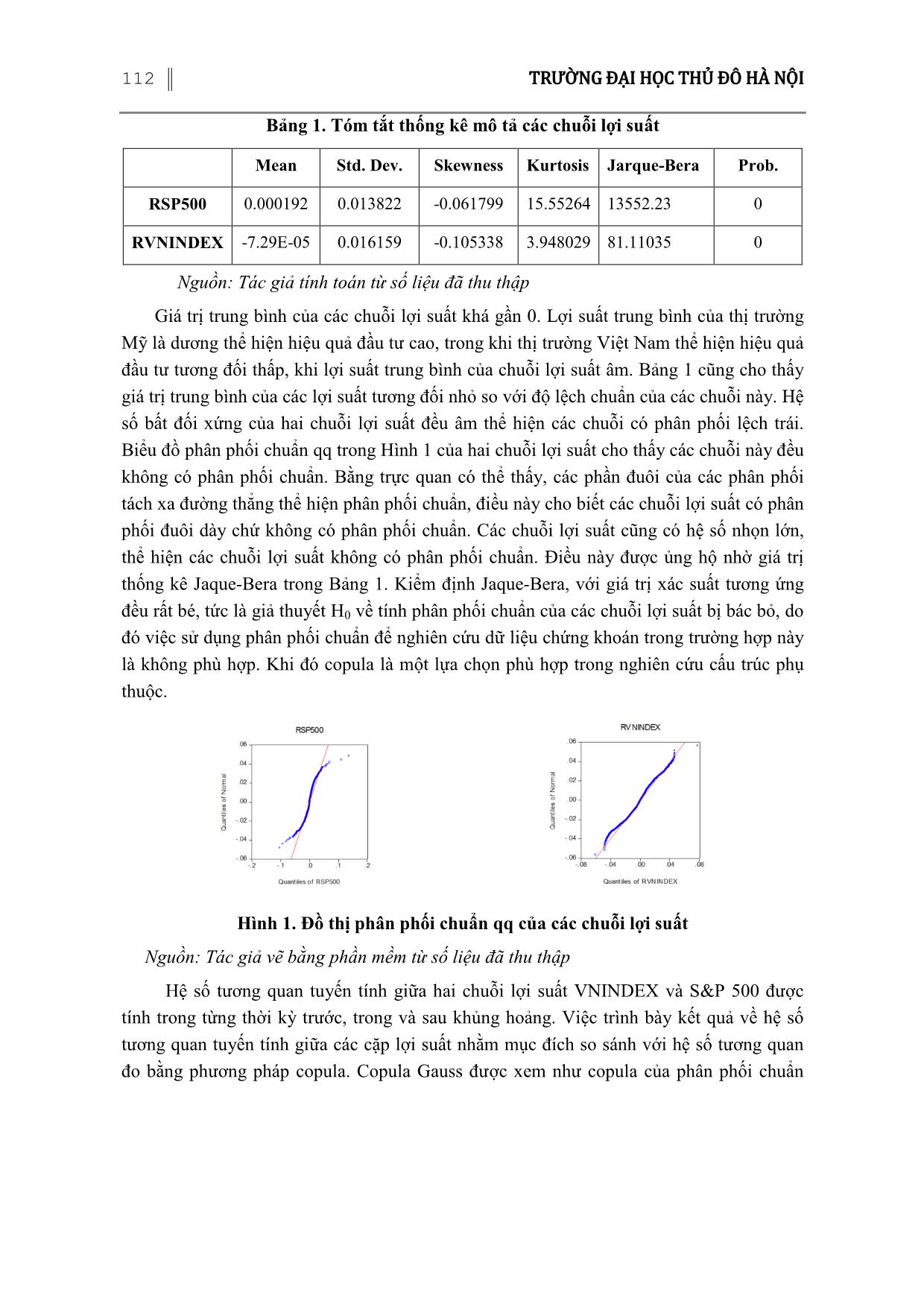

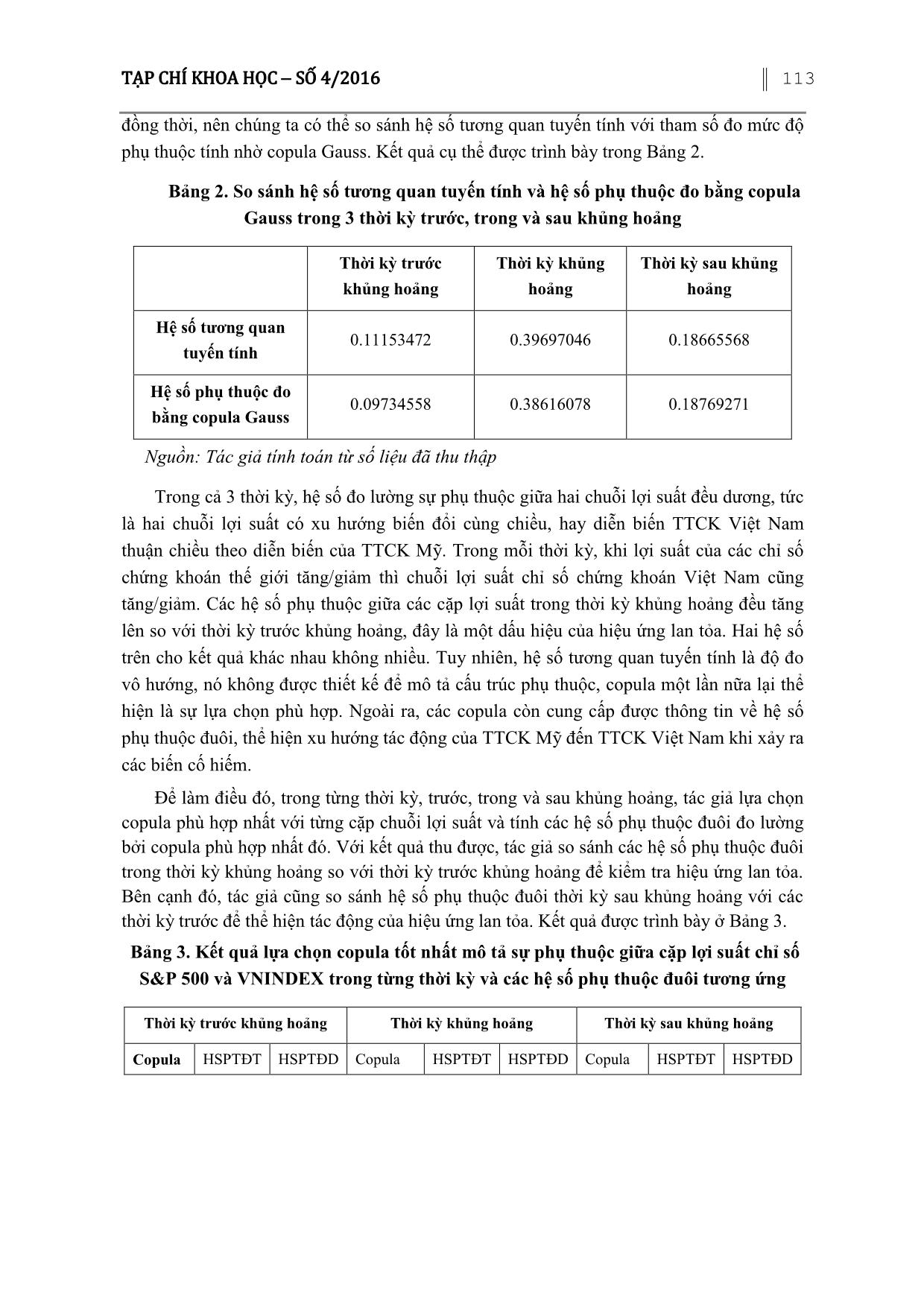

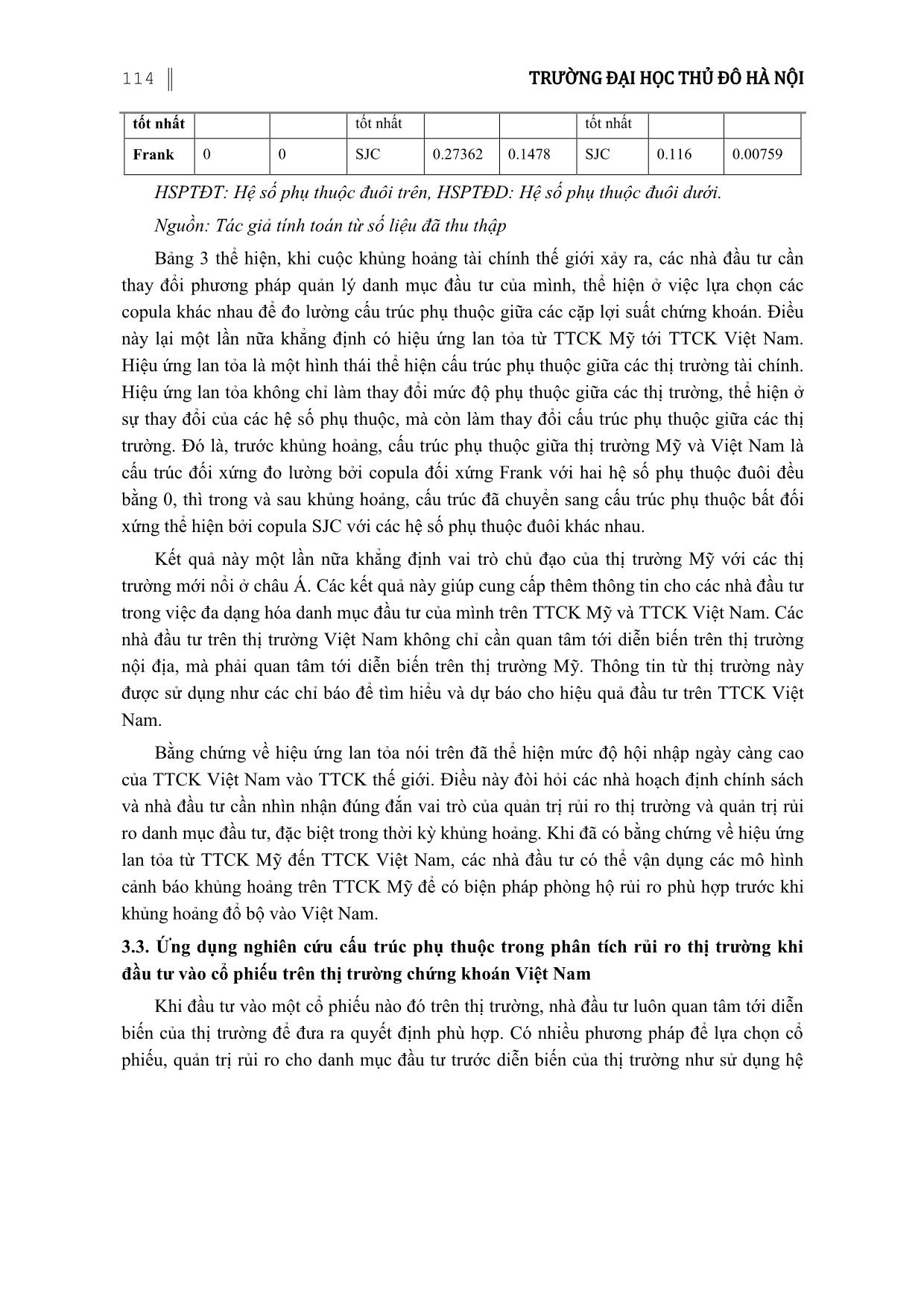

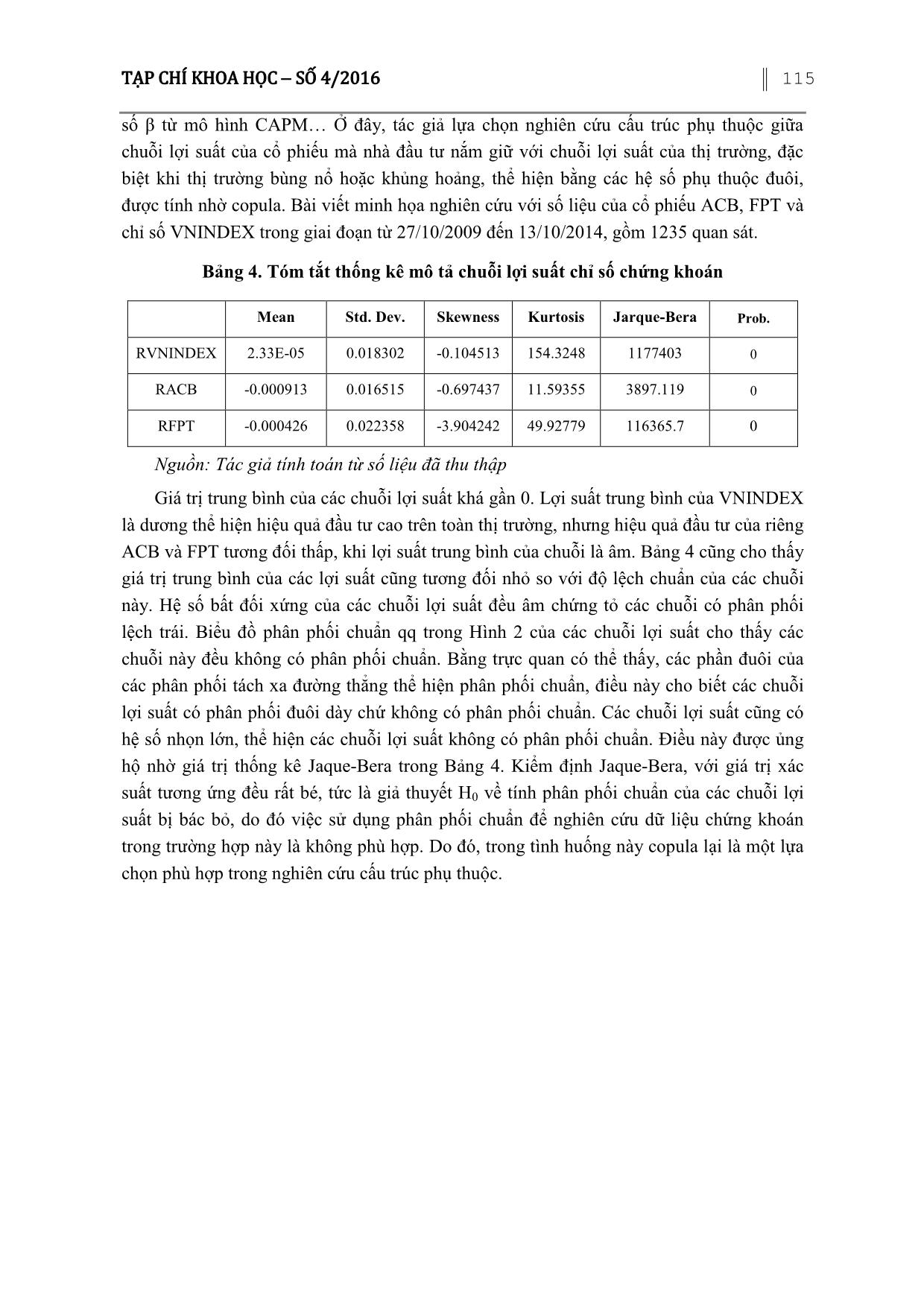

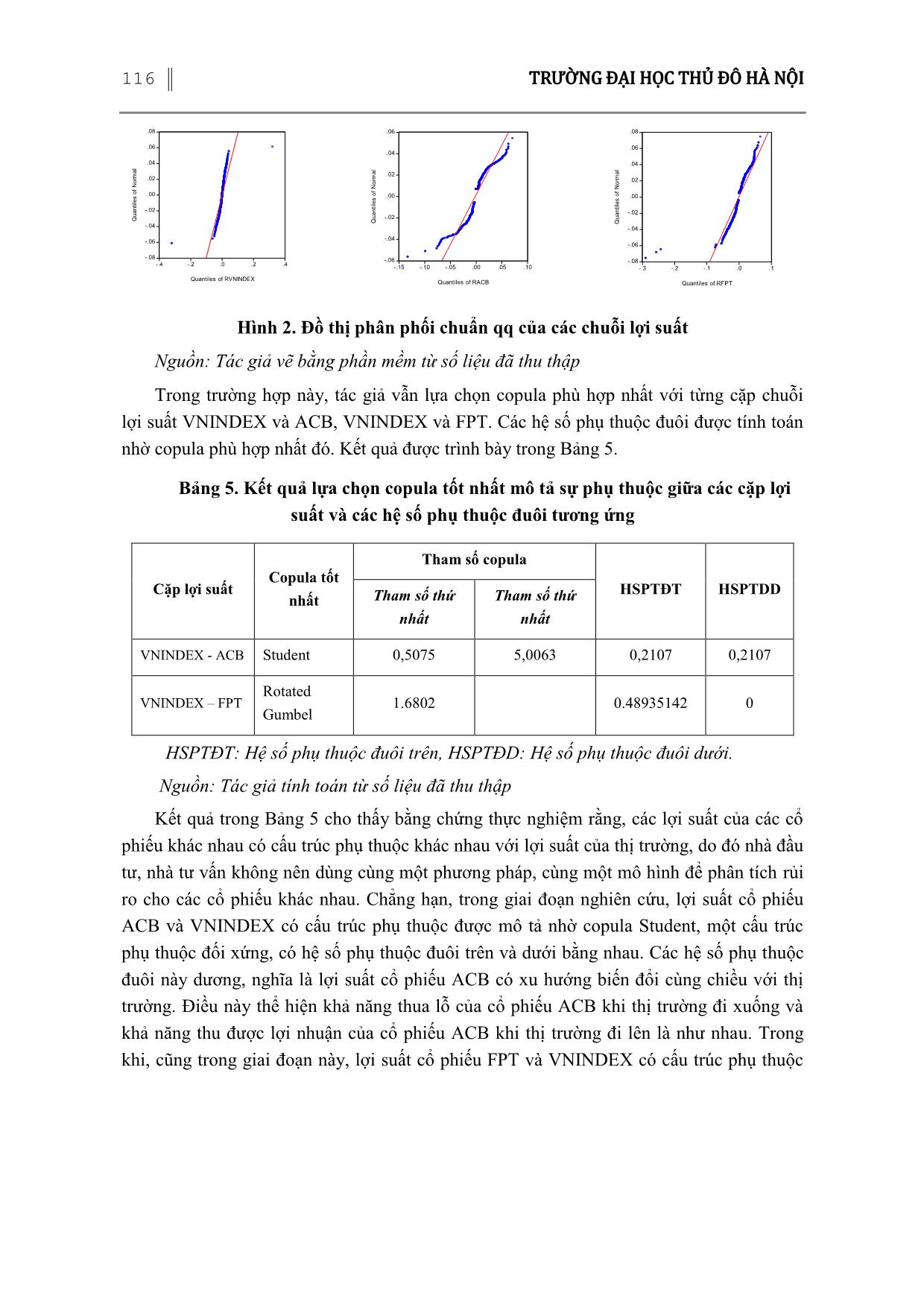

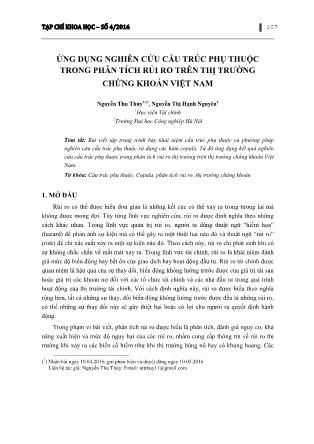

TẠP CHÍ KHOA HỌC SỐ 4/2016 107 ỨNG DỤNG NGHIÊN CỨU CẤU TRÚC PHỤ THUỘC TRONG PHÂN TÍCH RỦI RO TRÊN THỊ TRƢỜNG CHỨNG KHOÁN VIỆT NAM Nguyễn Thu Thủy1(1), Nguyễn Thị Hạnh Nguyên2 1 Học viện Tài chính 2Trường Đại học Công nghiệp Hà Nội Tóm tắt: Bài viết tập trung trình bày khái niệm cấu trúc phụ thuộc và phương pháp nghiên cứu cấu trúc phụ thuộc sử dụng các hàm copula. Từ đó ứng dụng kết quả nghiên cứu cấu trúc phụ thuộc trong phân tích rủi ro thị trường trên thị trường chứng khoán Việt Nam. Từ khóa: Cấu trúc phụ thuộc, Copula, phân tích rủi ro, thị trường chứng khoán 1. MỞ ĐẦU Rủi ro có thể đƣợc hiểu đơn giản là những kết cục có thể xảy ra trong tƣơng lai mà không đƣợc mong đợi. Tùy từng lĩnh vực nghiên cứu, rủi ro đƣợc định nghĩa theo những cách khác nhau. Trong lĩnh vực quản trị rủi ro, ngƣời ta dùng thuật ngữ “hiểm họa” (hazard) để phản ánh sự kiện mà có thể gây ra một thiệt hại nào đó và thuật ngữ “rủi ro” (risk) để chỉ xác suất xảy ra một sự kiện nào đó. Theo cách này, rủi ro chỉ phát sinh khi có sự không chắc chắn về mất mát xảy ra. Trong lĩnh vực tài chính, rủi ro là khái niệm đánh giá mức độ biến động hay bất ổn của giao dịch hay hoạt động đầu tƣ. Rủi ro tài chính đƣợc quan niệm là hậu quả của sự thay đổi, biến động không lƣờng trƣớc đƣợc của giá trị tài sản hoặc giá trị các khoản nợ đối với các tổ chức tài chính và các nhà đầu tƣ trong quá trình hoạt động của thị trƣờng tài chính. Với cách định nghĩa này, rủi ro đƣợc hiểu theo nghĩa rộng hơn, tất cả những sự thay, đổi biến động không lƣờng trƣớc đƣợc đều là những rủi ro, có thể những sự thay đổi này sẽ gây thiệt hại hoặc có lợi cho ngƣời ra quyết định hành động. Trong phạm vi bài viết, phân tích rủi ro đƣợc hiểu là phân tích, đánh giá nguy cơ, khả năng xuất hiện và mức độ nguy hại của các rủi ro, nhằm cung cấp thông tin về rủi ro thị trƣờng khi xảy ra các biến cố hiếm nhƣ khi thị trƣờng bùng nổ hay có khủng hoảng. Các ( 1) Nhận bài ngày 10.04.2016; gửi phản biện và duyệt đăng ngày 10.05.2016 Liên hệ tác giả: Nguyễn Thu Thủy; Email: nttthuy11@gmail.com 108 TRƯỜNG ĐẠI HỌC THỦ ĐÔ HÀ NỘI thông tin trong bài viết này có đƣợc dựa trên các kết quả nghiên cứu cấu trúc phụ thuộc giữa các chuỗi lợi suất tài chính. 2. CẤU TRÚC PHỤ THUỘC 2.1. Khái niệm về cấu trúc phụ thuộc Thuật ngữ sự phụ thuộc (dependence) đƣợc đƣa ra bởi Santos (1970). Khi đó, sự phụ thuộc đƣợc hiểu là tình huống nền kinh tế một hay một số quốc gia chịu ảnh hƣởng của các nƣớc phát triển, bao gồm cả chiều hƣớng tích cực và tiêu cực. Khái niệm phụ thuộc cho phép chúng ta nhìn nhận nền kinh tế nội địa nhƣ một bộ phận của nền kinh tế thế giới. Thuật ngữ sự phụ thuộc giữa các thị trƣờng tài chính trong các nghiên cứu hiện đại thừa kế và mở rộng khái niệm của Santos (1970). Sự phụ thuộc (dependence/market comovement/association) giữa các thị trƣờng tài chính có nghĩa là sự biến động của một thị trƣờng (hay một nhóm thị trƣờng) này ở một mức độ nào đó có tác động làm cho một thị trƣờng (hay một nhóm thị trƣờng) khác cũng biến động ở một mức độ nhất định. Trong một trƣờng hợp riêng khi nói đến sự phụ thuộc giữa thị trƣờng nội địa và thị trƣờng quốc tế, các nghiên cứu thƣờng sử dụng thuật ngữ “interdependence”. Sự phụ thuộc giữa các thị trƣờng còn đƣợc nghiên cứu theo nghĩa sự lan truyền (contagion) giữa các thị trƣờng của Forbes và c.s (2002), theo nghĩa là ảnh hƣởng xấu, tức là gây ra sự rớt giá và lợi suất âm. Cụ thể, sự lan truyền giữa các thị trƣờng là sự tăng cƣờng đáng kể mối liên hệ giữa các thị trƣờng sau khi có một cú sốc xảy ra với một hay một nhóm các quốc gia. Theo nghĩa của Forbes, trƣờng phái nghiên cứu sự lan truyền quan tâm đến mối liên hệ giữa các thị trƣờng khi xảy ra khủng hoảng ở một hay một nhóm trong số các thị trƣờng. Bên cạnh đó, Baur (2013) đã sử dụng các thuật ngữ mô tả sự phụ thuộc giữa các thị trƣờng là mức độ phụ thuộc (degree of dependence) và cấu trúc phụ thuộc (structure of denpendence). Trong Chen và c.s (2015), các tác giả khẳng định sự phụ thuộc giữa hai biến ngẫu nhiên X và Y đƣợc mô tả thông qua phân phối Farlie–Gumbel–Morgenstern (FGM) hai chiều: , 1 , x y F x G y F x G y Trong đó: 1 F F trên ; R và 1 G G trên [0; ) R là các phân phối biên duyên của (X, Y), và 1;1 là một tham số thể hiện mức độ phụ thuộc. TẠP CHÍ KHOA HỌC SỐ 4/2016 109 Bài viết nghiên cứu cấu trúc phụ thuộc giữa các thị trƣờng tài chính theo khái niệm đƣợc đƣa ra bởi Forbes và c.s (2002). Cụ thể hơn, quan điểm nghiên cứu cấu trúc phụ thuộc giữa các thị trƣờng của trong bài viết là nghiên cứu mức độ phụ thuộc và sự liên kết (sự liên kết chéo) giữa các thị trƣờng, đặc biệt quan tâm tới các biến cố hiếm và trong thời kỳ thị trƣờng khủng hoảng, ví dụ nhƣ thị trƣờng chứng khoán Mỹ khủng hoảng thì tác động nhƣ thế nào đến thị trƣờng chứng khoán Việt Nam... 2.2. Một số độ đo sự phụ thuộc Độ đo truyền thống của sự phụ thuộc là hệ số tƣơng quan. Ngoài ra ... ai chuỗi lợi suất VNINDEX và S&P 500 đƣợc tính trong từng thời kỳ trƣớc, trong và sau khủng hoảng. Việc trình bày kết quả về hệ số tƣơng quan tuyến tính giữa các cặp lợi suất nhằm mục đích so sánh với hệ số tƣơng quan đo bằng phƣơng pháp copula. Copula Gauss đƣợc xem nhƣ copula của phân phối chuẩn TẠP CHÍ KHOA HỌC SỐ 4/2016 113 đồng thời, nên chúng ta có thể so sánh hệ số tƣơng quan tuyến tính với tham số đo mức độ phụ thuộc tính nhờ copula Gauss. Kết quả cụ thể đƣợc trình bày trong Bảng 2. Bảng 2. So sánh hệ số tƣơng quan tuyến tính và hệ số phụ thuộc đo bằng copula Gauss trong 3 thời kỳ trƣớc, trong và sau khủng hoảng Thời kỳ trƣớc khủng hoảng Thời kỳ khủng hoảng Thời kỳ sau khủng hoảng Hệ số tƣơng quan tuyến tính 0.11153472 0.39697046 0.18665568 Hệ số phụ thuộc đo bằng copula Gauss 0.09734558 0.38616078 0.18769271 Nguồn: Tác giả tính toán từ số liệu đã thu thập Trong cả 3 thời kỳ, hệ số đo lƣờng sự phụ thuộc giữa hai chuỗi lợi suất đều dƣơng, tức là hai chuỗi lợi suất có xu hƣớng biến đổi cùng chiều, hay diễn biến TTCK Việt Nam thuận chiều theo diễn biến của TTCK Mỹ. Trong mỗi thời kỳ, khi lợi suất của các chỉ số chứng khoán thế giới tăng/giảm thì chuỗi lợi suất chỉ số chứng khoán Việt Nam cũng tăng/giảm. Các hệ số phụ thuộc giữa các cặp lợi suất trong thời kỳ khủng hoảng đều tăng lên so với thời kỳ trƣớc khủng hoảng, đây là một dấu hiệu của hiệu ứng lan tỏa. Hai hệ số trên cho kết quả khác nhau không nhiều. Tuy nhiên, hệ số tƣơng quan tuyến tính là độ đo vô hƣớng, nó không đƣợc thiết kế để mô tả cấu trúc phụ thuộc, copula một lần nữa lại thể hiện là sự lựa chọn phù hợp. Ngoài ra, các copula còn cung cấp đƣợc thông tin về hệ số phụ thuộc đuôi, thể hiện xu hƣớng tác động của TTCK Mỹ đến TTCK Việt Nam khi xảy ra các biến cố hiếm. Để làm điều đó, trong từng thời kỳ, trƣớc, trong và sau khủng hoảng, tác giả lựa chọn copula phù hợp nhất với từng cặp chuỗi lợi suất và tính các hệ số phụ thuộc đuôi đo lƣờng bởi copula phù hợp nhất đó. Với kết quả thu đƣợc, tác giả so sánh các hệ số phụ thuộc đuôi trong thời kỳ khủng hoảng so với thời kỳ trƣớc khủng hoảng để kiểm tra hiệu ứng lan tỏa. Bên cạnh đó, tác giả cũng so sánh hệ số phụ thuộc đuôi thời kỳ sau khủng hoảng với các thời kỳ trƣớc để thể hiện tác động của hiệu ứng lan tỏa. Kết quả đƣợc trình bày ở Bảng 3. Bảng 3. Kết quả lựa chọn copula tốt nhất mô tả sự phụ thuộc giữa cặp lợi suất chỉ số S&P 500 và VNINDEX trong từng thời kỳ và các hệ số phụ thuộc đuôi tƣơng ứng Thời kỳ trƣớc khủng hoảng Thời kỳ khủng hoảng Thời kỳ sau khủng hoảng Copula HSPTĐT HSPTĐD Copula HSPTĐT HSPTĐD Copula HSPTĐT HSPTĐD 114 TRƯỜNG ĐẠI HỌC THỦ ĐÔ HÀ NỘI tốt nhất tốt nhất tốt nhất Frank 0 0 SJC 0.27362 0.1478 SJC 0.116 0.00759 HSPTĐT: Hệ số phụ thuộc đuôi trên, HSPTĐD: Hệ số phụ thuộc đuôi dưới. Nguồn: Tác giả tính toán từ số liệu đã thu thập Bảng 3 thể hiện, khi cuộc khủng hoảng tài chính thế giới xảy ra, các nhà đầu tƣ cần thay đổi phƣơng pháp quản lý danh mục đầu tƣ của mình, thể hiện ở việc lựa chọn các copula khác nhau để đo lƣờng cấu trúc phụ thuộc giữa các cặp lợi suất chứng khoán. Điều này lại một lần nữa khẳng định có hiệu ứng lan tỏa từ TTCK Mỹ tới TTCK Việt Nam. Hiệu ứng lan tỏa là một hình thái thể hiện cấu trúc phụ thuộc giữa các thị trƣờng tài chính. Hiệu ứng lan tỏa không chỉ làm thay đổi mức độ phụ thuộc giữa các thị trƣờng, thể hiện ở sự thay đổi của các hệ số phụ thuộc, mà còn làm thay đổi cấu trúc phụ thuộc giữa các thị trƣờng. Đó là, trƣớc khủng hoảng, cấu trúc phụ thuộc giữa thị trƣờng Mỹ và Việt Nam là cấu tr c đối xứng đo lƣờng bởi copula đối xứng Frank với hai hệ số phụ thuộc đuôi đều bằng 0, thì trong và sau khủng hoảng, cấu tr c đã chuyển sang cấu trúc phụ thuộc bất đối xứng thể hiện bởi copula SJC với các hệ số phụ thuộc đuôi khác nhau. Kết quả này một lần nữa khẳng định vai trò chủ đạo của thị trƣờng Mỹ với các thị trƣờng mới nổi ở châu Á. Các kết quả này giúp cung cấp thêm thông tin cho các nhà đầu tƣ trong việc đa dạng hóa danh mục đầu tƣ của mình trên TTCK Mỹ và TTCK Việt Nam. Các nhà đầu tƣ trên thị trƣờng Việt Nam không chỉ cần quan tâm tới diễn biến trên thị trƣờng nội địa, mà phải quan tâm tới diễn biến trên thị trƣờng Mỹ. Thông tin từ thị trƣờng này đƣợc sử dụng nhƣ các chỉ báo để tìm hiểu và dự báo cho hiệu quả đầu tƣ trên TTCK Việt Nam. Bằng chứng về hiệu ứng lan tỏa nói trên đã thể hiện mức độ hội nhập ngày càng cao của TTCK Việt Nam vào TTCK thế giới. Điều này đòi hỏi các nhà hoạch định chính sách và nhà đầu tƣ cần nhìn nhận đ ng đắn vai trò của quản trị rủi ro thị trƣờng và quản trị rủi ro danh mục đầu tƣ, đặc biệt trong thời kỳ khủng hoảng. Khi đã có bằng chứng về hiệu ứng lan tỏa từ TTCK Mỹ đến TTCK Việt Nam, các nhà đầu tƣ có thể vận dụng các mô hình cảnh báo khủng hoảng trên TTCK Mỹ để có biện pháp phòng hộ rủi ro phù hợp trƣớc khi khủng hoảng đổ bộ vào Việt Nam. 3.3. Ứng dụng nghi n cứu cấu trúc phụ thuộc trong phân tích rủi ro thị trƣờng khi đầu tƣ v o cổ phiếu tr n thị trƣờng chứng khoán Việt Nam Khi đầu tƣ vào một cổ phiếu nào đó trên thị trƣờng, nhà đầu tƣ luôn quan tâm tới diễn biến của thị trƣờng để đƣa ra quyết định phù hợp. Có nhiều phƣơng pháp để lựa chọn cổ phiếu, quản trị rủi ro cho danh mục đầu tƣ trƣớc diễn biến của thị trƣờng nhƣ sử dụng hệ TẠP CHÍ KHOA HỌC SỐ 4/2016 115 số β từ mô hình CAPM Ở đây, tác giả lựa chọn nghiên cứu cấu tr c phụ thuộc giữa chuỗi lợi suất của cổ phiếu mà nhà đầu tƣ nắm giữ với chuỗi lợi suất của thị trƣờng, đặc biệt khi thị trƣờng bùng nổ hoặc khủng hoảng, thể hiện bằng các hệ số phụ thuộc đuôi, đƣợc tính nhờ copula. Bài viết minh họa nghiên cứu với số liệu của cổ phiếu ACB, FPT và chỉ số VNINDEX trong giai đoạn từ 27/10/2009 đến 13/10/2014, gồm 1235 quan sát. Bảng 4. Tóm tắt thống kê mô tả chuỗi lợi suất chỉ số chứng khoán Mean Std. Dev. Skewness Kurtosis Jarque-Bera Prob. RVNINDEX 2.33E-05 0.018302 -0.104513 154.3248 1177403 0 RACB -0.000913 0.016515 -0.697437 11.59355 3897.119 0 RFPT -0.000426 0.022358 -3.904242 49.92779 116365.7 0 Nguồn: Tác giả tính toán từ số liệu đã thu thập Giá trị trung bình của các chuỗi lợi suất khá gần 0. Lợi suất trung bình của VNINDEX là dƣơng thể hiện hiệu quả đầu tƣ cao trên toàn thị trƣờng, nhƣng hiệu quả đầu tƣ của riêng ACB và FPT tƣơng đối thấp, khi lợi suất trung bình của chuỗi là âm. Bảng 4 cũng cho thấy giá trị trung bình của các lợi suất cũng tƣơng đối nhỏ so với độ lệch chuẩn của các chuỗi này. Hệ số bất đối xứng của các chuỗi lợi suất đều âm chứng tỏ các chuỗi có phân phối lệch trái. Biểu đồ phân phối chuẩn qq trong Hình 2 của các chuỗi lợi suất cho thấy các chuỗi này đều không có phân phối chuẩn. Bằng trực quan có thể thấy, các phần đuôi của các phân phối tách xa đƣờng thẳng thể hiện phân phối chuẩn, điều này cho biết các chuỗi lợi suất có phân phối đuôi dày chứ không có phân phối chuẩn. Các chuỗi lợi suất cũng có hệ số nhọn lớn, thể hiện các chuỗi lợi suất không có phân phối chuẩn. Điều này đƣợc ủng hộ nhờ giá trị thống kê Jaque-Bera trong Bảng 4. Kiểm định Jaque-Bera, với giá trị xác suất tƣơng ứng đều rất bé, tức là giả thuyết H0 về tính phân phối chuẩn của các chuỗi lợi suất bị bác bỏ, do đó việc sử dụng phân phối chuẩn để nghiên cứu dữ liệu chứng khoán trong trƣờng hợp này là không phù hợp. Do đó, trong tình huống này copula lại là một lựa chọn phù hợp trong nghiên cứu cấu trúc phụ thuộc. 116 TRƯỜNG ĐẠI HỌC THỦ ĐÔ HÀ NỘI Hình 2. Đồ thị phân phối chuẩn qq của các chuỗi lợi suất Nguồn: Tác giả vẽ bằng phần mềm từ số liệu đã thu thập Trong trƣờng hợp này, tác giả vẫn lựa chọn copula phù hợp nhất với từng cặp chuỗi lợi suất VNINDEX và ACB, VNINDEX và FPT. Các hệ số phụ thuộc đuôi đƣợc tính toán nhờ copula phù hợp nhất đó. Kết quả đƣợc trình bày trong Bảng 5. Bảng 5. Kết quả lựa chọn copula tốt nhất mô tả sự phụ thuộc giữa các cặp lợi suất và các hệ số phụ thuộc đuôi tƣơng ứng Cặp lợi suất Copula tốt nhất Tham số copula HSPTĐT HSPTDD Tham số thứ nhất Tham số thứ nhất VNINDEX - ACB Student 0,5075 5,0063 0,2107 0,2107 VNINDEX – FPT Rotated Gumbel 1.6802 0.48935142 0 HSPTĐT: Hệ số phụ thuộc đuôi trên, HSPTĐD: Hệ số phụ thuộc đuôi dưới. Nguồn: Tác giả tính toán từ số liệu đã thu thập Kết quả trong Bảng 5 cho thấy bằng chứng thực nghiệm rằng, các lợi suất của các cổ phiếu khác nhau có cấu tr c phụ thuộc khác nhau với lợi suất của thị trƣờng, do đó nhà đầu tƣ, nhà tƣ vấn không nên dùng cùng một phƣơng pháp, cùng một mô hình để phân tích rủi ro cho các cổ phiếu khác nhau. Chẳng hạn, trong giai đoạn nghiên cứu, lợi suất cổ phiếu ACB và VNINDEX có cấu tr c phụ thuộc đƣợc mô tả nhờ copula Student, một cấu tr c phụ thuộc đối xứng, có hệ số phụ thuộc đuôi trên và dƣới bằng nhau. Các hệ số phụ thuộc đuôi này dƣơng, nghĩa là lợi suất cổ phiếu ACB có xu hƣớng biến đổi cùng chiều với thị trƣờng. Điều này thể hiện khả năng thua lỗ của cổ phiếu ACB khi thị trƣờng đi xuống và khả năng thu đƣợc lợi nhuận của cổ phiếu ACB khi thị trƣờng đi lên là nhƣ nhau. Trong khi, cũng trong giai đoạn này, lợi suất cổ phiếu FPT và VNINDEX có cấu tr c phụ thuộc -.08 -.06 -.04 -.02 .00 .02 .04 .06 .08 -.4 -.2 .0 .2 .4 Quantiles of RVNINDEX Q u a n ti le s o f N o rm a l -.06 -.04 -.02 .00 .02 .04 .06 -.15 -.10 -.05 .00 .05 .10 Quantiles of RACB Q u a n ti le s o f N o rm a l -.08 -.06 -.04 -.02 .00 .02 .04 .06 .08 -.3 -.2 -.1 .0 .1 Quantiles of RFPT Q u a n ti le s o f N o rm a l TẠP CHÍ KHOA HỌC SỐ 4/2016 117 đƣợc mô tả nhờ copula Rotated Gumbel, một cấu tr c phụ thuộc bất đối xứng, có hệ số phụ thuộc đuôi trên dƣơng và còn hệ số phụ thuộc đuôi dƣới bằng 0. Nghĩa là, khi thị trƣờng đi lên, lợi suất cổ phiếu FPT có xu hƣớng tăng giá cùng thị trƣờng, còn khi thị trƣờng đi xuống thì không có bằng chứng về xu hƣớng đi lên hay xuống của chuỗi lợi suất FPT. Hay không tìm thấy bằng chứng về việc cổ phiếu FPT gi p thu lợi hay gây ra thua lỗ khi thị trƣờng đi xuống và nhƣng cổ phiếu này lại có khả năng cao thu đƣợc lợi nhuận khi thị trƣờng đi lên. Lợi suất các cổ phiếu khác cũng có thể đƣợc nghiên cứu cấu tr c phụ thuộc với lợi suất thị trƣờng một cách tƣơng tự để đƣa ra nhận định về rủi ro khi đầu tƣ vào cổ phiếu đó theo diễn biến của thị trƣờng. 4. KẾT LUẬN Việc lựa chọn các copula tốt nhất cho nghiên cứu cấu trúc phụ thuộc giữa từng cặp lợi suất chứng khoán thể hiện việc lựa chọn mô hình tốt nhất để mô tả cấu trúc phụ thuộc giữa các cặp lợi suất đó. Cấu trúc phụ thuộc là đối xứng hay không đối xứng, có đuôi dày hay mỏng là do đặc điểm của hàm copula đƣợc lựa chọn. Việc đo lƣờng hệ số phụ thuộc đuôi trên và đuôi dƣới của từng cặp lợi suất thể hiện mức độ phụ thuộc cực trị giữa các chuỗi lợi suất, tƣơng ứng, thể hiện khả năng hai chuỗi lợi suất cùng tăng mạnh hoặc cùng giảm mạnh. Ứng dụng thứ nhất của bài viết là nghiên cứu cấu trúc phụ thuộc giữa lợi suất chỉ số thị trƣờng trên TTCK Mỹ và TTCK Việt Nam, nhằm chỉ ra sự tồn tại của hiệu ứng lan tỏa từ TTCK Mỹ đến TTCK Việt Nam, giúp cung cấp bằng chứng thực nghiệm rằng nghiên cứu diễn biến trên TTCK Mỹ là một kênh đáng tin cậy trong phân tích rủi ro thị trƣờng trên TTCK Việt Nam. Ứng dụng thứ hai của bài viết là nghiên cứu minh họa cấu trúc phụ thuộc giữa lợi suất từng cổ phiếu ACB và FPT với lợi suất VNINDEX để chỉ ra rằng các chuỗi lợi suất khác nhau cần đƣợc thƣờng xuyên cập nhật dữ liệu, kịp thời thay đổi mô hình nghiên cứu cấu trúc phụ thuộc theo diễn biến thị trƣờng, để phân tích rủi ro khi nắm giữ cổ phiếu tùy theo diễn biến của thị trƣờng, mà không nên duy trì sử dụng một mô hình nào đó. Các ứng dụng này có thể mở rộng nghiên cứu cấu trúc phụ thuộc giữa các cặp lợi suất chỉ số chứng khoán nhiều quốc gia với Việt Nam, và giữa các chuỗi lợi suất cổ phiếu khác với chuỗi lợi suất thị trƣờng. Ngoài ra, có thể mở rộng nghiên cứu cấu trúc phụ thuộc giữa nhiều chuỗi lợi suất cùng l c để cung cấp thông tin đầy đủ hơn và tốt hơn. TÀI LIỆU THAM KHẢO 118 TRƯỜNG ĐẠI HỌC THỦ ĐÔ HÀ NỘI 1. Adam, M.; Bańbuła, P. and Markun, M. (2013), “Dependence and contagion between asset prices in Poland and abroad. A copula approach”, NBP Working Paper No. 169. 2. Baur, D. G. (2013), “The Structure and Degree of Dependence - A Quantile Regression Approach”, Journal of Banking and Finance, Volume 37, Issue 3, pp.786-798. 3. Boubaker, A. and Salma, J. (2011), “Detecting financial markets contagion using copula Functions”, International Journal of Management Science and Engineering Management, Vol. 6, No. 6, pp.443-449. 4. Chen, Y.; Liu, J.; Liu, F. (2015), “Ruin with insurance and financial risks following the least risky FGM dependence structure”, Insurance: Mathematics and Economics 62, pp.98-106. 5. Cherubini, U.; Luciano, E.; Vecchiato, W. (2004), “Copula Methods in Finance”, John Wiley & Sons Ltd, The Atrium, Southern Gate, Chichester, West Sussex PO19 8SQ, England. 6. Cuong, N.; Bhatti, I.; Henry, D. (2012), “An Extreme Value-Copula Approach to Dependence Analysis between Vietnamese Stock Market and International Markets”, Financial Management Association-Asian Conference 2012, Phuket, Thailand. 7. Dowd, K. (2008), “Copula in Macroeconomics”, Journal of International and Global Economic Studies, I(1), pp.1-26. 8. Forbes, K.; Rigobon, R. (2002), “No Contagion, Only Interdependence: measuring stock market comovements”, The Journal of Finance, Vol. LVII, No. 5, pp. 2223-2261. 9. Fusai, G. and Roncoroni, A. (2008), Implementing Models in Quantitative Finance: Methods and Cases, Springer Berlin Heidelberg New York. 10. Li, D. X. (2000), “On Default Correlation: A Copula Function Approach”, The Risk Metrics Group, Working Paper Number 99-07. 11. Nelsen, R. B. (2006), “An Introduction to Copulas”, Springer Verlag, New York. 12. Ning, C. ( 2010), “Dependence structure between the equity market and the foreign exchange market - a copula approach”, Journal of International Money and Finance, Vol. 29 Issue 5, pp.743-759. 13. Patton, A. J. (2012), “A review of copula models for economics times series”, Journal of Multivariate Analysis, doi:10.1016/j.jmva.2012.02.021. 14. Santos, T. D. (1970), “The Structrure of Dependence”, The American Economic Review, Vol. 60, No. 2, Papers and Proceedings of the Eighty-second Annual Meeting of the American Economic Association, pp.231-236. TẠP CHÍ KHOA HỌC SỐ 4/2016 119 AN APPLICATION OF STUDY ON DEPENDENCE STRUCTURE IN RISK ANALYSIS ON VIETNAMESE STOCK MARKET Abstract: The paper focuses on introduction of dependence structure definition and copula methodology to study dependence structure. The results of study dependence structure are used to analyze risk on the Vietnamese stock market. Keywords: Dependence structure, Copula, Risk analysis, Stock market.

File đính kèm:

ung_dung_nghien_cuu_cau_truc_phu_thuoc_trong_phan_tich_rui_r.pdf

ung_dung_nghien_cuu_cau_truc_phu_thuoc_trong_phan_tich_rui_r.pdf