Thực trạng nợ xấu và các biện pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam trong bối cảnh đại dịch Covid-19

Tín dụng là hoạt động xương sống của các ngân hàng, góp phần lớn trong việc gia tăng lợi

nhuận của ngân hàng. Tuy nhiên, nếu chất lượng tín dụng chưa cao và việc quản trị rủi ro chưa

tốt sẽ dẫn đến tình trạng nợ xấu, gây ảnh hưởng đến hoạt động của các ngân hàng thương mại

(NHTM). Bài viết này nhằm làm rõ khái niệm và tác động của nợ xấu đối với nền kinh tế, nghiên

cứu đánh giá thực trạng về nợ xấu tại các NHTM Việt Nam giai đoạn 2008 - 2020 và trong bối

cảnh đại dịch COVID-19. Cuối cùng, bài viết tìm hiểu về kinh nghiệm xử lý nợ xấu ở các quốc

gia phát triển tại châu Á, từ đó rút ra những giải pháp giảm thiểu nợ xấu áp dụng vào hệ thống

tài chính tại Việt Nam.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Thực trạng nợ xấu và các biện pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam trong bối cảnh đại dịch Covid-19

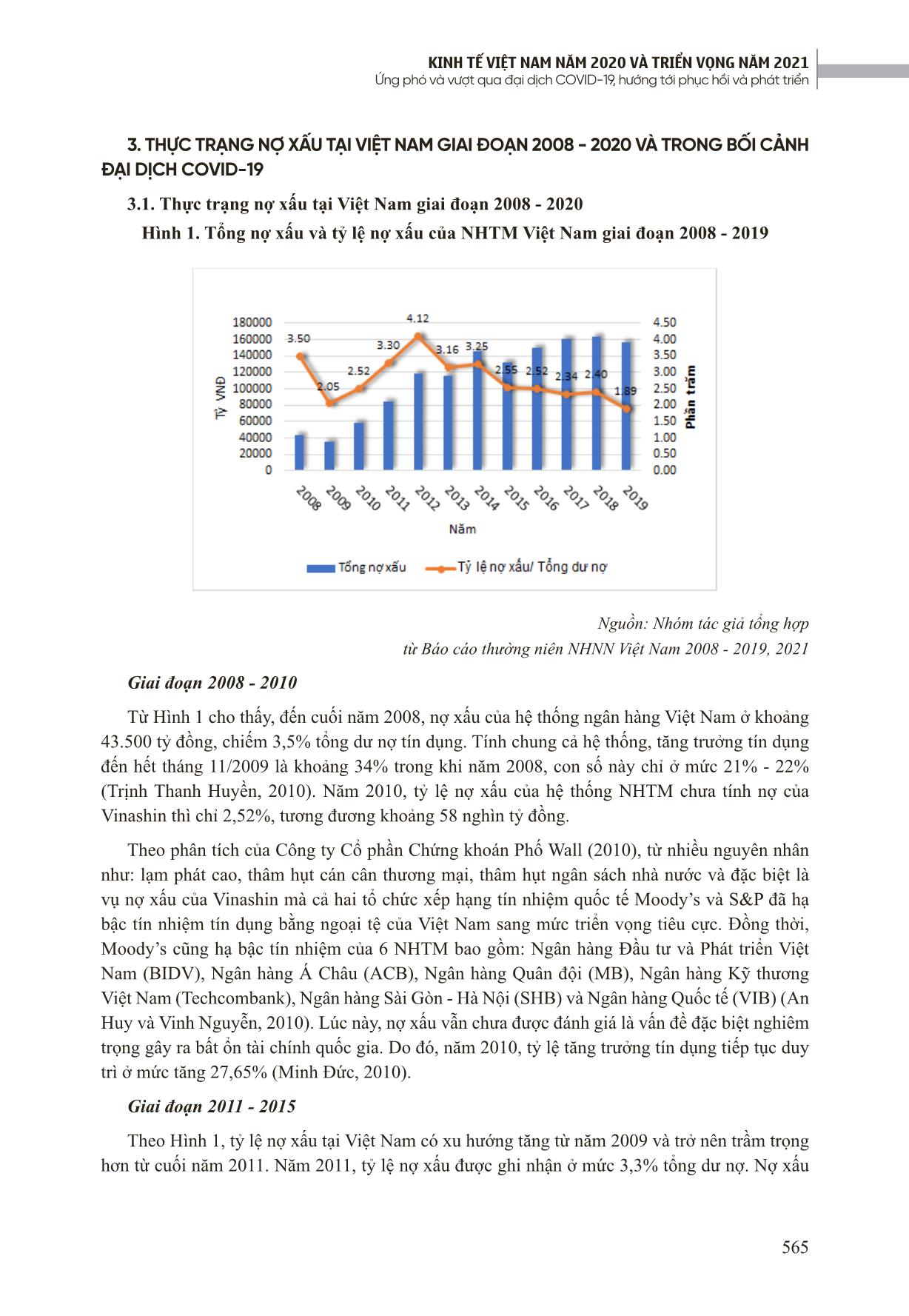

KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 562 THỰC TRẠNG NỢ XẤU VÀ CÁC BIỆN PHÁP XỬ LÝ NỢ XẤU TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM TRONG BỐI CẢNH ĐẠI DỊCH COVID-19 ThS. Ngô Thanh Xuân* Trần Trương Thảo Vân*, Nguyễn Thị Khánh Hòa* Tóm tắt Tín dụng là hoạt động xương sống của các ngân hàng, góp phần lớn trong việc gia tăng lợi nhuận của ngân hàng. Tuy nhiên, nếu chất lượng tín dụng chưa cao và việc quản trị rủi ro chưa tốt sẽ dẫn đến tình trạng nợ xấu, gây ảnh hưởng đến hoạt động của các ngân hàng thương mại (NHTM). Bài viết này nhằm làm rõ khái niệm và tác động của nợ xấu đối với nền kinh tế, nghiên cứu đánh giá thực trạng về nợ xấu tại các NHTM Việt Nam giai đoạn 2008 - 2020 và trong bối cảnh đại dịch COVID-19. Cuối cùng, bài viết tìm hiểu về kinh nghiệm xử lý nợ xấu ở các quốc gia phát triển tại châu Á, từ đó rút ra những giải pháp giảm thiểu nợ xấu áp dụng vào hệ thống tài chính tại Việt Nam. Từ khóa: Nợ xấu, ngân hàng thương mại, COVID-19 1. MỞ ĐẦU Sự phát triển của hệ thống NHTM gắn liền với sự tăng trưởng nền kinh tế khi mà NHTM đóng vai trò là trung gian lưu chuyển vốn của thị trường. Theo Mishkin (2009), hoạt động chính của NHTM là dẫn truyền vốn từ chủ thể thừa vốn đến chủ thể có nhu cầu vốn. Vì vậy, có thể nói, sự ổn định trong hoạt động tín dụng của NHTM là yếu tố quan trọng góp phần cho sự ổn định và phát triển của nền kinh tế, nhất là đối với một nền kinh tế mới nổi như Việt Nam - nơi người đi vay có ít cơ hội tiếp cận nguồn vốn trực tiếp (Kwambai và Wandera, 2013). Cũng phải nói rằng, nghiệp vụ cấp tín dụng của NHTM luôn tiềm ẩn những rủi ro đi kèm, đặc biệt là rủi ro liên quan tới nợ xấu do nợ xấu tác động tiêu cực lên hoạt động của NHTM và làm giảm lợi nhuận cũng như hiệu quả hoạt động trong dài hạn. Do đó, xử lý nợ xấu không phải vấn đề riêng của từng NHTM mà của toàn hệ thống ngân hàng Việt Nam và cần được sự quan tâm chỉ đạo sát sao của Nhà nước, bởi những lý do sau: (i) một số nghiên cứu về thất bại của ngân 53. * Viện Ngân hàng - Tài chính, Trường Đại học Kinh tế Quốc dân KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 563 hàng phát hiện ra rằng, chất lượng tài sản là một trong những nhân tố dẫn đến việc ngân hàng mất khả năng thanh toán (Demirguc-Kunt, 1989; Barr và Siems, 1994). Các ngân hàng thường có tỷ lệ nợ quá hạn cao trước khi phá sản. Do đó, một lượng lớn các khoản cho vay xấu trong hệ thống ngân hàng nói chung dẫn đến sự thất bại của ngân hàng và mất khả năng sinh lời (Messai và Jouini, 2013); (ii) việc giảm thiểu nợ xấu là điều kiện cần thiết để nâng cao tốc độ tăng trưởng kinh tế. Khi nợ xấu bị ứ đọng trong thời gian dài là một trong những nguyên nhân chính của các vấn đề trì trệ kinh tế (Hou, 2007). Đại dịch COVID-19 diễn ra trên toàn cầu từ cuối năm 2019 tới nay đã và đang ảnh hưởng nghiêm trọng đến cuộc sống của người dân cũng như các hoạt động kinh doanh của doanh nghiệp, tác động lớn đến thương mại, dịch vụ và đặc biệt là tác động lên hoạt động của hệ thống ngân hàng trên toàn thế giới (Bạch Hồng Việt, 2020). Hoạt động của hệ thống ngân hàng Việt Nam cũng bị ảnh hưởng. Cụ thể, tín dụng tăng trưởng chậm và gia tăng nợ chậm trả, nợ xấu. Theo số liệu mới nhất của Vụ Tín dụng các ngành kinh tế, đến ngày 18/11/2020, dư nợ tín dụng toàn nền kinh tế đạt 8.801.253 tỷ đồng, tăng 7,39% so với cuối năm 2019 (Hà Thành, 2020). Cũng theo Vụ Tín dụng, dư nợ bị ảnh hưởng bởi COVID-19 lên đến khoảng 2,3 triệu tỷ đồng, chiếm xấp xỉ 26% tổng dư nợ hệ thống (Hoàng Yến, 2020). Mặc dù, Chính phủ Việt Nam được cộng đồng quốc tế đánh giá cao về khả năng kiểm soát dịch bệnh, song các doanh nghiệp và hộ gia đình kinh doanh vẫn còn gặp nhiều khó khăn trong việc khôi phục sau COVID-19. Đồng thời, các NHTM không thể hạ thấp tiêu chuẩn tín dụng vì lo ngại sẽ gây rủi ro cho hệ thống ngân hàng, rủi ro cho nền kinh tế, nợ xấu gia tăng. Xuất phát từ tình hình hiện tại về nợ xấu của hệ thống ngân hàng Việt Nam và ảnh hưởng của nợ xấu đối với nền kinh tế, bài nghiên cứu này phân tích thực trạng nợ xấu và các biện pháp xử lý nợ xấu tại các ngân hàng thương mại Việt Nam trong bối cảnh đại dịch COVID-19. Từ những bài học kinh nghiệm quốc tế về quản lý nợ xấu, tác giả đề xuất một số ý kiến nhằm cải thiện tỷ lệ nợ xấu của các NHTM Việt Nam. 2. TỔNG QUAN LÝ THUYẾT 2.1. Khái niệm và phân loại Hiện nay, trên thế giới vẫn chưa có sự đồng thuận về khái niệm và những tiêu chí đo lường cũng như phân loại nợ xấu. Nợ xấu được “nhắc đến với các thuật ngữ: như “bad debt”, “ non-performing loan” (NPL), “doubtful debt” (Rose và Hudgins, 2009; Mishkin, 2009). Ngân hàng Trung ương châu Âu (ECB) cho rằng: “Nợ xấu là những khoản cho vay không có khả năng thu hồi hoặc là những khoản cho vay có thể không thanh toán đầy đủ cho ngân hàng” (Nguyễn Thị Hoài Phương, 2012). Theo Quỹ tiền tệ Quốc tế - IMF (2004), nợ xấu được nhận biết bởi hai dấu hiệu: (i) ... ồn vốn từ Bộ Tài chính, khoản vay đặc biệt từ PBC, phát hành trái phiếu do Bộ Tài chính bảo lãnh và vay trên thị trường liên ngân hàng. Trong thực tế, hai phương thức huy động vốn được các AMC sử dụng nhiều là đi vay từ PBC và phát hành trái phiếu bảo lãnh. Để có nguồn vốn thực hiện mua lại các khoản nợ xấu và tiếp tục duy trì hoạt động, các AMC đã vay tới 40% từ PBC, 60% còn lại được tài trợ bằng trái phiếu của AMC phát hành cho 4 NHTM Nhà nước (Tô Ngọc Hưng, 2012). 4.2. Hàn Quốc Tại Hàn Quốc, nợ xấu là kết quả của hai cuộc khủng hoảng tín dụng và cuộc khủng hoảng tiền tệ năm 1997 mà nguyên nhân chính là những yếu kém trong cơ cấu thị trường, cụ thể là việc nguồn vốn bị phụ thuộc quá nhiều vào việc mở rộng thị trường và đi vay cũng như các nhà đầu tư nước ngoài liên tục rút vốn ra. Tính đến cuối tháng 3/1998, nợ xấu của các tổ chức tài chính của Hàn Quốc chiếm tới 18% tổng dư nợ cho vay với 118 nghìn tỷ Won, trong đó, bao gồm 50 nghìn tỷ Won là nợ quá hạn từ 3 đến 6 tháng (chiếm 42% tổng nợ xấu) và 68 nghìn tỷ Won là nợ quá hạn trên 6 tháng, tiềm ẩn khả năng vỡ nợ cao (Tô Ngọc Hưng, 2012). Chính phủ Hàn Quốc đã đưa ra hai biện pháp giải quyết nợ xấu: (i) các tổ chức tín dụng phải thu hồi một nửa giá trị các khoản nợ xấu thông qua yêu cầu khách hàng trả nợ hoặc phát mại tài sản đảm bảo (ii) Công ty Quản lý Tài sản Hàn Quốc (Korean Asset Management Corporation - KAMCO) mua lại một nửa các khoản nợ xấu. Để thực hiện quá trình xử lý nợ xấu, Chính phủ Hàn Quốc đã áp dụng tiêu chuẩn phân loại nợ quốc tế để đánh giá thực trạng nợ xấu của các tổ chức tài chính. Theo đó, quy định nợ quá hạn từ 3 tháng trở lên được coi là nợ xấu, phân loại những khoản nợ dựa trên khả năng hoàn thành nghĩa vụ trả nợ của khách hàng, và ở mức độ thắt chặt hơn nữa khi phân loại các khoản vay có mức độ rủi ro lớn ngay cả khi khách hàng có thể trả được lãi vào nhóm nợ xấu (Tô Ngọc Hưng, 2012). Giống như VAMC của Việt Nam, Hàn Quốc khuyến khích các NHTM giải quyết nợ xấu bằng các biện pháp tự thân, giao dịch trên thị trường mua bán nợ và bán nợ xấu cho KAMCO (Đào Minh Tú, 2017). KAMCO nằm dưới quyền điều hành của Bộ Tài chính và Kinh tế, Ngân hàng Phát triển Hàn Quốc và các tổ chức tài chính khác, Ban điều hành của công ty là các đại KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 570 diện đến từ các chủ sở hữu cộng thêm đại diện từ Ủy ban Giám sát Tài chính, Công ty Bảo hiểm Tiền gửi, Hiệp hội các ngân hàng và 3 chuyên gia độc lập, hoạt động dưới sự giám sát của Ủy ban Giám sát tài chính. KAMCO được trao quyền rất lớn trong việc xử lý nợ xấu và được thông qua một Bộ luật riêng biệt về cải tổ chức năng và nhiệm vụ. KAMCO ưu tiên mua các khoản nợ xấu có khả năng phát mại (có thể dễ dàng chuyển giao quyền thu nợ), các khoản nợ có thể giúp các tổ chức tài chính khôi phục lại hoạt động và tạo dựng hình ảnh, uy tín trước công chúng, và các khoản cho vay đồng tài trợ. Nguyên tắc xử lý nợ xấu được đặt ra là minh bạch, công bằng và nhanh chóng, hiệu quả, tối đa hóa thu hồi để giảm bớt gánh nặng chi phí lên ngân sách nhà nước. Đa phần các khoản tiền được sử dụng để mua nợ đến từ các ngân hàng (chiếm 62,1%), công ty ủy thác đầu tư (21,1%) và công ty bảo hiểm (4,5%) (Nguyễn Thị Phương Thúy, 2017). KAMCO áp dụng nhiều biện pháp xử lý nợ xấu đã mua, trong đó có hai biện pháp phổ biến và hiệu quả là chứng khoán hóa các khoản nợ đã mua có bảo đảm bằng tài sản (ABS) và đấu thầu quốc tế. Sau khi mua lại các khoản nợ xấu, KAMCO nhóm chúng lại và dựa vào đó để làm đảm bảo cho việc phát hành các chứng khoán (trái phiếu,...) hay đấu giá những khoản nợ này cho các nhà đầu tư. Luật Chứng khoán có bảo đảm bằng tài sản đã được ban hành để đẩy mạnh việc bán các khoản nợ cho các tổ chức có chức năng chứng khoán hóa các khoản nợ xấu và bán lại cho các nhà đầu tư (Nguyễn Thị Phương Thúy, 2017). Hàn Quốc đã rất thành công trong việc thu hút một lượng lớn nhà đầu tư nước ngoài tham gia, theo đó cũng hấp dẫn được các nhà đầu tư trong nước đầu tư vào các chứng khoán cũng như các khoản nợ xấu này, từ đó thúc đẩy thị trường vốn tăng trưởng mạnh mẽ và đa dạng hơn, không chỉ dừng lại ở chứng khoán được bảo đảm bằng tài sản có vấn đề mà còn có cả các tài sản khác (Tô Ngọc Hưng, 2012). 5. KẾT LUẬN Tổng kết kinh nghiệm từ Trung Quốc và Hàn Quốc, nhóm tác giả đề xuất một số bài học có thể áp dụng cho Việt Nam như sau: Thứ nhất, để nhanh chóng xử lý các khoản nợ xấu tại các tổ chức tài chính, nhiều Chính phủ có thể thêm vốn cho một số ngân hàng lớn (bằng tiền mặt hoặc trái phiếu được Chính phủ bảo lãnh phát hành), cho các công ty xử lý nợ tập trung để nhanh chóng làm sạch sổ sách cho các NHTM, giúp các ngân hàng trong ngắn hạn tránh được áp lực trích lập, đảm bảo các ngân hàng được nhận vốn đáp ứng đủ các quy định về an toàn vốn nhằm thực hiện tăng cường cho vay đối với nền kinh tế và thúc đẩy quá trình thu mua nợ của các công ty xử lý nợ tập trung. Thứ hai, hoàn thiện khung pháp lý cho các Công ty Quản lý tài sản (AMC) để các AMC hoạt động thực sự hiệu quả. Quyền lực của AMC phải được quy định rõ ràng, đầy đủ với nguồn ngân sách giới hạn cụ thể, gắn với một thời hạn nhất định để xử lý các khoản nợ xấu đang ở mức cao. Bên cạnh đó, cần xác định rõ ràng AMC là công ty quản lý tài sản, không phải là kho lưu trữ nợ xấu của hệ thống tài chính. Bài học kinh nghiệm từ KAMCO - mô hình công ty quản lý tài sản thành công nhất khu vực Đông Á đã chứng minh được sự hiệu quả trong việc giảm thiểu tình trạng nợ xấu khi áp dụng theo những điều kiện này. Thứ ba, phát triển khung pháp lý cho thị trường mua - bán và xử lý tài sản xấu. Trung Quốc và Hàn Quốc đã chứng minh tầm quan trọng của biện pháp mua bán nợ trong việc thoát khỏi khủng hoảng và áp lực nợ xấu. Sự tham gia của các thành phần kinh tế có chức năng kinh doanh, KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 571 mua bán nợ xấu sẽ giúp tận dụng được các nguồn lực xã hội, phối hợp cùng AMC đẩy nhanh tốc độ và nâng cao chất lượng xử lý nợ xấu. Nếu không có thị trường mua, bán nợ thì AMC sẽ trở thành độc quyền, từ đó dễ dẫn đến một số vấn đề tiêu cực về tính công khai minh bạch, về lợi ích nhóm,... Bên cạnh đó, cần hoàn thiện các điều kiện của thị trường chứng khoán để có thể áp dụng chứng khoán hóa xử lý nợ xấu. Kinh nghiệm của Trung Quốc và Hàn Quốc cho thấy, nhu cầu thực tế của thị trường tạo động lực đẩy nhanh quá trình phát triển của thị trường chứng khoán hóa, tuy nhiên, cần đáp ứng đủ các điều kiện của thị trường để có thể triển khai giải pháp này một cách hiệu quả và triệt để. Quá trình chứng khoán hóa diễn ra rất phức tạp, đòi hỏi những cơ chế khuyến khích phát triển cũng như sự giám sát chặt chẽ hoạt động của các bên có liên quan như: tổ chức khởi tạo, tổ chức trung gian chuyên trách phát hành, tổ chức ủy thác kinh doanh, nhà đầu tư, tổ chức xếp hạng tín nhiệm (CIC), Ngoài ra, Quốc hội và các công ty chứng khoán cũng cần đề xuất và thông qua Luật Quản lý hoạt động chứng khoán hóa trong mối liên hệ chặt chẽ với các điều luật hiện hành khác. Thứ tư, cần đa dạng hóa các phương thức xử lý nợ xấu. Hàn Quốc và Trung Quốc đã áp dụng thành công nhiều biện pháp xử lý nợ xấu khác nhau, từ việc bán các khoản nợ xấu cho các nhà đầu tư trong và ngoài nước (bao gồm bán buôn và bán lẻ) đến phát hành các “chứng khoán được đảm bảo bằng tài sản”, bán tài sản thu hồi nợ, chuyển nợ thành vốn góp để tranh thủ trình độ quản lý, đấu thầu quốc tế và tái cấu trúc nợ, điều hành của các nguồn lực đặc biệt là nguồn lực nước ngoài,... Điều này góp phần thúc đẩy quá trình xử lý nợ xấu, tái cấu trúc doanh nghiệp. TÀI LIỆU THAM KHẢO 1. Barr, R., Siems, T. (1994), Predicting Bank Failure using DEA to quantify management quality. 2. Bộ Tài chính (2019), Tin Kinh tế - Tài chính trong nước, ngày 18/7/2019, truy cập ngày 8 tháng 3 năm 2021 https://bitly.com.vn/qrv0wy 3. Vũ Mai Chi và Trần Anh Quý (2018), Tình hình xử lý nợ xấu tại Việt Nam qua các giai đoạn: Các vấn đề cần quan tâm và khuyến nghị, Tạp chí Ngân hàng, 21, 26 - 33. 4. Chính phủ (2001), Quyết định số 149/2001/QĐ-TTg về việc phê duyệt Đề án xử lý nợ tồn đọng của các NHTM ban hành ngày 05 tháng 10 năm 2001. 5. Chính phủ (2006), Nghị định số 163/2006/NĐ-CP về giao dịch bảo đảm, ban hành ngày 29 tháng 12 năm 2006. 6. Chính phủ (2012), Quyết định số 254/QĐ-TTg phê duyệt Đề án Cơ cấu lại hệ thống các tổ chức tín dụng (TCTD) giai đoạn 2011 - 2015, ban hành ngày 01 tháng 03 năm 2012. 7. Chính phủ (2013), Nghị định số 53/2013/NĐ-CP về thành lập, tổ chức và hoạt động của công ty quản lý tài sản của các TCTD Việt Nam (VAMC), ban hành ngày 18 tháng 5 năm 2013. 8. Chính phủ (2013), Nghị quyết số 02/NQ-CP về một số giải pháp tháo gỡ khó khăn cho sản xuất - kinh doanh, hỗ trợ thị trường và giải quyết nợ xấu, ban hành ngày 07 tháng 01 năm 2013. KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 572 9. Công ty Cổ phần Chứng khoán Phố Wall (2010), Thị trường chứng khoán năm 2010 và triển vọng năm 2011, truy cập ngày 6 tháng 3 năm 2021 từ 10. Demirguc-Kunt, A. (1989), Deposit-institution failures: a review of empirical literature. Economic Review, Federal Reserve Bank of Cleveland, 4, 2 - 18. 11. Dinger, V. (2009), Do Foreign-owned banks Affect Banking System Liquidity Risk?, Journal of Comparative Economics, 37. 12. Nguyễn Tiến Đông (2018), Phát triển thị trường mua, bán nợ xấu tập trung giải pháp bền vững cho xử lý nợ xấu tại Việt Nam, Tạp chí Ngân hàng, 22. 13. Minh Đức (2010), Tăng trưởng tín dụng 2010: “Xanh vỏ, đỏ lòng”, VnEconomy, truy cập ngày 8 tháng 3 năm 2021 từ https://bitly.com.vn/ezxmt4 14. Fofack, H. (2005). Non-performing loans in sub-saharan africa: Causal analysis and macroeconomic implications. World Bank Policy Research Working, Paper 3769. 15. Hou, Y. (2007), The Non-performing Loans: Some Bank-level Evidences. The 4th Advances in Applied Financial Economics, the Quantitative and Qualitative Analysis in Social Sciences conferences. 16. Thanh Hoa (2019), Cao điểm xử lý nợ xấu ngành ngân hàng, Thời báo Kinh doanh, truy cập ngày 8 tháng 3 năm 2021, từ 17. Tô Ngọc Hưng (2012), Kinh nghiệm xử lý nợ xấu của một số quốc gia và những bài học cho Việt Nam, Vietstock, truy cập ngày 8 tháng 3 năm 2021 từ 18. Trịnh Thanh Huyền (2010), Hệ thống ngân hàng Việt Nam năm 2009 và những bài toán đặt ra cho năm 2010, Tạp chí Ngân hàng, số 1. 19. An Huy và Vinh Nguyễn (2010), Moody’s hạ tín nhiệm 6 ngân hàng và trái phiếu Chính phủ Việt Nam, VnEconomy, truy cập ngày 8 tháng 3 năm 2021, từ 20. IMF (2004), Financial Soundness Indicators (FSIs): Compilation Guide, truy cập ngày 24 tháng 12 năm 2020 từ 21. Kwambai, K. D., & Wandera, M. (2013), Effects of credit information sharing on non- performing loans: the case of Kenya commercial bank Kenya, European Scientific Journal, ESJ, 9(13). 22. Châu Đình Linh (2015), Bức tranh toàn diện về xử lý nợ xấu ngân hàng từ 2010 đến tháng 8/2015, CafeF, truy cập ngày 8 tháng 3 năm 2021, từ https://bitly.com.vn/walbuu 23. Nguyễn Thị Thùy Linh (2017), Xử lý nợ xấu của doanh nghiệp tại Trung Quốc và một số bài học kinh nghiệm, Cổng thông tin và điện tử Tài chính, Viện Chiến lược và Chính sách Tài chính, truy cập ngày 8 tháng 3 năm 2021 từ 24. Đinh Mai Long (2015), Xử lý nợ xấu trong hệ thống ngân hàng: Nhìn từ góc độ chính sách công, Tạp chí Khoa học & Công nghệ Việt Nam, 1(5), 34 - 39. 25. Messai, A., Jouini, F. (2013), Micro and macro determinants of non-performing loans, International Journal of Economics and Finance, 3(4), 852 - 860. KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 573 26. Mishkin, F. S. (2009), The economics of money banking and financial markets, Pearson Press, London, England. 27. NHNN (2005), Quyết định số 493/2005/QĐ-NHNN về việc ban hành quy định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng, ban hành ngày 22 tháng 04 năm 2005. 28. NHNN (2013), Thông tư số 02/2013/TT-NHNN Quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, ban hành ngày 21 tháng 01 năm 2013. 29. NHNN (2019), Nghị quyết số 42/2017/QH14 và Quyết định số 1058/QĐ-TTg tạo dấu ấn rõ nét và chuyển biến tích cực, truy cập ngày 8 tháng 3 năm 2021, từ 30. NHNN (2019), Tái cơ cấu ngân hàng và xử lý nợ xấu được thực hiện quyết liệt, hiệu quả, truy cập ngày 8 tháng 3 năm 2021, từ 31. NHNN (2020), Báo cáo tóm tắt hoạt động ngân hàng năm 2019, phương hướng, nhiệm vụ năm 2020, Hà Nội. 32. NHNN (2020), NHNN điều hành CSTT nhanh nhạy, kịp thời, tích cực tháo gỡ khó khăn cho doanh nghiệp và người dân, truy cập ngày 8 tháng 3 năm 2021, từ 33. Nguyễn Hồng Nga (2020), Kinh tế Việt Nam 2016 - 2019 và định hướng 2020, VGP News, truy cập ngày 8 tháng 3 năm 2021 từ https://bitly.com.vn/glf2nq 34. Nsobilla, T, (2015), The Effect of Non-Performing Loans on The Financial Performance of Selected Rural Banks in The Western and Ashanti Regions of Ghana, School of Business, KNUST College of Humanities and Social sciences. 35. Việt Phong (2020), Thúc đẩy xử lý nợ xấu, Nhân dân, truy cập ngày 8 tháng 3 năm 2021, từ 36. Nguyễn Thị Hoài Phương (2012), Quản lý nợ xấu tại ngân hàng thương mại Việt Nam, Luận văn Tiến sĩ, Trường Đại học Kinh tế Quốc dân. 37. Quốc hội (2017), Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng, ban hành ngày 21 tháng 6 năm 2017. 38. Rose, P. S và Hudgins, S.C (2009), Bank management & financial services, McGraw - Hill Press, New York, USA. 39. Hà Thành (2020), Tín dụng năm 2020 tăng trưởng ở mức nào?, Thời báo Ngân hàng, truy cập ngày 25 tháng 11 năm 2020, từ 40. Hà Thành (2020), VAMC tập trung toàn lực hoàn thành mục tiêu năm 2021, Thời báo Ngân hàng, truy cập ngày 8 tháng 3 năm 2021, từ 41. Phạm Phú Thái (2020), Quản lý nhà nước về nợ xấu - Kinh nghiệm thế giới và bài học cho Việt Nam, Tạp chí Ngân hàng, 10. 42. Nguyễn Thị Phương Thúy (2017), Kinh nghiệm xử lý nợ xấu của một số nước, Cổng thông tin và điện tử Tài chính, Viện Chiến lược và Chính sách Tài chính, truy cập ngày 8 tháng 3 năm 2021 từ KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 574 43. Đào Minh Tú (2017), Kinh nghiệm của Hàn Quốc về tái cơ cấu ngân hàng và xử lý nợ xấu, Tạp chí Ngân hàng, 23. 44. Ủy ban Giám sát Tài chính Quốc gia (2017), Báo cáo tổng quan thị trường tài chính 2017, truy cập ngày 8 tháng 3 năm 2021 từ 45. Bạch Hồng Việt (2020), Tác động của đại dịch COVID-19 đến tăng trưởng kinh tế và phát triển bền vững ở Việt Nam, Viện Hàn lâm Khoa học Xã hội Việt Nam, truy cập ngày 8 tháng 3 năm 2021, từ 46. Hoàng Yến (2020), Tăng trưởng tín dụng năm 2020 có thể đạt 11%, truy cập ngày 24 tháng 12 năm 2020 tại

File đính kèm:

thuc_trang_no_xau_va_cac_bien_phap_xu_ly_no_xau_tai_cac_ngan.pdf

thuc_trang_no_xau_va_cac_bien_phap_xu_ly_no_xau_tai_cac_ngan.pdf