Tác động của đa dạng hóa Hội đồng quản trị và khoảng cách giữa Chủ tịch Hội đồng quản trị -Tổng giám đốc đến rủi ro của các Ngân hàng thương mại

Vai trò của đội ngũ quản trị ngân hàng được xem là một trong những nguyên nhân chính gây

ra cuộc khủng hoảng tài chính khủng hoảng tài chính toàn cầu 2007-2009 (Beltratti & Stulz, 2012;

Peni & Vähämaa, 2012). Ngày càng có nhiều nghiên cứu thể hiện rằng cơ chế quản trị của một tổ

chức thông qua hoạt động của Hội Đồng Quản Trị (HĐQT) có vai trò rất quan trọng trong việc

giám sát một cách hiệu quả các rủi ro trong hoạt động của các ngân hàng nhằm tăng cường sự ổn

định của hệ thống ngân hàng của một quốc gia (Srivastav & Hagendorff, 2016). Sự đa dạng trong

HĐQT sẽ gia tăng việc quản trị doanh nghiệp và thể hiện qua nhiều khía cạnh khác nhau như kỹ

năng, kinh nghiệm cũng như các đặc điểm nhân khẩu học của các cá nhân trong HĐQT (Zhou,

Kara, & Molyneux, 2019). Những khía cạnh này có thể tác động tích cực đến hiệu quả hoạt động

của HĐQT thông qua việc ra các quyết định tốt hơn bằng cách đưa ra những quan điểm khác nhau

(Van der Walt, Ingley, Shergill, & Townsend, 2006) và bằng cách tăng cường sự độc lập trong suy

nghĩ của các thành viên trong HĐQT để thực hiện các chức năng tư vấn và giám sát của mình

(Adams & Ferreira, 2007). Bên cạnh đó, một yếu tố khá quan trọng có liên quan đến HĐQT đó là

mối liên hệ giữa Chủ tịch HĐQT (Chair) và Tổng Giám đốc (CEO) cũng cho thấy có ảnh hưởng

đáng kể đến khả năng giám sát của HĐQT (Goergen, Limbach, & Scholz, 2015). Khi Chủ tịch

HĐQT và Tổng giám đốc cùng một độ tuổi giống nhau sẽ ít xung đột về mặt nhận thức và điều

này có thể làm giảm khả năng giám sát của HĐQT. Tuy nhiên có những nghiên cứu như của

Talavera, Yin, và Zhang (2018) về mối liên hệ giữa sự đa dạng về tuổi của các thành viên trong

HĐQT cũng như ban giám đốc với rủi ro của các ngân hàng ở Trung Quốc lại không tìm thấy mối

quan hệ nào. Bên cạnh đó, Zhou và cộng sự (2019) trong một nghiên cứu về khoảng cách giữa

Chủ tịch HĐQT và Tổng giám đốc (hay là khoảng cách thế hệ Chair-CEO) với rủi ro ngân hàng

đã chứng minh sự khác biệt về mặt tuổi giữa Chair-CEO làm giảm rủi ro của các ngân hàng, chênh

lệch tuổi tác có tác dụng rất lớn trong việc làm giảm rủi ro ngân hàng. Không có một sự nhất quán

về mặt thực nghiệm khi tìm hiểu về sự đa dạng của HĐQT cũng như khoảng cách Chair-CEO với

rủi ro của các ngân hàng tại các nước. Do đó rất cần có một nghiên cứu tìm hiểu ảnh hưởng của

sự đa dạng trong HĐQT và mối liên hệ giữa Chair-CEO với rủi ro của các ngân hàng thương mại

tại Việt Nam.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Tác động của đa dạng hóa Hội đồng quản trị và khoảng cách giữa Chủ tịch Hội đồng quản trị -Tổng giám đốc đến rủi ro của các Ngân hàng thương mại

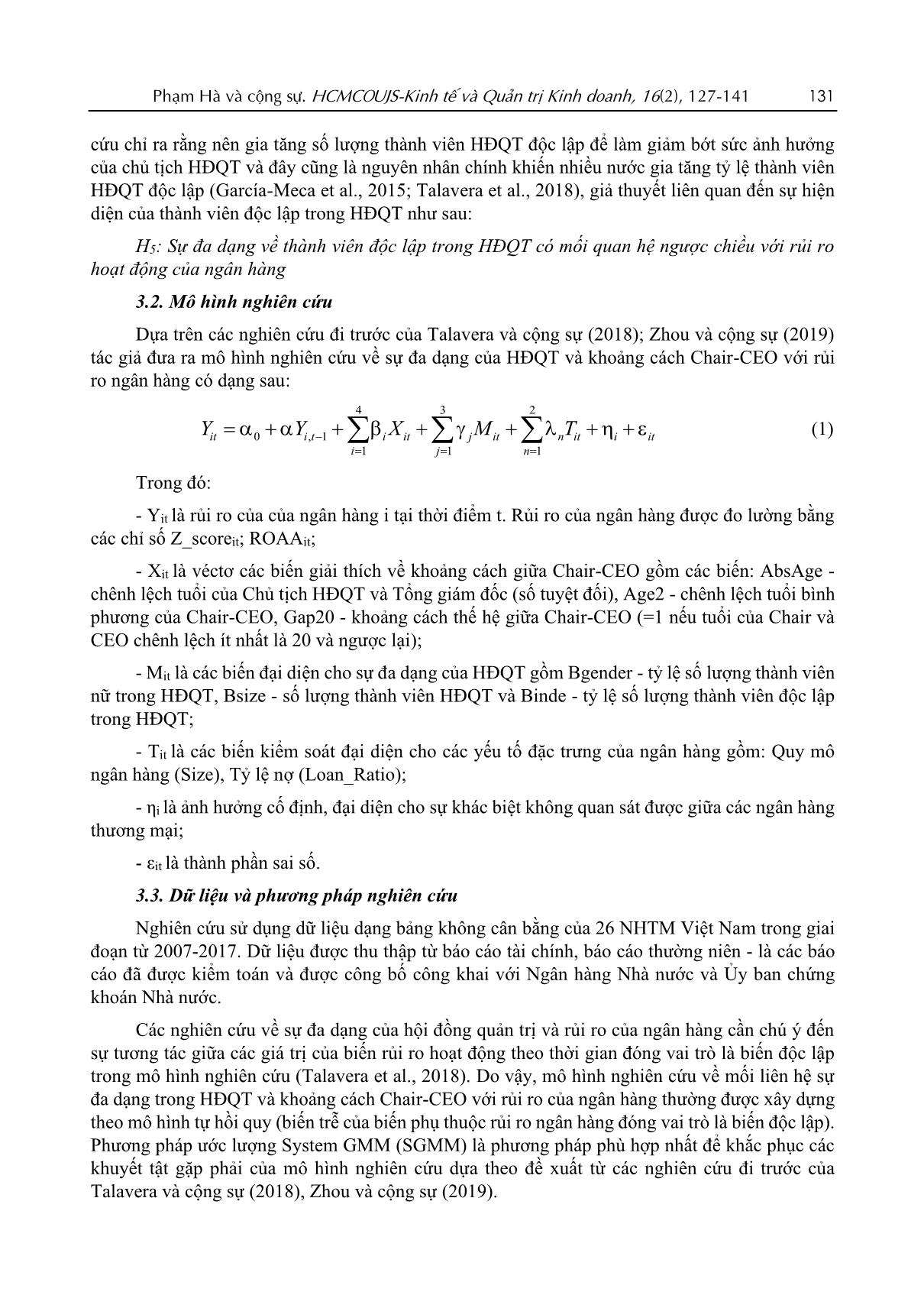

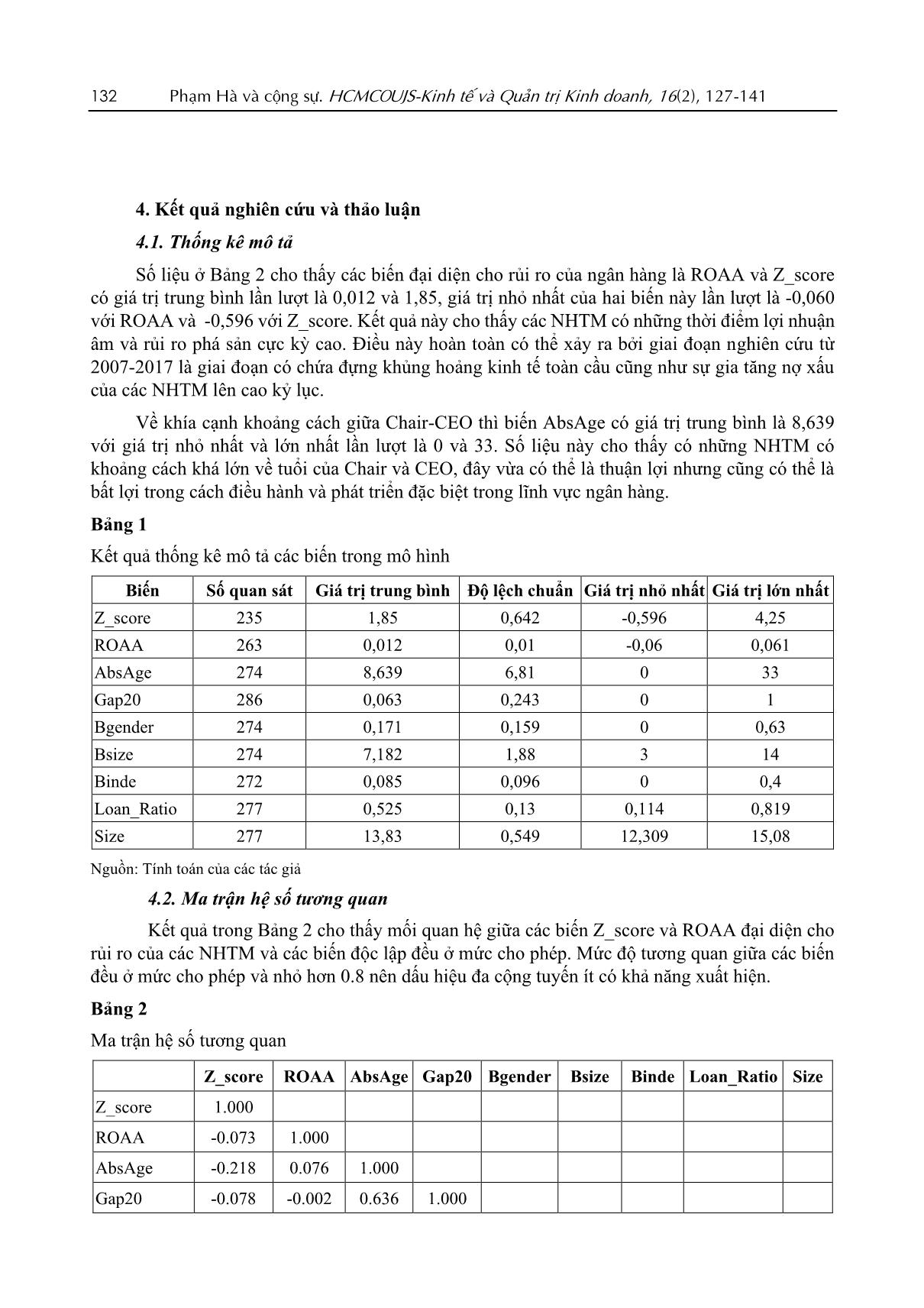

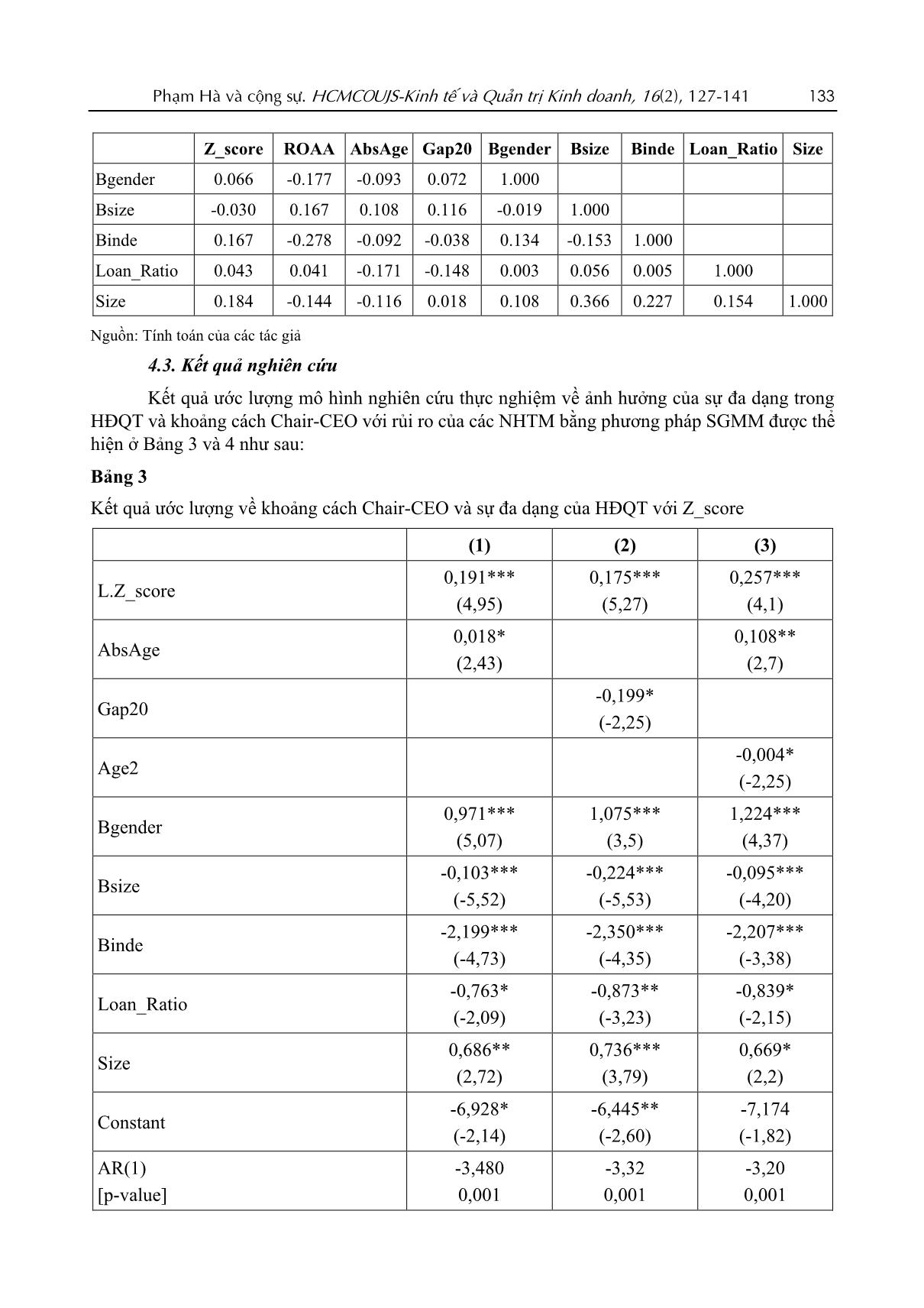

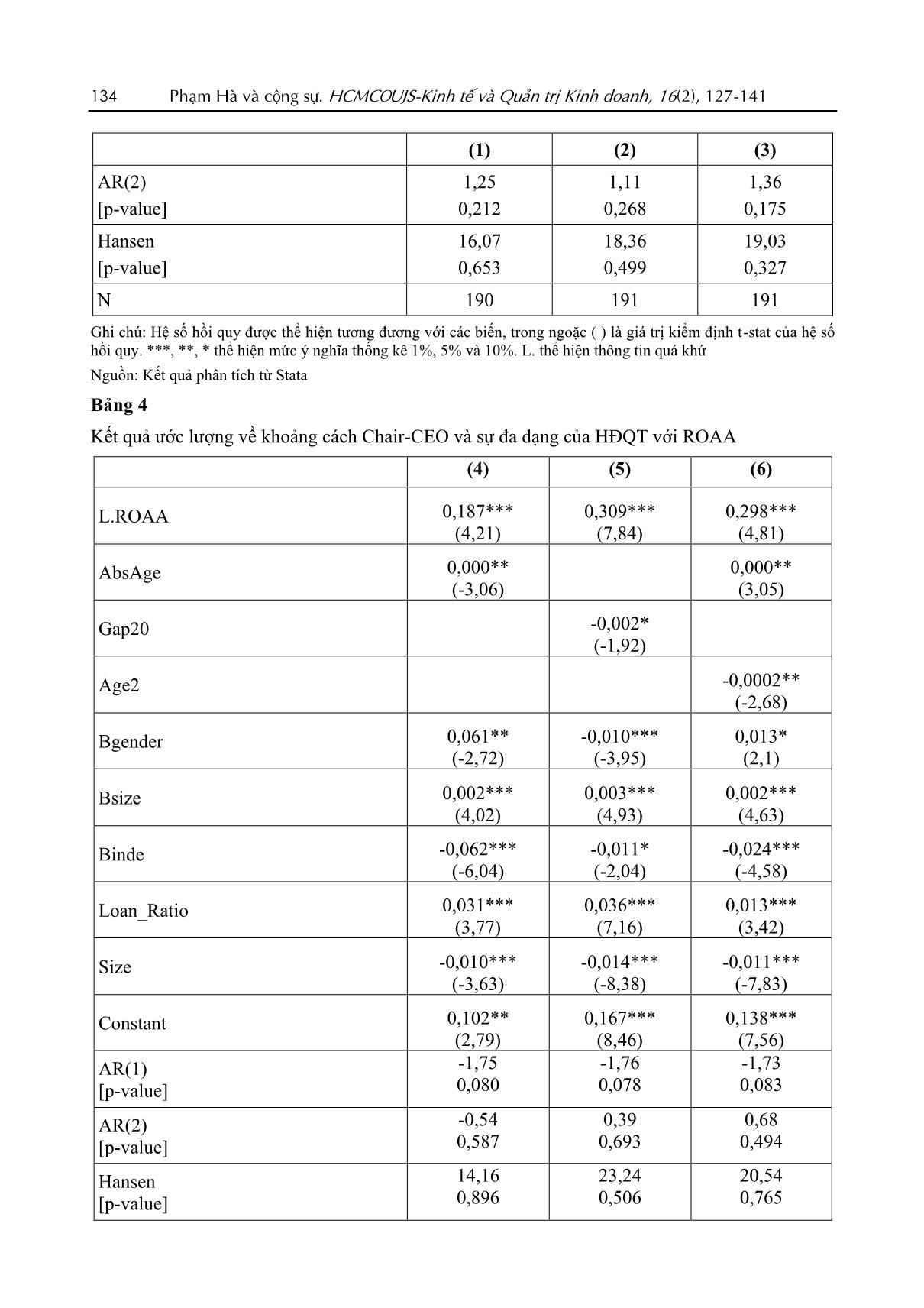

Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 127 Tác động của đa dạng hóa Hội đồng quản trị và khoảng cách giữa Chủ tịch Hội đồng quản trị -Tổng giám đốc đến rủi ro của các Ngân hàng thương mại Effects of diversification of the Board of Directors and the gap between the Chairman and Chief Executive Officer (CEO) on commercial banks’ risks Phạm Hà1*, Nguyễn Thái Phát1, Nguyễn Thị Thu Trang1 1Trường Đại học Mở Thành phố Hồ Chí Minh, Việt Nam *Tác giả liên hệ, Email: ha.p@ou.edu.vn THÔNG TIN TÓM TẮT DOI:10.46223/HCMCOUJS. econ.vi.16.2.937.2021 Ngày nhận: 31/08/2020 Ngày nhận lại: 18/09/2020 Duyệt đăng: 20/11/2020 Từ khóa: sự đa dạng trong HĐQT, khoảng cách giữa Chair-CEO, rủi ro Keywords: diversification in Board of Directors, Chair-CEO gap, risks Nghiên cứu được thực hiện dựa trên số liệu của 26 ngân hàng thương mại của Việt Nam với mục đích tìm hiểu ảnh hưởng về sự đa dạng trong Hội đồng quản trị và khoảng cách giữa Chủ tịch Hội đồng quản trị (Chair) với Tổng giám đốc (CEO) đến rủi ro của các Ngân hàng thương mại trong giai đoạn 2007-2017. Kết quả thực nghiệm của nghiên cứu cho thấy khoảng cách giữa Chủ tịch Hội đồng quản trị và Tổng giám đốc (Chair-CEO) cũng như sự đa dạng của Hội đồng quản trị có ảnh hưởng đến rủi ro của các ngân hàng. ABSTRACT The study was conducted based on data of 26 commercial banks in Vietnam to discover the effects of diversification of the Board of Directors and the gap between the Chairman of the Board (Chairman) and Chief Executive Officer (CEO) on commercial banks’ risks in the period from 2007 to 2017. The empirical results of the study show the gap between the Chairman of the Board and the CEO (Chair-CEO gap), and the diversification of the Board of Directors also affects the banks’ risks. 1. Giới thiệu Vai trò của đội ngũ quản trị ngân hàng được xem là một trong những nguyên nhân chính gây ra cuộc khủng hoảng tài chính khủng hoảng tài chính toàn cầu 2007-2009 (Beltratti & Stulz, 2012; Peni & Vähämaa, 2012). Ngày càng có nhiều nghiên cứu thể hiện rằng cơ chế quản trị của một tổ chức thông qua hoạt động của Hội Đồng Quản Trị (HĐQT) có vai trò rất quan trọng trong việc giám sát một cách hiệu quả các rủi ro trong hoạt động của các ngân hàng nhằm tăng cường sự ổn định của hệ thống ngân hàng của một quốc gia (Srivastav & Hagendorff, 2016). Sự đa dạng trong HĐQT sẽ gia tăng việc quản trị doanh nghiệp và thể hiện qua nhiều khía cạnh khác nhau như kỹ năng, kinh nghiệm cũng như các đặc điểm nhân khẩu học của các cá nhân trong HĐQT (Zhou, Kara, & Molyneux, 2019). Những khía cạnh này có thể tác động tích cực đến hiệu quả hoạt động 128 Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 của HĐQT thông qua việc ra các quyết định tốt hơn bằng cách đưa ra những quan điểm khác nhau (Van der Walt, Ingley, Shergill, & Townsend, 2006) và bằng cách tăng cường sự độc lập trong suy nghĩ của các thành viên trong HĐQT để thực hiện các chức năng tư vấn và giám sát của mình (Adams & Ferreira, 2007). Bên cạnh đó, một yếu tố khá quan trọng có liên quan đến HĐQT đó là mối liên hệ giữa Chủ tịch HĐQT (Chair) và Tổng Giám đốc (CEO) cũng cho thấy có ảnh hưởng đáng kể đến khả năng giám sát của HĐQT (Goergen, Limbach, & Scholz, 2015). Khi Chủ tịch HĐQT và Tổng giám đốc cùng một độ tuổi giống nhau sẽ ít xung đột về mặt nhận thức và điều này có thể làm giảm khả năng giám sát của HĐQT. Tuy nhiên có những nghiên cứu như của Talavera, Yin, và Zhang (2018) về mối liên hệ giữa sự đa dạng về tuổi của các thành viên trong HĐQT cũng như ban giám đốc với rủi ro của các ngân hàng ở Trung Quốc lại không tìm thấy mối quan hệ nào. Bên cạnh đó, Zhou và cộng sự (2019) trong một nghiên cứu về khoảng cách giữa Chủ tịch HĐQT và Tổng giám đốc (hay là khoảng cách thế hệ Chair-CEO) với rủi ro ngân hàng đã chứng minh sự khác biệt về mặt tuổi giữa Chair-CEO làm giảm rủi ro của các ngân hàng, chênh lệch tuổi tác có tác dụng rất lớn trong việc làm giảm rủi ro ngân hàng. Không có một sự nhất quán về mặt thực nghiệm khi tìm hiểu về sự đa dạng của HĐQT cũng như khoảng cách Chair-CEO với rủi ro của các ngân hàng tại các nước. Do đó rất cần có một nghiên cứu tìm hiểu ảnh hưởng của sự đa dạng trong HĐQT và mối liên hệ giữa Chair-CEO với rủi ro của các ngân hàng thương mại tại Việt Nam. 2. Cơ sở lý thuyết Alchian và Demsetz (1972) nhấn mạnh rằng để đảm bảo các hoạt động của ngân hàng được điều hành một cách tốt nhất thì ngân hàng phải (i) thiết lập những cơ chế đãi ngộ thích hợp cho các nhà quản lý, và (ii) thiết lập cơ chế giám sát hiệu quả để hạn chế những hành vi không bình thường, tư lợi của CEO thông qua HĐQT. Sự đa dạng trong HĐQT có một ảnh hưởng rất lớn đến hiệu quả hoạt động của ngân hàng (Faleye & Krishnan, 2017; García-Meca, García-Sánchez, & Martínez-Ferrero, 2015; Liang, Xu, & Jiraporn, 2013). Tuy nhiên không có một sự nhất qu ... m soát ở một mức độ nào đó bởi khi khi có sự gia tăng lớn về quy mô HĐQT sẽ xuất hiện những tính phi hiệu quả làm ảnh hưởng bất lợi đến những lợi nhuận ban đầu. Khả năng điều phối công việc và trao đổi thông tin là hai vấn đề mà quy mô HĐQT lớn sẽ phải đối mặt đồng thời việc mở rộng quy mô HĐQT sẽ làm chi phí đại diện tăng, làm cho việc giám sát ban giám đốc bị phân tán gây rủi ro trong hoạt động của các ngân hàng (kết quả tương tự với Talavera et al., 2018). Lợi nhuận luôn đi kèm với rủi ro đây là điều hoàn toàn đã xảy ra khi sự kiểm soát của HĐQT không phát huy được hiệu quả đặc biệt trong lĩnh vực ngân hàng. Thực tế cho thấy các ngân hàng khi lao vào các lĩnh vực như bất động sản, chứng khoán, là những lĩnh vực có rất nhiều rủi ro thường kèm theo là các khoản lợi nhuận rất lớn. Kết quả nghiên cứu thực nghiệm cho thấy giữa ROAA và Bsize có mối quan hệ cùng chiều. Khi quy mô HĐQT tăng thì đồng nghĩa việc kiểm soát mọi hoạt động của Ban giám đốc sẽ bị phân tán rất nhiều dẫn đến các hoạt động của Ban giám đốc ít bị ảnh hưởng bởi các HĐQT có quy mô lớn (Bushman & Smith, 2001). Kết quả nghiên cứu này của tác giả phù hợp các nghiên cứu đi trước của Vallascas, Mollah, và Keasey (2017), García-Meca và cộng sự (2015), Talavera và cộng sự (2018). Về biến độc lập Binde kết quả nghiên cứu cho thấy có một mối quan hệ ngược chiều với Z_score, phù hợp với giả thuyết được nêu. Khi số lượng thành viên độc lập trong HĐQT tăng thường kéo theo xung đột về các quyết định của HĐQT do các thành viên độc lập gia tăng việc kiểm soát các quyết định của HĐQT, họ có thể sẽ thiếu hiểu biết đầy đủ về đặc điểm cụ thể của ngân hàng nên có thể sẽ đưa các quyết định không tối ưu làm cho hoạt động của ngân hàng gặp rủi ro. Điều này thực tế cũng cho thấy ở các NHTM tại Việt Nam số lượng thành viên độc lập thường rất ít cho thấy các NHTM rất sợ các quyết định mang tính chất chủ quan ảnh hưởng đến hiệu quả hoạt động của các ngân hàng. Mặt khác việc gia tăng số lượng thành viên HĐQT độc lập là những người không tham gia hoạt động trực tiếp trong ngân hàng cũng gây ra rất nhiều khó 138 Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 khăn như các thành viên độc lập có thể có xu hướng củng cố vị trí hoặc có xu hướng muốn làm hài lòng các thành viên HĐQT khác và ban điều hành, qua đó các thành viên độc lập có thể chỉ quan tâm tới quyền lợi cá nhân, thay vì bảo vệ quyền lợi các cổ đông. Kết quả về mối quan hệ ngược chiều này cũng nhận được sự đồng thuận khi phân tích mối quan hệ giữa ROAA và Binde. Do vai trò quan trọng của các thành viên độc lập mà các ngân hàng sẵn sàng trả một khoản thù lao lớn để họ thực hiện nhiệm vụ giám sát hoạt động của bộ máy quản lý, điều hành. Điều này cũng có tính hai mặt bởi thực tế có thể các thành viên độc lập này sẽ không quan tâm nhiều tới việc thực thi nhiệm vụ mà chỉ chú ý củng cố vị trí nhằm được hưởng thù lao hậu hĩnh nói trên. Kết quả nghiên cứu tương đồng với Talavera và cộng sự (2018); Uddin và cộng sự (2013). 5. Kết luận và khuyến nghị 5.1. Kết luận Kết quả nghiên cứu cho thấy khoảng cách Chair-CEO được thể hiện qua các biến gồm AbsAge, Gap20 và Age2 đều có ảnh hưởng đến rủi ro trong hoạt động của các NHTM thể hiện qua hai khía cạnh là Z_score và ROAA cụ thể như sau: Khoảng cách Chair-CEO trên khía cạnh chênh lệch tuổi qua biến AbsAge có tác động làm giảm thiểu rủi ro trong hoạt động của các NHTM đồng thời góp phần gia tăng hiệu quả hoạt động của các NHTM. Kết quả nghiên cứu cho thấy khi giữa Chair và CEO có khoảng cách về tuổi tác thì mọi quyết định sẽ được xem xét kỹ lường góp phần đảm bảo nó được giám sát tốt nhất giúp hạn chế rủi ro cũng như nâng cao hiệu quả hoạt động. Khoảng cách Chair-CEO thể hiện qua hai biến gồm Gap20 và Age2 có tác động gia tăng rủi ro của các NHTM. Kết quả nghiên cứu cho thấy khi giữa Chair và CEO có sự khác biệt về tuổi ở mức độ khá lớn thì những kinh nghiệm của Chair sẽ không còn phù hợp nữa và điều này làm cho việc giám sát sẽ không phát huy hiệu quả dẫn đến các ngân hàng sẽ gặp nhiều rủi ro trong hoạt động của mình. Đồng thời kết quả này hàm ý có tồn tại mối quan hệ phi tuyến tính giữa khoảng cách thế hệ Chair-CEO với rủi ro của các ngân hàng. Sự đa dạng của HĐQT trong nghiên cứu thể hiện qua các biến như Binde, Bsize và Bgender đều có ảnh hưởng đến rủi ro trong hoạt động của các NHTM qua các biến Z_score và ROAA. Trong đó Binde cho thấy tỷ lệ số lượng thành viên HĐQT độc lập có ảnh hưởng ngược chiều với Z_score và ROAA trong khi tỷ lệ thành viên thành viên nữ (Bgender) lại cho thấy ảnh hưởng tích cực đến việc giảm thiểu rủi ro cũng như nâng cao hiệu quả hoạt động của các NHMT. Cuối cùng là biến Bsize có ảnh hưởng ngược chiều với Z_score và thuận chiều với ROAA. 5.2. Khuyến nghị Chair và CEO là hai nhân vật quan trọng nhất trong HĐQT và Ban giám đốc. Các quyết định của họ đều ảnh hưởng rất lớn đến hiệu quả hoạt động của ngân hàng, một lĩnh vực được xem như là trái tim của nền kinh tế. Các ngân hàng cần chọn lựa đội ngũ trong HĐQT và Ban giám đốc có sự khác biệt về tuổi tác, sự đa dạng tuổi tác này sẽ kéo theo việc nhận thức, kinh nghiệm, quan điểm, khác nhau tạo điều kiện thuận lợi cho việc đưa ra các quyết định cũng như việc giám sát được hiệu quả. Trong đó đặc biệt là Chair và CEO nên có sự khác biệt về tuổi để đảm bảo mọi kế hoạch của CEO và Ban giám đốc đều được giám sát cũng như kiểm soát chặt chẽ. CEO và Ban giám đốc nên là những người trẻ năng động, nhiệt huyết và có trình độ chuyên môn cao trong khi Chair và HĐQT nên là những người có độ tuổi lớn hơn để đảm bảo mọi quyết định đều dựa trên quyền lợi của cổ đông cũng như hạn chế thấp nhất rủi ro trong hoạt động. HĐQT luôn đóng một vai trò quan trọng trong sự phát triển của các công ty đặc biệt ở lĩnh vực ngân hàng thì vai trò của HĐQT còn quan trọng hơn rất nhiều. Sự đa dạng của HĐQT nên Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 139 được xem trong đặc biệt ở các khía cạnh về số lượng thành viên nữ trong HĐQT, cần có sự gia tăng bởi đây là những thành viên có sự suy nghĩ khác biệt theo nhiều khía cạnh như cẩn thận, chắc chắn và luôn có sự tin cậy nhất định trong mọi quyết định của mình, thực tế cũng cho thấy các ngân hàng có số lượng nữ thành viên trong HĐQT cao thường hoạt động hiệu quả, ít gặp phải rủi ro hơn. Quy mô HĐQT của các ngân hàng cần có sự thay đổi cho phù hợp với hoạt động của ngân hàng đồng nghĩa các ngân hàng có thị phần nhỏ, ít lĩnh vực hoạt động nên có quy mô HĐQT nhỏ để đảm bảo mọi quyết định đều được giám sát và xử lý một cách nhanh chóng nâng cao cơ hội cạnh tranh với các ngân hàng khác. Trên khía cạnh thành viên độc lập của HĐQT thì không nên có sự gia tăng quá nhiều chỉ khi các ngân hàng có ý định mở rộng hoạt động, kêu gọi vốn đầu tư từ các tổ chức đặc biệt nước ngoài thì mới cần gia tăng sự mở rộng về các thành viên độc lập. Tài liệu tham khảo Adams, R. B., & Ferreira, D. (2007). A theory of friendly boards. The Journal of Finance, 62(1), 217-250. Alchian, A. A., & Demsetz, H. (1972). Production, information costs, and economic organization. The American Economic Review, 62(5), 777-795. Ararat, M., El-Helaly, M., & Shehata, N. F. (2017). Boards’ gender diversity and firm performance before and after the Egyptian revolution. Retrieved May 10, 2020, from https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3063867 Beltratti, A., & Stulz, R. M. (2012). The credit crisis around the globe: Why did some banks perform better? Journal of Financial Economics, 105(1), 1-17. Berger, A. N., Klapper, L. F., & Turk-Ariss, R. (2017). Bank competition and financial stability. In J. A. Bikker & L. Spierdijk (Eds.), Handbook of competition in banking and finance (pp. 185-204). Cheltenham, UK: Edward Elgar Publishing. Bushman, R. M., & Smith, A. J. (2001). Financial accounting information and corporate governance. Journal of Accounting and Economics, 32(1/3), 237-333. Chakrabarty, S., & Bass, A. E. (2014). Corporate governance in microfinance institutions: Board composition and the ability to face institutional voids. Corporate Governance: An International Review, 22(5), 367-386. Coles, J. L., Daniel, N. D., & Naveen, L. (2008). Boards: Does one size fit all? Journal of Financial Economics, 87(2), 329-356. Duong, B. V., & Diep, N. H. (2017). Đặc điểm hội đồng quản trị và hành vi quản trị lợi nhuận của các công ty niêm yết trên thị trường chứng khoán Việt Nam [Board characteristics and profit management behavior of companies listed on Vietnam stock market]. Tạp chí Khoa học Đại học Mở Thành phố Hồ Chí Minh, 12(3), 113-126. Dutta, P., & Bose, S. (2006). Gender diversity in the boardroom and financial performance of commercial banks: Evidence from Bangladesh. The Cost and Management, 34(6), 70-74. Eagly, A. H., & Carli, L. L. (2003). The female leadership advantage: An evaluation of the evidence. The Leadership Quarterly, 14(6), 807-834. Faleye, O., & Krishnan, K. (2017). Risky lending: Does bank corporate governance matter? Journal of Banking and Finance, 83, 57-69. 140 Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 Fama, E. F., & Jensen, M. C. (1983). Separation of ownership and control. The Journal of Law and Economics, 26(2), 301-325. Ferrero-Ferrero, I., Fernandez-Izquierdo, M. A., & Muñoz-Torres, M. J. (2015). Integrating sustainability into corporate governance: An empirical study on board diversity. Corporate Social Responsibility and Environmental Management, 22, 193-207. Forbes, D. P., & Milliken, F. J. (1999). Cognition and corporate governance: Understanding boards of directors as strategic decision-making groups. Academy of Management Review, 24(3), 489-505. Fracassi, C., & Tate, G. (2012). External networking and internal firm governance. The Journal of Finance, 67(1), 153-194. García-Meca, E., García-Sánchez, I. M., & Martínez-Ferrero, J. (2015). Board diversity and its effects on bank performance: An international analysis. Journal of Banking and Finance, 53(1), 202-214. Goergen, M., Limbach, P., & Scholz, M. (2015). Mind the gap: The age dissimilarity between the chair and the CEO. Journal of Corporate Finance, 35, 136-158. Harrison, D. A., Price, K. H., & Bell, M. P. (1998). Beyond relational demography: Time and the effects of surface-and deep-level diversity on work group cohesion. Academy of Management Journal, 41(1), 96-107. Hillman, A. J., Cannella, A. A., Jr., & Harris, I. C. (2002). Women and racial minorities in the boardroom: How do directors differ? Journal of Management, 28(6), 747-763. Jensen, M. C. (1993). The modern industrial revolution, exit, and the failure of internal control systems. The Journal of Finance, 48(3), 831-880. Letendre, L. (2004). The dynamics of the boardroom. Academy of Management Perspectives, 18(1), 101-104. Liang, Q., Xu, P., & Jiraporn, P. (2013). Board characteristics and Chinese bank performance. Journal of Banking and Finance, 37(8), 2953-2968. McPherson, M., Smith-Lovin, L., & Cook, J. M. (2001). Birds of a feather: Homophily in social networks. Annual Review of Sociology, 27(1), 415-444. Minton, B. A., Taillard, J. P., & Williamson, R. (2014). Financial expertise of the board, risk taking, and performance: Evidence from bank holding companies. Journal of Financial and Quantitative Analysis, 49(2), 351-380. Muller-Kahle, M. I., & Lewellyn, K. B. (2011). Did board configuration matter? The case of US subprime lenders. Corporate Governance: An International Review, 19(5), 405-417. Muttakin, M. B., & Ullah, S. (2012). Corporate governance and bank performance: Evidence from Bangladesh. Corporate Board: Role, Duties and Composition, 8(1), 62-68. Owen, A. L., & Temesvary, J. (2018). The performance effects of gender diversity on bank boards. Journal of Banking and Finance, 90, 50-63. doi:10.1016/j.jbankfin.2018.02.015 Peni, E., & Vähämaa, S. (2012). Did good corporate governance improve bank performance during the financial crisis? Journal of Financial Services Research, 41(1/2), 19-35. Phan, H. T., Anwar, S., Alexander, W. R., & Phan, H. T. M. (2019). Competition, efficiency and Phạm Hà và cộng sự. HCMCOUJS-Kinh tế và Quản trị Kinh doanh, 16(2), 127-141 141 stability: An empirical study of East Asian commercial. North American Journal of Economics and Finance, 50, Article 100990. doi:10.1016/j.najef.2019.100990 Serfling, M. A. (2014). CEO age and the riskiness of corporate policies. Journal of Corporate Finance, 25, 251-273. doi:10.1016/j.jcorpfin.2013.12.013 Singh, H., & Harianto, F. (1989). Management-board relationships, takeover risk, and the adoption of golden parachutes. Academy of Management Journal, 32(1), 7-24. Srivastav, A., & Hagendorff, J. (2016). Corporate governance and bank risk‐taking. Corporate Governance: An International Review, 24(3), 334-345. Strøm, R. Ø., D’Espallier, B., & Mersland, R. (2014). Female leadership, performance, and governance in microfinance institutions. Journal of Banking and Finance, 42, 60-75. doi:10.1016/j.jbankfin.2014.01.014 Talavera, O., Yin, S., & Zhang, M. (2018). Age diversity, directors’ personal values, and bank performance. International Review of Financial Analysis, 55, 60-79. Uddin, M. R., Mamun, A. M. A., Hoque, N., & Uddin, M. S. (2013). Work-life balance: A study on female teachers of private education institutions of Bangladesh. Work, 5(13), 10-17. Upadhyay, A., & Zeng, H. (2014). Gender and ethnic diversity on boards and corporate information environment. Journal of Business Research, 67(11), 2456-2463. Vallascas, F., Mollah, S., & Keasey, K. (2017). Does the impact of board independence on large bank risks change after the global financial crisis? Journal of Corporate Finance, 44, 149-166. Van der Walt, N., Ingley, C., Shergill, G. S., & Townsend, A. (2006). Board configuration: Are diverse boards better boards? Corporate Governance: The International Journal of Business in Society, 6(2), 129-147. Waelchli, U., & Zeller, J. (2013). Old captains at the helm: Chairman age and firm performance. Journal of Banking and Finance, 37, 1612-1628. Westphal, J. D., & Zajac, E. J. (1995). Who shall govern? CEO/board power, demographic similarity, and new director selection. Administrative Science Quarterly, 40(1), 60-83. Yermack, D. (1996). Higher market caluation of companies with a small board of directors. Journal of Financial Economics, 40(2), 185-211. Zelechowski, D. D., & Bilimoria, D. (2004). Characteristics of women and men corporate inside directors in the US. Corporate Governance: An International Review, 12(3), 337-342. Zhou, Y., Kara, A., & Molyneux, P. (2019). Chair-CEO generation gap and bank risk-taking. The British Accounting Review, 51(4), 352-372.

File đính kèm:

tac_dong_cua_da_dang_hoa_hoi_dong_quan_tri_va_khoang_cach_gi.pdf

tac_dong_cua_da_dang_hoa_hoi_dong_quan_tri_va_khoang_cach_gi.pdf