Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam

Tóm tắt: Nghiên cứu nhằm tìm ra các nhân tố tác động đến đòn bẩy tài chính của

các doanh nghiệp bất động sản và doanh nghiệp vật liệu xây dựng niêm yết ở Việt

Nam. Biến phụ thuộc là đòn bẩy tài chính và 09 biến độc lập gồm: Quy mô doanh

nghiệp, cơ cấu tài sản, khả năng thanh toán, khả năng sinh lời, khả năng tăng

trưởng, đặc điểm riêng của tài sản doanh nghiệp, thuế, lợi ích lá chắn thuế từ khấu

hao, thời gian hoạt động của doanh nghiệp. Thông qua việc áp dụng các phương

pháp ước lượng dữ liệu bảng tĩnh, kết hợp với xây dựng, lựa chọn, kiểm định và

khắc phục khuyết tật mô hình, nghiên cứu đã lựa chọn được 03 mô hình ứng với ba

nhóm dữ liệu: Mô hình với dữ liệu của doanh nghiệp bất động sản, mô hình với dữ

liệu của doanh nghiệp vật liệu xây dựng và mô hình dữ liệu gộp chung hai ngành ở

Việt Nam dựa trên phương pháp ước lượng bình phương nhỏ nhất tổng quát (GLS).

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam

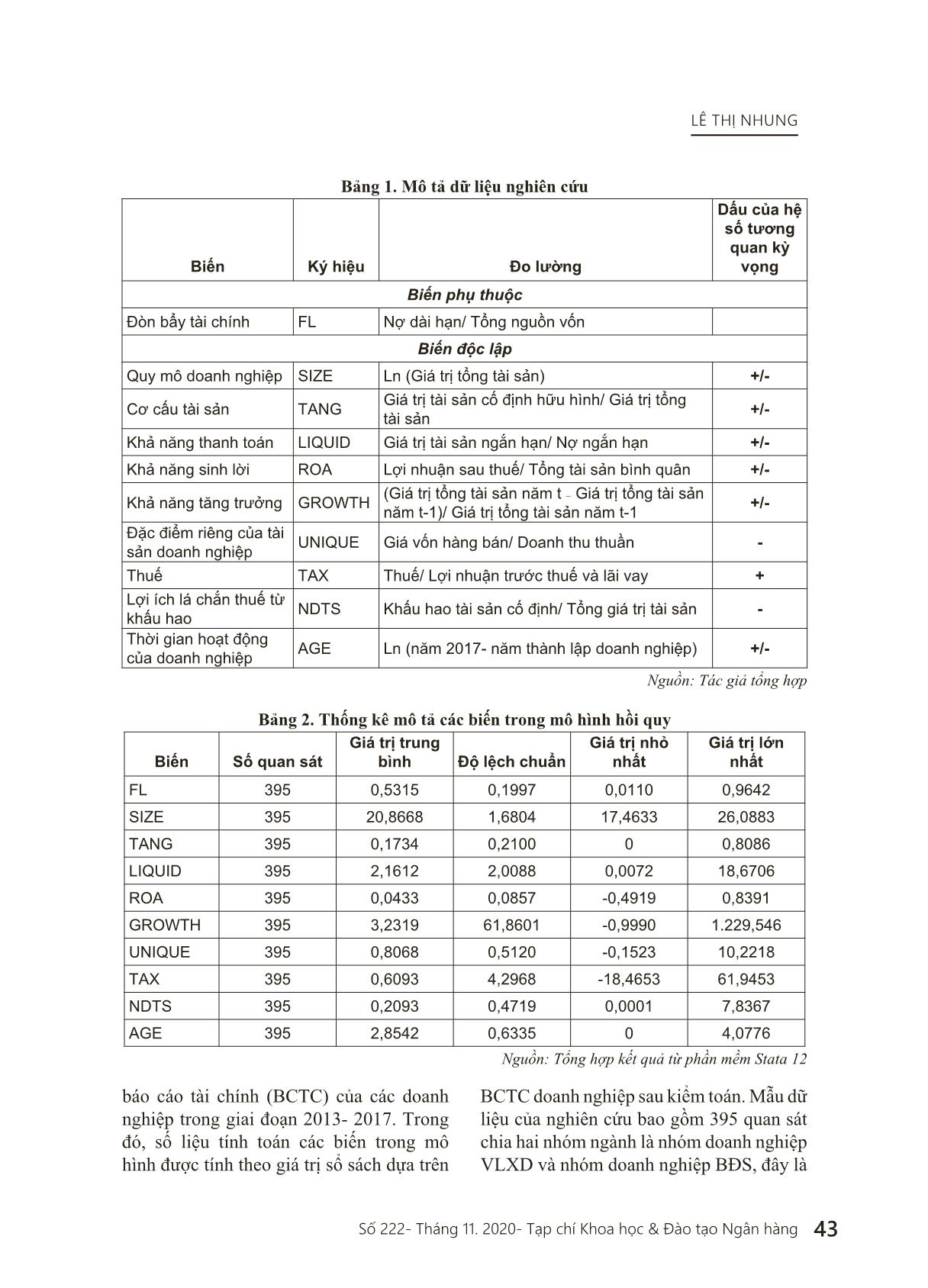

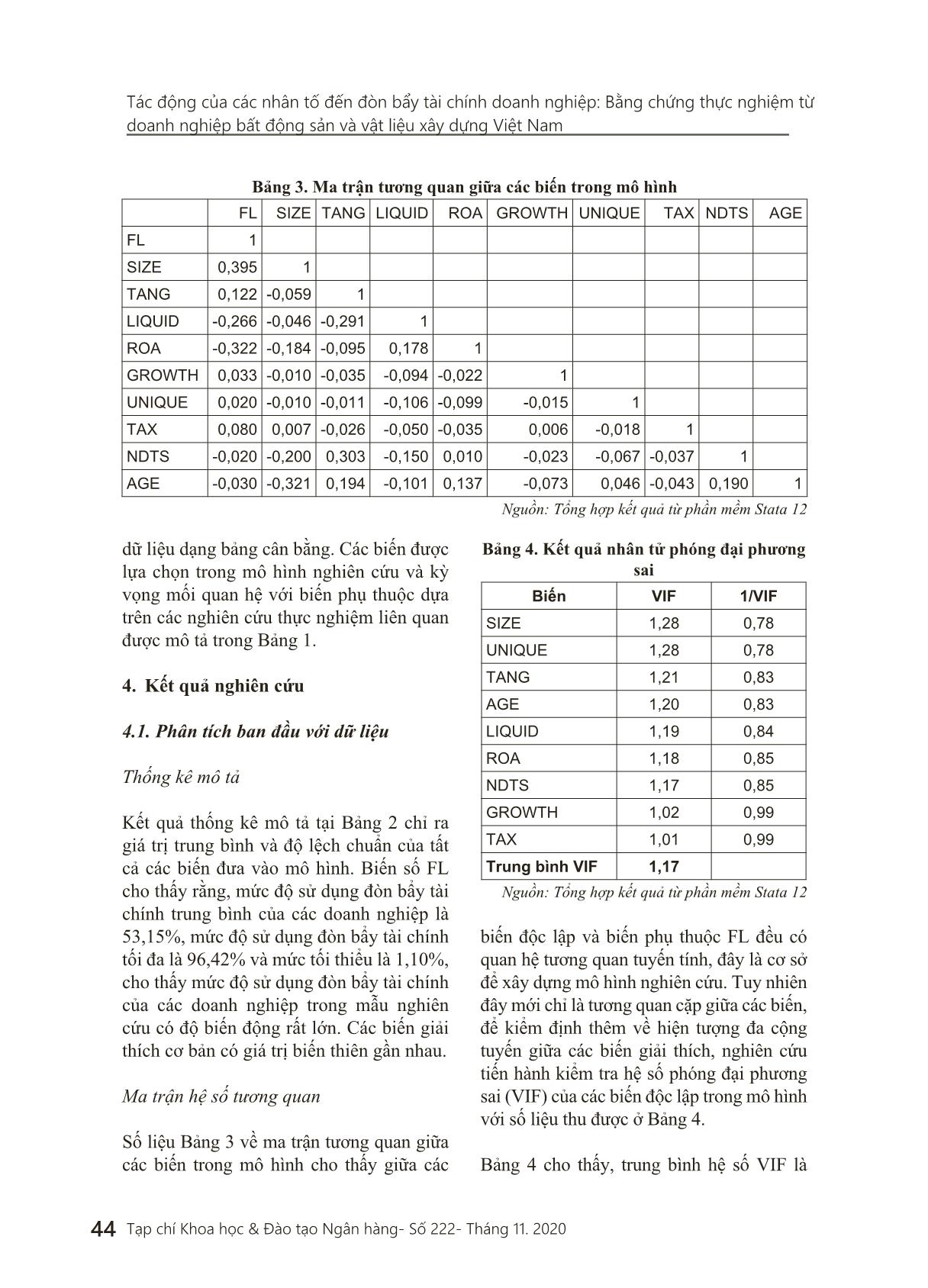

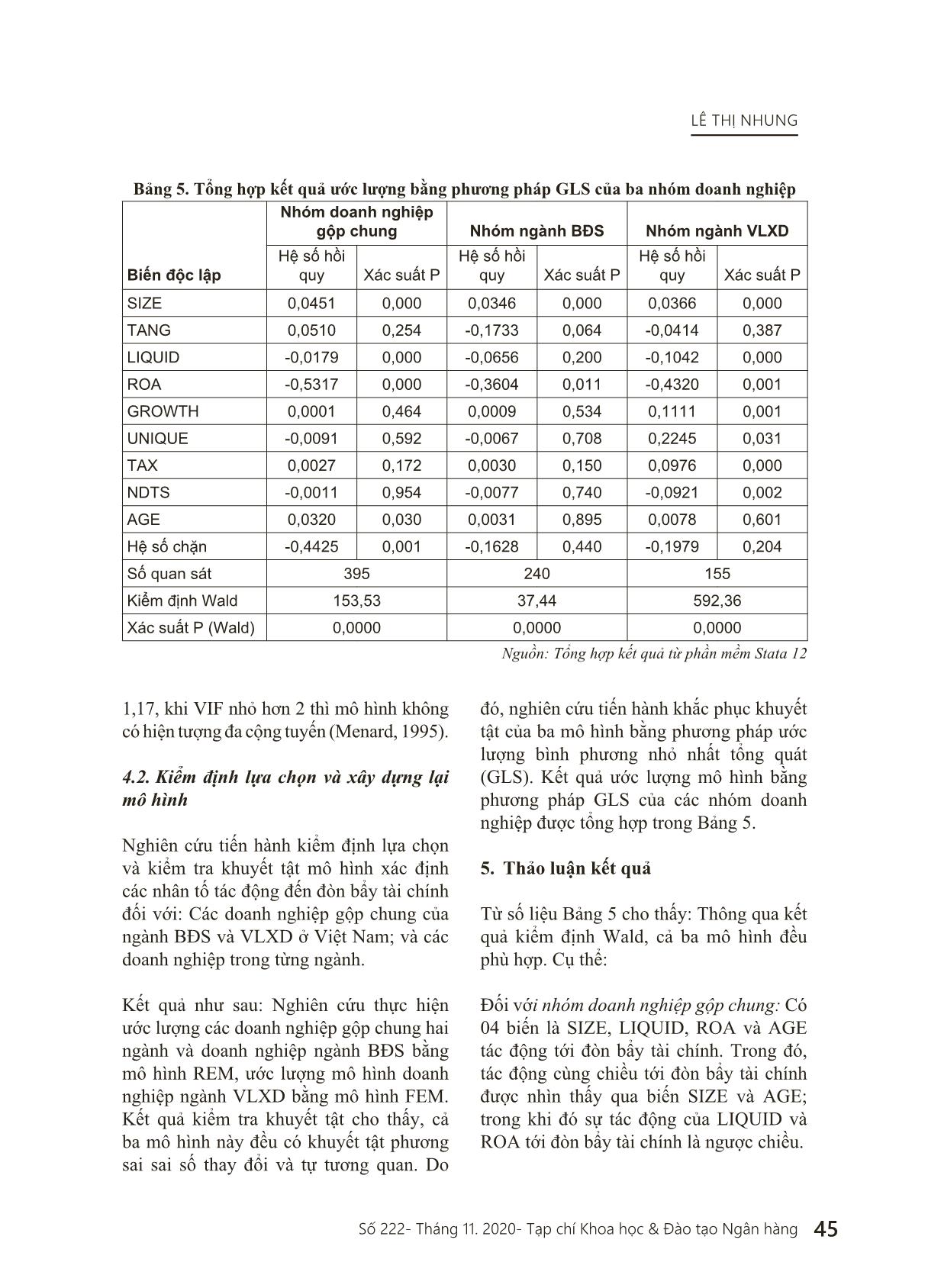

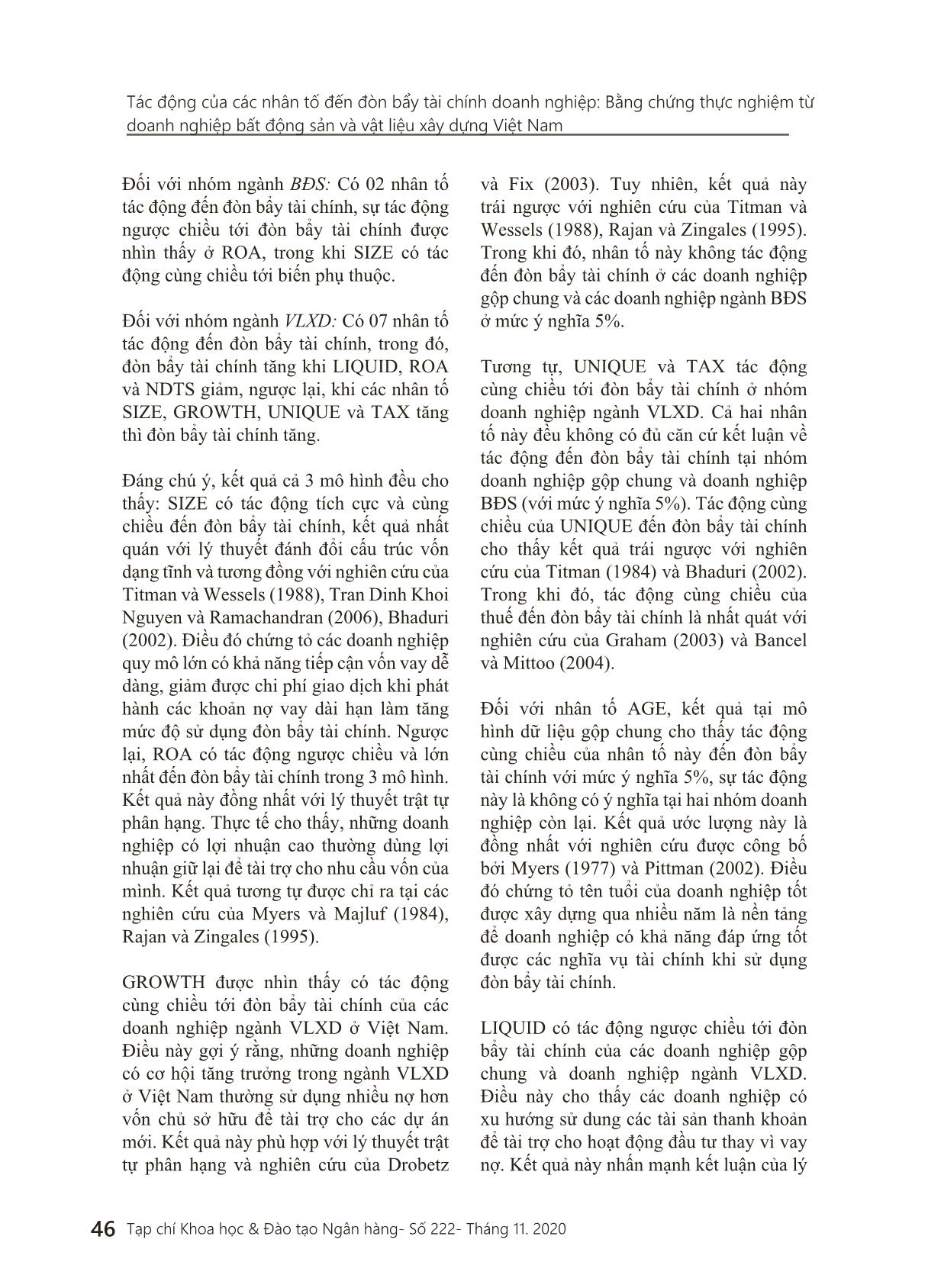

37 © Học viện Ngân hàng ISSN 1859 - 011X Tạp chí Khoa học & Đào tạo Ngân hàng Số 222- Tháng 11. 2020 Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam Lê Thị Nhung Khoa Kinh tế, Học viện Chính sách và Phát triển Ngày nhận: 02/07/2020 Ngày nhận bản sửa: 19/08/2020 Ngày duyệt đăng: 22/09/2020 Tóm tắt: Nghiên cứu nhằm tìm ra các nhân tố tác động đến đòn bẩy tài chính của các doanh nghiệp bất động sản và doanh nghiệp vật liệu xây dựng niêm yết ở Việt Nam. Biến phụ thuộc là đòn bẩy tài chính và 09 biến độc lập gồm: Quy mô doanh nghiệp, cơ cấu tài sản, khả năng thanh toán, khả năng sinh lời, khả năng tăng trưởng, đặc điểm riêng của tài sản doanh nghiệp, thuế, lợi ích lá chắn thuế từ khấu hao, thời gian hoạt động của doanh nghiệp. Thông qua việc áp dụng các phương pháp ước lượng dữ liệu bảng tĩnh, kết hợp với xây dựng, lựa chọn, kiểm định và khắc phục khuyết tật mô hình, nghiên cứu đã lựa chọn được 03 mô hình ứng với ba nhóm dữ liệu: Mô hình với dữ liệu của doanh nghiệp bất động sản, mô hình với dữ liệu của doanh nghiệp vật liệu xây dựng và mô hình dữ liệu gộp chung hai ngành ở Việt Nam dựa trên phương pháp ước lượng bình phương nhỏ nhất tổng quát (GLS). Impact of factors on corporate financial leverage: Empirical evidence from building materials and real estate enterprises in Vietnam Abstract: The research is to find out factors affecting financial leverage of listed building materials and real estate enterprises in Vietnam. The dependent variable is financial leverage and has nine independent variables including: Enterprise size, tangiable assets, liquidity, profitability, growth opportunities, unique, tax, tax shield benefits from depreciation, age. Through the application of static panel data estimation methods, combined with the development, selection, testing and remediation of model defects, the study has selected 3 models for three data groups: The model with data of real estate firms, the model with data of building materials firms and the data model combines two sectors in Vietnam based on the generalized least squares estimation method (GLS). The result of the study is basically consistent with relevant empirical studies. Notably, the data in the research sample is governed by the classification order theory and static trade- off capital structure theory. The research may be useful to financial advisors, investors and corporate financial administrators. Keywords: Building materials firm, financial leverage, impact factor, real estate firm, Vietnam. Nhung Thi Le lethinhung.litf@gmail.com Academy of Policy and Development Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam 38 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 222- Tháng 11. 2020 Kết quả bài viết cơ bản nhất quán với những nghiên cứu thực nghiệm liên quan. Đáng chú ý, dữ liệu trong mẫu nghiên cứu chịu sự chi phối của lý thuyết trật tự phân hạng và lý thuyết đánh đổi cơ cấu vốn dạng tĩnh. Bài viết có thể hữu ích đối với các chuyên gia tư vấn tài chính, nhà đầu tư và các nhà quản trị tài chính doanh nghiệp. Từ khóa: Đòn bẩy tài chính, doanh nghiệp bất động sản, doanh nghiệp vật liệu xây dựng, nhân tố tác động, Việt Nam. 1. Giới thiệu Theo Myers (1977, 147), trong quá trình hoạt động, doanh nghiệp sử dụng vốn vay bù đắp sự thiếu hụt vốn, gia tăng tỷ suất lợi nhuận vốn chủ sở hữu, đồng thời, việc gia tăng vay nợ làm tăng rủi ro tài chính cho doanh nghiệp. Đòn bẩy tài chính thể hiện mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp. Các doanh nghiệp sử dụng đòn bẩy tài chính với hy vọng là sẽ gia tăng lợi nhuận cho cổ đông thường. Từ đó, doanh nghiệp có thể dùng các nguồn vốn có chi phí cố định để tạo ra lợi nhuận lớn hơn chi phí trả cho việc huy động vốn có lợi tức cố định. Phần lợi nhuận còn lại sẽ thuộc về cổ đông thường. Trong nghiên cứu này, đòn bẩy tài chính được định nghĩa như là mức độ sử dụng vốn vay dài hạn trong cơ cấu nguồn vốn huy động của doanh nghiệp. 2. Cơ sở lý thuyết 2.1. Các lý thuyết về đòn bẩy tài chính 2.1.1. Lý thuyết cơ cấu nguồn vốn của Modigliani và Miller (lý thuyết M&M) Lý thuyết về mối quan hệ giữa cơ cấu nguồn vốn và giá trị doanh nghiệp do hai nhà nghiên cứu Franco Modigliani và Merton Miller ra đời vào năm 1958 và sau đó tiếp tục được phát triển vào năm 1963. Nội dung lý thuyết M&M được phát biểu thành hai mệnh đề quan trọng: Mệnh đề thứ nhất nói về giá trị doanh nghiệp, mệnh đề thứ hai nói về chi phí sử dụng vốn. Các mệnh đề này được xem xét trong hai trường hợp là có thuế và không có thuế thu nhập doanh nghiệp. Trong môi trường không có thuế (Modigliani và Miller, 1958), giá trị doanh nghiệp vay nợ và không vay nợ là như nhau. Trong môi trường có thuế (Modigliani và Miller, 1963 ... n giữa các biến trong mô hình FL SIZE TANG LIQUID ROA GROWTH UNIQUE TAX NDTS AGE FL 1 SIZE 0,395 1 TANG 0,122 -0,059 1 LIQUID -0,266 -0,046 -0,291 1 ROA -0,322 -0,184 -0,095 0,178 1 GROWTH 0,033 -0,010 -0,035 -0,094 -0,022 1 UNIQUE 0,020 -0,010 -0,011 -0,106 -0,099 -0,015 1 TAX 0,080 0,007 -0,026 -0,050 -0,035 0,006 -0,018 1 NDTS -0,020 -0,200 0,303 -0,150 0,010 -0,023 -0,067 -0,037 1 AGE -0,030 -0,321 0,194 -0,101 0,137 -0,073 0,046 -0,043 0,190 1 Nguồn: Tổng hợp kết quả từ phần mềm Stata 12 Bảng 4. Kết quả nhân tử phóng đại phương sai Biến VIF 1/VIF SIZE 1,28 0,78 UNIQUE 1,28 0,78 TANG 1,21 0,83 AGE 1,20 0,83 LIQUID 1,19 0,84 ROA 1,18 0,85 NDTS 1,17 0,85 GROWTH 1,02 0,99 TAX 1,01 0,99 Trung bình VIF 1,17 Nguồn: Tổng hợp kết quả từ phần mềm Stata 12 LÊ THỊ NHUNG 45Số 222- Tháng 11. 2020- Tạp chí Khoa học & Đào tạo Ngân hàng 1,17, khi VIF nhỏ hơn 2 thì mô hình không có hiện tượng đa cộng tuyến (Menard, 1995). 4.2. Kiểm định lựa chọn và xây dựng lại mô hình Nghiên cứu tiến hành kiểm định lựa chọn và kiểm tra khuyết tật mô hình xác định các nhân tố tác động đến đòn bẩy tài chính đối với: Các doanh nghiệp gộp chung của ngành BĐS và VLXD ở Việt Nam; và các doanh nghiệp trong từng ngành. Kết quả như sau: Nghiên cứu thực hiện ước lượng các doanh nghiệp gộp chung hai ngành và doanh nghiệp ngành BĐS bằng mô hình REM, ước lượng mô hình doanh nghiệp ngành VLXD bằng mô hình FEM. Kết quả kiểm tra khuyết tật cho thấy, cả ba mô hình này đều có khuyết tật phương sai sai số thay đổi và tự tương quan. Do đó, nghiên cứu tiến hành khắc phục khuyết tật của ba mô hình bằng phương pháp ước lượng bình phương nhỏ nhất tổng quát (GLS). Kết quả ước lượng mô hình bằng phương pháp GLS của các nhóm doanh nghiệp được tổng hợp trong Bảng 5. 5. Thảo luận kết quả Từ số liệu Bảng 5 cho thấy: Thông qua kết quả kiểm định Wald, cả ba mô hình đều phù hợp. Cụ thể: Đối với nhóm doanh nghiệp gộp chung: Có 04 biến là SIZE, LIQUID, ROA và AGE tác động tới đòn bẩy tài chính. Trong đó, tác động cùng chiều tới đòn bẩy tài chính được nhìn thấy qua biến SIZE và AGE; trong khi đó sự tác động của LIQUID và ROA tới đòn bẩy tài chính là ngược chiều. Bảng 5. Tổng hợp kết quả ước lượng bằng phương pháp GLS của ba nhóm doanh nghiệp Biến độc lập Nhóm doanh nghiệp gộp chung Nhóm ngành BĐS Nhóm ngành VLXD Hệ số hồi quy Xác suất P Hệ số hồi quy Xác suất P Hệ số hồi quy Xác suất P SIZE 0,0451 0,000 0,0346 0,000 0,0366 0,000 TANG 0,0510 0,254 -0,1733 0,064 -0,0414 0,387 LIQUID -0,0179 0,000 -0,0656 0,200 -0,1042 0,000 ROA -0,5317 0,000 -0,3604 0,011 -0,4320 0,001 GROWTH 0,0001 0,464 0,0009 0,534 0,1111 0,001 UNIQUE -0,0091 0,592 -0,0067 0,708 0,2245 0,031 TAX 0,0027 0,172 0,0030 0,150 0,0976 0,000 NDTS -0,0011 0,954 -0,0077 0,740 -0,0921 0,002 AGE 0,0320 0,030 0,0031 0,895 0,0078 0,601 Hệ số chặn -0,4425 0,001 -0,1628 0,440 -0,1979 0,204 Số quan sát 395 240 155 Kiểm định Wald 153,53 37,44 592,36 Xác suất P (Wald) 0,0000 0,0000 0,0000 Nguồn: Tổng hợp kết quả từ phần mềm Stata 12 Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam 46 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 222- Tháng 11. 2020 Đối với nhóm ngành BĐS: Có 02 nhân tố tác động đến đòn bẩy tài chính, sự tác động ngược chiều tới đòn bẩy tài chính được nhìn thấy ở ROA, trong khi SIZE có tác động cùng chiều tới biến phụ thuộc. Đối với nhóm ngành VLXD: Có 07 nhân tố tác động đến đòn bẩy tài chính, trong đó, đòn bẩy tài chính tăng khi LIQUID, ROA và NDTS giảm, ngược lại, khi các nhân tố SIZE, GROWTH, UNIQUE và TAX tăng thì đòn bẩy tài chính tăng. Đáng chú ý, kết quả cả 3 mô hình đều cho thấy: SIZE có tác động tích cực và cùng chiều đến đòn bẩy tài chính, kết quả nhất quán với lý thuyết đánh đổi cấu trúc vốn dạng tĩnh và tương đồng với nghiên cứu của Titman và Wessels (1988), Tran Dinh Khoi Nguyen và Ramachandran (2006), Bhaduri (2002). Điều đó chứng tỏ các doanh nghiệp quy mô lớn có khả năng tiếp cận vốn vay dễ dàng, giảm được chi phí giao dịch khi phát hành các khoản nợ vay dài hạn làm tăng mức độ sử dụng đòn bẩy tài chính. Ngược lại, ROA có tác động ngược chiều và lớn nhất đến đòn bẩy tài chính trong 3 mô hình. Kết quả này đồng nhất với lý thuyết trật tự phân hạng. Thực tế cho thấy, những doanh nghiệp có lợi nhuận cao thường dùng lợi nhuận giữ lại để tài trợ cho nhu cầu vốn của mình. Kết quả tương tự được chỉ ra tại các nghiên cứu của Myers và Majluf (1984), Rajan và Zingales (1995). GROWTH được nhìn thấy có tác động cùng chiều tới đòn bẩy tài chính của các doanh nghiệp ngành VLXD ở Việt Nam. Điều này gợi ý rằng, những doanh nghiệp có cơ hội tăng trưởng trong ngành VLXD ở Việt Nam thường sử dụng nhiều nợ hơn vốn chủ sở hữu để tài trợ cho các dự án mới. Kết quả này phù hợp với lý thuyết trật tự phân hạng và nghiên cứu của Drobetz và Fix (2003). Tuy nhiên, kết quả này trái ngược với nghiên cứu của Titman và Wessels (1988), Rajan và Zingales (1995). Trong khi đó, nhân tố này không tác động đến đòn bẩy tài chính ở các doanh nghiệp gộp chung và các doanh nghiệp ngành BĐS ở mức ý nghĩa 5%. Tương tự, UNIQUE và TAX tác động cùng chiều tới đòn bẩy tài chính ở nhóm doanh nghiệp ngành VLXD. Cả hai nhân tố này đều không có đủ căn cứ kết luận về tác động đến đòn bẩy tài chính tại nhóm doanh nghiệp gộp chung và doanh nghiệp BĐS (với mức ý nghĩa 5%). Tác động cùng chiều của UNIQUE đến đòn bẩy tài chính cho thấy kết quả trái ngược với nghiên cứu của Titman (1984) và Bhaduri (2002). Trong khi đó, tác động cùng chiều của thuế đến đòn bẩy tài chính là nhất quát với nghiên cứu của Graham (2003) và Bancel và Mittoo (2004). Đối với nhân tố AGE, kết quả tại mô hình dữ liệu gộp chung cho thấy tác động cùng chiều của nhân tố này đến đòn bẩy tài chính với mức ý nghĩa 5%, sự tác động này là không có ý nghĩa tại hai nhóm doanh nghiệp còn lại. Kết quả ước lượng này là đồng nhất với nghiên cứu được công bố bởi Myers (1977) và Pittman (2002). Điều đó chứng tỏ tên tuổi của doanh nghiệp tốt được xây dựng qua nhiều năm là nền tảng để doanh nghiệp có khả năng đáp ứng tốt được các nghĩa vụ tài chính khi sử dụng đòn bẩy tài chính. LIQUID có tác động ngược chiều tới đòn bẩy tài chính của các doanh nghiệp gộp chung và doanh nghiệp ngành VLXD. Điều này cho thấy các doanh nghiệp có xu hướng sử dung các tài sản thanh khoản để tài trợ cho hoạt động đầu tư thay vì vay nợ. Kết quả này nhấn mạnh kết luận của lý LÊ THỊ NHUNG 47Số 222- Tháng 11. 2020- Tạp chí Khoa học & Đào tạo Ngân hàng thuyết trật tự phân hạng. Mối quan hệ này cũng được xác nhận trong các nghiên cứu của Lipson và Mortal (2009) và Sarlija và Harc (2012). Cuối cùng, NDTS tác động ngược chiều đến đòn bẩy tài chính của các doanh nghiệp VLXD, hai mô hình còn lại tác động này không có ý nghĩa thống kê ở mức ý nghĩa 5%. Kết quả này tương tự công bố của Bhaduri (2002), Graham và cộng sự (2004). Điều đó chứng tỏ lá chắn thuế từ khấu hao là một phương án thay thế tốt cho lá chắn thuế từ vay nợ, do đó, doanh nghiệp VLXD với lá chắn thuế từ khấu hao lớn có xu hướng vay nợ giảm. 6. Kết luận Nghiên cứu xác định các nhân tố tác động đến đòn bẩy tài chính của các doanh nghiệp niêm yết trong ngành BĐS và VLXD ở Việt Nam cho giai đoạn 2013- 2017. Thông qua việc phân tích ban đầu với dữ liệu và áp dụng các phương pháp ước lượng mô hình dữ liệu bảng tĩnh, nghiên cứu đã xây dựng mô hình, lựa chọn, kiểm định các khuyết tật và khắc phục khuyết tật của mô hình bằng phương pháp GLS. Từ đó, nghiên cứu đã chọn ra 03 mô hình áp dụng cho các dữ liệu gồm: dữ liệu gộp chung, dữ liệu ngành VLXD và dữ liệu ngành BĐS, các kết quả thu được cơ bản nhất quán với cơ sở lý thuyết và các nghiên cứu thực nghiệm liên quan. Đối với mô hình dữ liệu gộp chung, nghiên cứu tìm ra 04 nhân tố có tác động đến đòn bẩy tài chính. Mô hình ngành BĐS cho kết quả chỉ có SIZE và ROA tác động đến đòn bẩy tài chính. Mô hình ngành VLXD có 07 nhân tố tác động đến đòn bẩy tài chính. Kết quả ở cả 03 mô hình đều cho thấy chiều hướng tác động của các nhân tố đến đòn bẩy tài chính là thống nhất, trong đó tác động của ROA đến đòn bẩy tài chính là mạnh nhất. Đáng chú ý, nghiên cứu một lần nữa thực chứng sự chi phối của lý thuyết trật tự phân hạng và lý thuyết đánh đổi cấu trúc vốn dạng tĩnh đối với dữ liệu các doanh nghiệp ngành VLXD và BĐS ở Việt Nam trong giai đoạn 2013- 2017. Sự tác động của ROA, LIQUID, GROWTH đến đòn bẩy tài chính là nhất quán với lý thuyết trật tự phân hạng và các nghiên cứu thực nghiệm liên quan. Trong khi đó, lý thuyết đánh đổi cấu trúc vốn dạng tĩnh chi phối sự tác động của SIZE, AGE, TAX, NDTS tới việc lựa chọn nợ vay của doanh nghiệp BĐS và VLXD Việt Nam. Chiều hướng tác động của UNIQUE đến đòn bẩy tài chính thu được trong nghiên cứu này đi ngược lại với các nghiên cứu thực nghiệm trước đó. Nghiên cứu này chứa đựng ít nhất hai giới hạn. Một là, nghiên cứu được xây dựng trên cơ sở dữ liệu từ các doanh nghiệp phi tài chính trong lĩnh vực VLXD và BĐS. Hai là, mô hình ước lượng sử dụng số liệu đòn bẩy tài chính tính theo giá trị sổ sách đóng vai trò là biến phụ thuộc và 09 biến độc lập. Trong những nghiên cứu tiếp theo có thể mở rộng theo hướng đưa thêm biến đòn bẩy tài chính tính theo giá trị thị trường và một số biến độc lập như dòng tiền, biến động thu nhập, vào mô hình ước lượng và nên mở rộng dữ liệu nghiên cứu trong các doanh nghiệp ở Việt Nam. ■ Tài liệu tham khảo Al-Qaisi, K. (2010). “The capital structure choice of listed firms on two stock markets and one country”. The Business Review, Cambridge, 16(2), 155–160. Tác động của các nhân tố đến đòn bẩy tài chính doanh nghiệp: Bằng chứng thực nghiệm từ doanh nghiệp bất động sản và vật liệu xây dựng Việt Nam 48 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 222- Tháng 11. 2020 Ali, R. và Afzal, M. (2011). “Post Financial Deregulations Era and Efficiency of Pakistan Banking Sector”. Interdisciplinary Journal of Contemporary research in business, 3(8), 1177–1187. Bancel, F. và Mittoo, U. R. (2004). “Cross- Country Determinants of Capital Structure Choice: A Survey of European Firms”. Financial Management, 33(4), 103–132. Bhaduri, S. N. (2002). “Determinants of corporate borrowing: Some evidence from the Indian corporate structure”. Journal of Economic and Finance, 26, 200–215. Biger, N., Nguyen, N. V. và Hoang, Q. X. (2008). “The determinants of capital structure: Evidence from Vietnam”. International Finance Review, 8, 307–326. Booth, L. V., Aivazian, V., Demirguc-Kunt, A. và Maksimovic, V. (2001). “Capital structure in developing countries”. The Journal of Finance, I(1), 87- 130. Breusch, T. S. và Pagan, A. R. (1980). “The lagrange multiplier test and its applications to model specification in econometrics”. The review of economic studies, 47(1), 239–253. Drobetz, W. và Fix, R. (2003). “What are the Determinants of the Capital Structure? Some Evidence for Switzerland”. Swiss Journal of Economics and Statistics (SJES), 141(I), 71–113. Graham, J. R. (2003). “Taxes and Corporate Finance: A review”. Review of Financial Studies, 16(4), 1075–1129. Graham, John, R., Lang, Mark, H., Shackelford và Douglas, A. (2004). “Employee Stock Options, Corporate Taxes, and Debt Policy”. Journal of Finance, 59(4), 1585–1618. Gurcharan, S. (2010). “A review of Optimal capital structure determinant of selected ASEAN countries”. International Research Journal of Finance and Economics, 47, 30- 41. Hatfield, G. B., Cheng, L. T. W. và Davidson, W. N. (1994). “The determination of optimal capital structure: The effect of firm and industry debt ratios on market value”. Journal of Financial and Strategic Decision, 7(3), 1–14. Hijazi, S. T. và Tariq, Y. B. (2006). “Determinants of Capital Structure: A case for the Pakistani Cement Industry”. The Lahore Journal of Economics, 11(1), 63–80. Huang, S. G. và Song, F. M. (2001). “The determinants of capital structure in the service industry: Evidence from China”. School of Economics and Finance and Center for China Financial Research, The University of Hong Kong Press for SSRN. Kahle, Kathleen, M., Shastri và Kuldeep (2005). “Firm Performance, Capital Structure, and the Tax Benefit of Employee Stock Options”. Journal of Financial & Quantitative Analysis, 40(1), 135–160. Kraus, A. và Litzenberger, R. H. (1973). “A State- Preference model of Optimal Financial Leverage”. Journal of Finance, 28(4), 911–922. Lipson, M. L. và Mortal, S. (2009). “Liquidity and Capital Structure”. Journal of Financial Markets, 12(4), 611–644. Menard, S. (1995). Applied logistic regression analysis. Sage University series on Quantitative applications in the Social Sciences, 106, 2nd Edition, 66. Mutalib Anifowose (2011). “Determinants of Capital Structure in Cement Industry: A case of Nigerian listed Cement firms”. Electronic Journal. Modigliani, F. và Miller, M. H. (1958), “The cost of capital, corporate finance and the theory of investment”, American Economic Review, 48(3), trang 261- 297. Modigliani, F. và Miller, M. H. (1963), “Corporate income taxes and the cost of capital: A correction”, American Economic Review, 53, trang 433- 443. Myers, S. C. (1977). “Determinants of Corporate borrowing”. Journal of Financial Economics, 5(2), 147–175. Myers, S.C. và Majluf, N. S. (1984). “Corporate financing and investment decisions when firms have information that investors do not have”. Journal of Financial Economics, 13(2), 187–221. Nguyen Thi Thuy Dung, Diaz-Rainey, I. và Gregoriou, A. (2014). “Determinants of the Capital Structure of Listed Vietnamese Companies”. Journal of Southeast Asian Economies (JSEAE), 31(3), 412–431. Okuda, H. và Lai Thi Phuong Nhung (2010). “The determinants of the Fundraising structure of listed companies in Vietnam: Estimation of the effects of Government ownership”. Global COE Hi-Stat Discussion paper series 110. Pittman, J. A. (2002). “The Influence of Firm Maturation on Tax- Induced Financing and Investment Decisions”. Journal of the American Taxation Association (JATA), 24(2), 35–59. Rajan, R. G. và Zingales, L. (1995). “What do we know about Capital Structure? Some Evidence from International Data”. Journal of Finance, 50(5), 1421–1460. Sarlija, N. và Harc, M. (2012). “The impact of Liquidity on the Capital Structure: A case study of Croatian firms”. Business Systema Research, 13(1), 30–36. Titman, S. và Wessels, R. (1988). “The Determinants of Capital Structure Choice”. Journal of Finance, 43(1), 1–18. Tran Dinh Khoi Nguyen và Ramachadran, N. (2006). “Capital structure in small and medium- sized enterprises: The case of Vietnam”. ASEAN Economic Bulletin, 23(2), 192–211.

File đính kèm:

tac_dong_cua_cac_nhan_to_den_don_bay_tai_chinh_doanh_nghiep.pdf

tac_dong_cua_cac_nhan_to_den_don_bay_tai_chinh_doanh_nghiep.pdf