Phân tích tác động của một số nhân tố đến chỉ số thị trường chứng khoán Việt Nam

Mục tiêu của nghiên cứu này là phân tích tác động của một số nhân tố ảnh hưởng đến sự thay

đổi của chỉ số thị trường chứng khoán Việt Nam VNINDEX. Số liệu được sử dụng trong nghiên cứu này

bao gồm tỷ giá USD/VND, giá vàng thế giới và chỉ số giá tiêu dùng (CPI) theo thời gian với tần suất tháng

(monthly series) trong giai đoạn từ tháng 1/2011 đến tháng 3/2019, nhờ mô hình tự hồi quy phân phối

trễ (Autoregressive Distributed Lag, viết tắt là ARDL). Kết quả phân tích hồi quy cho thấy trong ngắn hạn,

chỉ số của thị trường chứng khoán Việt Nam bị ảnh hưởng bởi những biến đổi trong quá khứ của chính

nó trong 3 ngày gần nhất và bị ảnh hưởng bởi tỷ giá USD/VND ngay lập tức (trong ngày). Với số liệu này,

không tìm thấy tác động trong ngắn hạn của giá vàng và chỉ số CPI đến chỉ số thị trường chứng khoán.

Còn trong dài hạn, tỷ giá USD/VND có quan hệ ngược chiều với lợi suất chỉ số thị trường chứng khoán,

sự biến động của giá vàng và chỉ số giá tiêu dùng thì có quan hệ cùng chiều với biến động của chỉ số thị

trường chứng khoán.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Phân tích tác động của một số nhân tố đến chỉ số thị trường chứng khoán Việt Nam

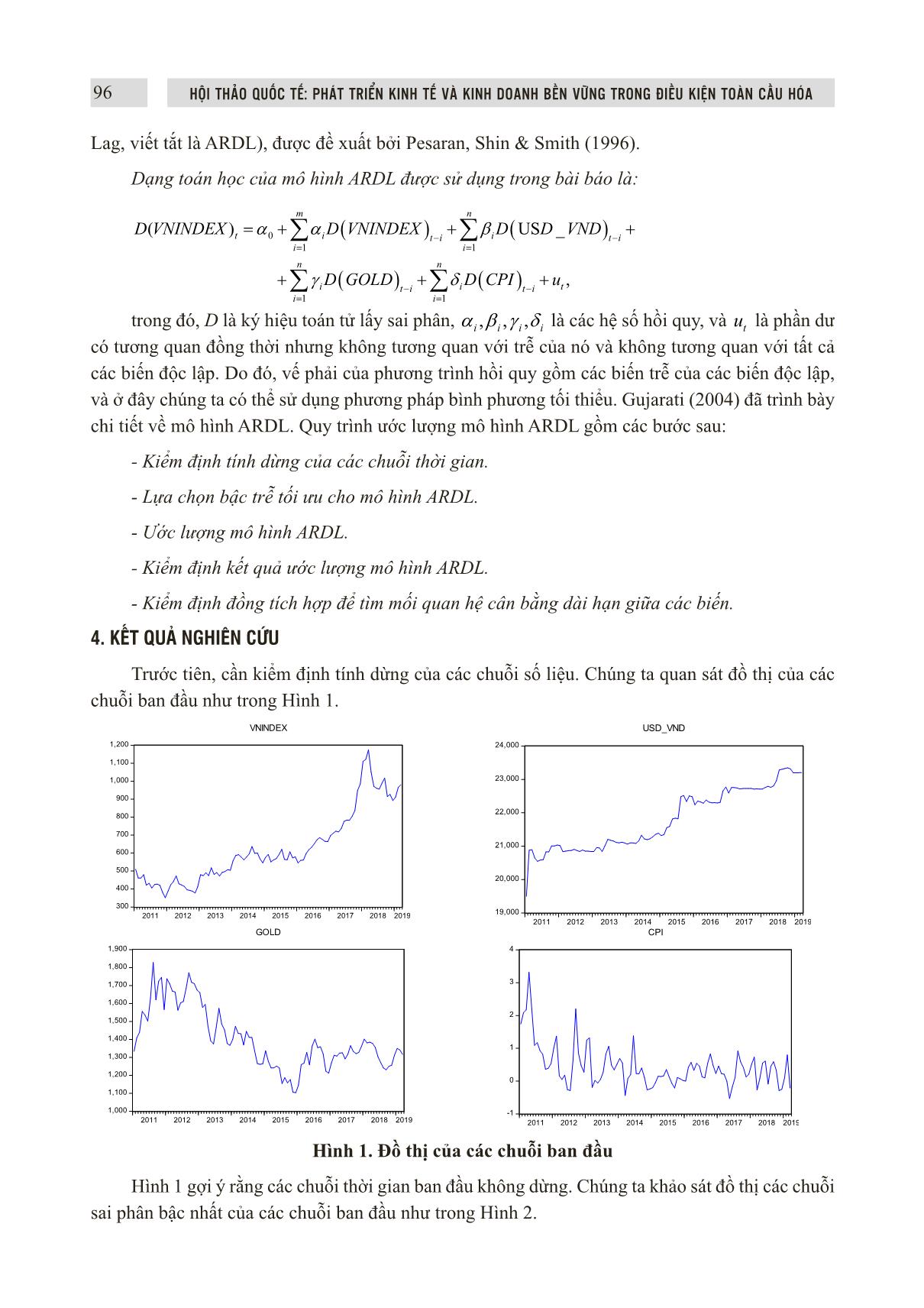

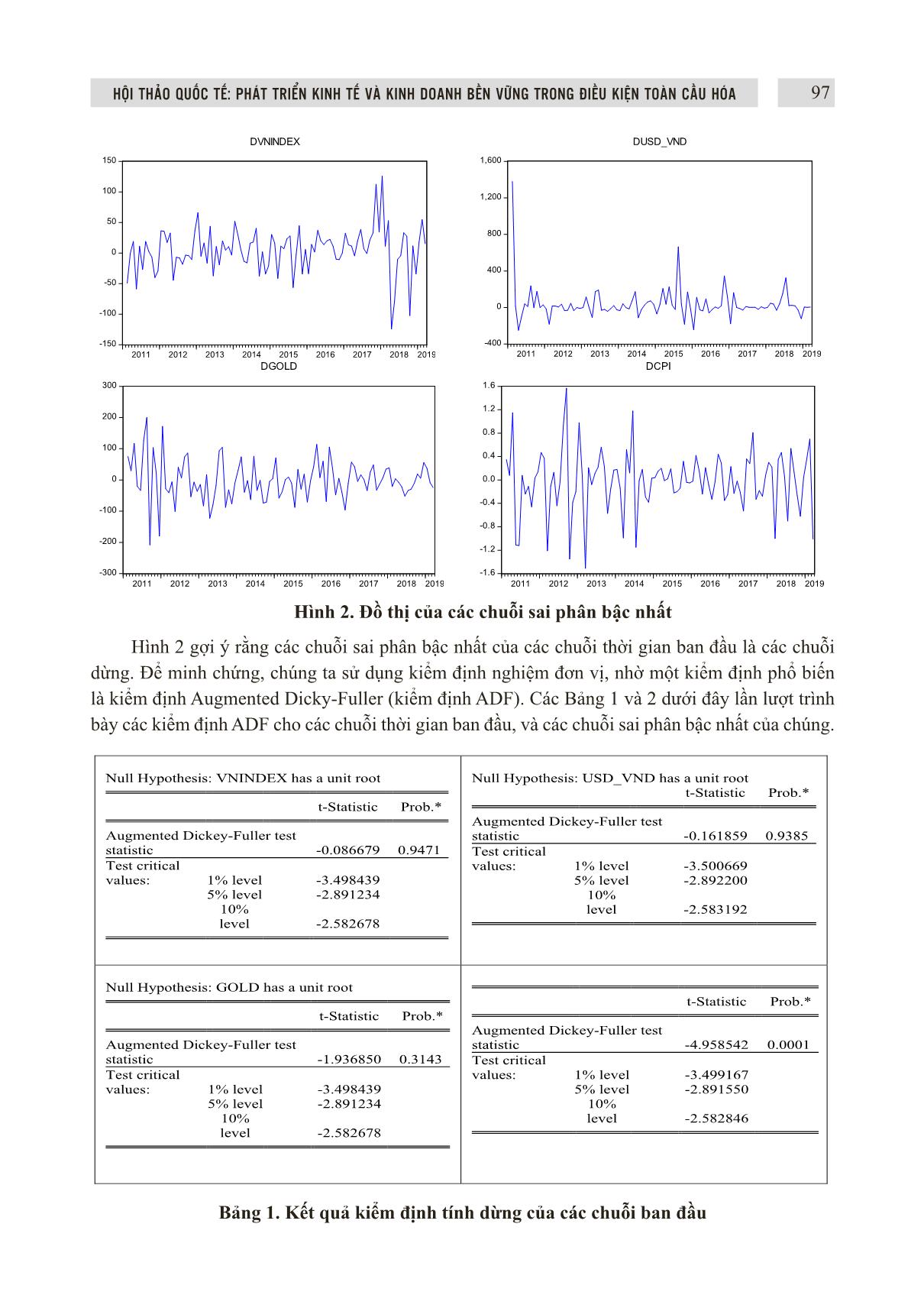

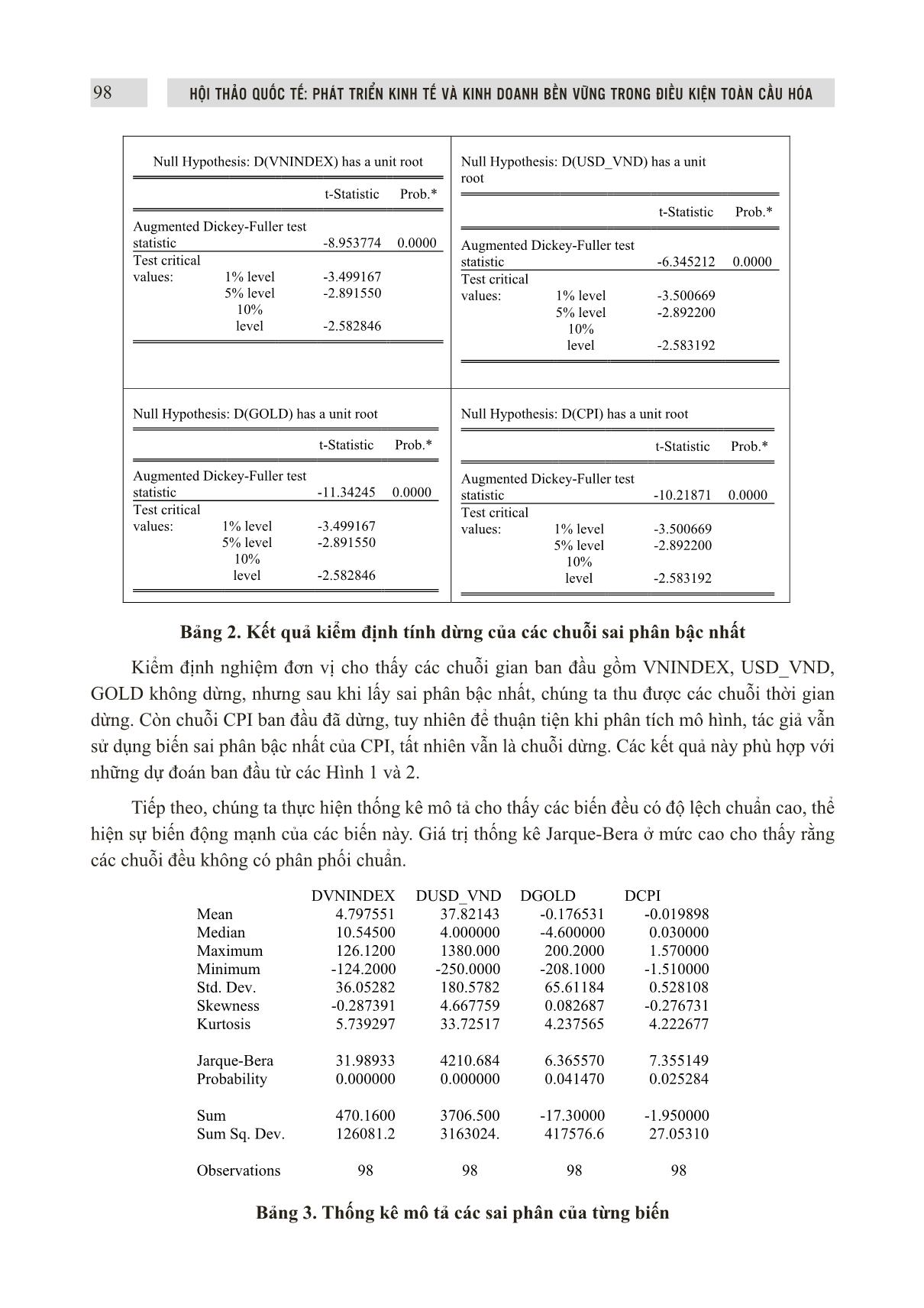

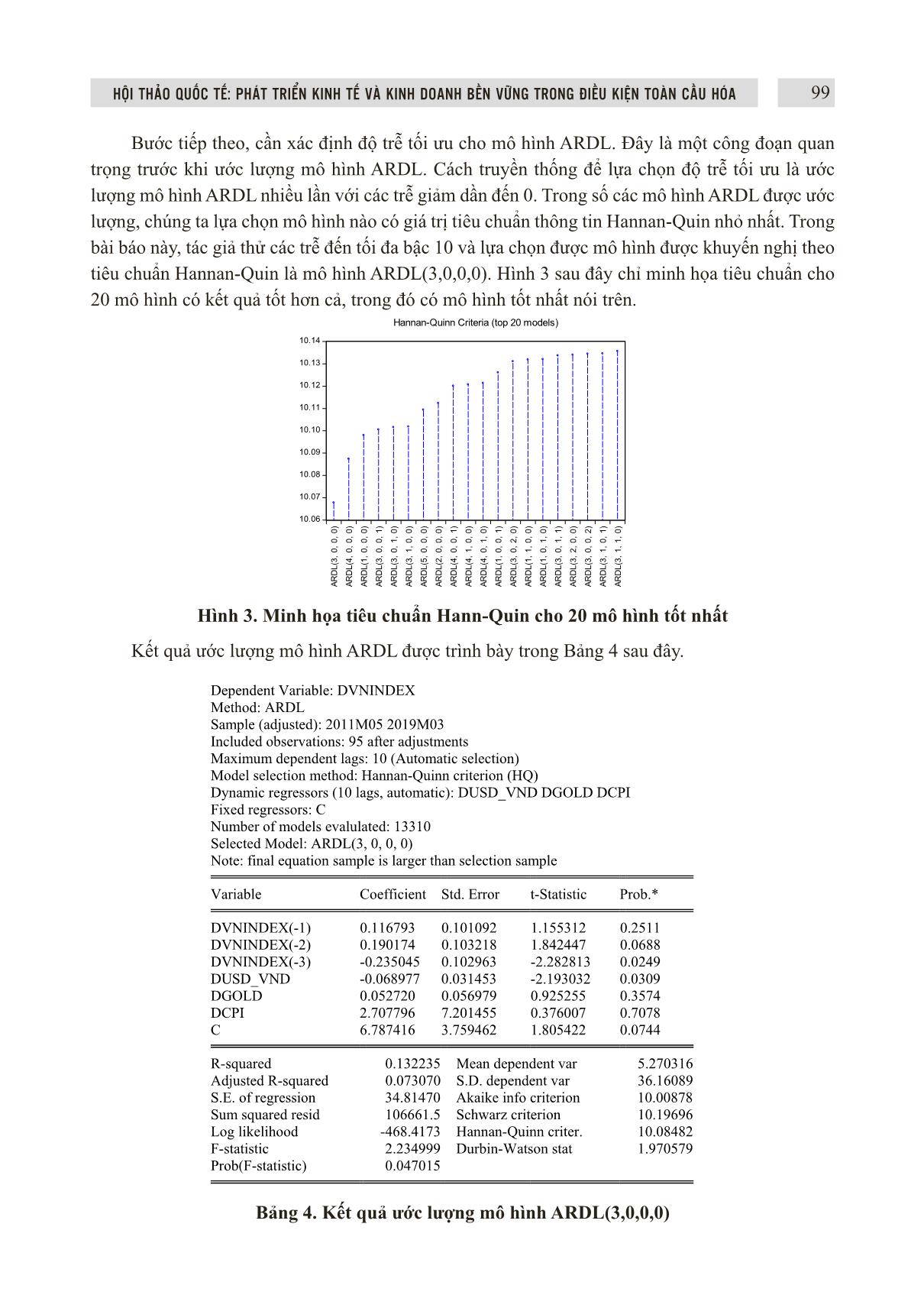

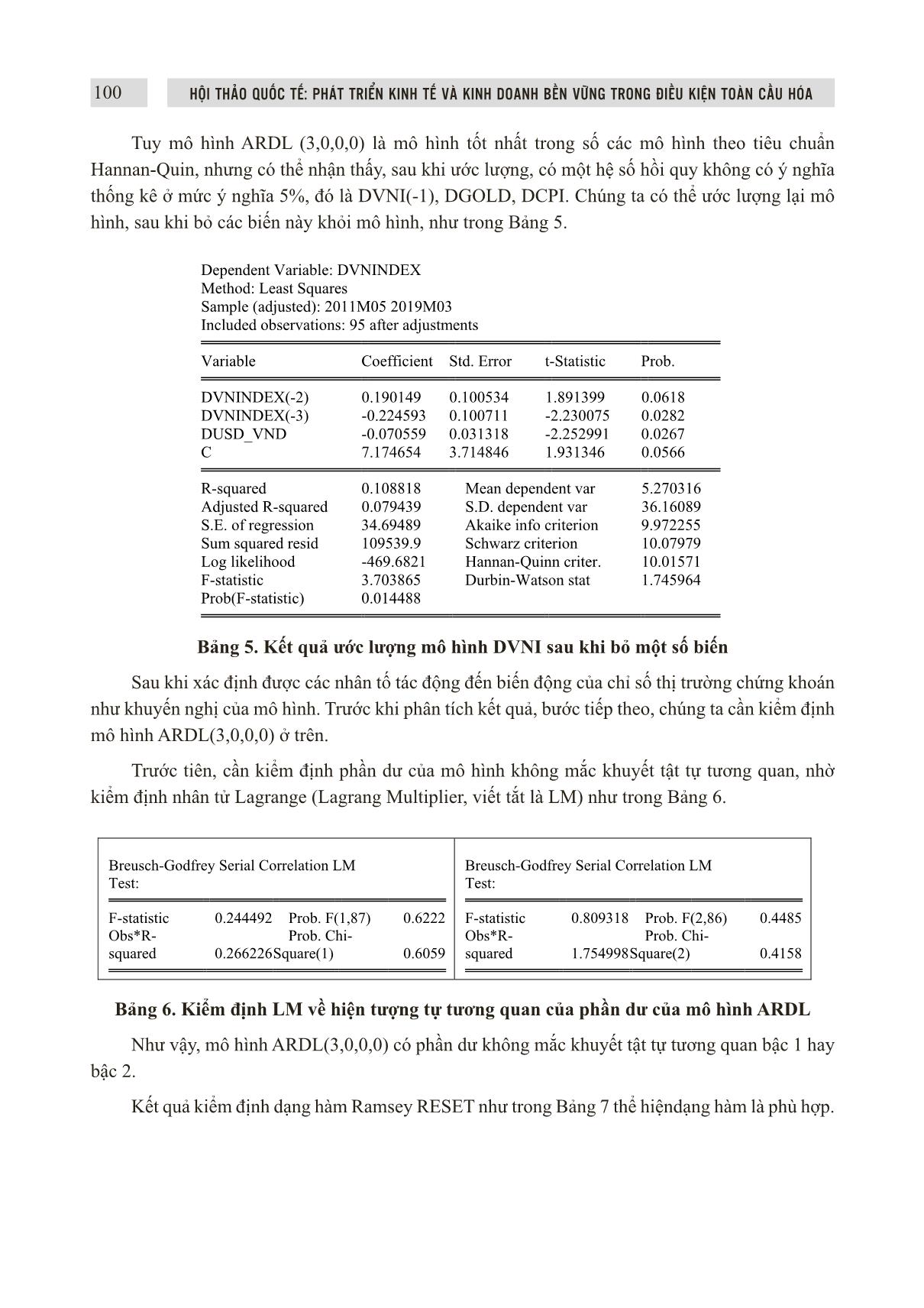

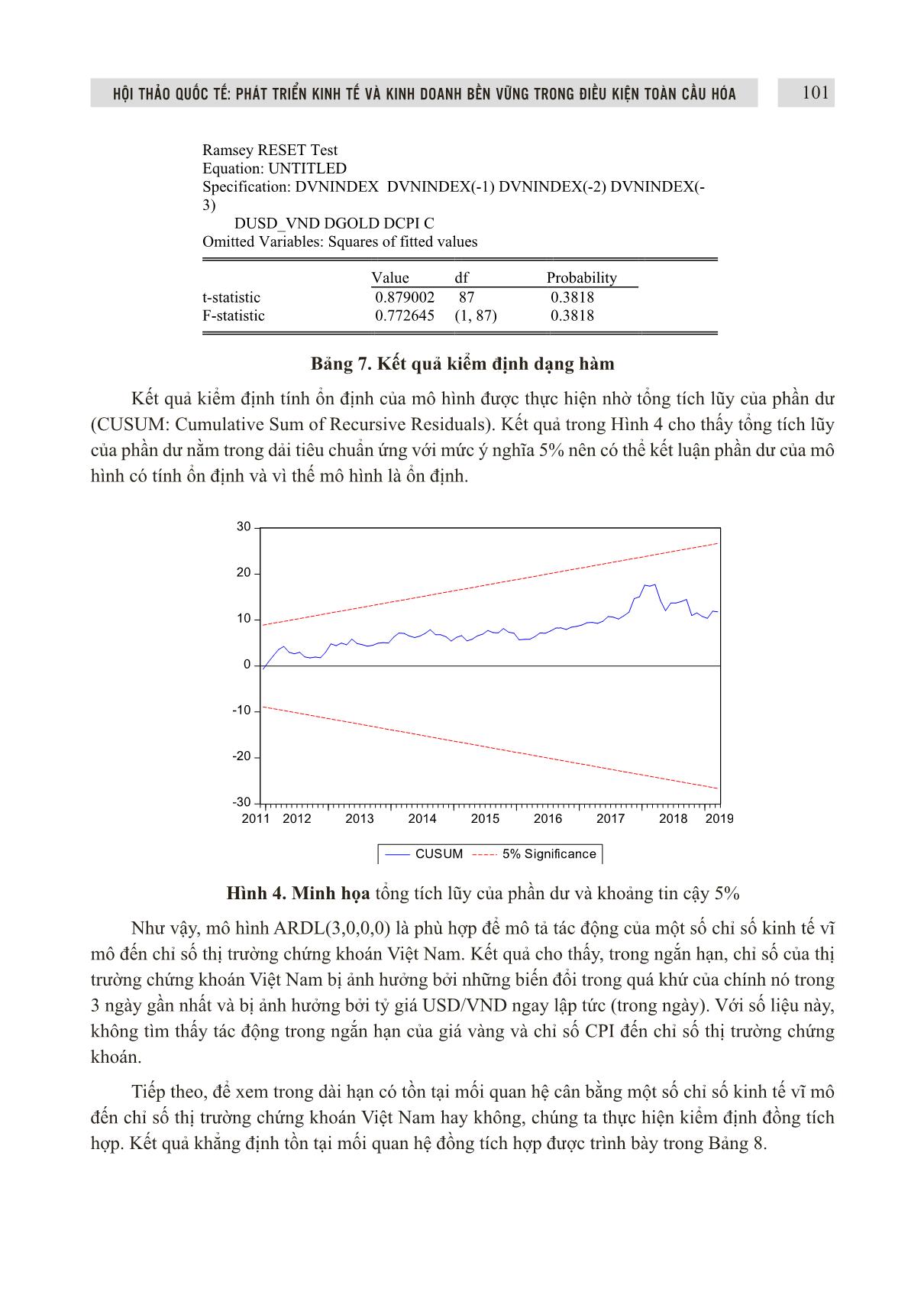

HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA92 PHÂN TÍCH TÁC ĐỘNG CỦA MỘT SỐ NHÂN TỐ ĐẾN CHỈ SỐ THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM Vũ Quốc Dũng* Nguyễn Thị Phương Tuyến** TÓM TẮT: Mục tiêu của nghiên cứu này là phân tích tác động của một số nhân tố ảnh hưởng đến sự thay đổi của chỉ số thị trường chứng khoán Việt Nam VNINDEX. Số liệu được sử dụng trong nghiên cứu này bao gồm tỷ giá USD/VND, giá vàng thế giới và chỉ số giá tiêu dùng (CPI) theo thời gian với tần suất tháng (monthly series) trong giai đoạn từ tháng 1/2011 đến tháng 3/2019, nhờ mô hình tự hồi quy phân phối trễ (Autoregressive Distributed Lag, viết tắt là ARDL). Kết quả phân tích hồi quy cho thấy trong ngắn hạn, chỉ số của thị trường chứng khoán Việt Nam bị ảnh hưởng bởi những biến đổi trong quá khứ của chính nó trong 3 ngày gần nhất và bị ảnh hưởng bởi tỷ giá USD/VND ngay lập tức (trong ngày). Với số liệu này, không tìm thấy tác động trong ngắn hạn của giá vàng và chỉ số CPI đến chỉ số thị trường chứng khoán. Còn trong dài hạn, tỷ giá USD/VND có quan hệ ngược chiều với lợi suất chỉ số thị trường chứng khoán, sự biến động của giá vàng và chỉ số giá tiêu dùng thì có quan hệ cùng chiều với biến động của chỉ số thị trường chứng khoán. Từ khóa: Chỉ số, thị trường chứng khoán, nhân tố ảnh hưởng 1. GIỚI THIỆU Thị trường chứng khoán giữ vai trò hết sức quan trọng trong hệ thống tài chính ở mỗi quốc gia. Trên thị trường, giá cổ phiếu là yếu tố được các nhà đầu tư đặc biệt quan tâm khi đưa ra quyết định đầu tư. Lý thuyết thị trường hiệu quả cho rằng giá của cổ phiếu phải phản ánh tất cả các thông tin sẵn có liên quan đến cổ phiếu đó (Fama, 1970). Nói một cách khác, nếu thị trường là hiệu quả thì giá của cổ phiếu sẽ bị tác động bởi nhiều nhân tố, bao gồm cả nhân tố vi mô và vĩ mô. Tuy nhiên, nhiều nghiên cứu thực nghiệm đã chỉ ra rằng thị trường chứng khoán ở nhiều quốc gia là không hiệu quả. Vì vậy, các thông tin khi được công bố có thể sẽ không được phản ảnh đầy đủ vào trong giá cổ phiếu. Trong những năm gần đây, các nhân tố ảnh hưởng đến giá cổ phiếu là chủ đề được nhiều nhà nghiên cứu về tài chính đặc biệt quan tâm do những ý nghĩa quan trọng của nó. Nhiều nghiên cứu thực nghiệm đã chỉ rằng các yếu tố cơ bản của công ty, chẳng hạn như tỷ lệ cổ tức, có ảnh hưởng trực tiếp đến giá cổ phiếu (Al-Qenae và cộng sự, 2002; Al-Tamimi và cộng sự, 2007; Uddin và cộng sự, 2013). Bên cạnh đó, một số nghiên cứu khác lại tìm thấy những bằng chứng về * Khoa Tài chính công, Học viện Tài chính, Đức Thắng, Bắc Từ Liêm, Hà Nội, Việt Nam. ** Khoa Kế toán, Học viện Tài chính, Đức Thắng, Bắc Từ Liêm, Hà Nội, Việt Nam. HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 93 sự ảnh hưởng của các yếu tố vĩ mô (lãi suất, lạm phát, tăng trưởng kinh tế) đến giá của cổ phiếu (Tsoukalas, 2003; Liu và Shrestha, 2008; Aurangzeb, 2012). Cho đến nay, đã có một vài nghiên cứu về các nhân tố ảnh hưởng đến giá của các cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam, (Hussainey và Ngoc, 2009; Phan Thị Bích Nguyệt và Phạm Dương Phương Thảo, 2013). Tuy nhiên, các nghiên cứu này chủ yếu tập trung vào việc đo lường ảnh hưởng của các nhân tố vĩ mô đến giá của cổ phiếu mà chưa nghiên cứu ảnh hưởng của các yếu tố cơ bản của công ty. Hơn nữa, theo quan sát của tác giả, giá vàng là nhân tố có thể ảnh hưởng đến giá của các cổ phiếu bởi vì ở Việt Nam thị trường vàng có mối quan hệ rất chặt chẽ với thị trường chứng khoán. Tuy nhiên, biến số này lại không được sử dụng trong các nghiên cứu trước đây ở Việt Nam. Mục tiêu của nghiên cứu này là đo lường các nhân tố ảnh hưởng đến giá của các cổ phiếu niêm yết trên HOSE, trong đó chú trọng đến những khoảng trống mà các nghiên cứu trước đây để lại. Kết quả của nghiên cứu này sẽ bổ sung những bằng chứng thực nghiệm về các nhân tố ảnh hưởng đến giá cổ trong điều kiện thị trường chứng khoán mới nổi và góp phần giúp các nhà đầu tư có những hành vi đầu tư hợp lý hơn. Đây là yếu tố quan trọng giúp thị trường chứng khoán Việt Nam phát triển một cách ổn định và bền vững hơn. 2. TỔNG QUAN CÁC NGHIÊN CỨU CÓ LIÊN QUAN ĐẾN VẤN ĐỀ NGHIÊN CỨU Các nhân tố ảnh hưởng đến tỷ suất sinh lời của các cổ phiếu là chủ đề nhận được sự quan tâm đặc biệt của nhiều nhà nghiên cứu trong những năm gần đây. Các nhân tố ảnh hưởng đến giá cổ phiếu được tìm thấy trong các nghiên cứu thực nghiệm đã công bố bao gồm các nhân tố vĩ mô và nhân tố cơ bản liên quan đến tình tình tài chính và hiệu quả hoạt động của các công ty. Do không thể liệt kê tất cả các nghiên cứu có liên quan nên trong phần này, chúng tôi chỉ liệt kê một vài nghiên cứu tiêu biểu làm cơ sở cho nghiên cứu của mình. Trước tiên là nghiên cứu của Al-Qenae và cộng sự (2002). Trong nghiên cứu này, các tác giả đo lường ảnh hưởng của các nhân tố EPS, tổng sản phẩm quốc dân (GNP), lãi suất và lạm phát đến giá của các cổ phiếu niêm yết trên Thị trường chứn ... DUSD_VND -300 -200 -100 0 100 200 300 2011 2012 2013 2014 2015 2016 2017 2018 2019 DGOLD -1.6 -1.2 -0.8 -0.4 0.0 0.4 0.8 1.2 1.6 2011 2012 2013 2014 2015 2016 2017 2018 2019 DCPI Hình 2. Đồ thị của các chuỗi sai phân bậc nhất Hình 2 gợi ý rằng các chuỗi sai phân bậc nhất của các chuỗi thời gian ban đầu là các chuỗi dừng. Để minh chứng, chúng ta sử dụng kiểm định nghiệm đơn vị, nhờ một kiểm định phổ biến là kiểm định Augmented Dicky-Fuller (kiểm định ADF). Các Bảng 1 và 2 dưới đây lần lượt trình bày các kiểm định ADF cho các chuỗi thời gian ban đầu, và các chuỗi sai phân bậc nhất của chúng. Null Hypothesis: VNINDEX has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -0.086679 0.9471 Test critical values: 1% level -3.498439 5% level -2.891234 10% level -2.582678 Null Hypothesis: USD_VND has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -0.161859 0.9385 Test critical values: 1% level -3.500669 5% level -2.892200 10% level -2.583192 Null Hypothesis: GOLD has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -1.936850 0.3143 Test critical values: 1% level -3.498439 5% level -2.891234 10% level -2.582678 t-Statistic Prob.* Augmented Dickey-Fuller test statistic -4.958542 0.0001 Test critical values: 1% level -3.499167 5% level -2.891550 10% level -2.582846 Bảng 1. Kết quả kiểm định tính dừng của các chuỗi ban đầu HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA98 Null Hypothesis: D(VNINDEX) has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -8.953774 0.0000 Test critical values: 1% level -3.499167 5% level -2.891550 10% level -2.582846 Null Hypothesis: D(USD_VND) has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -6.345212 0.0000 Test critical values: 1% level -3.500669 5% level -2.892200 10% level -2.583192 Null Hypothesis: D(GOLD) has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -11.34245 0.0000 Test critical values: 1% level -3.499167 5% level -2.891550 10% level -2.582846 Null Hypothesis: D(CPI) has a unit root t-Statistic Prob.* Augmented Dickey-Fuller test statistic -10.21871 0.0000 Test critical values: 1% level -3.500669 5% level -2.892200 10% level -2.583192 Bảng 2. Kết quả kiểm định tính dừng của các chuỗi sai phân bậc nhất Kiểm định nghiệm đơn vị cho thấy các chuỗi gian ban đầu gồm VNINDEX, USD_VND, GOLD không dừng, nhưng sau khi lấy sai phân bậc nhất, chúng ta thu được các chuỗi thời gian dừng. Còn chuỗi CPI ban đầu đã dừng, tuy nhiên để thuận tiện khi phân tích mô hình, tác giả vẫn sử dụng biến sai phân bậc nhất của CPI, tất nhiên vẫn là chuỗi dừng. Các kết quả này phù hợp với những dự đoán ban đầu từ các Hình 1 và 2. Tiếp theo, chúng ta thực hiện thống kê mô tả cho thấy các biến đều có độ lệch chuẩn cao, thể hiện sự biến động mạnh của các biến này. Giá trị thống kê Jarque-Bera ở mức cao cho thấy rằng các chuỗi đều không có phân phối chuẩn. DVNINDEX DUSD_VND DGOLD DCPI Mean 4.797551 37.82143 -0.176531 -0.019898 Median 10.54500 4.000000 -4.600000 0.030000 Maximum 126.1200 1380.000 200.2000 1.570000 Minimum -124.2000 -250.0000 -208.1000 -1.510000 Std. Dev. 36.05282 180.5782 65.61184 0.528108 Skewness -0.287391 4.667759 0.082687 -0.276731 Kurtosis 5.739297 33.72517 4.237565 4.222677 Jarque-Bera 31.98933 4210.684 6.365570 7.355149 Probability 0.000000 0.000000 0.041470 0.025284 Sum 470.1600 3706.500 -17.30000 -1.950000 Sum Sq. Dev. 126081.2 3163024. 417576.6 27.05310 Observations 98 98 98 98 Bảng 3. Thống kê mô tả các sai phân của từng biến HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 99 Bước tiếp theo, cần xác định độ trễ tối ưu cho mô hình ARDL. Đây là một công đoạn quan trọng trước khi ước lượng mô hình ARDL. Cách truyền thống để lựa chọn độ trễ tối ưu là ước lượng mô hình ARDL nhiều lần với các trễ giảm dần đến 0. Trong số các mô hình ARDL được ước lượng, chúng ta lựa chọn mô hình nào có giá trị tiêu chuẩn thông tin Hannan-Quin nhỏ nhất. Trong bài báo này, tác giả thử các trễ đến tối đa bậc 10 và lựa chọn được mô hình được khuyến nghị theo tiêu chuẩn Hannan-Quin là mô hình ARDL(3,0,0,0). Hình 3 sau đây chỉ minh họa tiêu chuẩn cho 20 mô hình có kết quả tốt hơn cả, trong đó có mô hình tốt nhất nói trên. 10.06 10.07 10.08 10.09 10.10 10.11 10.12 10.13 10.14 A R D L( 3, 0 , 0 , 0 ) A R D L( 4, 0 , 0 , 0 ) A R D L( 1, 0 , 0 , 0 ) A R D L( 3, 0 , 0 , 1 ) A R D L( 3, 0 , 1 , 0 ) A R D L( 3, 1 , 0 , 0 ) A R D L( 5, 0 , 0 , 0 ) A R D L( 2, 0 , 0 , 0 ) A R D L( 4, 0 , 0 , 1 ) A R D L( 4, 1 , 0 , 0 ) A R D L( 4, 0 , 1 , 0 ) A R D L( 1, 0 , 0 , 1 ) A R D L( 3, 0 , 2 , 0 ) A R D L( 1, 1 , 0 , 0 ) A R D L( 1, 0 , 1 , 0 ) A R D L( 3, 0 , 1 , 1 ) A R D L( 3, 2 , 0 , 0 ) A R D L( 3, 0 , 0 , 2 ) A R D L( 3, 1 , 0 , 1 ) A R D L( 3, 1 , 1 , 0 ) Hannan-Quinn Criteria (top 20 models) Hình 3. Minh họa tiêu chuẩn Hann-Quin cho 20 mô hình tốt nhất Kết quả ước lượng mô hình ARDL được trình bày trong Bảng 4 sau đây. Dependent Variable: DVNINDEX Method: ARDL Sample (adjusted): 2011M05 2019M03 Included observations: 95 after adjustments Maximum dependent lags: 10 (Automatic selection) Model selection method: Hannan-Quinn criterion (HQ) Dynamic regressors (10 lags, automatic): DUSD_VND DGOLD DCPI Fixed regressors: C Number of models evalulated: 13310 Selected Model: ARDL(3, 0, 0, 0) Note: final equation sample is larger than selection sample Variable Coefficient Std. Error t-Statistic Prob.* DVNINDEX(-1) 0.116793 0.101092 1.155312 0.2511 DVNINDEX(-2) 0.190174 0.103218 1.842447 0.0688 DVNINDEX(-3) -0.235045 0.102963 -2.282813 0.0249 DUSD_VND -0.068977 0.031453 -2.193032 0.0309 DGOLD 0.052720 0.056979 0.925255 0.3574 DCPI 2.707796 7.201455 0.376007 0.7078 C 6.787416 3.759462 1.805422 0.0744 R-squared 0.132235 Mean dependent var 5.270316 Adjusted R-squared 0.073070 S.D. dependent var 36.16089 S.E. of regression 34.81470 Akaike info criterion 10.00878 Sum squared resid 106661.5 Schwarz criterion 10.19696 Log likelihood -468.4173 Hannan-Quinn criter. 10.08482 F-statistic 2.234999 Durbin-Watson stat 1.970579 Prob(F-statistic) 0.047015 Bảng 4. Kết quả ước lượng mô hình ARDL(3,0,0,0) HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA100 Tuy mô hình ARDL (3,0,0,0) là mô hình tốt nhất trong số các mô hình theo tiêu chuẩn Hannan-Quin, nhưng có thể nhận thấy, sau khi ước lượng, có một hệ số hồi quy không có ý nghĩa thống kê ở mức ý nghĩa 5%, đó là DVNI(-1), DGOLD, DCPI. Chúng ta có thể ước lượng lại mô hình, sau khi bỏ các biến này khỏi mô hình, như trong Bảng 5. Dependent Variable: DVNINDEX Method: Least Squares Sample (adjusted): 2011M05 2019M03 Included observations: 95 after adjustments Variable Coefficient Std. Error t-Statistic Prob. DVNINDEX(-2) 0.190149 0.100534 1.891399 0.0618 DVNINDEX(-3) -0.224593 0.100711 -2.230075 0.0282 DUSD_VND -0.070559 0.031318 -2.252991 0.0267 C 7.174654 3.714846 1.931346 0.0566 R-squared 0.108818 Mean dependent var 5.270316 Adjusted R-squared 0.079439 S.D. dependent var 36.16089 S.E. of regression 34.69489 Akaike info criterion 9.972255 Sum squared resid 109539.9 Schwarz criterion 10.07979 Log likelihood -469.6821 Hannan-Quinn criter. 10.01571 F-statistic 3.703865 Durbin-Watson stat 1.745964 Prob(F-statistic) 0.014488 Bảng 5. Kết quả ước lượng mô hình DVNI sau khi bỏ một số biến Sau khi xác định được các nhân tố tác động đến biến động của chỉ số thị trường chứng khoán như khuyến nghị của mô hình. Trước khi phân tích kết quả, bước tiếp theo, chúng ta cần kiểm định mô hình ARDL(3,0,0,0) ở trên. Trước tiên, cần kiểm định phần dư của mô hình không mắc khuyết tật tự tương quan, nhờ kiểm định nhân tử Lagrange (Lagrang Multiplier, viết tắt là LM) như trong Bảng 6. Breusch-Godfrey Serial Correlation LM Test: F-statistic 0.244492 Prob. F(1,87) 0.6222 Obs*R- squared 0.266226 Prob. Chi- Square(1) 0.6059 Breusch-Godfrey Serial Correlation LM Test: F-statistic 0.809318 Prob. F(2,86) 0.4485 Obs*R- squared 1.754998 Prob. Chi- Square(2) 0.4158 Bảng 6. Kiểm định LM về hiện tượng tự tương quan của phần dư của mô hình ARDL Như vậy, mô hình ARDL(3,0,0,0) có phần dư không mắc khuyết tật tự tương quan bậc 1 hay bậc 2. Kết quả kiểm định dạng hàm Ramsey RESET như trong Bảng 7 thể hiệndạng hàm là phù hợp. HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 101 Ramsey RESET Test Equation: UNTITLED Specification: DVNINDEX DVNINDEX(-1) DVNINDEX(-2) DVNINDEX(- 3) DUSD_VND DGOLD DCPI C Omitted Variables: Squares of fitted values Value df Probability t-statistic 0.879002 87 0.3818 F-statistic 0.772645 (1, 87) 0.3818 Bảng 7. Kết quả kiểm định dạng hàm Kết quả kiểm định tính ổn định của mô hình được thực hiện nhờ tổng tích lũy của phần dư (CUSUM: Cumulative Sum of Recursive Residuals). Kết quả trong Hình 4 cho thấy tổng tích lũy của phần dư nằm trong dải tiêu chuẩn ứng với mức ý nghĩa 5% nên có thể kết luận phần dư của mô hình có tính ổn định và vì thế mô hình là ổn định. -30 -20 -10 0 10 20 30 2011 2012 2013 2014 2015 2016 2017 2018 2019 CUSUM 5% Significance Hình 4. Minh họa tổng tích lũy của phần dư và khoảng tin cậy 5% Như vậy, mô hình ARDL(3,0,0,0) là phù hợp để mô tả tác động của một số chỉ số kinh tế vĩ mô đến chỉ số thị trường chứng khoán Việt Nam. Kết quả cho thấy, trong ngắn hạn, chỉ số của thị trường chứng khoán Việt Nam bị ảnh hưởng bởi những biến đổi trong quá khứ của chính nó trong 3 ngày gần nhất và bị ảnh hưởng bởi tỷ giá USD/VND ngay lập tức (trong ngày). Với số liệu này, không tìm thấy tác động trong ngắn hạn của giá vàng và chỉ số CPI đến chỉ số thị trường chứng khoán. Tiếp theo, để xem trong dài hạn có tồn tại mối quan hệ cân bằng một số chỉ số kinh tế vĩ mô đến chỉ số thị trường chứng khoán Việt Nam hay không, chúng ta thực hiện kiểm định đồng tích hợp. Kết quả khẳng định tồn tại mối quan hệ đồng tích hợp được trình bày trong Bảng 8. HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA102 ARDL Bounds Test Sample: 2011M05 2019M03 Included observations: 95 Null Hypothesis: No long-run relationships exist Test Statistic Value k F-statistic 8.207305 3 Critical Value Bounds Significance I0 Bound I1 Bound 10% 2.72 3.77 5% 3.23 4.35 2.5% 3.69 4.89 1% 4.29 5.61 Bảng 8. Kết quả kiểm định mối quan hệ cân bằng dài hạn giữa các biến Trong kiểm định Bound, giá thị thống kê đều lớn hơn các giá trị tới hạn ở các mức khác nhau thể hiện rằng tồn tại mối quan hệ đồng tích hợp giữa các biến, hay quan hệ cân bằng dài hạn giữa các biến. Phương trình thể hiện mối quan hệ cân bằng dài hạn giữa các biến đó là: Cointeq = DVNINDEX - (-0.0743*DUSD_VND + 0.0568*DGOLD + 2.9176*DCPI + 7.3134 ) Nghĩa là, trong dài hạn, tỷ giá USD/VND có quan hệ ngược chiều với lợi suất chỉ số thị trường chứng khoán, sự biến động của giá vàng và chỉ số giá tiêu dùng lại có quan hệ cùng chiều với biến động của chỉ số thị trường chứng khoán. 5. KẾT LUẬN Nghiên cứu này đã cung cấp những bằng chứng thực nghiệm về các nhân tố ảnh hưởng đến lợi suất của chỉ số thị trường chứng khoán. Kết quả phân tích hồi quy cho thấy, trong ngắn hạn, chỉ số của thị trường chứng khoán Việt Nam bị ảnh hưởng bởi những biến đổi trong quá khứ của chính nó trong 3 ngày gần nhất và bị ảnh hưởng bởi tỷ giá USD/VND ngay lập tức (trong ngày). Với số liệu này, không tìm thấy tác động trong ngắn hạn của giá vàng và chỉ số CPI đến chỉ số thị trường chứng khoán. Còn trong dài hạn, tỷ giá USD/VND có quan hệ ngược chiều với lợi suất chỉ số thị trường chứng khoán, sự biến động của giá vàng và chỉ số giá tiêu dùng thì có quan hệ cùng chiều với biến động của chỉ số thị trường chứng khoán. Trong thực tế, tỷ suất sinh lời của các cổ phiếu có thể còn bị ảnh hưởng bởi nhiều nhân tố khác. Đây là hạn chế của nghiên cứu này và cũng là khía cạnh nghiên cứu khá hấp dẫn mà các nghiên cứu tiếp theo nên tập trung vào. HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 103 TÀI LIỆU THAM KHẢO 1. Al- Qenae, Rashid, Carmen Li và Bob Wearing (2002), “The information content of earnings on stock price: The Kuwait Stock Exchange”, Multinational Finance Journal, 6(3), trang 197-221. 2. Al-Tamimi, Hussein (2007), “Factors affecting stock price in the UAE financial markets”, The Business Review, 5(2), trang 225-223. 3. Aurangzeb (2012), “Factors affecting performance of stock market: Evidence from South Asian countries”, International Journal of Academic Research in Business and Social Sciences, 2(9), trang 1-15. 4. Eita, Joel Hinaunye (2012), “Modelling macroeconomic determinants of stock market prices: Evidence from Namibia”, The Journal of Applied Business Research, 28(5), trang 871-884. 5. Fama, Eugene F. (1970), “Efficient capital markets: A review of theory and empirical work”, Journal of Finance, 25, trang 383-417. 6. Hussainey, Khaled và Le Khanh Ngoc (2009), “The impact of macroeconomic indicators on Vietnamese stock prices”, Journal of Risk Finance, 10(4), trang 321-332. 7. Liu, Ming-Hua và Keshab Shrestha (2008), “Analysis of the long-term relationship between macroeconomic variables and the Chinese stock market using heteroscedastic cointegration”, Managerial Finance, 34, trang 744-755. 8. Mehr-un-Nisa và Mohammad Nishat (2012), “The determinants of stock prices in Pakistan”, Asian Economic and Financial Review, 1(4), trang 276-291. 9. Pesaran, M. H. ; Shin, Y. and Smith, R. J. (1996), “Testing for the Existence of a Long-run Relationship”, Working paper. 10. Phan Thị Bích Nguyệt và Phạm Dương Phương Thảo (2013), “Phân tích tác động của các nhân tố kinh tế vĩ mô đến thị trường chứng khoán Việt Nam”, Tạp chí Phát triển và hội nhập, 8, trang 34-41. 11. Trương Đông Lộc (2014), “Các nhân tố ảnh hưởng đến sự thay đổi giá cổ phiếu niêm yết trên sàn thành phố Hồ Chí Minh”, Tạp chí khoa học trường Đại học Cần Thơ, số 33, trang 72-78. 12. Tsoukalas, Domitrios (2003), “Macroeconomic factors and stock prices in the emerging Cypriot equity market”, Managerial finance, 29, trang 87-92. 13. Uddin, Reaz, Zahidur Rahman và Rajib Hossain (2013), “Determinants of stock prices in financial sector companies in Bangladesh: A study on Dhaka Stock Exchange (DSE)”, Interdisciplinary Journal of Contemporary Research in Business, 5(3), trang 471-480.

File đính kèm:

phan_tich_tac_dong_cua_mot_so_nhan_to_den_chi_so_thi_truong.pdf

phan_tich_tac_dong_cua_mot_so_nhan_to_den_chi_so_thi_truong.pdf