Năng lực cạnh tranh, rủi ro và hiệu quả: Trường hợp của các ngân hàng thương mại Việt Nam

Tóm tắt. Bài báo nghiên cứu ảnh hưởng của các yếu tố, đặc biệt là năng lực cạnh tranh và rủi ro đến hiệu

quả của các ngân hàng thương mại Việt Nam giai đoạn 2005-2014. Tác giả sử dụng nhiều tiêu chí để đo

lường hiệu quả như chỉ số ROA, ROE và PBT; năng lực cạnh tranh được ước lượng bởi chỉ số Lerner; rủi

ro ngân hàng cũng được xem xét trên hai tiêu chí là chỉ số Z_scoreadj và chỉ số dự phòng rủi ro (LLP).

Ngoài ra, nghiên cứu còn xem xét những yếu tố khác về đặc trưng ngành và yếu tố vĩ mô. Sử dụng

phương pháp GMM hệ thống hai bước, kết quả nghiên cứu cho thấy rủi ro có mối quan hệ ngược chiều

với hiệu quả ngân hàng. Năng lực cạnh tranh được đo lường bởi chỉ số Lerner có mối quan hệ cùng chiều

với hiệu quả ngân hàng. Bên cạnh đó, nghiên cứu chỉ ra hiệu quả ngân hàng Việt Nam cũng chịu ảnh

hưởng bởi quy mô, thanh khoản, sở hữu, chi phí hoạt động, đa dạng hóa thu nhập, các yếu tố đặc trưng

ngành và các yếu tố kinh tế vĩ mô.

Từ khóa. Hiệu quả, năng lực cạnh tranh, rủi ro ngân hàng, GMM.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Năng lực cạnh tranh, rủi ro và hiệu quả: Trường hợp của các ngân hàng thương mại Việt Nam

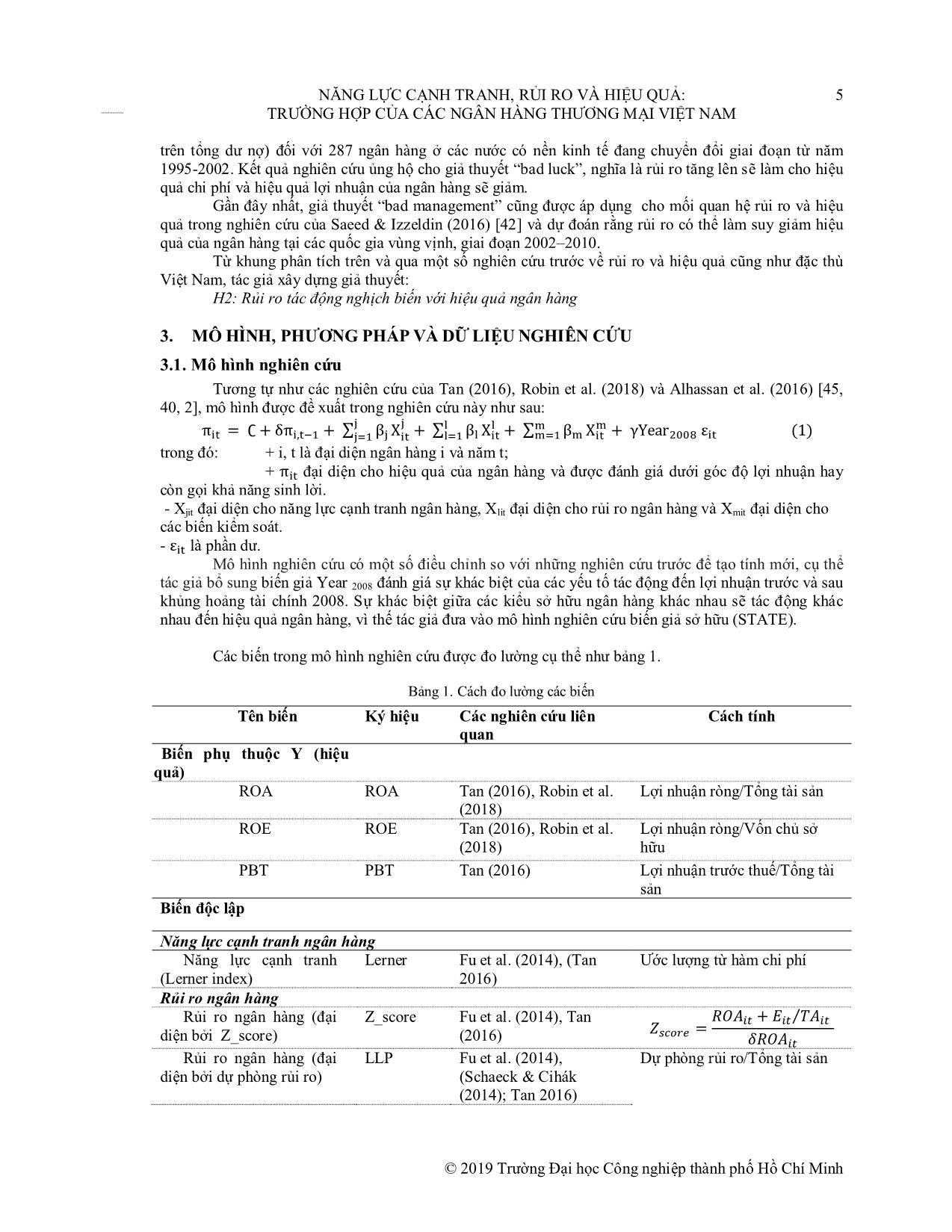

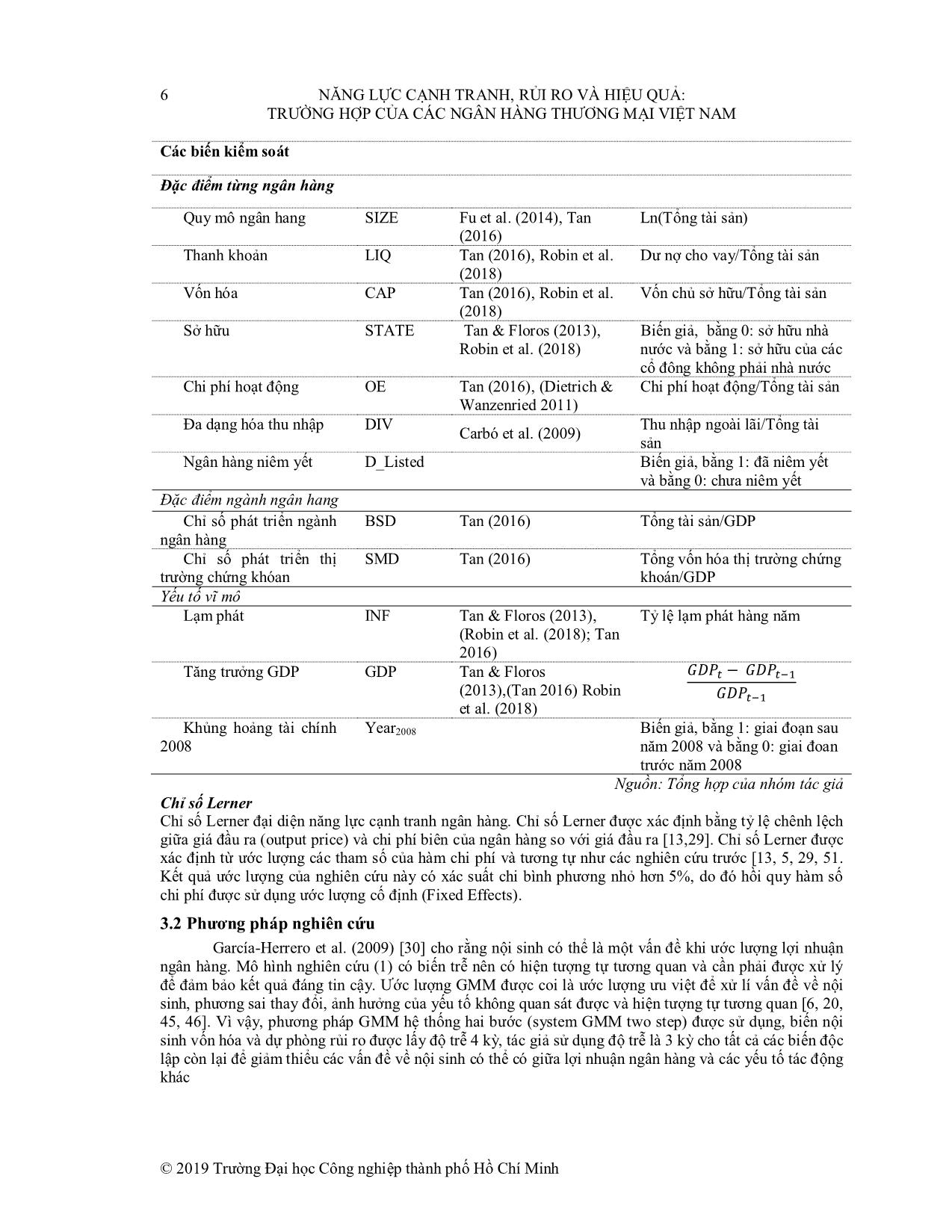

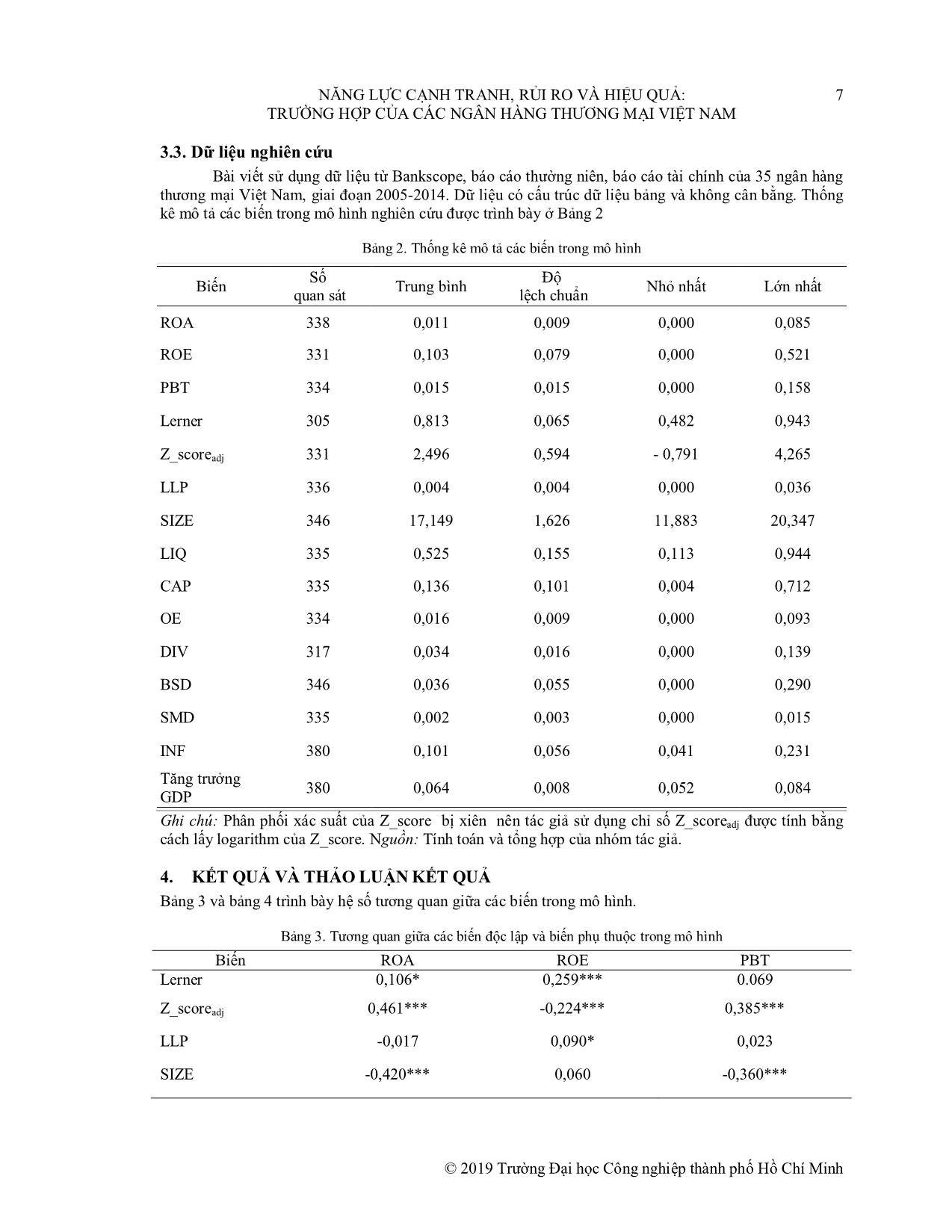

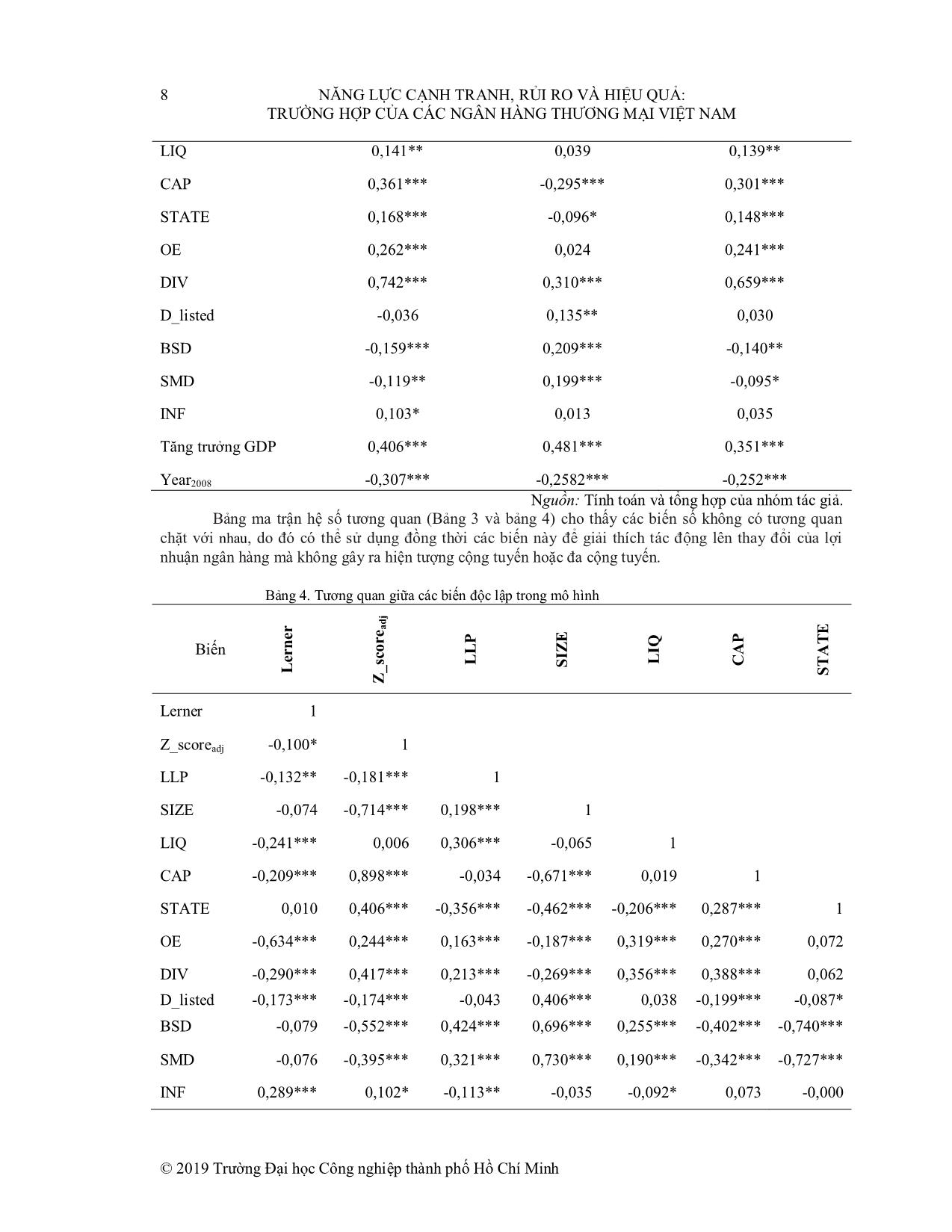

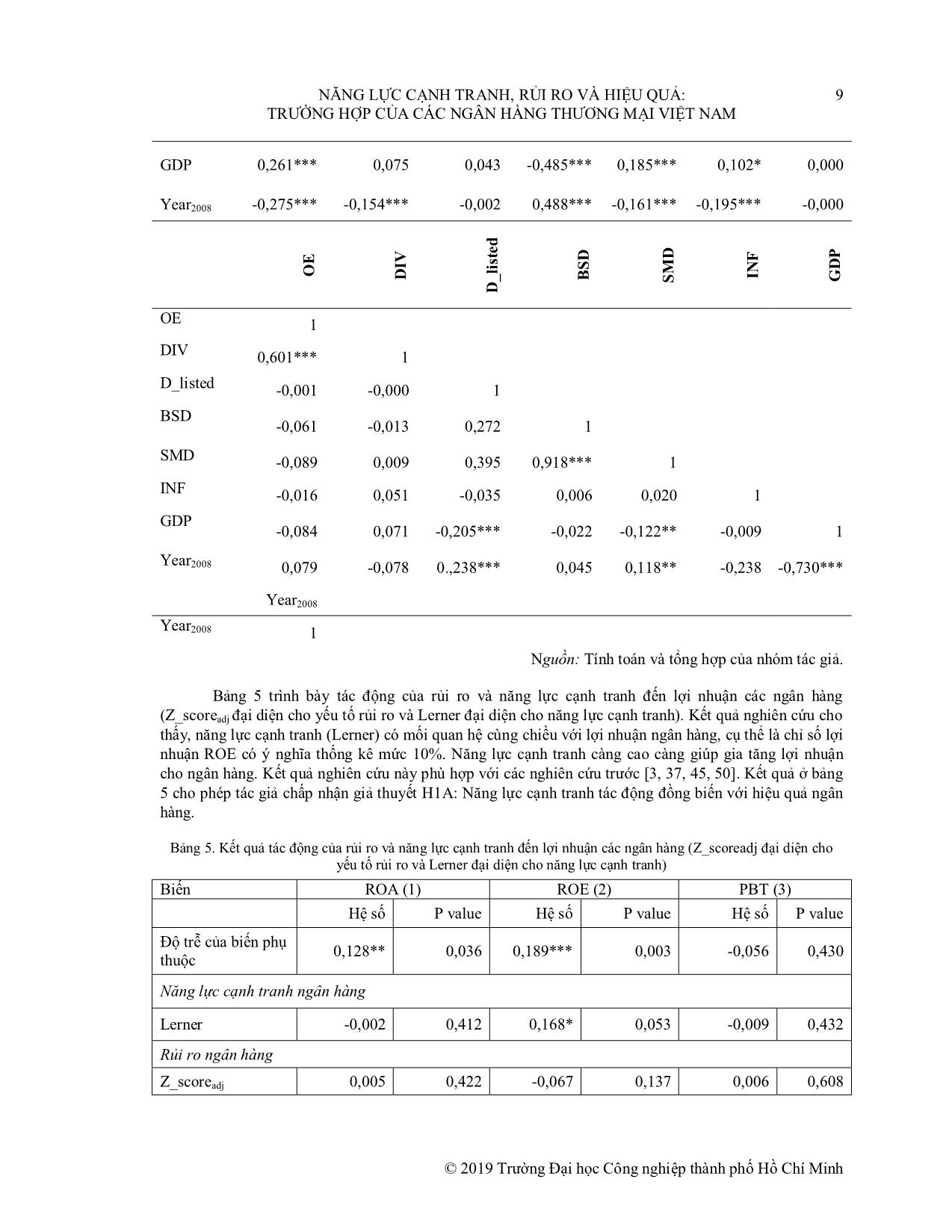

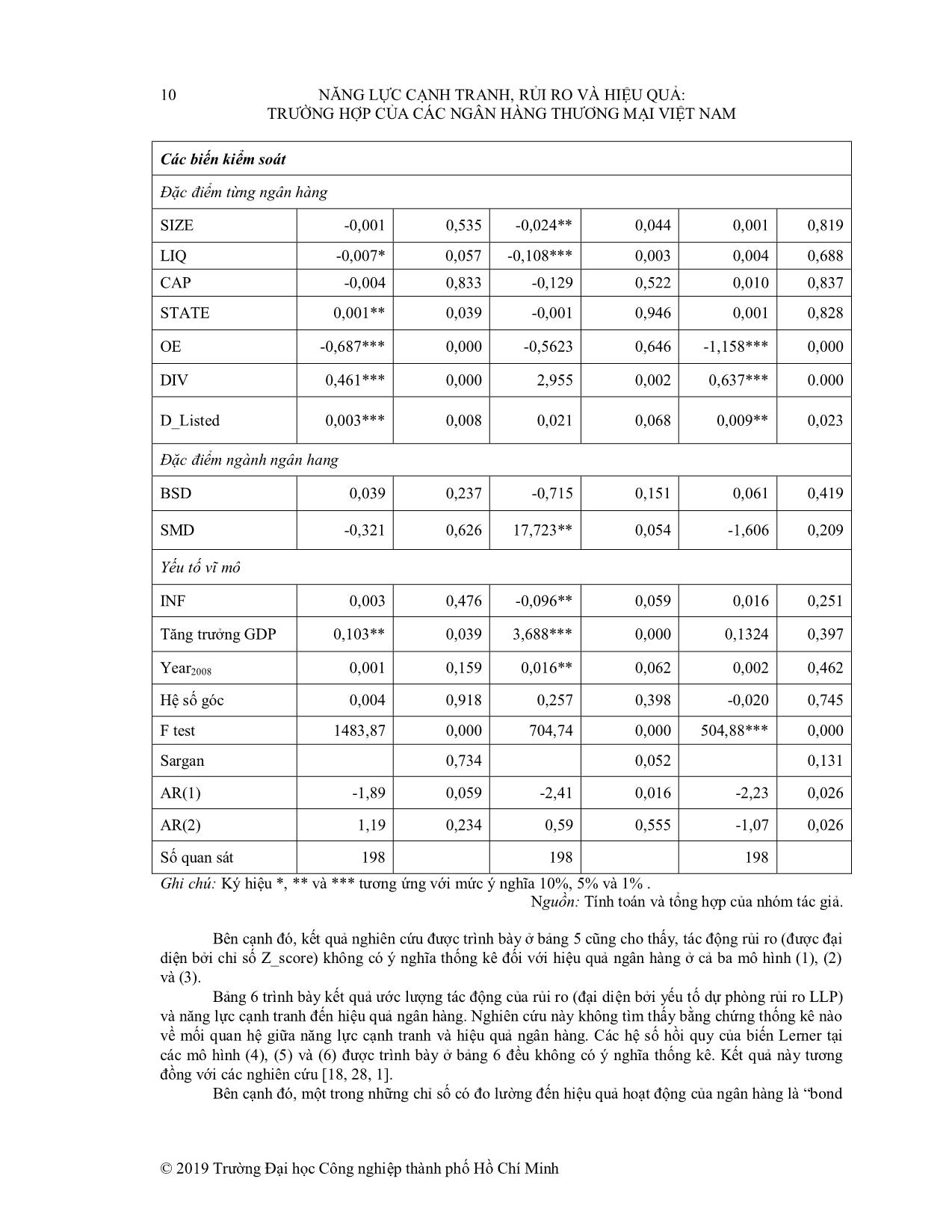

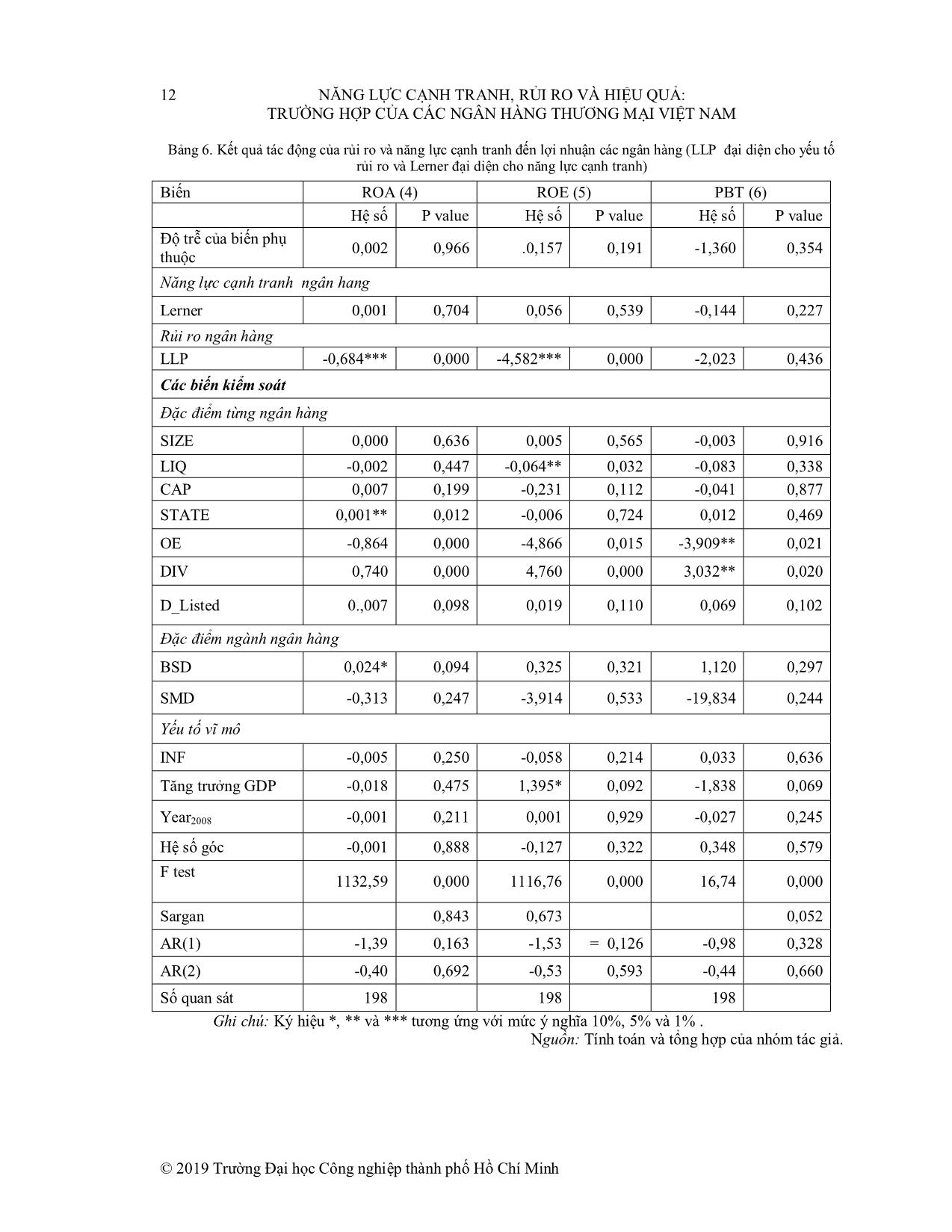

Tạp chí Khoa học và Công nghệ, Số 42, 2019 © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM DƢƠNG THỊ ÁNH TIÊN, PHẠM VIỆT HÙNG Trường Đại học Công nghiệp Thành phố Hồ Chí Minh duongthianhtien@gmail.com, phamviethung@iuh.edu.vn Tóm tắt. Bài báo nghiên cứu ảnh hƣởng của các yếu tố, đặc biệt là năng lực cạnh tranh và rủi ro đến hiệu quả của các ngân hàng thƣơng mại Việt Nam giai đoạn 2005-2014. Tác giả sử dụng nhiều tiêu chí để đo lƣờng hiệu quả nhƣ chỉ số ROA, ROE và PBT; năng lực cạnh tranh đƣợc ƣớc lƣợng bởi chỉ số Lerner; rủi ro ngân hàng cũng đƣợc xem xét trên hai tiêu chí là chỉ số Z_scoreadj và chỉ số dự phòng rủi ro (LLP). Ngoài ra, nghiên cứu còn xem xét những yếu tố khác về đặc trƣng ngành và yếu tố vĩ mô. Sử dụng phƣơng pháp GMM hệ thống hai bƣớc, kết quả nghiên cứu cho thấy rủi ro có mối quan hệ ngƣợc chiều với hiệu quả ngân hàng. Năng lực cạnh tranh đƣợc đo lƣờng bởi chỉ số Lerner có mối quan hệ cùng chiều với hiệu quả ngân hàng. Bên cạnh đó, nghiên cứu chỉ ra hiệu quả ngân hàng Việt Nam cũng chịu ảnh hƣởng bởi quy mô, thanh khoản, sở hữu, chi phí hoạt động, đa dạng hóa thu nhập, các yếu tố đặc trƣng ngành và các yếu tố kinh tế vĩ mô. Từ khóa. Hiệu quả, năng lực cạnh tranh, rủi ro ngân hàng, GMM. COMPETITITON POWER, RISK AND EFFICIENCY: EVIDENCE FROM VIETNAM COMMERCIAL BANKING SYSTEM Abstract. The main purpose of this paper investigates factors affecting bank efficiency, especially competitive power and risk in the context of Vietnamese banks from 2005-2014. The authors use a number of indicators to measure risk and efficiency. The study also considers other factors including industry and macroeconomic variables. Employing two step system GMM, the authors find that risk is negatively associated with bank efficiency. Market power has a positive effect on bank efficiency. The authors also find the evidence of other factors affecting bank efficiency. Keyword. Bank efficiency, bank competition power, bank risk, GMM. 1. GIỚI THIỆU Ngân hàng thƣơng mại đóng vai trò quan trọng trong nền kinh tế quốc dân. Hội nhập kinh tế quốc tế trong lĩnh vực ngân hàng sẽ tạo ra động lực thúc đẩy sự đổi mới, nâng cao tính minh bạch, tính tự chịu trách nhiệm của hệ thống ngân hàng, qua đó nâng cao hiệu quả điều hành trong lĩnh vực tiền tệ - ngân hàng. Tuy nhiên, cạnh tranh và rủi ro luôn tác động đến hiệu quả hoạt động của các ngân hàng. Việc phát triển tầm nhìn để gia tăng năng lực cạnh tranh và giảm thiểu rủi ro sẽ rất quan trọng đối với các chủ thể tham gia trên thị trƣờng tài chính. Vì thế, năng lực cạnh tranh và rủi ro không đƣợc kiểm soát tốt sẽ ảnh hƣởng đến hiệu quả và giá trị tài sản của ngân hàng trên thị trƣờng. Các nghiên cứu trên thế giới phần lớn tập trung vào hiệu quả lợi nhuận cổ phiếu [4, 7,10, 14], chỉ một vài nghiên cứu về chỉ số lợi nhuận ngân hàng. Vì vậy, nghiên cứu này đƣợc thực hiện nhằm cung cấp bằng chứng thực nghiệm đáng tin cậy về ảnh hƣởng của năng lực cạnh tranh và rủi ro đến hiệu quả lợi nhuận ngân hàng thƣơng mại Việt Nam, giai đoạn 2005-2014, từ đó giúp các nhà đầu tƣ, các nhà quản lí và điều hành của ngân hàng, các nhà quản lý vĩ mô hoạch định chính sách có thêm cơ sở tham khảo. 4 NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh 2. CƠ SỞ LÝ THUYẾT VÀ GIẢ THUYẾT NGHIÊN CỨU 2.1. Cạnh tranh và hiệu quả Tác động của cạnh tranh đến hiệu quả của ngân hàng có thể đƣợc xem xét thông qua một số các giả thuyết trong các lý thuyết thực nghiệm sau: Thứ nhất, giả thuyết SCP (Structure- conduct- performance) cấu trúc hành vi hiệu quả giải thích việc huy động với mức lãi suất thấp và cho vay với mức lãi suất cao hơn, ngân hàng có khả năng độc quyền ở thị trƣờng tập trung và có lợi thế về năng lực cạnh tranh. Trong một điều kiện thị trƣờng nhƣ vậy, các ngân hàng có năng lực cạnh tranh cao sẽ có quyền kiểm soát độc đoán đƣợc thị trƣờng và thu đƣợc lợi nhuận siêu khủng do mức tập trung cao của thị trƣờng mang lại. Nhiều nghiên cứu ủng hộ- cho lý thuyết này [9,12, 14,33, 38]. Bên cạnh đó, trong bối cảnh thị trƣờng không cạnh tranh, giả thuyết „„Quiet Life”1 cho rằng, quyền lực độc quyền cho phép các nhà quản lý tận hƣởng một phần về lãi suất huy động thấp, tạo ra năng lực cạnh tranh của các ngân hàng cao. Tuy nhiên, khi năng lực cạnh tranh ở mức cao thƣờng làm cho các nhà quản lý nới lỏng việc kiểm soát các chi phí và nhà quản lí thƣờng tập trung vào các mục tiêu khác hơn là cố gắng giữ và tối đa hóa lợi nhuận ngân hàng. Điều này làm giảm hiệu quả về mặt chi phí, do vậy mà lợi nhuận ngân hàng suy giảm. Do đó, năng lực cạnh tranh ngân hàng nhiều hơn có thể tạo ra kém hiệu quả. Ủng hộ cho giả thuyết này có các nghiên cứu thực nghiệm nhƣ [12, 21, 34, 44]. Thứ hai, giả thuyết cấu trúc hiệu quả ( ... anh) Biến ROA (4) ROE (5) PBT (6) Hệ số P value Hệ số P value Hệ số P value Độ trễ của biến phụ thuộc 0,002 0,966 .0,157 0,191 -1,360 0,354 Năng lực cạnh tranh ngân hang Lerner 0,001 0,704 0,056 0,539 -0,144 0,227 Rủi ro ngân hàng LLP -0,684*** 0,000 -4,582*** 0,000 -2,023 0,436 Các biến kiểm soát Đặc điểm từng ngân hàng SIZE 0,000 0,636 0,005 0,565 -0,003 0,916 LIQ -0,002 0,447 -0,064** 0,032 -0,083 0,338 CAP 0,007 0,199 -0,231 0,112 -0,041 0,877 STATE 0,001** 0,012 -0,006 0,724 0,012 0,469 OE -0,864 0,000 -4,866 0,015 -3,909** 0,021 DIV 0,740 0,000 4,760 0,000 3,032** 0,020 D_Listed 0.,007 0,098 0,019 0,110 0,069 0,102 Đặc điểm ngành ngân hàng BSD 0,024* 0,094 0,325 0,321 1,120 0,297 SMD -0,313 0,247 -3,914 0,533 -19,834 0,244 Yếu tố vĩ mô INF -0,005 0,250 -0,058 0,214 0,033 0,636 Tăng trƣởng GDP -0,018 0,475 1,395* 0,092 -1,838 0,069 Year2008 -0,001 0,211 0,001 0,929 -0,027 0,245 Hệ số góc -0,001 0,888 -0,127 0,322 0,348 0,579 F test 1132,59 0,000 1116,76 0,000 16,74 0,000 Sargan 0,843 0,673 0,052 AR(1) -1,39 0,163 -1,53 = 0,126 -0,98 0,328 AR(2) -0,40 0,692 -0,53 0,593 -0,44 0,660 Số quan sát 198 198 198 Ghi chú: Ký hiệu *, ** và *** tƣơng ứng với mức ý nghĩa 10%, 5% và 1% . Nguồn: Tính toán và tổng hợp của nhóm tác giả. NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: 13 TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh Các biến kiểm soát đặc điểm ngành ngân hàng, kết quả ở bảng 5 không có bằng chứng cho thấy tác động chỉ phát triển ngành ngân hàng (BSD) đến lợi nhuận, nhƣng đƣợc tìm thấy sự tác động tích cực giữa biến BSD với biến ROA ở bảng 6. Kết quả này đƣợc giải thích, trong một ngành ngân hàng phát triển cao, nhu cầu dịch vụ ngân hàng tăng lên, điều này sẽ thu hút nhiều đối thủ tiềm năng tham gia vào thị trƣờng ngân hàng, tuy nhiên vẫn còn khó khăn đối với các ngân hàng mới tham gia vào thị trƣờng, từ đó sẽ làm giảm cung dịch vụ ngân hàng trong khi nhu cầu khách hàng tăng dẫn đến việc tăng giá dịch vụ và tăng thêm lợi nhuận ở các ngân hàng hiện có và phù hợp với nghiên cứu của Tan & Floros (2012) [46] và Tan (2016) [45] thực hiện cho các ngân hàng thƣơng mại Trung Quốc. Chỉ số phát triển thị trƣờng chứng khoán (SMD) có mối quan hệ đồng biến với lợi nhuận ROE cũng đƣợc tìm thấy ở bảng 5 nhƣng kết quả trình bày ở bảng 6 không cung cấp bằng chứng cho mối quan hệ này. Ảnh hƣởng của các yếu tố vĩ mô đến lợi nhuận ngân hàng là khác nhau. Bảng 5 cho thấy, lạm phát (INF) có mối quan hệ nghịch biến với lợi nhuận trên vốn chủ sở hữu (ROE). Kết quả này cho thấy ngân hàng Việt Nam không dự đoán đƣợc lạm phát, do đó ngân hàng không điều chỉnh mức lãi suất cho vay đồng thời không kiểm soát tốt các chi phí hoạt động phù hợp dẫn đến làm giảm lợi nhuận. Kết quả trình bày bảng 6 không tìm thấy ý nghĩa thống kê về tác động của lạm phát đến lợi nhuận ngân hàng. Tăng trƣởng kinh tế GDP có tác động tích cực đến lợi nhuận trên tổng tài sản (ROA) của ngân hàng ở bảng 5, với mức ý nghĩa 5%, đồng thời yếu tố tăng trƣởng kinh tế GDP cũng tác động đến lợi nhuận trên vốn chủ sở hữu (ROE) ở bảng 5 và bảng 6 với mức ý nghĩa là 1% và 10%. Kết quả này tƣơng đồng với kết quả nghiên cứu của Kosmidou (2008) [36]. Ngoài ra, tác giả cũng tìm thấy đƣợc sự khác biệt giữa các yếu tố tác động đến lợi nhuận trên vốn chủ sở hữu ROE (bảng 5) của giai đoạn trƣớc và sau khủng hoảng 2008. 5. KẾT LUẬN VÀ HÀM Ý CHÍNH SÁCH Nghiên cứu sử dụng dữ liệu bảng của 35 ngân hàng thƣơng mại Việt Nam trong giai đoạn 2005- 2014, nhằm phân tích ảnh hƣởng của các yếu tố đến hiệu quả ngân hàng, đặc biệt tác giả chú ý đến ảnh hƣởng rủi ro và năng lực cạnh tranh đến hiệu quả của các ngân hàng. Tác giả sử dụng tiêu chí để đo lƣờng rủi ro nhƣ chỉ số Z_score và chỉ số dự phòng rủi ro (LLP). Năng lực cạnh tranh đƣợc ƣớc lƣợng bởi chỉ số Lerner. Ngoài ra, nghiên cứu còn có các biến kiểm soát khác đại diện cho đặc trƣng ngân hàng, đặc trƣng ngành và yếu tố vĩ mô. Hiệu quả ngân hàng cũng đƣợc xem xét trên ba khía cạnh là ROA, ROE và PBT. Sử dụng phƣơng pháp GMM hệ thống hai bƣớc, kết quả nghiên cứu cho thấy năng lực cạnh tranh và rủi ro tác động đến hiệu quả ngân hàng. Một số các yếu tố khác về đặc trƣng của ngân hàng nhƣ quy mô, thanh khoản,sở hữu, chi phí hoạt động, đa dạng hóa thu nhập, niêm yết có tác động và có ý nghĩa thống kê đến hiệu quả của ngân hàng. Bên cạnh đó, những yếu tố đặc trƣng ngành và yếu tố vĩ mô cũng cho thấy có ảnh hƣởng đến hiệu quả ngân hàng. Các phát hiện này cho phép tác giả đề xuất một số gợi ý góp phần thúc đẩy sự phát triển bền vững và ổn định của hệ thống ngân hàng. Nghiên cứu cũng có một số hàm ý cho nhà quản trị ngân hàng rằng, cần có những đổi mới mạnh mẽ quản trị rủi ro, có giải pháp và chiến lƣợc để nâng cao năng lực cạnh tranh, từ đó giúp ngân hàng hoạt động hiệu quả và bền vững. Nhà quản trị ngân hàng phải kiểm soát các khoản cho vay thật tốt để hạn chế rủi ro thanh khoản, đồng thời nên cân nhắc chiến lƣợc đa dạng hóa so với chiến lƣợc tập trung vào lĩnh vực cho vay truyền thống để gia tăng hiệu quả ngân hàng. Bên cạnh đó, nghiên cứu cũng có một số hàm ý cho nhà hoạch định chính sách cần kiểm soát lạm phát ở mức ổn định, có những giải pháp thúc đẩy và phát triển thị trƣờng chứng khoán, thể chế minh bạch, kinh tế vĩ mô vận hành hài hòa, qua đó thúc đẩy thị trƣờng hoạt động hiệu quả, tăng tính kỷ luật thị trƣờng, từ đó giúp ngân hàng phản ứng tốt nhất trƣớc ngân những rủi ro để giúp gia tăng hiệu quả ngân hàng. 14 NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh TÀI LIỆU THAM KHẢO [1] Al-Muharrami, S. & Matthews, K. (2009), 'Market power versus efficient-structure in Arab GCC banking', Applied Financial Economics, 19(18), 1487-1496. [2] Alhassan, A.L., Tetteh, M.L. & Brobbey, F.O. (2016), 'Market power, efficiency and bank profitability: evidence from Ghana', Economic Change and Restructuring, 49(1), 71-93. [3] Andrieş, A.M. & Căpraru, B. (2014), 'The nexus between competition and efficiency: The European banking industries experience', International Business Review, 23(3), 566-579. [4] Arif, A. & Nauman Anees, A. (2012), 'Liquidity risk and performance of banking system', Journal of Financial Regulation and Compliance, 20(2), 182-195. [5] Ariss, R.T. (2010), 'On the implications of market power in banking: Evidence from developing countries', Journal of banking & Finance, 34(4), 765-775. [6] Athanasoglou, P.P., Brissimis, S.N. & Delis, M.D. (2008), 'Bank-specific, industry-specific and macroeconomic determinants of bank profitability', Journal of international financial Markets, Institutions and Money, 18(2), 121- 136. [7] Baele, L., De Bruyckere, V., De Jonghe, O. & Vander Vennet, R. (2015), 'Model uncertainty and systematic risk in US banking', Journal of Banking & Finance, 53, 49-66. [8] Berger, A.N. (1995), 'The relationship between capital and earnings in banking', Journal of money, credit and Banking, 27(2), 432-456. [9] Berger, A.N., Buch, C.M., DeLong, G. & DeYoung, R. (2004), 'Exporting financial institutions management via foreign direct investment mergers and acquisitions', Journal of International money and Finance, 23(3), 333-366. [10] Berger, A.N. & DeYoung, R. (1997), 'Problem loans and cost efficiency in commercial banks', Journal of Banking & Finance, 21(6), 849-870. [11] Berger, A.N., DeYoung, R., Genay, H. & Udell, G.F. (2000), 'Globalization of financial institutions: Evidence from cross-border banking performance', Brookings-Wharton papers on financial services, 2000(1), 23-120. [12] Berger, A.N. & Hannan, T.H. (1998), 'The efficiency cost of market power in the banking industry: A test of the “quiet life” and related hypotheses', Review of Economics and Statistics, 80(3), 454-465. [13] Berger, A.N., Klapper, L.F. & Turk-Ariss, R. (2009), 'Bank competition and financial stability', Journal of Financial Services Research, 35(2), 99-118. [14] Bikker, J.A. & Haaf, K. (2002), 'Competition, concentration and their relationship: An empirical analysis of the banking industry', Journal of banking & finance, 26(11), 2191-2214. [15] Bonin, J.P., Hasan, I. & Wachtel, P. (2005), 'Bank performance, efficiency and ownership in transition countries', Journal of banking & finance, 29(1), 31-53. [16] Bourke, P. (1989), 'Concentration and other determinants of bank profitability in Europe, North America and Australia', Journal of Banking & Finance, 13(1), 65-79. [17] Carbó, S., Humphrey, D., Maudos, J. & Molyneux, P. (2009), 'Cross-country comparisons of competition and pricing power in European banking', Journal of International Money and Finance, 28(1), 115-134. [18] Casu, B. & Girardone, C. (2006), 'Bank competition, concentration and efficiency in the single European market', The Manchester School, 74(4), 441-468. NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: 15 TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh [19] Chiorazzo, V., Milani, C. & Salvini, F. (2008), 'Income diversification and bank performance: Evidence from Italian banks', Journal of Financial Services Research, 33(3), 181-203. [20] Chronopoulos, D.K., Liu, H., McMillan, F.J. & Wilson, J.O. (2015), 'The dynamics of US bank profitability', The European Journal of Finance, 21(5), 426-443. [21] Coccorese, P. & Pellecchia, A. (2010), 'Testing the „quiet life‟hypothesis in the Italian banking industry', Economic Notes, 39(3), 173-202. [22] Demirgüç-Kunt, A. & Huizinga, H. (1999), 'Determinants of commercial bank interest margins and profitability: some international evidence', The World Bank Economic Review, 13(2), 379-408. [23] Demsetz, H. (1973), 'Industry structure, market rivalry, and public policy', The Journal of Law and Economics, 16(1), 1-9. [24] Dietrich, A., Hess, K. & Wanzenried, G. (2014), 'The good and bad news about the new liquidity rules of Basel III in Western European countries', Journal of Banking & Finance, 44, 13-25. [25] Dietrich, A. & Wanzenried, G. (2011), 'Determinants of bank profitability before and during the crisis: Evidence from Switzerland', Journal of International Financial Markets, Institutions and Money, 21(3), 307-327. [26] Elsas, R., Hackethal, A. & Holzhäuser, M. (2010), 'The anatomy of bank diversification', Journal of Banking & Finance, 34(6), 1274-1287. [27] Fiordelisi, F., Marques-Ibanez, D. & Molyneux, P. (2011), 'Efficiency and risk in European banking', Journal of Banking & Finance, 35(5), 1315-1326. [28] Fu, X.M. & Heffernan, S. (2009), 'The effects of reform on China‟s bank structure and performance', Journal of Banking & Finance, 33(1), 39-52. [29] Fu, X.M., Lin, Y.R. & Molyneux, P. (2014), 'Bank competition and financial stability in Asia Pacific', Journal of Banking & Finance, 38, 64-77. [30] García-Herrero, A., Gavilá, S. & Santabárbara, D. (2009), 'What explains the low profitability of Chinese banks?', Journal of Banking & Finance, 33(11), 2080-2092. [31] Gurbuz, A.O., Yanik, S. & Ayturk, Y. (2013), 'Income diversification and bank performance: Evidence from Turkish banking sector', Journal of BRSA Banking and Financial markets, 7(1), 9-29. [32] Hicks, J.R. (1935), 'Annual survey of economic theory: the theory of monopoly', Econometrica: Journal of the Econometric Society, 1-20. [33] Hirschman, A. (1964), 'The Patemality of an Index', American Economic Review. [34] Homma, T., Tsutsui, Y. & Uchida, H. (2014), 'Firm growth and efficiency in the banking industry: A new test of the efficient structure hypothesis', Journal of Banking & Finance, 40, 143-153. [35] Jiang, G., Tang, N., Law, E. & Sze, A. (2003), 'The profitability of the banking sector in Hong Kong', Hong Kong Monetary Authority Quarterly Bulletin, 3(36), 5-14. [36] Kosmidou, K. (2008), 'The determinants of banks' profits in Greece during the period of EU financial integration', Managerial Finance, 34(3), 146-159. [37] Kouki, I. & Al-Nasser, A. (2017), 'The implication of banking competition: Evidence from African countries', Research in International Business and Finance, 39, 878-895. 16 NĂNG LỰC CẠNH TRANH, RỦI RO VÀ HIỆU QUẢ: TRƢỜNG HỢP CỦA CÁC NGÂN HÀNG THƢƠNG MẠI VIỆT NAM © 2019 Trƣờng Đại học Công nghiệp thành phố Hồ Chí Minh [38] Lloyd-Williams, D.M., Molyneux, P. & Thornton, J. (1994), 'Market structure and performance in Spanish banking', Journal of Banking & Finance, 18(3), 433-443. [39] Micco, A., Panizza, U. & Yanez, M. (2007), 'Bank ownership and performance. Does politics matter?', Journal of Banking & Finance, 31(1), 219-241. [40] Robin, I., Salim, R. & Bloch, H. (2018), 'Financial performance of commercial banks in the post-reform era: Further evidence from Bangladesh', Economic Analysis and Policy, 58, 43-54. [41] Rossia, S.P., Schwaigerb, M. & Winklerc, G. (2005), 'Managerial behavior and cost/profit efficiency in the banking sectors of Central and Eastern European countries', Working paper, No.96. [42] Saeed, M. & Izzeldin, M. (2016), 'Examining the relationship between default risk and efficiency in Islamic and conventional banks', Journal of Economic Behavior & Organization, 132, 127-154. [43] Schaeck, K. & Cihák, M. (2014), 'Competition, efficiency, and stability in banking', Financial Management, 43(1), 215-241. [44] Schaeck, K. & Čihák, M. (2008), 'How does competition affect efficiency and soundness in banking? New empirical evidence', ECB working paper series No. 932. [45] Tan, Y. (2016), 'The impacts of risk and competition on bank profitability in China', Journal of International Financial Markets, Institutions and Money, 40, 85-110. [46] Tan, Y. & Floros, C. (2012), 'Bank profitability and inflation: the case of China', Journal of Economic Studies, 39(6), 675-696. [47] Tan, Y. & Floros, C. (2013), 'Market power, stability and performance in the Chinese banking industry', Economic Issues, 18(2), 65-89. [48] Vander Vennet, R. (1996), 'The effect of mergers and acquisitions on the efficiency and profitability of EC credit institutions', Journal of Banking & Finance, 20(9), 1531-1558. [49] Vinh, V.X. & Kiếm, Đ.B. (2016a), 'Ảnh hƣởng của rủi ro và năng lực cạnh tranh đến khả năng sinh lời của các ngân hàng Việt Nam', Kinh tế & Phát triển, (233), 96-105. [50] Vinh, V.X. & Kiếm, Đ.B. (2016b), 'Năng lực cạnh tranh, lợi nhuận và sự ổn định của các ngân hàng Việt Nam', Tạp chí phát triển kinh tế, (JED, Vol. 27 (12)), 25-46. [51] Vinh, V.X. & Tiên, D.T.Á. (2017), 'Các yếu tố ảnh hƣởng đến sức cạnh tranh của các ngân hàng thƣơng mại Việt Nam', Tạp chí Khoa học ĐHQGHN: Kinh tế và kinh doanh, 33(1), 12-22. Ngày nhận bài: 22/04/2019 Ngày chấp nhận đăng: 09/01/2020

File đính kèm:

nang_luc_canh_tranh_rui_ro_va_hieu_qua_truong_hop_cua_cac_ng.pdf

nang_luc_canh_tranh_rui_ro_va_hieu_qua_truong_hop_cua_cac_ng.pdf