Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam

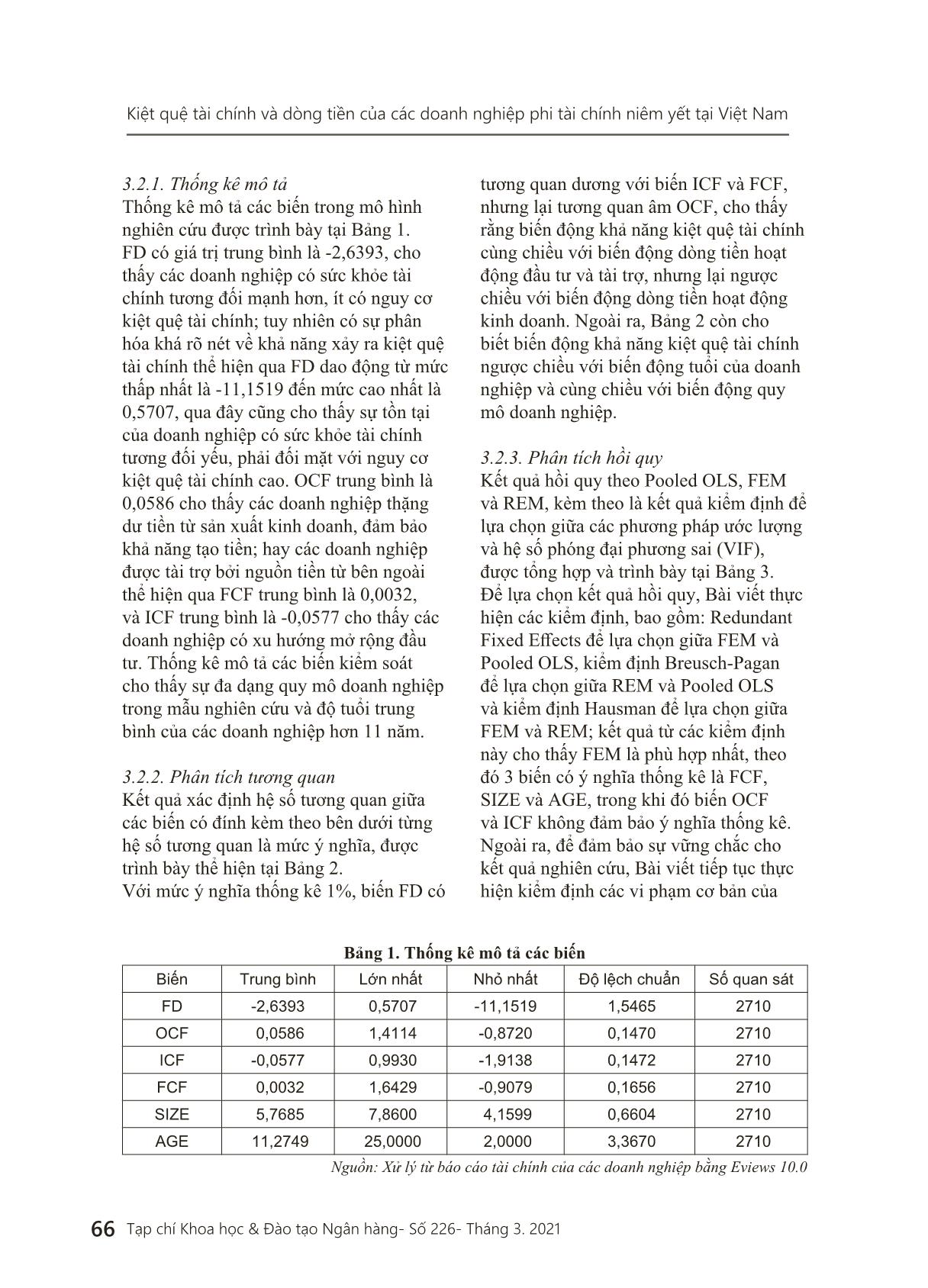

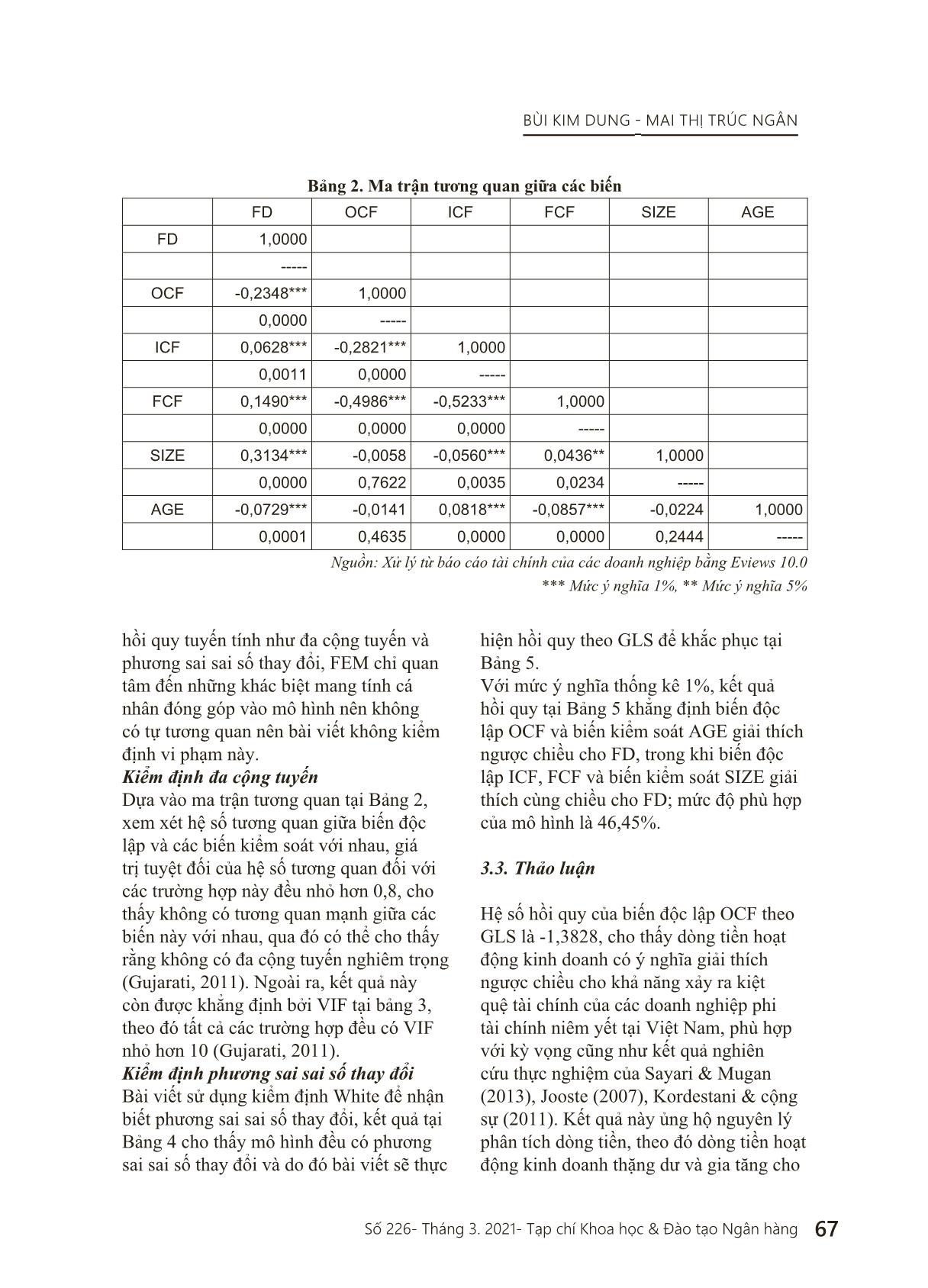

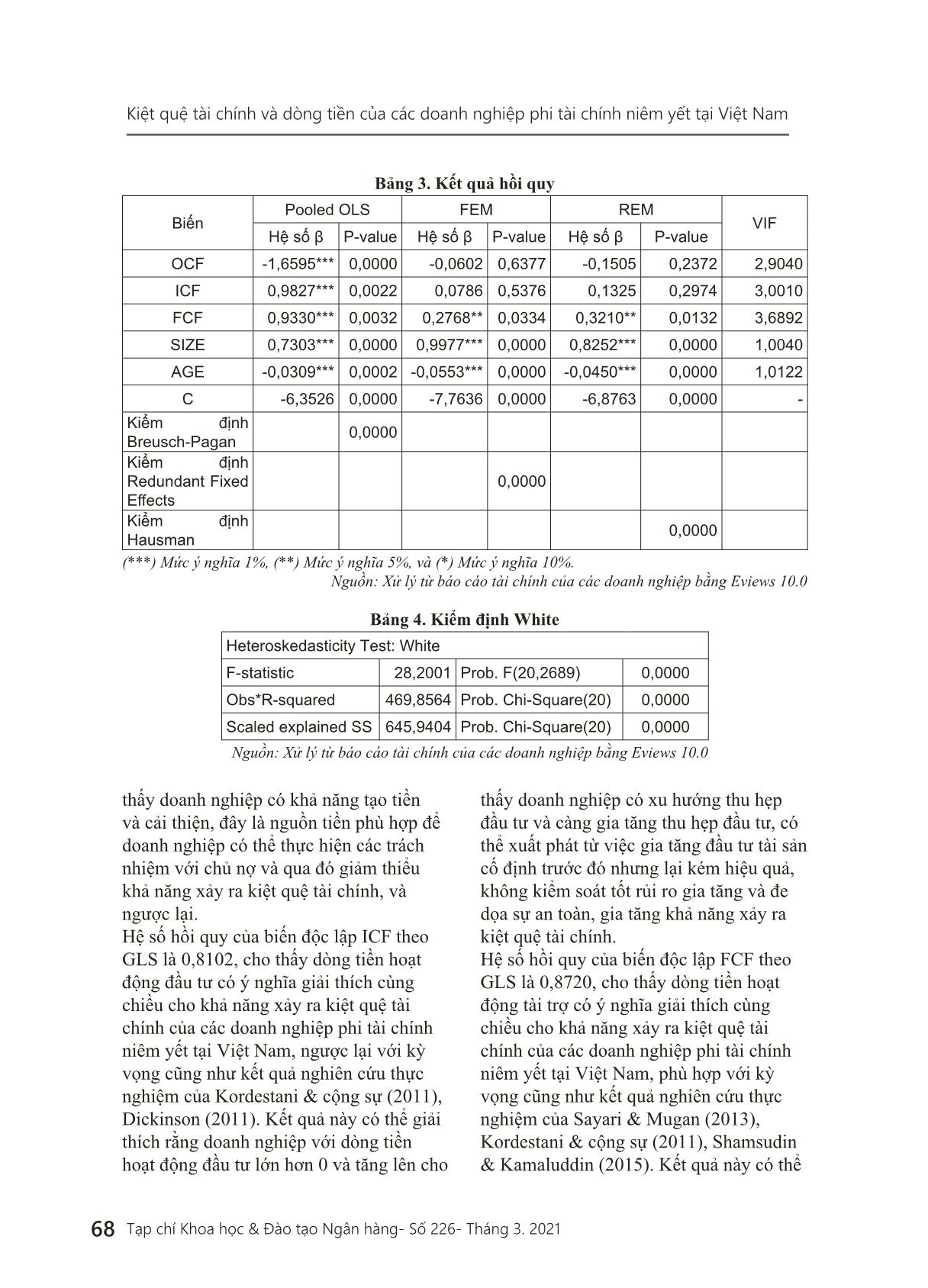

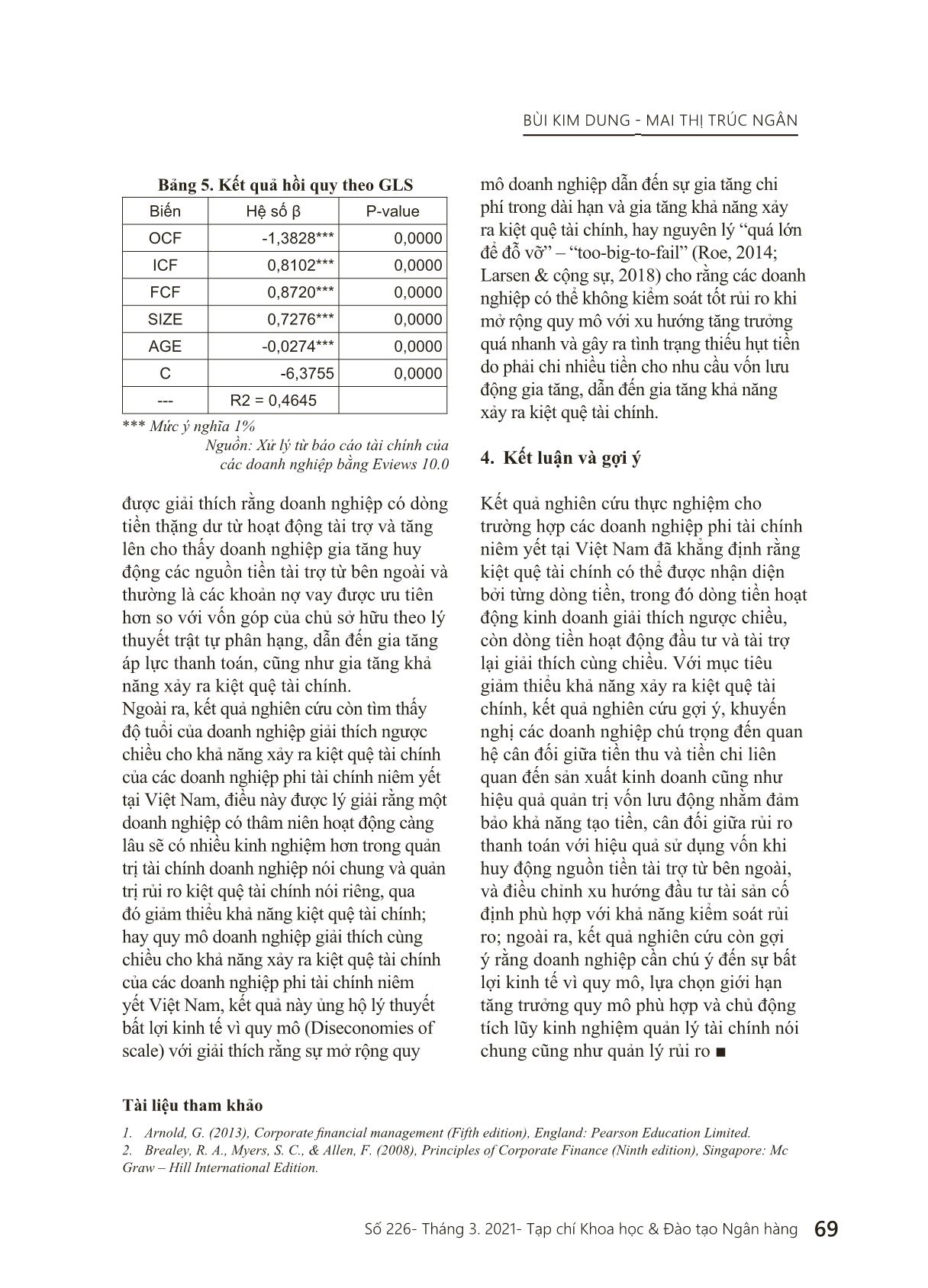

Dưới góc độ quản lý tài chính, doanh

nghiệp phải đối mặt với nguy cơ kiệt quệ

tài chính khi lựa chọn tài trợ bằng nợ vì

đây là nguồn tài trợ có thời hạn hoàn trả

và doanh nghiệp có trách nhiệm thanh

toán nợ gốc và tiền lãi (Ngô Kim Phượng

& cộng sự, 2018), tuy nhiên tài trợ bằng

nợ cũng mang đến cho doanh nghiệp cơ

hội tiết kiệm thuế, chi phí vốn (Brealey &

cộng sự, 2008; Arnold, 2013; Ngô Kim

Phượng & cộng sự, 2018); vì vậy quyết

định tài trợ bằng nợ luôn là một trong

những bài toán khó đối với các doanh

nghiệp. Lý thuyết đánh đổi (Trade-off

theory) về cơ cấu vốn, doanh nghiệp phải

cân nhắc sự đánh đổi giữa lợi ích từ khoản

tiết kiệm thuế và rủi ro kiệt quệ tài chính

khi ra quyết định sử dụng nợ, theo đó

doanh nghiệp duy trì mức độ sử dụng nợ

thấp và rủi ro kiệt quệ tài chính chưa đáng

kể thì giá trị doanh nghiệp sẽ gia tăng nhờ

đóng góp của khoản tiết kiệm thuế nhiều

hơn, và giá trị doanh nghiệp sẽ tiếp tục gia

tăng cùng với gia tăng mức độ sử dụng nợ.

Nếu chi phí kiệt quệ tài chính trở nên đáng

kể, vượt trội hơn so với phần đóng góp

của của khoản tiết kiệm thuế từ lãi vay

thì giá trị doanh nghiệp sẽ giảm, và giá trị

doanh nghiệp sẽ tiếp tục giảm cùng với gia

tăng mức độ sử dụng nợ (Brealey & cộng

sự, 2008; Arnold, 2013).

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tóm tắt nội dung tài liệu: Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam

61 © Học viện Ngân hàng ISSN 1859 - 011X Tạp chí Khoa học & Đào tạo Ngân hàng Số 226- Tháng 3. 2021 Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam Bùi Kim Dung Đại học Ngân hàng TP.HCM Mai Thị Trúc Ngân Đại học Quốc tế Hồng Bàng Ngày nhận: 28/12/2020 Ngày nhận bản sửa: 06/01/2021 Ngày duyệt đăng: 28/01/2021 Tóm tắt: Bài viết nhận diện kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam thông qua tiếp cận từng dòng tiền. Mẫu nghiên cứu là 542 doanh nghiệp trong giai đoạn 2014-2018, dữ liệu thứ cấp được tiếp cận từ báo cáo tài chính đã kiểm toán của các doanh nghiệp phi tài chính. Phân tích hồi quy theo GLS cho thấy kiệt quệ tài chính được giải thích bởi ảnh hưởng ngược chiều của dòng tiền hoạt động kinh doanh, nhưng lại được giải thích bởi ảnh hưởng cùng chiều của dòng tiền hoạt động đầu tư và dòng tiền hoạt động tài trợ. Từ khóa: kiệt quệ tài chính, dòng tiền hoạt động kinh doanh, dòng tiền hoạt động đầu tư, dòng tiền hoạt động tài trợ Financial distress and cash flows of non-financial firms listed in Vietnam Abstract: This paper studies cash flows as the evidence for financial distress of the non-financial firms listed in Vietnam. The research data is collected from audited financial statements of 542 non-financial firms in the period of 2014- 2018. Regression analysis with GLS shows that operating cash flows have negative significant effect on financial distress, while investing and financing cash flows have positive significant effect on financial distress. Keywords: financial distress, operating cash flows, investing cash flows, financing cash flows. Dung Kim Bui Email: dungbk@buh.edu.vn The Banking University of Ho Chi Minh City Ngan Thi Truc Mai Email: nganmtt@hiu.vn Hong Bang International University 1. Giới thiệu Kiệt quệ tài chính (financial distress) là biến có gắn với quyết định tài trợ bằng nợ, có thể xảy ra nếu doanh nghiệp không đủ khả năng thực hiện cam kết với chủ nợ hoặc có thể thực hiện nhưng khó khăn (Brealey & cộng sự, 2008); theo đó, kiệt quệ tài chính có thể là tình trạng tạm thời và dẫn đến phát sinh một số rắc rối Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 202162 cho doanh nghiệp như chủ nợ không tiếp tục tài trợ, dự án khả thi bị trì hoãn hay bỏ qua...; nhưng kiệt quệ tài chính cũng có thể dẫn đến phá sản doanh nghiệp (Brealey & cộng sự, 2008; Arnold, 2013). Dòng tiền (cash flows) phản ánh sự dịch chuyển giá trị tăng lên hoặc giảm xuống của tiền trong một thời kỳ (Nagle & Connor, 2010), cung cấp nhiều thông tin hữu ích để có thể nhận định khả năng tạo tiền, chất lượng lãi ròng, xu hướng đầu tư cũng như nhu cầu huy động nguồn tiền tài trợ từ bên ngoài, khả năng chi trả nợ gốc vay đến hạn và lãi vay cho chủ nợ, khả năng chia lãi cho chủ sở hữu, khả năng tự chủ tài chính và nhiều vấn đề tài chính khác (Horne & Wachowicz, 2008; Ngô Kim Phượng & cộng sự, 2018). Trong phạm vi bài viết này, nhóm tác giả nghiên cứu từng dòng tiền như là bằng chứng nhận diện cũng như giải thích cho kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam, và gợi ý giảm thiểu khả năng kiệt quệ tài chính cho các doanh nghiệp. 2. Cơ sở lý thuyết và bằng chứng thực nghiệm 2.1. Cơ sở lý thuyết Dưới góc độ quản lý tài chính, doanh nghiệp phải đối mặt với nguy cơ kiệt quệ tài chính khi lựa chọn tài trợ bằng nợ vì đây là nguồn tài trợ có thời hạn hoàn trả và doanh nghiệp có trách nhiệm thanh toán nợ gốc và tiền lãi (Ngô Kim Phượng & cộng sự, 2018), tuy nhiên tài trợ bằng nợ cũng mang đến cho doanh nghiệp cơ hội tiết kiệm thuế, chi phí vốn (Brealey & cộng sự, 2008; Arnold, 2013; Ngô Kim Phượng & cộng sự, 2018); vì vậy quyết định tài trợ bằng nợ luôn là một trong những bài toán khó đối với các doanh nghiệp. Lý thuyết đánh đổi (Trade-off theory) về cơ cấu vốn, doanh nghiệp phải cân nhắc sự đánh đổi giữa lợi ích từ khoản tiết kiệm thuế và rủi ro kiệt quệ tài chính khi ra quyết định sử dụng nợ, theo đó doanh nghiệp duy trì mức độ sử dụng nợ thấp và rủi ro kiệt quệ tài chính chưa đáng kể thì giá trị doanh nghiệp sẽ gia tăng nhờ đóng góp của khoản tiết kiệm thuế nhiều hơn, và giá trị doanh nghiệp sẽ tiếp tục gia tăng cùng với gia tăng mức độ sử dụng nợ. Nếu chi phí kiệt quệ tài chính trở nên đáng kể, vượt trội hơn so với phần đóng góp của của khoản tiết kiệm thuế từ lãi vay thì giá trị doanh nghiệp sẽ giảm, và giá trị doanh nghiệp sẽ tiếp tục giảm cùng với gia tăng mức độ sử dụng nợ (Brealey & cộng sự, 2008; Arnold, 2013). Theo nguyên lý chung về phân loại dòng tiền trong hệ thống báo cáo tài chính, các doanh nghiệp có 3 dòng tiền bộ phận thể hiện các khía cạnh khác nhau về khả năng tạo tiền, xu hướng đầu tư và nguồn tài trợ bên ngoài... (CFA Institu ... 1. FD có giá trị trung bình là -2,6393, cho thấy các doanh nghiệp có sức khỏe tài chính tương đối mạnh hơn, ít có nguy cơ kiệt quệ tài chính; tuy nhiên có sự phân hóa khá rõ nét về khả năng xảy ra kiệt quệ tài chính thể hiện qua FD dao động từ mức thấp nhất là -11,1519 đến mức cao nhất là 0,5707, qua đây cũng cho thấy sự tồn tại của doanh nghiệp có sức khỏe tài chính tương đối yếu, phải đối mặt với nguy cơ kiệt quệ tài chính cao. OCF trung bình là 0,0586 cho thấy các doanh nghiệp thặng dư tiền từ sản xuất kinh doanh, đảm bảo khả năng tạo tiền; hay các doanh nghiệp được tài trợ bởi nguồn tiền từ bên ngoài thể hiện qua FCF trung bình là 0,0032, và ICF trung bình là -0,0577 cho thấy các doanh nghiệp có xu hướng mở rộng đầu tư. Thống kê mô tả các biến kiểm soát cho thấy sự đa dạng quy mô doanh nghiệp trong mẫu nghiên cứu và độ tuổi trung bình của các doanh nghiệp hơn 11 năm. 3.2.2. Phân tích tương quan Kết quả xác định hệ số tương quan giữa các biến có đính kèm theo bên dưới từng hệ số tương quan là mức ý nghĩa, được trình bày thể hiện tại Bảng 2. Với mức ý nghĩa thống kê 1%, biến FD có tương quan dương với biến ICF và FCF, nhưng lại tương quan âm OCF, cho thấy rằng biến động khả năng kiệt quệ tài chính cùng chiều với biến động dòng tiền hoạt động đầu tư và tài trợ, nhưng lại ngược chiều với biến động dòng tiền hoạt động kinh doanh. Ngoài ra, Bảng 2 còn cho biết biến động khả năng kiệt quệ tài chính ngược chiều với biến động tuổi của doanh nghiệp và cùng chiều với biến động quy mô doanh nghiệp. 3.2.3. Phân tích hồi quy Kết quả hồi quy theo Pooled OLS, FEM và REM, kèm theo là kết quả kiểm định để lựa chọn giữa các phương pháp ước lượng và hệ số phóng đại phương sai (VIF), được tổng hợp và trình bày tại Bảng 3. Để lựa chọn kết quả hồi quy, Bài viết thực hiện các kiểm định, bao gồm: Redundant Fixed Effects để lựa chọn giữa FEM và Pooled OLS, kiểm định Breusch-Pagan để lựa chọn giữa REM và Pooled OLS và kiểm định Hausman để lựa chọn giữa FEM và REM; kết quả từ các kiểm định này cho thấy FEM là phù hợp nhất, theo đó 3 biến có ý nghĩa thống kê là FCF, SIZE và AGE, trong khi đó biến OCF và ICF không đảm bảo ý nghĩa thống kê. Ngoài ra, để đảm bảo sự vững chắc cho kết quả nghiên cứu, Bài viết tiếp tục thực hiện kiểm định các vi phạm cơ bản của Bảng 1. Thống kê mô tả các biến Biến Trung bình Lớn nhất Nhỏ nhất Độ lệch chuẩn Số quan sát FD -2,6393 0,5707 -11,1519 1,5465 2710 OCF 0,0586 1,4114 -0,8720 0,1470 2710 ICF -0,0577 0,9930 -1,9138 0,1472 2710 FCF 0,0032 1,6429 -0,9079 0,1656 2710 SIZE 5,7685 7,8600 4,1599 0,6604 2710 AGE 11,2749 25,0000 2,0000 3,3670 2710 Nguồn: Xử lý từ báo cáo tài chính của các doanh nghiệp bằng Eviews 10.0 BÙI KIM DUNG - MAI THỊ TRÚC NGÂN Số 226- Tháng 3. 2021- Tạp chí Khoa học & Đào tạo Ngân hàng 67 hồi quy tuyến tính như đa cộng tuyến và phương sai sai số thay đổi, FEM chỉ quan tâm đến những khác biệt mang tính cá nhân đóng góp vào mô hình nên không có tự tương quan nên bài viết không kiểm định vi phạm này. Kiểm định đa cộng tuyến Dựa vào ma trận tương quan tại Bảng 2, xem xét hệ số tương quan giữa biến độc lập và các biến kiểm soát với nhau, giá trị tuyệt đối của hệ số tương quan đối với các trường hợp này đều nhỏ hơn 0,8, cho thấy không có tương quan mạnh giữa các biến này với nhau, qua đó có thể cho thấy rằng không có đa cộng tuyến nghiêm trọng (Gujarati, 2011). Ngoài ra, kết quả này còn được khẳng định bởi VIF tại bảng 3, theo đó tất cả các trường hợp đều có VIF nhỏ hơn 10 (Gujarati, 2011). Kiểm định phương sai sai số thay đổi Bài viết sử dụng kiểm định White để nhận biết phương sai sai số thay đổi, kết quả tại Bảng 4 cho thấy mô hình đều có phương sai sai số thay đổi và do đó bài viết sẽ thực hiện hồi quy theo GLS để khắc phục tại Bảng 5. Với mức ý nghĩa thống kê 1%, kết quả hồi quy tại Bảng 5 khẳng định biến độc lập OCF và biến kiểm soát AGE giải thích ngược chiều cho FD, trong khi biến độc lập ICF, FCF và biến kiểm soát SIZE giải thích cùng chiều cho FD; mức độ phù hợp của mô hình là 46,45%. 3.3. Thảo luận Hệ số hồi quy của biến độc lập OCF theo GLS là -1,3828, cho thấy dòng tiền hoạt động kinh doanh có ý nghĩa giải thích ngược chiều cho khả năng xảy ra kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam, phù hợp với kỳ vọng cũng như kết quả nghiên cứu thực nghiệm của Sayari & Mugan (2013), Jooste (2007), Kordestani & cộng sự (2011). Kết quả này ủng hộ nguyên lý phân tích dòng tiền, theo đó dòng tiền hoạt động kinh doanh thặng dư và gia tăng cho Bảng 2. Ma trận tương quan giữa các biến FD OCF ICF FCF SIZE AGE FD 1,0000 ----- OCF -0,2348*** 1,0000 0,0000 ----- ICF 0,0628*** -0,2821*** 1,0000 0,0011 0,0000 ----- FCF 0,1490*** -0,4986*** -0,5233*** 1,0000 0,0000 0,0000 0,0000 ----- SIZE 0,3134*** -0,0058 -0,0560*** 0,0436** 1,0000 0,0000 0,7622 0,0035 0,0234 ----- AGE -0,0729*** -0,0141 0,0818*** -0,0857*** -0,0224 1,0000 0,0001 0,4635 0,0000 0,0000 0,2444 ----- Nguồn: Xử lý từ báo cáo tài chính của các doanh nghiệp bằng Eviews 10.0 *** Mức ý nghĩa 1%, ** Mức ý nghĩa 5% Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 202168 thấy doanh nghiệp có khả năng tạo tiền và cải thiện, đây là nguồn tiền phù hợp để doanh nghiệp có thể thực hiện các trách nhiệm với chủ nợ và qua đó giảm thiểu khả năng xảy ra kiệt quệ tài chính, và ngược lại. Hệ số hồi quy của biến độc lập ICF theo GLS là 0,8102, cho thấy dòng tiền hoạt động đầu tư có ý nghĩa giải thích cùng chiều cho khả năng xảy ra kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam, ngược lại với kỳ vọng cũng như kết quả nghiên cứu thực nghiệm của Kordestani & cộng sự (2011), Dickinson (2011). Kết quả này có thể giải thích rằng doanh nghiệp với dòng tiền hoạt động đầu tư lớn hơn 0 và tăng lên cho thấy doanh nghiệp có xu hướng thu hẹp đầu tư và càng gia tăng thu hẹp đầu tư, có thể xuất phát từ việc gia tăng đầu tư tài sản cố định trước đó nhưng lại kém hiệu quả, không kiểm soát tốt rủi ro gia tăng và đe dọa sự an toàn, gia tăng khả năng xảy ra kiệt quệ tài chính. Hệ số hồi quy của biến độc lập FCF theo GLS là 0,8720, cho thấy dòng tiền hoạt động tài trợ có ý nghĩa giải thích cùng chiều cho khả năng xảy ra kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam, phù hợp với kỳ vọng cũng như kết quả nghiên cứu thực nghiệm của Sayari & Mugan (2013), Kordestani & cộng sự (2011), Shamsudin & Kamaluddin (2015). Kết quả này có thể Bảng 3. Kết quả hồi quy Biến Pooled OLS FEM REM VIF Hệ số β P-value Hệ số β P-value Hệ số β P-value OCF -1,6595*** 0,0000 -0,0602 0,6377 -0,1505 0,2372 2,9040 ICF 0,9827*** 0,0022 0,0786 0,5376 0,1325 0,2974 3,0010 FCF 0,9330*** 0,0032 0,2768** 0,0334 0,3210** 0,0132 3,6892 SIZE 0,7303*** 0,0000 0,9977*** 0,0000 0,8252*** 0,0000 1,0040 AGE -0,0309*** 0,0002 -0,0553*** 0,0000 -0,0450*** 0,0000 1,0122 C -6,3526 0,0000 -7,7636 0,0000 -6,8763 0,0000 - Kiểm định Breusch-Pagan 0,0000 Kiểm định Redundant Fixed Effects 0,0000 Kiểm định Hausman 0,0000 (***) Mức ý nghĩa 1%, (**) Mức ý nghĩa 5%, và (*) Mức ý nghĩa 10%. Nguồn: Xử lý từ báo cáo tài chính của các doanh nghiệp bằng Eviews 10.0 Bảng 4. Kiểm định White Heteroskedasticity Test: White F-statistic 28,2001 Prob. F(20,2689) 0,0000 Obs*R-squared 469,8564 Prob. Chi-Square(20) 0,0000 Scaled explained SS 645,9404 Prob. Chi-Square(20) 0,0000 Nguồn: Xử lý từ báo cáo tài chính của các doanh nghiệp bằng Eviews 10.0 BÙI KIM DUNG - MAI THỊ TRÚC NGÂN Số 226- Tháng 3. 2021- Tạp chí Khoa học & Đào tạo Ngân hàng 69 được giải thích rằng doanh nghiệp có dòng tiền thặng dư từ hoạt động tài trợ và tăng lên cho thấy doanh nghiệp gia tăng huy động các nguồn tiền tài trợ từ bên ngoài và thường là các khoản nợ vay được ưu tiên hơn so với vốn góp của chủ sở hữu theo lý thuyết trật tự phân hạng, dẫn đến gia tăng áp lực thanh toán, cũng như gia tăng khả năng xảy ra kiệt quệ tài chính. Ngoài ra, kết quả nghiên cứu còn tìm thấy độ tuổi của doanh nghiệp giải thích ngược chiều cho khả năng xảy ra kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết tại Việt Nam, điều này được lý giải rằng một doanh nghiệp có thâm niên hoạt động càng lâu sẽ có nhiều kinh nghiệm hơn trong quản trị tài chính doanh nghiệp nói chung và quản trị rủi ro kiệt quệ tài chính nói riêng, qua đó giảm thiểu khả năng kiệt quệ tài chính; hay quy mô doanh nghiệp giải thích cùng chiều cho khả năng xảy ra kiệt quệ tài chính của các doanh nghiệp phi tài chính niêm yết Việt Nam, kết quả này ủng hộ lý thuyết bất lợi kinh tế vì quy mô (Diseconomies of scale) với giải thích rằng sự mở rộng quy mô doanh nghiệp dẫn đến sự gia tăng chi phí trong dài hạn và gia tăng khả năng xảy ra kiệt quệ tài chính, hay nguyên lý “quá lớn để đỗ vỡ” – “too-big-to-fail” (Roe, 2014; Larsen & cộng sự, 2018) cho rằng các doanh nghiệp có thể không kiểm soát tốt rủi ro khi mở rộng quy mô với xu hướng tăng trưởng quá nhanh và gây ra tình trạng thiếu hụt tiền do phải chi nhiều tiền cho nhu cầu vốn lưu động gia tăng, dẫn đến gia tăng khả năng xảy ra kiệt quệ tài chính. 4. Kết luận và gợi ý Kết quả nghiên cứu thực nghiệm cho trường hợp các doanh nghiệp phi tài chính niêm yết tại Việt Nam đã khẳng định rằng kiệt quệ tài chính có thể được nhận diện bởi từng dòng tiền, trong đó dòng tiền hoạt động kinh doanh giải thích ngược chiều, còn dòng tiền hoạt động đầu tư và tài trợ lại giải thích cùng chiều. Với mục tiêu giảm thiểu khả năng xảy ra kiệt quệ tài chính, kết quả nghiên cứu gợi ý, khuyến nghị các doanh nghiệp chú trọng đến quan hệ cân đối giữa tiền thu và tiền chi liên quan đến sản xuất kinh doanh cũng như hiệu quả quản trị vốn lưu động nhằm đảm bảo khả năng tạo tiền, cân đối giữa rủi ro thanh toán với hiệu quả sử dụng vốn khi huy động nguồn tiền tài trợ từ bên ngoài, và điều chỉnh xu hướng đầu tư tài sản cố định phù hợp với khả năng kiểm soát rủi ro; ngoài ra, kết quả nghiên cứu còn gợi ý rằng doanh nghiệp cần chú ý đến sự bất lợi kinh tế vì quy mô, lựa chọn giới hạn tăng trưởng quy mô phù hợp và chủ động tích lũy kinh nghiệm quản lý tài chính nói chung cũng như quản lý rủi ro ■ Bảng 5. Kết quả hồi quy theo GLS Biến Hệ số β P-value OCF -1,3828*** 0,0000 ICF 0,8102*** 0,0000 FCF 0,8720*** 0,0000 SIZE 0,7276*** 0,0000 AGE -0,0274*** 0,0000 C -6,3755 0,0000 --- R2 = 0,4645 *** Mức ý nghĩa 1% Nguồn: Xử lý từ báo cáo tài chính của các doanh nghiệp bằng Eviews 10.0 Tài liệu tham khảo 1. Arnold, G. (2013), Corporate financial management (Fifth edition), England: Pearson Education Limited. 2. Brealey, R. A., Myers, S. C., & Allen, F. (2008), Principles of Corporate Finance (Ninth edition), Singapore: Mc Graw – Hill International Edition. Kiệt quệ tài chính và dòng tiền của các doanh nghiệp phi tài chính niêm yết tại Việt Nam Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 202170 3. CFA Institute (2008), Financial Statement Analysis, CFA Program Curriculum ● Volume 3, The United States of America: Pearson Custom Publishing. 4. Dickinson, V. (2011), ‘Cash Flow Patterns as a Proxy for Firm Life Cycle’, The Accounting Review, November 2011, Vol. 86, No. 6, pp. 1969-1994. 5. Fawzi, N. S., Kamaluddin, A. & Sanusi, Z. M. (2015), ‘Monitoring Distressed Companies through Cash Flow Analysis’, Procedia Economics and Finance, 28, 136-144. 6. Gujarati, D. N (2011), Econometrics by Example, Paperback, Chương 10: Vấn đề đa cộng tuyến và cỡ mẫu nhỏ, Bản dịch của Chương trình giảng dạy kinh tế Fulbight, truy cập lần cuối ngày 10 tháng 12 năm 2019 từ < fetp.edu.vn/cache/MPP04-522-R02V-2012-05-30-08580840.pdf> 7. Horne, J. C. V. & Wachowicz, J. M. (2008), Fundamentals of Financial Management (13th edition), England: Prentice Hall. 8. Jooste, L. (2007), An evaluation of the usefulness of cash flow ratios to predict financial distress, Acta Commercii, vol. 7, no. 1, pp. 1-13. 9. Kordestani, G., Biglari, V. & Bakhtiari, M. (2011), ‘Ability of combinations of cash flow components to predict financial distress’, Verslas: Teorija ir Praktika Business, 12, 277-285. 10. Larsen, E. R., Ackere, A. & Osorio, S. (2018), Can electricity companies be too big to fail?, retrieved on December 20th 2019, from 11. Nagle, C. & Connor, J. O. (2010), Cash is King, Managing Cash Flow, retrieved on December 20th 2019, from 12. Ngô Kim Phượng, Lê Hoàng Vinh – Đồng chủ biên (2018), Phân tích tài chính doanh nghiệp (tái bản lần 4), Thành phố Hồ Chí Minh: Nhà xuất bản Kinh tế TP. Hồ Chí Minh. 13. Roe, M. J. (2014), ‘Structural corporate degradation due to too-big-to-fail finance’, University of Pennsylvania Law Review, Vol. 162, 1419-1464. 14. Sayari, N. & Mugan, F. N. C. S. (2013), ‘Cash Flow Statement as an Evidence for Financial Distress’, Universal Journal of Accounting and Finance, 1(3), 95-103. 15. Shamsudin, A. & Kamaluddin, A. (2015), ‘Impeding bankruptcy: Examing cash flow pattern of distress and healthy firm’, Proscedia Economic & Finance, 31, 766-767. biện pháp xử lý khi khách hàng không trả nợ; trước khi ký HĐTD, cán bộ tín dụng cần giải thích rõ các điều khoản quy định trong HĐTD với khách hàng. Thứ tư, Nghị định 67 nên sửa đổi theo hướng quy định cụ thể hơn các điều kiện để được vay vốn tàu cá xa bờ, có quy chế xử lý nợ xấu cứng rắn hơn trong trường hợp ngư dân cố ý không trả nợ. Thứ năm, cần ban hành quy chế phối hợp giữa các cơ quan, ban, ngành trong việc xử lý nợ xấu, theo dõi tình hình hoạt động của ngư dân và thu hồi nợ kịp thời cho NHTM; có quy định cụ thể để cơ quan chức năng được tạm dừng các loại thủ tục: cấp Giấy chứng nhận an toàn tàu cá, Giấy phép khai thác hải sản, nếu khách hàng không có ý thức trả nợ; có cơ chế trong việc hỗ trợ cung cấp thông tin liên quan đến tình hình khai thác của chủ tàu như nhật ký hành trình, số chuyến biển, sản tiếp theo trang 25 lượng khai thác, cho NHTM cho vay để theo dõi, đánh giá khách hàng. 4.3. Hạn chế của nghiên cứu Mặc dù nghiên cứu đã đưa vào mô hình hồi quy 8 biến độc lập làm cơ sở phân tích và đánh giá nhưng thực tế, ngoài những nhân tố trên, tiếp cận TDCT của hộ ngư dân đánh bắt xa bờ tại TP. Nha Trang còn có thể chịu ảnh hưởng bởi nhiều nhân tố khác chưa được khám phá như: điều kiện thời tiết, quyết định của ngư dân, thị trường thủy sản, chính sách quản lý, Bên cạnh đó, do nguồn lực có hạn, nghiên cứu chỉ có thể giới hạn mẫu điều tra trong 120 hộ, nếu có thể gia tăng số lượng mẫu điều tra thì mức ý nghĩa và độ tin cậy của mô hình có thể sẽ cao hơn, các nhân tố khác trong mô hình cũng có thể có ý nghĩa thống kê ■

File đính kèm:

kiet_que_tai_chinh_va_dong_tien_cua_cac_doanh_nghiep_phi_tai.pdf

kiet_que_tai_chinh_va_dong_tien_cua_cac_doanh_nghiep_phi_tai.pdf