Giáo trình Tài chính quốc tế - Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài

6.1. Đặc trưng của các nước kém phát triển

Đặc trưng của các nước kém phát triển là thu nhập bình quân đầu người thấp hơn các

quốc gia phát triển. Tuy nhiên, ngoài mức thu nhập, sự khác biệt giữa nước phát triển

và nước kém phát triển còn thể hiện ở những mặt khác. Các quốc gia kém phát triển

được chia thành hai nhóm:

Những nước kém phát triển có thu nhập nhấp:

Thu nhập bình quân đầu người thấp hơn $750

(theo mức giá năm 1994), chủ yếu là những

nước ở khu vực Châu Phi vùng sa mạc Sahara.

Nước kém phát triển có thu nhập trung bình:

Thu nhập bình quân đầu người từ $750 đến

$8.955 (theo mức giá 1994). Một số nước thuộc

nhóm này được xếp vào những nước có thu nhập

trung bình kém, chủ yếu là các nước Châu Mỹ Latinh như Argentina ($8.065),

Brazil ($3.370), Mexico ($4.014), và Venezuela ($2.761).

Dưới đây là những nét khác biệt giữa các quốc gia kém phát triển so với các nước

phát triển.

6.1.1. Thị trường tài chính

Thị trường tài chính của các nước kém phát triển (LDCs) thường chật hẹp, không tạo

đủ cơ hội đầu tư cho người tiết kiệm, là đối tượng điều chỉnh và kiểm soát chặt chẽ

của Chính phủ. Ở các nước phát triển, thị trường chứng khoán đều phát triển ở trình

độ cao. Trong khi đó, thị trường chứng khoán của các nước LDCs đang ở giai đoạn sơ

khai, vì vậy các doanh nghiệp phải dựa vào hệ thống ngân hàng để vay vốn. Ngân

hàng phát triển ở các nước LDCs đa số thuộc sở hữu nhà nước hoặc là đối tượng chịu

sự kiểm soát chặt chẽ của chính phủ, với mục đích duy trì mức lãi suất thực thấp nhằm

khuyến khích đầu tư.

Chính sách lãi suất thực thấp làm phát sinh vấn đề tiêu cực là không khuyến khích tiết

kiệm. Tiết kiệm thấp cộng với lãi suất thực thấp khiến cho cung về vốn không đáp ứng

được cầu về vốn, dẫn đến tình trạng khan hiếm tín dụng, buộc Chính phủ phải can

thiệp để phân phối tín dụng cho một số ngành nghề quan trọng. Chính sách lãi suất

thấp cũng đã khiến nhu cầu tiêu dùng hàng nhập khẩu tăng, tác động tiêu cực tới cán

cân thanh toán.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Giáo trình Tài chính quốc tế - Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài

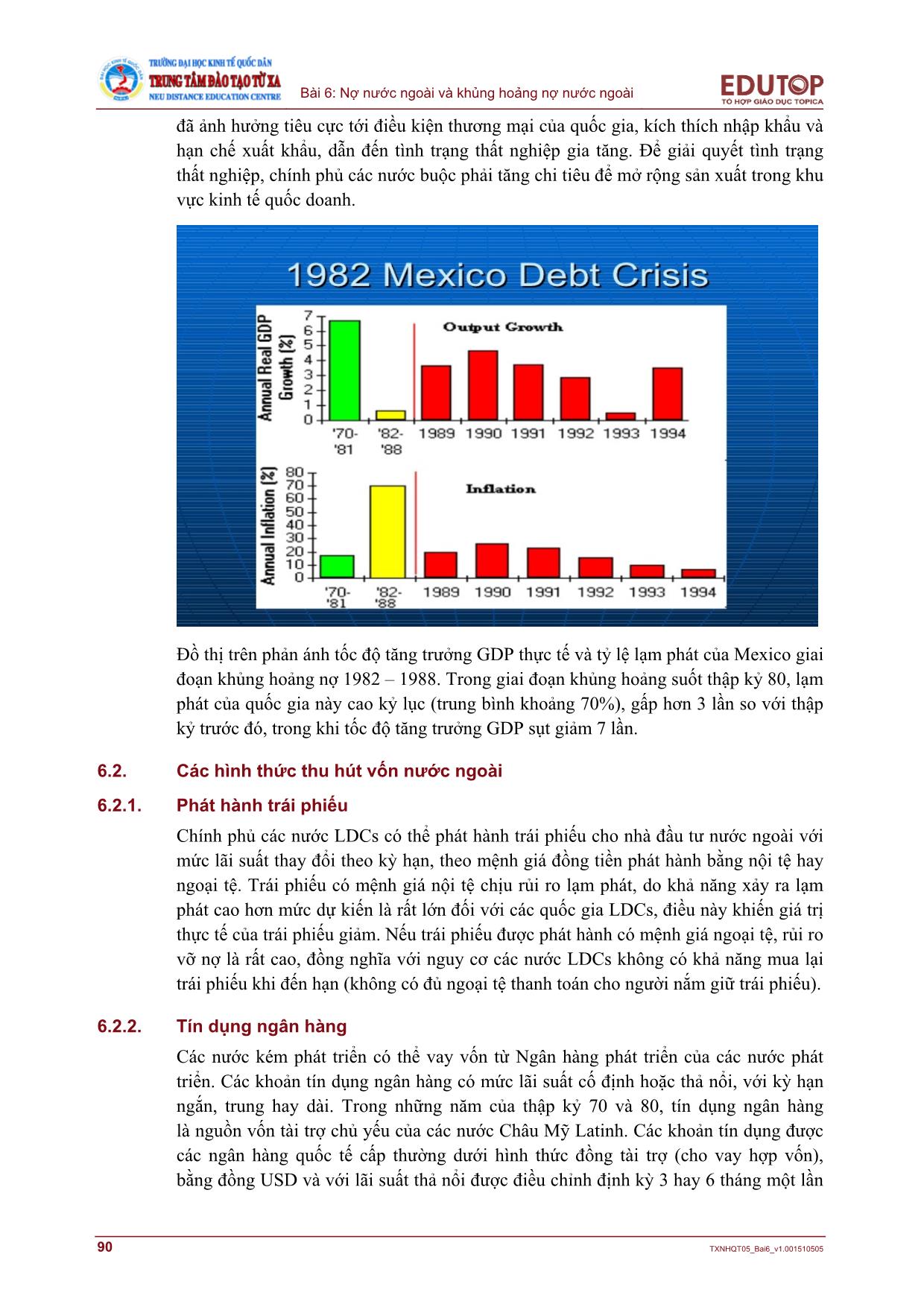

Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 86 TXNHQT05_Bai6_v1.001510505 BÀI 6 NỢ NƯỚC NGOÀI VÀ KHỦNG HOẢNG NỢ NƯỚC NGOÀI Hướng dẫn học Để học tốt bài này, sinh viên cần tham khảo các phương pháp học sau: Học đúng lịch trình của môn học theo tuần, làm các bài luyện tập đầy đủ và tham gia thảo luận trên diễn đàn. Đọc tài liệu: 1. Giáo trình Tài chính quốc tế (2011), 2. Tài chính quốc tế hiện đại trong nền kinh tế mở (2005). Tác giả: GS.TS. Nguyễn Văn Tiến. Sinh viên làm việc theo nhóm và trao đổi với giảng viên trực tiếp tại lớp học hoặc qua email. Tham khảo các thông tin từ trang Web môn học. Nội dung Bài 6 trong học phần Tài chính quốc tế nghiên cứu những vấn đề: Đặc trưng của các nước kém phát triển. Các hình thức thu hút vốn nước ngoài. Nợ nước ngoài. Khủng hoảng nợ nước ngoài. Nợ nước ngoài của Việt Nam. Mục tiêu Trang bị cho sinh viên những kiến thức sau đây: Phân biệt nợ nước ngoài với nợ công. Chỉ tiêu đo mức độ nợ nước ngoài. Hiểu rõ nguồn gốc của khủng hoảng nợ nước ngoài. Bài học rút ra từ khủng hoảng nợ. Tìm hiểu thực trạng nợ nước ngoài của Việt Nam. Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài TXNHQT05_Bai6_v1.0015105205 87 Tình huống dẫn nhập Ngày 12/8/1982, chính phủ Mexico tuyên bố quốc gia mất khả năng trả khoản nợ $80 tỷ cho các ngân hàng quốc tế. Đây được coi là mở đầu cho một cuộc khủng hoảng nợ quốc tế. Ngay sau khi Chính phủ Mexico tuyên bố vỡ nợ, một số nước kém phát triển (Less Developed Countries – LDCs) cũng tuyên bố họ đang gặp phải những khó khăn rất lớn trong việc hoàn trả nợ vay nước ngoài. Thập kỷ 80 và 90 được gọi là thời kỳ mà khủng hoảng nợ đã trở thành vấn đề chính trị cơ bản trên trường quốc tế. Khủng hoảng nợ có quy mô rộng khắp, từ những nước đang phát triển thu nhập thấp tới những nước có thu nhập trung bình. Đối tượng nghiên cứu của bài là những quốc gia được World Bank xếp vào Danh sách nợ thế giới, được gọi là quốc gia có thu nhập trung bình mắc nợ nghiêm trọng (Severely Indebted Middle Income Countries – SIMICs). Các tiêu chí xếp loại vào nhóm này bao gồm: (i) thu nhập bình quân đầu người từ $750 đến $8.955/năm, (ii) giá trị hiện tại của tổng nợ nước ngoài so với GDP tối thiểu là 89%, và (iii) giá trị hiện tại của tổng nợ nước ngoài so với giá trị xuất khẩu hàng hóa và dịch vụ tối thiểu là 220%. Những quốc gia không thuộc nhóm SIMICs bao gồm: (i) quốc gia có thu nhập trung bình mắc nợ vừa phải (Moderately Indebted Middle Income Countries – MIMICs), (ii) quốc gia có thu nhập thấp mắc nợ nghiêm trọng (Severely Indebted Low Income Countries – SILICs), và (iii) quốc gia có thu nhập thấp mắc nợ vừa phải (Moderately Indebted Low Income Countries – MILICs). Mặc dù được xếp vào nhóm mắc nợ nghiêm trọng, sự khác biệt giữa nhóm SIMICs và SILICs là khá lớn. Những quốc gia thuộc nhóm SIMICs chủ yếu nằm ở khu vực Châu Mỹ Latinh. Năm 1994, nợ nước ngoài của nhóm SIMICs lên tới $587,4 tỷ, chủ yếu là nợ tư nhân vay các Ngân hàng phát triển. Ngược lại, những nước thuộc nhóm SILICs chủ yếu nằm ở khu vực cận sa mạc Sahara Châu Phi. Năm 1994, nợ nước ngoài của nhóm SILICs vào khoảng $223,6 tỷ, chủ yếu là nợ của Chính phủ và các tổ chức chính quyền, phần nhỏ còn lại mới là của tư nhân. Khủng hoảng nợ nước ngoài đã đặt ra những vấn đề: Diễn biến khủng hoảng nợ như thế nào? Vì sao các Ngân hàng thương mại sẵn sàng cho các nước vay nhiều đến vậy? Vì sao các nước mắc nợ không tuyên bố vỡ nợ hoàn toàn? Xử lý khủng hoảng nợ như thế nào? Bài học rút ra từ khủng hoảng nợ đối với Việt Nam? Trong bài này, những câu hỏi trên sẽ được tập trung trả lời, xoay quanh 4 quốc gia là con nợ lớn nhất ở Châu Mỹ Latinh: Mexico, Argentina, Brazil, và Venezuela. Năm 1996, Mexico, Argentina và Brazil được xếp vào nhóm SIMICs, riêng Venezuela được chuyển từ nhóm SIMICs sang nhóm MIMICs. Việc các Ngân hàng thương mại tập trung cho vay 4 quốc gia này quá nhiều đã gây nên mối lo ngại: nếu 1 trong số 4 nước rơi vào tình trạng vỡ nợ, các Ngân hàng thương mại sẽ suy yếu và có thể phá sản, đặc biệt là các Ngân hàng thương mại của Mỹ vốn đang ẩn chứa nhiều rủi ro, châm ngòi cho khủng hoảng tài chính quốc tế. Khủng hoảng tài chính có thể là sự khởi đầu cho một cuộc suy thoái kinh tế quy mô toàn cầu. 1. Tại sao Mexico phải vay nợ nước ngoài? 2. Khủng hoảng nợ ở Mexico có giống khủng hoảng nợ ở Brazil không? Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 88 TXNHQT05_Bai6_v1.001510505 6.1. Đặc trưng của các nước kém phát triển Đặc trưng của các nước kém phát triển là thu nhập bình quân đầu người thấp hơn các quốc gia phát triển. Tuy nhiên, ngoài mức thu nhập, sự khác biệt giữa nước phát triển và nước kém phát triển còn thể hiện ở những mặt khác. Các quốc gia kém phát triển được chia thành hai nhóm: Những nước kém phát triển có thu nhập nhấp: Thu nhập bình quân đầu người thấp hơn $750 (theo mức giá năm 1994), chủ yếu là những nư ... ố bất lợi đã xảy ra và làm cho tình hình nợ nước ngoài trở nên xấu đi, giảm khả năng hoàn trả nợ gốc và lãi hàng năm của các nước LDCs. Năm 1979, các nước OPEC đi đến thỏa thuận tăng giá dầu 2 lần, từ $13/thùng lên $32/thùng. Các nước công nghiệp đã phản ứng với cú sốc giá dầu lần hai này một cách thống nhất hơn so với lần thứ nhất, thông qua các biện pháp kiên quyết nhằm hạn chế hậu quả lạm phát do giá nhập khẩu dầu tăng, mặc dù tỷ lệ thất nghiệp tăng. Cuối năm 1979, chính phủ Mỹ và các nước phát triển (Anh, Đức, Pháp, Ý, Nhật) áp dụng chính sách thắt chặt tiền tệ. Ngược lại, các nước kém phát triển tiếp tục vay nợ tài trợ thâm hụt của cán cân vãng lai (182: $662 tỷ). Ngoài ra, nguyên nhân khiến cho nợ nước ngoài của các nước LDCs tăng cao còn do sự gia tăng thâm hụt ngân sách Mỹ, khiến lãi suất LIBOR của USD tăng từ 9,5% năm 1978 lên 16,6% năm 1981. Lãi suất tăng là một trong những nguyên nhân chính góp phần làm suy thoái nền kinh tế thế giới trong giai đoạn 1981–1983. Suy thoái kinh tế đã tạo ra hiệu ứng tàn phá các nước LDCs, bởi làm giảm thu nhập từ xuất khẩu của các nước này. Bên cạnh đó, do ảnh hưởng của suy thoái, các nước phát triển áp dụng nhiều biện pháp bảo hộ mậu dịch, hạn chế nhập khẩu, điều này càng khiến cho xuất khẩu của các nước LDCs trở nên khó khăn. Do Chính phủ Mỹ đi vay nhiều, cộng với lãi suất tăng cao làm phát sinh 2 hiệu ứng: (i) các ngân hàng không còn mặn mà cho vay các nước LDCs, do cho vay chính phủ Mỹ hấp dẫn hơn, (ii) lãi suất cao góp phần làm cho USD lên giá thực nhanh chóng, làm tăng giá trị thực nợ nước ngoài của các nước LDCs. Đến năm 1982, hầu hết các nước LDCs, đặc biệt Châu Mỹ Latin, tự nhận thấy tổng dư nợ nước ngoài và nợ phải trả hàng năm đã tăng lên chóng mặt, trong khi khả năng trả nợ là rất yếu. Nhiều khoản tiền vay đã được đầu tư không hiệu quả, như trang trải cho các doanh nghiệp nhà nước làm ăn thua lôc, ngoài ra mức tiêu dùng của xã hội được duy trì ở mức tương đối cao và xa xỉ. Như vậy, cùng với các nhân tố từ bên ngoài, sự lệch lạc trong các chính sách bên trong các nước LDCs là những nguyên nhân chính khiến khủng hoảng nợ bùng nổ. Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 96 TXNHQT05_Bai6_v1.001510505 Tại Mexico, sau thập kỷ 70 đầy thuận lợi do được hưởng lợi từ việc tăng giá dầu xuất khẩu, suy thoái kinh tế đã khiến nhu cầu dầu của thế giới giảm sút. Tỷ lệ lạm phát của đồng peso tăng rất cao (27% năm 1981) và đồng tiền này đã bị định giá quá cao do neo với USD. Điều này đã khiến cho cán cân vãng lai của nước này bị thâm hụt trầm trọng (12,5%/GDP năm 1981). Kết quả là dòng vốn đầu tư chạy khỏi Mexico và dự trữ ngoại hối của nước này giảm mạnh rồi nhanh chóng cạn kiệt, cùng với một khối lượng nợ nước ngoài không có khả năng trả nợ ngày càng lớn. Ngày 12/8/1982, chính phủ Mexico tuyên bố đình chỉ trả nợ cho đến khi có một dàn xếp ổn thỏa với các chủ nợ, bao gồm đề nghị cấp những khoản tín dụng mới và cơ cấu lại nợ cũ đã đến hạn. Lý do nào khiến chính phủ Mexico và một số quốc gia khác chỉ tuyên bố hoãn trả nợ mà không tuyên bố vỡ nợ? Sau đây là 3 chi phí gắn liền với tuyên bố vỡ nợ: Mất khả năng vay nợ trong tương lai: những chủ nợ nước ngoài bị mất vốn sẽ không bao giờ sẵn sàng cho vay lại trong tương lai đối với những quốc gia đã từng tuyên bố vỡ nợ. Hơn nữa, các nước chủ nợ có thể ngăn cản IMF và WB không tiếp tục cho vay nước đã tuyên bố vỡ nợ. Giảm lợi thế thương mại quốc tế: các nước chủ nợ có thể áp dụng các biện pháp bảo hộ thương mại để trừng phạt quốc gia vỡ nợ. Tài sản ở nước ngoài bị tịch thu: mặc dù nước chủ nợ không thể đưa nước vỡ nợ ra tòa, nhưng có thể phong tỏa hay tịch thu những tài sản của nước vay nợ trên lãnh thổ nước chủ nợ, ví dụ vàng và ngoại tệ. Việc xử lý khủng hoảng nợ đã được chia làm 3 giai đoạn: (i) 1982 – tháng 10/1985, (ii) 10/1985 đến 03/1989, (iii) 03/1989 trở đi. Giai đoạn 1 (1982 – tháng 10/1985): Ban đầu, các ngân hàng cho rằng khủng hoảng chỉ là vấn đề thanh khoản tạm thời chứ không phải lâu dài. Vì vậy, chiến lược được áp dụng trong giai đoạn này là cơ cấu lại nợ thông qua cho vay ngắn hạn trọn gói, thời hạn 2 – 4 năm với mức lãi suất và phí ưu đãi. Các ngân hàng chỉ cho vay các nước có thể tiếp tục trả nợ gốc và lãi vay hàng năm, không phải cho vay thương mại đơn thuần. Ngoài ra, để nhận được những khoản vay trọn gói của IMF, nước vay nợ phải chấp nhận một chương trình cải tổ kinh tế hà khắc do IMF khởi xướng, bao gồm: o Thắt chặt tài khóa và tiền tệ: giảm chi tiêu của Chính phủ, tăng lãi suất, giảm cung tiền (phát hành trái phiếu Chính phủ). o Phá giá đồng nội tệ để cải thiện khả năng cạnh tranh thương mại quốc tế. o Cải cách dựa theo cơ chế thị trường: giảm trợ cấp cho sản xuất lương thực, tư nhân hóa các ngành kinh tế thuộc sở hữu nhà nước, dỡ bỏ trần – sàn lãi suất, khích lệ tiết kiệm trong nước. Giai đoạn 2 – Kế hoạch Baker (tháng 10/1985 – tháng 3/1989): Tháng 10/1985, Bộ trưởng Tài chính Mỹ James Baker tuyên bố kế hoạch quan trọng để xử lý khủng hoảng nợ trong 3 năm, nhằm thức tỉnh các nước vay nợ về một cuộc điều chỉnh triệt để nền kinh tế, đồng thời ngừng mọi khoản tín dụng thông thường cho các nước này. Nội dung chính của kế hoạch này: Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài TXNHQT05_Bai6_v1.0015105205 97 o Từng chủ nợ giải quyết riêng với từng nước vay nợ tìm ra giải pháp khắc phục. o Cải tổ nền kinh tế theo hướng thị trường: tự do hóa thương mại, cắt giảm chi tiêu chính phủ, nới lỏng kiểm soát đối với đầu tư nước ngoài. o Tăng cường vai trò của IMF và WB trong quá trình thúc đẩy tăng trưởng kinh tế thông qua tăng cường hiệu quả của các khoản cho vay điều chỉnh cơ cấu. o Khoản tín dụng mới của các Ngân hàng phát triển cho vay 15 nước là con nợ lớn nhất trong 3 năm là $20 tỷ, trong đó WB hỗ trợ $10 tỷ. Tuy nhiên, kế hoạch Baker đã không thành công. Các khoản tín dụng mới của các Ngân hàng phát triển đã không đạt được mục tiêu đề ra. Theo kế hoạch, WB sẽ hỗ trợ $10 tỷ, nhưng trên thực tế chỉ giải ngân được $1 tỷ. Kinh tế các nước Brazil, Mexico, Argentina tiếp tục đình đốn, lạm phát gia tăng. Tổng mức nợ nước ngoài và nhiều chỉ tiêu trả nợ hàng năm của các nước vay nợ tiếp tục bị xấu hơn. Những lí do khiến cho kế hoạch Baker không thành công: (i) các Ngân hàng phát triển không có động lực để mở rộng cho vay mới, họ cho rằng khu vực Châu Mỹ Latin đã mắc quá nhiều nợ, (ii) kế hoạch này không tạo đủ động lực cho các nước vay nợ thực hiện các khoản đầu tư mới, vì mọi thành quả từ cải thiện kinh tế đều dành để trả nợ nước ngoài. Giai đoạn 3 – Kế hoạch Brady (tháng 3 năm 1989 trở đi): sự bất lực của các tổ chức tài chính chính thức buộc các ngân hàng phải tăng cường tìm kiếm giải pháp khác để tự giải quyết khó khăn của mình. Từ giữa những năm 1980, thị trường thứ cấp đối với những khoản nợ của các nước LDCs được hình thành. Theo đó, các Ngân hàng phát triển có thể bán lại các khoản cho vay còn hiệu lực cho Ngân hàng phát triển khác với mức giá chiết khấu. Tháng 3/1989, một cải cách căn bản trong chiến lược xử lý khủng hoảng nợ được Bộ trưởng Tài chính mới của Mỹ Nicholas Brady khởi xướng: o Xử lý riêng biệt giữa từng chủ nợ với con nợ. o Khuyến khích nước vay nợ cải tổ theo hướng thị trường, áp dụng các biện pháp bình ổn kinh tế vĩ mô. o Nhấn mạnh sự cần thiết cho vay mới và khuyến khích các chủ nợ tự nguyện miễn một phần cho con nợ. WB và IMF được yêu cầu hình thành các nguồn vốn để hỗ trợ cho những nước gặp khó khăn và chấp nhận chương trình cải tổ do IMF khởi xướng. Sau đó, một chương trình giảm nợ $70 tỷ cho 39 nước LDCs được thông qua. IMF và WB hình thành quỹ $24 tỷ để cho vay hỗ trợ những quốc gia chấp nhận cải cách kinh tế. Đến 12/1995 đã có 25 thỏa thuận miễn giảm nợ liên quan đến 23 nước. Mexico được thương lượng miễn giảm nợ vào tháng 3/1990, tiếp theo là Venezuela vào tháng 12/1990, Argentina tháng 4/1993, và Brazil tháng 4/1994. Như vậy, bài học rút ra từ khủng hoảng nợ: Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 98 TXNHQT05_Bai6_v1.001510505 Các ngân hàng không nên quá tập trung cho vay khối lượng vốn lớn đối với chỉ một quốc gia hay khu vực. Khi cho chính phủ các nước vay, cần cân nhắc và giám sát kỹ vốn vay được sử dụng cho đầu tư sản xuất hay phung phí vào các chương trình công cộng phúc lợi. Cân nhắc không chỉ khả năng mà còn thái độ sẵn sàng trả nợ của quốc gia vay nợ trong những giai đoạn khó khăn. 6.5. Nợ nước ngoài của Việt Nam Vay nợ nước ngoài là điều cần thiết đối với những quốc gia có nền kinh tế đang phát triển. Trong điều kiện thị trường tài chính trong nước kém phát triển, khả năng huy động vốn trong nước còn hạn chế, vay nợ nước ngoài giúp các quốc gia đáp ứng nhu cầu về vốn cho phát triển kinh tế – xã hội cũng như thực hiện những mục đích trong những giai đoạn nhất định như: bù đắp thâm hụt ngân sách, thâm hụt cán cân thanh toán quốc tế, vay nợ mới để trả nợ cũ Việt Nam cũng không nằm ngoài xu thế chung của các nước đang phát triển trong việc tận dụng nguồn vốn vay nước ngoài để đáp ứng thiếu hụt nhu cầu về vốn trong nước. Lịch sử nợ nước ngoài của Việt Nam từ sau khi đất nước thống nhất đến nay có thể chia thành ba giai đoạn: Giai đoạn 1: (1975 – 1988), nền kinh tế gần như hoàn toàn phụ thuộc vào nguồn vốn bên ngoài. Thu vay nợ và viện trợ nước ngoài trong giai đoạn này bằng 38,2% tổng thu ngân sách và bằng 61,9% tổng số thu trong nước. Tính đến năm 1988, tổng nợ nước ngoài của Việt Nam đã lên tới 8,5 tỷ RUP và 1,9 tỷ USD. Giai đoạn 2: (1988 – 1993), đây là giai đoạn khó khăn nhất khi các nước XHCN đang rơi vào thời kỳ khủng hoảng và cắt hầu hết các khoản viện trợ cho Việt Nam. Giai đoạn 3: (từ 1993 đến nay), đây là giai đoạn Việt Nam bình thường hoá quan hệ với các định chế tài chính quốc tế khu vực và thế giới. Lúc này, vay nợ và viện trợ nước ngoài của Việt Nam cũng có bước chuyển biến mới: đa dạng hoá về chủ thể cho vay, đa dạng hóa loại hình vay Thực trạng nợ nước ngoài của Việt Nam được đánh giá trên các phương diện như quy mô nợ nước ngoài, cơ cấu nợ nước ngoài và đánh giá dựa trên các chỉ tiêu do các tổ chức thế giới đưa ra. Bảng 6.1: Tổng nợ nước ngoài và trả nợ của Việt Nam a) Giai đoạn 2002 – 2008 Đơn vị: triệu USD 2002 2003 2004 2005 2006 2007 2008 Tổng dư nợ nước ngoài Nợ CP và CP bảo lãnh Nợ tư nhân 12.345 9.887 2.458 13.535 11.001 2.534 15.390 13.505 1.885 16.924 14.208 2.716 18.330 15.641 2.689 22.105 19.252 2.853 24.669 21.816 2.853 Nợ CP và CP bảo lãnh/Tổng dư nợ 80,08% 81,27% 87,75% 83,95% 85,33% 87,09% 88,43% Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài TXNHQT05_Bai6_v1.0015105205 99 2002 2003 2004 2005 2006 2007 2008 Nợ nước ngoài của khu vực công/Tổng nợ của khu vực công 73,44% 66,5% 63,9% 60,485% 57,268% 57,12% 58,01% Tổng trả nợ nước ngoài Trả gốc Trả lãi 1.630 1.339 291 1.764 1.477 287 1.858 1.441 417 1.952 1.513 439 1.814 1.270 544 1.932 1.356 576 2.150,88 1.530,49 620,39 Tổng trả nợ của CP và CP bảo lãnh Trả gốc Trả lãi 776 567 208 699 489 210 771 447 324 722 431 291 824 466 358 885 505 380 1.103,88 679,49 424,39 Vay nợ mới Vay nợ mới của CP và CP bảo lãnh – 2.667 1.603 3.296 2.951 3.047 1.134 2.676 1.899 5.131 4.116 3.920 3.069 Nguồn: Bản tin nợ nước ngoài số 1,2,3 Bộ Tài chính Giai đoạn 2002 – 2008: Tổng nợ nước ngoài (bao gồm nợ Chính phủ, Chính phủ bảo lãnh và nợ tư nhân), tổng trả nợ nước ngoài (bao gồm trả nợ gốc và lãi, phí phải trả trong kỳ) tăng đều qua các năm. Nợ nước ngoài của Chính phủ và Chính phủ bảo lãnh chiếm tỷ trọng cao trong tổng dư nợ. Vay nợ nước ngoài của khu vực tư nhân còn rất hạn chế, chỉ chiếm tỷ trọng khoảng từ 10% đến 20% và có xu hướng giảm dần qua các năm. Nợ nước ngoài đã có đóng góp rất quan trọng và chủ yếu trong việc bổ sung nguồn vốn trong nước. Nợ nước ngoài của Chính phủ và Chính phủ bảo lãnh luôn chiếm trên 50% so với tổng nợ của khu vực công. Bảng 6.2: Nợ công và nợ nước ngoài của Việt Nam 2010 – 2013 Chỉ tiêu 2010 2011 2012 2013 Nợ công so với tổng sản phẩm quốc dân (GDP) (%) 56,3 54,9 50,8 54,2 Nợ nước ngoài của quốc gia so với GDP (%) 42,2 42,5 37,4 37,3 Nghĩa vụ trả nợ nước ngoài trung, dài hạn của quốc gia so với tổng kim ngạch xuất khẩu hàng hóa và dịch vụ (%) 3,4 3,5 3,5 4,3 Dư nợ Chính phủ so với GDP (%) 44,6 43,2 39,4 42,3 Dư nợ Chính phủ so với thu ngân sách (%) 157,9 162,0 172,0 184,4 Nghĩa vụ trả nợ của Chính phủ so với thu NSNN (%) 17,6 15,6 14,6 15,2 Nghĩa vụ nợ dự phòng so với thu ngân sách (%) 5,5 6,7 9,8 9,8 Hạn mức vay thương mại nước ngoài và bảo lãnh vay nước ngoài của Chính phủ (triệu USD) 2.000,0 3.500,0 3.500,0 2.429,0 Nguồn: Bản tin Nợ công Việt Nam 2010 – 2013 Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 100 TXNHQT05_Bai6_v1.001510505 Biểu đồ 6.2. Dư nợ vay của Chính phủ Nguồn: Bản tin Nợ công Việt Nam 2010 – 2013 Biểu đồ 6.3. Dư nợ vay được Chính phủ bảo lãnh Nguồn: Bản tin Nợ công Việt Nam 2010 – 2013 b) Giai đoạn 2010 – 2013 Tỷ trọng nợ nước ngoài đang giảm dần. Trong tổng nợ vay của Chính phủ: nợ nước ngoài giảm dần về tỷ trọng mặc dù quy mô không giảm. Tuy nhiên, trong tổng dư nợ vay được Chính phủ bảo lãnh: nợ nước ngoài tăng lên về cả quy mô và tỷ trọng. Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài TXNHQT05_Bai6_v1.0015105205 101 Tóm lược cuối bài Nợ nước ngoài bao gồm nợ của Chính phủ, nợ được Chính phủ bảo lãnh, và nợ tư nhân không được Chính phủ bảo lãnh. Nợ nước ngoài giúp quốc gia đi vay có thể tiếp cận được với công nghệ hiện đại, học hỏi kinh nghiệm quản lý tiên tiến trên thế giới. Tuy nhiên, vay nợ quá nhiều và giám sát việc sử dụng vốn vay không tốt có thể dẫn đến khủng hoảng nợ. Các ngân hàng cần sáng suốt và thận trọng trong việc cho vay các chính phủ, không nên tập trung vốn cho vay một quốc gia/khu vực quá nhiều. Cần giám sát chính phủ vay có sử dụng vốn vay vào đầu tư sản xuất hay sử dụng phung phí cho các chương trình phúc lợi công cộng. Bài 6: Nợ nước ngoài và khủng hoảng nợ nước ngoài 102 TXNHQT05_Bai6_v1.001510505 Câu hỏi ôn tập 1. Nợ nước ngoài có phải là nợ công không? Có phải là nợ Chính phủ không? 2. Đặc điểm của nợ nước ngoài so với nợ trong nước? 3. Lý do vay nợ nước ngoài? 4. Chỉ tiêu đo mức độ nợ nước ngoài? 5. Khủng hoảng nợ thập kỷ 1970 – 1980 diễn ra như thế nào? Nguyên nhân từ đâu? 6. Vì sao các ngân hàng thương mại quốc tế cho các nước vay nhiều như vậy? 7. Vì sao các nước vay nợ chỉ tuyên bố đình chỉ trả nợ trong một thời gian mà không tuyên bố vỡ nợ? 8. Các biện pháp xử lý khủng hoảng nợ? Ưu nhược điểm của từng giải pháp? 9. Tình hình nợ nước ngoài của Việt Nam ra sao? 10. Bài học rút ra từ khủng hoảng nợ là gì?

File đính kèm:

giao_trinh_tai_chinh_quoc_te_bai_6_no_nuoc_ngoai_va_khung_ho.pdf

giao_trinh_tai_chinh_quoc_te_bai_6_no_nuoc_ngoai_va_khung_ho.pdf