Giáo trình Nghiệp vụ thanh toán quốc tế

Bản chất của tiền tệ

a. Định nghĩa cổ điển về tiền

Tiền là một loại hàng hoá đặc biệt được tách ra khỏi thế giới hàng hoá đóng vai trò vật

ngang giá chung để đo giá trị của tất cả các hàng hoá khác. Nó trực tiếp thể hiện hao phí lao

động xã hội và quan hệ sản xuất giữa những người sản xuất hàng hoá. Tiền có thể thoả mãn

một số nhu cầu của người sở hữu nó, tương ứng với lượng giá trị mà người đó tích luỹ được.

- Tiền là một hàng hoá đặc biệt vì: tiền có thể trao đổi trực tiếp với mọi hàng hoá trong

bất kỳ điều kiện nào và tiền có thể thoả mãn được nhiều nhu cầu của người sở hữu nó.

- Cũng như hàng hoá khác, tiền tệ có 2 thuộc tính: giá trị và giá trị sử dụng. Vì tiền là

hàng hoá đặc biệt nên nó có giá trị sử dụng đặc biệt, đó là giá trị sử dụng xã hội.

- Tiền có thể đáp ứng một số nhu cầu: đây là một hạn chế của định nghĩa này bởi ngày

nay tiền có thể đáp ứng được hầu hết các nhu cầu của con người: nhu cầu vật chất, giải trí, tinh

thần.

Với định nghĩa cổ điển đã nêu ra được bản chất của tiền tệ nhưng chưa đủ để giải thích

được hết những hiện tượng kinh tế xã hội có liên quan đến tiền hiện nay.

Chính vì vậy người ta đưa ra định nghĩa hiện đại về tiền được nhiều người sử dụng.

b. Định nghĩa hiện đại về tiền

- Tiền là tất cả những phương tiện có thể đóng vai trò làm trung gian trao đổi, được

nhiều người thừa nhận.

- Tiền không chỉ đơn thuần là giấy bạc ngân hàng mà còn có những phương tiện trao

đổi được mở rộng ra rất nhiều như: hối phiếu, thương phiếu, trái phiếu.

Đây là một định nghĩa mới và được nhiều nhà khoa học và thị trường ngày nay chấp

nhận và sử dụng.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Giáo trình Nghiệp vụ thanh toán quốc tế

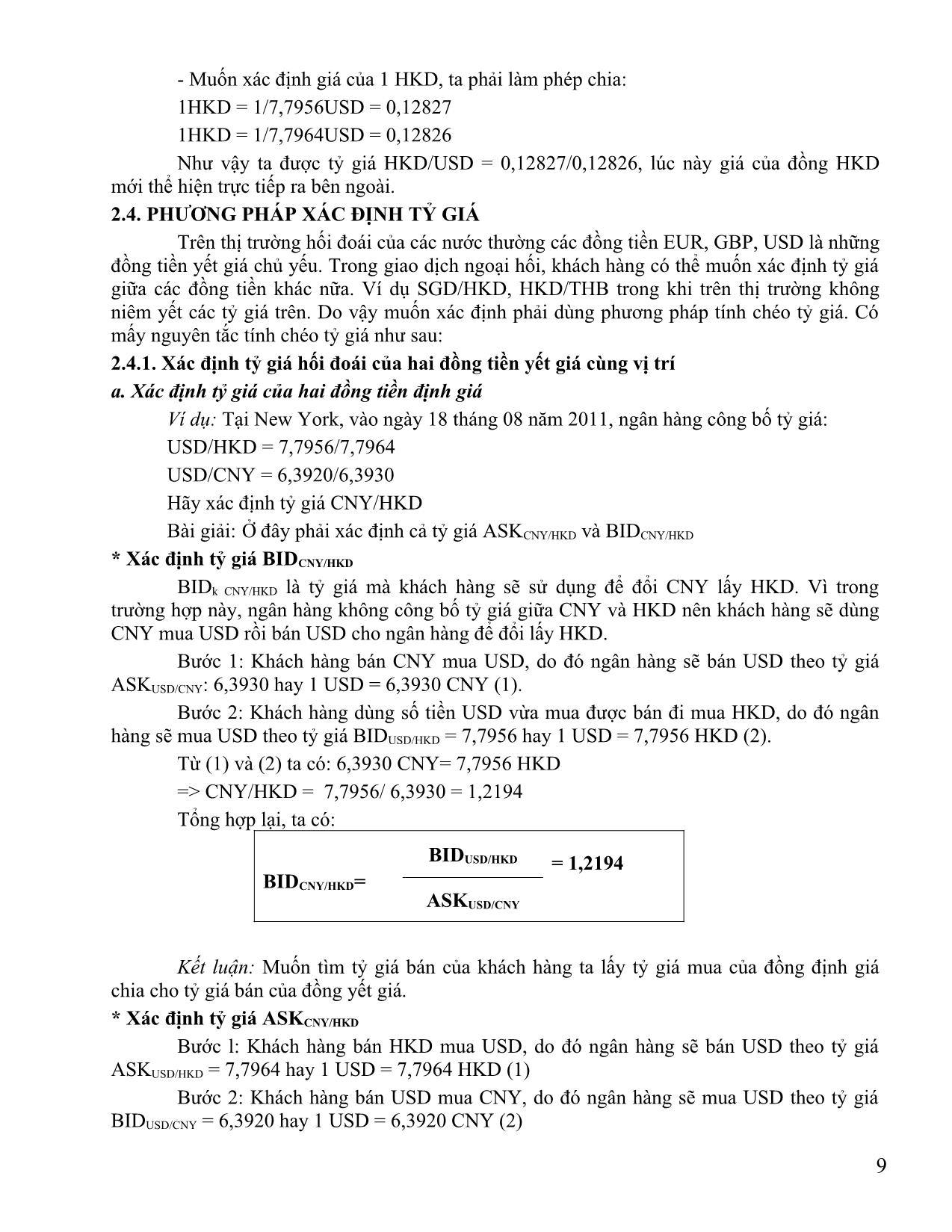

TRƯỜNG CAO ĐẲNG CỘNG ĐỒNG LÀO CAI KHOA KINH TẾ TẬP BÀI GIẢNG NGHIỆP VỤ THANH TOÁN QUỐC TẾ Chủ biên: BÙI THỊ THANH LÀO CAI 2011 2 Chương 1. HỆ THỐNG TIỀN TỆ THẾ GIỚI 1.1. NHỮNG VẤN ĐỀ CHUNG VỀ TIỀN TỆ 1.1.1. Bản chất của tiền tệ a. Định nghĩa cổ điển về tiền Tiền là một loại hàng hoá đặc biệt được tách ra khỏi thế giới hàng hoá đóng vai trò vật ngang giá chung để đo giá trị của tất cả các hàng hoá khác. Nó trực tiếp thể hiện hao phí lao động xã hội và quan hệ sản xuất giữa những người sản xuất hàng hoá. Tiền có thể thoả mãn một số nhu cầu của người sở hữu nó, tương ứng với lượng giá trị mà người đó tích luỹ được. - Tiền là một hàng hoá đặc biệt vì: tiền có thể trao đổi trực tiếp với mọi hàng hoá trong bất kỳ điều kiện nào và tiền có thể thoả mãn được nhiều nhu cầu của người sở hữu nó. - Cũng như hàng hoá khác, tiền tệ có 2 thuộc tính: giá trị và giá trị sử dụng. Vì tiền là hàng hoá đặc biệt nên nó có giá trị sử dụng đặc biệt, đó là giá trị sử dụng xã hội. - Tiền có thể đáp ứng một số nhu cầu: đây là một hạn chế của định nghĩa này bởi ngày nay tiền có thể đáp ứng được hầu hết các nhu cầu của con người: nhu cầu vật chất, giải trí, tinh thần... Với định nghĩa cổ điển đã nêu ra được bản chất của tiền tệ nhưng chưa đủ để giải thích được hết những hiện tượng kinh tế xã hội có liên quan đến tiền hiện nay. Chính vì vậy người ta đưa ra định nghĩa hiện đại về tiền được nhiều người sử dụng. b. Định nghĩa hiện đại về tiền - Tiền là tất cả những phương tiện có thể đóng vai trò làm trung gian trao đổi, được nhiều người thừa nhận. - Tiền không chỉ đơn thuần là giấy bạc ngân hàng mà còn có những phương tiện trao đổi được mở rộng ra rất nhiều như: hối phiếu, thương phiếu, trái phiếu... Đây là một định nghĩa mới và được nhiều nhà khoa học và thị trường ngày nay chấp nhận và sử dụng. 1.1.2. Quá trình phát triển của hình thái tiền tệ a. Tiền vàng - Vàng trở thành vật ngang giá chung duy nhất vì đặc tính tự nhiên của vàng: đồng nhất, dễ chia nhỏ, dễ bảo quản, giá trị lớn, không bị ảnh hưởng nhiều bởi tính chất tự nhiên. - Khi vàng có vai trò độc quyền ngang giá chung trong trao đổi thì cái tên “vật ngang giá chung” được thay bằng tiền tệ và vàng được coi là kim loại tiền tệ. Từ đây nền kinh tế dần hình thành và hình thái tiền tệ dần trở nên rõ nét. b. Tiền giấy - Quá trình ra đời: Khi tiền vàng trở nên khan hiếm và mất dần giá trị hay bị hao mòn trong lưu thông, Chính phủ đã phát hành “chứng chỉ vàng” để thay thế nó. Chứng chỉ vàng: là một tờ giấy được Chính phủ chứng nhận quyền sở hữu một lượng vàng nhất định gọi là Hối phiếu Chính phủ - và đó là tiền thân của tiền giấy ngày nay. - Bản chất của tiền giấy: Tiền giấy không có giá trị bản thân mà chỉ có giá trị theo luật định. Tiền giấy là phương tiện lưu thông và phương tiện thanh toán. 3 - Chế độ lưu thông tiền giấy dễ gây lạm phát nên ngân hàng trung ương các quốc gia phải thực thi một chính sách tiền tệ hợp lý. c. Tiền ghi sổ Khi ngân hàng ra đời, việc cho vay không nhất thiết phải là tiền vàng hoặc bạc mà có thể cho vay bằng tiền giấy của mình thay thế cho tiền vàng và bạc. Đây là phát minh có giá trị nhất trong lịch sử của tiền tệ. Thế kỷ XIX, hệ thống ngân hàng 2 cấp được hình thành, nhờ hoạt động trong một hệ thống mà tiền bút tệ ra đời. Bút tệ đã thay thế cho tiền mặt và đó là một sáng kiến quan trọng thứ 2 trong lịch sử hoạt động ngân hàng sau sự ra đời của tiền giấy. Bút tệ (Monnaie scripturale, bank money): là thứ tiền vô hình sử dụng bằng cách ghi chép trong sổ sách kế toán ngân hàng. Mọi nghiệp vụ thanh toán tiền bạc giữa người này với người khác được thực hiện bằng cách ghi giảm tài khoản của người phải trả một số tiền để chuyển sang tài khoản của người nhận tiền tại ngân hàng. Phương tiện để thực hiện những nghiệp vụ đó không phải là tiền giấy hay tiền kim loại, mà là lệnh chuyển khoản (ordre de virement) hay séc. 1.2. CÁC LOẠI HÌNH TIỀN TỆ PHỔ BIẾNTÊN THẾ GIỚI 1.2.1. Ngoại tệ và ngoại hối Trong nền kinh tế hiện đại, mỗi quốc gia đều có nhu cầu sử dụng ngoại hối để nhập khẩu hàng hoá hay can thiệp vào thị trường hàng hoá, thị trường tiền tệ điều hoà cán cân thanh toán quốc tế.. Do những ảnh hưởng lớn lao của ngoại hối đối với đời sống kinh tế - xã hội nên chính phủ ở mỗi quốc gia đều tìm cách lựa chọn cho mình những chính sách thích hợp trong việc quản lý ngoại hối và điều tiết hoạt động ngoại hối. Cho đến nay, các công trình nghiên cứu chưa đưa ra một định nghĩa hoàn chỉnh về ngoại hối. Các kinh tế gia đều cho rằng, ngoại hối là danh từ dùng để chỉ các phương tiện dùng thanh toán quốc tế như ngoại tệ, vàng tiêu chuẩn quốc tế và các giấy tờ có giá ghi bằng ngoại tệ. Ở Việt Nam, theo Nghị định số 63/1998/NĐ-CP ngày 17/8/1998 về quản lý ngoại hối thì ngoại hối được hiểu bao gồm: - Tiền nước ngoài như: tiền giấy, tiền kim loại; - Công cụ thanh toán bằng tiền nước ngoài như: trái phiếu chính phủ, trái phiếu công ty, kỳ phiếu, cổ phiếu và các loại giấy tờ có giá khác; - Quyền rút vốn đặc biệ ... n tệ của từng nước như: USD, GBP, JPY,... b. Căn cứ vào tính chất mạnh yếu của tiền - Tiền mạnh: Là những đồng tiền của các quốc gia có thể tự do chuyển đổi sang các đồng tiền khác và được dân chúng cũng như các tổ chức chấp nhận mặc nhiên trong thanh toán. Nói chung khi xét một đồng tiền có phải là tiền mạnh hay không người ta căn cứ vào các tiêu chuẩn: + Khả năng chấp nhận nhanh hay chậm của quốc tế đối với đồng tiền. + Nhu cầu thương mại đối với nước phát hành ra đồng tiền + Tiềm năng cung ứng hàng hoá cho thế giới của quốc gia ấy. - Tiền yếu: Là những đồng tiền của các quốc gia không thoả mãn được các điều kiện trên. Trong quan hệ thanh toán quốc tế, đương nhiên người ta chỉ sử dụng những đồng tiền mạnh. c. Căn cứ vào hình thức tồn tại của tiền - Tiền mặt: Là tiền giấy, tiền kim loại. - Tiền tín dụng: Là tiền bút tệ. 4.1.2. Điều kiện đảm bảo hối đoái Trong điều kiện lạm phát và chính sách thả nổi tiền tệ phổ biến như hiện nay, sự biến động của các đồng tiền sẽ không còn là hiện tượng các biệt. Do vậy, sự xuất hiện rủi ro đối với các khoản thu chi bằng ngoại tệ từ các hoạt động buôn bán quốc tế là không thể tránh khỏi. Từ thực tiễn đó, các chủ thể tham gia hoạt động ngoại thương thường tìm kiếm, thoả thuận các cách thức khác nhau để hạn chế, giảm thiểu các rủi ro do biến động về giá trị tiền tệ xảy ra đối với những khoản thu chi quốc tế của họ. Đó là những điều kiện đảm bảo hối đoái. Điều kiện đảm bảo hối đoái là các quy định về cách xử lý khi sức mua của tiền tệ thay đổi nhằm đảm bảo sự bình đẳng về quyền lợi kinh tế giữa các bên tham gia hợp đồng mua bán ngoại thương, đảm bảo giá trị thực tế của các khoản thu chi quốc tế. Trong thanh toán ngoại thương các hình thức đảm bảo hối đoái được vận dụng rất đa dạng. Có thể kể đến một số hình thức đảm bảo sau: a. Điều kiện đảm bảo theo vàng Theo điều kiện này thì vàng được dùng làm cơ sở đảm bảo cho các khoản thu (chi) quốc tế. Dùng vàng làm đảm bảo có thể theo một trong các hình thức sau: - Giá cả hàng hoá và tổng giá trị của hợp đồng ngoại thương được quy ra bằng một lượng vàng nhất định. - Căn cứ vào hàm lượng vàng của tiền tệ. 34 Cách đảm bảo này chỉ có thể áp dụng với những đồng tiền đã công bố hàm lượng và chỉ có tác dụng trong trường hợp chính phủ công bố chính thức đánh sụt hàm lượng vàng của đồng tiền xuống. - Căn cứ vào giá vàng hiện hành trên thị trường vàng lựa chọn. Cách đảm bảo dựa vào giá vàng nói chung phản ánh nhạy bén tình hình biến động của tiền tệ lên xuống, nhưng cũng không đảm bảo chính xác, bởi vì giá vàng trên thị trường biến động khá mãnh liệt, có khi vượt xa sự biến động của giá cả hàng hoá và tỷ giá hối đoái. Mặt khác có những nước mà đồng tiền nước đó không liên hệ trực tiếp với vàng, ở những nước này lại không có thị trường vàng tự do, giá vàng chính thức do nhà nước quy định thường không phù hợp với giá vàng thực tế thì cách đảm bảo này không những thiếu chính xác mà còn tỏ ra kém tác dụng. b. Điều kiện đảm bảo ngoại hối Điều kiện đảm bảo ngoại hối là điều kiện đảm bảo cho giá trị của đồng tiền thanh toán bằng một đồng tiền khác có sức mua ổn định hơn. c. Điều kiện đảm bảo theo “rổ tiền tệ” Hai bên xuất nhập khẩu thoả thuận dùng một số đồng tiền tập hợp lại tạo thành cái gọi là “rổ tiền tệ”. Dùng giá trị của rổ tiền tệ để đảm bảo cho giá trị của hợp đồng mua bán ngoại thương. Như vậy khi giá trị của những đồng tiền tham gia “rổ tiền” mà thay đổi, sẽ làm cho cả rổ thay đổi và do vậy phải điều chỉnh toàn bộ giá trị của hợp đồng. d. Điều kiện đảm bảo căn cứ vào sự biến động của giá cả Điều kiện đảm bảo bằng vàng và ngoại hối không thể đảm bảo giá trị thực tế của đồng tiền thu về trong tình hình tỷ giá và hàm lượng vàng quy định một cách giả tạo. Vì vậy, để đảm bảo giá trị thực tế của đồng tiền thanh toán, trong hợp đồng còn có thể dùng hai cách quy định điều kiện đảm bảo sau đây: - Số tiền phải trả căn cứ vào tình hình biến động của chỉ số giá cả mà thay đổi một cách tương ứng. - Số tiền phải trả căn cứ vào sự biến động giá của chính hàng hoá đó trên thị trường, hay của giá thành sản xuất loại hàng hoá đó. 4.2. ĐIỀU KIỆN VỀ ĐỊA ĐIỂM THANH TOÁN Địa điểm thanh toán là nơi việc trả tiền được thực hiện. Trong thanh toán ngoại thương, địa điểm thanh toán thường được hiểu theo nghĩa rộng tức là việc thanh toán được diễn ra ở nước nào, nước xuất khẩu, hay nước nhập khẩu, hay nước thứ ba. Đối với người xuất khẩu, nếu địa điểm thanh toán ở ngay nước mình thì sẽ thu tiền nhanh hơn, có điều kiện sử dụng vốn hiệu quả hơn. Đối với nước người nhập khẩu, khi địa điểm thanh toán ở nước mình sẽ tạo điều kiện cho việc chính thức phải chi trả muộn hơn, do đó hiệu quả sử dụng vốn cao hơn. Chính vì những lẽ đó, trong thanh toán quốc tế bên nào cũng muốn trả tiền tại nước mình, lấy nước mình làm địa điểm thanh toán. Tuy nhiện, để đi đến quyết định “thanh toán ở đâu”, điều này tuỳ thuộc vào đặc điểm của từng hợp đồng xuất nhập khẩu và tuỳ thuộc vào sự quyết định của các bên. Trên thực tế, việc xác định địa điểm thanh toán còn tuỳ thuộc vào phương thức thanh toán mà các bên thống nhất sử dụng. 4.3. ĐIỀU KIỆN VỀ THỜI GIAN THANH TOÁN Trong kinh doanh, vốn là một yếu tố vô cùng quan trọng, góp phần quyết định uy tín, vị thế và hiệu quả kinh doanh. Chu chuyển vốn nhanh đồng nghĩa với việc tránh được ứ đọng vốn, qua đó nâng cao được hiệu quả sử dụng vốn. Vì vậy, trong thanh toán nội thương cũng như ngoại thương, điều kiện về thời gian thanh toán được các bên rất coi trọng. 35 Nhìn chung, ta thấy có hai thái cực đối ngược nhau, đó là: người xuất khẩu muốn tìm kiếm những phương thức chi trả sao cho thu tiền càng nhanh càng tốt, còn đối với người nhập khẩu thì ngược lại, thời gian trả tiền được kéo dài, được chậm trả... thì càng tốt. Do vậy, thời gian thanh toán không tách rời với cách trả tiền. Trong thương mại quốc tế, thường có ba cách trả tiền sau đây: 4.3.1. Trả tiền trước Trả tiền trước là sau khi ký hợp đồng, hoặc sau khi bên xuất khẩu chấp nhận đơn đặt hàng của bên nhập khẩu, nhưng trước khi giao hàng thì bên nhập khẩu đã trả cho bên xuất khẩu toàn bộ hay một phần số tiền hàng. Có hai loại trả trước - Người mua trả tiền trước người bán x ngày kể từ sau này ký hợp đồng, hoặc sau ngày hợp đồng có hiệu lực. - Người mua trả tiền cho người bán x ngày trước ngày giao hàng. 4.3.2. Trả tiền ngay Trong buôn bán quốc tế, có nhiều cách giao hàng khác nhau. Vì vậy, trả tiền ngay được chia ra thành các loại sau: - Người mua trả tiền cho người bán ngay sau khi người bán hoàn thành nghĩa vụ giao hàng cho vận tải nơi giao hàng chỉ định. - Người mua trả tiền cho người bán ngay sau khi người bán hoàn thành nghĩa vụ giao hàng trên phương tiện vận tải tại nơi giao hàng quy định. - Sau khi hoàn thành việc giao hàng, người bán hoàn tất bộ chứng từ thanh toán và chuyển đến cho người mua, người mua trả tiền ngay sau khi nhận bộ chứng từ. - Người mua trả tiền cho người bán ngay sau khi nhận xong hàng hoá tại nơi quy định hoặc cảng đến. 4.3.3. Trả tiền sau Với cách trả tiền này thì sau một thời gian nào đó kể từ khi người xuất khẩu hoàn thành nghĩa vụ gian hàng (như hai hên đã thỏa thuận), người nhập khẩu sẽ tiến hành thanh toán. Trả tiền sau thực chất là hình thức cấp tín dụng của người xuất khẩu cho người nhập khẩu. Vì vậy, giá cả hàng hoá trong trường hợp này thường lớn hơn giá cả hàng hoá trong trường hợp trá tiền ngay. Đây chính là số tiền lãi mà người mua trả cho người bán do được thanh toán chậm. Tuy nhiên trên thực tế, giá cả có lớn hơn hay không và lớn hơn với mức độ bao nhiêu, điều này cũng còn tuỳ thuộc vào đặc điểm của hàng hoá xuất khẩu là tuỳ thuộc vào điều kiện thực tế của hai bên xuất nhập khẩu. Ngược lại với trường hợp trả tiền trước, trả tiền sau có thể gây nên những rủi ro nhất định đối với nhà xuất khẩu. Nếu số tiền trả chậm càng lớn, thời gian trả chậm càng dài, khả năng tài chính của nhà nhập khẩu eo hẹp và lại không có sự tin cậy trong quan hệ thanh toán... thì mức độ rủi ro xảy ra đối với nhà xuất khẩu càng lớn. Chính vì vậy, để giảm tới mức thấp nhất rủi ro có thể xảy ra đối với mình, trước khi quyết hình thức trả sau, nhà xuất khẩu cần phải nghiên cứu kỹ tất cả các vấn đề kể trên. Việc trả tiền sau bao gồm 4 loại sau đây: - Trả tiền sau x ngày, kể từ ngày nhận được thông báo của người bán đã hoàn thành việc giao hàng cho người vận tải, tại nơi giao hàng quy định. - Trả tiền sau x ngày, kể từ ngày nhận được thông báo của người bán đã hoàn thành việc giao hàng trên phương tiện vận tải, tại nơi giao hàng quy định. 36 - Trả tiền sau x ngày kể từ ngày nhận được chứng từ. - Trả tiền sau x ngày kể từ ngày nhận xong hàng hoá. Tuỳ theo tính chất của hợp đồng, tính chất của loại hàng hoá mà điều kiện thời gian thanh toán có thể vận dụng một trong các cách trên, hoặc vận dụng tổng hợp các cách. Trong hợp đồng bán máy móc thiết bị, thời gian trả tiền phức tạp hơn so với hợp đồng mua bán các loại hàng hoá khác. 4.4. ĐIỀU KIỆN VỀ PHƯƠNG THỨC THANH TOÁN Mọi khoản chi trả phát sinh giữa các chủ thể thanh toán của các nước được diễn ra thông qua một quy trình xử lý kỹ thuật các chứng từ thanh toán, được gọi là phương thức thanh toán. Trong bất kỳ hợp đồng ngoại thương nào, các bên xuất nhập khẩu đều phải thoả thuận áp dụng một phương thức thanh toán cụ thể. Từ đó, điều kiện về phương thức thanh toán sẽ điều chỉnh các quyền hạn và trách nhiệm của các bên liên quan. Phương thức thanh toán là điều kiện quan trọng và có tính tổng hợp nhất trong các điều kiện thanh toán quốc tế. Phương thức thanh toán quốc tế trong ngoại thương lại càng quan trọng và phức tạp. Trong buôn bán, người ta có thể chọn lựa nhiều phương thức thanh toán khác nhau để thu tiền về, hoặc để trả tiền, nhưng xét cho cùng việc lựa chọn phương thức nào cũng phải xuất phát từ yêu cầu của người bán là thu tiền nhanh, đúng, đủ và từ yêu cầu của người mua là nhập hàng đúng số lượng, chất lượng và đúng hạn. Trong thanh toán quốc tế, có thể kể tới nhiều phương thức thanh toán khác nhau. Có những phương thức thanh toán được tiến hành không phụ thuộc vào chứng từ hàng hoá như: phương thức chuyển tiền, phương thức ghi sổ, phương thức nhờ thu phiếu trơn. Có những phương thức thanh toán phụ thuộc vào chứng từ hàng hoá như: Phương thức nhờ thu kèm chứng từ, phương thức tín dụng chứng từ, phương thức thư uỷ thác mua. Có phương thức thanh toán lại căn cứ vào hàng hoá để trả tiền như: phương thức thư đảm bảo trả tiền. Quyết định thanh toán bằng phương thức nào sẽ tuỳ thuộc vào tình hình thực tế của các bên tham gia thanh toán nhưng nhìn chung sẽ lựa chọn 1 trong số các phương thức sau: - Phương thức chuyển tiền. - Phương thức ghi sổ. - Phương thức nhờ thu. - Phương thức tín dụng chứng từ. - Phương thức thư uỷ thác mua. - Thư đảm bảo trả tiền. MỤC LỤC Nội dung Trang 37 Lời nói đầu... 3 Chương 1: HỆ THỐNG TIỀN TỆ THẾ GIỚI. 1.1. Những vấn đề chung về tiền tệ. 4 1.1.1. Bản chất của tiền tệ 4 1.1.2. Quá trình phát triển của hình thái tiền tệ... 4 1.2. Các loại hình tiền tệ phổ biến trên thế giới... 5 1.2.1. Ngoại tệ và ngoại hối. 5 1.2.2. Một số đồng tiền phổ biến trên thế giới. 6 Chương 2: TỶ GIÁ HỐI ĐOÁI... 2.1. Khái niệm về tỷ giá hối đoái. 7 2.2. Cơ sở hình thành tỷ giá. 7 2.2.1. Dựa vào chế độ bản vị vàng... 7 2.2.2. Dựa vào ngang sức mua của đồng tiền.. 8 2.3. Phương pháp yết tỷ giá. 8 2.3.1. Khái niệm phương pháp yết tỷ giá. 8 2.3.2. Các phương pháp yết tỷ giá... 9 2.4. Phương pháp xác định tỷ giá theo phương pháp tính chéo... 10 2.4.1. Xác định tỷ giá hối đoái của hai đồng tiền yết giá cùng vị trí... 10 2.4.2. Xác định tỷ giá của 2 đồng tiền ở các vị trí khác nhau.. 12 2.5. Một số dạng chuyển đổi thường gặp trong kinh doanh du lịch.... 13 2.5.1. Những dạng chuyển đổi thường gặp trong kinh doanh lữ hành 13 2.5.2. Những dạng chuyển đổi thường gặp trong kinh doanh khách sạn - nhà hàng. 13 2.6. Các loại tỷ giá hối đoái. 14 2.6.1. Căn cứ vào chê độ quản lý ngoại hối 14 2.6.2. Căn cứ vào thời điểm mua bán ngoại tệ. 15 2.6.3. Căn cứ vào nghiệp vụ kinh doanh ngoại hối.. 15 6.4. Căn cứ vào các phương thức chuyển ngoại tệ.. 15 2.7. Các nhân tố ảnh hưởng đến sự biến động của tỷ giá hối đoái.. 15 2.7.1. Quan hệ cung cầu về ngoại hối trên thị trường.. 15 2.7.2. Mức chênh lệch về tỷ lệ lạm phát giữa các nước... 15 2.7. 3. Các nhân tố khác... 16 2.8. Phương pháp điều chỉnh tỷ giá hối đoái... 17 2.8.1. Chính sách chiết khấu 17 2.8.2. Chính sách hối đoái 17 2.8.3. Lập quỹ bình ổn tỷ giá... 18 2.8.4. Chính sách điều chỉnh giá trị của tiền tệ 18 Chương 3: THANH TOÁN TRONG NỀN KINH TẾ THỊ TRƯỜNG. 38 3.1. Thanh toán bằng tiền mặt.. 20 3.1.1. Khái niệm... 20 3.1.2. Ưu và nhược điểm của thanh toán dùng tiền mặt.. 20 3.2. Thanh toán không dùng tiền mặt.. 20 3.2.1. Khái niệm... 20 3.2.2. Các nguyên tắc trong thanh toán không dùng tiền mặt 20 3.2.3. Ý nghĩa của thanh toán không dùng tiền mặt 20 3.3. Các hình thức thanh toán không dùng tiền mặt 21 3.3.1. Thanh toán bằng séc (Séc du lịch). 21 3.3.2. Thanh toán bằng uỷ nhiệm chi... 23 3.3.3. Thanh toán bằng uỷ nhiệm thu.. 23 3.3.4. Thanh toán bằng thư tín dụng 24 3.3.5. Thanh toán băng thẻ. 26 3.3.6. Voucher.. 28 3.4. Một số chứng từ sử dụng trong nghiệp vụ thanh toán.. 31 Chương 4: CÁC ĐIỀU KIỆN THANH TOÁN QUỐC TẾ. 4.1. Điều kiện về tiền tệ.. 35 4.1.1. Phân loại tiền tệ trong thanh toán quốc tế. 35 4.1.2. Điều kiện đảm bảo hối đoái 35 4.2. Điều kiện về địa điểm thanh toán... 36 4.3. Điều kiện về thời gian thanh toán.. 36 4.4. Điều kiện về phương thức thanh toán 38 Mục lục. Tài liệu tham khảo 39 41 TÀI LIỆU THAM KHẢO - Bài giảng môn học thanh toán quốc tế khoa Du lịch và Khách sạn, Trường Đại học Kinh tế Quốc dân Hà Nội, Viện đại học mở. 39 - Thẻ thanh toán và việc ứng dụng thanh toán thẻ tại Việt Nam của PGS. PTS Lê Văn Tề và thạc sĩ Trương Thị Hồng. Nhà Xuất Bản trẻ năm 1999. - Chương trình môn học tiền tệ - tín dụng đối với hệ trung học kế toán của trường Cao đẳng Tài chính Kế toán. - Giáo trình môn thanh toán và tín dụng của trường Đại học thương mại - Giáo trình taì chính doanh nghiệp – khoa ngân hàng trường Đại học KTQD 1994 - Tài liệu quy định thanh toán không dùng tiền mặt của Ngân hàng Nhà nước Việt Nam. - Hệ thống các văn bản pháp luật về hoá đơn, chứng từ đối với hàng hoá lưu thông trên thị trường – NXB tài chính 2003 - Cẩm nang nghiệp vụ quản lý tài chính kế toán trưởng doanh nghiệp – Khoa tài chính nhà nước Trường ĐH Kinh tế TPHCM NXB thống kê 2001 - Các văn bản pháp luật hướng dẫn sử dụng về in, phát hành, sử dụng, quản lý hoá đơn – NXB Thống kê 2003 - Kinh tế chính trị học,Trường Đại học Kinh tế Quốc dân Hà Nội - Giáo trình thanh toán quốc tế trong ngoại thương – NXB Giáo dục 1996 của PTS. Đinh Xuân Trình. - Lý thuyết tài chính tiền tệ, lý thuyết tiền tệ tín dụng trường Đại học Kinh tế Quốc dân Hà Nội và TPHCM. - Tiền tệ - Ngân hàng và thị trường tài chính của Frederic – S. Mishk in. NXB khoa học và kỹ thuật 1995. 40

File đính kèm:

giao_trinh_nghiep_vu_thanh_toan_quoc_te.pdf

giao_trinh_nghiep_vu_thanh_toan_quoc_te.pdf