Chỉ tiêu đánh giá khả năng huy động vốn của ngân hàng thương mại

Huy động vốn là nghiệp vụ cơ bản của các NHTM hay còn gọi là nghiệp vụ tạo

vốn với nhiều hình thức đa dạng, phong phú nhằm thu hút vốn từ các tổ chức và cá

nhân trong nền kinh tế để phục vụ mục đích kinh doanh của mình. Như vậy, việc đưa

ra các hình thức huy động phù hợp, linh hoạt là điều rất cần thiết đối với NHTM. Có

thể phân loại vốn huy động của ngân hàng theo các hình thức khác nhau:

1. Cơ cấu theo đối tượng khách hàng: Theo tiêu chí này vốn huy động bao gồm:

Vốn huy động từ dân cư; vốn huy động từ các tổ chức kinh tế, doanh nghiệp và Vốn

huy động từ các tổ chức tín dụng khác.

2. Cơ cấu theo kỳ hạn: Theo tiêu chí này vốn huy động bao gồm: Vốn huy động

ngắn hạn, vốn huy động trung hạn và vốn huy động dài hạn.

3. Cơ cấu theo tiền tệ: Theo tiêu chí này vốn huy động bao gồm: Vốn huy động

bằng VNĐ và vốn huy động bằng ngoại tệ.

4. Cơ cấu theo sản phẩm: Theo tiêu chí này vốn huy động bao gồm: Huy động

vốn qua các khoản tiền gửi và huy động vốn thông qua phát hành giấy tờ có giá hoặc

từ các khoản tiền vay

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Chỉ tiêu đánh giá khả năng huy động vốn của ngân hàng thương mại

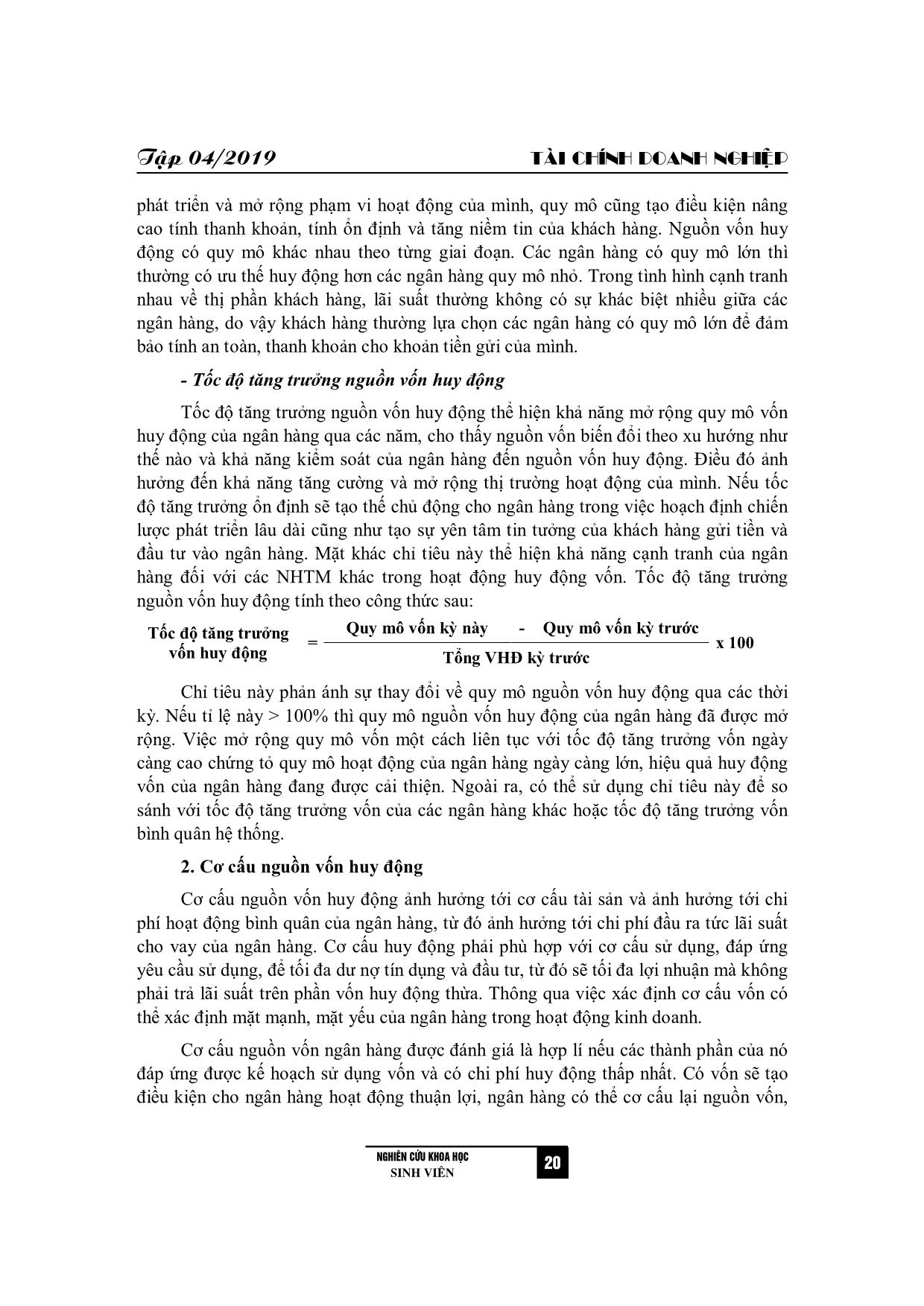

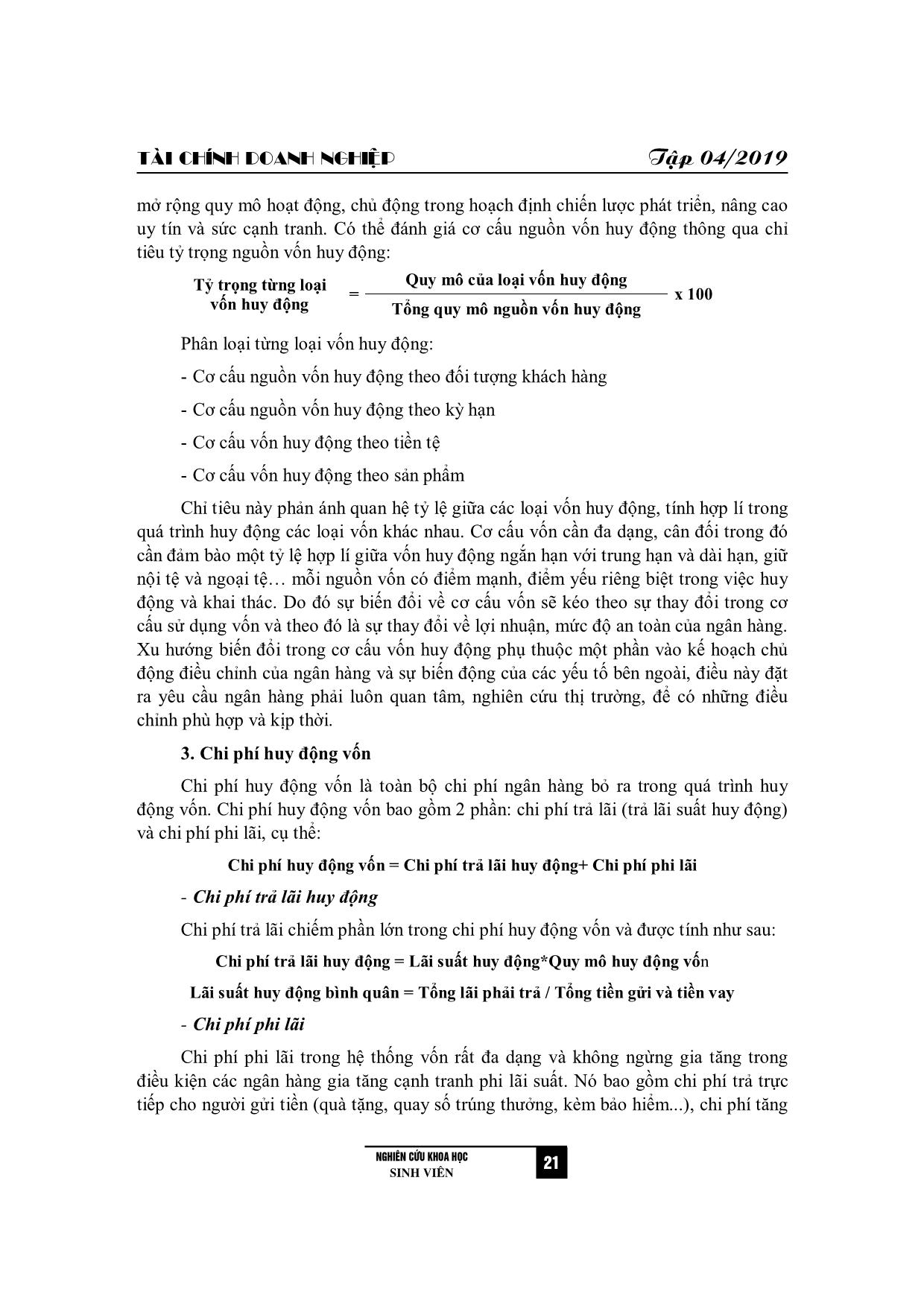

19 nghiªn cøu khoa häc Sinh viªn TAØI CHÍNH DOANH NGHIEÄP Taäp 04/2019 Chỉ tiêu đánh giá khả năng huy động vốn của ngân hàng thương mại Bùi Thị Vân Anh - CQ53/21.05 gân hàng thương mại (NHTM) là một trung gian tài chính, ở mỗi nước khác nhau các trung gian tài chính lại được phân chia khác nhau. Tuy nhiên, luôn tồn tại một điểm chung là vai trò chủ đạo của các NHTM đóng góp khối lượng tài sản và tầm quan trọng lớn đối với nền kinh tế. Để có được vị trí đó NHTM phải đặt lợi nhuận lên hàng đầu và phải sử dụng có hiệu quả công cụ cơ bản là vốn. Vốn đóng một vai trò quan trọng, nó chi phối tất cả hoạt động của ngân hàng. Vai trò tạo vốn của ngân hàng được coi là then chốt, là cơ sở để ngân hàng thực hiện các hoạt động kinh doanh của mình. Vì vậy, hoạt động huy động vốn là một trong những hoạt động truyền thống và quan trọng nhất đối với mỗi ngân hàng. Huy động vốn là nghiệp vụ cơ bản của các NHTM hay còn gọi là nghiệp vụ tạo vốn với nhiều hình thức đa dạng, phong phú nhằm thu hút vốn từ các tổ chức và cá nhân trong nền kinh tế để phục vụ mục đích kinh doanh của mình. Như vậy, việc đưa ra các hình thức huy động phù hợp, linh hoạt là điều rất cần thiết đối với NHTM. Có thể phân loại vốn huy động của ngân hàng theo các hình thức khác nhau: 1. Cơ cấu theo đối tượng khách hàng: Theo tiêu chí này vốn huy động bao gồm: Vốn huy động từ dân cư; vốn huy động từ các tổ chức kinh tế, doanh nghiệp và Vốn huy động từ các tổ chức tín dụng khác. 2. Cơ cấu theo kỳ hạn: Theo tiêu chí này vốn huy động bao gồm: Vốn huy động ngắn hạn, vốn huy động trung hạn và vốn huy động dài hạn. 3. Cơ cấu theo tiền tệ: Theo tiêu chí này vốn huy động bao gồm: Vốn huy động bằng VNĐ và vốn huy động bằng ngoại tệ. 4. Cơ cấu theo sản phẩm: Theo tiêu chí này vốn huy động bao gồm: Huy động vốn qua các khoản tiền gửi và huy động vốn thông qua phát hành giấy tờ có giá hoặc từ các khoản tiền vay Các chỉ tiêu đánh giá khả năng huy động vốn của các NHTM bao gồm: 1. Quy mô và tốc độ tăng trưởng nguồn vốn huy động - Quy mô nguồn vốn huy động Quy mô là chỉ tiêu phản ánh số lượng nguồn vốn huy động của ngân hàng. Với quy mô nguồn vốn huy động ngày càng tăng sẽ hỗ trợ vốn cho ngân hàng hoạt động N 20 nghiªn cøu khoa häc Sinh viªn Taäp 04/2019 TAØI CHÍNH DOANH NGHIEÄP phát triển và mở rộng phạm vi hoạt động của mình, quy mô cũng tạo điều kiện nâng cao tính thanh khoản, tính ổn định và tăng niềm tin của khách hàng. Nguồn vốn huy động có quy mô khác nhau theo từng giai đoạn. Các ngân hàng có quy mô lớn thì thường có ưu thế huy động hơn các ngân hàng quy mô nhỏ. Trong tình hình cạnh tranh nhau về thị phần khách hàng, lãi suất thường không có sự khác biệt nhiều giữa các ngân hàng, do vậy khách hàng thường lựa chọn các ngân hàng có quy mô lớn để đảm bảo tính an toàn, thanh khoản cho khoản tiền gửi của mình. - Tốc độ tăng trưởng nguồn vốn huy động Tốc độ tăng trưởng nguồn vốn huy động thể hiện khả năng mở rộng quy mô vốn huy động của ngân hàng qua các năm, cho thấy nguồn vốn biến đổi theo xu hướng như thế nào và khả năng kiểm soát của ngân hàng đến nguồn vốn huy động. Điều đó ảnh hưởng đến khả năng tăng cường và mở rộng thị trường hoạt động của mình. Nếu tốc độ tăng trưởng ổn định sẽ tạo thế chủ động cho ngân hàng trong việc hoạch định chiến lược phát triển lâu dài cũng như tạo sự yên tâm tin tưởng của khách hàng gửi tiền và đầu tư vào ngân hàng. Mặt khác chỉ tiêu này thể hiện khả năng cạnh tranh của ngân hàng đối với các NHTM khác trong hoạt động huy động vốn. Tốc độ tăng trưởng nguồn vốn huy động tính theo công thức sau: Tốc độ tăng trưởng vốn huy động = Quy mô vốn kỳ này - Quy mô vốn kỳ trước x 100 Tổng VHĐ kỳ trước Chỉ tiêu này phản ánh sự thay đổi về quy mô nguồn vốn huy động qua các thời kỳ. Nếu tỉ lệ này > 100% thì quy mô nguồn vốn huy động của ngân hàng đã được mở rộng. Việc mở rộng quy mô vốn một cách liên tục với tốc độ tăng trưởng vốn ngày càng cao chứng tỏ quy mô hoạt động của ngân hàng ngày càng lớn, hiệu quả huy động vốn của ngân hàng đang được cải thiện. Ngoài ra, có thể sử dụng chỉ tiêu này để so sánh với tốc độ tăng trưởng vốn của các ngân hàng khác hoặc tốc độ tăng trưởng vốn bình quân hệ thống. 2. Cơ cấu nguồn vốn huy động Cơ cấu nguồn vốn huy động ảnh hưởng tới cơ cấu tài sản và ảnh hưởng tới chi phí hoạt động bình quân của ngân hàng, từ đó ảnh hưởng tới chi phí đầu ra tức lãi suất cho vay của ngân hàng. Cơ cấu huy động phải phù hợp với cơ cấu sử dụng, đáp ứng yêu cầu sử dụng, để tối đa dư nợ tín dụng và đầu tư, từ đó sẽ tối đa lợi nhuận mà không phải trả lãi suất trên phần vốn huy động thừa. Thông qua việc xác định cơ cấu vốn có thể xác định mặt mạnh, mặt yếu của ngân hàng trong hoạt động kinh doanh. Cơ cấu nguồn vốn ngân hàng được đánh giá là hợp lí nếu các thành phần của nó đáp ứng được kế hoạch sử dụng vốn và có chi phí huy động thấp nhất. Có vốn sẽ tạo điều kiện cho ngân hàng hoạt động thuận lợi, ngân hàng có thể cơ cấu lại nguồn vốn, 21 nghiªn cøu khoa häc Sinh viªn TAØI CHÍNH DOANH NGHIEÄP Taäp 04/2019 mở rộng quy mô hoạt động, chủ động trong hoạch định chiến lược phát triển, nâng cao uy tín và sức cạnh tranh. Có thể đánh giá cơ cấu nguồn vốn huy động thông qua chỉ tiêu tỷ trọng nguồn vốn huy động: Tỷ trọng từng loại vốn huy động = Quy mô của loại vốn huy động x 100 Tổng quy mô nguồn vốn huy động Phân loại từng loại vốn huy động: - Cơ cấu nguồn vốn huy động theo đối tượng khách hàng - Cơ cấu nguồn vốn huy động theo kỳ hạn - Cơ cấu vốn huy động theo tiền tệ - Cơ cấu vốn huy động theo sản phẩm Chỉ tiêu này phản ánh quan hệ tỷ lệ giữa các loại vốn huy động, tính hợp lí trong quá trình huy động các loại vốn khác nhau. Cơ cấu vốn cần đa dạng, cân đối trong đó cần đảm bào một tỷ lệ hợp lí giữa vốn huy động ngắn hạn với trung hạn và dài hạn, giữ nội tệ và ngoại tệ mỗi nguồn vốn có điểm mạnh, điểm yếu riêng biệt trong việc huy động và khai thác. Do đó sự biến đổi về cơ cấu vốn sẽ kéo theo sự thay đổi trong cơ cấu sử dụng vốn và theo đó là sự thay đổi về lợi nhuận, mức độ an toàn của ngân hàng. Xu hướng biến đổi trong cơ cấu vốn huy động phụ thuộc một phần vào kế hoạch chủ động điều chỉnh của ngân hàng và sự biến động của các yếu tố bên ngoài, điều này đặt ra yêu cầu ngân hàng phải luôn quan tâm, nghiên cứu thị trường, để có những điều chỉnh phù hợp và kịp thời. 3. Chi phí huy động vốn Chi phí huy động vốn là toàn bộ chi phí ngân hàng bỏ ra trong quá trình huy động vốn. Chi phí huy động vốn bao gồm 2 phần: chi phí trả lãi (trả lãi suất huy động) và chi phí phi lãi, cụ thể: Chi phí huy động vốn = Chi phí trả lãi huy động+ Chi phí phi lãi - Chi phí trả lãi huy động Chi phí trả lãi chiếm phần lớn trong chi phí huy động vốn và được tính như sau: Chi phí trả lãi huy động = Lãi suất huy động*Quy mô huy động vốn Lãi suất huy động bình quân = Tổng lãi phải trả / Tổng tiền gửi và tiền vay - Chi phí phi lãi Chi phí phi lãi trong hệ thống vốn rất đa dạng và không ngừng gia tăng trong điều kiện các ngân hàng gia tăng cạnh tranh phi lãi suất. Nó bao gồm chi phí trả trực tiếp cho người gửi tiền (quà tặng, quay số trúng thưởng, kèm bảo hiểm...), chi phí tăng 22 nghiªn cøu khoa häc Sinh viªn Taäp 04/2019 TAØI CHÍNH DOANH NGHIEÄP tính tiện ích cho người gửi tiền (mở chi nhánh, quầy phòng, điểm huy động, trang bị máy đếm tiền, soi tiền cho khách hàng kiểm tra, huy động tại nhà, tại cơ quan...), chi phí lương cán bộ phòng nguồn vốn, chi phí bảo hiểm tiền gửi... Một số chi phí khác được tính chung vào chi phí quản lý và rất khó phân bổ cho hoạt động huy động vốn. - Tiêu chí đánh giá chi phí vốn Khi đánh giá hiệu quả hoạt động vốn trên phương diện chi phí thì ngân hàng phải đạt được những tiêu chí sau: Thứ nhất: Tìm kiếm các nguồn chi phí thấp nhất để đáp ứng nhu cầu cho vay và đầu tư trong khi vẫn thỏa mãn yêu cầu phù hợp về mặt quy mô, thời hạn và cơ cấu. Thứ hai: Tăng lợi nhuận cho ngân hàng mà không phải chấp nhận rủi ro cao vì sức ép tăng chi phí vốn. Về cơ bản, lợi nhuận ngân hàng được tính bằng tổng thu nhập trừ đi tổng chi phí, mà phần lớn ở đây là chi phí trả lãi, do vậy để tối đa lợi nhuận, ngân hàng phải tối thiểu hóa chi phí hoạt động. Nguồn ngắn hạn thường có chi phí thấp, kém ổn định và ngược lại, nguồn có thời hạn càng dài thì chi phí càng cao nhưng ổn định hơn. Do vậy để hoạch định chiến lược kinh doanh cho mỗi giai đoạn, căn cứ vào quy định pháp luật hiện hành, căn cứ trả lãi, ngân hàng sẽ đưa ra các chính sách huy động vốn phù hợp. Tùy theo đặc điểm từng nguồn vốn, ngân hàng sẽ đưa ra mức lãi suất danh nghĩa khác nhau. Để cạnh tranh mở rộng nguồn tiền, các ngân hàng đều cố gắng tạo ra ưu thế riêng của mình trong đó có ưu thế về cạnh tranh lãi suất Việc xác định chi phí huy động vốn là việc làm rất hữu ích cho ngân hàng để từ đó xây dựng chính sách kinh doanh có hiệu quả. Các ngân hàng thường xác định chi phí huy động vốn thông qua chỉ tiêu: chi phí trả lãi bình quân và chi phí phi lãi Chi phí trả lãi bình quân = Chi phí trả lãi/Tổng quy mô nguồn vốn huy động Chỉ tiêu này phản ánh số tiền ngân hàng phải bỏ ra cho một đồng vốn huy động được. Chi phí trả lãi bình quân giảm qua các năm, kèm theo sự tăng trưởng về quy mô nguồn vốn, chứng tỏ công tác huy động vốn của ngân hàng đã được tổ chức một cách hiệu quả. Ngoài ra, chi phí vốn huy động sẽ tác động đến thu nhập của việc sử dụng nguốn vốn huy động, vì thế các ngân hàng luôn tìm các giảm tối đa chi phí để tăng lợi nhuận. Thu nhập sẽ là chỉ tiêu quan trọng để đánh giá hiệu quả huy động vốn. Chỉ tiêu này được tính như sau: Thu nhập từ sử dụng vốn = Doanh thu từ lãi sử dụng vốn - Chi phí vốn huy động 4. Sự phù hợp giữa huy động vốn và sử dụng vốn Một chiến lược huy động vốn đúng đắn, phù hợp với kế hoạch sử dụng vốn trong từng thời kỳ sẽ tạo điều kiện cho ngân hàng đạt được mục tiêu tăng trưởng nguồn vốn 23 nghiªn cøu khoa häc Sinh viªn TAØI CHÍNH DOANH NGHIEÄP Taäp 04/2019 kinh doanh và mục tiêu lợi nhuận tối đa. Sự hài hòa giữa huy động vốn và sử dụng vốn chính là công tác cân đối vốn của ngân hàng. Công tác cân đối vốn là hết sức quan trọng và cần thiết đối với bất cứ hoạt động của ngân hàng nào, đó là một biện pháp nghiệp vụ, là công cụ quản lý của lãnh đạo ngân hàng, thông qua bảng cân đối vốn đã lập, các cán bộ ngân hàng sẽ xem xét, phân tích cơ cấu, tỷ trọng các nguồn vốn và từng khoản sử dụng để dự đoán nhu cầu vốn biến động trong tương lai, từ đó có chính sách huy động vốn thích hợp. Sự phù hợp giữa huy động vốn và sử dụng vốn phản ánh hiệu quả huy động vốn thông qua ba khía cạnh: • Về quy mô Quy mô vốn huy động phải phù hợp với nhu cầu sử dụng vốn của ngân hàng. Huy động vốn quá nhiều sẽ gây lãng phí, trong khi huy động vốn quá ít sẽ ảnh hưởng tới chất lượng đầu tư, làm giảm lợi nhuận của ngân hàng. Quy mô vốn huy động phải đủ lớn để đáp ứng các nhu cầu về tín dụng, thanh toán cũng như các hoạt động kinh doanh khác của ngân hàng. Để đảm bảo cân đối vốn trong quá trình kinh doanh thì các ngân hàng nên coi sử dụng vốn là điều kiện để huy động vốn. Các ngân hàng cần phải dựa vào sản xuất kinh doanh trong kỳ để ước lượng nhu cầu vốn, từ đó lên kế hoạch cho phù hợp. • Về kỳ hạn Nguồn vốn huy động phải có kỳ hạn phù hợp với kỳ hạn sử dụng, đồng thời tạo ra sự ổn định của nguồn, sau khi huy động vốn, vốn sẽ hình thành nên tài sản có của ngân hàng. Do vậy cần xem xét dưới khía cạnh sự phù hợp về thời hạn giữa tài sản có và tài sản nợ (nguồn vốn huy động). Sự không cân xứng về kỳ hạn của tài sản có và tài sản nợ sẽ tiềm ẩn những rủi ro cho ngân hàng như: rủi ro lãi suất, rủi ro thanh toán, rủi ro hối đoái Rủi ro lãi suất xảy ra dưới hai dạng: rủi ro tái tài trợ tài sản nợ và rủi ro tái đầu tư tài sản có. Khi thời hạn của nguồn vốn huy động ngắn hơn thời hạn của các khoản đầu tư, nếu lãi suất thị trường có xu hướng tăng lên, ngân hàng sẽ phải huy động vốn với mức lãi suất cao hơn để tiếp tục tài trợ cho các khoản đầu tư. Ngược lại, khi thời hạn sử dụng vốn ngắn hơn thời hạn của nguồn vốn huy động thì ngân hàng sẽ đứng trước rủi ro giảm lợi nhuận khi lãi suất thị trường giảm xuống. Thông thường các ngân hàng vẫn sử dụng một phần nguồn vốn ngắn hạn để đầu tư vào các tài sản có thời hạn dài hơn, nhưng ngân hàng chỉ sử dụng ở một tỷ lệ nhất định do phải tuân theo pháp luật quy định cũng như những yêu cầu về khả năng thanh toán, chi trả. Nếu ngân hàng sử dụng quá nhiều vốn ngắn hạn để đầu tư vào các khoản tín dụng dài hạn thì ngân hàng sẽ đứng trước rủi ro thanh khoản. Trong khi kỳ hạn của các khoản nợ chưa đến hạn thu hồi, áp lực thanh khoản từ các khách hàng sẽ buộc ngân hàng phải chấp nhận huy động vốn bổ sung với lãi suất cao để thanh toán cho khách hàng 24 nghiªn cøu khoa häc Sinh viªn Taäp 04/2019 TAØI CHÍNH DOANH NGHIEÄP hoặc xấu hơn là mất khả năng thanh toán. Ngược lại nếu ngân hàng sử dụng nguồn vốn dài hạn để cho vay ngắn hạn thì sẽ khó đảm bảo doanh thu vì nguồn dài hạn thường có lãi suất cao trong khi vay ngắn hạn có lãi suất thấp hơn vay trung và dài hạn. • Về loại tiền Việc sử dụng và huy động vốn bằng ngoại tệ có liên quan đến rủi ro tỷ giá nên tiến hành cân đối theo loại tiền giúp ngân hàng loại bỏ được rủi ro này. Ngân hàng căn cứ vào nhu cầu ngoại tệ của khách hàng, cũng như khả năng đảm bảo vốn thanh toán bằng ngoại tệ để quyết định có huy động vốn bằng ngoại tệ không 5. Các chỉ tiêu khác Ngoài những chỉ tiêu trên, còn có những chỉ tiêu khách quan để đánh giá hiệu quả huy động vốn tại NHTM, phù hợp với từng ngân hàng trong từng thời kỳ: - Chỉ tiêu về đối tượng khách hàng Nguồn khách hàng của hoạt động huy động vốn cần có sự cân bằng giữa khách hàng lâu năm và khách hàng mới. Nếu khách hàng lâu năm chiếm tỷ trọng ít chứng tỏ ngân hàng chưa hiệu quả trong việc duy trì khách hàng. Ngược lại, khách hàng vãng lai chiếm tỷ trọng thấp thể hiện ngân hàng gặp vấn đề trong việc mở rộng thị trường huy động vốn. - Chỉ tiêu về so sánh với kế hoạch của bản thân ngân hàng Hoạt động huy động vốn để phục vụ cho các kế hoạch sử dụng vốn của ngân hàng. Vì thế nếu quy mô, cơ cấu nguồn vốn huy động phù hợp với những kế hoạch đề ra thì sẽ giúp ngân hàng tối ưu hóa trong việc phân bổ dòng tiền, từ đó đạt được hiệu quả kinh doanh cao nhất. - Chỉ tiêu về chi nhánh Trong cùng một ngân hàng, nguồn vốn huy động cần hạn chế sự chênh lệch lớn giữa các chi nhánh, đặc biệt là trong cùng một điều kiện kinh doanh. Việc một chi nhánh chiếm tỷ trọng lớn trong tổng nguồn vốn huy động là do sự nỗ lực của riêng chi nhánh ấy chứ không phải sự hiệu quả của toàn ngân hàng. Tài liệu tham khảo: David Cox (1977), Nghiệp vụ ngân hàng hiện đại, NXB Chính trị Quốc gia, 1977. PGS.TS. Phạm Ngọc Dũng, PGS.TS. Đinh Xuân Hạng (2008), Giáo trình Lý thuyết Tài chính tiền tệ, NXB Tài chính, 2008. PGS.TS. Nguyễn Thị Mùi, Ths. Trần Cảnh Toàn (2011), Giáo trình Quản trị ngân hàng thương mại, NXB Tài chính, 2011.

File đính kèm:

chi_tieu_danh_gia_kha_nang_huy_dong_von_cua_ngan_hang_thuong.pdf

chi_tieu_danh_gia_kha_nang_huy_dong_von_cua_ngan_hang_thuong.pdf