Cạnh tranh và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam. Tiếp cận bằng phương pháp Lasso

Những năm gần đây, ngành ngân hàng Việt Nam đã

có sự chuyển biến mạnh mẽ, từng bước tiến sâu hơn vào

quá trình hội nhập quốc tế. Việc Việt Nam ký kết thành

công một loạt các hiệp định thương mại tự do, nhất là Hiệp

định Đối tác Kinh tế Chiến lược xuyên Thái Bình Dương

(nay đổi thành Hiệp định Đối tác toàn diện và tiến bộ

xuyên Thái Bình Dương - CPTPP) đã mở ra những cơ

hội và thử thách mới cho hệ thống ngân hàng Việt Nam.

Việc nâng cao năng lực cạnh tranh của ngân hàng phải là

ưu tiên số một và là mục tiêu phải đạt được. Nếu hệ thống

ngân hàng trong nước bị phụ thuộc quá nhiều vào các ngân

hàng nước ngoài thì nền kinh tế vĩ mô khó có thể ổn định

để phát triển bền vững được. Rõ ràng là sự cạnh tranh của

các NHTM loại hình cạnh tranh bậc cao, đòi hỏi những

chuẩn mực khắt khe hơn bất cứ loại hình kinh doanh nào

khác.Vì vậy việc nghiên cứu vấn đề cạnh tranh của các

ngân hàng thương mại Việt Nam là một điều cần thiết

trong giai đoạn hiện nay.

Nghiên cứu này với mục đích xác định các yếu tố, đặc

biệt là cạnh tranh ảnh hưởng đến HQHĐ của các

NHTMVN. Qua đó đề xuất các giải pháp cụ thể dựa trên

các kết quả đạt được nhằm đưa các các giải pháp nâng cao

hiệu quả của các NHTMVN.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Cạnh tranh và hiệu quả hoạt động của các ngân hàng thương mại tại Việt Nam. Tiếp cận bằng phương pháp Lasso

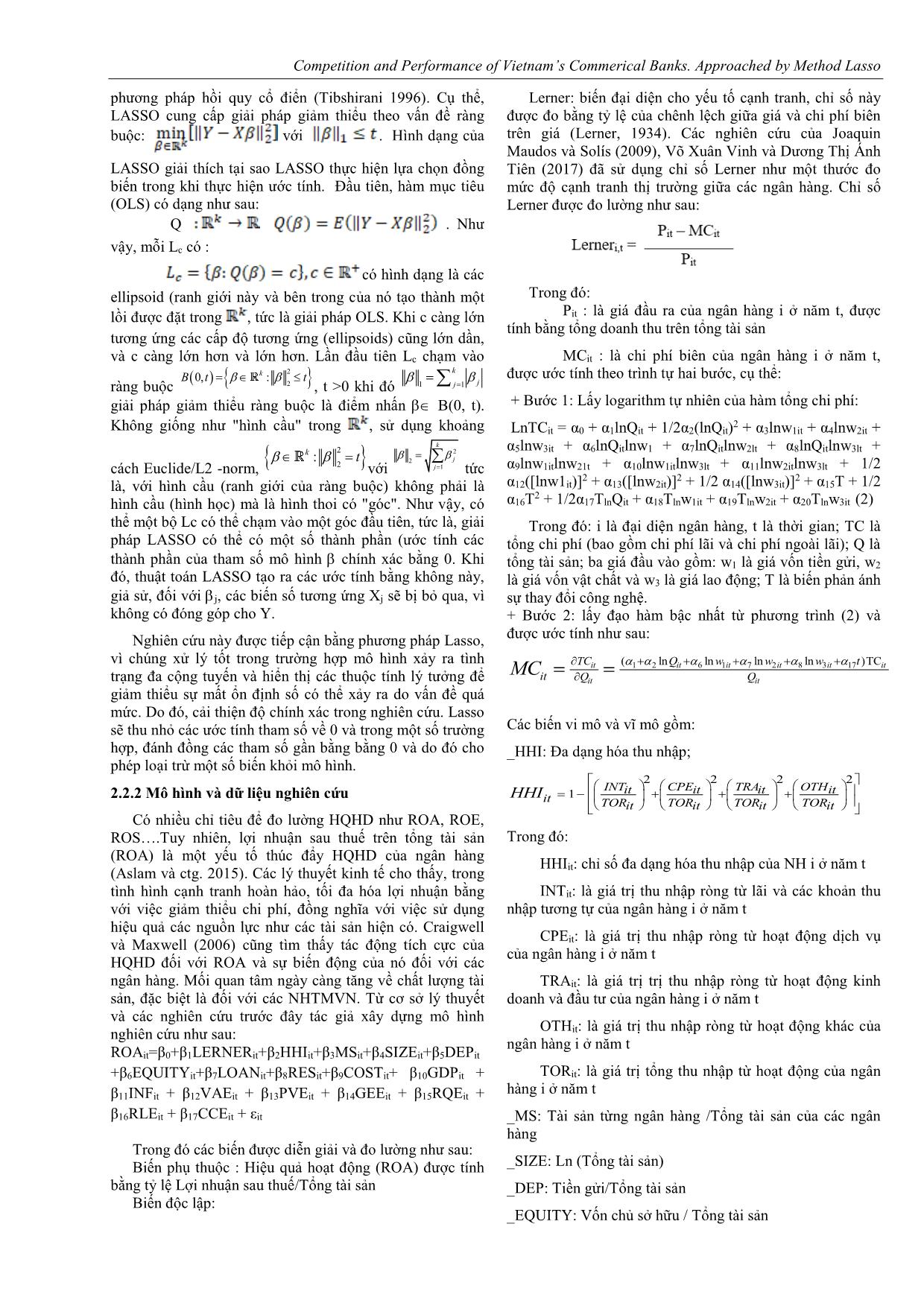

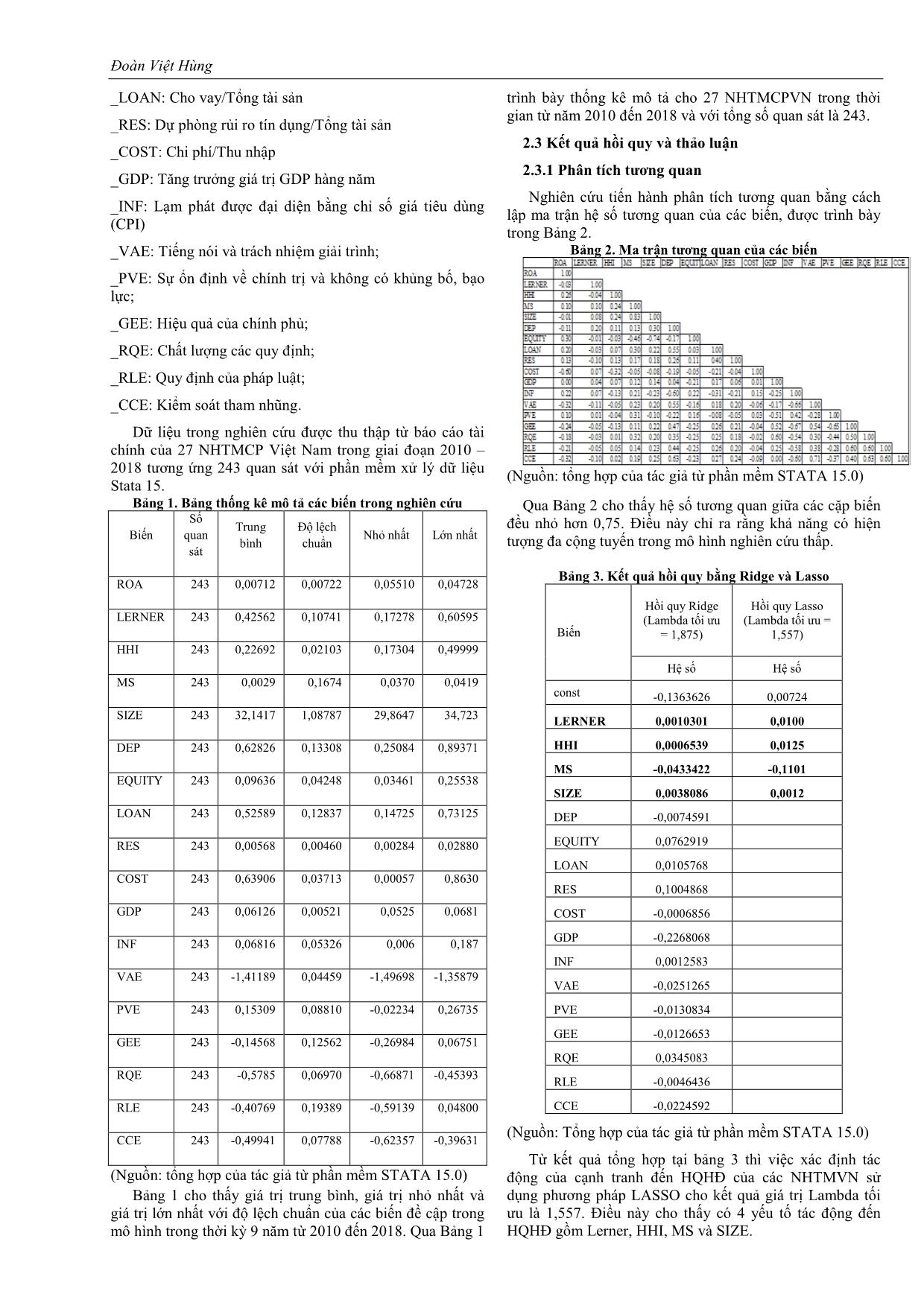

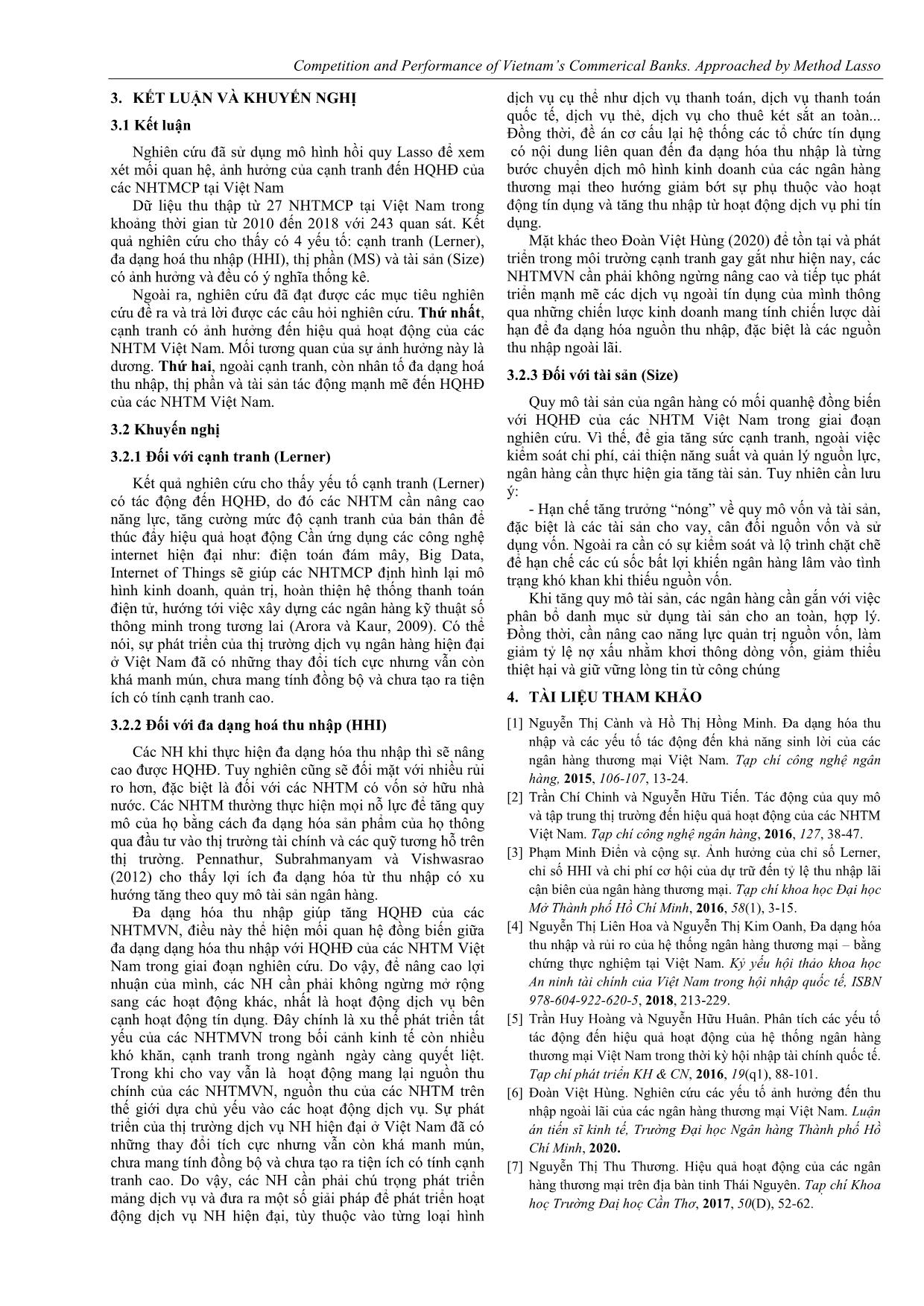

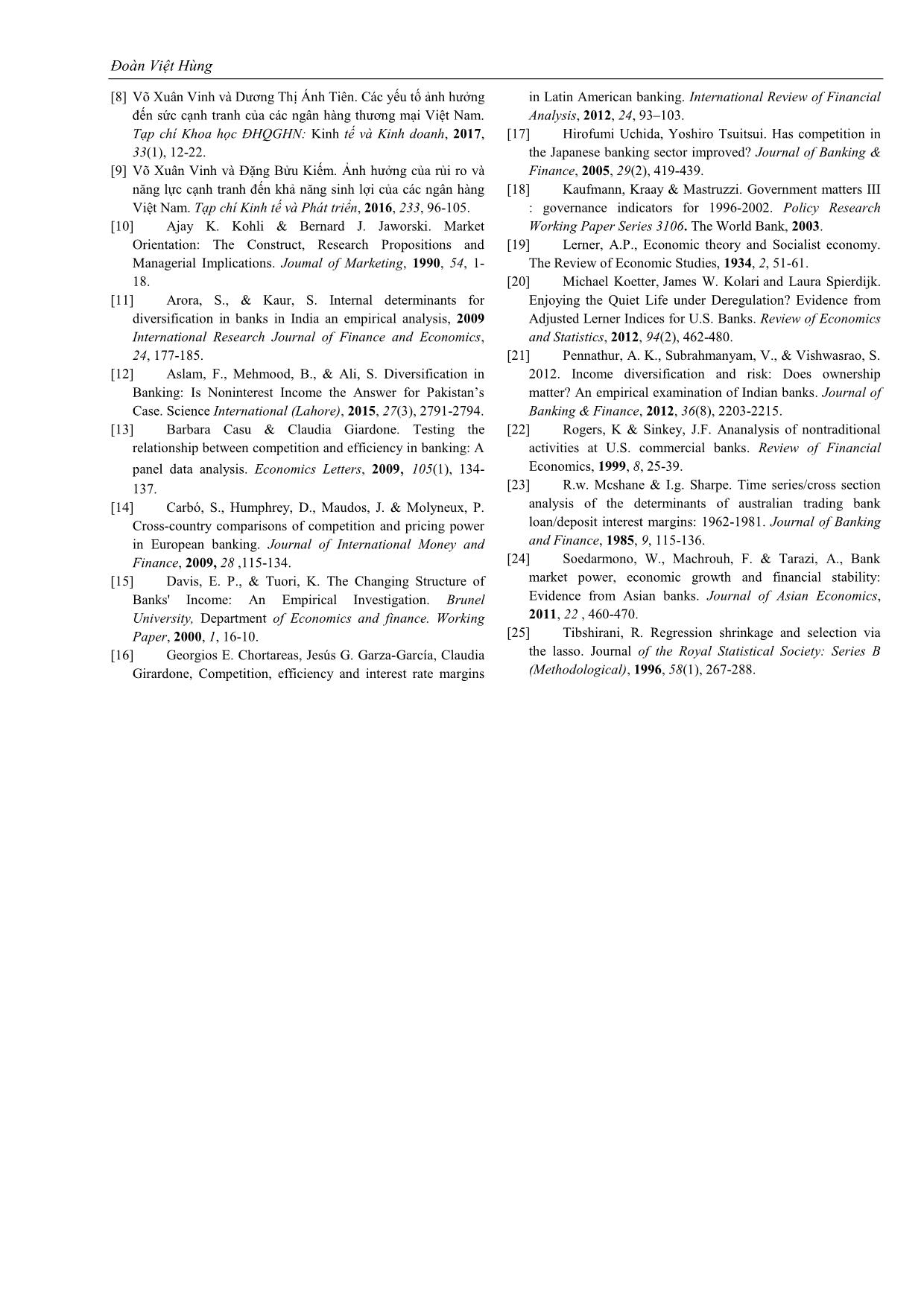

JSLHU JOURNAL OF SCIENCE OF LAC HONG UNIVERSITY Tạp chí Khoa học Lạc Hồng 2019, 8, 8-13 CẠNH TRANH VÀ HIỆU QUẢ HOẠT ĐỘNG CỦA CÁC NGÂN HÀNG THƯƠNG MẠI TẠI VIỆT NAM. TIẾP CẬN BẰNG PHƯƠNG PHÁP LASSO Competition and Performance of Vietnam’s Commerical Banks. Approached By Method Lasso Đoàn Việt Hùng* Khoa Tài chính – Kế toán, Trường Đại học Lạc Hồng, Đồng Nai, Việt Nam TÓM TẮT. Nghiên cứu này nhằm xem xét tác động của cạnh tranh đối với hiệu quả hoạt động của 27 ngân hàng thương mại cổ phần tại Việt Nam trong giai đoạn 2010-2018. Nghiên cứu sử dụng hồi quy bằng phương pháp LASSO và kết quả cho thấy cạnh tranh, đa dạng hóa và tài sản ngân hàng có mối quan hệ tích cực với hiệu quả hoạt động; trong khi có một mối quan hệ tiêu cực giữa thị phần và hiệu quả hoạt động. Nghiên cứu đưa ra một số kiến nghị sẽ giúp các nhà quản lý điều hành hoạt động của NHTM đạt hiệu quả cao nhất. TỪ KHOÁ: Ngân hàng, Hiệu quả hoạt động, Phương pháp Lasso ABSTRACT. The present research examines the impact of competition on performance of 27 joint stock commercial banks in Vietnam in 2010-2018. LASSO (Least absolute shrinkage and selection operator) regression is used, and the results suggest that competition, HHI Index and bank assets have positive relationship with performance; while there is an inverse relationship between the market share and the performance. The research provides some recommendations that will help the management operations of commercial banks reached the highest efficiency. KEYWORDS: Banking, Performance, Lasso 1. GIỚI THIỆU Những năm gần đây, ngành ngân hàng Việt Nam đã có sự chuyển biến mạnh mẽ, từng bước tiến sâu hơn vào quá trình hội nhập quốc tế. Việc Việt Nam ký kết thành công một loạt các hiệp định thương mại tự do, nhất là Hiệp định Đối tác Kinh tế Chiến lược xuyên Thái Bình Dương (nay đổi thành Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương - CPTPP) đã mở ra những cơ hội và thử thách mới cho hệ thống ngân hàng Việt Nam. Việc nâng cao năng lực cạnh tranh của ngân hàng phải là ưu tiên số một và là mục tiêu phải đạt được. Nếu hệ thống ngân hàng trong nước bị phụ thuộc quá nhiều vào các ngân hàng nước ngoài thì nền kinh tế vĩ mô khó có thể ổn định để phát triển bền vững được. Rõ ràng là sự cạnh tranh của các NHTM loại hình cạnh tranh bậc cao, đòi hỏi những chuẩn mực khắt khe hơn bất cứ loại hình kinh doanh nào khác.Vì vậy việc nghiên cứu vấn đề cạnh tranh của các ngân hàng thương mại Việt Nam là một điều cần thiết trong giai đoạn hiện nay. Nghiên cứu này với mục đích xác định các yếu tố, đặc biệt là cạnh tranh ảnh hưởng đến HQHĐ của các NHTMVN. Qua đó đề xuất các giải pháp cụ thể dựa trên các kết quả đạt được nhằm đưa các các giải pháp nâng cao hiệu quả của các NHTMVN. 2. NỘI DUNG 2.1 Cơ sở lý thuyết 2.1.1 Khái niệm chung 2.1.1.1 Cạnh tranh Theo từ điển kinh doanh của Anh (1992) thì khái niệm về cạnh tranh như sau: “cạnh tranh được xem là sự ganh đua, sự kình địch giữa các nhà kinh doanh trên thị trường nhằm tranh giành cùng một loại tài nguyên sản xuất hoặc cùng một loại khách hàng về phía mình. Hoạt động tranh đua giữa những người sản xuất hàng hoá, giữa các thương nhân, các nhà kinh doanh trong nền kinh tế thị trường chi phối bởi quan hệ cung cầu nhằm giành các điều kiện sản xuất, tiêu thụ và thị trường có lợi nhất”. Theo từ điển Bách khoa Việt Nam (2014) thì “Cạnh tranh (trong kinh doanh) là hoạt động tranh đua giữa những người sản xuất hàng hoá, giữa các thương nhân, các nhà kinh doanh trong nền kinh tế thị trường, chi phối quan hệ cung cầu, nhằm giành các điều kiện sản xuất, tiêu thụ thị trường có lợi nhất”. Theo M. Porter (1985) thì cho rằng cạnh tranh là giành lấy thị phần và bản chất của cạnh tranh là tìm kiếm lợi nhuận, là khoản lợi nhuận cao hơn mức lợi nhuận trung bình mà doanh nghiệp đang có. Kết quả quá trình cạnh tranh là sự bình quân hóa lợi nhuận trong ngành theo chiều hướng cải thiện sâu dẫn đến hệ quả là giá cả có thể giảm đi. 2.1.1.2 Hiệu quả hoạt động (HQHĐ) của NHTM Theo Ngân hàng trung ương Châu Âu – ECB (European Central Bank), (2010): “Hiệu quả hoạt động là khả năng tạo ra lợi nhuận bền vững. Lợi nhuận thu được đầu tiên dùng dự phòng cho các khoản lỗ bất ngờ và tăng cường vị thế về vốn, rồi cải thiện lợi nhuận thu được trong tương lai thông qua đầu tư từ các khoản lợi nhận giữ lại”. Còn theo Adel Bino & Shorouq Tomar (2007) thì đã định nghĩa như sau: “hiệu quả hoạt động là kết quả cuối cùng của hoạt động đó” khi xét về mối quan hệ giữa quản trị doanh nghiệp và hiệu quả hoạt động ngân hàng. Trong cuốn từ điển “Toán kinh tế, Thống kê, kinh tế lượng Anh – Việt”, của Nguyễn Khắc Minh thì hiệu quả hoạt động được hiểu là “mức độ thành công mà các doanh nghiệp hoặc các ngân hàng đạt được trong việc phân bố các đầu vào có thể sử dụng và các đầu ra mà họ sản xuất, đáp ứng mục tiêu đã định trước”. Tóm lại, hoạt ... Maudos và Solís (2009), Võ Xuân Vinh và Dương Thị Ánh Tiên (2017) đã sử dụng chỉ số Lerner như một thước đo mức độ cạnh tranh thị trường giữa các ngân hàng. Chỉ số Lerner được đo lường như sau: Trong đó: Pit : là giá đầu ra của ngân hàng i ở năm t, được tính bằng tổng doanh thu trên tổng tài sản MCit : là chi phí biên của ngân hàng i ở năm t, được ước tính theo trình tự hai bước, cụ thể: + Bước 1: Lấy logarithm tự nhiên của hàm tổng chi phí: LnTCit = α0 + α1lnQit + 1/2α2(lnQit)2 + α3lnw1it + α4lnw2it + α5lnw3it + α6lnQitlnw1 + α7lnQitlnw2lt + α8lnQitlnw3lt + α9lnw1itlnw21t + α10lnw1itlnw3lt + α11lnw2itlnw3lt + 1/2 α12([lnw1it)]2 + α13([lnw2it)]2 + 1/2 α14([lnw3it)]2 + α15T + 1/2 α16T2 + 1/2α17TlnQit + α18Tlnw1it + α19Tlnw2it + α20Tlnw3it (2) Trong đó: i là đại diện ngân hàng, t là thời gian; TC là tổng chi phí (bao gồm chi phí lãi và chi phí ngoài lãi); Q là tổng tài sản; ba giá đầu vào gồm: w1 là giá vốn tiền gửi, w2 là giá vốn vật chất và w3 là giá lao động; T là biến phản ánh sự thay đổi công nghệ. + Bước 2: lấy đạo hàm bậc nhất từ phương trình (2) và được ước tính như sau: 1 2 6 1 7 2 8 3 17( ln ln ln ln )TCit it it it it it it it TC Q w w w t it Q Q MC Các biến vi mô và vĩ mô gồm: _HHI: Đa dạng hóa thu nhập; 2 2 2 2 1 INT CPE TRA OTHit it it it it TOR TOR TOR TORit it it it HHI Trong đó: HHIit: chỉ số đa dạng hóa thu nhập của NH i ở năm t INTit: là giá trị thu nhập ròng từ lãi và các khoản thu nhập tương tự của ngân hàng i ở năm t CPEit: là giá trị thu nhập ròng từ hoạt động dịch vụ của ngân hàng i ở năm t TRAit: là giá trị trị thu nhập ròng từ hoạt động kinh doanh và đầu tư của ngân hàng i ở năm t OTHit: là giá trị thu nhập ròng từ hoạt động khác của ngân hàng i ở năm t TORit: là giá trị tổng thu nhập từ hoạt động của ngân hàng i ở năm t _MS: Tài sản từng ngân hàng /Tổng tài sản của các ngân hàng _SIZE: Ln (Tổng tài sản) _DEP: Tiền gửi/Tổng tài sản _EQUITY: Vốn chủ sở hữu / Tổng tài sản Đoàn Việt Hùng _LOAN: Cho vay/Tổng tài sản _RES: Dự phòng rủi ro tín dụng/Tổng tài sản _COST: Chi phí/Thu nhập _GDP: Tăng trưởng giá trị GDP hàng năm _INF: Lạm phát được đại diện bằng chỉ số giá tiêu dùng (CPI) _VAE: Tiếng nói và trách nhiệm giải trình; _PVE: Sự ổn định về chính trị và không có khủng bố, bạo lực; _GEE: Hiệu quả của chính phủ; _RQE: Chất lượng các quy định; _RLE: Quy định của pháp luật; _CCE: Kiểm soát tham nhũng. Dữ liệu trong nghiên cứu được thu thập từ báo cáo tài chính của 27 NHTMCP Việt Nam trong giai đoạn 2010 – 2018 tương ứng 243 quan sát với phần mềm xử lý dữ liệu Stata 15. Bảng 1. Bảng thống kê mô tả các biến trong nghiên cứu Biến Số quan sát Trung bình Độ lệch chuẩn Nhỏ nhất Lớn nhất ROA 243 0,00712 0,00722 0,05510 0,04728 LERNER 243 0,42562 0,10741 0,17278 0,60595 HHI 243 0,22692 0,02103 0,17304 0,49999 MS 243 0,0029 0,1674 0,0370 0,0419 SIZE 243 32,1417 1,08787 29,8647 34,723 DEP 243 0,62826 0,13308 0,25084 0,89371 EQUITY 243 0,09636 0,04248 0,03461 0,25538 LOAN 243 0,52589 0,12837 0,14725 0,73125 RES 243 0,00568 0,00460 0,00284 0,02880 COST 243 0,63906 0,03713 0,00057 0,8630 GDP 243 0,06126 0,00521 0,0525 0,0681 INF 243 0,06816 0,05326 0,006 0,187 VAE 243 -1,41189 0,04459 -1,49698 -1,35879 PVE 243 0,15309 0,08810 -0,02234 0,26735 GEE 243 -0,14568 0,12562 -0,26984 0,06751 RQE 243 -0,5785 0,06970 -0,66871 -0,45393 RLE 243 -0,40769 0,19389 -0,59139 0,04800 CCE 243 -0,49941 0,07788 -0,62357 -0,39631 (Nguồn: tổng hợp của tác giả từ phần mềm STATA 15.0) Bảng 1 cho thấy giá trị trung bình, giá trị nhỏ nhất và giá trị lớn nhất với độ lệch chuẩn của các biến đề cập trong mô hình trong thời kỳ 9 năm từ 2010 đến 2018. Qua Bảng 1 trình bày thống kê mô tả cho 27 NHTMCPVN trong thời gian từ năm 2010 đến 2018 và với tổng số quan sát là 243. 2.3 Kết quả hồi quy và thảo luận 2.3.1 Phân tích tương quan Nghiên cứu tiến hành phân tích tương quan bằng cách lập ma trận hệ số tương quan của các biến, được trình bày trong Bảng 2. Bảng 2. Ma trận tương quan của các biến (Nguồn: tổng hợp của tác giả từ phần mềm STATA 15.0) Qua Bảng 2 cho thấy hệ số tương quan giữa các cặp biến đều nhỏ hơn 0,75. Điều này chỉ ra rằng khả năng có hiện tượng đa cộng tuyến trong mô hình nghiên cứu thấp. Bảng 3. Kết quả hồi quy bằng Ridge và Lasso Biến Hồi quy Ridge (Lambda tối ưu = 1,875) Hồi quy Lasso (Lambda tối ưu = 1,557) Hệ số Hệ số const -0,1363626 0,00724 LERNER 0,0010301 0,0100 HHI 0,0006539 0,0125 MS -0,0433422 -0,1101 SIZE 0,0038086 0,0012 DEP -0,0074591 EQUITY 0,0762919 LOAN 0,0105768 RES 0,1004868 COST -0,0006856 GDP -0,2268068 INF 0,0012583 VAE -0,0251265 PVE -0,0130834 GEE -0,0126653 RQE 0,0345083 RLE -0,0046436 CCE -0,0224592 (Nguồn: Tổng hợp của tác giả từ phần mềm STATA 15.0) Từ kết quả tổng hợp tại bảng 3 thì việc xác định tác động của cạnh tranh đến HQHĐ của các NHTMVN sử dụng phương pháp LASSO cho kết quả giá trị Lambda tối ưu là 1,557. Điều này cho thấy có 4 yếu tố tác động đến HQHĐ gồm Lerner, HHI, MS và SIZE. Competition and Performance of Vietnam’s Commerical Banks. Approached by Method Lasso 3. KẾT LUẬN VÀ KHUYẾN NGHỊ 3.1 Kết luận Nghiên cứu đã sử dụng mô hình hồi quy Lasso để xem xét mối quan hệ, ảnh hưởng của cạnh tranh đến HQHĐ của các NHTMCP tại Việt Nam Dữ liệu thu thập từ 27 NHTMCP tại Việt Nam trong khoảng thời gian từ 2010 đến 2018 với 243 quan sát. Kết quả nghiên cứu cho thấy có 4 yếu tố: cạnh tranh (Lerner), đa dạng hoá thu nhập (HHI), thị phần (MS) và tài sản (Size) có ảnh hưởng và đều có ý nghĩa thống kê. Ngoài ra, nghiên cứu đã đạt được các mục tiêu nghiên cứu đề ra và trả lời được các câu hỏi nghiên cứu. Thứ nhất, cạnh tranh có ảnh hưởng đến hiệu quả hoạt động của các NHTM Việt Nam. Mối tương quan của sự ảnh hưởng này là dương. Thứ hai, ngoài cạnh tranh, còn nhân tố đa dạng hoá thu nhập, thị phần và tài sản tác động mạnh mẽ đến HQHĐ của các NHTM Việt Nam. 3.2 Khuyến nghị 3.2.1 Đối với cạnh tranh (Lerner) Kết quả nghiên cứu cho thấy yếu tố cạnh tranh (Lerner) có tác động đến HQHĐ, do đó các NHTM cần nâng cao năng lực, tăng cường mức độ cạnh tranh của bản thân để thúc đẩy hiệu quả hoạt động Cần ứng dụng các công nghệ internet hiện đại như: điện toán đám mây, Big Data, Internet of Things sẽ giúp các NHTMCP định hình lại mô hình kinh doanh, quản trị, hoàn thiện hệ thống thanh toán điện tử, hướng tới việc xây dựng các ngân hàng kỹ thuật số thông minh trong tương lai (Arora và Kaur, 2009). Có thể nói, sự phát triển của thị trường dịch vụ ngân hàng hiện đại ở Việt Nam đã có những thay đổi tích cực nhưng vẫn còn khá manh mún, chưa mang tính đồng bộ và chưa tạo ra tiện ích có tính cạnh tranh cao. 3.2.2 Đối với đa dạng hoá thu nhập (HHI) Các NH khi thực hiện đa dạng hóa thu nhập thì sẽ nâng cao được HQHĐ. Tuy nghiên cũng sẽ đối mặt với nhiều rủi ro hơn, đặc biệt là đối với các NHTM có vốn sở hữu nhà nước. Các NHTM thường thực hiện mọi nỗ lực để tăng quy mô của họ bằng cách đa dạng hóa sản phẩm của họ thông qua đầu tư vào thị trường tài chính và các quỹ tương hỗ trên thị trường. Pennathur, Subrahmanyam và Vishwasrao (2012) cho thấy lợi ích đa dạng hóa từ thu nhập có xu hướng tăng theo quy mô tài sản ngân hàng. Đa dạng hóa thu nhập giúp tăng HQHĐ của các NHTMVN, điều này thể hiện mối quan hệ đồng biến giữa đa dạng dạng hóa thu nhập với HQHĐ của các NHTM Việt Nam trong giai đoạn nghiên cứu. Do vậy, để nâng cao lợi nhuận của mình, các NH cần phải không ngừng mở rộng sang các hoạt động khác, nhất là hoạt động dịch vụ bên cạnh hoạt động tín dụng. Đây chính là xu thế phát triển tất yếu của các NHTMVN trong bối cảnh kinh tế còn nhiều khó khăn, cạnh tranh trong ngành ngày càng quyết liệt. Trong khi cho vay vẫn là hoạt động mang lại nguồn thu chính của các NHTMVN, nguồn thu của các NHTM trên thế giới dựa chủ yếu vào các hoạt động dịch vụ. Sự phát triển của thị trường dịch vụ NH hiện đại ở Việt Nam đã có những thay đổi tích cực nhưng vẫn còn khá manh mún, chưa mang tính đồng bộ và chưa tạo ra tiện ích có tính cạnh tranh cao. Do vậy, các NH cần phải chú trọng phát triển mảng dịch vụ và đưa ra một số giải pháp để phát triển hoạt động dịch vụ NH hiện đại, tùy thuộc vào từng loại hình dịch vụ cụ thể như dịch vụ thanh toán, dịch vụ thanh toán quốc tế, dịch vụ thẻ, dịch vụ cho thuê két sắt an toàn... Đồng thời, đề án cơ cấu lại hệ thống các tổ chức tín dụng có nội dung liên quan đến đa dạng hóa thu nhập là từng bước chuyển dịch mô hình kinh doanh của các ngân hàng thương mại theo hướng giảm bớt sự phụ thuộc vào hoạt động tín dụng và tăng thu nhập từ hoạt động dịch vụ phi tín dụng. Mặt khác theo Đoàn Việt Hùng (2020) để tồn tại và phát triển trong môi trường cạnh tranh gay gắt như hiện nay, các NHTMVN cần phải không ngừng nâng cao và tiếp tục phát triển mạnh mẽ các dịch vụ ngoài tín dụng của mình thông qua những chiến lược kinh doanh mang tính chiến lược dài hạn để đa dạng hóa nguồn thu nhập, đặc biệt là các nguồn thu nhập ngoài lãi. 3.2.3 Đối với tài sản (Size) Quy mô tài sản của ngân hàng có mối quanhệ đồng biến với HQHĐ của các NHTM Việt Nam trong giai đoạn nghiên cứu. Vì thế, để gia tăng sức cạnh tranh, ngoài việc kiểm soát chi phí, cải thiện năng suất và quản lý nguồn lực, ngân hàng cần thực hiện gia tăng tài sản. Tuy nhiên cần lưu ý: - Hạn chế tăng trưởng “nóng” về quy mô vốn và tài sản, đặc biệt là các tài sản cho vay, cân đối nguồn vốn và sử dụng vốn. Ngoài ra cần có sự kiểm soát và lộ trình chặt chẽ để hạn chế các cú sốc bất lợi khiến ngân hàng lâm vào tình trạng khó khan khi thiếu nguồn vốn. Khi tăng quy mô tài sản, các ngân hàng cần gắn với việc phân bổ danh mục sử dụng tài sản cho an toàn, hợp lý. Đồng thời, cần nâng cao năng lực quản trị nguồn vốn, làm giảm tỷ lệ nợ xấu nhằm khơi thông dòng vốn, giảm thiểu thiệt hại và giữ vững lòng tin từ công chúng 4. TÀI LIỆU THAM KHẢO [1] Nguyễn Thị Cành và Hồ Thị Hồng Minh. Đa dạng hóa thu nhập và các yếu tố tác động đến khả năng sinh lời của các ngân hàng thương mại Việt Nam. Tạp chí công nghệ ngân hàng, 2015, 106-107, 13-24. [2] Trần Chí Chinh và Nguyễn Hữu Tiến. Tác động của quy mô và tập trung thị trường đến hiệu quả hoạt động của các NHTM Việt Nam. Tạp chí công nghệ ngân hàng, 2016, 127, 38-47. [3] Phạm Minh Điển và cộng sự. Ảnh hưởng của chỉ số Lerner, chỉ số HHI và chi phí cơ hội của dự trữ đến tỷ lệ thu nhập lãi cận biên của ngân hàng thương mại. Tạp chí khoa học Đại học Mở Thành phố Hồ Chí Minh, 2016, 58(1), 3-15. [4] Nguyễn Thị Liên Hoa và Nguyễn Thị Kim Oanh, Đa dạng hóa thu nhập và rủi ro của hệ thống ngân hàng thương mại – bằng chứng thực nghiệm tại Việt Nam. Kỷ yếu hội thảo khoa học An ninh tài chính của Việt Nam trong hội nhập quốc tế, ISBN 978-604-922-620-5, 2018, 213-229. [5] Trần Huy Hoàng và Nguyễn Hữu Huân. Phân tích các yếu tố tác động đến hiệu quả hoạt động của hệ thống ngân hàng thương mại Việt Nam trong thời kỳ hội nhập tài chính quốc tế. Tạp chí phát triển KH & CN, 2016, 19(q1), 88-101. [6] Đoàn Việt Hùng. Nghiên cứu các yếu tố ảnh hưởng đến thu nhập ngoài lãi của các ngân hàng thương mại Việt Nam. Luận án tiến sĩ kinh tế, Trường Đại học Ngân hàng Thành phố Hồ Chí Minh, 2020. [7] Nguyễn Thị Thu Thương. Hiệu quả hoạt động của các ngân hàng thương mại trên địa bàn tỉnh Thái Nguyên. Tap ̣chı́ Khoa hoc ̣Trường Đaị hoc ̣Cần Thơ, 2017, 50(D), 52-62. Đoàn Việt Hùng [8] Võ Xuân Vinh và Dương Thị Ánh Tiên. Các yếu tố ảnh hưởng đến sức cạnh tranh của các ngân hàng thương mại Việt Nam. Tạp chí Khoa học ĐHQGHN: Kinh tế và Kinh doanh, 2017, 33(1), 12-22. [9] Võ Xuân Vinh và Đặng Bửu Kiếm. Ảnh hưởng của rủi ro và năng lực cạnh tranh đến khả năng sinh lợi của các ngân hàng Việt Nam. Tạp chí Kinh tế và Phát triển, 2016, 233, 96-105. [10] Ajay K. Kohli & Bernard J. Jaworski. Market Orientation: The Construct, Research Propositions and Managerial Implications. Joumal of Marketing, 1990, 54, 1- 18. [11] Arora, S., & Kaur, S. Internal determinants for diversification in banks in India an empirical analysis, 2009 International Research Journal of Finance and Economics, 24, 177-185. [12] Aslam, F., Mehmood, B., & Ali, S. Diversification in Banking: Is Noninterest Income the Answer for Pakistan’s Case. Science International (Lahore), 2015, 27(3), 2791-2794. [13] Barbara Casu & Claudia Giardone. Testing the relationship between competition and efficiency in banking: A panel data analysis. Economics Letters, 2009, 105(1), 134- 137. [14] Carbó, S., Humphrey, D., Maudos, J. & Molyneux, P. Cross-country comparisons of competition and pricing power in European banking. Journal of International Money and Finance, 2009, 28 ,115-134. [15] Davis, E. P., & Tuori, K. The Changing Structure of Banks' Income: An Empirical Investigation. Brunel University, Department of Economics and finance. Working Paper, 2000, 1, 16-10. [16] Georgios E. Chortareas, Jesús G. Garza-García, Claudia Girardone, Competition, efficiency and interest rate margins in Latin American banking. International Review of Financial Analysis, 2012, 24, 93–103. [17] Hirofumi Uchida, Yoshiro Tsuitsui. Has competition in the Japanese banking sector improved? Journal of Banking & Finance, 2005, 29(2), 419-439. [18] Kaufmann, Kraay & Mastruzzi. Government matters III : governance indicators for 1996-2002. Policy Research Working Paper Series 3106. The World Bank, 2003. [19] Lerner, A.P., Economic theory and Socialist economy. The Review of Economic Studies, 1934, 2, 51-61. [20] Michael Koetter, James W. Kolari and Laura Spierdijk. Enjoying the Quiet Life under Deregulation? Evidence from Adjusted Lerner Indices for U.S. Banks. Review of Economics and Statistics, 2012, 94(2), 462-480. [21] Pennathur, A. K., Subrahmanyam, V., & Vishwasrao, S. 2012. Income diversification and risk: Does ownership matter? An empirical examination of Indian banks. Journal of Banking & Finance, 2012, 36(8), 2203-2215. [22] Rogers, K & Sinkey, J.F. Ananalysis of nontraditional activities at U.S. commercial banks. Review of Financial Economics, 1999, 8, 25-39. [23] R.w. Mcshane & I.g. Sharpe. Time series/cross section analysis of the determinants of australian trading bank loan/deposit interest margins: 1962-1981. Journal of Banking and Finance, 1985, 9, 115-136. [24] Soedarmono, W., Machrouh, F. & Tarazi, A., Bank market power, economic growth and financial stability: Evidence from Asian banks. Journal of Asian Economics, 2011, 22 , 460-470. [25] Tibshirani, R. Regression shrinkage and selection via the lasso. Journal of the Royal Statistical Society: Series B (Methodological), 1996, 58(1), 267-288.

File đính kèm:

canh_tranh_va_hieu_qua_hoat_dong_cua_cac_ngan_hang_thuong_ma.pdf

canh_tranh_va_hieu_qua_hoat_dong_cua_cac_ngan_hang_thuong_ma.pdf