Các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp ngành nhựa niêm yết tại Việt Nam

Tín dụng thương mại là mối quan hệ tín dụng

giữa các doanh nghiệp thông qua hình thức mua

bán chịu hàng hóa, trong đó người cho vay là

người bán chịu hàng vì đã chuyển nhượng tạm

thời quyền sử dụng lượng giá trị hàng hóa bán

chịu cho người mua. Hình thức tín dụng thương

mại ra đời, phát triển bắt nguồn từ nhu cầu cần

nguồn vốn tạm thời giữa các doanh nghiệp trong

quá trình sản xuất kinh doanh và đẩy nhanh quá

trình tiêu thụ sản phẩm.

Trong giai đoạn 2012 – 2020, các doanh

nghiệp ngành Nhựa tại Việt Nam đã có sự phát

triển mạnh mẽ và trở thành ngành công nghiệp

năng động với số lượng gần 4000 doanh nghiệp,

tốc độ tăng trưởng bình quân 18%. Sự tăng trưởng

mạnh mẽ đó xuất phát từ mở rộng thị trường tiêu

thụ và tiềm năng phát triển còn rất lớn. Sản phẩm

Nhựa đã và đang thâm nhập vào hầu hết các ngành

nghề, các lĩnh vực khác nhau như ngành xây dựng,

ngành ô tô và các hoạt động sinh hoạt khác. Tuy

nhiên, trong quá trình phát triển, các doanh nghiệp

ngành Nhựa đang gặp phải những khó khăn như

quy mô còn hạn chế, nguyên liệu phục vụ cho sản

xuất phần lớn nhập khẩu, tiêu thụ sản phẩm gặp

phải sự cạnh tranh mạnh mẽ Nhằm đảm bảo quá

trình kinh doanh được thuận lợi, các doanh nghiệp

ngành nhựa thường cho khách hàng mua trả chậm

giá trị hàng hóa trong một khoảng thời gian nhất

định, tức là các doanh nghiệp bán chịu sẽ cấp tín

dụng thương mại cho khách hàng với tỷ lệ khoản

phải thu bình quân trên tổng tài sản bình quân là

20%, tốc độ tăng trưởng bình quân trong giai đoạn

2012 – 2019 là 1,23% Doanh nghiệp thực hiện cấp

tín dụng thương mại cho khách hàng sẽ có thể thúc

đẩy lượng hàng hóa bán ra, giảm hàng tồn kho và

tăng doanh thu. Bên cạnh đó, doanh nghiệp ngành

nhựa mua chịu, tức được cấp tín dụng thương mại

sẽ có nguồn hàng hóa phục vụ cho sản xuất kinh

doanh mà không phải thanh toán tiền hàng ngay.

Tuy nhiên, việc duy trì quy mô bán chịu lớn chưa

chắc đã là tốt. Khi thực hiện chính sách bán chịu,

doanh nghiệp bán chịu sẽ đối mặt với rủi ro tín

dụng và bị doanh nghiệp mua chịu chiếm dụng

vốn. Doanh nghiệp được nhận tín dụng thương

mại bị động và không thể tự quyết định lượng tín

dụng thương mại được nhận. Như vậy, khi thực

hiện chính sách tín dụng thương mại, doanh

nghiệp cần cân nhắc giữa lợi ích và rủi ro từ hoạt

động mua bán chịu hàng hóa.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Tóm tắt nội dung tài liệu: Các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp ngành nhựa niêm yết tại Việt Nam

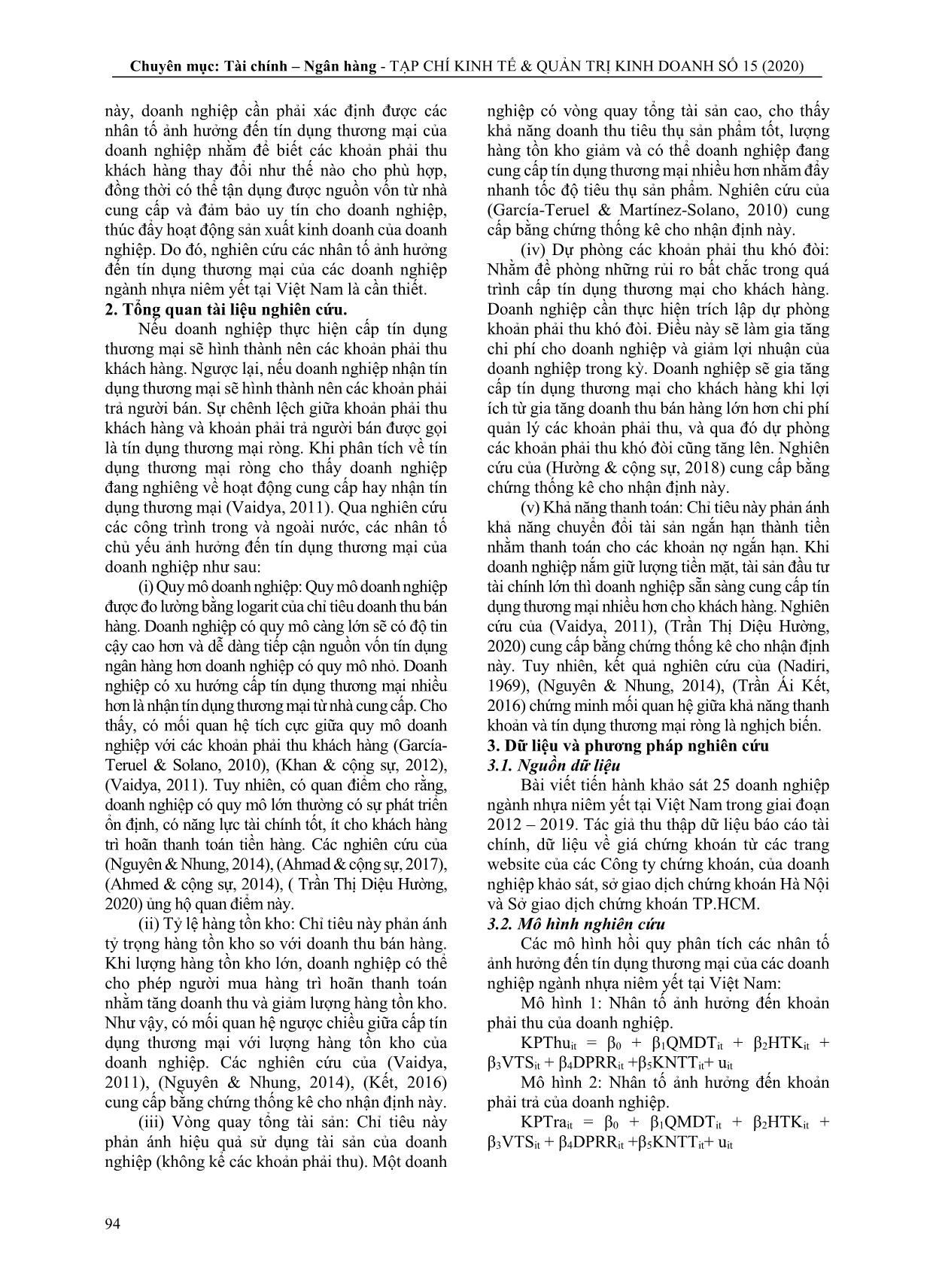

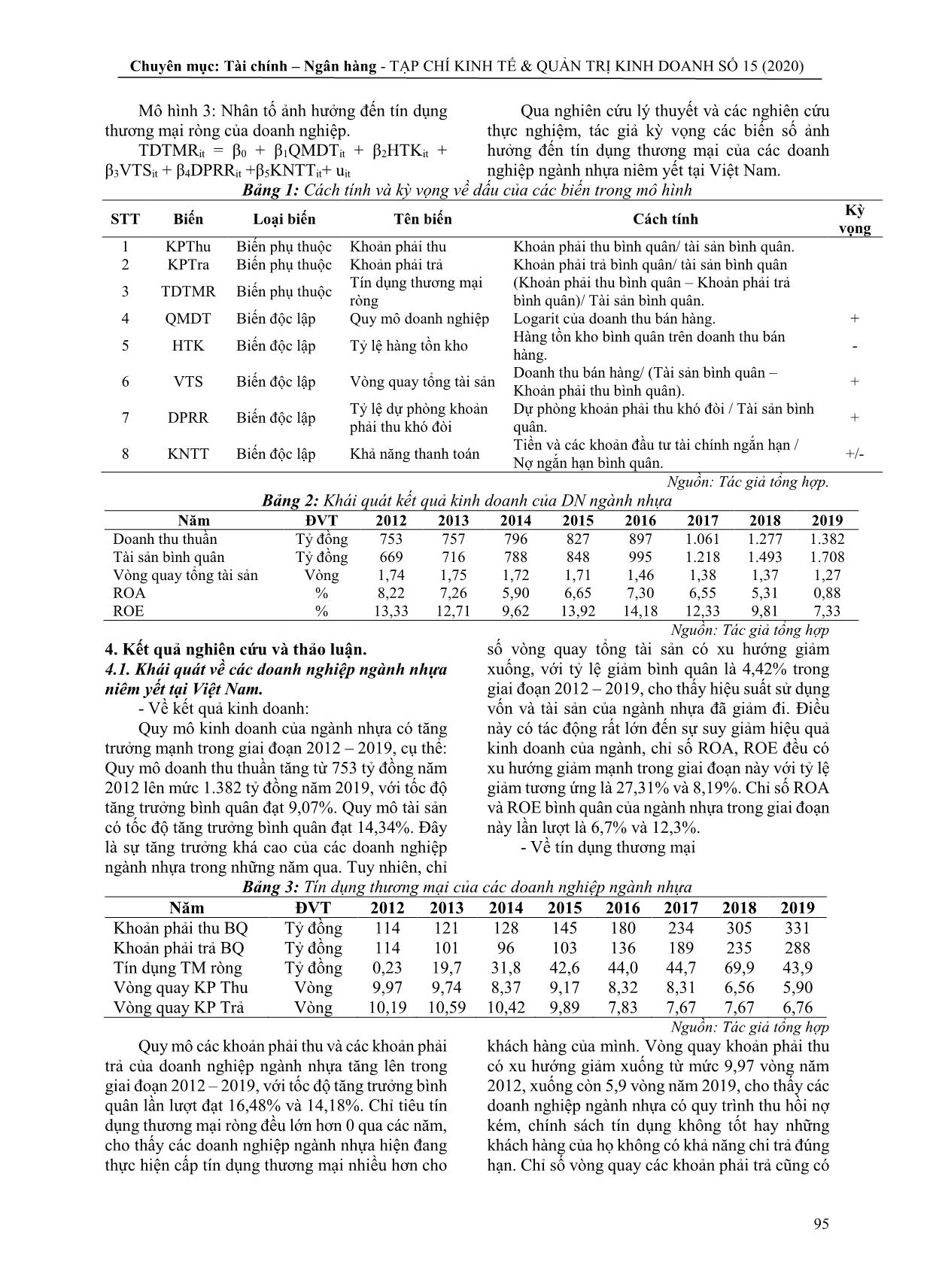

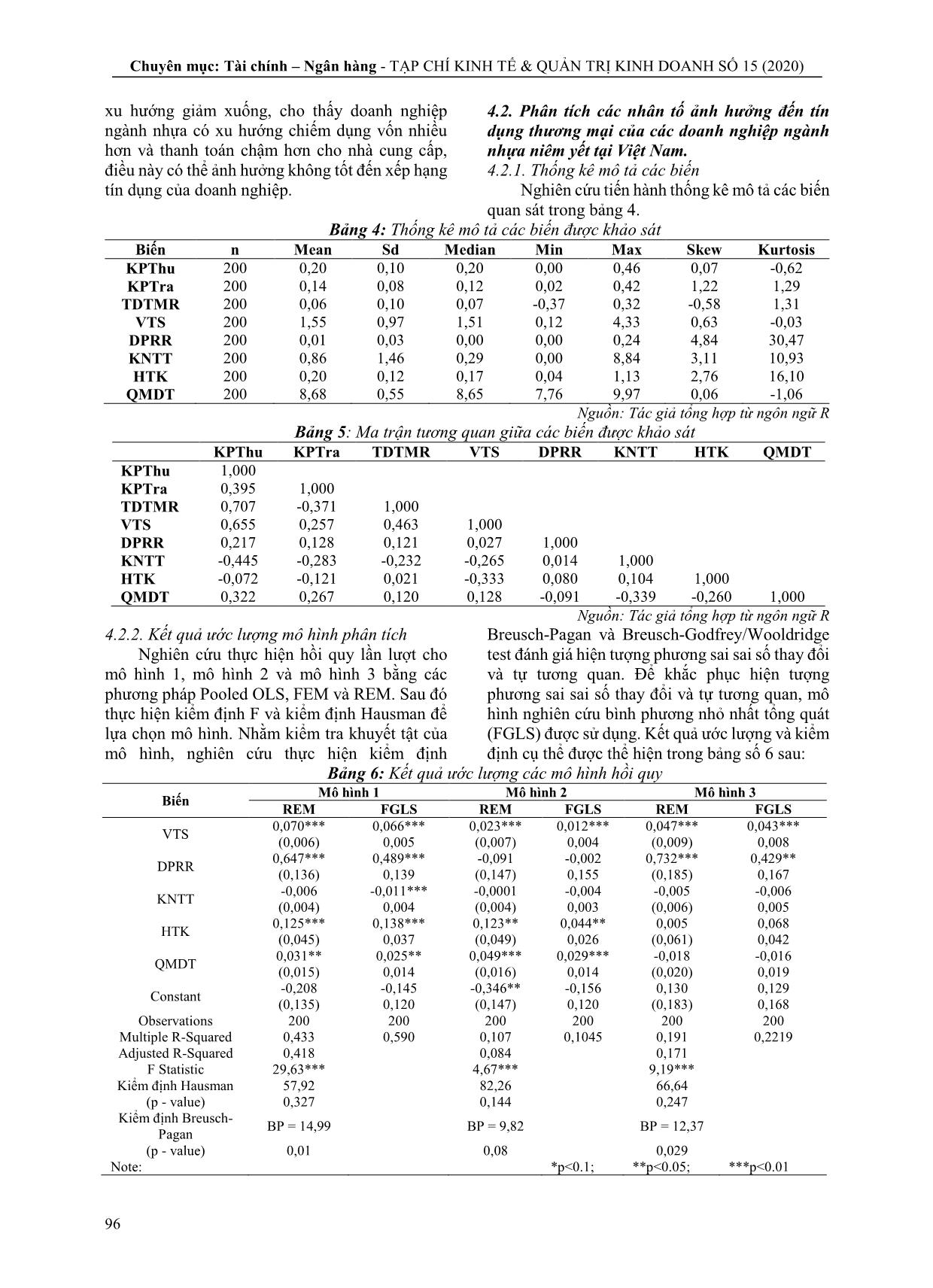

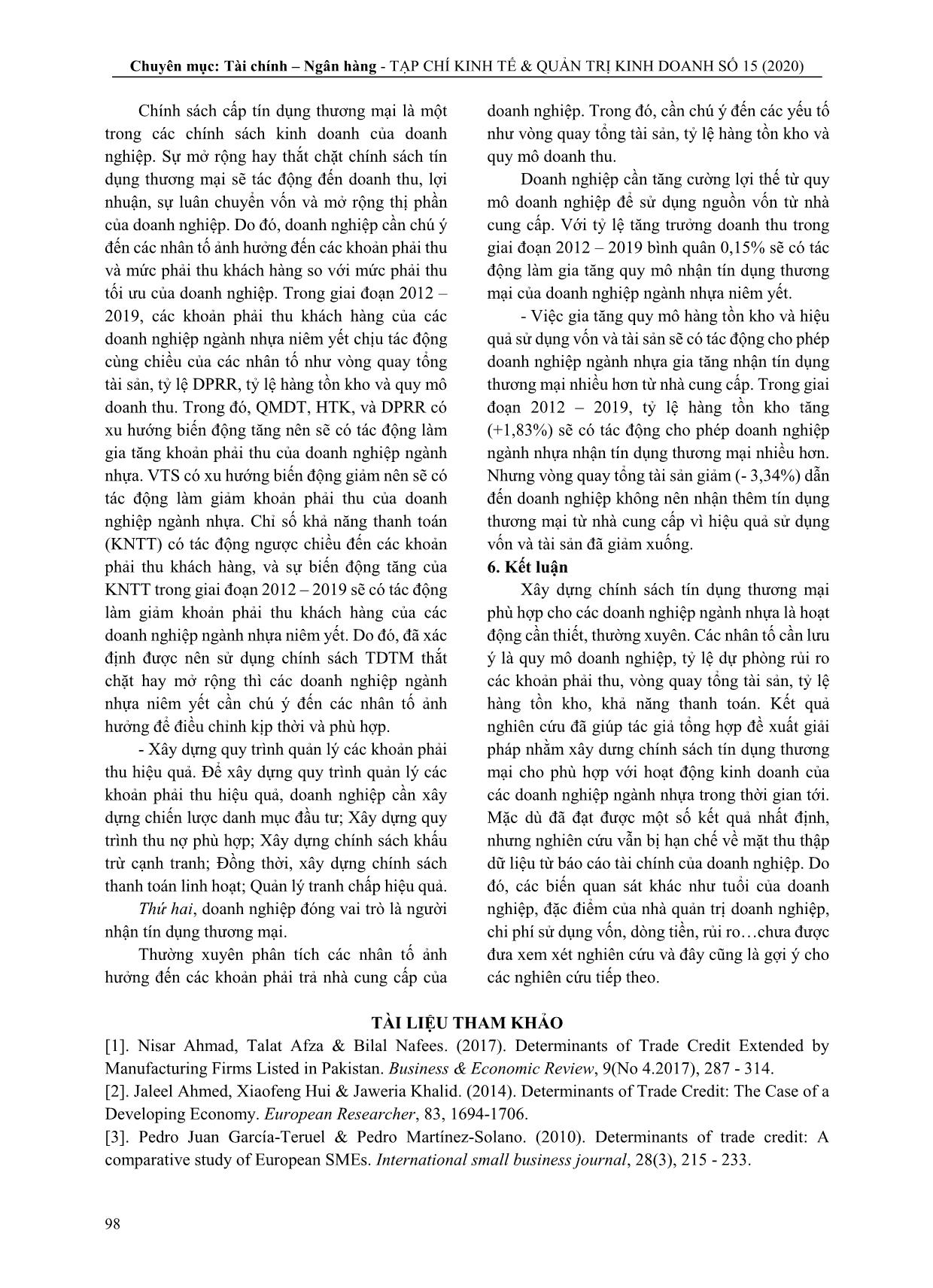

Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 93 CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN TÍN DỤNG THƯƠNG MẠI CỦA CÁC DOANH NGHIỆP NGÀNH NHỰA NIÊM YẾT TẠI VIỆT NAM Nguyễn Việt Dũng1, Trần Văn Quyết2 Tóm tắt Bài viết nghiên cứu các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp ngành nhựa niêm yết tại Việt Nam. Với số liệu nghiên cứu của 25 doanh nghiệp ngành nhựa niêm yết trong giai đoạn 2012 – 2019, đối với chính sách cấp tín dụng thương mại, kết quả ước lượng chỉ ra rằng vòng quay tổng tài sản (VTS), Tỷ lệ dự phòng rủi ro các khoản phải thu (DPRR), Tỷ lệ hàng tồn kho (HTK) và quy mô doanh nghiệp (QMDT) có tác động cùng chiều đến các khoản phải thu khách hàng. Chỉ tiêu khả năng thanh toán (KNTT) có tác động ngược chiều đến các khoản phải thu khách hàng. Đối với chính sách nhận tín dụng thương mại, kết quả ước lượng cho thấy VTS, HTK, QMDT có tác động tích cực đến khả năng nhận tín dụng thương mại của doanh nghiệp. Từ kết quả nghiên cứu, bài viết đề xuất một số hàm ý chính sách trong xây dựng chính sách tín dụng thương mại của doanh nghiệp ngành nhựa niêm yết tại Việt Nam. Từ khóa: Tín dụng thương mại, doanh nghiệp ngành nhựa, nhân tố ảnh hưởng. FACTORS AFFECTING THE COMMERCIAL CREDIT OF LISTED PLASTIC ENTERPRISES IN VIETNAM Abstract This paper studies the factors which affect the commercial credit of plastic companies listed in Vietnam Stock Market. Using the data of 25 listed plastics enterprises from 2012 to 2019 in terms of commercial credit policy, the estimated result indicates that the total asset turnover (VTS), reserve ratio for receivables (DPRR), Inventory ratio (HTK) and firm size (QMDT) have a positive impact on the accounts receivables. Solvency ratio (KNTT) has a negative impact on the accounts receivables. Regarding the policy of receiving commercial credit, the estimated result shows that VTS, HTK, QMDT affect positively on the enterprises’ abilities of receiving commercial credit. Based on the research results, the article proposes a variety of implications in building commercial credit policies for listed plastic enterprises in Vietnam. Keywords: Commercial credit, plastic enterprises, influencing factors. JEL classification: G; G3 1. Đặt vấn đề Tín dụng thương mại là mối quan hệ tín dụng giữa các doanh nghiệp thông qua hình thức mua bán chịu hàng hóa, trong đó người cho vay là người bán chịu hàng vì đã chuyển nhượng tạm thời quyền sử dụng lượng giá trị hàng hóa bán chịu cho người mua. Hình thức tín dụng thương mại ra đời, phát triển bắt nguồn từ nhu cầu cần nguồn vốn tạm thời giữa các doanh nghiệp trong quá trình sản xuất kinh doanh và đẩy nhanh quá trình tiêu thụ sản phẩm. Trong giai đoạn 2012 – 2020, các doanh nghiệp ngành Nhựa tại Việt Nam đã có sự phát triển mạnh mẽ và trở thành ngành công nghiệp năng động với số lượng gần 4000 doanh nghiệp, tốc độ tăng trưởng bình quân 18%. Sự tăng trưởng mạnh mẽ đó xuất phát từ mở rộng thị trường tiêu thụ và tiềm năng phát triển còn rất lớn. Sản phẩm Nhựa đã và đang thâm nhập vào hầu hết các ngành nghề, các lĩnh vực khác nhau như ngành xây dựng, ngành ô tô và các hoạt động sinh hoạt khác. Tuy nhiên, trong quá trình phát triển, các doanh nghiệp ngành Nhựa đang gặp phải những khó khăn như quy mô còn hạn chế, nguyên liệu phục vụ cho sản xuất phần lớn nhập khẩu, tiêu thụ sản phẩm gặp phải sự cạnh tranh mạnh mẽ Nhằm đảm bảo quá trình kinh doanh được thuận lợi, các doanh nghiệp ngành nhựa thường cho khách hàng mua trả chậm giá trị hàng hóa trong một khoảng thời gian nhất định, tức là các doanh nghiệp bán chịu sẽ cấp tín dụng thương mại cho khách hàng với tỷ lệ khoản phải thu bình quân trên tổng tài sản bình quân là 20%, tốc độ tăng trưởng bình quân trong giai đoạn 2012 – 2019 là 1,23% Doanh nghiệp thực hiện cấp tín dụng thương mại cho khách hàng sẽ có thể thúc đẩy lượng hàng hóa bán ra, giảm hàng tồn kho và tăng doanh thu. Bên cạnh đó, doanh nghiệp ngành nhựa mua chịu, tức được cấp tín dụng thương mại sẽ có nguồn hàng hóa phục vụ cho sản xuất kinh doanh mà không phải thanh toán tiền hàng ngay. Tuy nhiên, việc duy trì quy mô bán chịu lớn chưa chắc đã là tốt. Khi thực hiện chính sách bán chịu, doanh nghiệp bán chịu sẽ đối mặt với rủi ro tín dụng và bị doanh nghiệp mua chịu chiếm dụng vốn. Doanh nghiệp được nhận tín dụng thương mại bị động và không thể tự quyết định lượng tín dụng thương mại được nhận. Như vậy, khi thực hiện chính sách tín dụng thương mại, doanh nghiệp cần cân nhắc giữa lợi ích và rủi ro từ hoạt động mua bán chịu hàng hóa. Để làm được điều Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 94 này, doanh nghiệp cần phải xác định được các nhân tố ảnh hưởng đến tín dụng thương mại của doanh nghiệp nhằm để biết các khoản phải thu khách hàng thay đổi như thế nào cho phù hợp, đồng thời có thể tận dụng đư ... mô các khoản phải thu và các khoản phải trả của doanh nghiệp ngành nhựa tăng lên trong giai đoạn 2012 – 2019, với tốc độ tăng trưởng bình quân lần lượt đạt 16,48% và 14,18%. Chỉ tiêu tín dụng thương mại ròng đều lớn hơn 0 qua các năm, cho thấy các doanh nghiệp ngành nhựa hiện đang thực hiện cấp tín dụng thương mại nhiều hơn cho khách hàng của mình. Vòng quay khoản phải thu có xu hướng giảm xuống từ mức 9,97 vòng năm 2012, xuống còn 5,9 vòng năm 2019, cho thấy các doanh nghiệp ngành nhựa có quy trình thu hồi nợ kém, chính sách tín dụng không tốt hay những khách hàng của họ không có khả năng chi trả đúng hạn. Chỉ số vòng quay các khoản phải trả cũng có Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 96 xu hướng giảm xuống, cho thấy doanh nghiệp ngành nhựa có xu hướng chiếm dụng vốn nhiều hơn và thanh toán chậm hơn cho nhà cung cấp, điều này có thể ảnh hưởng không tốt đến xếp hạng tín dụng của doanh nghiệp. 4.2. Phân tích các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp ngành nhựa niêm yết tại Việt Nam. 4.2.1. Thống kê mô tả các biến Nghiên cứu tiến hành thống kê mô tả các biến quan sát trong bảng 4. Bảng 4: Thống kê mô tả các biến được khảo sát Biến n Mean Sd Median Min Max Skew Kurtosis KPThu 200 0,20 0,10 0,20 0,00 0,46 0,07 -0,62 KPTra 200 0,14 0,08 0,12 0,02 0,42 1,22 1,29 TDTMR 200 0,06 0,10 0,07 -0,37 0,32 -0,58 1,31 VTS 200 1,55 0,97 1,51 0,12 4,33 0,63 -0,03 DPRR 200 0,01 0,03 0,00 0,00 0,24 4,84 30,47 KNTT 200 0,86 1,46 0,29 0,00 8,84 3,11 10,93 HTK 200 0,20 0,12 0,17 0,04 1,13 2,76 16,10 QMDT 200 8,68 0,55 8,65 7,76 9,97 0,06 -1,06 Nguồn: Tác giả tổng hợp từ ngôn ngữ R Bảng 5: Ma trận tương quan giữa các biến được khảo sát KPThu KPTra TDTMR VTS DPRR KNTT HTK QMDT KPThu 1,000 KPTra 0,395 1,000 TDTMR 0,707 -0,371 1,000 VTS 0,655 0,257 0,463 1,000 DPRR 0,217 0,128 0,121 0,027 1,000 KNTT -0,445 -0,283 -0,232 -0,265 0,014 1,000 HTK -0,072 -0,121 0,021 -0,333 0,080 0,104 1,000 QMDT 0,322 0,267 0,120 0,128 -0,091 -0,339 -0,260 1,000 Nguồn: Tác giả tổng hợp từ ngôn ngữ R 4.2.2. Kết quả ước lượng mô hình phân tích Nghiên cứu thực hiện hồi quy lần lượt cho mô hình 1, mô hình 2 và mô hình 3 bằng các phương pháp Pooled OLS, FEM và REM. Sau đó thực hiện kiểm định F và kiểm định Hausman để lựa chọn mô hình. Nhằm kiểm tra khuyết tật của mô hình, nghiên cứu thực hiện kiểm định Breusch-Pagan và Breusch-Godfrey/Wooldridge test đánh giá hiện tượng phương sai sai số thay đổi và tự tương quan. Để khắc phục hiện tượng phương sai sai số thay đổi và tự tương quan, mô hình nghiên cứu bình phương nhỏ nhất tổng quát (FGLS) được sử dụng. Kết quả ước lượng và kiểm định cụ thể được thể hiện trong bảng số 6 sau: Bảng 6: Kết quả ước lượng các mô hình hồi quy Biến Mô hình 1 Mô hình 2 Mô hình 3 REM FGLS REM FGLS REM FGLS VTS 0,070*** 0,066*** 0,023*** 0,012*** 0,047*** 0,043*** (0,006) 0,005 (0,007) 0,004 (0,009) 0,008 DPRR 0,647*** 0,489*** -0,091 -0,002 0,732*** 0,429** (0,136) 0,139 (0,147) 0,155 (0,185) 0,167 KNTT -0,006 -0,011*** -0,0001 -0,004 -0,005 -0,006 (0,004) 0,004 (0,004) 0,003 (0,006) 0,005 HTK 0,125*** 0,138*** 0,123** 0,044** 0,005 0,068 (0,045) 0,037 (0,049) 0,026 (0,061) 0,042 QMDT 0,031** 0,025** 0,049*** 0,029*** -0,018 -0,016 (0,015) 0,014 (0,016) 0,014 (0,020) 0,019 Constant -0,208 -0,145 -0,346** -0,156 0,130 0,129 (0,135) 0,120 (0,147) 0,120 (0,183) 0,168 Observations 200 200 200 200 200 200 Multiple R-Squared 0,433 0,590 0,107 0,1045 0,191 0,2219 Adjusted R-Squared 0,418 0,084 0,171 F Statistic 29,63*** 4,67*** 9,19*** Kiểm định Hausman 57,92 82,26 66,64 (p - value) 0,327 0,144 0,247 Kiểm định Breusch- Pagan BP = 14,99 BP = 9,82 BP = 12,37 (p - value) 0,01 0,08 0,029 Note: *p<0.1; **p<0.05; ***p<0.01 Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 97 Kết quả phân tích mô hình hồi quy tuyến tính như sau: Giá trị thống kê (p – value) trong các mô hình đều nhỏ hơn 0,05 cho thấy tồn tại mối quan hệ giữa tín dụng thương mại của các doanh nghiệp ngành nhựa (được đo lường bằng chỉ tiêu KPThu, KPTra, TDTMR) với ít nhất một trong các yếu tố là biến độc lập. Hệ số Multiple R - squared cho mô hình 1; 2 và 3 lần lượt là 59%%; 10,45% và 22,19%. Mô hình 1 cho thấy sự biến động của các biến giải thích 59% khả năng cấp tín dụng thương mại của doanh nghiệp ngành nhựa. Mô hình 2 cho thấy sự biến động của các biến giải thích 10,45% khả năng nhận tín dụng thương mại của doanh nghiệp ngành nhựa. Mô hình 3 cho thấy sự biến động của các biến giải thích 22,19% khả năng tín dụng thương mại ròng của doanh nghiệp ngành nhựa. Trong mô hình 1, các biến số VTS, DPRR, HTK và QMDT có tác động cùng chiều đến khoản phải thu của doanh nghiệp với mức ý nghĩa thống kê 5%. Việc nâng cao hiệu quả sử dụng vốn và tài sản (VTS), tăng tỷ lệ dự phòng rủi ro các khoản phải thu, tăng quy mô hàng tồn kho, quy mô doanh thu sẽ góp phần làm gia tăng các khoản phải thu, doanh nghiệp ngành nhựa sẽ có xu hướng cấp tín dụng thương mại nhiều hơn. Kết quả này đồng nhất với nhận định trong nghiên cứu của (García-Teruel & Solano, 2010), (Khan & cộng sự, 2012), (Vaidya, 2011), (Hường & cộng sự, 2018). Khả năng thanh toán (KNTT) có tác động ngược chiều đến cấp tín dụng thương mại của doanh nghiệp ngành nhựa với mức ý nghĩa thống kê 1%, tức KNTT tăng 1% sẽ có tác động làm giảm khoản phải thu xuống 0,011%. Kết quả nghiên cứu này đồng nhất với kết quả nghiên cứu của (Nadiri, 1969), (Nguyên & Nhung, 2014), (Kết, 2016). Như vậy, chính sách cấp tín dụng thương mại của doanh nghiệp ngành nhựa phụ thuộc rất lớn vào hiệu quả sử dụng vốn và tài sản, khả năng thực hiện dự phòng rủi ro các khoản phải thu, quy mô hàng tồn kho và quy mô doanh thu bán hàng của doanh nghiệp. Ngoài ra, nếu khả năng thanh toán của doanh nghiệp mà tốt thì doanh nghiệp sẽ hạn chế cấp tín dụng thương mại cho khách hàng. Trong mô hình 2, xem xét ảnh hưởng của các nhân tố đến khả năng nhận tín dụng thương mại của các doanh nghiệp ngành nhựa. Kết quả hồi quy cho thấy, VTS, HTK và QMDT có tác động cùng chiều đến khả năng nhận tín dụng thương mại của doanh nghiệp ngành nhựa niêm yết với mức ý nghĩa thống kê 5%. Tức, sự gia tăng hiệu quả sử dụng vốn và tài sản, quy mô hàng tồn kho cao, khả năng tiêu thụ sản phẩm tốt thì sẽ cho phép doanh nghiệp nhận được nhiều khoản tín dụng thương mại hơn. Kết quả phân tích cũng cho thấy, không có bằng chứng thống kê chứng minh DPRR và KNTT có tác động ngược chiều đến các khoản phải trả của doanh nghiệp. Trong mô hình 3, phân tích các nhân tố ảnh hưởng đến tín dụng thương mại ròng của doanh nghiệp ngành nhựa. Kết quả cho thấy, VTS và DPRR có tác động cùng chiều đến tín dụng thương mại ròng của doanh nghiệp ngành nhựa với mức ý nghĩa thống kê 5%. Sự gia tăng hiệu quả sử dụng vốn và tài sản và quy mô các khoản dự phòng rủi ro các khoản phải thu tăng sẽ có tác động làm doanh nghiệp ngành nhựa phải thực hiện cấp tín dụng thương mại hơn nữa cho khách hàng. Kết quả ước lượng, không có bằng chứng thống kê cho thấy KNTT và QMDT có tác động ngược chiều đến tín dụng thương mại ròng. Như vậy, kết quả thực nghiệm về các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp ngành nhựa niêm yết tại Việt Nam cho thấy, vòng quay tổng tài sản (VTS), tỷ lệ hàng tồn kho (HTK), quy mô doanh nghiệp (QMDT) có tác động cùng chiều đến khả năng cấp tín dụng và nhận tín dụng thương mại của doanh nghiệp với mức ý nghĩa thống kê 5%. Khả năng thanh toán (KNTT) có ảnh hưởng ngược chiều đến khả năng cấp tín dụng và nhận tín dụng thương mại của doanh nghiệp. 5. Kiến nghị chính sách đối với doanh nghiệp ngành nhựa Trong quá trình kinh doanh, doanh nghiệp có thể vừa đóng vai trò người cung cấp tín dụng thương mại, vừa đóng vai trò là người nhận tín dụng thương mại. Do đó, để nâng cao hiệu quả kinh doanh thì chính sách tín dụng thương mại của doanh nghiệp cần đứng trên từng góc độ là người cấp tín dụng thương mại hay người nhận tín dụng thương mại. Thứ nhất, doanh nghiệp đóng vai trò là người cấp tín dụng thương mại - Phân tích các nhân tố ảnh hưởng đến các khoản phải thu khách hàng của doanh nghiệp. Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 98 Chính sách cấp tín dụng thương mại là một trong các chính sách kinh doanh của doanh nghiệp. Sự mở rộng hay thắt chặt chính sách tín dụng thương mại sẽ tác động đến doanh thu, lợi nhuận, sự luân chuyển vốn và mở rộng thị phần của doanh nghiệp. Do đó, doanh nghiệp cần chú ý đến các nhân tố ảnh hưởng đến các khoản phải thu và mức phải thu khách hàng so với mức phải thu tối ưu của doanh nghiệp. Trong giai đoạn 2012 – 2019, các khoản phải thu khách hàng của các doanh nghiệp ngành nhựa niêm yết chịu tác động cùng chiều của các nhân tố như vòng quay tổng tài sản, tỷ lệ DPRR, tỷ lệ hàng tồn kho và quy mô doanh thu. Trong đó, QMDT, HTK, và DPRR có xu hướng biến động tăng nên sẽ có tác động làm gia tăng khoản phải thu của doanh nghiệp ngành nhựa. VTS có xu hướng biến động giảm nên sẽ có tác động làm giảm khoản phải thu của doanh nghiệp ngành nhựa. Chỉ số khả năng thanh toán (KNTT) có tác động ngược chiều đến các khoản phải thu khách hàng, và sự biến động tăng của KNTT trong giai đoạn 2012 – 2019 sẽ có tác động làm giảm khoản phải thu khách hàng của các doanh nghiệp ngành nhựa niêm yết. Do đó, đã xác định được nên sử dụng chính sách TDTM thắt chặt hay mở rộng thì các doanh nghiệp ngành nhựa niêm yết cần chú ý đến các nhân tố ảnh hưởng để điều chỉnh kịp thời và phù hợp. - Xây dựng quy trình quản lý các khoản phải thu hiệu quả. Để xây dựng quy trình quản lý các khoản phải thu hiệu quả, doanh nghiệp cần xây dựng chiến lược danh mục đầu tư; Xây dựng quy trình thu nợ phù hợp; Xây dựng chính sách khấu trừ cạnh tranh; Đồng thời, xây dựng chính sách thanh toán linh hoạt; Quản lý tranh chấp hiệu quả. Thứ hai, doanh nghiệp đóng vai trò là người nhận tín dụng thương mại. Thường xuyên phân tích các nhân tố ảnh hưởng đến các khoản phải trả nhà cung cấp của doanh nghiệp. Trong đó, cần chú ý đến các yếu tố như vòng quay tổng tài sản, tỷ lệ hàng tồn kho và quy mô doanh thu. Doanh nghiệp cần tăng cường lợi thế từ quy mô doanh nghiệp để sử dụng nguồn vốn từ nhà cung cấp. Với tỷ lệ tăng trưởng doanh thu trong giai đoạn 2012 – 2019 bình quân 0,15% sẽ có tác động làm gia tăng quy mô nhận tín dụng thương mại của doanh nghiệp ngành nhựa niêm yết. - Việc gia tăng quy mô hàng tồn kho và hiệu quả sử dụng vốn và tài sản sẽ có tác động cho phép doanh nghiệp ngành nhựa gia tăng nhận tín dụng thương mại nhiều hơn từ nhà cung cấp. Trong giai đoạn 2012 – 2019, tỷ lệ hàng tồn kho tăng (+1,83%) sẽ có tác động cho phép doanh nghiệp ngành nhựa nhận tín dụng thương mại nhiều hơn. Nhưng vòng quay tổng tài sản giảm (- 3,34%) dẫn đến doanh nghiệp không nên nhận thêm tín dụng thương mại từ nhà cung cấp vì hiệu quả sử dụng vốn và tài sản đã giảm xuống. 6. Kết luận Xây dựng chính sách tín dụng thương mại phù hợp cho các doanh nghiệp ngành nhựa là hoạt động cần thiết, thường xuyên. Các nhân tố cần lưu ý là quy mô doanh nghiệp, tỷ lệ dự phòng rủi ro các khoản phải thu, vòng quay tổng tài sản, tỷ lệ hàng tồn kho, khả năng thanh toán. Kết quả nghiên cứu đã giúp tác giả tổng hợp đề xuất giải pháp nhằm xây dưng chính sách tín dụng thương mại cho phù hợp với hoạt động kinh doanh của các doanh nghiệp ngành nhựa trong thời gian tới. Mặc dù đã đạt được một số kết quả nhất định, nhưng nghiên cứu vẫn bị hạn chế về mặt thu thập dữ liệu từ báo cáo tài chính của doanh nghiệp. Do đó, các biến quan sát khác như tuổi của doanh nghiệp, đặc điểm của nhà quản trị doanh nghiệp, chi phí sử dụng vốn, dòng tiền, rủi rochưa được đưa xem xét nghiên cứu và đây cũng là gợi ý cho các nghiên cứu tiếp theo. TÀI LIỆU THAM KHẢO [1]. Nisar Ahmad, Talat Afza & Bilal Nafees. (2017). Determinants of Trade Credit Extended by Manufacturing Firms Listed in Pakistan. Business & Economic Review, 9(No 4.2017), 287 - 314. [2]. Jaleel Ahmed, Xiaofeng Hui & Jaweria Khalid. (2014). Determinants of Trade Credit: The Case of a Developing Economy. European Researcher, 83, 1694-1706. [3]. Pedro Juan García-Teruel & Pedro Martínez-Solano. (2010). Determinants of trade credit: A comparative study of European SMEs. International small business journal, 28(3), 215 - 233. Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 99 [4]. Pedro García-Teruel & Pedro Solano. (2010). Determinants of Trade Credit: A Comparative Study of European SMEs. International Small Business Journal - INT SMALL BUS J, 28, 215-233. [5]. Mubashir Ali Khan, Ghulam Abbas Tragar & Niaz Ahmed Bhutto. (2012). Determinants of accounts receivable and accounts payable: A case of Pakistan textile sector. Interdisciplinary Journal of contemporary research in business, 3(9), 240 - 251. [6]. M. I. Nadiri. (1969). The Determinants of Trade Credit in the U.S. Total Manufacturing Sector. Econometrica, 37(3), 408-423. [7]. Justino Manuel Oliveira Marques. (2010). 'The Days to Pay Accounts Payable Determinants - Financing, Pricing Motives and Financial Substitution Effect - A Panel Data GMM Estimation from European Western Countries', Essays on Corporate Finance Towards (Financial) Management. [8]. Rajendra R. Vaidya. (2011). 'The Determinants of trade credit: Evidence from Indian manufacturing firms', Indira Gandhi Institute of Development Research, Mumbai, India, WP-2011-012, 1 - 19. [9]. Trần Thị Diệu Hường. (2020). Nghiên cứu các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp Việt Nam. Luận án tiến sĩ Tài chính - Ngân hàng, Trường Đại học Kinh tế Quốc dân, Hà Nội. [10]. Trần Thị Diệu Hường, Trần Thị Thanh Tú & Đỗ Hồng Nhung. (2018). Nhân tố tác động tới chính sách tín dụng thương mại của doanh nghiệp. Tạp chí Thị trường tài chính tiền tệ, 24(513), 32 - 36. [11]. Trần Ái Kết. (2016). Các yếu tố ảnh hưởng tới tín dụng thương mại của doanh nghiệp ngành xây dựng niêm yết trên thị trường chứng khoán Việt Nam. Tạp chí kinh tế và dự báo, 20, 15 - 18. [12]. Phan Đình Nguyên & Trương Thị Hồng Nhung. (2014), Các nhân tố ảnh hưởng đến tín dụng thương mại của các doanh nghiệp niêm yết tại Việt Nam. Tạp chí công nghệ ngân hàng, 97, 39 - 46. Thông tin tác giả: 1. Nguyễn Việt Dũng - Đơn vị công tác: Trường Đại học Kinh tế & QTKD - Địa chỉ email: nguyenvietdung@tueba.edu.vn 2. Trần Văn Quyết - Đơn vị công tác: Trường Đại học Kinh tế & QTKD Ngày nhận bài: 20/11/2020 Ngày nhận bản sửa: 28/12/2020 Ngày duyệt đăng: 30/12/2020

File đính kèm:

cac_nhan_to_anh_huong_den_tin_dung_thuong_mai_cua_cac_doanh.pdf

cac_nhan_to_anh_huong_den_tin_dung_thuong_mai_cua_cac_doanh.pdf