Các nhân tố ảnh hưởng đến rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

Nhiều nghiên cứu chỉ ra rằng rủi ro tín dụng là loại rủi ro tài chính lớn nhất đối với các ngân hàng.

Nghiên cứu này xác định nhóm yếu tố đặc điểm ngân hàng ảnh hưởng đến rủi ro tín dụng tại các ngân

hàng thương mại (NHTM) Việt Nam (VN) bằng cách sử dụng phương pháp hồi quy bình phương bé nhất

(OLS). Với các dữ liệu được thu thập từ báo cáo tài chính của 29 NHTM VN từ năm 2015 đến 2019, hai

yếu tố tác động đến rủi ro tín dụng đã được tìm thấy là: Tăng trưởng tín dụng và tỉ lệ giữa thu nhập ròng

từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng trên tổng dư nợ tín dụng. Thông qua kết

quả nghiên cứu, một số gợi ý được đưa ra giúp các nhà quản lý ngân hàng nhận diện tác động tiêu cực

của các yếu tố đặc điểm ngân hàng đến rủi ro tín dụng nhằm kiểm soát tốt rủi ro tài chính trong hoạt

động ngân hàng.

Từ khóa: Rủi ro tín dụng, Ngân hàng, OLS.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tóm tắt nội dung tài liệu: Các nhân tố ảnh hưởng đến rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

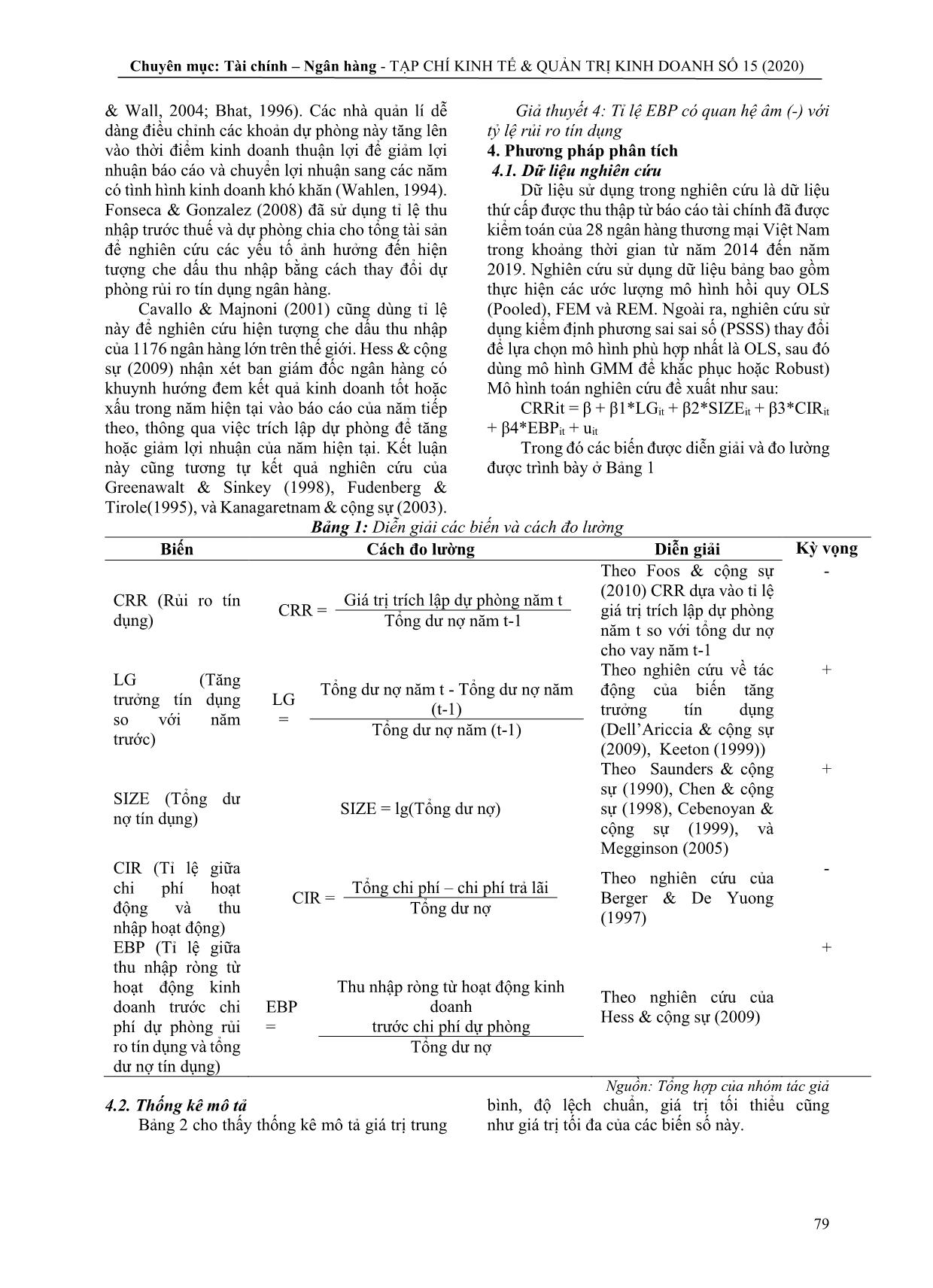

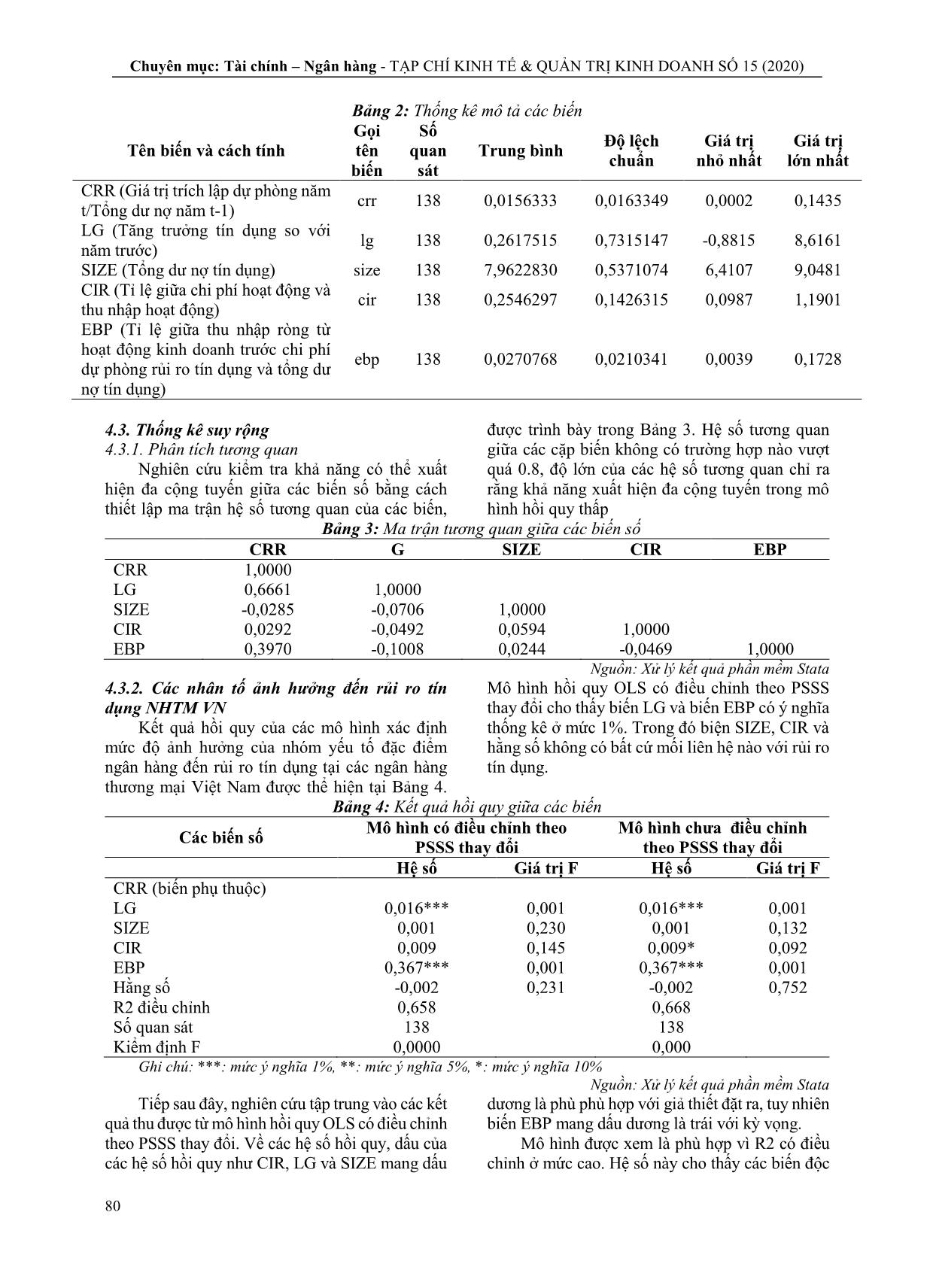

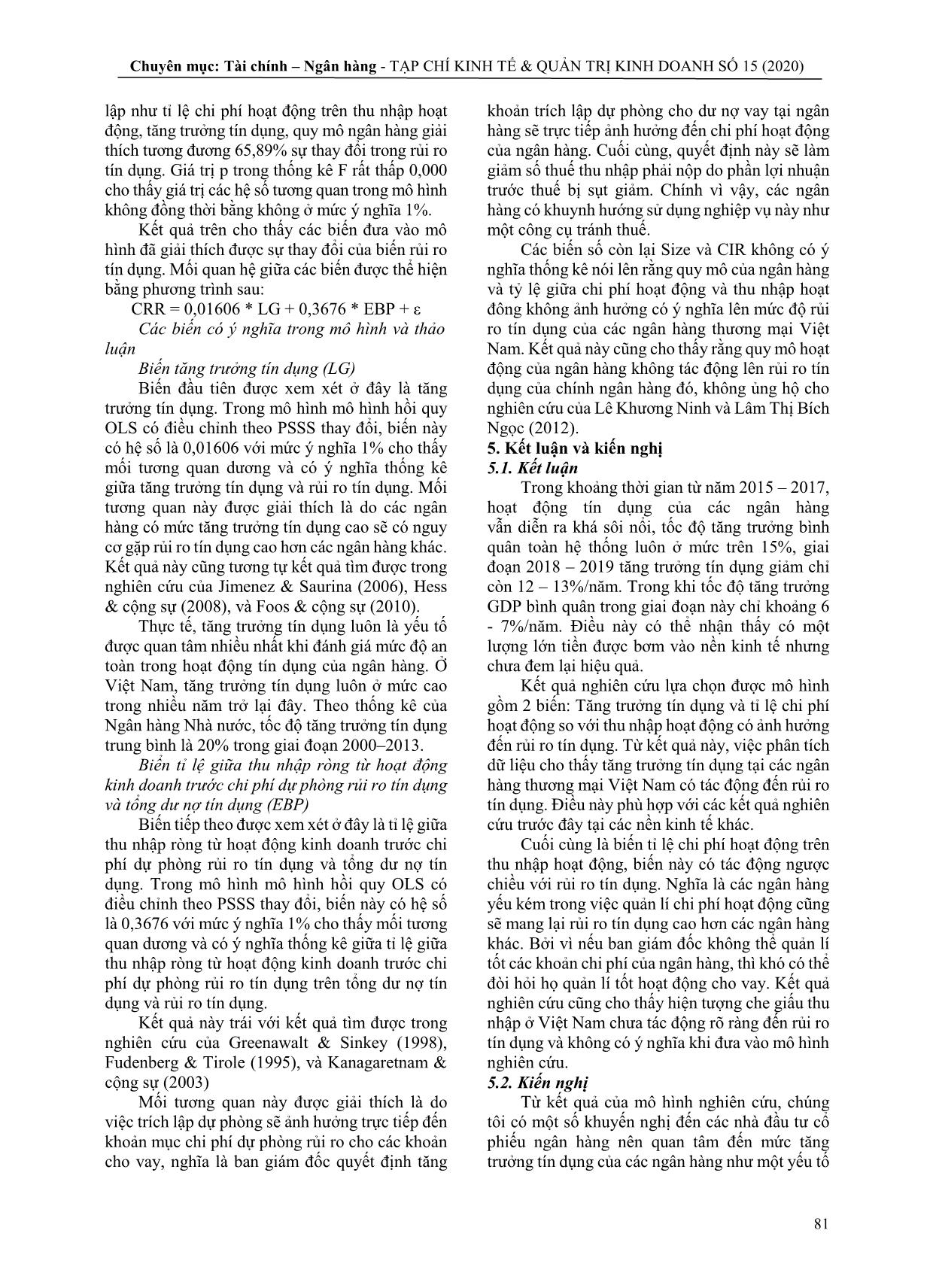

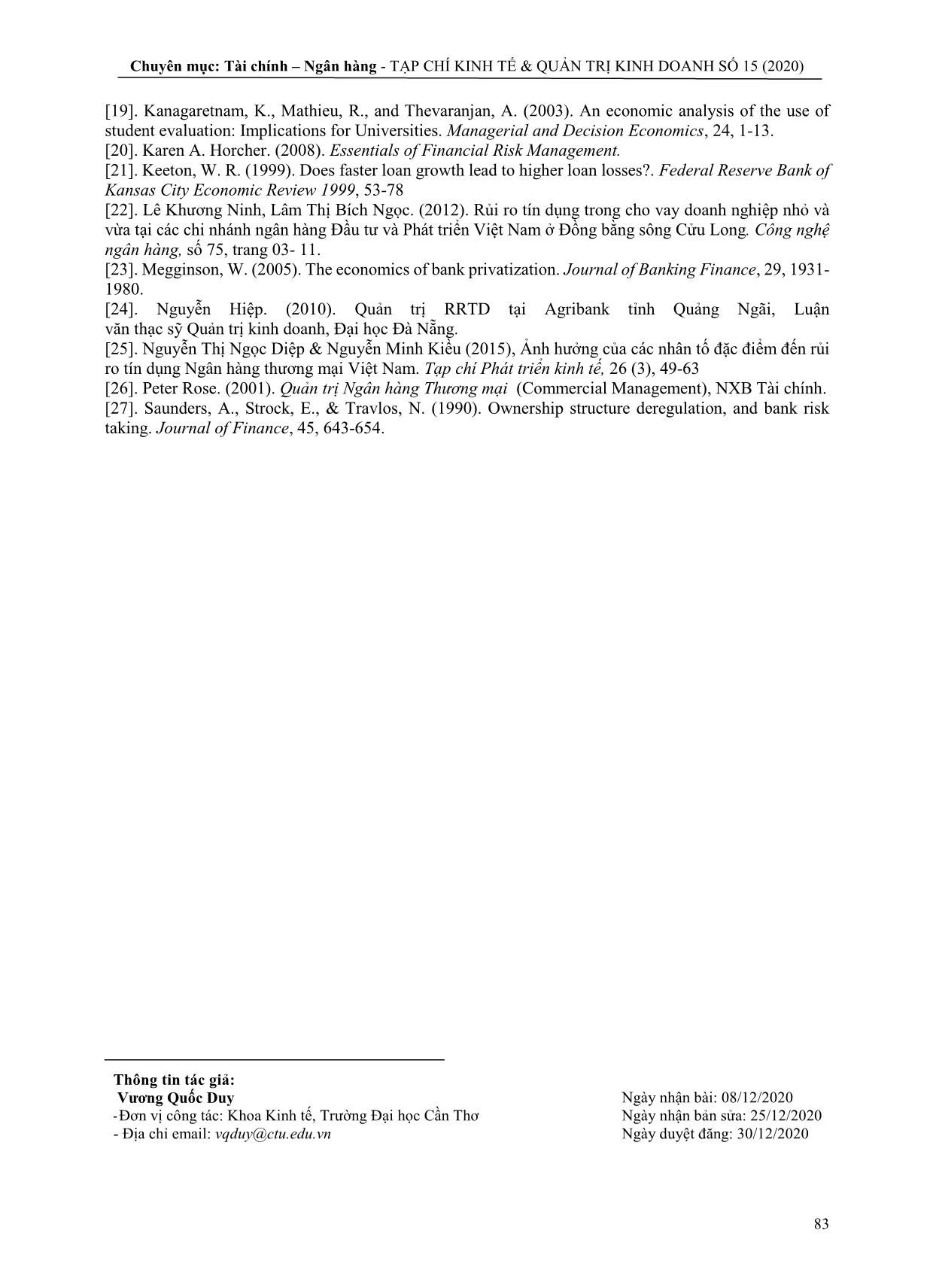

Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 74 CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN RỦI RO TÍN DỤNG TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM Vương Quốc Duy Tóm tắt Nhiều nghiên cứu chỉ ra rằng rủi ro tín dụng là loại rủi ro tài chính lớn nhất đối với các ngân hàng. Nghiên cứu này xác định nhóm yếu tố đặc điểm ngân hàng ảnh hưởng đến rủi ro tín dụng tại các ngân hàng thương mại (NHTM) Việt Nam (VN) bằng cách sử dụng phương pháp hồi quy bình phương bé nhất (OLS). Với các dữ liệu được thu thập từ báo cáo tài chính của 29 NHTM VN từ năm 2015 đến 2019, hai yếu tố tác động đến rủi ro tín dụng đã được tìm thấy là: Tăng trưởng tín dụng và tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng trên tổng dư nợ tín dụng. Thông qua kết quả nghiên cứu, một số gợi ý được đưa ra giúp các nhà quản lý ngân hàng nhận diện tác động tiêu cực của các yếu tố đặc điểm ngân hàng đến rủi ro tín dụng nhằm kiểm soát tốt rủi ro tài chính trong hoạt động ngân hàng. Từ khóa: Rủi ro tín dụng, Ngân hàng, OLS. FACTORS AFFECTING CREDIT RISK IN COMMERCIAL BANKS IN VIETNAM Abstract Many researches show that credit risk is the biggest financial risk for banks. This paper identifies specific banks’ characteristics which have impacts on the credit risk of Vietnam’s comercial banks by applying the Ordinary Least Square (OLS) approach. With the data collected from financial statements of 29 Vietnam’s commercial banks in the years from 2015 to 2019, two idendified factors include loan growth and earning before provision. Based on the research findings, several recommendations are proposed for bank managers to prompt awareness of the factors with negative effects on credit risk to control financial risks effectively in banks. Keywords: Credit risk, Banking, OLS JEL classification: G; G21; G24. 1. Lý do chọn đề tài Rủi ro tín dụng là một vấn đề đã được đề cập nhiều trong nhiều chủ đề nghiên cứu ở Việt Nam, nhưng việc nhận thức tầm quan trọng của nó vẫn còn rất đơn giản trong doanh nghiệp nước ta. Nghiên cứu các mức độ rủi ro bao gồm rủi ro thị trường, tín dụng, hoạt động và rủi ro thanh khoản vẫn còn nhiều điều chưa được đo lường hết và chưa có các công cụ đầy đủ cho việc nghiên cứu và lượng hóa các mô hình nghiên cứu. Vì vậy, việc đưa ra những quyết định quản trị rủi ro nhằm giảm thiểu những tổn thất tiềm ẩn là cần thiết. Cuộc khủng hoảng kinh tế - tài chính toàn cầu khởi phát năm 2008 được đánh giá là ảnh hưởng đến nền kinh tế trong lịch sử trở lại đây. Hơn nữa, sự phát triển của quá trình toàn cầu hóa đã biến thế giới thành một hệ thống phức tạp với các mối quan hệ đan xen chằng chịt. Sự phức tạp không chỉ gia tăng phạm vi ảnh hưởng của các cuộc khủng hoảng kinh tế mà còn khiến người ta khó khăn trong dự báo các biến cố bình thường khác. Khủng hoảng tài chính với việc mất khả năng thanh toán của hàng loạt các tổ chức tài chính và phi tài chính “khổng lồ” làm bộc lộ rõ yếu kém trong quản trị rủi ro tài chính ở các doanh nghiệp từ đó chủ đề về rủi ro tài chính trong doanh nghiệp trên toàn thế giới quản trị rủi ro tài chính trở nên vô cùng cần thiết. Trong bối cảnh đó, các doanh nghiệp Việt Nam phải thường xuyên đối diện với rủi ro tài chính ngày càng đa dạng về loại hình, tinh vi về mức độ. Rủi ro tài chính xảy ra đồng nghĩa với tổn thất hoặc mục tiêu tài chính của doanh nghiệp bị ảnh hưởng. Bởi vậy, quản trị rủi ro tài chính luôn được coi trọng, là mối quan tâm hàng đầu của các doanh nghiệp Việt Nam. Mặc dù vậy, công tác quản trị rủi ro tài chính của các doanh nghiệp vẫn chưa được như mong đợi. Hệ lụy khó tránh khỏi là những tổn thất về kinh tế xã hội, những sai lệch so với dự tính của doanh nghiệp. Vì mục tiêu bền vững trong phát triển, tối đa hóa giá trị tài sản của các chủ sở hữu, quản trị rủi ro tài chính theo hướng toàn diện hơn, chặt chẽ hơn, hiệu quả hơn là đòi hỏi vô cùng cấp bách đối với các doanh nghiệp Việt Nam. Việt Nam gia nhập Tổ chức thương mại thế giới (WTO) đã mở ra những cơ hội phát triển mới cho thị trường tài chính Việt Nam nói chung và của ngành ngân hàng nói riêng. Tuy nhiên, bên cạnh đó cũng đặt ra cho các Ngân hàng thương mại (ngân hàng thương mại) Việt Nam nhiều thách thức và rủi ro Trong môi trường cạnh tranh gay gắt giữa các ngân hàng thương mại trong và ngoài nước, dưới sức ép của tiến trình hội nhập, hoạt động kinh doanh của Ngân hàng đang diễn ra rất phức tạp và luôn chứa đựng những rủi ro tiềm ẩn. Ngân hàng với vai trò là tổ chức trung giang Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 75 huy động và cung ứng vốn cho nền kinh tế.Vì vậy nếu kinh doanh của Ngân hàng xảy ra tổn thất thể gây ảnh hưởng dây chuyền trên toàn hệ thống ngân hàng và nền kinh tế thiếu vốn để tăng trưởng. Chính vì vậy, quản trị rủi ro tài chính cần được quản lý và kiểm ... phòng năm t so với tổng dư nợ cho vay năm t-1 - LG (Tăng trưởng tín dụng so với năm trước) LG = Tổng dư nợ năm t - Tổng dư nợ năm (t-1) Tổng dư nợ năm (t-1) Theo nghiên cứu về tác động của biến tăng trưởng tín dụng (Dell’Ariccia & cộng sự (2009), Keeton (1999)) + SIZE (Tổng dư nợ tín dụng) SIZE = lg(Tổng dư nợ) Theo Saunders & cộng sự (1990), Chen & cộng sự (1998), Cebenoyan & cộng sự (1999), và Megginson (2005) + CIR (Tỉ lệ giữa chi phí hoạt động và thu nhập hoạt động) CIR = Tổng chi phí – chi phí trả lãi Tổng dư nợ Theo nghiên cứu của Berger & De Yuong (1997) - EBP (Tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng và tổng dư nợ tín dụng) EBP = Thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng Tổng dư nợ Theo nghiên cứu của Hess & cộng sự (2009) + Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 80 Bảng 2: Thống kê mô tả các biến Tên biến và cách tính Gọi tên biến Số quan sát Trung bình Độ lệch chuẩn Giá trị nhỏ nhất Giá trị lớn nhất CRR (Giá trị trích lập dự phòng năm t/Tổng dư nợ năm t-1) crr 138 0,0156333 0,0163349 0,0002 0,1435 LG (Tăng trưởng tín dụng so với năm trước) lg 138 0,2617515 0,7315147 -0,8815 8,6161 SIZE (Tổng dư nợ tín dụng) size 138 7,9622830 0,5371074 6,4107 9,0481 CIR (Tỉ lệ giữa chi phí hoạt động và thu nhập hoạt động) cir 138 0,2546297 0,1426315 0,0987 1,1901 EBP (Tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng và tổng dư nợ tín dụng) ebp 138 0,0270768 0,0210341 0,0039 0,1728 4.3. Thống kê suy rộng 4.3.1. Phân tích tương quan Nghiên cứu kiểm tra khả năng có thể xuất hiện đa cộng tuyến giữa các biến số bằng cách thiết lập ma trận hệ số tương quan của các biến, được trình bày trong Bảng 3. Hệ số tương quan giữa các cặp biến không có trường hợp nào vượt quá 0.8, độ lớn của các hệ số tương quan chỉ ra rằng khả năng xuất hiện đa cộng tuyến trong mô hình hồi quy thấp Bảng 3: Ma trận tương quan giữa các biến số CRR G SIZE CIR EBP CRR 1,0000 LG 0,6661 1,0000 SIZE -0,0285 -0,0706 1,0000 CIR 0,0292 -0,0492 0,0594 1,0000 EBP 0,3970 -0,1008 0,0244 -0,0469 1,0000 Nguồn: Xử lý kết quả phần mềm Stata 4.3.2. Các nhân tố ảnh hưởng đến rủi ro tín dụng NHTM VN Kết quả hồi quy của các mô hình xác định mức độ ảnh hưởng của nhóm yếu tố đặc điểm ngân hàng đến rủi ro tín dụng tại các ngân hàng thương mại Việt Nam được thể hiện tại Bảng 4. Mô hình hồi quy OLS có điều chỉnh theo PSSS thay đổi cho thấy biến LG và biến EBP có ý nghĩa thống kê ở mức 1%. Trong đó biện SIZE, CIR và hằng số không có bất cứ mối liên hệ nào với rủi ro tín dụng. Bảng 4: Kết quả hồi quy giữa các biến Các biến số Mô hình có điều chỉnh theo PSSS thay đổi Mô hình chưa điều chỉnh theo PSSS thay đổi Hệ số Giá trị F Hệ số Giá trị F CRR (biến phụ thuộc) LG 0,016*** 0,001 0,016*** 0,001 SIZE 0,001 0,230 0,001 0,132 CIR 0,009 0,145 0,009* 0,092 EBP 0,367*** 0,001 0,367*** 0,001 Hằng số -0,002 0,231 -0,002 0,752 R2 điều chỉnh 0,658 0,668 Số quan sát 138 138 Kiểm định F 0,0000 0,000 Ghi chú: ***: mức ý nghĩa 1%, **: mức ý nghĩa 5%, *: mức ý nghĩa 10% Nguồn: Xử lý kết quả phần mềm Stata Tiếp sau đây, nghiên cứu tập trung vào các kết quả thu được từ mô hình hồi quy OLS có điều chỉnh theo PSSS thay đổi. Về các hệ số hồi quy, dấu của các hệ số hồi quy như CIR, LG và SIZE mang dấu dương là phù phù hợp với giả thiết đặt ra, tuy nhiên biến EBP mang dấu dương là trái với kỳ vọng. Mô hình được xem là phù hợp vì R2 có điều chỉnh ở mức cao. Hệ số này cho thấy các biến độc Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 81 lập như tỉ lệ chi phí hoạt động trên thu nhập hoạt động, tăng trưởng tín dụng, quy mô ngân hàng giải thích tương đương 65,89% sự thay đổi trong rủi ro tín dụng. Giá trị p trong thống kê F rất thấp 0,000 cho thấy giá trị các hệ số tương quan trong mô hình không đồng thời bằng không ở mức ý nghĩa 1%. Kết quả trên cho thấy các biến đưa vào mô hình đã giải thích được sự thay đổi của biến rủi ro tín dụng. Mối quan hệ giữa các biến được thể hiện bằng phương trình sau: CRR = 0,01606 * LG + 0,3676 * EBP + ε Các biến có ý nghĩa trong mô hình và thảo luận Biến tăng trưởng tín dụng (LG) Biến đầu tiên được xem xét ở đây là tăng trưởng tín dụng. Trong mô hình mô hình hồi quy OLS có điều chỉnh theo PSSS thay đổi, biến này có hệ số là 0,01606 với mức ý nghĩa 1% cho thấy mối tương quan dương và có ý nghĩa thống kê giữa tăng trưởng tín dụng và rủi ro tín dụng. Mối tương quan này được giải thích là do các ngân hàng có mức tăng trưởng tín dụng cao sẽ có nguy cơ gặp rủi ro tín dụng cao hơn các ngân hàng khác. Kết quả này cũng tương tự kết quả tìm được trong nghiên cứu của Jimenez & Saurina (2006), Hess & cộng sự (2008), và Foos & cộng sự (2010). Thực tế, tăng trưởng tín dụng luôn là yếu tố được quan tâm nhiều nhất khi đánh giá mức độ an toàn trong hoạt động tín dụng của ngân hàng. Ở Việt Nam, tăng trưởng tín dụng luôn ở mức cao trong nhiều năm trở lại đây. Theo thống kê của Ngân hàng Nhà nước, tốc độ tăng trưởng tín dụng trung bình là 20% trong giai đoạn 2000–2013. Biển tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng và tổng dư nợ tín dụng (EBP) Biến tiếp theo được xem xét ở đây là tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng và tổng dư nợ tín dụng. Trong mô hình mô hình hồi quy OLS có điều chỉnh theo PSSS thay đổi, biến này có hệ số là 0,3676 với mức ý nghĩa 1% cho thấy mối tương quan dương và có ý nghĩa thống kê giữa tỉ lệ giữa thu nhập ròng từ hoạt động kinh doanh trước chi phí dự phòng rủi ro tín dụng trên tổng dư nợ tín dụng và rủi ro tín dụng. Kết quả này trái với kết quả tìm được trong nghiên cứu của Greenawalt & Sinkey (1998), Fudenberg & Tirole (1995), và Kanagaretnam & cộng sự (2003) Mối tương quan này được giải thích là do việc trích lập dự phòng sẽ ảnh hưởng trực tiếp đến khoản mục chi phí dự phòng rủi ro cho các khoản cho vay, nghĩa là ban giám đốc quyết định tăng khoản trích lập dự phòng cho dư nợ vay tại ngân hàng sẽ trực tiếp ảnh hưởng đến chi phí hoạt động của ngân hàng. Cuối cùng, quyết định này sẽ làm giảm số thuế thu nhập phải nộp do phần lợi nhuận trước thuế bị sụt giảm. Chính vì vậy, các ngân hàng có khuynh hướng sử dụng nghiệp vụ này như một công cụ tránh thuế. Các biến số còn lại Size và CIR không có ý nghĩa thống kê nói lên rằng quy mô của ngân hàng và tỷ lệ giữa chi phí hoạt động và thu nhập hoạt đông không ảnh hưởng có ý nghĩa lên mức độ rủi ro tín dụng của các ngân hàng thương mại Việt Nam. Kết quả này cũng cho thấy rằng quy mô hoạt động của ngân hàng không tác động lên rủi ro tín dụng của chính ngân hàng đó, không ủng hộ cho nghiên cứu của Lê Khương Ninh và Lâm Thị Bích Ngọc (2012). 5. Kết luận và kiến nghị 5.1. Kết luận Trong khoảng thời gian từ năm 2015 – 2017, hoạt động tín dụng của các ngân hàng vẫn diễn ra khá sôi nổi, tốc độ tăng trưởng bình quân toàn hệ thống luôn ở mức trên 15%, giai đoạn 2018 – 2019 tăng trưởng tín dụng giảm chỉ còn 12 – 13%/năm. Trong khi tốc độ tăng trưởng GDP bình quân trong giai đoạn này chỉ khoảng 6 - 7%/năm. Điều này có thể nhận thấy có một lượng lớn tiền được bơm vào nền kinh tế nhưng chưa đem lại hiệu quả. Kết quả nghiên cứu lựa chọn được mô hình gồm 2 biến: Tăng trưởng tín dụng và tỉ lệ chi phí hoạt động so với thu nhập hoạt động có ảnh hưởng đến rủi ro tín dụng. Từ kết quả này, việc phân tích dữ liệu cho thấy tăng trưởng tín dụng tại các ngân hàng thương mại Việt Nam có tác động đến rủi ro tín dụng. Điều này phù hợp với các kết quả nghiên cứu trước đây tại các nền kinh tế khác. Cuối cùng là biến tỉ lệ chi phí hoạt động trên thu nhập hoạt động, biến này có tác động ngược chiều với rủi ro tín dụng. Nghĩa là các ngân hàng yếu kém trong việc quản lí chi phí hoạt động cũng sẽ mang lại rủi ro tín dụng cao hơn các ngân hàng khác. Bởi vì nếu ban giám đốc không thể quản lí tốt các khoản chi phí của ngân hàng, thì khó có thể đòi hỏi họ quản lí tốt hoạt động cho vay. Kết quả nghiên cứu cũng cho thấy hiện tượng che giấu thu nhập ở Việt Nam chưa tác động rõ ràng đến rủi ro tín dụng và không có ý nghĩa khi đưa vào mô hình nghiên cứu. 5.2. Kiến nghị Từ kết quả của mô hình nghiên cứu, chúng tôi có một số khuyến nghị đến các nhà đầu tư cổ phiếu ngân hàng nên quan tâm đến mức tăng trưởng tín dụng của các ngân hàng như một yếu tố Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 82 bổ sung trong việc phân tích trước khi quyết định đầu tư, đặc biệt là các ngân hàng có tỉ lệ tăng trưởng dư nợ nhanh chóng, do các ngân hàng này có nguy cơ tiềm ẩn rủi ro tín dụng cao hơn các ngân hàng khác. Theo kết quả nghiên cứu, sau khi tăng trưởng tín dụng cao thì các ngân hàng Việt Nam sẽ bộc phát rủi ro tín dụng nên các nhà đầu tư mua cổ phiếu ngân hàng lúc này có nguy cơ thua lỗ lớn khi thông tin rủi ro tín dụng được công bố ra đại chúng. Bên cạnh đó, tỉ lệ chi phí so với thu nhập hoạt động cũng nên được xem xét đến vì kết quả nghiên cứu cho thấy Tỉ lệ chi phí so với thu nhập từ lãi vay thể hiện tính hiệu quả trong hoạt động kinh doanh của ngân hàng, nghiên cứu cho thấy tỉ lệ này cao cũng sẽ làm rủi ro tín dụng tăng cao, đó là vấn đề nhà đầu tư ngắn hạn nên lưu tâm khi xem xét đầu tư . Ngoài ra, nghiên cứu còn có nhiều ý nghĩa quan trọng trong lĩnh vực ngân hàng. Thứ nhất, về mặt lí thuyết rủi ro tín dụng được xem là rủi ro của hầu hết các ngân hàng hiện nay, đặc biệt là hệ thống các ngân hàng thương mại. Kết quả đã tìm ra và định lượng 3 yếu tố đặc điểm ngân hàng bao gồm tăng trưởng tín dụng, quy mô ngân hàng và tỉ lệ chi phí hoạt động so với thu nhập hoạt động có ảnh hưởng đến rủi ro tín dụng. Cả ba yếu tố này giúp các nhà quản lí ngân hàng nhận diện và đánh giá các tác động của chúng đến rủi ro tín dụng để có các quyết sách kịp thời. Thứ hai, nghiên cứu cung cấp thêm bằng chứng khoa học về rủi ro tín dụng sử dụng dữ liệu Việt Nam. Ngoài ra, tác giả còn đề xuất hướng nghiên cứu khác là đưa các biến vĩ mô, biến phân loại các khoản vay để nghiên cứu rõ hơn hiện trạng rủi ro tín dụng tại các ngân hàng thương mại Việt Nam TÀI LIỆU THAM KHẢO [1]. Berger, A., & De Yuong, R. (1997). Problem loans and cost efficiency in commercial banks. Journal of banking and Finance, 21, 849-870 [2]. Berger, A., & De Yuong, R. (1997). Problem loans and Cost efficiency in commercial banks. Journal of banking and finance, 21, 849-870. [3]. Bhat, V., (1996). Banks and Income Smoothing: An empirical analysic. Journal of Financial Economics, 6, 505-510. [4]. Cavallo, M., & Majnoni G. (2001). Do banks provision for bad loans in good time? Empirical evidence and Policy implications (working paper, N0. 2619). World Bank. [5]. Cebenoyan, A., Cooperman, E & Register, C. (1999). Ownership structure charter value and risk taking depositors institutions. Journal of Financial Management, 28, 43-60. [6]. Chen, C., Steiner, T., & Whyte, A. (1998). Risk taking behavior of thrifts and management ownership in depositors institutions. Journal of finance 20, 1-16. [7]. Dell’Ariccia, G., & Marquez, R. (2006). Lending booms and Lending standards. Journal of Finance, 61, 2511-2546. [8]. Dell’Ariccia, G., Igan, D., & Laeven, L. (2009). Credit booms and lending standards: evidence from the subprime mortgage market. European Banking Center Discussion Paper. [9]. Đỗ Vinh Hân (2007), Quản trị rủi ro tín dụng tại Ngân hàng Nông nghiệp và phát triển nông thôn tỉnh Kon Tum. Luận văn thạc sỹ Quản trị kinh doanh, Đại học Đà Nẵng. [10]. Fonseca, A.r., & Gonzalez, F. (2008). Cross-country determinants of bank income smoothing by managing loan loss provisions. Journal of Finance and Banking, 32, 217-228. [11]. Foos, D., Norden, L., & Weber, M. (2010). Loan growth and riskiness of banks. Journal of Banking and Finance, 34, 217-228. [12]. Foos, D., Norden, L., & Weber, M. (2010). Loan growth and riskiness of banks. Journal of Banking and Finance, 34, 217-228. [13]. Fudenberg, D., & Tirole, J. (1995). A theory of income and dividend smoothing based on incumbency rents. Journal of Political Economy, University of Chicago Press, 103, 75-93. [14]. GreenawaltM., & Sinkey, J.J. (1998). Bank loan loss provisions and the income smoothing hypothesis: An empirical analysis 1976-1984. Journal of Financial Service Research, 1, 301-318. [15]. Hasan, I., & Wall, L. (2004). Determinants of loan loss allowance: Same cross-country comparison. The financial review, 39, 129-152. [16]. Heffernan Shelagh. (2008). Modern Banking, City University, London. [17]. Hess, K., Grimes, A., & Holmes, M. J. (2009). Credit losses in Australian banking. Economic Record, 85, 331-343. [18]. Jorion, P. (2009). Financial risk manager handbook. Introduction to credit risk. Wiley Finance. Chuyên mục: Tài chính – Ngân hàng - TẠP CHÍ KINH TẾ & QUẢN TRỊ KINH DOANH SỐ 15 (2020) 83 [19]. Kanagaretnam, K., Mathieu, R., and Thevaranjan, A. (2003). An economic analysis of the use of student evaluation: Implications for Universities. Managerial and Decision Economics, 24, 1-13. [20]. Karen A. Horcher. (2008). Essentials of Financial Risk Management. [21]. Keeton, W. R. (1999). Does faster loan growth lead to higher loan losses?. Federal Reserve Bank of Kansas City Economic Review 1999, 53-78 [22]. Lê Khương Ninh, Lâm Thị Bích Ngọc. (2012). Rủi ro tín dụng trong cho vay doanh nghiệp nhỏ và vừa tại các chi nhánh ngân hàng Đầu tư và Phát triển Việt Nam ở Đồng bằng sông Cửu Long. Công nghệ ngân hàng, số 75, trang 03- 11. [23]. Megginson, W. (2005). The economics of bank privatization. Journal of Banking Finance, 29, 1931- 1980. [24]. Nguyễn Hiệp. (2010). Quản trị RRTD tại Agribank tỉnh Quảng Ngãi, Luận văn thạc sỹ Quản trị kinh doanh, Đại học Đà Nẵng. [25]. Nguyễn Thị Ngọc Diệp & Nguyễn Minh Kiều (2015), Ảnh hưởng của các nhân tố đặc điểm đến rủi ro tín dụng Ngân hàng thương mại Việt Nam. Tạp chí Phát triển kinh tế, 26 (3), 49-63 [26]. Peter Rose. (2001). Quản trị Ngân hàng Thương mại (Commercial Management), NXB Tài chính. [27]. Saunders, A., Strock, E., & Travlos, N. (1990). Ownership structure deregulation, and bank risk taking. Journal of Finance, 45, 643-654. Thông tin tác giả: Vương Quốc Duy - - Đơn vị công tác: Khoa Kinh tế, Trường Đại học Cần Thơ - Địa chỉ email: vqduy@ctu.edu.vn Ngày nhận bài: 08/12/2020 Ngày nhận bản sửa: 25/12/2020 Ngày duyệt đăng: 30/12/2020

File đính kèm:

cac_nhan_to_anh_huong_den_rui_ro_tin_dung_tai_cac_ngan_hang.pdf

cac_nhan_to_anh_huong_den_rui_ro_tin_dung_tai_cac_ngan_hang.pdf