Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam

Tóm tắt: Bài nghiên cứu nhằm xác định các nhân tố ảnh hưởng đến cấu trúc

vốn của các doanh nghiệp (DN), từ đó, đề xuất kiến nghị cho các nhà quản

trị doanh nghiệp nhằm xây dựng cấu trúc vốn hiệu quả. Nhóm nghiên cứu

đã giới thiệu mô hình nghiên cứu và phương pháp ước lượng gồm Pooled

OLS, FEM, REM và FGLS liên quan đến dữ liệu bảng cũng như các kiểm

định để lựa chọn mô hình. Sau khi phân tích thống kê mô tả các yếu tố vĩ

mô và vi mô liên quan đến cấu trúc vốn, bài nghiên cứu đã thực hiện hồi

quy mô hình để xác định nhân tố vi mô ảnh hưởng đến cấu trúc vốn. Mô

hình hồi quy sử dụng để phân tích đảm bảo tính vững, không chệch và hiệu

quả là mô hình hồi quy theo phương pháp FGLS. Kết quả cho thấy, khả

năng sinh lời, tỷ lệ tài sản cố định/tổng tài sản và số năm hoạt động có ảnh

hưởng nghịch chiều đến cấu trú c vốn. Ngược lại, quy mô và tốc độ tăng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam

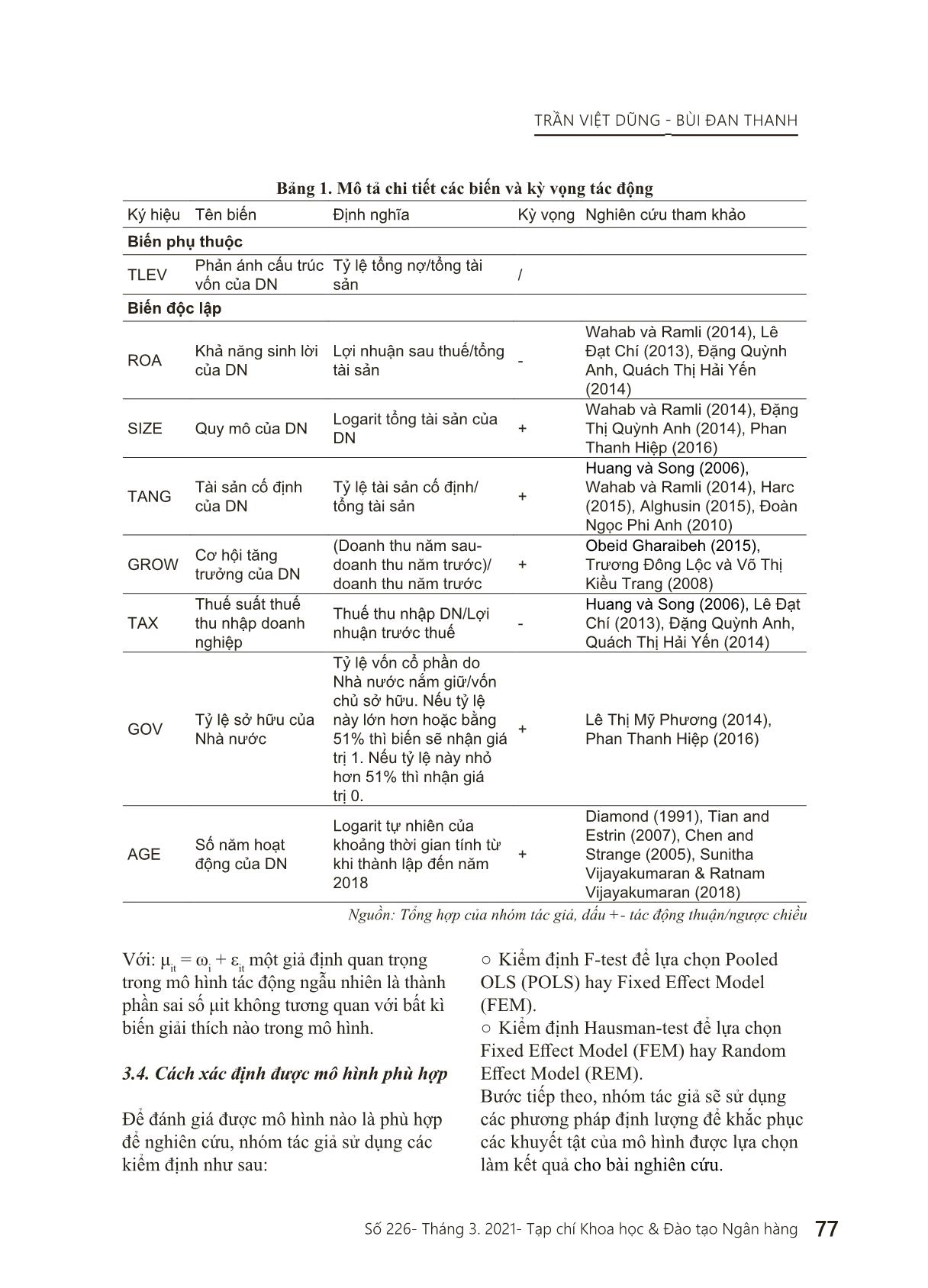

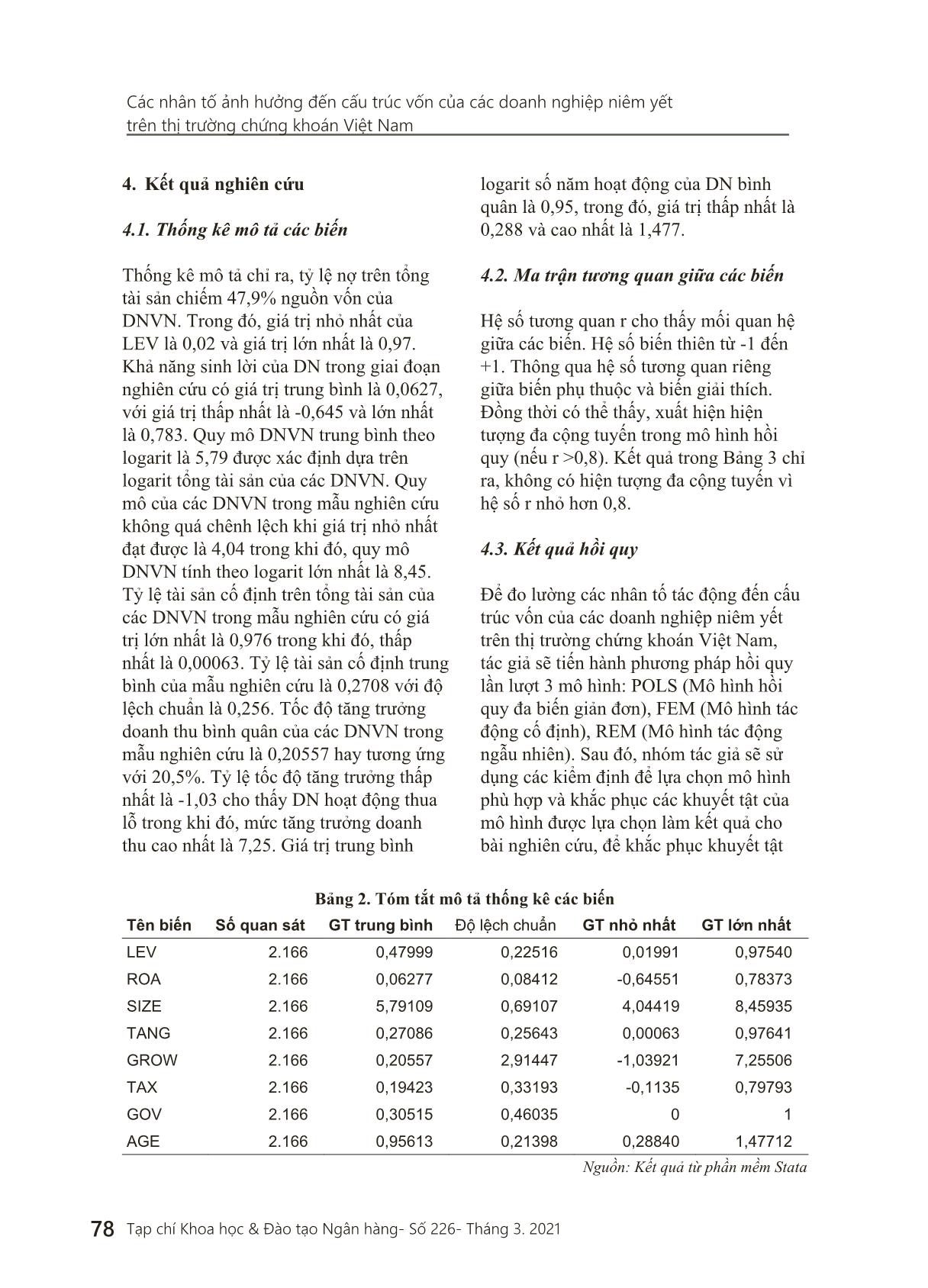

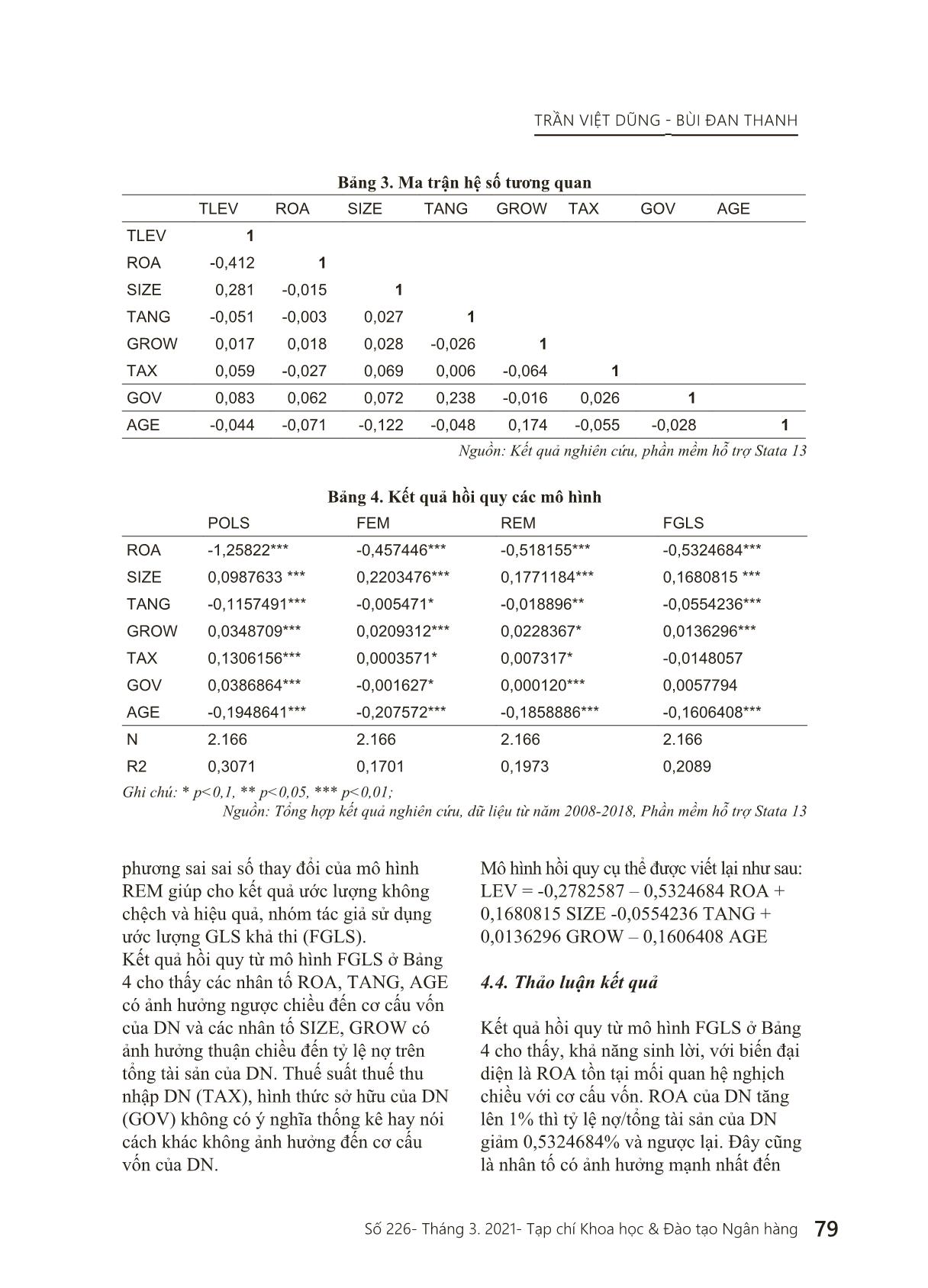

71 © Học viện Ngân hàng ISSN 1859 - 011X Tạp chí Khoa học & Đào tạo Ngân hàng Số 226- Tháng 3. 2021 Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên Thị trường chứng khoán Việt Nam Trần Việt Dũng Đại học Ngân hàng TP.HCM Bùi Đan Thanh Đại học Ngân hàng TP.HCM Ngày nhận: 19/09/2019 Ngày nhận bản sửa: 01/11/2019 Ngày duyệt đăng: 15/11/2019 Tóm tắt: Bài nghiên cứu nhằm xác định các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp (DN), từ đó, đề xuất kiến nghị cho các nhà quản trị doanh nghiệp nhằm xây dựng cấu trúc vốn hiệu quả. Nhóm nghiên cứu đã giới thiệu mô hình nghiên cứu và phương pháp ước lượng gồm Pooled OLS, FEM, REM và FGLS liên quan đến dữ liệu bảng cũng như các kiểm định để lựa chọn mô hình. Sau khi phân tích thống kê mô tả các yếu tố vĩ mô và vi mô liên quan đến cấu trúc vốn, bài nghiên cứu đã thực hiện hồi quy mô hình để xác định nhân tố vi mô ảnh hưởng đến cấu trúc vốn. Mô hình hồi quy sử dụng để phân tích đảm bảo tính vững, không chệch và hiệu quả là mô hình hồi quy theo phương pháp FGLS. Kết quả cho thấy, khả năng sinh lời, tỷ lệ tài sản cố định/tổng tài sản và số năm hoạt động có ảnh hưởng nghịch chiều đến cấu trúc vốn. Ngược lại, quy mô và tốc độ tăng Determinants of capital structure of Vietnamese-listed enterprises Abstract: This research aims to investigate and point out major determinants of capital structure of listed enterprises, and thereafter, prescript recommendations on how business executives can maintain a healthy capital structure. The research team has studied several research models and estimation methodologies including Pool OLS, FEM, REM and FGLS with regards to tabular data as well as inspection data in order to devise the model used in this research. After analyzing descriptive statistics of macro and micro factors that influence an enterprise capital structure, the research goes on to apply a regression model to pinpoint the micro determinants of an enterprise capital structure. The Regression Model is conducted based on FGLS method in order to ensure model stability, consistency, and effectiveness. On one hand, the research results reveal a negative impact of profitability, ratio between fixed asset and total asset as well as years of operation on the capital structure. On the other hand, an enterprise-scale and growth rate have a positive impact on its capital structure. Contrary to several research in the past, corporate income tax and business ownership type have no impact on capital structure. Keywords: Capital structure, Fixed Effect Model (FEM), Random Effect Modal (REM), GLS Estimation. Dung Viet Tran Email: dungtv@buh.edu.vn Thanh Dan Bui Email: thanhbd@buh.edu.vn Organization of all: The Banking University of Ho Chi Minh City Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam 72 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 2021 trưởng là hai nhân tố có ảnh hưởng thuận chiều đến cấu trúc vốn. Khác với một số nghiên cứu trước đây, thuế suất thuế thu nhập doanh nghiệp và hình thức sở hữu không ảnh hưởng đến quyết định cấu trúc vốn của các doanh nghiệp. Từ khóa: Cấu trúc vốn, doanh nghiệp niêm yết, mô hình FEM, mô hình REM, ước lượng GLS. 1. Giới thiệu Trên thực tế, cấu trúc vốn sẽ thay đổi tùy thuộc vào rất nhiều yếu tố nhưng thường tập trung vào các đặc điểm như sau: tình hình của từng DN, lĩnh vực mà DN hoạt động cũng như các ảnh hưởng từ sự biến động vĩ mô của nền kinh tế, các yếu tố văn hóa, tôn giáo và hành vi quản trị của nhà quản trị. Thay vì tìm xem tỷ lệ vốn vay trên tỷ lệ vốn chủ sở hữu là bao nhiêu thì tối ưu, các nhà nghiên cứu về tài chính học thường quan tâm đến việc tìm ra những nhân tố ảnh hưởng đến quyết định sử dụng vốn vay, hay nói cách khác là sử dụng đòn bẩy tài chính của DN. Chính từ sự tương quan giữa những nhân tố ảnh hưởng này với cấu trúc vốn, chúng ta có thể đánh giá được quyết định sử dụng vốn vay hoặc vốn chủ sở hữu của DN là hợp lý hay không hợp lý, có những bất cập và rủi ro phát sinh gì để từ đó đề xuất các giải pháp nâng cao hiệu quả sử dụng đòn bẩy tài chính, tối đa hóa giá trị tài sản cho DN. Kinh tế Việt Nam đã trải qua 10 năm thăng trầm. Từ năm 2008 đến 2012 là giai đoạn kinh tế Việt Nam chịu ảnh hưởng của khủng hoảng kinh tế thế giới. Từ năm 2013- 2018, nền kinh tế Việt Nam có sự phục hồi, thể hiện ở các chỉ số đạt được năm 2018: Tổng sản phẩm trong nước (GDP) tăng 6,81%, vượt mục tiêu 6,7% và cao nhất kể từ năm 2010; vốn đầu tư trực tiếp nước ngoài (FDI) thực hiện đạt 17,5 tỷ đô la Mỹ, tăng 10,8%, gấp hơn hai lần so với mặt bằng chung toàn cầu; kim ngạch xuất khẩu hàng hóa khoảng 213,8 tỉ đô la Mỹ, tăng tới 21,1% so với cùng kỳ năm 2017, là mức ấn tượng so với tốc độ tăng trưởng xấp xỉ 4% của thương mại toàn cầu (Tổng cục Thống kê, 2019). Muốn phát triển và đóng góp nhiề ... n), FEM (Mô hình tác động cố định), REM (Mô hình tác động ngẫu nhiên). Sau đó, nhóm tác giả sẽ sử dụng các kiểm định để lựa chọn mô hình phù hợp và khắc phục các khuyết tật của mô hình được lựa chọn làm kết quả cho bài nghiên cứu, để khắc phục khuyết tật Bảng 2. Tóm tắt mô tả thống kê các biến Tên biến Số quan sát GT trung bình Độ lệch chuẩn GT nhỏ nhất GT lớn nhất LEV 2.166 0,47999 0,22516 0,01991 0,97540 ROA 2.166 0,06277 0,08412 -0,64551 0,78373 SIZE 2.166 5,79109 0,69107 4,04419 8,45935 TANG 2.166 0,27086 0,25643 0,00063 0,97641 GROW 2.166 0,20557 2,91447 -1,03921 7,25506 TAX 2.166 0,19423 0,33193 -0,1135 0,79793 GOV 2.166 0,30515 0,46035 0 1 AGE 2.166 0,95613 0,21398 0,28840 1,47712 Nguồn: Kết quả từ phần mềm Stata TRẦN VIỆT DŨNG - BÙI ĐAN THANH 79Số 226- Tháng 3. 2021- Tạp chí Khoa học & Đào tạo Ngân hàng phương sai sai số thay đổi của mô hình REM giúp cho kết quả ước lượng không chệch và hiệu quả, nhóm tác giả sử dụng ước lượng GLS khả thi (FGLS). Kết quả hồi quy từ mô hình FGLS ở Bảng 4 cho thấy các nhân tố ROA, TANG, AGE có ảnh hưởng ngược chiều đến cơ cấu vốn của DN và các nhân tố SIZE, GROW có ảnh hưởng thuận chiều đến tỷ lệ nợ trên tổng tài sản của DN. Thuế suất thuế thu nhập DN (TAX), hình thức sở hữu của DN (GOV) không có ý nghĩa thống kê hay nói cách khác không ảnh hưởng đến cơ cấu vốn của DN. Mô hình hồi quy cụ thể được viết lại như sau: LEV = -0,2782587 – 0,5324684 ROA + 0,1680815 SIZE -0,0554236 TANG + 0,0136296 GROW – 0,1606408 AGE 4.4. Thảo luận kết quả Kết quả hồi quy từ mô hình FGLS ở Bảng 4 cho thấy, khả năng sinh lời, với biến đại diện là ROA tồn tại mối quan hệ nghịch chiều với cơ cấu vốn. ROA của DN tăng lên 1% thì tỷ lệ nợ/tổng tài sản của DN giảm 0,5324684% và ngược lại. Đây cũng là nhân tố có ảnh hưởng mạnh nhất đến Bảng 3. Ma trận hệ số tương quan TLEV ROA SIZE TANG GROW TAX GOV AGE TLEV 1 ROA -0,412 1 SIZE 0,281 -0,015 1 TANG -0,051 -0,003 0,027 1 GROW 0,017 0,018 0,028 -0,026 1 TAX 0,059 -0,027 0,069 0,006 -0,064 1 GOV 0,083 0,062 0,072 0,238 -0,016 0,026 1 AGE -0,044 -0,071 -0,122 -0,048 0,174 -0,055 -0,028 1 Nguồn: Kết quả nghiên cứu, phần mềm hỗ trợ Stata 13 Bảng 4. Kết quả hồi quy các mô hình POLS FEM REM FGLS ROA -1,25822*** -0,457446*** -0,518155*** -0,5324684*** SIZE 0,0987633 *** 0,2203476*** 0,1771184*** 0,1680815 *** TANG -0,1157491*** -0,005471* -0,018896** -0,0554236*** GROW 0,0348709*** 0,0209312*** 0,0228367* 0,0136296*** TAX 0,1306156*** 0,0003571* 0,007317* -0,0148057 GOV 0,0386864*** -0,001627* 0,000120*** 0,0057794 AGE -0,1948641*** -0,207572*** -0,1858886*** -0,1606408*** N 2.166 2.166 2.166 2.166 R2 0,3071 0,1701 0,1973 0,2089 Ghi chú: * p<0,1, ** p<0,05, *** p<0,01; Nguồn: Tổng hợp kết quả nghiên cứu, dữ liệu từ năm 2008-2018, Phần mềm hỗ trợ Stata 13 Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam 80 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 2021 cấu trúc vốn của DN. Mối quan hệ nghịch chiều giữa khả năng sinh lời và tỷ lệ nợ có thể giải thích dựa trên lý thuyết trật tự phân hạng. Khi DN hoạt động có hiệu quả, sẽ ưu tiên cho nguồn vốn nội bộ từ lợi nhuận giữ lại thay vì đi vay nợ để tài trợ cho hoạt động đầu tư, phục vụ sản xuất kinh doanh. Nói cách khác, thứ tự nguồn vốn DN ưu tiên sử dụng sẽ là lợi nhuận giữ lại, nợ vay và sau cùng là phát hành cổ phiếu mới. Quy mô của DN tăng lên 1% thì tỷ lệ nợ/ tổng tài sản của DN tăng lên 0,1680815% và ngược lại. Kết quả này phù hợp với Lý thuyết đánh đổi và Lý thuyết về chi phí đại diện liên quan đến cấu trúc vốn của DN, cũng như phù hợp với các nghiên cứu trong và ngoài nước như Wahab và Ramli (2014), Đặng Thị Quỳnh Anh (2014), Phan Thanh Hiệp (2016) Các DN có quy mô lớn thường dễ tiếp cận nguồn vốn vay hơn so với các DN có quy mô nhỏ hơn. Những DN có quy mô lớn thường có năng lực hoạt động kinh doanh tốt, khả năng trả nợ cao hơn, có uy tín với nhà cung cấp, chủ nợ hơn so với những DN nghiệp nhỏ. Đồng thời, dựa theo Lý thuyết về chi phí đại diện, những DN có quy mô lớn thường có nhiều thông tin trên thị trường hơn là các công ty có quy mô nhỏ. Nếu tỷ lệ tài sản cố định của DN tăng lên 1% thì tỷ lệ nợ/tổng tài sản của DN sẽ giảm 0,0554236% khi các yếu tố khác không đổi. Kết quả này cho thấy Lý thuyết đánh đổi, Lý thuyết chi phí đại diện không phù hợp trong việc xác định mối quan hệ giữa tài sản cố định và cấu trúc vốn của DN. Nếu theo Lý thuyết đánh đổi, các DN có nhiều tài sản cố định sẽ dễ dàng vay mượn hơn do sử dụng tài sản cố định như là tài sản đảm bảo. Điều này sẽ giúp các chủ nợ đánh giá rủi ro của DN thấp hơn và cho vay với chi phí phù hợp hơn là không có tài sản đảm bảo. Do đó, khi có nhiều tài sản cố định thì DN cũng có nhiều cơ hội sử dụng nợ vay hơn. Tuy nhiên, thực tế giai đoạn 2008- 2018 cho thấy, các DN chủ yếu sử dụng nguồn nợ ngắn hạn, trong đó có các khoản chiếm dụng vốn từ nhà cung cấp, người bán, bạn hàng không cần đến tài sản bảo đảm. Doanh nghiệp có tốc độ tăng trưởng doanh thu tăng lên 1% thì tỷ lệ nợ/tổng tài sản sẽ tăng lên tương ứng 0,0136296% khi các yếu tố khác không đổi. Điều này cũng phù hợp với phần lớn các kết quả nghiên cứu thực nghiệm Trương Đông Lộc và Võ Thị Kiều Trang (2008) cũng như Lý thuyết trật tự phân hạng. Khi DN có nhiều cơ hội tăng trưởng mà nguồn vốn nội bộ từ lợi nhuận giữ lại không đủ để đáp ứng nhu cầu vốn, DN sẽ ưu tiên sử dụng nợ vay thay vì phát hành cổ phiếu mới. Do đó, khi tốc độ tăng trưởng của DN càng cao thì tỷ lệ nợ của DN cũng sẽ càng cao. Điều này cũng phù hợp với thực tế DNVN khi phần lớn nguồn vốn để tài trợ cho hoạt động phụ thuộc vào vốn vay từ các tổ chức tín dụng thay vì tìm kiếm nguồn vốn trên thị trường vốn. Hệ số hồi quy của biến AGE cho thấy nếu số năm hoạt động của DN tăng lên 1% thì tỷ lệ nợ/tổng tài sản của DN sẽ giảm 0,1606408%. Điều này ngược với giả thiết nghiên cứu khi xây dựng giả thiết dựa trên lý thuyết chi phí đại diện. Mối quan hệ nghịch chiều giữa số năm hoạt động và tỷ lệ nợ/tổng tài sản của DN được giải thích dựa trên Lý thuyết trật tự phân hạng. Khi các DN hoạt động càng lâu năm, lợi nhuận tích lũy của các DN càng lớn. Lúc này, các DN sẽ ưu tiên sử dụng nguồn lợi nhuận giữ lại thay vì đi vay để tiết kiệm chi phí sử dụng vốn. Trong phạm vi nghiên cứu, thuế suất thuế thu nhập DN, hình thức sở hữu DN không ảnh hưởng đến cấu trúc vốn do không có ý nghĩa thống kê. TRẦN VIỆT DŨNG - BÙI ĐAN THANH 81Số 226- Tháng 3. 2021- Tạp chí Khoa học & Đào tạo Ngân hàng 5. Kết luận và khuyến nghị Việc xác định cấu trúc vốn của DN có ảnh hưởng quan trọng đến giá trị của DN, do đó, dựa vào kết quả nghiên cứu, nghiên cứu đưa ra một số khuyến nghị cho các DNVN gắn liền với việc xác định cấu trúc vốn mục tiêu. Dựa trên cơ sở xác định các nhân tố ảnh hưởng đến cấu trúc vốn trong bài nghiên cứu, các DN cần xem xét: Thứ nhất, nâng cao hiệu quả kinh doanh. Khi hoạt động có hiệu quả, thay vì sử dụng nợ vay, DN có thể tận dụng nguồn vốn nội bộ từ lợi nhuận giữ lại bởi vì đây là loại vốn có chi phí thấp hơn so với nợ và phát hành cổ phiếu mới. Các nhà quản trị tài chính DN cần cân nhắc tỷ lệ chi trả cổ tức cũng như lợi nhuận giữ lại để đảm bảo hài hòa giữa lợi ích của các cổ đông cũng như hiệu quả trong việc tận dụng nguồn vốn. Bên cạnh đó, khi có hiệu quả kinh doanh, DN sẽ được các chủ nợ đánh giá cao hơn cũng như được các nhà đầu tư trên thị trường tài chính tin tưởng hơn, từ đó, DN có thể huy động vốn từ các chủ nợ, các nhà đầu tư trên thị trường với chi phí rẻ hơn. Thứ hai, xây dựng kế hoạch hoạt động từng năm, từng giai đoạn phát triển để có biện pháp huy động nguồn vốn phù hợp. Kết quả nghiên cứu thực nghiệm từ bài nghiên cứu cho thấy tốc độ tăng trưởng của DN có mối quan hệ thuận chiều với tỷ lệ nợ trên tổng tài sản của DN. Bên cạnh đó, số năm hoạt động lại có mối quan hệ ngược chiều với DN. Trên cơ sở đó, các nhà quản trị tài chính cần xây dựng kế hoạch phát triển DN cụ thể, cân nhắc đến từng giai đoạn hoạt động của DN nhằm đánh giá khả năng tăng trưởng của DN qua từng năm, từng giai đoạn để có cơ chế huy động nguồn vốn tài trợ hoạt động phù hợp. Thứ ba, tận dụng lợi thế về quy mô khi sử dụng nợ vay. Dựa trên kết quả nghiên cứu, có thể thấy giữa quy mô DN và nợ có mối quan hệ thuận chiều với nhau. Các DN có quy mô tài sản càng lớn thì việc vay mượn từ các chủ nợ sẽ dễ dàng hơn so với các DN có quy mô nhỏ, vừa. Do đó, khi sử dụng nợ vay, các DN nên xem xét lợi thế về quy mô tài sản để có thể vay với chi phí vốn thấp. Bên cạnh đó, cũng cần phải cân nhắc sử dụng nợ trong khả năng quản lý tài chính. Thứ tư, khai thác tối đa lợi ích của sử dụng nợ vay. Các khoản nợ vay còn được gọi là đòn bẩy tài chính bởi nếu khai thác nguồn vốn vay hiệu quả sẽ giúp DN nâng cao hiệu quả sử dụng vốn chủ sở hữu. Để tối đa hóa lợi ích của nợ vay, DN nên linh hoạt sử dụng các hình thức vay nợ thay vì phụ thuộc lớn vào các ngân hàng thương mại. Đối với nhóm tài sản ngắn hạn, các DN có thể đàm phán để sử dụng thương phiếu hoặc các khoản nợ ghi sổ trong quá trình giao dịch với bên bán nhằm chiếm dụng vốn. Đối với nhóm tài sản dài hạn, các DN có thể thuê tài chính, phát hành trái phiếu, trái phiếu chuyển đổi trên thị trường chứng khoán Việc đa dạng linh hoạt hình thức huy động nguồn vốn vay nợ sẽ giúp DN cân đối hợp lý giữa chi phí và nguồn vốn cũng như khai thác được các lợi ích từ lá chắn thuế mang lại. Thứ năm, cần nâng cao vai trò của nhà quản trị tài chính trong DN. Để có thể thực hiện được các đề xuất nêu trên, đội ngũ nguồn nhân sự trong mảng tài chính, đặc biệt là nhà quản trị tài chính của DN đóng vai trò quan trọng. Do đó, nâng cao chất lượng đội ngũ nguồn nhân lực phải được quan tâm đúng mực. Các nhà quản trị tài chính cần không ngừng nâng cao kiến thức, áp dụng các mô hình quản trị tài chính hiện đại, các mô hình đo lường rủi ro hoạt động tài chính DN vào trong các quyết định tài chính. Ngoài ra, các DN cũng cần phải không ngừng hoàn thiện hệ thống kiểm soát nội bộ để có thể nhận diện được các rủi ro, trong đó có rủi ro tài chính của DN. Các nhân tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam 82 Tạp chí Khoa học & Đào tạo Ngân hàng- Số 226- Tháng 3. 2021 Khi nhận diện kịp thời rủi ro, DN sẽ có nhiều biện pháp để điều chỉnh hoạt động cũng như xây dựng các mục tiêu kế hoạch tài chính trong ngắn hạn, trung dài hạn cho DN ■ Tài liệu tham khảo 1. Alghusin, N. A. S. (2015) “Do Financial Leverage, Growth and Size Affect Profitability of Jordanian Industrial Firms Listed?”, International Journal of Academic Research in Business and Social Sciences, 5(4), p.335-348. 2. Bevan, A., & Danbolt, J. (2004) “Capital Structure and Its Determinants in the UK-A Decompositional Analysis”, Applied Financial Economics, 12(1), p.159-170. 3. Bradley, M. Jarrell, G. A & Kim, E. H. (1984), “On the existence of optimal of capital structure: theory and evidence” Joumal of Financial, Vol 39, No3, p.157-878. 4. Chen, J. J., 2003. “Determinants of capital structure of Chinese-listed companies”, The Journal of Business Research, 57(12), p.1341-1351. 5. Donaldson, G. (1961), “Corporate debt capacity: a study of corporate debt policy and the determination of corporate debt capacity”, Boston, division of research, Harvard Graduate School of Business Administration. 6. Diamond, D. W., &Verrecchia, R. E. (1991) “Disclosure, liquidity, and the cost of capital”, The journal of Finance, 46(4), p.1325-1359. 7. Đặng Thị Quỳnh Anh & Quách Thị Hải Yến (2014), “Các nhân tố tác động đến cấu trúc vốn của doanh nghiệp niêm yết trên Sở Giao Dịch Chứng Khoán Tp. HCM (HOSE)”, Tạp Chí Phát Triển & Hội Nhập, Số 18 (28), Tháng 09 - 10/2014. 8. Đoàn Ngọc Phi Anh (2010), “Các nhân tố ảnh hưởng đến cấu trúc vốn tài chính và hiệu quả tài chính: Tiếp cận theo phương pháp phân tích đường dẫn”, Tạp chí Khoa học và Công nghệ, Đại học Đà Nẵng, số 5. 9. Harc, M. (2015) “The relationship between tangible assets and capital structure of small and medium-sized companies in Croatia”. Ekonomski vjesnik/Econviews-Review of Contemporary Business. Entrepreneurship and Economic Issues, 28(1), p.213-224. 10. Huang, G., & Song, F. M. (2006) “The determinants of capital structure: evidence from China”, China Economic Review, 17(1), p.14-36. 11. Jan, B. & Mateus, C. (2008) “Taxes and corporate debt policy: evidence for unlisted firms of sixteen” European countries. 12. Lê Đạt Chí (2013), “Các nhân tố ảnh hưởng đến việc hoạch định cấu trúc vốn của các nhà quản trị tài chính tại VN”, Tạp chí Phát triển và Hội nhập, Số 9 (19), tr. 22-28. 13. Lê Thị Mỹ Phương (2014), “Nhân tố ảnh hưởng tới cấu trúc vốn của các công ty ngành Xây dựng niêm yết trên sàn chứng khoán’, Tạp chí Tài chính, tháng 8/2014. 14. Lê Thị Minh Nguyên (2016), “Các yếu tố tác động đến cấu trúc vốn: một nghiên cứu trong ngành xi măng Việt Nam”, Tạp chí Khoa học Đại học Văn Hiến, số 4, 30 – 37. 15. Modigliani, F & Miller, M.H. (1963), “Corporate income taxs and the cost of capital: a correction”, The American economic review, 53(3), p.433-443. 16. Myers, S.C. (1984), “The capital structure puzzle”, Journal of Finance, 39, 575–592. 17. Myers, S.C & Majluf, N.S. (1984), “Corporate financing and investment decisions when firms have information that investors do not have”, Journal of Financial Economics, Vol. 20, pp.237-265. 18. Obeid Gharaibeh (2015) “The determinants of capital structure: empirical evidence from Kuwait”, European Journal of Business, Economics and Accountancy, Vol. 3, No. 6, p.1- 25. 19. Phan Thanh Hiệp (2016), “Các nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp công nghiệp: Nghiên cứu từ mô hình GMM”, Tạp chí Tài chính, kỳ 1 số tháng 06/2016, tr. 47-51. 20. Phan Thị Bích Nguyệt (2013), “Tác động của hệ thống thuế thu nhập đến cấu trúc vốn các công ty cổ phần Việt Nam”, Tạp chí Phát triển kinh tế, 01.2011, tr.23- 30. 21. Sunitha Vijayakumaran & Ratnam Vijayakumaran (2018) “The determinants of capital structure decision: evidence from Chinese Listed Companies”, Asian Journal of Finance & Accounting, Vol 10, No.2, p.63 -81. 22. Trương Đông Lộc và Võ Kiều Trang (2008), “Các yếu tố ảnh hưởng đến cấu trúc vốn của các công ty cổ phần niêm yết trên thị trường chứng khoán Việt Nam”, Tạp chí Nghiên cứu kinh tế, số 361, 20- 26. 23. Tổng cục thống kê (2019), Tình hình kinh tế xã hội năm 2018, Hà Nội. 24. Wahab và Ramli (2014), “The determinants of capital structure: an empirical investigation of Malaysian listed government linked companies”, International Journal of Economics and Financial Issues, Vol. 4, No.4, p.930- 945.

File đính kèm:

cac_nhan_to_anh_huong_den_cau_truc_von_cua_cac_doanh_nghiep.pdf

cac_nhan_to_anh_huong_den_cau_truc_von_cua_cac_doanh_nghiep.pdf