Các nhân tố ảnh hưởng đến cấu trúc tài chính của các công ty ngành bất động sản niêm yết trên sở giao dịch chứng khoán thành phố Hồ Chí Minh

Mỗi ngành đều có những đặc thù riêng, cấu trúc tài chính đặc trưng riêng đặc biệt là thị trường

bất động sản, thị trường bất động sản đóng một vai trò quan trọng trong nền kinh tế quốc dân.

Bên cạnh đó, hiện nay sự phát triển của thị trường bất động sản còn nhiều bất cập khó khăn,

nhất là nhu cầu về vốn. Với đặc điểm là một ngành đòi hỏi vốn lớn và phụ thuộc rất nhiều vào

nguồn vốn vay, trong khi tín dụng ngày càng bị thắt chặt và mặt bằng lãi suất cho vay lại cao,

các công ty ngành bất động sản cần tìm ra một cấu trúc tài chính sao cho tối đa hóa được lợi

nhuận và gia tăng giá trị doanh nghiệp. Từ những lý do trên, nhằm giúp các doanh nghiệp xây

dựng chính sách tài trợ hợp lý, đảm bảo khả năng thanh toán và tận dụng hiệu quả tích cực của

đòn bẩy nợ nâng cao giá trị doanh nghiệp.Thông qua việc tìm hiểu cơ sở lý thuyết và tổng quan

các nghiên cứu trước liên quan đến đề tài về các nhân tố ảnh hưởng đến CTTC của các CTNY, tác

giả đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến CTTC của các CTNY trên TTCK Việt

Nam bao gồm 5 nhân tố: Quy mô doanh nghiệp; Hiệu quả hoạt động; Tốc độ tăng trưởng; Tính

thanh khoản; Rủi ro kinh doanh.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Các nhân tố ảnh hưởng đến cấu trúc tài chính của các công ty ngành bất động sản niêm yết trên sở giao dịch chứng khoán thành phố Hồ Chí Minh

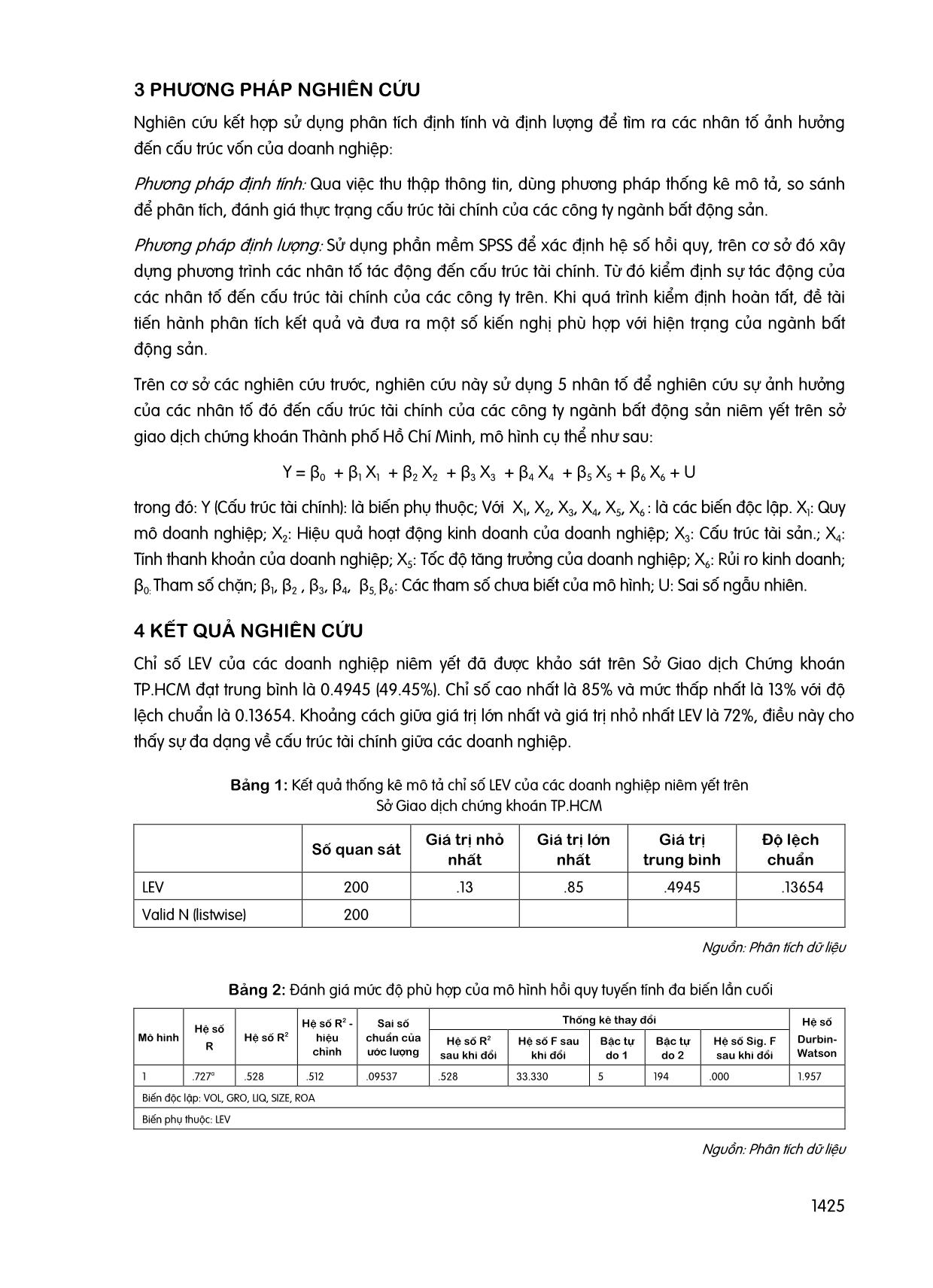

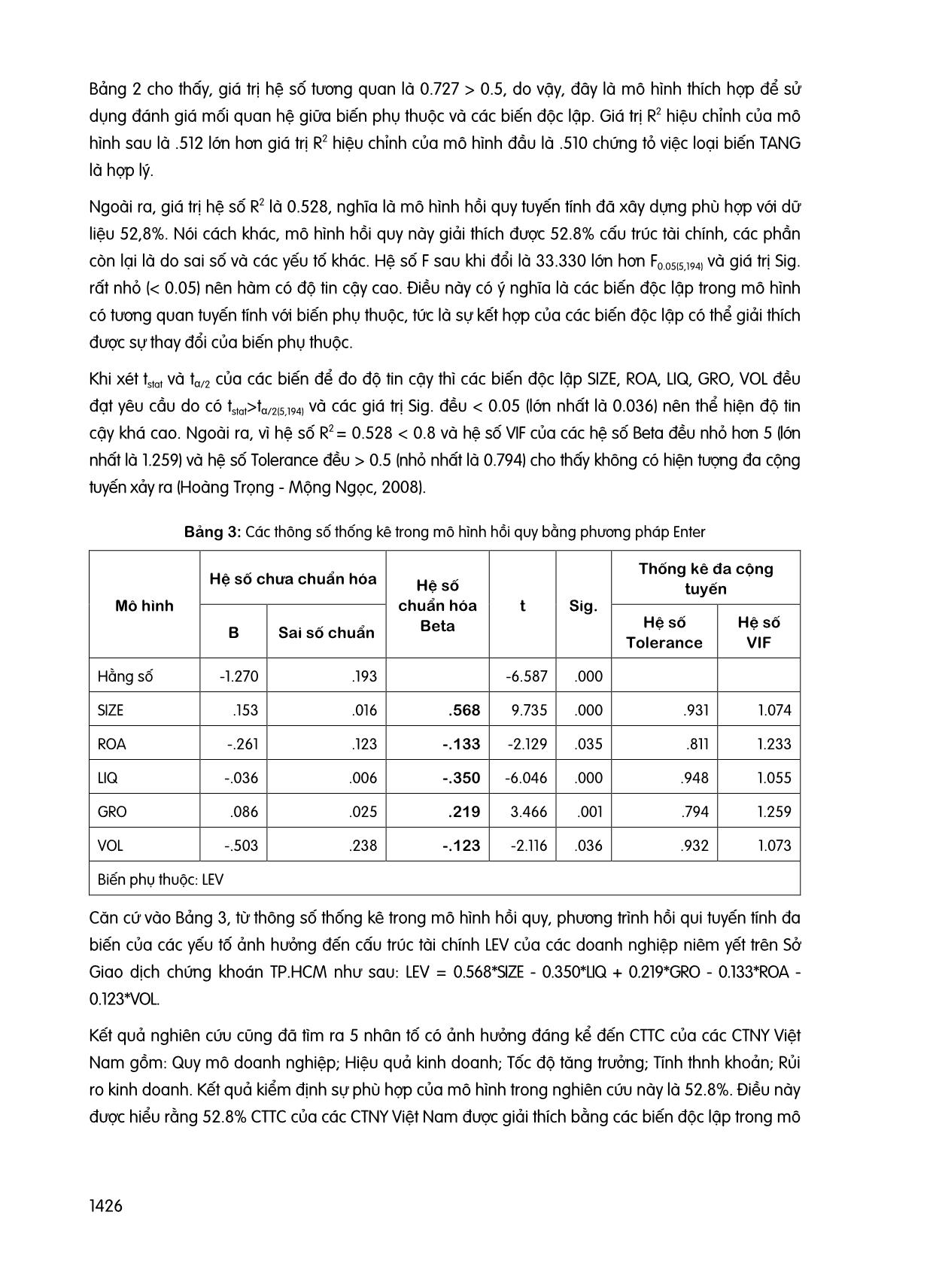

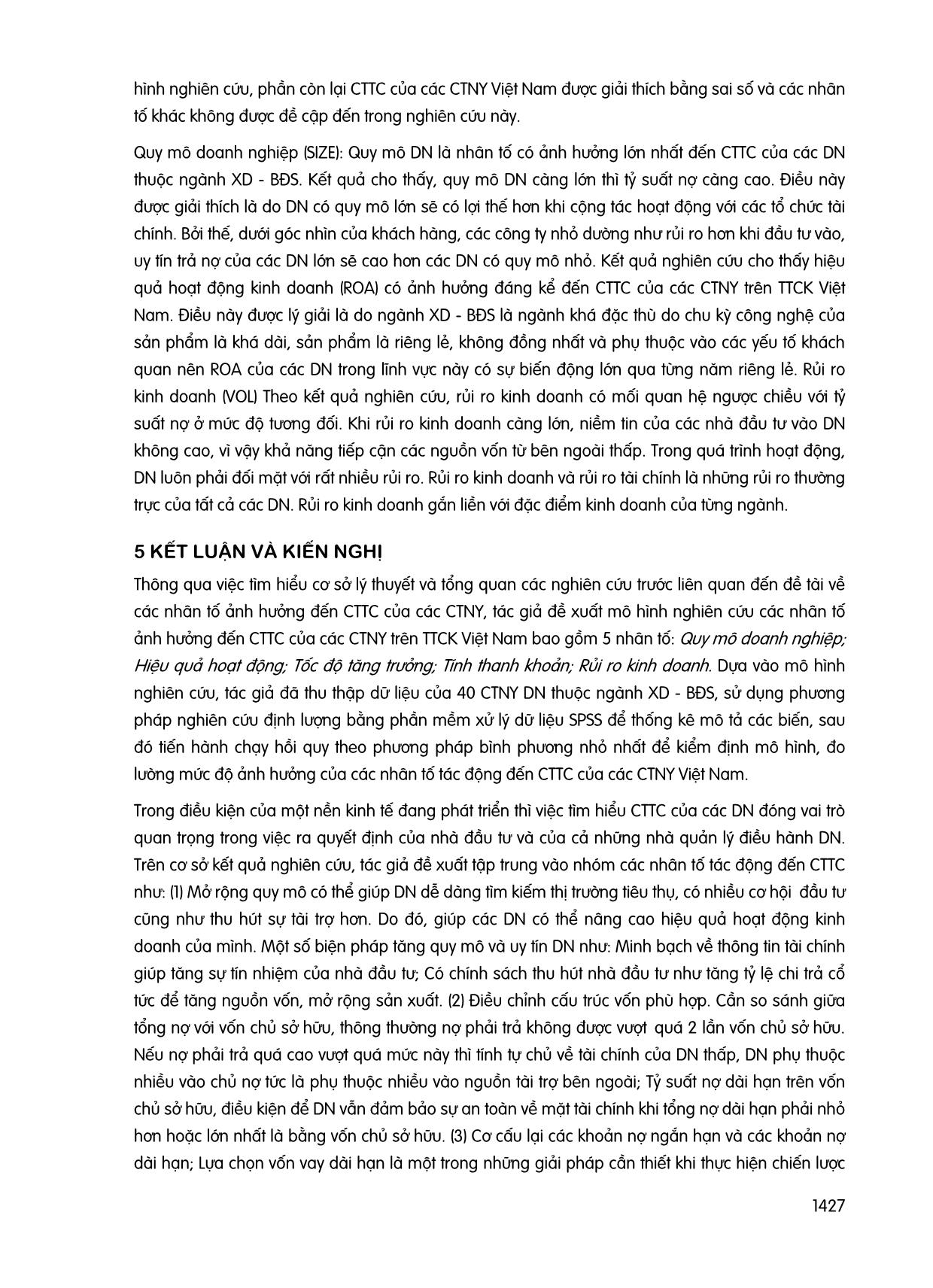

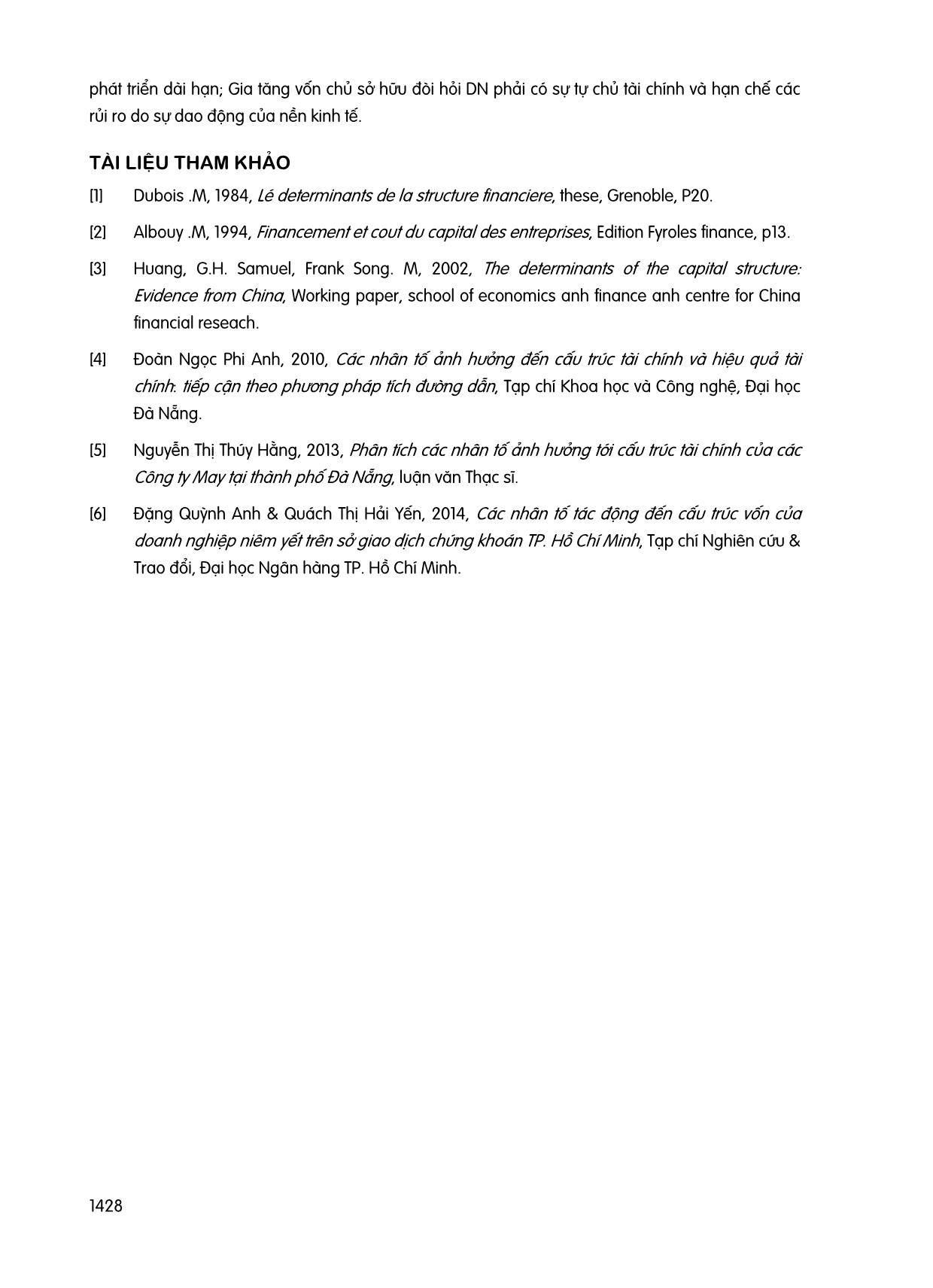

1423 CÁC NHÂN TỐ ẢNH HƯỞNG ĐẾN CẤU TRÚC TÀI CHÍNH CỦA CÁC CÔNG TY NGÀNH BẤT ĐỘNG SẢN NIÊM YẾT TRÊN SỞ GIAO DỊCH CHỨNG KHOÁN TP. HỒ CHÍ MINH Trương Quang Hiếu, Dương Thị Thu Thảo, Nguyễn Đình Thiên, Dương Thị Trà My Khoa Tài chính - Thương mại, Trường Đại học Công nghệ TP. Hồ Chí Minh GVHD: ThS. Nguyễn Văn Bảo TÓM TẮT Mỗi ngành đều có những đặc thù riêng, cấu trúc tài chính đặc trưng riêng đặc biệt là thị trường bất động sản, thị trường bất động sản đóng một vai trò quan trọng trong nền kinh tế quốc dân. Bên cạnh đó, hiện nay sự phát triển của thị trường bất động sản còn nhiều bất cập khó khăn, nhất là nhu cầu về vốn. Với đặc điểm là một ngành đòi hỏi vốn lớn và phụ thuộc rất nhiều vào nguồn vốn vay, trong khi tín dụng ngày càng bị thắt chặt và mặt bằng lãi suất cho vay lại cao, các công ty ngành bất động sản cần tìm ra một cấu trúc tài chính sao cho tối đa hóa được lợi nhuận và gia tăng giá trị doanh nghiệp. Từ những lý do trên, nhằm giúp các doanh nghiệp xây dựng chính sách tài trợ hợp lý, đảm bảo khả năng thanh toán và tận dụng hiệu quả tích cực của đòn bẩy nợ nâng cao giá trị doanh nghiệp.Thông qua việc tìm hiểu cơ sở lý thuyết và tổng quan các nghiên cứu trước liên quan đến đề tài về các nhân tố ảnh hưởng đến CTTC của các CTNY, tác giả đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến CTTC của các CTNY trên TTCK Việt Nam bao gồm 5 nhân tố: Quy mô doanh nghiệp; Hiệu quả hoạt động; Tốc độ tăng trưởng; Tính thanh khoản; Rủi ro kinh doanh. Từ khóa: Cấu trúc tài chính, bất động sản, niêm yết sàn chứng khoán 1 ĐẶT VẤN ĐỀ Như chúng ta đã biết, trong tiến trình hội nhập kinh tế quốc tế ngày càng sâu rộng hiện nay, vấn đề chủ động lựa chọn một cơ cấu tài trợ hợp lý giữa vốn chủ sở hữu và vốn vay nhằm mục tiêu tối đa hóa giá trị doanh nghiệp càng trở nên cấp thiết. Song song với vấn đề đó thì việc tìm ra những nhân tố nào tác động đến cấu trúc tài chính của các doanh nghiệp và mức độ ảnh hưởng của từng nhân tố ra sao cũng là một vấn đề rất được quan tâm. Những năm trở lại đây với tình trạng suy thoái của nền kinh tế thế giới cũng đã có một phần làm ảnh hưởng đến nền kinh tế của Việt Nam. Với tình hình đó nhiều doanh nghiệp Việt Nam đã lâm vào tình trạng khó khăn và đã có nhiều doanh nghiệp tiến hành giải thể. Vì vậy buộc các nhà quản trị doanh nghiệp phải cân nhắc, xem xét mọi quyết định để đạt được hiệu quả cao nhất. Cấu trúc tài chính là một khái niệm rộng phản ánh tổng thể về tình hình tài chính của doanh nghiệp trên hai mặt. Đó là: Cơ cấu nguồn vốn và quá trình huy động vốn, phản ánh chính sách tài trợ của doanh nghiệp; cơ cấu tài sản gắn liền với việc sử dụng vốn, nó chịu sự tác động của 1424 chiến lược kinh doanh thể hiện mối quan hệ, sự vận động của các yếu tố nguồn vốn và tài sản nhằm tối đa hoá lợi nhuận. Thành phần cơ bản trong cấu trúc tài chính gồm hai bộ phận chủ yếu là nợ phải trả và nguồn vốn chủ sở hữu. Tính chất của hai nguồn này hoàn toàn khác nhau về trách nhiệm pháp lý của doanh nghiệp. 2 CƠ SỞ LÝ THUYẾT Nghiên cứu của S.C.Myers (được trích bởi Lê Thị Kim Thư, 2012) cho rằng: Cấu trúc tài chính là một khái niệm được dùng để phản ánh mối quan hệ được tính bằng tỷ lệ giữa nợ và vốn chủ sở hữu mà doanh nghiệp sử dụng để tài trợ cho hoạt động kinh doanh của mình. Theo nghiên cứu của M.Albouy (được trích dẫn bởi Nguyễn Ngọc Vũ, 2003) thì cấu trúc tài chính của doanh nghiệp được hiểu là quan hệ tỷ lệ giữa toàn bộ nợ kể cả các khoản nợ trong kinh doanh và vốn chủ sở hữu được tính từ bản cân đối kế toán. Như vậy, cấu trúc tài chính doanh nghiệp đó là mối quan hệ tính bằng tỷ lệ giữa toàn bộ nợ phải trả và vốn chủ sử hữu được tính từ bảng cân đối kế toán của doanh nghiệp. Theo quan điểm truyền thống: Quan điểm về cấu trúc vốn truyền thống cho rằng khi một doanh nghiệp bắt đầu vay mượn, thuận lợi vượt trội hơn bất lợi. Chi phí nợ thấp, kết hợp với thuận lợi về thuế sẽ khiến WACC (Chi phí vốn bình quân gia quyền) giảm khi nợ tăng. Tuy nhiên, khi tỷ lệ giữa vốn nợ và vốn chủ sở hữu tăng, tác động của tỷ lệ vốn vay so với tổng vốn buộc các chủ sở hữu tăng lợi tức yêu cầu của họ (nghĩa là chi phí vốn chủ sở hữu tăng). Ở mức tỷ lệ vốn nợ và vốn chủ sở hữu cao, chi phí nợ cũng tăng bởi vì khả năng doanh nghiệp không trả được nợ là cao hơn (nguy cơ phá sản cao hơn). Vì vậy, ở mức tỷ số giữa vốn nợ và vốn chủ sở hữu cao hơn, WACC sẽ tăng. Vấn đề chính của quan điểm truyền thống là không có một lý thuyết cơ sở thể hiện chi phí vốn chủ sở hữu nên tăng bao nhiêu do tỷ lệ giữa vốn nợ và vốn chủ sở hữu hay chi phí nợ nên tăng bao nhiêu do nguy cơ vỡ nợ. Theo quan điểm hiện đại: Lý thuyết cấu trúc vốn hiện đại bắt đầu với bài viết của Modigliani và Miller vào năm 1958 (gọi tắt là học thuyết MM). Lý thuyết cấu trúc vốn hiện đại được tiếp tục phát triển vào những năm sau đó, bao gồm thuyết cân bằng, thuyết trật tự phân hạng, thuyết điều chỉnh thị trường, thuyết cơ cấu quản lý. Lý thuyết cấu trúc vốn của Modilligani và Miller: Trái với quan điểm truyền thống, Modilligani và Miller (1958) đã tìm hiểu xem chi phí vốn tăng hay giảm khi một doanh nghiệp tăng hay giảm vay mượn. Để chứng minh một lý thuyết khả thi, Modilligani và Miller (MM) đã đưa ra một số những giả định đơn giản hoá rất phổ biến trong lý thuyết về tài chính: họ giả định là thị trường vốn là hoàn hảo, vì vậy sẽ không có các chi phí giao dịch và tỷ lệ vay giống như tỷ lệ cho vay và bằng với tỷ lệ vay miễn phí; việc đánh thuế được bỏ qua và nguy cơ được tính hoàn toàn bằng tính không ổn định của các luồng tiền. Lý thuyết cân bằng (Mô hình cấu trúc vốn tối ưu): Tại thị trường hoàn hảo và hiệu quả, Modilligani và Miler (1958) chứng minh rằng cấu trúc vốn là không thích hợp. Nhưng theo mô hình MM (1963), việc đánh thuế cao hơn vào lợi tức cho thấy nợ nhiều hơn. Còn DeAngelo và Masulis (1980) thì cho rằng bảo trợ thuế cao hơn cho thấy nợ ít hơn. 1425 3 PHƯƠNG PHÁP NGHIÊN CỨU Nghiên cứu kết hợp sử dụng phân tích định tính và định lượng để tìm ra các nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp: Phương pháp định tính: Qua việc thu thập thông tin, dùng phương pháp thống kê mô tả, so sánh để phân tích, đánh giá thực trạng cấu trúc tài chính của các công ty ngành bất động sản. Phương pháp định lượng: Sử dụng phần mềm SPSS để xác định hệ số hồi quy, trên cơ sở đó xây dựng phương trình các nhân tố tác động đến cấu trúc tài chính. Từ đó kiểm định sự tác động của các nhân tố đến cấu trúc tài chính của các công ty trên. Khi quá trình kiểm định hoàn tất, đề tài tiến hành phân tích kết quả và đưa ra một số kiến nghị phù hợp với hiện trạng của ngành bất động sản. Trên cơ sở các nghiên cứu trước, nghiên cứu này sử dụng 5 nhân tố để nghiên cứu sự ảnh hưởng của các nhân tố đó đến cấu trúc tài chính của các công ty ngành bất động sản niêm yết trên sở giao dịch chứng khoán Thành phố Hồ Chí Minh, mô hình cụ thể như sau: Y = β0 + β1 X1 + β2 X2 + β3 X3 + β4 X4 + β5 X5 + β6 X6 + U trong đó: Y (Cấu trúc tài chính): là biến phụ thuộc; Với X1, X2, X3, X4, X5, X6 : là các biến độc lập. X1: Quy mô doanh nghiệp; X2: Hiệu quả hoạt động kinh doanh của doanh nghiệp; X3: Cấu trúc tài sản.; X4: Tính thanh khoản của doanh nghiệp; X5: Tốc độ tăng trưởng của doanh nghiệp; X6: Rủi ro kinh doanh; β0: Tham số chặn; β1, β2 , β3, β4, β5, β6: Các tham số chưa biết của mô hình; U: Sai số ngẫu nhiên. 4 KẾT QUẢ NGHIÊN CỨU Chỉ số LEV của các doanh nghiệp niêm yết đã được khảo sát trên Sở Giao dịch Chứng khoán TP.HCM đạt trung bình là 0.4945 (49.45%). Chỉ số cao nhất là 85% và mức thấp nhất là 13% với độ lệch chuẩn là 0.13654. Khoảng cách giữa giá trị lớn nhất và giá trị nhỏ nhất LEV là 72%, điều này cho thấy sự đa dạng về cấu trúc tài chính giữa các doanh nghiệp. Bảng 1: Kết quả thống kê mô tả chỉ số LEV của các doanh nghiệp niêm yết trên Sở Giao dịch chứng khoán TP.HCM Số quan sát Giá trị nhỏ nhất Giá trị ớn nhất Giá trị trung bình Độ ệch chuẩn LEV 200 .13 .85 .4945 .13654 Valid N (listwise) 200 Nguồn: Phân tích dữ liệu Bảng 2: Đánh giá mức độ phù hợp của mô hình hồi quy tuyến tính đa biến lần cuối Mô hình Hệ số R Hệ số R2 Hệ số R2 - hiệu chỉnh Sai số chuẩn của ước ượng Thống kê thay đ i Hệ số Durbin- Watson Hệ số R2 sau khi đ i Hệ số F sau khi đ i Bậc tự do 1 Bậc tự do 2 Hệ số Sig. F sau khi đ i 1 .727a .528 .512 .09537 .528 33.330 5 194 .000 1.957 Biến độc lập: VOL, GRO, LIQ, SIZE, ROA Biến phụ thuộc: LEV Nguồn: Phân tích dữ liệu 1426 Bảng 2 cho thấy, giá trị hệ số tương quan là 0.727 > 0.5, do vậy, đây là mô hình thích hợp để sử dụng đánh giá mối quan hệ giữa biến phụ thuộc và các biến độc lập. Giá trị R2 hiệu chỉnh của mô hình sau là .512 lớn hơn giá trị R2 hiệu chỉnh của mô hình đầu là .510 chứng tỏ việc loại biến TANG là hợp lý. Ngoài ra, giá trị hệ số R2 là 0.528, nghĩa là mô hình hồi quy tuyến tính đã xây dựng phù hợp với dữ liệu 52,8%. Nói cách khác, mô hình hồi quy này giải thích được 52.8% cấu trúc tài chính, các phần còn lại là do sai số và các yếu tố khác. Hệ số F sau khi đổi là 33.330 lớn hơn F0.05(5,194) và giá trị Sig. rất nhỏ (< 0.05) nên hàm có độ tin cậy cao. Điều này có ý nghĩa là các biến độc lập trong mô hình có tương quan tuyến tính với biến phụ thuộc, tức là sự kết hợp của các biến độc lập có thể giải thích được sự thay đổi của biến phụ thuộc. Khi xét tstat và tα/2 của các biến để đo độ tin cậy thì các biến độc lập SIZE, ROA, LIQ, GRO, VOL đều đạt yêu cầu do có tstat>tα/2(5,194) và các giá trị Sig. đều < 0.05 (lớn nhất là 0.036) nên thể hiện độ tin cậy khá cao. Ngoài ra, vì hệ số R2 = 0.528 < 0.8 và hệ số VIF của các hệ số Beta đều nhỏ hơn 5 (lớn nhất là 1.259) và hệ số Tolerance đều > 0.5 (nhỏ nhất là 0.794) cho thấy không có hiện tượng đa cộng tuyến xảy ra (Hoàng Trọng - Mộng Ngọc, 2008). Bảng 3: Các thông số thống kê trong mô hình hồi quy bằng phương pháp Enter Mô hình Hệ số chưa chuẩn hóa Hệ số chuẩn hóa Beta t Sig. Thống kê đa cộng tuyến B Sai số chuẩn Hệ số Tolerance Hệ số VIF Hằng số -1.270 .193 -6.587 .000 SIZE .153 .016 .568 9.735 .000 .931 1.074 ROA -.261 .123 -.133 -2.129 .035 .811 1.233 LIQ -.036 .006 -.350 -6.046 .000 .948 1.055 GRO .086 .025 .219 3.466 .001 .794 1.259 VOL -.503 .238 -.123 -2.116 .036 .932 1.073 Biến phụ thuộc: LEV Căn cứ vào Bảng 3, từ thông số thống kê trong mô hình hồi quy, phương trình hồi qui tuyến tính đa biến của các yếu tố ảnh hưởng đến cấu trúc tài chính LEV của các doanh nghiệp niêm yết trên Sở Giao dịch chứng khoán TP.HCM như sau: LEV = 0.568*SIZE - 0.350*LIQ + 0.219*GRO - 0.133*ROA - 0.123*VOL. Kết quả nghiên cứu cũng đã tìm ra 5 nhân tố có ảnh hưởng đáng kể đến CTTC của các CTNY Việt Nam gồm: Quy mô doanh nghiệp; Hiệu quả kinh doanh; Tốc độ tăng trưởng; Tính thnh khoản; Rủi ro kinh doanh. Kết quả kiểm định sự phù hợp của mô hình trong nghiên cứu này là 52.8%. Điều này được hiểu rằng 52.8% CTTC của các CTNY Việt Nam được giải thích bằng các biến độc lập trong mô 1427 hình nghiên cứu, phần còn lại CTTC của các CTNY Việt Nam được giải thích bằng sai số và các nhân tố khác không được đề cập đến trong nghiên cứu này. Quy mô doanh nghiệp (SIZE): Quy mô DN là nhân tố có ảnh hưởng lớn nhất đến CTTC của các DN thuộc ngành XD - BĐS. Kết quả cho thấy, quy mô DN càng lớn thì tỷ suất nợ càng cao. Điều này được giải thích là do DN có quy mô lớn sẽ có lợi thế hơn khi cộng tác hoạt động với các tổ chức tài chính. Bởi thế, dưới góc nhìn của khách hàng, các công ty nhỏ dường như rủi ro hơn khi đầu tư vào, uy tín trả nợ của các DN lớn sẽ cao hơn các DN có quy mô nhỏ. Kết quả nghiên cứu cho thấy hiệu quả hoạt động kinh doanh (ROA) có ảnh hưởng đáng kể đến CTTC của các CTNY trên TTCK Việt Nam. Điều này được lý giải là do ngành XD - BĐS là ngành khá đặc thù do chu kỳ công nghệ của sản phẩm là khá dài, sản phẩm là riêng lẻ, không đồng nhất và phụ thuộc vào các yếu tố khách quan nên ROA của các DN trong lĩnh vực này có sự biến động lớn qua từng năm riêng lẻ. Rủi ro kinh doanh (VOL) Theo kết quả nghiên cứu, rủi ro kinh doanh có mối quan hệ ngược chiều với tỷ suất nợ ở mức độ tương đối. Khi rủi ro kinh doanh càng lớn, niềm tin của các nhà đầu tư vào DN không cao, vì vậy khả năng tiếp cận các nguồn vốn từ bên ngoài thấp. Trong quá trình hoạt động, DN luôn phải đối mặt với rất nhiều rủi ro. Rủi ro kinh doanh và rủi ro tài chính là những rủi ro thường trực của tất cả các DN. Rủi ro kinh doanh gắn liền với đặc điểm kinh doanh của từng ngành. 5 KẾT LUẬN VÀ KIẾN NGHỊ Thông qua việc tìm hiểu cơ sở lý thuyết và tổng quan các nghiên cứu trước liên quan đến đề tài về các nhân tố ảnh hưởng đến CTTC của các CTNY, tác giả đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến CTTC của các CTNY trên TTCK Việt Nam bao gồm 5 nhân tố: Quy mô doanh nghiệp; Hiệu quả hoạt động; Tốc độ tăng trưởng; Tính thanh khoản; Rủi ro kinh doanh. Dựa vào mô hình nghiên cứu, tác giả đã thu thập dữ liệu của 40 CTNY DN thuộc ngành XD - BĐS, sử dụng phương pháp nghiên cứu định lượng bằng phần mềm xử lý dữ liệu SPSS để thống kê mô tả các biến, sau đó tiến hành chạy hồi quy theo phương pháp bình phương nhỏ nhất để kiểm định mô hình, đo lường mức độ ảnh hưởng của các nhân tố tác động đến CTTC của các CTNY Việt Nam. Trong điều kiện của một nền kinh tế đang phát triển thì việc tìm hiểu CTTC của các DN đóng vai trò quan trọng trong việc ra quyết định của nhà đầu tư và của cả những nhà quản lý điều hành DN. Trên cơ sở kết quả nghiên cứu, tác giả đề xuất tập trung vào nhóm các nhân tố tác động đến CTTC như: (1) Mở rộng quy mô có thể giúp DN dễ dàng tìm kiếm thị trường tiêu thụ, có nhiều cơ hội đầu tư cũng như thu hút sự tài trợ hơn. Do đó, giúp các DN có thể nâng cao hiệu quả hoạt động kinh doanh của mình. Một số biện pháp tăng quy mô và uy tín DN như: Minh bạch về thông tin tài chính giúp tăng sự tín nhiệm của nhà đầu tư; Có chính sách thu hút nhà đầu tư như tăng tỷ lệ chi trả cổ tức để tăng nguồn vốn, mở rộng sản xuất. (2) Điều chỉnh cấu trúc vốn phù hợp. Cần so sánh giữa tổng nợ với vốn chủ sở hữu, thông thường nợ phải trả không được vượt quá 2 lần vốn chủ sở hữu. Nếu nợ phải trả quá cao vượt quá mức này thì tính tự chủ về tài chính của DN thấp, DN phụ thuộc nhiều vào chủ nợ tức là phụ thuộc nhiều vào nguồn tài trợ bên ngoài; Tỷ suất nợ dài hạn trên vốn chủ sở hữu, điều kiện để DN vẫn đảm bảo sự an toàn về mặt tài chính khi tổng nợ dài hạn phải nhỏ hơn hoặc lớn nhất là bằng vốn chủ sở hữu. (3) Cơ cấu lại các khoản nợ ngắn hạn và các khoản nợ dài hạn; Lựa chọn vốn vay dài hạn là một trong những giải pháp cần thiết khi thực hiện chiến lược 1428 phát triển dài hạn; Gia tăng vốn chủ sở hữu đòi hỏi DN phải có sự tự chủ tài chính và hạn chế các rủi ro do sự dao động của nền kinh tế. TÀI LIỆU THAM KHẢO [1] Dubois .M, 1984, Lé determinants de la structure financiere, these, Grenoble, P20. [2] Albouy .M, 1994, Financement et cout du capital des entreprises, Edition Fyroles finance, p13. [3] Huang, G.H. Samuel, Frank Song. M, 2002, The determinants of the capital structure: Evidence from China, Working paper, school of economics anh finance anh centre for China financial reseach. [4] Đoàn Ngọc Phi Anh, 2010, Các nhân tố ảnh hưởng đến cấu trúc tài chính và hiệu quả tài chính: tiếp cận theo phương pháp tích đường dẫn, Tạp chí Khoa học và Công nghệ, Đại học Đà Nẵng. [5] Nguyễn Thị Thúy Hằng, 2013, Phân tích các nhân tố ảnh hưởng tới cấu trúc tài chính của các Công ty May tại thành phố Đà Nẵng, luận văn Thạc sĩ. [6] Đặng Quỳnh Anh & Quách Thị Hải Yến, 2014, Các nhân tố tác động đến cấu trúc vốn của doanh nghiệp niêm yết trên sở giao dịch chứng khoán TP. Hồ Chí Minh, Tạp chí Nghiên cứu & Trao đổi, Đại học Ngân hàng TP. Hồ Chí Minh.

File đính kèm:

cac_nhan_to_anh_huong_den_cau_truc_tai_chinh_cua_cac_cong_ty.pdf

cac_nhan_to_anh_huong_den_cau_truc_tai_chinh_cua_cac_cong_ty.pdf