Bài giảng Thực trạng thị trường vàng và thị trường ngoại hối Việt Nam hiện nay

Khái niệm

Vai trò của vàng:

Vàng với vai trò là 1 loại tiền tệ

Vai trò của vàng trong các chế độ tiền tệ

Chế độ đồng bản vị , Chế độ bản vị vàng

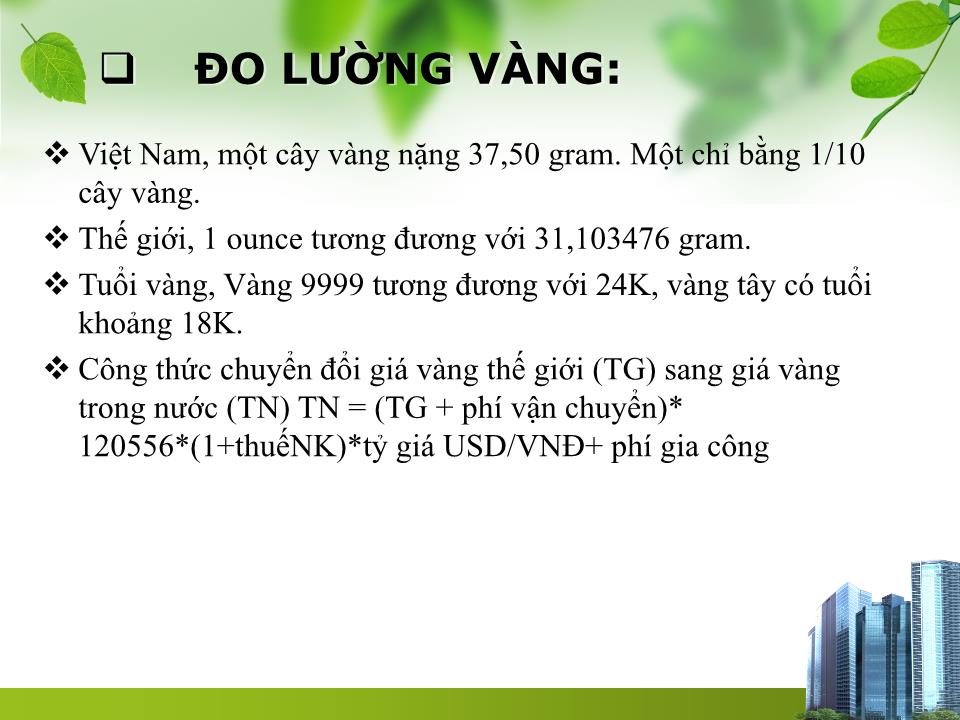

ĐO LƯỜNG VÀNG:

Việt Nam, một cây vàng nặng 37,50 gram. Một chỉ bằng 1/10 cây vàng.

Thế giới, 1 ounce tương đương với 31,103476 gram.

Tuổi vàng, Vàng 9999 tương đương với 24K, vàng tây có tuổi khoảng 18K.

Công thức chuyển đổi giá vàng thế giới (TG) sang giá vàng trong nước (TN) TN = (TG + phí vận chuyển)* 120556*(1+thuếNK)*tỷ giá USD/VNĐ+ phí gia công

2000-2005

Giá vàng thế giới dịch chuyển theo xu hướng tăng đều và ít biến động qua các năm dao động quanh mức quanh 400 USD/Ounce.

2005-2008

Khởi đầu với một phiên tăng mạnh của giá vàng từ mốc 400 USD/Ounce tới xấp xỉ 700USD/Ounce chỉ trong 1 một năm, gây sửng sốt cho tất cả những người quan tâm tới giá vàng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thực trạng thị trường vàng và thị trường ngoại hối Việt Nam hiện nay

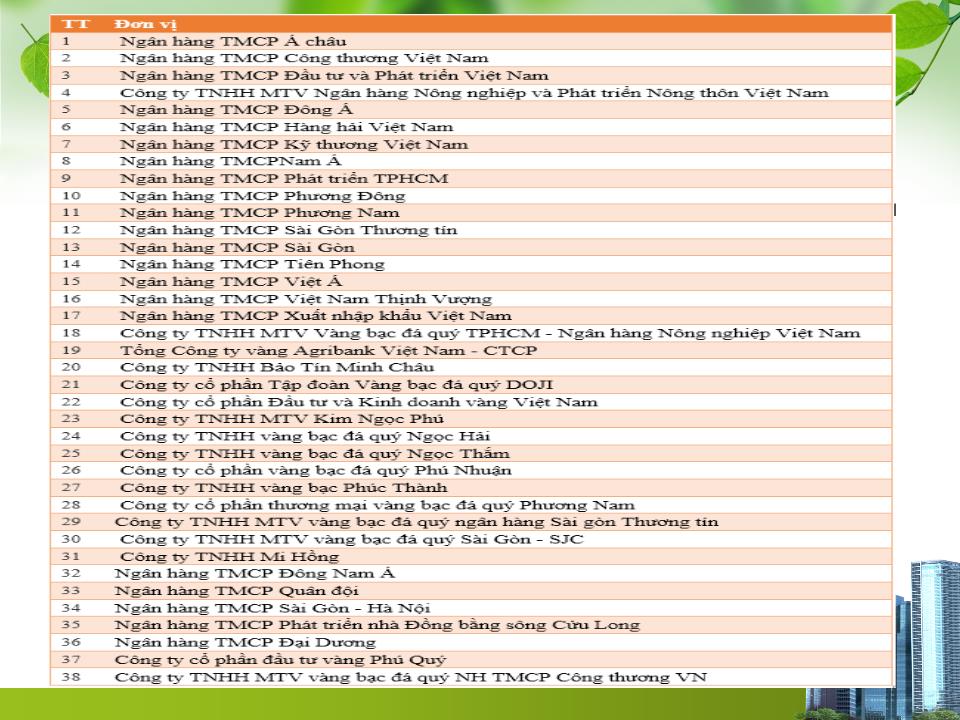

Thực trạng thị trường vàng và thị trường ngoại hối Việt Nam hiện nay Danh sách nhóm Phạm Thị Chinh Hà Nguyễn Thị Hương Ngô Thị Hoài Thu Lê Hoài Thương Lê Hà Phương Nội Dung Thị trường vàng Thị trường ngoại hối Giải pháp I. THỰC TRẠNG THỊ TRƯỜNG VÀNG Phần I: Tổng quan về vàng và thị trường vàng 1 Phần II: Thực trạng thị trường Vàng Thế giới 2 Phần III: Thực trạng thị trường vàng Việt Nam 3 Phần I: Tổng quan về vàng và thị trường vàng Vàng và vai trò của vàng Khái niệm Vai trò của vàng: Vàng với vai trò là 1 loại tiền tệ Vai trò của vàng trong các chế độ tiền tệ Chế độ đồng bản vị , Chế độ bản vị vàng ĐO LƯỜNG VÀNG : Việt Nam, một cây vàng nặng 37,50 gram. Một chỉ bằng 1/10 cây vàng. Thế giới, 1 ounce tương đương với 31,103476 gram . Tuổi vàng, Vàng 9999 tương đương với 24K, vàng tây có tuổi khoảng 18K. Công thức chuyển đổi giá vàng thế giới (TG) sang giá vàng trong nước (TN) TN = (TG + phí vận chuyển)* 120556*(1+thuếNK)*tỷ giá USD/VNĐ+ phí gia công Giao dịch vàng ở đâu ? 2. Thị trường vàng Tại Việt Nam, chỉ được thực hiện tại các điểm giao dịch đã được Ngân hàng nhà nước (NHNN) cấp phép. Cung vàng trên thị trường Cầu vàng trên thị trường Các yếu tố ảnh hưởng khác 3. Các yếu tố tác động đến thị trường vàng 1. Thời kỳ 2000-2009 2. Thời kỳ 2010 - nay 3. Các nhân tố tác động. Phần II: Thực trạng thị trường vàng thế giới Hoạt động thị trường vàng 2000-2008 2000-2005 Giá vàng thế giới dịch chuyển theo xu hướng tăng đều và ít biến động qua các năm dao động quanh mức quanh 400 USD/Ounce. 2005-2008 Khởi đầu với một phiên tăng mạnh của giá vàng từ mốc 400 USD/Ounce tới xấp xỉ 700USD/Ounce chỉ trong 1 một năm, gây sửng sốt cho tất cả những người quan tâm tới giá vàng Hoạt động thị trường vàng 2008-2009 Năm 2008 giá vàng biến động liên tục với chiều hướng đi xuống đạt mức thấp nhất là 720 USD/Ounce vào khoảng cuối năm Bước sang năm 2009, xu hướng giá lại là tăng mạnh và đạt cực điểm là trên 1100 USD/Ounce vào trước thềm năm mớ i Hoạt động thị trường vàng từ năm 2010 đến nay Giá vàng trong giai đoạn này biến động mạnh và thất thường:tăng kỉ lục nhất đạt mức 1.923$/oz vào tháng 9/2011, tuy nhiên lại tụt dốc nhanh chóng khi có tin Fed cắt giảm gói QE3 vào tháng 6/2013 chỉ còn lại: 1.180$/oz. Cung và cầu vàng Do ảnh hưởng của giá dầu Do ảnh hưởng của ngoại tệ mạnh 2. Nguyên nhân gây biến động giá vàng Chính sách tài chính, tiền tệ của các quốc gia 2.3. Nguyên nhân của sự biến động giá vàng Biến động giá vàng thế giới Nguyên nhân của biến động giá vàng thế giới: Sự mất giá của USD Sự biến động của giá dầu thế giới 1. Thời kỳ 2006-2008 2. Thời kỳ 2009 - 2012 Phần III: Thực trạng thị trường vàng VN 3. Thời kỳ 2013 - nay 1. Thời kỳ từ 2006-2008 Diễn biến Gía vàng tăng nhẹ, tuy nhiên tương đối ổn định dao động từ 1,4 – 1,9 triệu đồng/chỉ Nguyên nhân Ảnh hưởng TTV TG Đầu cơ, tích trữ Lo ngại khủng hoảng kinh tế 2. Thời kỳ 2009 - 2012 Diễn biến Gía vàng liên tục tăng với tốc độ chóng mặt, từ 29,5 trđ/lượng năm 2009 đến 48,3 trđ/lượng năm 2012. Đặc biệt với ngày 11/11 Nguồn: Vietbao.vn Biến động thị trường vàng 2009 2.2. Biến động giá vàng 26,50 - 26,60 26,13 – 26,19 28,54 – 28,62 31,21 – 31,25 36,02 - 36,09 Nguồn www.sjc.com 2. Thời kỳ 2009 - 2012 Nguyên nhân Nguồn cung hạn chế do NHNN cấm NK vàng Ảnh hưởng của TTV thế giới Lạm phát Đầu cơ, tích trữ tăng mạnh Niềm tin vào VNĐ bị suy giảm 3. Thời kỳ 2013 - nay Diễn biến TTV đã được ghìm cương, giảm mạnh và đi vào ổn định, dao động ở mức 34,7 trd/lượng Nguyên nhân X ây dựng hành lang pháp lý : Nghị định số 24/2012/NÐ-CP của Chính phủ về việc quản lý hoạt động kinh doanh vàng C/s không cấp giấy phép nhập khẩu vàng nguyên liệu C/s NN độc quyền nhập khẩu vàng nguyên liệu Cấm TCTD huy động và cho vay bằng vàng Thị trường ngoại hối Tổng quan về thị trường ngoại hối Thực trạng về thị trường ngoại hối Bài học và xu hướng thị trường ngoại hối Click to add title in here 1 2 3 Tổng quan về thị trường ngoại hối Khái niệm Ngoại hối bao gồm các phương tiện thanh toán được sử dụng trong thanh toán quốc tế. Trong đó phương tiện thanh toán là những thứ có sẵn để chi trả, thanh toán lẫn cho nhau. Ngoại hối: Đồng tiền nước ngoài- tiền kim loại, tiền giấy, séc du lịch, tiền điện tử.... Đồng tiền quốc gia do người không cư trú nắm giữ. Như vậy, nếu trên thế giới chỉ sử dụng một đồng tiền chung duy nhất, thì hoạt động mua bán các đồng tiền khác nhau sẽ bị triệt tiêu và theo đó, thị trường ngoại hối sẽ không còn tồn tại. Đặc điểm của thị trường ngoại hối Thị trường ngoại hối không nhất thiết phải tập trung tại vị trí địa lý hữa hình nhất định Đây là thị trường toàn cầu hay thị trường không ngủ. Trung tâm của Forex là thị trường liên ngân hàng (Interbank) và các thành viên chủ yếu là các ngân h ... o, NHNN đã bất ngờ tăng tỷ giá liên ngân hàng và làm cho VND mất khoảng 10% giá trị. Mục đích của chính sách này là gì? Có thể khẳng định là không phải để kiềm chế việc nhập siêu. Theo nghiên cứu về điều kiện Marshall-Lerner ở VN cho thấy, việc VND giảm giá không hề có ảnh hưởng đến việc tăng xuất khẩu, giảm nhập khẩu. Nguyên do là hệ số cơ giãn xuất nhập khẩu của Việt Nam rất thấp, và tác động của việc giảm tỷ giá tới xuất nhập khẩu khá trễ ( 3-9 tháng) nên trong ngắn hạn không thể giải quyết vấn đề nhập siêu mà ngược lại, còn ảnh hưởng xấu tới nền KT do giá hàng nhập khẩu đắt lên. Vậy nên có thể kết luận là việc đưa ra chính sách này trong thời gian ngắn nhằm mục đích khơi thông lượng cung ngoại tệ trên thị trường tự do. Trong tháng 7 nguồn cung ngoại tệ thấp hơn nhiều so với nguồn cầu do các doanh nghiệp xuất khẩu có nguồn dự trữ ngoại tệ lớn đã từ chối bán ngoai tệ cho ngân hàng do e ngại không thể mua lại vào cuối năm khi có nhu cầu. Thực trạng kinh doanh ngoại hối liên ngân hàng Bảng 1.3: Tỷ lệ Lợi nhuận họat động kinh doanh ngoại hối so với tổng lợi nhuận trước thuế ( ) Tổng hợp từ báo cáo thường niên các NHTM Qua số liệu trên có thể thấy rằng hoạt động kinh doanh ngoại hối đã mang đến cho các ngân hàng một khoản lợi nhuận không nhỏ như EIB có lợi nhuận từ họat động kinh doanh ngoại hối chiếm tỷ lệ đến 65.42% năm 2008 so với tổng lợi nhuận trước thuế, hay Sacombank có tỷ lệ gần 50% năm 2008 so với lợi nhuận trước thuế. Tại những ngân hàng này cho ta thấy hoạt động kinh doanh ngoại hối không phải là một mảng kinh doanh hổ trợ cho các hoạt động khác mà còn đóng vai trò quan trọng trong nguồn thu lợi nhuận của ngân hàng. Tuy nhiên qua những số liệu trên có thể thấy rằng hoạt động kinh doanh ngoại hối của các ngân hàng trong 2 năm 2009, 2010 đã sụt giảm nhiều, do bị ảnh hưởng bởi khủng hoảng kinh tế toàn cầu năm 2009 và biến động của thị trường tài chính trong nước và trên thế giới. Điều này cho chúng ta thấy rõ sự tác động mạnh mẽ những yếu tố ngoại sinh đến hoạt động kinh doanh ngoại hối nhất là trong một nền kinh tế mở, đồng thời sự biến động của thị trường tiền tệ, tài chính sẽ tác động đến TTNH. Thực trạng sử dụng các giao dịch ngoại hối phái sinh tại các NHTM Việt Nam Hoạt động kinh doanh ngoại hối tại các ngân hàng ngoài giao dịch giao ngay còn sử dụng giao dịch ngoài hối phái sinh như kỳ hạn, hoán đổi và quyền chọn. Theo điều tra của Ngân hàng đầu tư và phát triển Việt Nam(BIDV)[9], những ngân hàng thực hiện các giao dịch phái sinh trên thị trường trong thời gian vừa qua gồm có: Giao dịch hoán đổi tiền tệ (Currency swap) có các ngân hàng Citibank, Standard Chartered Bank, BIDV. Giao dịch hoán đổi lãi suất (Interest rate swap) (kèm một số chi tiết điều chỉnh) có các ngân hàng Vietcombank, HSBC, Calyon, Citibank, ABN AMRO. Giao dịch Quyền chọn ngoại tệ ((Forex option) có các ngân hàng NHTMCP Quốc tế, Vietcombank, ACB, BIDV, Techcombank, NHTMCP Quân đội, Eximbank. Giao dịch kỳ hạn ngoại tệ (Forex forward) hầu hết các ngân hàng có hoạt động ngoại tệ đều thực hiện. Bảng : Tỷ lệ mua, bán giao dịch kỳ hạn và hoán đổi trong tổng giao dịch thị trường ngoại hối Việt Nam Năm Tỷ lệ mua bán kỳ hạn và hoán đổi Tỷ lệ mua bán kỳ hạn hoặc hoán đổi mua bán 2002 5.6 14 86 2003 4.9 17 83 2004 5.2 16 84 2005 5.5 25 75 2006 5.6 23 77 2007 7.1 26 74 2008 7.4 30 70 2009 8.2 34 66 2010 7.5 38 62 Qua thực trạng sử dụng giao dich ngoại hối phái sinh những năm vừa qua có thể rút ra những nhận định sau: Thứ nhất , doanh số giao dịch kỳ hạn và giao dịch hoán đổi chỉ chiếm khoảng gần 8% trên tổng doanh số giao dịch của các NHTM và trong doanh số giao dịch kỳ hạn và hoán đổi có sự bất cân xứng giữa doanh số mua và bán Thứ hai l à , C á c giao dịch mua b á n ngoại tệ tại NHTM Việt Nam chủ yếu l à giao dịch giao ngay , Số l ư ợng NHTM Việt Nam triển khai c ô ng cụ t à i ch í nh ph á i sinh tiền tệ c ò n qu á í t dẫn đ ến doanh số thực hiện c ô ng cụ t à i ch í nh ph á i sinh tiền tệ chiếm tỷ trọng thấp , ch ư a đ ến 10% Thứ ba là , giao dịch quyền chọn hiện nay ít được khách hàng sử dụng Qua đó có thể thấy rằng tình hình sử dụng các công cụ phái sinh để bảo hiểm rủi ro tỷ giá và lãi suất đang có nguy cơ thu hẹp và thị trường phái sinh ngoại tệ của Việt Nam vừa mới được hình thành đã trở nên èo uột không phát triển. Trong hoạt động kinh doanh ngoại hối của thị trường Việt Nam còn có những qui định và những nét đặc thù riêng tạo nên một bức tranh không được sáng sủa cho sự chuẩn bị một thị trường tài chính của nền kinh tế toàn cầu hóa. Những nguy ê n nh â n ch í nh đã v à đ ang hạn chế mức đ ộ ph á t triển thị tr ư ờng c ô ng cụ t à i ch í nh ph á i sinh ở Việt Nam l à: Thứ nhất , mức đ ộ tham gia thị tr ư ờng vốn của c á c doanh nghiệp ch ư a lớn , c á c nh à quản trị doanh nghiệp ch ư a c ó nhu cầu v à c ũ ng ch ư a c ó hiểu biết nhiều về bản chất của c á c loại c ô ng cụ t à i ch í nh ph á i sinh . Thứ hai , ở c á c tổ chức t à i ch í nh , đ ặc biệt l à c á c ng â n h à ng th ươ ng mại : nguồn nh â n lực hạn chế , hệ thống th ô ng tin quản l ý ch ư a ph á t triển ; đ ối t á c mua , b á n c ô ng cụ t à i ch í nh ph á i sinh với c á cNHTM l à c á c doanh nghiệp lại hạn chế . Do đó, c á c tổ chức t à i ch í nh c ũ ng ch ư a c ó nhu cầu , ch ư a chủ đ ộng ph á t triển v à cung ứng c á c sản phẩm , dịch vụ về c ô ng cụ t à i ch í nh ph á i sinh . . Thứ ba , khu ô n khổ ph á p l ý: c á c luật lệ , c á c ch í nh s á ch quản l ý nh à n ư ớc c ò n thiếu ; c ơ chế nghiệp vụ ch ư a c ó. Đ ặc biệt , hệ thống Chuẩn mực kế to á n Việt Nam c ò n ch ư a c ó c á c Chuẩn mực t ươ ng đ ồng với c á c Chuẩn mực kế to á n Quốc tế về c ô ng cụt à i ch í nh , đ ặc biệt trong đó l à c á c Chuẩn mực IAS 39 " C á c c ô ng cụ t à ich í nh : Ghi nhận v à x á c đ ịnh gi á trị "; IAS 32 " C ô ng cụ t à i ch í nh : Thuyết minh v à tr ì nh b à y th ô ng tin "; IFRS 7 " C á c c ô ng cụ t à i ch í nh : c ô ng bố ". Việc thiếu vắng c á c ti ê u chuẩn kế to á n chất l ư ợng cao đ ể ghi nhận , đá nh gi á gi á trị c ô ng cụ t à i ch í nh n ó i chung v à c ô ng cụ t à i ch í nh ph á i sinh n ó i ri ê ng sẽ ảnh h ư ởng nghi ê m trọng đ ến việc x á c đ ịnh kết quả t à i ch í nh , đ ến quản trị rủi ro t à i ch í nh của doanh nghiệp . Đ ồng thời c ơ quan gi á m s á t t à i ch í nh - ng â n h à ng - chứng kho á n c ũ ng kh ô ng thể c ó đư ợc th ô ng tin đ ầy đ ủ , trung thực đ ể gi á m s á t thị tr ư ờng chung , gi á m s á t an to à n hoạt đ ộng của từng tổ chức t à i ch í nh . Sự tồn tại và ảnh hưởng mạnh mẽ của thị trường ngoại tệ không chính thức hoạt động mua bán ngoại tệ ngoài thị trường chính thức vẫn diễn ra khắp cả nước, đó là hoạt động buôn lậu chuyển tiền qua biên giới, hoạt động mua qua : Các cửa hàng kinh doanh vàng bạc đá quí , tại những tiệm vàng đều có kèm với hoạt động kinh doanh ngoại tệ, nhằm đáp ứng nhu cầu của các khách hàng không đủ điều kiện giao dịch ngoại tệ với các NHTM. Giá cả sẽ biến động nhiều nhất là khoảng 9g,10 g sáng cũng trùng với giờ hoạt động mạnh nhất của thị trường ngoại hối thế giới đó là khoảng thời gian thị trường ngoại hối cuả 3 Châu lục Mỹ, Âu, Á đồng loạt mở cửa. Các bàn đại lý thu đổi ngoại tệ : Tính đến vào năm 2010 TPHCM có 78 bàn, đại lý thu đổi ngoại tệ, tại Hà Nội con số này ít hơn, nhưng cũng không dưới 60-70 bàn trực thuộc các ngân hàng. Tính bình quân mỗi ngân hàng có 10 đại lý, thì cả nước đang có ít nhất 420 đại lý thu đổi ngoại tệ (42 ngân hàng nội. Các ngân hàng ngoại không có đại lý dạng này). Mỗi đại lý được các ngân hàng khoán mức thu đổi ngoại tệ khác nhau tùy theo từng đơn vị, tùy vị trí và quy mô. Mức khoán cao nhất, khoảng 100.000-150.000 USD/tháng hoặc xấp xỉ 300.000- 500.000 USD/quí. Thông thường thì 50.000-60.000 USD/tháng. Mức khoán có nghĩa là hàng tháng mỗi đại lý phải bán cho ngân hàng của họ số ngoại tệ nói trên theo tỷ giá tiền mặt niêm yết của ngân hàng. Nếu vượt quá mức khoán này họ sẽ bán ra bên ngoài với tỷ giá cao hơn, các ngân hàng không có khả năng quản lý được doanh số mua bán thực tế của các bàn đại lý. Chính sách quản lý và kinh doanh ngoại hối Phép lệnh Ngoại hối số 28/2005/PL-UBTVQH11 đã ban hành ngày 13/12/2005. Quyết định số 504/QĐ-NHNN ngày 07/03/2008 về việc banhanfh một số quy định liên quan đến giao dịch ngoại tệ của các TCTD được phép hoạt động ngoại hối. NĐ 24/2012/NĐ-CP về quản lý hoạt động kinh doanh vàng và Thông tư hướng dẫn một số điều của Nghị định 24. Chính sách quản lý và kinh doanh ngoại hối Nhóm biện pháp tác động trực tiếp Can thiệp trực tiếp vào tỷ giá liên ngân hàng Trực tiếp mua bán ngoại tệ trên thị trườn ngoại hối Kiểm soát tín dụng ngoại tệ 2. Nhóm biện pháp tác động gián tiếp Điều chỉnh lãi suất chiết khấu. Thay đổi trạng thái ngoại tệ của các tổ chức tín dụng Siết chặt quản lý thị trường vàng Các biện pháp khác Chính sách quản lý và kinh doanh ngoại hối Năm 2008: Điều chỉnh tỷ giá bình quân liên ngân hàng tăng 2%. Mở rộng biên độ tỷ giá giao dịch từ +(-) 1% lên mức 2% so với tỷ giá BQLNH vừa công bố Tăng mạnh lãi suất cơ bản →tập trung tiền đồng vào hệ thống, kiềm chế lạm phát và giảm áp lực tỷ giá. Công bố mức dự trữ ngoại hối→ củng cố lòng tin thị trường. Tăng cường bán ngoại tệ cho NHTM để đáp ứng nhu cầu ngoại tệ của nền kinh tế, đáp ứng tối đa các nhu cầu thiết yếu như: nhập khẩu xăng dầu... →Thị trường ngoại hối đã ổn định trở lại Chính sách quản lý và kinh doanh ngoại hối Năm 2010 Ngày 11/02/2010, NHNN điều chỉnh tăng tỷ giá bình quân liên ngân hàng từ 17.941 đồng/USD lên 18.544 đồng/USD →khuyến khích tập đoàn bán ngoại tệ cho các ngân hàng, cải thiện trạng thái ngoại tệ vốn đang căng thằng. Ngày 18/01/2010, NHNN ban hành QĐ 74- giảm mạnh tỷ lệ dự trữ bắt buộc bằng ngoại tệ đói với tổ chức tín dụng Quy định mức lãi suất gửi tối đa của USD là 1%. Chính sách quản lý và kinh doanh ngoại hối →28/04/2010: Tỷ giá trên thị trường tự do lần đầu tiên thấp hơn mức tỷ giá niêm yết của NHTM,thấp hơn mức trần cho phép của NHNN. →08/2010:, NHNN buộc phải tăng tỷ giá bình quân liên ngaanhanfg thêm 2,1%. Cuối tháng 11 tỷ giá tăng vọt lên mức 21.380- 21.450 đồng/USD. Chênh lệch tỷ giá giữa thị trường chợ đen so với tỷ giá chính thức đến 10%. Chính sách quản lý và kinh doanh ngoại hối Năm 2011: Biện pháp điều hành Nội dung 1. Điều chỉnh tỷ giá bình quân liên ngân hàng Từ 18.932 lên 20.693- tương đương với VND bị phá giá 8,5%(11/02/2011) 2. Thay đổi biên độ dao động Giảm biên độ từ +- 3% xuống +- 1%(11/02/2011) 3. Các biện pháp tiền tệ và hành chính khác Kiểm soát chặt thị trường ngoại hối tự do Không được huy động và cho vay bằng vàng, tiến tới xóa bỏ kinh doanh vàng miếng trên thị trường tự do Các biện pháp hạn chế huy động và cho vay ngoại tệ: Quy định đối tượng được vay bằng ngoại tệ (TT 07-24/03/2011) Áp lãi suất trần huy động USD 3% và giảm 2% Tăng tỷ lệ dự trữ bắt buộ từ 4%-6% và 7% Quy định về việc mang ngoại tệ tiền mặt và VND khi xuất nhập cảnh Quy định về việc mua, bán ngoại tệ tiền mặt của cá nhân với TCTD Quy định mức xử phạt đối với các giao dịch trái phép Chính sách quản lý và kinh doanh ngoại hối Năm 2011: Các biện pháp đã đem lại nhiều tác động tích cực tới tỷ giá cũng như thị trường ngoại hối 2011: NHNN chủ động trong điều hành tỷ giá Có sự thay đổi trong cách thức công bố tỷ giá bình quân liên ngân hàng- điều chỉnh tỷ giá thường xuyên hơn, linh hoạt hơn- theo cung cầu thị trường. Điều chỉnh chế độ tỷ giá hối đoái từ chế độ tỷ giá neo với USD 2008-2009 sang chế độ tỷ giá linh hoạt hơn. Chênh lệch giữa tỷ giá chính thức và tự do được thu hẹp đáng kể từ 1000-2000 VNĐ xuống 300-400VNĐ. Đây là thành công bước đầu trong việc giữ ổn định tỷ giá. Dự trữ ngoại hối đã tăng trở lại. NHNN đã thực hiện cương quyết những biện pháp kiểm soát thị trường tự do cũng như hạn chế tình trạng đô la hóa và vàng hóa nền kinh tế. Chính sách quản lý và kinh doanh ngoại hối Chính sách quản lý và kinh doanh ngoại hối Năm 2013: NHNN đã đề ra mục tiêu duy trì tỷ giá trong biên độ không quá 2-3%, điều hành chặt chẽ theo tín hiệu thị trường, phù hợp với các cân đối vĩ mô và cán cân thanh toán quốc tế, thực hiện các biện pháp tăng dự trữ ngoại hối của Nhà nước và chống đô la hóa trong nền kinh tế. Chính sách quản lý và kinh doanh ngoại hối - Khi thị trường có biến động thời điểm cuối tháng 2/2013 đầu tháng 3/2013, NHNN đã linh hoạt trong điều hành tỷ giá thông qua việc điều chỉnh giảm giá bán ra về mức 20.950 VND/USD từ ngày 5/3/2013 thay vì mức giá trần là 21.036 VND/USD được duy trì từ cuối năm 2011 và sẵn sàng bán ngoại tệ can thiệp tại mức giá này nếu TCTD có nhu cầu Chính sách quản lý và kinh doanh ngoại hối - Từ cuối tháng 4/2013 đến cuối tháng 6/2013, nhiều NHTM đã nâng giá USD lên kịch trần 21.036 VND. Thậm chí tại số đông NHTM tăng giá mua lên kịch trần 21.036 VND, trong khi giá bán USD trên thị trường tự do lên tới 21.320 VND. Ngân hàng Nhà nước đã điều chỉnh tăng tỷ giá liên ngân hàng lên thêm 1% so với trước đó. Chính sách quản lý và kinh doanh ngoại hối - Điều chỉnh giảm lãi suất tối đa đối với tiền gửi bằng USD của tổ chức (từ 2%/năm xuống 0,25%/năm), cá nhân (từ 2%/năm xuống 1,25%/năm) tại TCTD để hỗ trợ duy trì được mức chênh lệch lợi tức giữa việc nắm giữ VND và USD trong điều kiện mức chênh lệch này đã giảm xuống mức thấp nhằm đảm bảo việc điều chỉnh tỷ giá không gây biến động trên thị trường, tiếp tục khuyến khích người dân nắm giữ VND, giảm nắm giữ ngoại tệ. Chính sách quản lý và kinh doanh ngoại hối - Trước tình trạng găm giữ USD, NHNN tuyên bố không điều chỉnh tỉ giá và sẽ áp dụng các biện pháp kiên quyết để ổn định tỉ giá, bao gồm cả việc bán ngoại tệ can thiệp mạnh để hỗ trợ thanh khoản cho thị trường. Cùng với đó là sự đồng thuận của các tổ chức tín dụng lớn trong ổn định tỉ giá khiến khối đầu cơ tỉ giá phải vội buông tay. Trên thị trường tự do, giá USD cũng ngay lập tức tụt xuống. Ngày 12/7, tỉ giá giảm mạnh từ 100-500 đồng/ USD cho chiều mua vào lần lượt tại các ngân hàng thương mại và thị trường tự do. BÀI HỌC CHO VIỆT NAM Thị trường vàng Thị trường ngoại hối THỊ TRƯỜNG VÀNG Quản lý theo quy luật cung – cầu Từng bước tự do hóa TTV Hoàn thiện cơ sở pháp lý Thành lập Sở giao dịch hàng hoá THỊ TRƯỜNG NGOẠI HỐI Hoàn thiện TTNH theo hướng hiện đại và hội nhập Hoàn thiện cơ chế quản lý ngoại hối Hoàn thiện TTNH theo hướng hiện đại và hội nhập Minh bạch hóa thông tin Mở rộng chủ thể kiến tạo thị trường Hoàn thiện các sp ngoại hối phái sinh Hoàn thiện TTNH theo hướng hiện đại và hội nhập Khuyến khích thành lập cty môi giới, tư vấn Xây dựng lộ trình thành lập sàn giao dịch ngoại tệ Đa dạng hóa các ngoại tệ trong giao dịch Hoàn thiện cơ chế quản lý Cơ chế điều hành tỷ giá linh động Cơ chế neo tỷ giá vào rổ tiền tệ THANKS FOR WATCHING! Trả lời câu hỏi. QUESTION?

File đính kèm:

bai_giang_thuc_trang_thi_truong_vang_va_thi_truong_ngoai_hoi.pptx

bai_giang_thuc_trang_thi_truong_vang_va_thi_truong_ngoai_hoi.pptx