Bài giảng Thị trường tài chính và định chế tài chính - Chương 8: Thị trường và giao dịch cổ phiếu

Các phương thức giao dịch trên thị

trường

• Giao dịch tiền mặt: Cổ phiếu được giao dịch trên

cơ sở tiền mặt. Việc thanh toán được thực hiện

trong vòng ít ngày sau khi giao dịch (thường là 3

ngày)

• Giao dịch tương lai: Áp dụng ở Paris, London và

một số thị trường Châu Á. Ở Paris, tất cả các giao

dịch trong tháng được thanh toán (và thanh toán

bù trừ) vào cuối tháng, ở London là cuối mỗi 2

tuần. Phần lớn đã chuyển sang giao dịch tiền mặt

nhưng vẫn cho phép giao dịch tương laiCác phương thức giao dịch trên thị

trường

• Giao dịch theo giá (Price-driven, NASDAQ): Các

nhà tạo thị trường công bố giá mua – giá bán tại đó

họ sẵn sàng mua bán cổ phiếu. Mức giá sẽ liên tục

được điều chỉnh tùy theo cung cầu thị trường và dự

trữ cổ phiếu của nhà tạo thị trường. Khách hàng lựa

chọn nhà giao dịch có mức giá tốt nhất

• Thị trường giao dịch theo lệnh (Order-driven): Cung

và cầu chứng khoán được khớp trực tiếp thông qua

hệ thống đấu giá. Việc khớp lệnh có thể thực hiện

định kỳ hoặc liên tục. Công ty môi giới được hưởng

hoa hồng thay vì chênh lệch giá mua – giá bán như

nhà tạo thị trườngGiao dịch trên sở GD CK

Lệnh thị trường:

• Lệnh được thực hiện tại mức giá tốt nhất có được trên thị

trường.

• Mức giá tốt nhất này được đảm bảo bằng cách yêu cầu

rằng khi có nhiều hơn một lệnh mua hay lệnh bán được

đưa vào thị trường cùng một lúc, thì lệnh có mức giá tốt

nhất sẽ được ưu tiên thực hiện.

• Như vậy, người mua nào đưa ra mức giá mua cao hơn sẽ

được ưu tiên thực hiện lệnh so với những người đưa mức

giá thấp hơn; người bán nào chào mức giá bán thấp hơn

cũng sẽ được ưu tiên so với những người chào mức giá cao

hơn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 8: Thị trường và giao dịch cổ phiếu

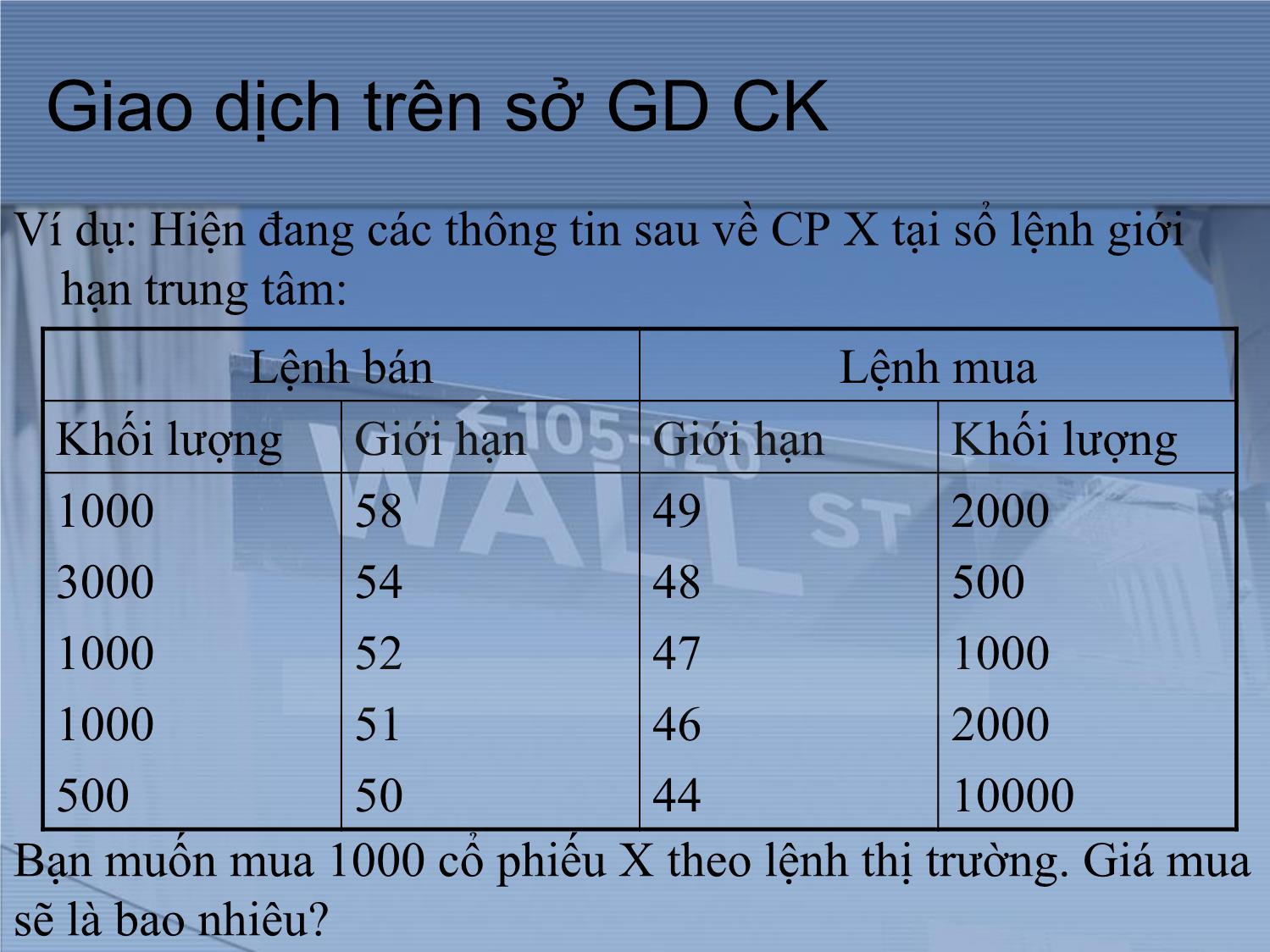

Chương 8: Thị trường và giao dịch cổ phiếu Sở giao dịch chứng khoán và thị trường OTC Sở giao dịch chứng khoán có tổ chức: Có địa điểm cụ thể, nơi các chứng khoán được giao dịch. Sở giao dịch có những quy tắc để đảm bảo hoạt động hiệu quả và hợp pháp của sở. Thị trường phi tập trung (OTC): Việc giao dịch các chứng khoán được tiến hành giữa các nhóm nhà giao dịch phân tán về mặt địa lý được kết nối với nhau bằng các hệ thống điện tử. Đây là thị trường cho những cổ phiếu chưa niêm yết trên sở giao dịch. Các thị trường khác Thị trường thứ ba: Giao dịch những chứng khoán được niêm yết trên sở giao dịch ở thị trường OTC. Thị trường tự do: Là thị trường không có tổ chức, nơi chứng khoán được giao dịch phi tập trung và hầu như không có sự quản lý của nhà nước. Chứng khoán giao dịch trên thị trường này chủ yếu là chứng khoán loại hai. Mô hình tổ chức sở giao dịch CK • Sở hữu tư nhân: Anh, Mỹ, Nhật, Canada. Sở giao dịch vừa tự quản lý vừa chịu sự giám sát của chính phủ • Sở hữu nhà nước: Bắt đầu ở Pháp ở thời Napoleon I, sau đó được áp dụng ở Bỉ, Tây Ban Nha, Ý, Hy Lạp, các nước Mỹ Latin. Nhiều nước đã chuyển sang sở hữu tư nhân • Sở hữu của ngân hàng: Đức, Thụy Sỹ, Hà Lan, các nước Bắc Âu. Phần lớn đã chuyển sang sở hữu tư nhân trong những năm 1990 Các phương thức giao dịch trên thị trường • Giao dịch tiền mặt: Cổ phiếu được giao dịch trên cơ sở tiền mặt. Việc thanh toán được thực hiện trong vòng ít ngày sau khi giao dịch (thường là 3 ngày) • Giao dịch tương lai: Áp dụng ở Paris, London và một số thị trường Châu Á. Ở Paris, tất cả các giao dịch trong tháng được thanh toán (và thanh toán bù trừ) vào cuối tháng, ở London là cuối mỗi 2 tuần. Phần lớn đã chuyển sang giao dịch tiền mặt nhưng vẫn cho phép giao dịch tương lai Các phương thức giao dịch trên thị trường • Giao dịch theo giá (Price-driven, NASDAQ): Các nhà tạo thị trường công bố giá mua – giá bán tại đó họ sẵn sàng mua bán cổ phiếu. Mức giá sẽ liên tục được điều chỉnh tùy theo cung cầu thị trường và dự trữ cổ phiếu của nhà tạo thị trường. Khách hàng lựa chọn nhà giao dịch có mức giá tốt nhất • Thị trường giao dịch theo lệnh (Order-driven): Cung và cầu chứng khoán được khớp trực tiếp thông qua hệ thống đấu giá. Việc khớp lệnh có thể thực hiện định kỳ hoặc liên tục. Công ty môi giới được hưởng hoa hồng thay vì chênh lệch giá mua – giá bán như nhà tạo thị trường Giao dịch trên sở GD CK Lệnh thị trường: • Lệnh được thực hiện tại mức giá tốt nhất có được trên thị trường. • Mức giá tốt nhất này được đảm bảo bằng cách yêu cầu rằng khi có nhiều hơn một lệnh mua hay lệnh bán được đưa vào thị trường cùng một lúc, thì lệnh có mức giá tốt nhất sẽ được ưu tiên thực hiện. • Như vậy, người mua nào đưa ra mức giá mua cao hơn sẽ được ưu tiên thực hiện lệnh so với những người đưa mức giá thấp hơn; người bán nào chào mức giá bán thấp hơn cũng sẽ được ưu tiên so với những người chào mức giá cao hơn. Giao dịch trên sở GD CK Lệnh giới hạn là một lệnh có điều kiện – nó chỉ được thực hiện với mức giá giới hạn hoặc những mức giá tốt hơn mức đó. Các lệnh giới hạn chưa được khớp sẽ được lưu lại trong sổ trung tâm để chờ khớp lệnh - Ví dụ, ông A muốn mua cổ phiếu ABC nhưng không muốn trả quá 42$, có thể đặt một lệnh giới hạn mua tại mức giá 42$, còn bà B có thể đặt một lệnh giới hạn bán với mức giá 65$. Giao dịch trên sở GD CK Lệnh dừng: Lệnh sẽ không được thực hiện cho tới khi thị trường đạt tới một mức giá cụ thể, tại thời điểm đó nó trở thành một lệnh thị trường. • Ví dụ, giả sử ông A không muốn trả cao hơn mức 45$. Nếu ông ta đặt một lệnh dừng để mua tại giá 45$ thì lệnh này trở thành một lệnh thị trường khi giá đạt tới mức 45$. • Trong trường hợp bà B, nếu bà muốn chắc chắn sẽ không bán tại mức giá thấp hơn 60$/cổ phần, bà có thể đặt một lệnh dừng để bán tại mức giá 60$. Giao dịch trên sở GD CK Ví dụ: Hiện đang các thông tin sau về CP X tại sổ lệnh giới hạn trung tâm: Lệnh bán Lệnh mua Khối lượng Giới hạn Giới hạn Khối lượng 1000 3000 1000 1000 500 58 54 52 51 50 49 48 47 46 44 2000 500 1000 2000 10000 Bạn muốn mua 1000 cổ phiếu X theo lệnh thị trường. Giá mua sẽ là bao nhiêu? Giao dịch trên sở GDCK • Nếu không có lệnh bán mới với mức giá dưới 51 được nhập vào hệ thống trước khi lệnh của bạn được khớp, bạn sẽ mua 500 CP với giá 50 và 500 CP với giá 51 Giao dịch trên sở GD CK Khớp lệnh liên tục: • Giá được xác định liên tục trong suốt ngày giao dịch khi những người mua và những người bán đưa lệnh vào. • Ví dụ: dòng lệnh lúc 10h sáng, thị trường xác định giá của một cổ phiếu là 70$; dòng lệnh lúc 11h cùng ngày, giá thị trường cũng xác định cho cổ phiếu đó, nhưng là giá 70,75$. • Giá cả có thể biến động theo các dòng lệnh được đưa vào thị trường và có thể không phải là kết quả của bất kỳ một thay đổi nào trong tình hình cơ bản của cung và cầu. Giao dịch trên sở GD CK Khớp lệnh định kỳ: • Các lệnh được dồn lại để thực hiện cùng một lần và xác định một mức giá. Mức giá này là mức giá khiến cho khối lượng giao dịch cao nhất • Có nghĩa là, vào những thời điểm nhất định trong ngày giao dịch, và thường là nhiều lần trong ngày, thị trường sẽ khớp lệnh cho một cổ phiếu. Các phương thức giao dịch trên thị trường • Giao dịch theo lệnh ít đòi hỏi sự can thiệp của con người nhờ giao dịch tự động, nhờ đó giảm chi phí điều hành hệ thống giao dịch. Vì vậy hầu hết các thị trường đều chuyển sang mô hình này (trừ NASDAQ hoặc London vẫn duy trì cả giao dịch theo lệnh và theo giá). Các phương thức giao dịch trên thị trường • Tuy nhiên thị trường giao dịch theo lệnh khó đáp ứng được các lệnh khối lượng lớn và có rủi ro trong việc khớp lệnh thị trường (lệnh bán thị trường sẽ được khớp ngay lập tức với lệnh mua giới hạn cao nhất mặc dù lệnh mua giới hạn cao nhất này có thể cách rất xa so với lệnh bán giới hạn thấp nhất) Các giao dịch đặc biệt Mua ký quỹ • Việc mua ký quỹ là nhà đầu tư vay một phần tiền mua cổ phiếu từ nhà môi giới. • Tỷ lệ ký quỹ trong tài khoản là một phần của giá mua đóng góp bởi nhà đầu tư; phần còn lại được vay từ người môi giới. • Đến lượt họ, các nhà môi giới lại vay tiền từ ngân hàng theo lãi suất cho vay để tài trợ cho việc mua chứng khoán này; sau đó họ có thể tính cho khách hàng ở mức lãi suất đó cộng với phí dịch vụ của khoản vay. • Tất cả các chứng khoán đã mua ký quỹ phải được giữ tại công ty môi giới dưới tên của công ty, là tài sản thế chấp cho khoản vay. Mua ký quỹ • Việc mua cổ phiếu bằng cách sử dụng khoản cho vay ký quỹ được giới hạn ở một tỷ lệ nào đó. • Ví dụ, ở Mỹ hiện nay yêu cầu ký quỹ ban đầu là 50%, nghĩa là ít nhất 50% giá mua phải được trả bằng tiền mặt, phần còn lại được vay. Mua ký quỹ Mua ký quỹ • Tỷ lệ ký quỹ được định nghĩa là tỷ lệ của giá trị ròng, hay “giá trị vốn chủ sở hữu”, của tài khoản trên giá trị thị trường của các chứng khoán. • Giả sử một nhà đầu tư ban đầu ký quỹ 6.000$ cho việc mua lô cổ phiếu trị giá 10.000$ (100 cổ phần với gía 100$/cổ phần), đi vay phần còn lại 4.000$ từ người môi giới. Mua ký quỹ Tài sản Nợ và vốn chủ sở hữu Giá trị cổ phiếu 10.000$ Khoản vay từ người môi giới 4.000$ Vốn chủ sở hữu 6.000$ Như vậy, tỷ lệ ký quỹ ban đầu là Mua ký quỹ • Nếu giá cổ phiếu giảm xuống còn 70$/cổ phần, bảng CĐKT sẽ là: Tài sản Nợ và vốn chủ sở hữu Giá trị cổ phiếu 7.000$ Khoản vay từ người môi giới 4.000$ Vốn chủ sở hữu 3.000$ Mua ký quỹ Bên Tài sản trong tài khoản giảm đúng bằng sự sụt giảm trong giá trị cổ phiếu, cũng như vốn chủ sở hữu. Tỷ lệ ký quỹ giờ đây bằng: Nếu giá trị cổ phiếu giảm xuống dưới 4000$, thì phần vốn chủ sở hữu sẽ bị âm, nghĩa là giá trị của cổ phiếu không còn đủ để thế chấp cho khoản vay từ người môi giới. Mua ký quỹ • Để phòng ngừa khả năng này, người môi giới đặt ra mức ký quỹ duy trì. • Nếu tỷ lệ ký quỹ xuống dưới mức duy trì này thì người môi giới sẽ phát lệnh gọi ký quỹ, yêu cầu nhà đầu tư phải bổ sung thêm tiền mặt hay chứng khoán vào tài khoản ký quỹ. • Nếu nhà đầu tư không thực hiện lệnh, người môi giới có thể bán chứng khoán từ tài khoản để trả hết các khoản nợ nhằm hồi phục tỷ lệ ký quỹ tới một mức có thể chấp nhận được. Mua ký quỹ • Các lệnh gọi ký quỹ có thể xảy ra với ít cảnh báo. • Ví dụ, vào ngày 14/4/2000, khi chỉ số Nasdaq giảm tới mức kỷ lục là 355 điểm, hay 9,7%, thì các tài khoản của nhiều nhà đầu tư đã mua cổ phiếu bằng quỹ đi vay có thể gặp các yêu cầu duy trì tỷ lệ ký quỹ. Mua ký quỹ • Các trụ sở công ty môi giới, lo ngại về sự biến động bất thường trên thị trường và khả năng mà giá cổ phiếu có thể giảm xuống tới mức điểm mà các cổ phần còn lại có thể bù đắp đủ cho giá trị khoản vay, chỉ cho phép khách hàng của họ có vài giờ đồng hồ để đáp ứng lệnh gọi ký quỹ thay vì thông báo trước vài ngày. • Nếu khách hàng không có đủ tiền mặt, hay không nghe kịp điện thoại để nhận thông báo về lệnh gọi ký quỹ thì tài khoản của họ sẽ bị bán tháo. Trong các trường hợp khác, trụ sở công ty môi giới bán các tài khoản mà không thông báo tới khách hàng. Mua ký quỹ • Vậy giá chứng khoán sẽ giảm xuống đến mức nào thì nhà đầu tư nhận được lệnh gọi ký quỹ? • Giả sử tỷ lệ ký quỹ duy trì là 30%. • Gọi P là giá của chứng khoán. Giá trị của 100 cổ phần của nhà đầu tư khi đó là 100P, và vốn chủ sở hữu trong tài khoản là 100P - 4000$. • Tỷ lệ ký quỹ là (100P – 4000$)/100P. Mua ký quỹ • Tìm ra P = 57,14$. • Nếu giá của cổ phiếu giảm xuống dưới 57,14$ một cổ phần thì nhà đầu tư sẽ nhận được lệnh gọi ký quỹ. Tỷ suất sinh lời trong GD ký quỹ Ví dụ: • Một nhà đầu tư lạc quan về cổ phiếu IBM, hiện đang được bán với giá 100$ một cổ phần. • Nhà đầu tư có 10.000$ để đầu tư kỳ vọng rằng cổ phiếu IBM sẽ tăng giá 30% trong năm tới. • Giả sử nhà đầu tư vay thêm 10.000$ từ nhà môi giới và cũng đầu tư vào cổ phiếu IBM. • Giả sử lãi suất vay là 9%/năm, tỷ suất sinh lời của nhà đầu tư bây giờ sẽ là bao nhiêu (vẫn không tính đến cổ tức) nếu giá cổ phiếu IBM tăng lên 30% vào cuối năm? Tỷ suất sinh lời trong GD ký quỹ Ví dụ: • 200 cổ phần: 20.000$ -> 26.000$ • Trả 10.900$ tiền vốn và lãi từ khoản vay ký quỹ thì nhà đầu tư còn lại 15.100$ (26.000$ - 10.900$). Tỷ suất sinh lời trong GD ký quỹ Ví dụ: • Giả sử thay vì tăng giá 30%, giá cổ phiếu IBM giảm xuống 30% là 70$ một cổ phần. • 200 cổ phần: 20.000$ -> 14.000$ • Trả 10.900$ tiền vốn và lãi từ khoản vay ký quỹ, nhà đầu tư còn lại 3.100$ (14.000$ - 10.900$). Tỷ suất sinh lời trong GD ký quỹ Bảng: Minh họa việc mua cổ phiếu bằng ký quỹ Thay đổi trong giá cổ phiếu Giá trị cổ phần vào cuối năm Thanh toán vốn gốc và lãi Tỷ suất sinh lời của nhà đầu tư Tăng 30% 26.000$ 10.900$ 51% Không thay đổi 20.000$ 10.900$ -9% Giảm 30% 14.000$ 10.900$ -69% Tỷ suất sinh lời trong GD bình thường Bảng: Minh họa việc mua cổ phiếu Thay đổi trong giá cổ phiếu Giá trị cổ phần vào cuối năm Tỷ suất sinh lời của nhà đầu tư Tăng 30% 13.000$ 30% Không thay đổi 10.000$ 0% Giảm 30% 7.000$ -30% =>Mua ký quỹ khuyếch đại tỷ lệ lãi lỗ của nhà đầu tư Bán khống (Short Sales) • Thông thường, nhà đầu tư mua cổ phiếu rồi sau đó bán chúng. • Bán khống cho phép các nhà đầu tư kiếm lời từ việc giảm giá chứng khoán. Một nhà đầu tư vay cổ phiếu từ một môi giới và bán chúng. Sau đó, người bán khống phải mua chính cổ phiếu đó trên thị trường để hoàn trả cho số cổ phiếu đã vay. Điều này được gọi là trang trải vị thế bán khống. Bán khống (Short Sales) Bảng: Dòng tiền từ việc mua cổ phiếu so với việc bán khống cổ phiếu Mua cổ phiếu Thời điểm Hành động Dòng tiền 0 Mua cổ phần - Giá ban đầu 1 Nhận cổ tức, bán cổ phần Giá cuối cùng + cổ tức Lợi nhuận = (Giá cuối cùng + Cổ tức) – Giá ban đầu Bán khống (Short Sales) Bảng: Dòng tiền từ việc mua cổ phiếu so với việc bán khống cổ phiếu Bán khống cổ phiếu Thời điểm Hành động Dòng tiền 0 Vay cổ phiếu: bán cổ phiếu + Giá ban đầu 1 Trả lại cổ tức và mua cổ phiếu để thay thế cho số cổ phiếu đã vay ban đầu - (Giá cuối cùng + cổ tức) Lợi nhuận = Giá ban đầu - (Giá cuối cùng + Cổ tức) Bán khống (Short Sales) • Những người bán khống không chỉ đơn giản mua cổ phiếu để hoàn trả mà còn phải trả cho người cho vay chứng khoán phần cổ tức đã được chi trả trong thời gian bán khống. • Quy tắc giao dịch chỉ cho phép bán khống khi sự thay đổi trong giá cổ phiếu được ghi nhận lần cuối cùng là dương. Quy tắc này rõ ràng có ý định là ngăn chặn làn sóng đầu cơ trên cổ phiếu. • Cuối cùng, quy tắc giao dịch đòi hỏi là lợi nhuận từ vụ bán khống phải được giữ tại tài khoản với người môi giới. • Những người bán khống cũng bị yêu cầu phải ký quỹ (là tiền mặt hay thế chấp) với người môi giới để trang trải các khoản lỗ khi giá cổ phiếu tăng lên trong vụ bán khống. Bán khống (Short Sales) • Ví dụ về nghiệp vụ bán khống: Tài sản Nợ và vốn chủ sở hữu Tiền mặt 100.000$ Vị thế bán khống trên cổ phiếu Dot Bomb (nợ 1000 cổ phiếu) 100.000$ T-bills 50.000$ Vốn chủ sở hữu 50.000$ Bán khống (Short Sales) • Giả sử bạn đoán đúng và Dot Bomb giảm xuống còn 70$/cổ phần. Giờ đây bạn có thể đóng vị thế tại một mức lời. • Để trang trải vị thế bán khống, bạn mua 1000 cổ phiếu để thay thế những cổ phiếu mà bạn đã đi vay. • Do cổ phiếu giờ đây đã bán với giá 70$, chi phí mua chỉ là 70.000$. • Do tài khoản của bạn ghi có 100.000$ khi cổ phiếu được vay và bán, nên lợi nhuận của bạn là 30.000$: • Lợi nhuận bằng sự sụt giảm trong giá cổ phiếu nhân với số cổ phiếu bán khống. Bán khống (Short Sales) • Nếu giá của Dot Bomb tăng lên bất ngờ trong khi bạn đang bán khống, bạn có thể sẽ nhận một lệnh gọi ký quỹ từ người môi giới. • Giả sử người môi giới yêu cầu tỷ lệ ký quỹ là 30% trên khoản bán khống. P = 115,38$/cổ phần Bán khống (Short Sales) Luyện tập: • Hãy xây dựng bảng cân đối nếu Dot Bomb tăng lên tới $110. • Nếu tỷ lệ ký quỹ duy trì của vị thế bán khống trong ví dụ về Dot Bomb là 40%, thì giá cổ phiếu có thể tăng lên đến bao nhiêu trước khi nhà đầu tư nhận được một lệnh gọi ký quỹ? Bán khống – Luyện tập Tài sản Nợ và vốn chủ sở hữu Tiền mặt 100.000$ Vị thế bán khống trên cổ phiếu Dot Bomb (nợ 1000 cổ phiếu) 110.000$ T-bills 50.000$ Vốn chủ sở hữu 40.000$ P = 107,14$/cổ phần

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf