Bài giảng Thị trường tài chính và định chế tài chính - Chương 2: Lãi suất

Lãi suất

Khái niệm: Lãi suất là giá mà người đi vay

phải trả để có thể sử dụng số tiền khan hiếm

của người cho vay trong một khoảng thời gian

mà hai bên cùng nhất trí.

Lãi suất thực sự là tỷ lệ của chi phí bằng tiền

của việc đi vay chia cho khối lượng tiền thực

sự vay được.

Lãi suất phát ra tín hiệu giá cả cho người cho

vay, người vay, người tiết kiệm và người đầu

tư.Chức năng của lãi suất

Đảm bảo rằng tiết kiệm hiện tại được đổ vào

đầu tư để thúc đẩy tăng trưởng kinh tế.

Phân phối nguồn cung tín dụng cho những dự

án đầu tư có lợi tức dự tính cao nhất.

Làm cho cung tiền tệ cân bằng với cầu tiền tệ.

Là công cụ chính sách quan trọng của chính

phủ.4

Lý thuyết lãi suất

dựa trên các quỹ có thể cho vay

Lý thuyết về việc mức lãi suất chung được xác

định như thế nào

Giải thích cách thức các nhân tố kinh tế và các

nhân tố khác tác động đến những thay đổi lãi suất

Lãi suất được xác định bởi cung và cầu quỹ có

thể cho vay

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 2: Lãi suất

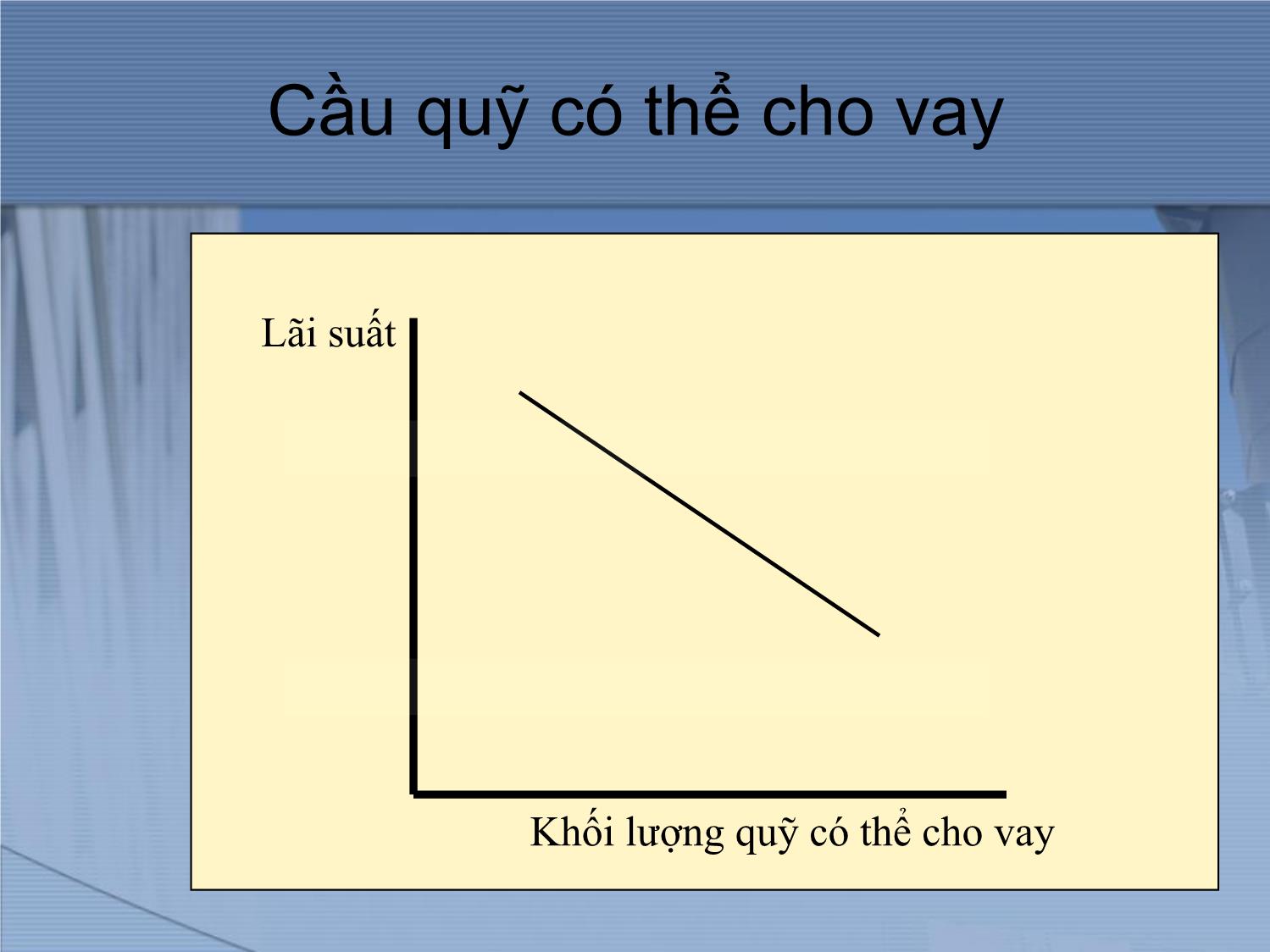

Chương 2: Lãi suất Lãi suất Khái niệm: Lãi suất là giá mà người đi vay phải trả để có thể sử dụng số tiền khan hiếm của người cho vay trong một khoảng thời gian mà hai bên cùng nhất trí. Lãi suất thực sự là tỷ lệ của chi phí bằng tiền của việc đi vay chia cho khối lượng tiền thực sự vay được. Lãi suất phát ra tín hiệu giá cả cho người cho vay, người vay, người tiết kiệm và người đầu tư. Chức năng của lãi suất Đảm bảo rằng tiết kiệm hiện tại được đổ vào đầu tư để thúc đẩy tăng trưởng kinh tế. Phân phối nguồn cung tín dụng cho những dự án đầu tư có lợi tức dự tính cao nhất. Làm cho cung tiền tệ cân bằng với cầu tiền tệ. Là công cụ chính sách quan trọng của chính phủ. 4Lý thuyết lãi suất dựa trên các quỹ có thể cho vay Lý thuyết về việc mức lãi suất chung được xác định như thế nào Giải thích cách thức các nhân tố kinh tế và các nhân tố khác tác động đến những thay đổi lãi suất Lãi suất được xác định bởi cung và cầu quỹ có thể cho vay 5Lý thuyết các quỹ có thể cho vay Cầu: Từ phía người vay, người phát hành chứng khoán, đơn vị thâm hụt Cung: Từ phía người cho vay, các nhà đầu tư tài chính, đơn vị thặng dư Giả sử nền kinh tế được chia thành các khu vực Độ dốc của đường cầu/cung liên quan đến độ co dãn hay sự nhạy cảm của lãi suất 6Các khu vực của nền kinh tế Khu vực hộ gia đình: Thường là nhà cung cấp các quỹ có thể cho vay ròng Khu vực doanh nghiệp: Thường là khu vực có nhu cầu các quỹ có thể cho vay ròng trong giai đoạn tăng trưởng Khu vực chính phủ: Thường vay để tài trợ thâm hụt ngân sách và đầu tư dự án Khu vực nước ngoài: Phía cung hoặc cầu 7Cầu quỹ có thể cho vay Tổng lượng cầu của các khu vực tại các mức lãi suất Khu vực nhận được ít tiền hơn chi tiêu trong một giai đoạn = người vay Lượng cầu có mối quan hệ ngược chiều với lãi suất Các biến số khác ngoài thay đổi lãi suất gây ra sự dịch chuyển của đường cầu Cầu quỹ có thể cho vay Lãi suất Khối lượng quỹ có thể cho vay Cầu của hộ gia đình về quỹ có thể cho vay Các hộ gia đình có nhu cầu quỹ có thể cho vay để tài trợ cho nhà cửa, ô tô và các đồ dùng gia đình khác Quan hệ ngược chiều giữa lượng cầu và lãi suất Các điều kiện phi giá của khoản vay trả góp như điều kiện được trả dần, thời gian đáo hạn và quy mô của những khoản trả góp là quan tâm chủ yếu của hộ gia đình khi vay tiền Cầu quỹ có thể cho vay của hộ gia đình tương đối không co giãn với lãi suất Nhân tố làm dịch chuyển đường cầu: thu nhập Cầu quỹ có thể cho vay của doanh nghiệp Doanh nghiệp có nhu cầu quỹ có thể cho vay để đầu tư vào tài sản Lượng cầu phụ thuộc vào số dự án đầu tư được thực hiện Doanh nghiệp lựa chọn dự án bằng cách tính toán giá trị hiện tại ròng (NPV) Chọn tất cả các dự án có NPV dương Cầu quỹ có thể cho vay của doanh nghiệp Giá trị hiện tại ròng được tính toán như sau: CFt (1 + k)tt = 1 n –INV +NPV = Cầu quỹ có thể cho vay của doanh nghiệp Dự án có NPV dương được chấp nhận vì giá trị hiện tại của lợi ích lớn hơn chi phí của các dự án này Nếu lãi suất giảm thì sẽ có nhiều dự án có NPV dương hơn Doanh nghiệp cần khối lượng tài trợ nhiều hơn Doanh nghiệp cầu nhiều quỹ có thể cho vay hơn Cầu quỹ có thể cho vay của doanh nghiệp Mối quan hệ ngược chiều giữa lãi suất và lượng cầu quỹ có thể cho vay Đường cầu có thể dịch chuyển khi có những sự kiện tác động tới ưu tiên đi vay của doanh nghiệp Ví dụ: Điều kiện kinh tế trở nên thuận lợi hơn Dòng tiền dự tính tăng => nhiều dự án có NPV dương hơn => cầu quỹ có thể cho vay tăng Cầu quỹ có thể cho vay của chính phủ Khi chi tiêu dự kiến vượt quá thu thuế, chính phủ có nhu cầu về quỹ có thể cho vay Chính phủ (kho bạc), các cơ quan chính phủ, chính quyền địa phương phát hành các chứng khoán để huy động vốn Cầu quỹ có thể cho vay của chính phủ Chi tiêu của chính phủ và chính sách thuế độc lập với lãi suất Cầu của chính phủ về quỹ không co giãn với lãi suất D Lãi suất Khối lượng quỹ có thể cho vay Cầu nước ngoài về quỹ có thể cho vay Cầu của một nước ngoài về quỹ có thể cho vay trong nước phụ thuộc vào chênh lệch giữa lãi suất của nước đó và lãi suất trong nước Lượng cầu quỹ có thể cho vay của các nhà đầu tư nước ngoài có mối quan hệ ngược chiều với lãi suất trong nước Tổng cầu quỹ có thể cho vay Tổng cầu quỹ có thể cho vay là tổng lượng cầu của các khu vực Tổng cầu quỹ có thể cho vay có quan hệ ngược chiều với lãi suất 18 Cung quỹ có thể cho vay của các khu vực • Hộ gia đình là nhà cung cấp quỹ chủ yếu • Doanh nghiệp và chính phủ có thể tạm thời đầu tư (cho vay) quỹ • Khu vực nước ngoài có thể là nhà cung cấp quỹ ròng • Chính sách tiền tệ tác động đến cung quỹ 19 Cung quỹ có thể cho vay Tổng lượng cung của các khu vực ở các mức lãi suất khác nhau Khu vực nhận được nhiều tiền hơn chi tiêu trong một giai đoạn là người cho vay Lượng cung có mối quan hệ cùng chiều với lãi suất Các biến số khác ngoài thay đổi lãi suất gây ra sự dịch chuyển đường cung Lãi suất Cung quỹ có thể cho vay S Lý thuyết quỹ có thể cho vay Lãi suất cân bằng Tổng cầu DA = Dh + Db + Dg + Df Tổng cung SA = Sh + Sb + Sg + Sf Tại điểm cân bằng, DA = SA Cầu quỹ có thể cho vay Cung quỹ có thể cho vay Lãi suất Khối lượng quỹ có thể cho vay Đồ thị Lý thuyết quỹ có thể cho vay Trên đồ thị: Khi tồn tại tình trạng mất cân bằng, các lực lượng thị trường sẽ gây ra sự điều chỉnh lãi suất cho đến khi đạt được trạng thái cân bằng Ví dụ: lãi suất cao hơn lãi suất cân bằng Dư cung quỹ có thể cho vay Lãi suất giảm Lượng cung giảm, lượng cầu tăng cho đến khi cân bằng 24 Lãi suất cân bằng Phương tiện để giải thích cách thức các nhân tố kinh tế ảnh hưởng đến lãi suất Mức lãi suất cân bằng: tổng lượng cung = tổng lượng cầu Tình trạng dư cung và dư cầu Dư cung: Lượng cầu < lượng cung dẫn đến lãi suất giảm Dư cầu: Lượng cầu > lượng cung dẫn đến lãi suất tăng 25 Thay đổi lãi suất • Quan hệ cùng chiều với mức độ các hoạt động kinh tế hay tốc độ tăng trưởng các hoạt động kinh tế • Quan hệ cùng chiều với lạm phát dự tính • Quan hệ ngược chiều với tốc độ thay đổi cung tiền Lực lượng kinh tế tác động tới lãi suất Tăng trưởng kinh tế Tác động dự tính là sự dịch chuyển ra phía ngoài của đường cầu và không có một sự thay đổi rõ rệt nào trong đường cung. Kết quả là sự tăng lên của lãi suất cân bằng 27 Hiệu ứng Fisher Người cho vay muốn được bù đắp cho sự mất mát sức mua dự tính (lạm phát) khi họ cho vay Lãi suất danh nghĩa = Lãi suất thực + Lạm phát dự tính Lãi suất danh nghĩa dự tính = Lãi suất thực dự tính + Mức bù lạm phát Lãi suất thực (được ghi nhận) = Lãi suất danh nghĩa – tỷ lệ lạm phát thực tế trong kỳ i E I i n r = +( ) Tác động của lạm phát tới lãi suất Nếu lạm phát được dự tính sẽ tăng Các hộ gia đình có thể giảm tiết kiệm để mua hàng hóa trước khi giá cả tăng Cung dịch chuyển sang trai, làm tăng lãi suất cân bằng Các hộ gia đình và doanh nghiệp có thể vay nhiều hơn để mua hàng hóa trước khi giá cả tăng Cầu dịch chuyển ra ngoài, làm tăng lãi suất cân bằng Cung tiền Ngân hàng trung ương tăng cung tiền làm tăng cung quỹ có thể cho vay Dẫn đến áp lực làm giảm lãi suất Thâm hụt ngân sách của chính phủ Thâm hụt ngân sách tăng làm tăng cầu quỹ có thể cho vay Đường cầu dịch chuyển ra ngoài, làm tăng lãi suất Chính phủ sẵn sàng trả bất kỳ mức lãi suất nào để vay tiền, dẫn đến làm “thoái lui” đầu tư tư nhân Dòng vốn nước ngoài Trong những năm gần đây có luồng vốn rất lớn chuyển dịch giữa các quốc gia Dẫn dắt bởi các định chế đầu tư lớn tìm kiếm lợi tức cao Họ đầu tư vào những nơi lãi suất cao và đồng tiền dự tính không suy yếu Dòng vốn này tác động đến nguồn cung quỹ sẵn có ở mỗi nước Các nhà đầu tư tìm kiếm những khoản đầu tư có lợi suất sau thuế, đã được điều chỉnh theo tỷ giá cao nhất trên toàn thế giới 32 Dự báo lãi suất Cố gắng dự báo sự dịch chuyển của cung/cầu Dự báo hoạt động của các khu vực kinh tế và tác động của chúng đến cung/cầu quỹ có thể cho vay Dự báo tác động tăng thêm lên lãi suất Rất khó để dự báo lãi suất

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf