Bài giảng Thị trường tài chính và định chế tài chính - Chương 15: Quỹ đầu tư

Quỹ tương hỗ (mutual funds)

Khái niệm: Quỹ tương hỗ tập trung nguồn vốn

của nhiều nhà đầu tư nhỏ, bằng cách bán cho họ

các cổ phần (share: chứng chỉ quỹ), và sử dụng

số tiền thu được để mua các chứng khoán

Cổ phần thể hiện quyền sở hữu của người nắm

giữ đối với một phần danh mục tài sản mà quỹ

đầu tư nắm giữGiá trị tài sản ròng (NAV)

Giá trị tài sản ròng thể hiện giá trị của một cổ

phần và được tính như sau:

NAV = (Giá trị thị trường của danh mục tài sản –

các khoản nợ)/tổng số cổ phần đang lưu hành

Giá trị tài sản ròng có thể tăng hoặc giảm khi giá

trị của các tài sản cơ sở thay đổiQuỹ đóng và quỹ mở

Quỹ mở: Quỹ sẵn sàng mua hoặc bán cổ phần từ các

nhà đầu tư tại NAV ở bất kỳ thời điểm nào

Quỹ đóng: Quỹ chỉ phát hành một số lượng nhất

định cổ phần và không mua lại cổ phần đã phát

hành. Nhà đầu tư mua hoặc bán cổ phần trên thị

trường giống như cổ phần của các công ty cổ phần

khác. Giá cổ phần của quỹ đóng có thể cao hơn hoặc

thấp hơn NAV, tùy thuộc vào cung và cầu

Số lượng quỹ mở nhiều hơn gấp nhiều lần số lượng

quỹ đóng. Thuật ngữ quỹ tương hỗ nhiều khi dùng

để chỉ các quỹ mở

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 15: Quỹ đầu tư

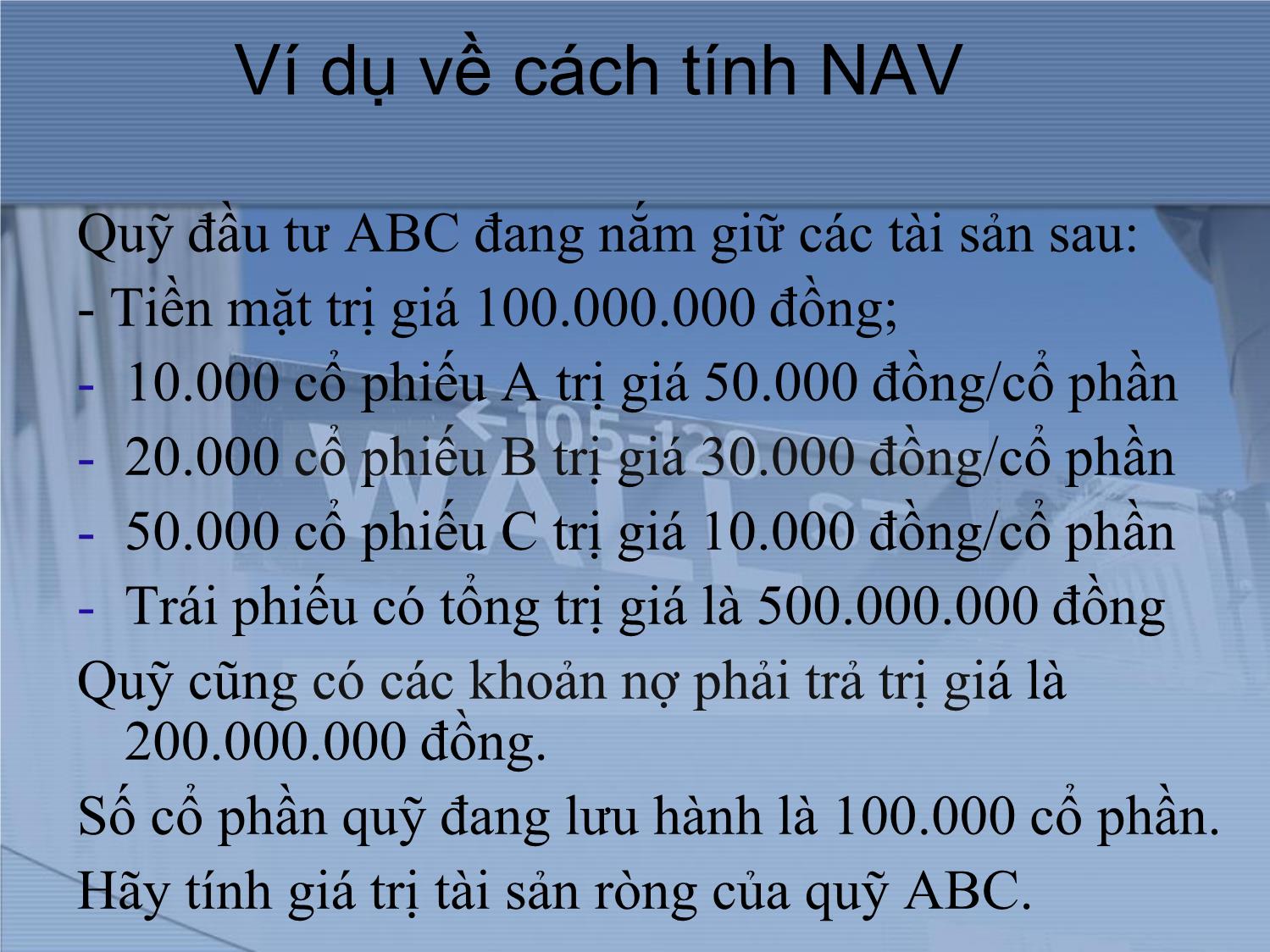

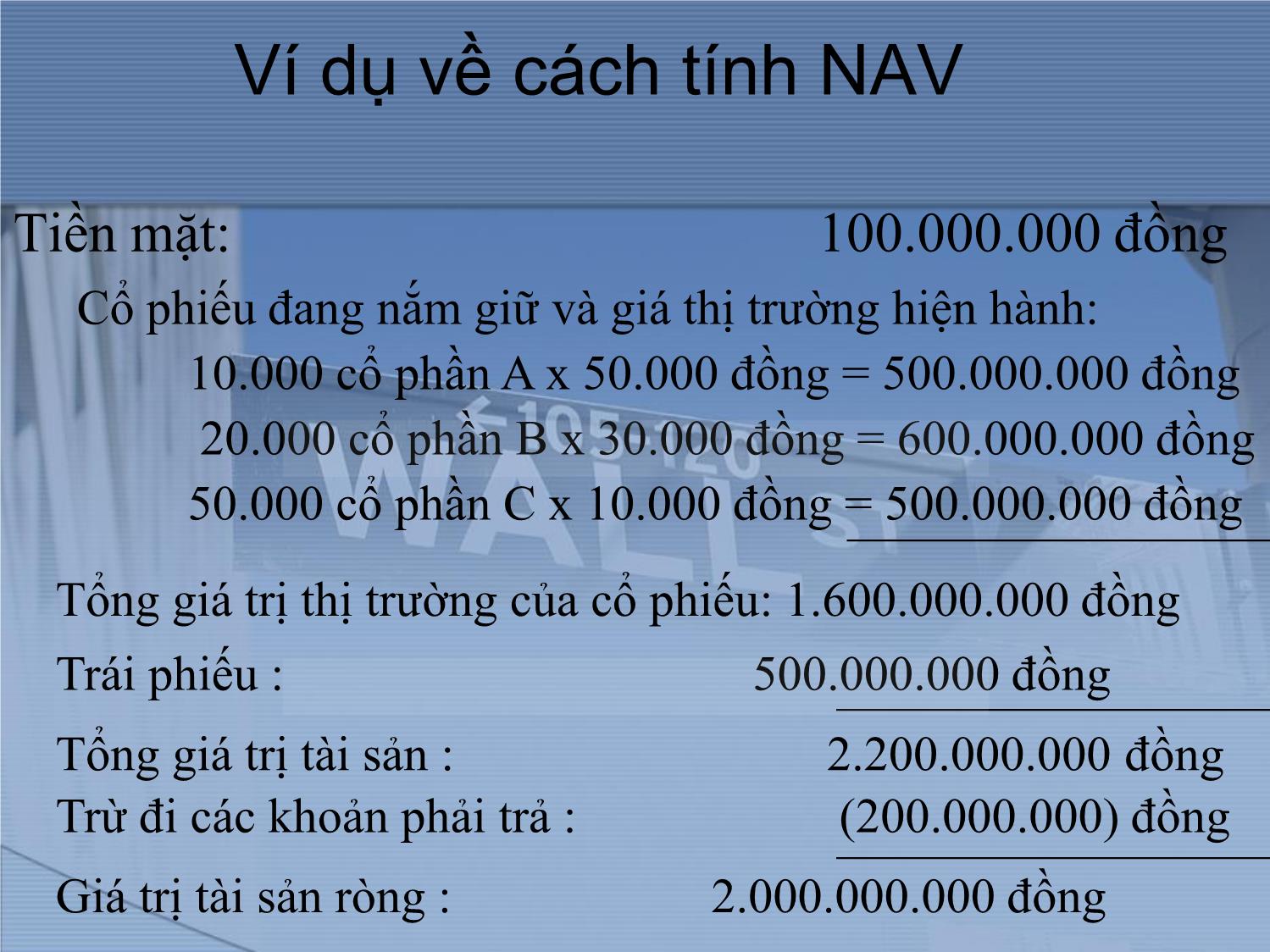

Chương 15: Quỹ đầu tư Quỹ tương hỗ (mutual funds) Khái niệm: Quỹ tương hỗ tập trung nguồn vốn của nhiều nhà đầu tư nhỏ, bằng cách bán cho họ các cổ phần (share: chứng chỉ quỹ), và sử dụng số tiền thu được để mua các chứng khoán Cổ phần thể hiện quyền sở hữu của người nắm giữ đối với một phần danh mục tài sản mà quỹ đầu tư nắm giữ Giá trị tài sản ròng (NAV) Giá trị tài sản ròng thể hiện giá trị của một cổ phần và được tính như sau: NAV = (Giá trị thị trường của danh mục tài sản – các khoản nợ)/tổng số cổ phần đang lưu hành Giá trị tài sản ròng có thể tăng hoặc giảm khi giá trị của các tài sản cơ sở thay đổi Quỹ đóng và quỹ mở Quỹ mở: Quỹ sẵn sàng mua hoặc bán cổ phần từ các nhà đầu tư tại NAV ở bất kỳ thời điểm nào Quỹ đóng: Quỹ chỉ phát hành một số lượng nhất định cổ phần và không mua lại cổ phần đã phát hành. Nhà đầu tư mua hoặc bán cổ phần trên thị trường giống như cổ phần của các công ty cổ phần khác. Giá cổ phần của quỹ đóng có thể cao hơn hoặc thấp hơn NAV, tùy thuộc vào cung và cầu Số lượng quỹ mở nhiều hơn gấp nhiều lần số lượng quỹ đóng. Thuật ngữ quỹ tương hỗ nhiều khi dùng để chỉ các quỹ mở Cơ cấu tổ chức Hội đồng quản trị: Do cổ đông của quỹ bầu chọn nhằm đại diện cho quyền lợi của cổ đông. Hội đồng chịu trách nhiệm thiết lập các quy trình và giám sát việc quản trị quỹ Công ty quản lý quỹ: Quỹ thuê công ty quản lý thực hiện việc quản lý hành chính và quản trị danh mục của quỹ Ngoài ra, tổ chức lưu ký, tổ chức bảo lãnh phát hành cũng tham gia các hoạt động của quỹ Thu nhập của nhà đầu tư Thứ nhất, thu nhập nhận được trên những tài sản đó (cổ tức, lãi cuống phiếu) Thứ hai, lợi vốn phát sinh khi tài sản được quỹ bán đi với một mức giá cao hơn mức giá đã mua vào Thứ ba, khoản tăng giá của những tài sản cơ sở được nắm giữ trong danh mục đầu tư, thể hiện ở phần tăng thêm của NAV Lợi suất = (Thu nhập + Lợi vốn + NAV cuối kỳ - NAV đầu kỳ)/NAV đầu kỳ Chi phí của nhà đầu tư Phí nhập quỹ (load): Một số quỹ thu phí nhập quỹ khi nhà đầu tư mua cổ phần và phí này được trả cho tổ chức trung gian phân phối cổ phần. Giá nhà đầu tư phải trả bằng NAV cộng phí nhập quỹ Phí thoát quỹ (deferred sales load): Nhà đầu tư phải trả cho công ty môi giới khi bán chứng chỉ quỹ. Khoảng thời gian nhà đầu tư nắm giữ chứng chỉ quỹ càng dài thì phí thoát quỹ càng thấp Phí dịch vụ thường xuyên: Quỹ trả cho các hãng môi giới và những nhân viên bán hàng khác để trợ giúp cho các nhà đầu tư, chủ yếu là tư vấn đầu tư Chi phí của nhà đầu tư Phí quản lý: Chi phí quản lý do công ty quản lý quỹ đòi cho các hoạt động phân tích chứng khoán và quản trị danh mục đầu tư. Ngoài ra các quỹ mở còn đòi hỏi các khoản chi phí thường xuyên như chi phí phục vụ cổ đông, phí lưu ký và đại lý chuyển nhượng, chi phí lập báo cáo cho cổ đông, phí pháp lý, kiểm toán, chi lãi, v.v. Các loại chi phí gắn với giao dịch các chứng khoán trong danh mục. Tần suất giao dịch càng cao thì chi phí giao dịch cũng càng lớn Ví dụ về cách tính NAV Quỹ đầu tư ABC đang nắm giữ các tài sản sau: - Tiền mặt trị giá 100.000.000 đồng; - 10.000 cổ phiếu A trị giá 50.000 đồng/cổ phần - 20.000 cổ phiếu B trị giá 30.000 đồng/cổ phần - 50.000 cổ phiếu C trị giá 10.000 đồng/cổ phần - Trái phiếu có tổng trị giá là 500.000.000 đồng Quỹ cũng có các khoản nợ phải trả trị giá là 200.000.000 đồng. Số cổ phần quỹ đang lưu hành là 100.000 cổ phần. Hãy tính giá trị tài sản ròng của quỹ ABC. Ví dụ về cách tính NAV Tiền mặt: 100.000.000 đồng Cổ phiếu đang nắm giữ và giá thị trường hiện hành: 10.000 cổ phần A x 50.000 đồng = 500.000.000 đồng 20.000 cổ phần B x 30.000 đồng = 600.000.000 đồng 50.000 cổ phần C x 10.000 đồng = 500.000.000 đồng Tổng giá trị thị trường của cổ phiếu: 1.600.000.000 đồng Trái phiếu : 500.000.000 đồng Tổng giá trị tài sản : 2.200.000.000 đồng Trừ đi các khoản phải trả : (200.000.000) đồng Giá trị tài sản ròng : 2.000.000.000 đồng Ví dụ về cách tính NAV Giá trị tài sản ròng : 2.000.000.000 đồng Số cổ phần quỹ đang lưu hành : 100.000 Giá trị tài sản ròng NAV trên cổ phần: 20.000 đồng Ví dụ về cách tính NAV Giả sử sau đó: - giá trị của danh mục cổ phiếu do quỹ ABC đầu tư nắm giữ tăng 20%, - giá trị của danh mục trái phiếu lại giảm 1% trong khoảng thời gian một năm. - các khoản phải trả giảm xuống 100.000.000 đồng. - Nếu tiền mặt và số lượng cổ phần quỹ không thay đổi, giá trị tài sản ròng mới NAV sẽ là bao nhiêu? Ví dụ về cách tính NAV Tiền mặt: 100.000.000 Cổ phiếu (theo giá TT hiện hành) : 1.920.000.000 Tổng giá trị tài sản : 2.515.000.000 Trừ đi các khoản phải trả : (100.000.000) Giá trị tài sản ròng : 2.415.000.000 Trái phiếu (theo giá TT hiện hành) : 495.000.000 Số cổ phần đang lưu hành: 100.000 Giá trị tài sản ròng trên cổ phần : 24.150 Ví dụ về cách tính NAV Lợi suất trên khoản đầu tư vào quỹ này là: 24.150 – 20.000 20.000 = 20,75% Lợi suất = (Thu nhập + Lợi vốn + NAV c ... thay đổi giá cả và triển vọng của các khu vực thị trường. Giao dịch năng động có thể dẫn đến chi phí giao dịch và phí môi giới cao, làm giảm lợi tức của quỹ. Thuế: Do giao dịch năng động, quỹ sẽ thường xuyên nhận được thu nhập và ghi nhận lãi (lỗ) vốn và chuyển đến các nhà đầu tư vào chứng chỉ quỹ. Điều này có thể làm tăng thuế thu nhập mà các nhà đầu tư phải nộp. Rủi ro khi đầu tư vào quỹ Đối với quỹ mở: Rủi ro cơ bản là do những dao động trong giá trị của những chứng khoán trong danh mục đầu tư của quỹ, thể hiện ở sự biến động của NAV. Đối với quỹ đóng: Có hai nguồn rủi ro cơ bản là: Những dao động trong giá trị của danh mục cơ sở (tức NAV), giống như với quỹ dạng mở. Những thay đổi của giá cổ phần so với NAV (Giá phụ trội: khi giá thị trường cao hơn NAV, giá chiết khấu: khi giá thị trường thấp hơn NAV). Khoản chiết khấu và khoản phụ trội Hệ số giá/NAV: Ví dụ 1: Một quỹ đang giao dịch tại giá 8$ với NAV là 10$: Hệ số giá/NAV = 80% (mức chiết khấu) Ví dụ 2: Nếu quỹ đang giao dịch tại mức giá 12$ thì hệ số giá/NAV của nó sẽ là 120% (mức phụ trội) Chiết khấu hay phụ trội = Giá cổ phần quỹ - NAV NAV(-) (+) Lợi suất khi đầu tư vào quỹ đóng Ví dụ: Một ĐCTC bán chứng chỉ quy mệnh giá 100.000$, thời hạn 1 năm, lãi 10% trên mệnh giá. NĐT được chào bán với giá 80.000$, cuối năm sẽ nhận lại 80.000$ này cộng với 10.000$ tiền lãi. NĐT được hưởng: Mức chiết khấu 20% Lãi suất hiệu dụng = 12,5% (= 10.000/80.000) Lợi suất được tạo ra bởi mức giá chiết khấu Lợi suất khi đầu tư vào quỹ đóng Ví dụ (tt): Giả sử cuối năm khoản chiết khấu mở rộng, NĐT chỉ nhận được 79.000$ (không phải là 80.000$) Khoản lời ròng = 9000$ (= lãi 10.000 – khoản mất vốn 1000) Lợi suất = 11,25% > 10% Lợi suất bị ảnh hưởng bởi sự thay đổi của khoản chiết khấu/phụ trội Rủi ro khi đầu tư vào quỹ đóng Ví dụ : Cổ phiếu quỹ A mua với giá 15$, NAV=12$ (phụ trội 25%) Sau 1 năm, giá cổ phiếu là 9$, NAV = 10$ (chiết khấu 10%) Như vậy, do giá giảm 40%, NAV giảm 17%, NĐT bị lỗ (tình trạng mua khi thị trường đang lên, sau đó thị trường giảm sút) Rủi ro khi đầu tư vào quỹ đóng Rủi ro của việc mua một quỹ đóng tại mức giá phụ trội, tại NAV, hay thậm chí tại một mức giá chiết khấu tương đối hẹp, sẽ là sự biến mất của khoản phụ trội và sự mở rộng của mức chiết khấu. Phân loại quỹ tương hỗ Quỹ cổ phiếu: chuyên đầu tư vào cổ phiếu Quỹ trái phiếu: Chuyên đầu tư vào trái phiếu Quỹ hỗn hợp: Đầu tư vào cả cổ phiếu và trái phiếu Quỹ thị trường tiền tệ: Đầu tư vào các chứng khoán thị trường tiền tệ Quỹ cổ phiếu • Quỹ tăng trưởng: Quỹ được dành cho những nhà đầu tư muốn có lợi tức cao và sẵn sàng chấp nhận mức độ rủi ro vừa phải. Quỹ này thường đầu tư vào cổ phiếu của những công ty chưa hoàn toàn chín muồi và được kỳ vọng tăng trưởng với tốc độ cao hơn trung bình trong tương lai. Mục tiêu cơ bản của quỹ tăng trưởng là làm tăng giá trị khoản đầu tư và ít quan tâm hơn đến việc tạo ra thu nhập ổn định. • Quỹ nâng cao giá trị vốn (quỹ tăng trưởng tích cực): Đầu tư vào các chứng khoán có tiềm năng tăng trưởng rất cao mặc dù điều này cũng có thể không thành hiện thực. Quỹ này phù hợp cho những nhà đầu tư sẵn sàng chấp nhận rủi ro vì khoản đầu tư có thể mất giá trị. Quỹ cổ phiếu • Quỹ tăng trưởng và thu nhập: Một số nhà đầu tư tìm kiếm tiềm năng tăng vốn cùng với sự ổn định nhất định về thu nhập. Đối với những nhà đầu tư này, quỹ tăng trưởng và thu nhập, trong đó kết hợp các cổ phiếu tăng trưởng, các cổ phiếu trả cổ tức cao và trái phiếu thu nhập cố định, là phù hợp nhất. • Quỹ quốc tế và toàn cầu: Quỹ quốc tế được thành lập để cho phép các nhà đầu tư đầu tư vào các chứng khoán nước ngoài mà không phải chịu chi phí mua và giám sát hoạt động cao Quỹ cổ phiếu • Quỹ Internet: Quỹ này tập trung các khoản đầu tư vào các công ty Internet. Các nhà đầu tư muốn đầu tư vào công nghệ nhưng không hiểu rõ về các công ty cụ thể thường mua chứng chỉ của các quỹ này. • Quỹ chuyên ngành: Một số quỹ đầu tư, thường gọi là quỹ chuyên ngành, tập trung vào một nhóm công ty có chung một đặc điểm cụ thể nào đó. Chẳng hạn các quỹ chuyên đầu tư vào một ngành như quỹ năng lượng, quỹ ngân hàng, quỹ công nghệ cao. Một số quỹ chỉ đầu tư vào các chứng khoán có khả năng là mục tiêu thâu tóm. Quỹ khác lại chuyên môn hóa về quyền chọn, hoặc kim loại quý. Quỹ cổ phiếu • Quỹ chỉ số (Index Fund): Được thiết kế để đạt được kết quả như một chỉ số cổ phiếu. Quỹ chỉ số bao gồm những cổ phiếu được kỳ vọng sẽ biến động song song với một chỉ số cổ phiếu cụ thể. Quỹ đầu tư vào nhiều cổ phiếu trong chỉ số và có xu hướng có chi phí thấp vì ít đòi hỏi phải quản lý danh mục đầu tư và thực hiện ít giao dịch. Quỹ chỉ số đang trở nên ngày càng phổ biến hơn khi các nhà đầu tư nhận ra rằng phần lớn các nhà quản lý quỹ không đạt được kết quả tốt hơn chỉ số. Quỹ cổ phiếu • Multifund Fund: Các nhà quản lý danh mục của Multifund Fund đầu tư vào một danh mục của các quỹ tương hỗ khác nhau. Multifund Fund đạt được đa dạng hóa cao hơn quỹ thông thường nhưng cũng thường chịu chi phí cao hơn do phải chịu hai loại phí quản lý là chi phí quản lý các quỹ tương hỗ riêng lẻ và chi phí quản lý Multifund Fund. Quỹ trái phiếu Quỹ thu nhập (Income Fund): Các nhà đầu tư quan tâm chủ yếu đến sự ổn định về thu nhập thay vì lợi vốn thường đầu tư vào các quỹ thu nhập. Quỹ này thường đầu tư vào các trái phiếu có thanh toán lãi cuống phiếu định kỳ và có rủi ro đa dạng như trái phiếu công ty, trái phiếu kho bạc, trái phiếu có sự bảo lãnh của các cơ quan chính phủ. Giá trị thị trường của danh mục trái phiếu của quỹ thu nhập khá biến động qua thời gian vì sự nhạy cảm của chúng đối với biến động lãi suất. Quỹ miễn thuế: Quỹ tương hỗ bao gồm các trái phiếu đô thị miễn thuế cho phép các nhà đầu tư thuộc nhóm thuế suất biên cao tránh thuế đồng thời duy trì mức độ rủi ro tín dụng thấp. Quỹ trái phiếu • Quỹ trái phiếu lợi suất cao (Junk Bond Fund): Những nhà đầu tư muốn có lợi suất cao và sẵn sàng chấp nhận rủi ro cao có thể đầu tư vào các quỹ đầu tư có ít nhất 2/3 danh mục là các trái phiếu xếp hạng dưới Baa của Moody hoặc BBB của Standard and Poor’s. Quỹ trái phiếu • Quỹ trái phiếu quốc tế và toàn cầu: Quỹ trái phiếu quốc tế bao gồm các trái phiếu do chính phủ và các công ty ở nước khác còn quỹ trái phiếu toàn cầu bao gồm cả trái phiếu trong nước và nước ngoài. Các quỹ này cho phép các nhà đầu tư dễ dàng đầu tư vào trái phiếu nước ngoài. Rủi ro của các quỹ trái phiếu quốc tế và toàn cầu bao gồm rủi ro lãi suất, rủi ro tín dụng, rủi ro ngoại hối Quỹ trái phiếu • Phân loại theo kỳ hạn: Do mức độ nhạy cảm với lãi suất của trái phiếu phụ thuộc vào thời hạn, quỹ trái phiếu thường được phân loại theo thời hạn của trái phiếu trong danh mục của quỹ. Quỹ trái phiếu trung hạn đầu tư vào các trái phiếu có thời hạn còn lại từ 5-10 năm. Quỹ trái phiếu dài hạn thường bao gồm những trái phiếu có thời hạn còn lại 15-30 năm. Danh mục trái phiếu của quỹ dài hạn nhạy cảm với lãi suất hơn danh mục của quỹ ngắn hạn. Quỹ hỗn hợp • Mục tiêu là tối đa hóa thu nhập bằng cách kết hợp cổ phiếu thường và các công cụ thu nhập cố định như trái phiếu và cổ phiếu ưu đãi • Tỷ lệ giữa cổ phiếu và trái phiếu rất đa dạng ở các quỹ khác nhau Quỹ thị trường tiền tệ Quỹ thị trường tiền tệ là đầu tư vào danh mục các công cụ thị trường tiền tệ. Quỹ thị trường tiền tệ cho phép các nhà đầu tư nhỏ đầu tư vào các chứng khoán thị trường tiền tệ - điều họ không làm được với tư cách cá nhân vì đây là thị trường bán buôn. Cấu trúc của ngành QL quỹ TH thế giới Cấu trúc ngành QL quỹ TG, theo KV Phân bố tài sản của quỹ tương hỗ Mỹ Common Stock $3,882 Billion 76% Municipal Bond $269 Billion 5% Long-Term U.S. Gov’t $309 Billion 6% Cash $277 Billion 5% Corporate Bonds $349 Billion 7% Preferred Stock $28 Billion 1% Nhân tố ảnh hưởng đến kết quả hoạt động của quỹ cổ phiếu Điều kiện của thị trường cổ phiếu: Kết quả hoạt động của quỹ cổ phiếu có mối quan hệ chặt chẽ với điều kiện chung của thị trường cổ phiếu Điều kiện của lĩnh vực: Kết quả hoạt động của một quỹ cổ phiếu đầu tư tập trung vào một khu vực nhất định bị ảnh hưởng bởi điều kiện thị trường của khu vực đó Năng lực quản lý quỹ: Kỹ năng quản trị danh mục và hiệu quả hoạt động của quỹ cũng ảnh hưởng đến kết quả Nhân tố ảnh hưởng đến kết quả của quỹ cổ phiếu đóng Chịu sự tác động của những nhân tố tương tự như quỹ cổ phiếu mở Ngoài ra còn chịu sự tác động của mức phụ trội hay chiết khấu Do số lượng cổ phần của quỹ cố định (cung cố định) nên mức phụ trội hay chiết khấu thay đổi khi cầu cổ phiếu thay đổi Nhân tố ảnh hưởng đến kết quả hoạt động của quỹ trái phiếu Lãi suất phi rủi ro Phần bù rủi ro Phụ thuộc vào mức độ rủi ro của người phát hành Phụ thuộc vào điều kiện kinh tế: Tăng lên trong giai đoạn suy thoái và giảm đi trong giai đoạn tăng trưởng Loại trái phiếu mà quỹ đầu tư Năng lực quản lý quỹ Mức phụ trội hoặc chiết khấu (áp dụng với quỹ trái phiếu đóng) Nghiên cứu về KQHĐ của quỹ tương hỗ Kết quả hoạt động của quỹ tương hỗ phụ thuộc rất lớn vào điều kiện thị trường nên nó thường được đánh giá bằng cách so sánh với một chỉ số thị trường Quỹ tương hỗ thường không có kết quả hoạt động tốt hơn thị trường: Tổng lợi suất cao hơn lợi suất của thị trường nhưng lợi suất ròng (sau khi trừ phí) thấp hơn thị trường; lợi suất điều chỉnh theo rủi ro không tốt hơn thị trường Nguyên nhân: Do thị trường hiệu quả Tuy nhiên nhà đầu tư vẫn chọn quỹ tương hỗ để đa dạng hóa đầu tư Các quỹ đầu tư khác Quỹ đầu cơ (phòng ngừa rủi ro: Hedge Funds) Quỹ tín thác đầu tư bất động sản (Real Estate Investment Trusts: REITs) Quỹ cổ phiếu tư nhân (cổ phiếu công ty chưa đại chúng hóa: Private Equity Funds) Gọi chung là alternative investment funds Hedge Funds Ý tưởng ban đầu về hedge funds là các giao dịch ngược lại thị trường (against the markets) bằng cách sử dụng bán khống, hợp đồng tương lai và các công cụ phái sinh khác Ngày nay hedge funds theo đuổi các chiến lược đa dạng nên khó dùng định nghĩa chung để mô tả Hedge funds bán chứng chỉ quỹ cho các cá nhân giàu có và các định chế tài chính và sử dụng vốn thu được để đầu tư vào chứng khoán. Phần lớn hedge funds được tổ chức dưới dạng hợp danh hữu hạn (limited partnerships) và là quỹ đóng Đặc trưng của hedge funds Cổ phiếu quỹ thường không được niêm yết tại sở giao dịch chứng khoán. Khoản đầu tư vào hedge funds là những khoản đầu tư không thanh khoản. Nhà đầu tư có thể chỉ được rút vốn hàng quý và thường phải thông báo trước. Các quỹ này có sự linh hoạt cao trong khả năng đầu tư với nhiều chiến lược đầu tư đa dạng. Họ có thể đặt cược vào giá chứng khoán giảm (bán khống) cũng như giá chứng khoán tăng. Ít chịu sự quản lý của nhà nước hơn quỹ tương hỗ Đặc trưng của hedge funds Hedge funds có thể vay tiền để cải thiện lợi tức Các nhà quản trị hedge funds theo đuổi lợi tức cao (lợi tức alpha: lợi tức thu được nhờ năng lực quản trị quỹ cao. Lợi tức của quỹ tương hỗ: Lợi tức beta của thị trường) và chấp nhận mức rủi ro cao hơn Phí của hedge funds cao hơn vì ngoài các khoản phí thông thường còn có phí thưởng phụ thuộc vào kết quả hoạt động của quỹ Tính minh bạch thấp hơn qũy tương hỗ Rủi ro của hedge funds • Nhà quản trị quỹ đặt cược vào xu hướng giá cả chứng khoán/dầu/hàng hóa và có thể thua lỗ nếu đặt cược sai. Đây là rủi ro lớn nhất mà các nhà đầu tư vào quỹ phải đối mặt. • Do quỹ có thể vay tiền để đầu tư, thua lỗ của họ, cũng như lợi tức, có thể được phóng đại. • Do các quỹ ít chịu sự quản lý của nhà nước, cơ hội để lừa đảo cao hơn. Rủi ro của hedge funds • Phí cao hơn mà hedge funds thu có thể làm xói mòn phần lớn lợi tức của nhà đầu tư. Thực tế là phí có thể vượt quá bất kỳ kỹ năng nào của nhà quản trị danh mục. • Sự kết hợp giữa vay nợ cao và thiếu minh bạch có thể dẫn đến việc hedge funds nắm giữa quá nhiều chứng khoán/hàng hóa trong một số thị trường. Trong một số trường hợp các quỹ này không thể thoát khỏi tình huống này mà không bị thua lỗ lớn. Hedge funds Lý do khiến các nhà đầu tư lựa chọn hedge funds là họ tin rằng mình trao tiền cho những nhà quản trị quỹ tốt nhất, sáng sủa nhất, thông minh nhất trên thế giới – hay nói cách khác là để tìm kiếm lợi tức alpha Hedge funds thế giới tăng trưởng nhanh chóng nhưng quy mô còn nhỏ hơn nhiều so với quỹ tương hỗ REITs Là quỹ đóng đầu tư vào bất động sản hoặc các khoản vay cầm cố. Quỹ huy động vốn của cả các nhà đầu tư nhỏ và tạo ra thu nhập cho các nhà đầu tư từ tiền cho thuê hay lãi của khoản vay cầm cố. Phần lớn chứng chỉ quỹ tín thác đầu tư bất động sản được giao dịch trên sở giao dịch chứng khoán. Cấu trúc các khoản đầu tư của quỹ do nhà quản trị danh mục – những chuyên gia về bất động sản - quyết định. Giá cổ phiếu quỹ chịu tác động của kết cấu danh mục tài sản và cung và cầu. Quỹ cổ phiếu tư nhân Là quỹ chuyên đầu tư vào cổ phần các công ty chưa công chúng hóa (chưa giao dịch rộng rãi trên thị trường). Là quỹ đóng, thường tổ chức theo dạng hợp danh hữu hạn Thành viên hợp danh thường trực (General partners - thường là công ty quản lý quỹ) là chuyên gia về các khoản đầu tư vào cổ phần tư nhân và thường tham gia vào quản lý các công ty được đầu tư Thành viên hợp danh hữu hạn (Limited partners) chỉ bỏ vốn đầu tư vào quỹ và chịu trách nhiệm hữu hạn trong khuôn khổ khoản đầu tư Các khoản đầu tư của quỹ CP tư nhân Vốn mạo hiểm (venture capital): là những khoản đầu tư cho các công ty có tiềm năng tăng trưởng cao, rủi ro cao và thường là có công nghệ cao đang cần vốn cổ phần để tài trợ cho phát triển sản phẩm hoặc tăng trưởng. Đây là những khoản đầu tư dài hạn, có nguy cơ thất bại cao nhưng nếu thành công thì mang lại lợi suất vô cùng cao. Lợi suất của một số khoản đầu tư thành công trong danh mục phải bù đắp được cho nhiều khoản đầu tư thất bại Các khoản đầu tư của quỹ CP tư nhân Leverage buyout investments (mua lại bằng nợ): Quỹ mua lại phần lớn cổ phần của công ty bị thâu tóm, thường là những công ty đã được giao dịch đại chúng. Sau khi bị thâu tóm, công ty này trở thành công ty cổ phần tư nhân. Quỹ chỉ bỏ ra một phần khoản đầu tư, phần còn lại (thường là phần lớn) là đi vay. Mục tiêu là nhằm bán lại toàn bộ hoặc một phần công ty bị thâu tóm sau một vài năm với mức giá cao hơn Các khoản đầu tư của quỹ CP tư nhân Distressed investments: Các khoản đầu tư (cổ phiếu và nợ) vào các công ty có vấn đề về tài chính. Mục đích là đầu tư vào các công ty lành mạnh về hoạt động nhưng gặp khó khăn về tài chính và tái cấu trúc công ty này để bán lại với giá cao hơn. Hedge funds cũng thực hiện các khoản đầu tư vào cổ phiếu tư nhân

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf