Bài giảng Thị trường tài chính và định chế tài chính - Chương 14: Ngân hàng thương mại

Đo lường khả năng thu lợi nhuận của

ngân hàng

• Cần so sánh lợi nhuận tuyệt đối với một thước

đo.

• Suất sinh lời của tài sản (ROA)

• ROA = (LN ròng/ Tổng tài sản) x 100

• Suất sinh lời của vốn chủ sở hữu (ROE)

• ROE = (Lợi nhuận ròng/ Vốn chủ sở hữu) x 100

• Tỷ suất lãi ròng (NIM): Chỉ báo nhanh về hoạt

động NH

• NIM = [(thu nhập lãi – chi phí lãi)/ tổng TS có thu

nhập] x 100Các nguyên tắc chung về quản trị

ngân hàng

• Giám đốc NH có 4 mối quan tâm chính:

1. đảm bảo rằng ngân hàng có đủ tiền mặt để trả cho

người gửi tiền (quản lý trạng thái thanh khoản)

2. xác định mức độ rủi ro có thể chấp nhận được bằng

cách nắm giữ các tài sản có rủi ro vỡ nợ thấp và đa

dạng hóa tài sản (gọi là nghiệp vụ quản lý tài sản)

3. giành được quỹ với chi phí thấp (quản trị nợ)

4. quyết định lượng vốn cần duy trì và sau đó giành

được đủ số vốn cần thiết (quản trị sự đủ vốn)Quản trị thanh khoản và

vai trò của vốn dự trữ

• Các ngân hàng nắm giữ dự trữ vượt mức ngay cả khi

đang có những khoản cho vay hay chứng khoán có lợi

suất cao hơn.

• Khi xuất hiện dòng tiền gửi chảy ra, việc nắm giữ dự trữ

vượt mức cho phép ngân hàng thoát khỏi các chi phí: (1)

đi vay từ ngân hàng hay tập đoàn khác, (2) bán chứng

khoán, (3) vay từ Fed, hoặc (4) thu hồi hay bán khoản

cho vay.

• Các khoản dự trữ vượt mức là sự bảo hiểm trước các

chi phí đi kèm với dòng tiền gửi chảy ra. Chi phí này

càng cao, thì ngân hàng càng muốn nắm giữ nhiều dự

trữ vượt mức hơn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 14: Ngân hàng thương mại

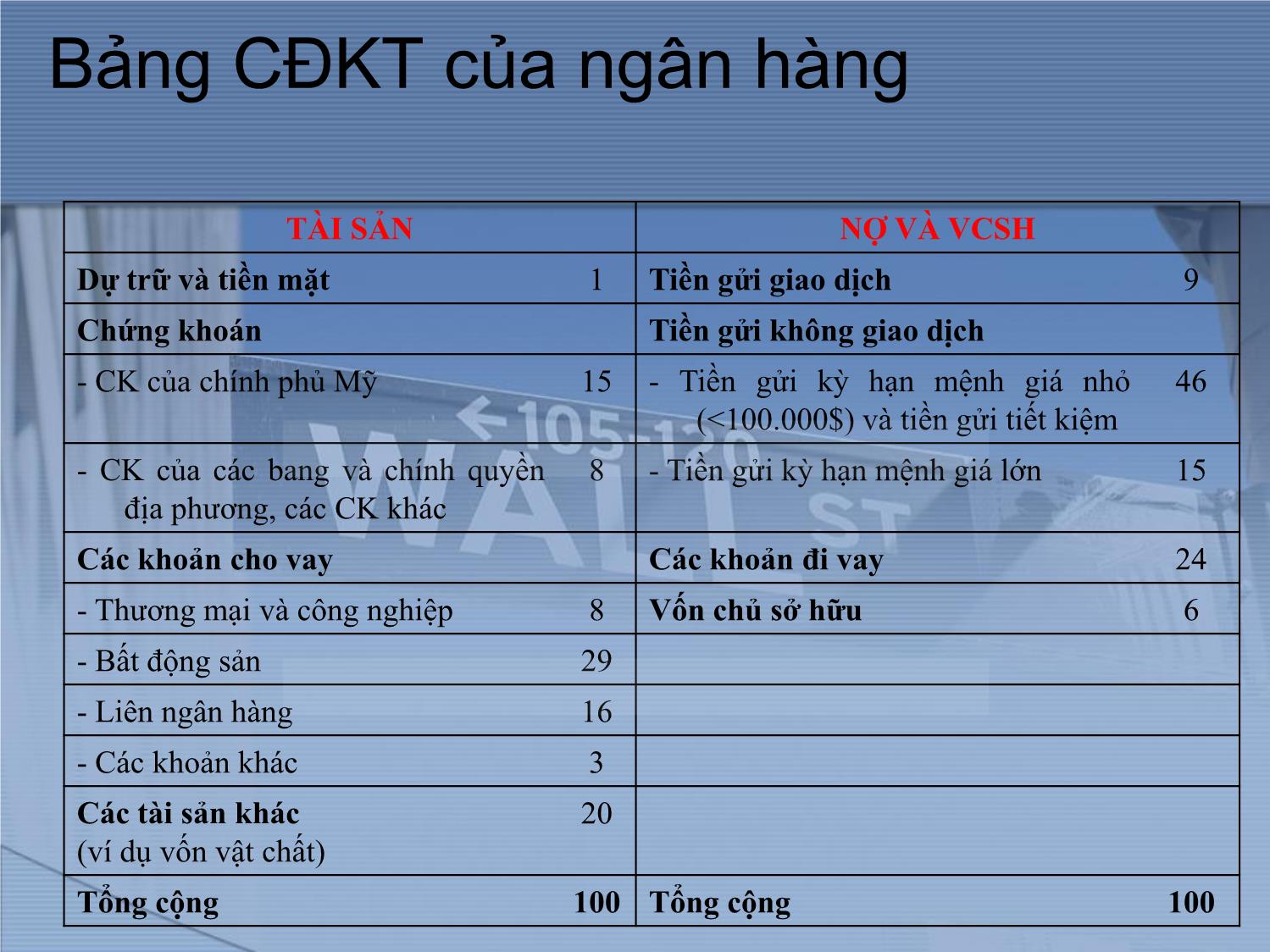

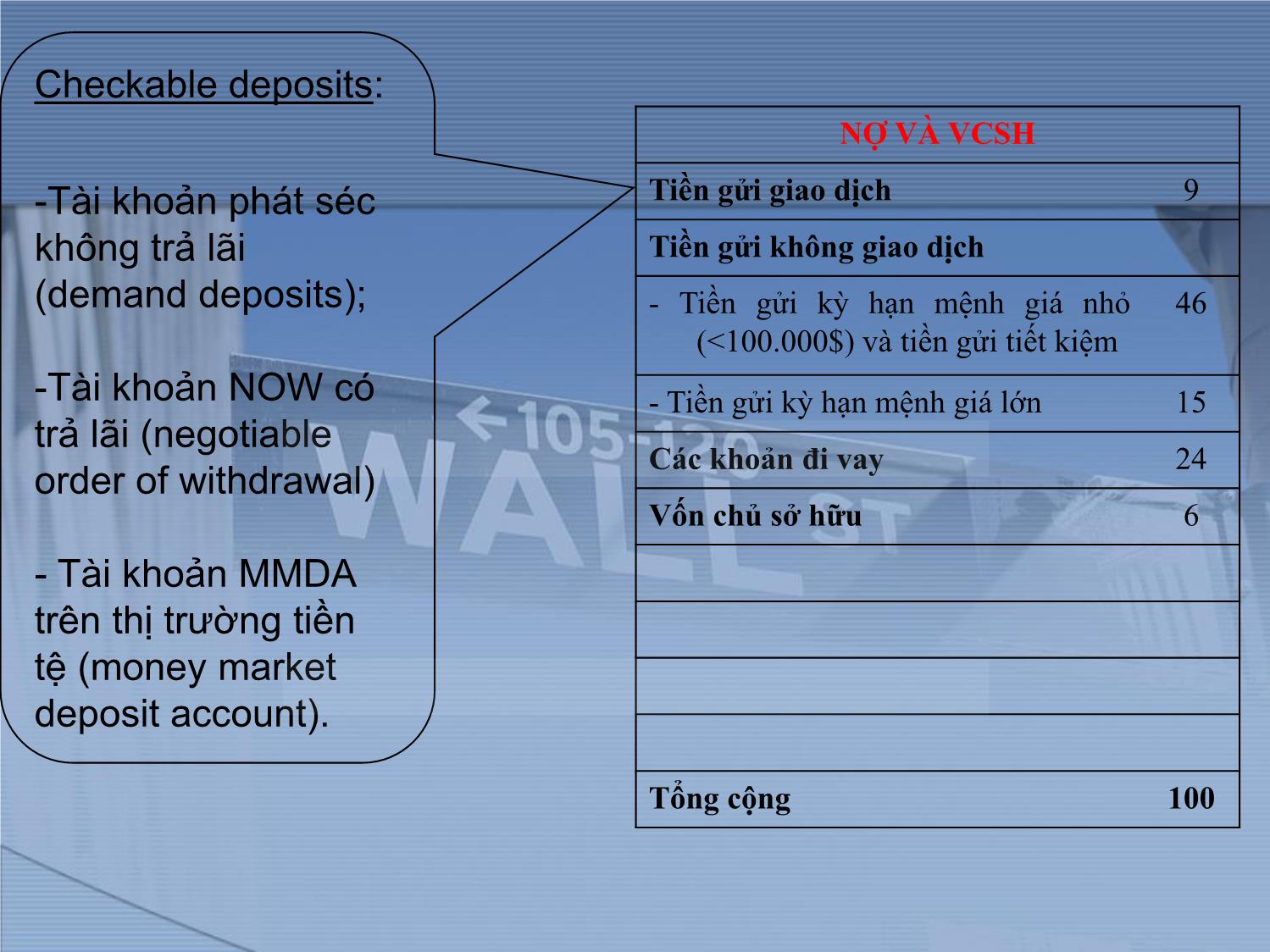

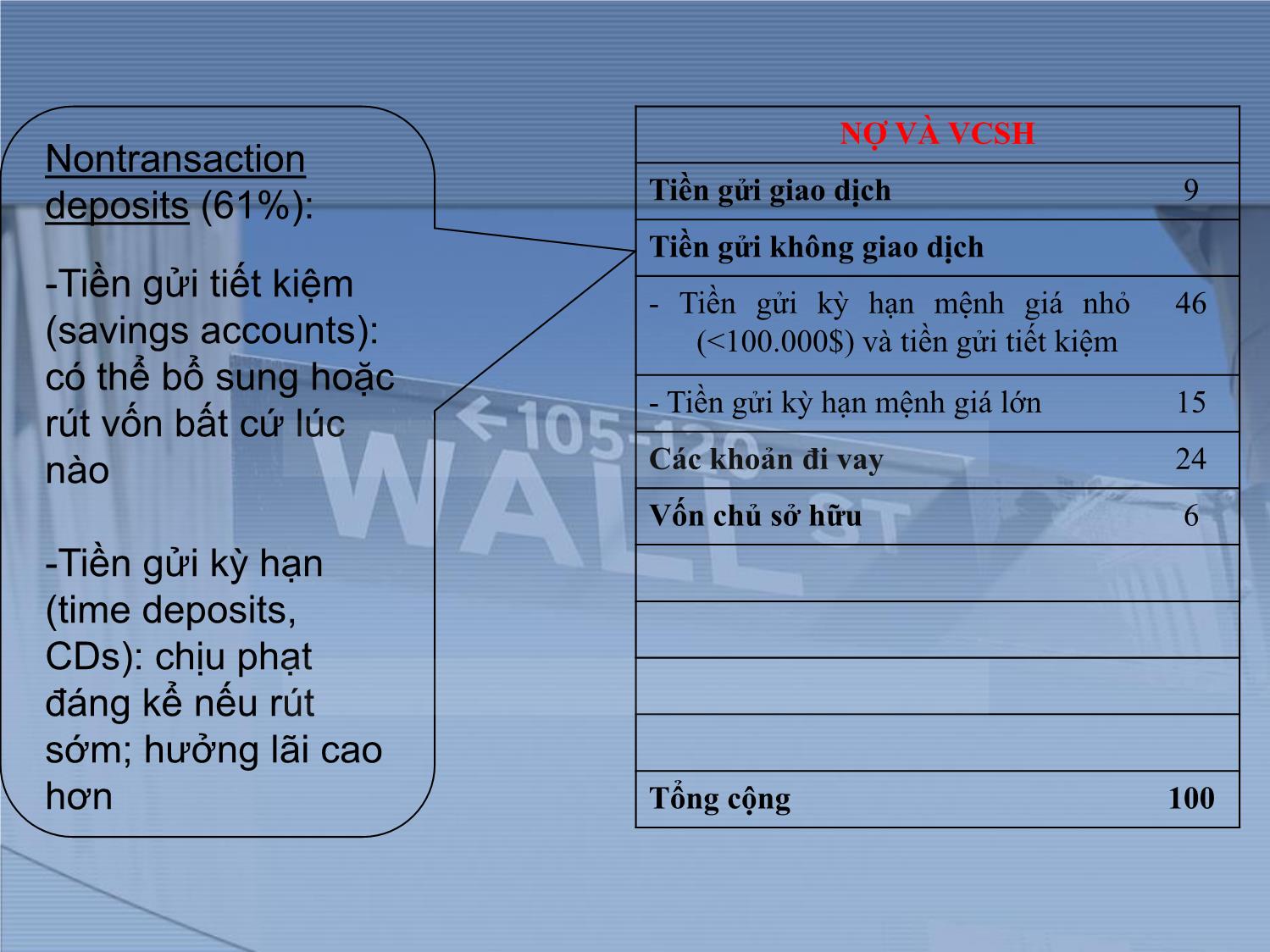

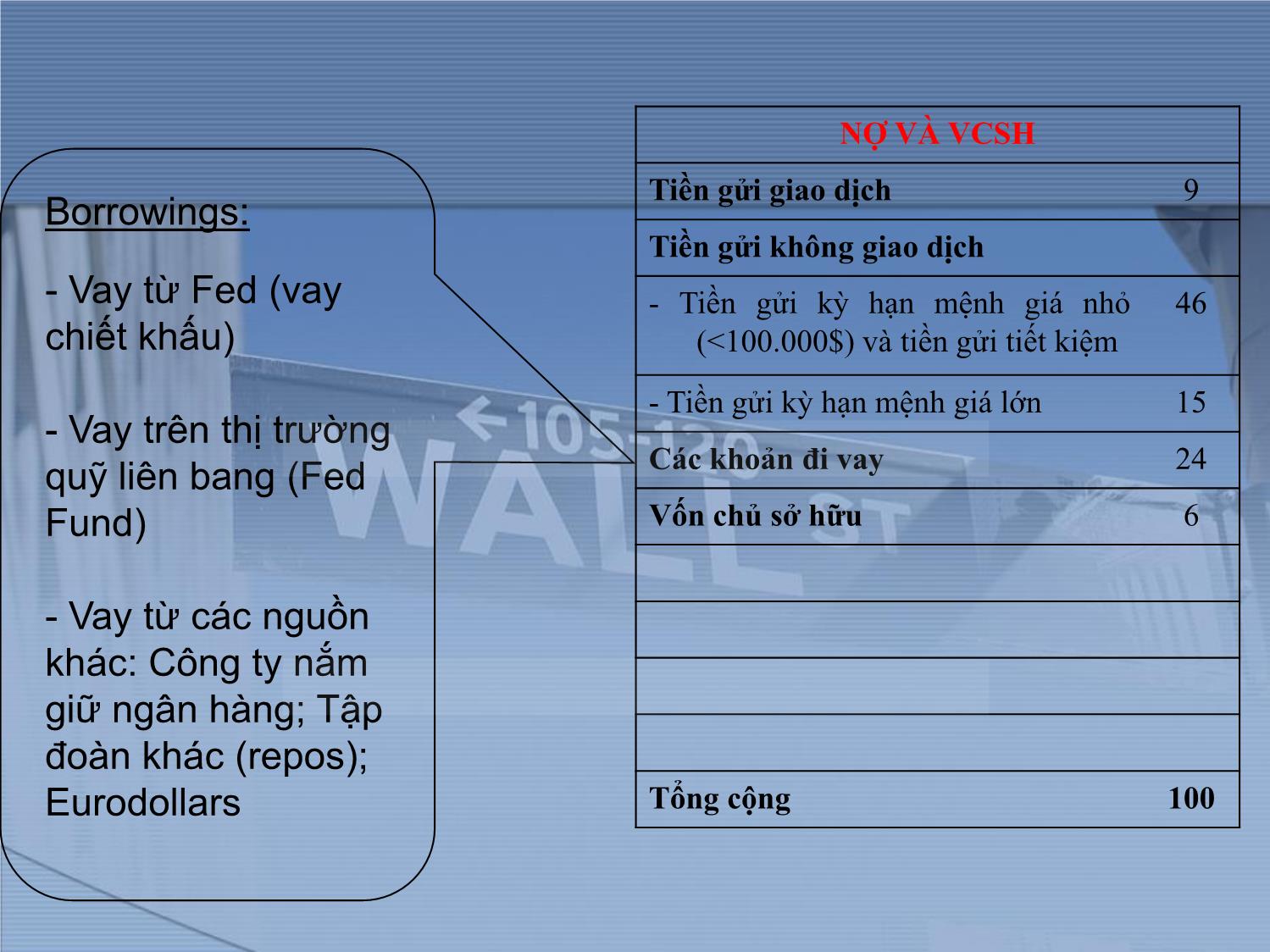

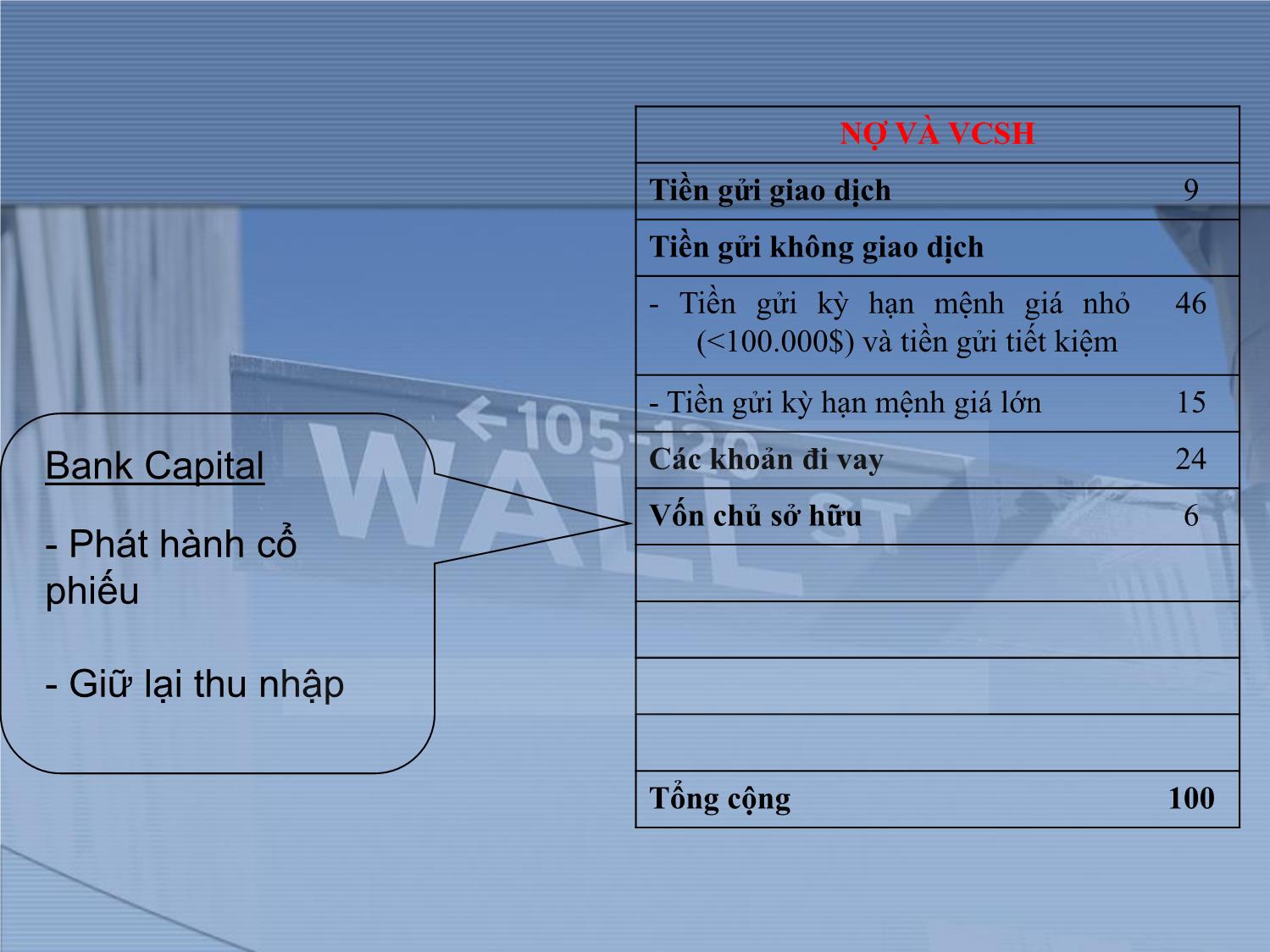

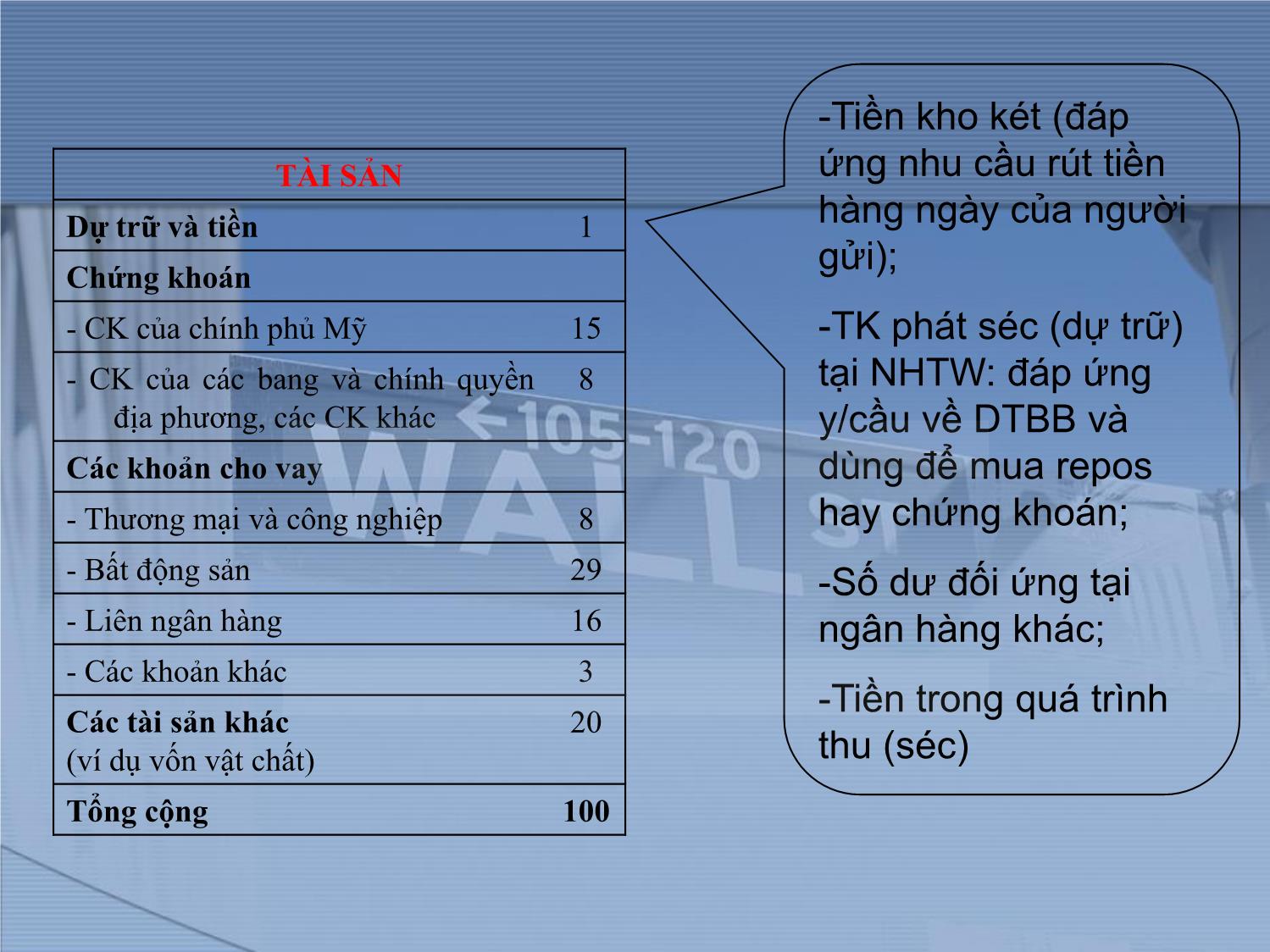

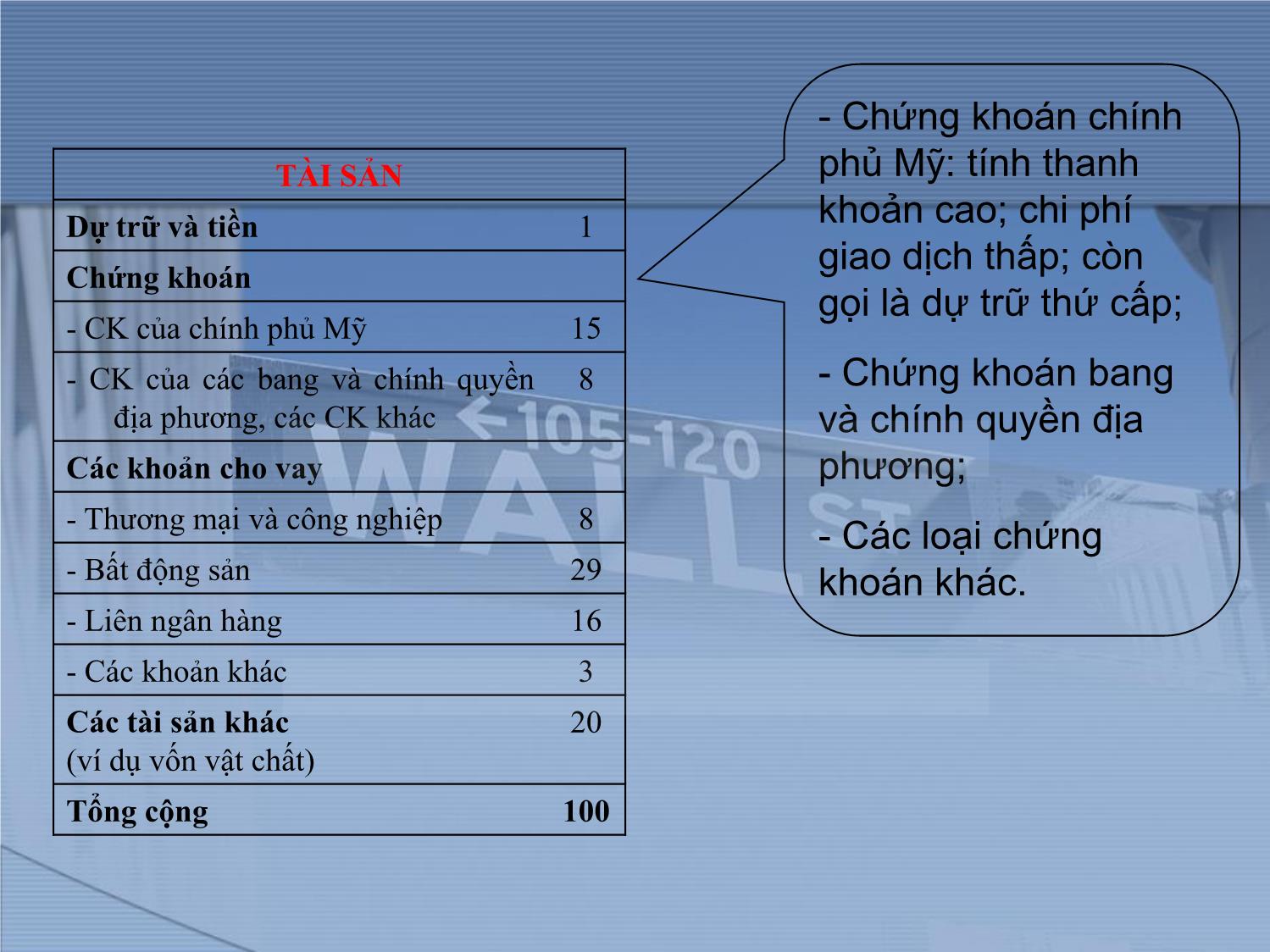

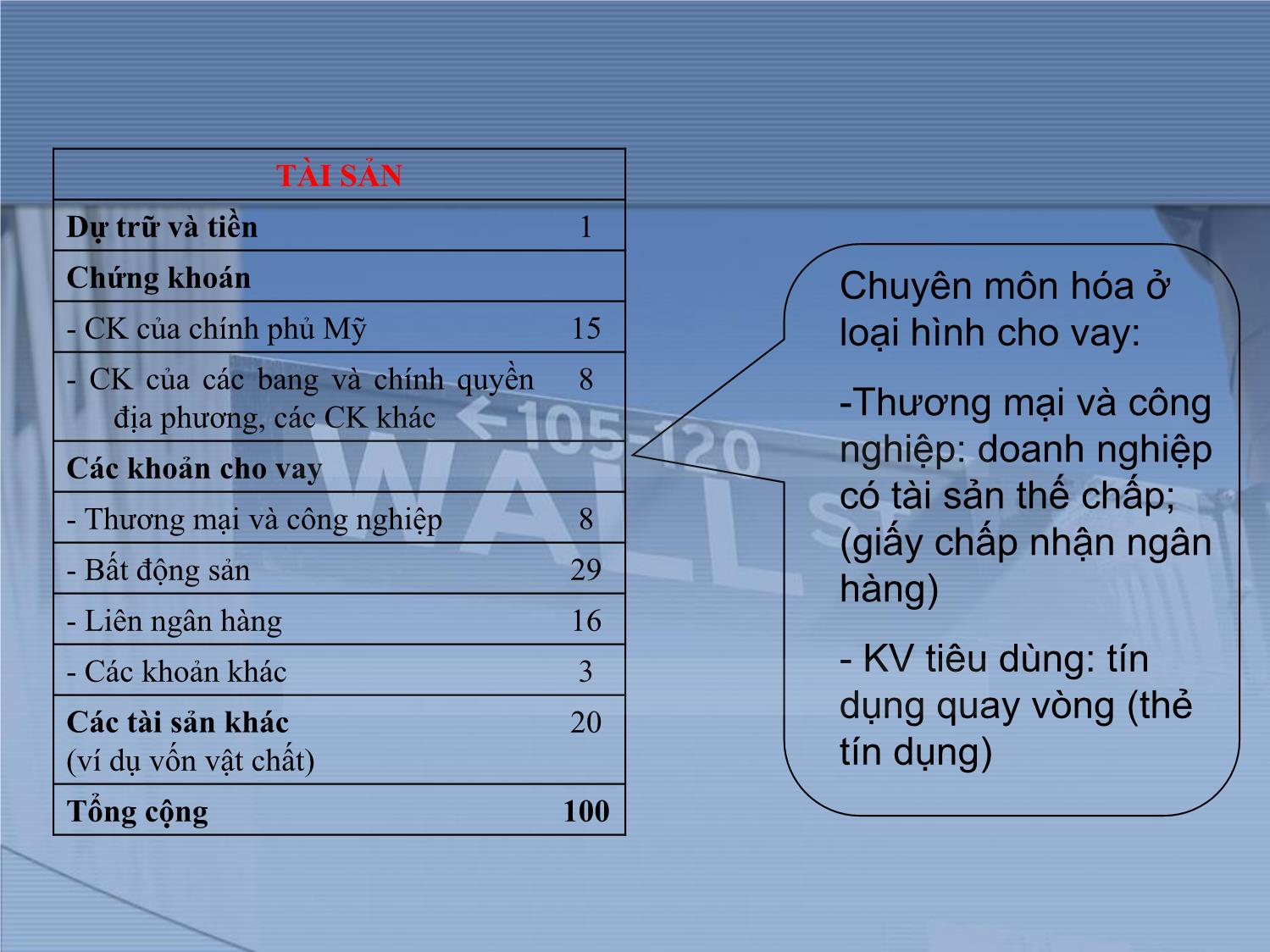

Chương 14: Ngân hàng thương mại Vai trò của ngân hàng thương mại • Ngân hàng thương mại đóng vai trò như một trung gian tài chính • NHTM phục vụ tất cả các đơn vị thặng dư và thâm hụt vốn • Cung cấp tài khoản tiền gửi với quy mô và thời hạn đáp ứng nhu cầu của các đơn vị thặng dư; • Đóng gói lại các quỹ hình thành từ tiền gửi để cung cấp các khoản vay có quy mô và thời hạn đáp ứng nhu cầu của các đơn vị thiếu hụt vốn; Bảng CĐKT của ngân hàng TÀI SẢN NỢ VÀ VCSH Dự trữ và tiền mặt 1 Tiền gửi giao dịch 9 Chứng khoán Tiền gửi không giao dịch - CK của chính phủ Mỹ 15 - Tiền gửi kỳ hạn mệnh giá nhỏ (<100.000$) và tiền gửi tiết kiệm 46 - CK của các bang và chính quyền địa phương, các CK khác 8 - Tiền gửi kỳ hạn mệnh giá lớn 15 Các khoản cho vay Các khoản đi vay 24 - Thương mại và công nghiệp 8 Vốn chủ sở hữu 6 - Bất động sản 29 - Liên ngân hàng 16 - Các khoản khác 3 Các tài sản khác (ví dụ vốn vật chất) 20 Tổng cộng 100 Tổng cộng 100 NỢ VÀ VCSH Tiền gửi giao dịch 9 Tiền gửi không giao dịch - Tiền gửi kỳ hạn mệnh giá nhỏ (<100.000$) và tiền gửi tiết kiệm 46 - Tiền gửi kỳ hạn mệnh giá lớn 15 Các khoản đi vay 24 Vốn chủ sở hữu 6 Tổng cộng 100 Checkable deposits: -Tài khoản phát séc không trả lãi (demand deposits); -Tài khoản NOW có trả lãi (negotiable order of withdrawal) - Tài khoản MMDA trên thị trường tiền tệ (money market deposit account). NỢ VÀ VCSH Tiền gửi giao dịch 9 Tiền gửi không giao dịch - Tiền gửi kỳ hạn mệnh giá nhỏ (<100.000$) và tiền gửi tiết kiệm 46 - Tiền gửi kỳ hạn mệnh giá lớn 15 Các khoản đi vay 24 Vốn chủ sở hữu 6 Tổng cộng 100 Nontransaction deposits (61%): -Tiền gửi tiết kiệm (savings accounts): có thể bổ sung hoặc rút vốn bất cứ lúc nào -Tiền gửi kỳ hạn (time deposits, CDs): chịu phạt đáng kể nếu rút sớm; hưởng lãi cao hơn NỢ VÀ VCSH Tiền gửi giao dịch 9 Tiền gửi không giao dịch - Tiền gửi kỳ hạn mệnh giá nhỏ (<100.000$) và tiền gửi tiết kiệm 46 - Tiền gửi kỳ hạn mệnh giá lớn 15 Các khoản đi vay 24 Vốn chủ sở hữu 6 Tổng cộng 100 Borrowings: - Vay từ Fed (vay chiết khấu) - Vay trên thị trường quỹ liên bang (Fed Fund) - Vay từ các nguồn khác: Công ty nắm giữ ngân hàng; Tập đoàn khác (repos); Eurodollars NỢ VÀ VCSH Tiền gửi giao dịch 9 Tiền gửi không giao dịch - Tiền gửi kỳ hạn mệnh giá nhỏ (<100.000$) và tiền gửi tiết kiệm 46 - Tiền gửi kỳ hạn mệnh giá lớn 15 Các khoản đi vay 24 Vốn chủ sở hữu 6 Tổng cộng 100 Bank Capital - Phát hành cổ phiếu - Giữ lại thu nhập TÀI SẢN Dự trữ và tiền 1 Chứng khoán - CK của chính phủ Mỹ 15 - CK của các bang và chính quyền địa phương, các CK khác 8 Các khoản cho vay - Thương mại và công nghiệp 8 - Bất động sản 29 - Liên ngân hàng 16 - Các khoản khác 3 Các tài sản khác (ví dụ vốn vật chất) 20 Tổng cộng 100 -Tiền kho két (đáp ứng nhu cầu rút tiền hàng ngày của người gửi); -TK phát séc (dự trữ) tại NHTW: đáp ứng y/cầu về DTBB và dùng để mua repos hay chứng khoán; -Số dư đối ứng tại ngân hàng khác; -Tiền trong quá trình thu (séc) TÀI SẢN Dự trữ và tiền 1 Chứng khoán - CK của chính phủ Mỹ 15 - CK của các bang và chính quyền địa phương, các CK khác 8 Các khoản cho vay - Thương mại và công nghiệp 8 - Bất động sản 29 - Liên ngân hàng 16 - Các khoản khác 3 Các tài sản khác (ví dụ vốn vật chất) 20 Tổng cộng 100 - Chứng khoán chính phủ Mỹ: tính thanh khoản cao; chi phí giao dịch thấp; còn gọi là dự trữ thứ cấp; - Chứng khoán bang và chính quyền địa phương; - Các loại chứng khoán khác. TÀI SẢN Dự trữ và tiền 1 Chứng khoán - CK của chính phủ Mỹ 15 - CK của các bang và chính quyền địa phương, các CK khác 8 Các khoản cho vay - Thương mại và công nghiệp 8 - Bất động sản 29 - Liên ngân hàng 16 - Các khoản khác 3 Các tài sản khác (ví dụ vốn vật chất) 20 Tổng cộng 100 Chuyên môn hóa ở loại hình cho vay: -Thương mại và công nghiệp: doanh nghiệp có tài sản thế chấp; (giấy chấp nhận ngân hàng) - KV tiêu dùng: tín dụng quay vòng (thẻ tín dụng) Báo cáo thu nhập của ngân hàng Thu từ lãi Chi phí trả lãi Thu nhập từ lãi (= thu lãi – chi lãi) Trích lập dự phòng tổn thất tín dụng Thu nhập từ lãi sau trích lập dự phòng Thu ngoài lãi Chi phí ngoài lãi Thu nhập ngoài lãi Thu nhập trước thuế Thuế thu nhập Thu nhập sau thuế Thu từ lãi Chi phí trả lãi Thu nhập từ lãi (= thu lãi – chi lãi) Phân bổ dự phòng tổn thất tín dụng Thu nhập từ lãi sau phân bổ Thu ngoài lãi Chi phí ngoài lãi Thu nhập ngoài lãi Thu nhập trước thuế Thuế thu nhập Thu nhập sau thuế - Lãi và phí từ cho vay - Lãi từ chứng khoán đầu tư + Thu từ CK chịu thuế + Thu từ CK miễn thuế -Thu nhập từ lãi khác Thu từ lãi Chi phí trả lãi Thu nhập từ lãi (= thu lãi – chi lãi) Phân bổ dự phòng tổn thất tín dụng Thu nhập từ lãi sau phân bổ Thu ngoài lãi Chi phí ngoài lãi Thu nhập ngoài lãi Thu nhập trước thuế Thuế thu nhập Thu nhập sau thuế ... mục tiêu của ngân hàng? Quản trị nợ • Tính toán nhu cầu của một ngân hàng về vốn phi tiền gửi: Khe hở vốn (fund gaps) Khe hở vốn = Cho vay, đầu tư hiện tại và dự tính mà ngân hàng muốn thực hiện - Dòng tiền gửi vào hiện tại và dự tính Quản trị nợ • Ví dụ: Giả sử ngân hàng nhận được một yêu cầu xin vay mới trị giá 150 triệu USD, ngân hàng này muốn mua 75 triệu USD tín phiếu kho bạc được phát hành vào tuần này và dự đoán một số khách hàng tốt nhất của nó sẽ rút 135 triệu USD. Số tiền gửi vào ngân hàng hôm nay là 185 triệu USD và dự đoán sang tuần tiếp theo sẽ có thêm 100 triệu USD tiền gửi. Khe hở vốn FG cho tuần tới sẽ là: • FG = (150+75+135)-(185+100) = 75 triệu USD Quản trị nợ • Ngân hàng sẽ dùng nguồn vốn phi tiền gửi nào để bù đắp khe hở vốn dự đoán của mình? Xem xét dựa trên 5 yếu tố: 1. Chi phí tương đối để huy động từ mỗi nguồn vốn phi tiền gửi 2. Tính rủi ro của mỗi nguồn vốn (khả năng biến động và mức độ tin cậy) 3. Yêu cầu về thời gian (kỳ hạn) của nhu cầu vốn 4. Quy mô của ngân hàng 5. Quy định hạn chế áp dụng đối với mỗinguồn vốn Quản trị sự đủ vốn • Ngân hàng phải ra quyết định về khối lượng vốn mà họ cần vì ba lý do. 1. Thứ nhất, vốn ngân hàng giúp ngăn chặn sự thất bại của ngân hàng: tình trạng một ngân hàng không thể đáp ứng các nghĩa vụ thanh toán cho người gửi tiền và các chủ nợ khác, vì thế bị phá sản. 2. Thứ hai, lượng vốn ảnh hưởng tới lợi nhuận đối với người chủ sở hữu của ngân hàng. 3. Thứ ba, một lượng tối thiểu vốn ngân hàng (yêu cầu vốn tối thiểu) do các cơ quan quản lý quy định. Quản trị sự đủ vốn • Lượng vốn chủ sở hữu ảnh hưởng thế nào tới lợi nhuận của người chủ sở hữu • ROE = ROA x EM Với cùng suất sinh lời trên tài sản, ngân hàng càng ít vốn chủ, thì lợi nhuận mang lại cho chủ sở hữu càng cao. Quản trị sự đủ vốn • Vốn chủ của ngân hàng có lợi ích và chi phí: - Vốn chủ của ngân hàng mang lại lợi ích cho người chủ sở hữu ở chỗ nó khiến cho khoản đầu tư của họ an toàn hơn khi giảm bớt khả năng phá sản. - Nhưng vốn chủ cũng là chi phí do khi vốn chủ càng cao, thì suất sinh lời trên vốn chủ càng thấp, với một mức suất sinh lời trên tài sản đã xác định. * Trong khi xác định lượng vốn chủ, những người quản lý phải quyết định họ sẵn sàng đánh đổi bao nhiêu suất sinh lời trên vốn chủ ứng với lượng vốn chủ cao hơn (chi phí) để lấy bao nhiêu độ an toàn ứng với lượng vốn chủ tăng lên (lợi ích). Quản trị sự đủ vốn • Trong thời kỳ bất ổn, khi khả năng xảy ra các khoản lỗ lớn trên khoản cho vay tăng lên, giám đốc ngân hàng có thể muốn giữ lại nhiều vốn hơn để bảo vệ các cổ đông. • Ngược lại, nếu họ tin rằng các khoản lỗ sẽ không xảy ra, họ có thể muốn giảm lượng vốn ngân hàng, tức là có tỷ trọng vốn chủ cao hơn và do đó tăng suất sinh lời trên vốn chủ. -> Sự đánh đổi giữa an toàn và lợi nhuận cho chủ sở hữu Các tiêu chí giám sát ngân hàng CAMELS • Đủ vốn: • Cơ quan quản lý quy định hệ số vốn (vốn/tài sản) • Nắm giữ thêm vốn, NH sẽ hấp thụ dễ dàng hơn những khoản lỗ tiềm năng. • Chất lượng tài sản: • FDIC đánh giá chất lượng tài sản của NH, bao gồm chứng khoán và các loại khoản vay; • Tiêu chí là loại khoản vay được cung cấp, quá trình NH ra quyết định cho vay, xếp hạng tín nhiệm của các chứng khoán nợ đã mua. Các tiêu chí giám sát ngân hàng CAMELS • Quản trị: xếp hạng theo các tiêu chí • kỹ năng quản trị • Năng lực tuân thủ các quy định hiện hành; • Năng lực đối phó với những thay đổi trong môi trường; • hệ thống kiểm soát nội bộ • Thu nhập: • Xem xét hệ số khả năng sinh lợi ROA; • So sánh với thu nhập của ngành; • Xem xét mức độ thay đổi của thu nhập nếu các điều kiện kinh tế thay đổi. Các tiêu chí giám sát ngân hàng CAMELS • Thanh khoản: • Các nhà quản lý không muốn các NH dựa thường xuyên vào các nguồn bên ngoài (như cửa sổ chiết khấu hay thị trường liên ngân hàng). • Tính nhạy cảm: • Xem xét mức độ nhạy cảm của NH trước những thay đổi điều kiện của thị trường tài chính; • Mức độ nhạy cảm của NH trước biến động lãi suất. Các tiêu chí giám sát ngân hàng CAMELS • Xếp hạng những đặc tính của NH: • Mỗi chữ cái trong từ CAMELS được xếp hạng từ 1 đến 5 • 1 là xuất sắc, 5 là rất kém. • Mức xếp hạng chung được tính theo giá trị trung bình của 6 đặc tính trên. • Ngân hàng nào bị xếp hạng từ 4,0 trở lên bị coi là “có vấn đề”, cần phải có sự giám sát chặt chẽ. Quản trị rủi ro lãi suất Quản trị rủi ro lãi suất • Rủi ro lãi suất là những rủi ro của thu nhập và lợi suất đi kèm với những thay đổi trong lãi suất. • Bước đầu tiên trong đánh giá rủi ro lãi suất đối với các giám đốc ngân hàng là quyết định tài sản và nợ nào là nhạy cảm lãi suất, nghĩa là, hạng mục nào có lãi suất được ấn định lại trong năm đó. • Bước tiếp theo là phân tích điều gì sẽ xảy ra với NII và NIM khi lãi suất tăng/giảm. Quản trị rủi ro lãi suất • Nếu một định chế tài chính có nhiều nợ nhạy cảm lãi suất hơn tài sản, thì một sự tăng lên trong lãi suất sẽ giảm thu nhập lãi cận biên và thu nhập, và một sự sụt giảm trong lãi suất sẽ làm tăng thu nhập lãi cận biên và thu nhập. Quản trị rủi ro lãi suất • Đo lường độ nhạy cảm của thu nhập trước sự thay đổi của lãi suất: Phân tích GAP thu nhập • GAP = RSA – RSL (1) Trong đó: RSA = tài sản nhạy cảm lãi suất RSL = nợ nhạy cảm lãi suất • ∆I = GAP x ∆i (2) • Trong đó:∆I = thay đổi trong thu nhập của NH • ∆i = thay đổi trong lãi suất Quản trị rủi ro lãi suất • Việc phân tích nêu trên là phân tích gap cơ bản, và nó chịu ảnh hưởng bởi một vấn đề là nhiều tài sản và nợ không được phân loại thành nhạy cảm lãi suất có các thời hạn khác nhau. • Vì vậy, có một cách thức khác là sàng lọc các thời gian đáo hạn, đo lường gap cho nhiều khoảng thời hạn khác nhau, và vì thế có thể tính được ảnh hưởng của thay đổi lãi suất trong một thời kỳ nhất định. Phân tích GAP kỳ hạn • Một phương pháp khác để đo lường rủi ro lãi suất, gọi là phân tích khe hở kỳ hạn, xem xét độ nhạy cảm của giá trị thị trường của giá trị ròng của định chế tài chính trước sự thay đổi của lãi suất. • Phân tích kỳ hạn được dựa trên khái niệm kỳ hạn Macaulay, đo lường vòng đời trung bình của các dòng thanh toán của một chứng khoán Công thức tính kỳ hạn n t t t n t t t k C k tC D 1 1 )1( )1( )( Kỳ hạn của một danh mục tài sản/nợ là bình quân gia quyền của kỳ hạn từng tài sản/nợ với quyền số là tỷ trọng của tài sản/nợ đó trong tổng danh mục Các bước phân tích DGAP • Các công thức tính toán : • Kỳ hạn bình quân của tài sản: • Kỳ hạn bình quân của nợ: Trong đó: Da, Dl: kỳ hạn của tài sản/nợ thứ i/j w: tỷ trọng giá trị tt của tài sản/nợ trên giá trị tt của tổng tài sản/nợ n i ii DawDA m j jj DlwDL Phân tích GAP kỳ hạn • Kỳ hạn mang lại một ước tính xấp xỉ, đặc biệt khi thay đổi của lãi suất là nhỏ, về độ nhạy cảm của giá trị thị trường của một chứng khoán trước sự thay đổi trong lãi suất theo công thức sau đây: • Trong đó: %∆P = (Pt+1 – Pt)/Pt = % thay đổi trong giá trị thị trường của chứng khoán DUR = kỳ hạn i = lãi suất (3) Giá trị (triệu $) Thời hạn (năm) Thời hạn x quyền số Tài sản Dự trữ và tiền 5 0,0 0,0 Chứng khoán - Dưới 1 năm 5 0,4 0,02 - Từ 1 đến 2 năm 5 1,6 0,08 - Trên 2 năm 10 7,0 0,70 Khoản vay thế chấp - LS thả nổi 10 0,5 0,05 - LS cố định (30 năm) 10 6,0 0,60 Khoản vay thương mại - Dưới 1 năm 15 0,7 0,11 - từ 1 đến 2 năm 10 1,4 0,14 - Trên 2 năm 25 4,0 1,00 Vốn vật chất 5 0,0 0,00 Thời hạn trung bình 2,70 Nợ Giá trị (triệu $) Thời hạn (năm) Thời hạn bình quân (năm) Tiền gửi có thể GD 15 2,0 0,32 Tài khoản MMDA 5 0,1 0,01 Tiền gửi tiết kiệm 15 1,0 0,16 CDs - LS thả nổi 10 0,5 0,05 - Dưới 1 năm 15 0,2 0,03 - từ 1 đến 2 năm 5 1,2 0,06 - Trên 2 năm 5 2,7 0,14 Quỹ liên bang 5 0,0 0,00 Khoản cho vay - Dưới 1 năm 10 0,3 0,03 - Từ 1 đến 2 năm 5 1,3 0,07 - Trên 2 năm 5 3,1 0,16 Thời hạn trung bình 1,03 Phân tích GAP kỳ hạn • Giám đốc ngân hàng muốn biết điều gì xảy ra khi lãi suất tăng từ 10% lên 11%. • Tổng giá trị tài sản là 100 triệu $, • và tổng giá trị nợ là 95 triệu $. • Sử dụng phương trình (3) để tính sự thay đổi trong giá trị thị trường của tài sản và nợ. Phân tích GAP kỳ hạn • Tài sản: • Nợ: • Kết quả này là giá trị ròng của ngân hàng sẽ giảm đi 1,6 triệu $: (-2,5% x 100 - (-0,9% x 95) = -2,5 + 0,9 = -1,6 triệu $ Phân tích GAP kỳ hạn • DGap: • Trong đó: DURa = kỳ hạn trung bình của tài sản DURl = kỳ hạn trung bình của nợ L = Giá trị thị trường của nợ A = Giá trị thị trường của tài sản Phân tích GAP kỳ hạn • Áp dụng ví dụ trên: DURa = kỳ hạn trung bình của tài sản = 2,70 DURl = kỳ hạn trung bình của nợ = 1,03 L = Giá trị thị trường của nợ = 95 A = Giá trị thị trường của tài sản = 100 Phân tích GAP kỳ hạn • Sự thay đổi trong giá trị thị trường của giá trị ròng theo tỷ lệ phần trăm của tài sản được tính như sau: Phân tích GAP kỳ hạn • DURgap = 1,72 • ∆i = 0,11 – 0,10 = 0,01 • i = 0,10 ∆NW = - 1,6% x 100 = - 1,6 triệu USD Phân tích GAP kỳ hạn • Như các ví dụ đã chỉ ra, cả phân tích thu nhập và phân tích Gap kỳ hạn đều cho thấy ngân hàng First sẽ bị ảnh hưởng khi lãi suất tăng lên. • Thực tế, chúng ta thấy rằng lãi suất tăng từ 10% lên 11% sẽ khiến cho giá trị thị trường của giá trị ròng giảm xuống 1,6 triệu $, tức là 1/3 giá trị ban đầu của vốn chủ (5 triệu). • Phân tích Gap thu nhập và Gap kỳ hạn là những công cụ hữu ích báo cho giám đốc ngân hàng về mức độ ảnh hưởng của rủi ro lãi suất. Các bước phân tích GAP tĩnh • B1: Xây dựng dự báo lãi suất • B2: Chọn lựa các khoảng thời gian để xác định khối lượng tài sản NCLS và nợ NCLS trong từng khoảng • B3: Nhóm các tài sản và nợ vào từng khoảng thời gian. TS hoặc nợ được coi là nhạy cảm lãi suất nếu được dự tính là sẽ bị tái định giá trong khoảng thời gian. Hiệu ứng của bất kỳ vị thế ngoại bảng nào (ví dụ như HDTL, HD swap) cũng được cộng vào vị thế trong bảng nếu hạng mục đó đại diện cho một tài sản hay nợ nhạy cảm lãi suất. Sau đó tính GAP tĩnh của ngân hàng theo công thức (GAP = RSAs – RSLs). • B4: Dự báo thu nhập lãi ròng trên cơ sở các mức dự báo lãi suất và các đặc tính tái định giá của các công cụ cơ sở. Nhược điểm của phân tích GAP tĩnh 1. Dễ có sai số trong đo lường: Ví dụ đối với các khoản vay có lãi suất gắn với lãi suất cơ bản. Tần suất thay đổi lãi suất cơ bản khó dự báo trước (1983: 3 lần; 2001: 11 lần) -> sai số trong phân bổ các khoản vay (khác với sự thay đổi thực tế của lãi suất). => Khắc phục: phân tích độ nhạy cảm của các lãi suất cơ bản theo thống kê. Phân bổ tài sản và nợ vào các giỏ thời gian theo độ nhạy lãi suất dự tính. 2. Bỏ qua giá trị thời gian của tiền: Không có sự phân biệt các dòng tiền xuất hiện đầu kỳ với cuối kỳ. Ví dụ: mua tín phiếu 1 tháng bằng vay quỹ liên bang -> Gap 1 tháng = 0 -> không có rủi ro lãi suất. Thực tế, lãi suất quỹ liên bang có thể tăng -> xuất hiện rủi ro lãi suất. Tương tự, các dòng trả lãi cũng bỏ qua => khắc phục bởi phương pháp tính dựa trên kỳ hạn, đo giá trị hiện tại của các dòng tiền. Nhược điểm của phân tích GAP tĩnh 3. Bỏ qua tác động dồn tích của thay đổi lãi suất lên vị thế rủi ro của ngân hàng. Ngân hàng thường chỉ đánh giá Gap và thay đổi trong NII trong năm sắp tới, mà ít khi tính đến sự thay đổi của lãi suất ảnh hưởng tới giá trị của TS và nợ có lãi suất cố định và tổng rủi ro ngoài 1 năm. 4. Các khoản nợ không trả lãi thường bị bỏ qua vì các ngân hàng phân bổ tiền gửi giao dịch là nợ không nhạy cảm lãi suất. Trong khi thực tế, ngân hàng thường mất lượng tiền gửi này khi lãi suất tăng. => khắc phục: phân bổ một tỷ trọng của tiền gửi giao dịch nhạy cảm lãi suất vào giỏ thời gian thích hợp phụ thuộc vào độ nhạy cảm lãi suất thực tế. Nhược điểm của phân tích GAP tĩnh 5. Phân tích GAP tĩnh không tính đến rủi ro gắn với các lựa chọn đi kèm theo các khoản cho vay, chứng khoán và tiền gửi (ví dụ lựa chọn thanh toán sớm của khoản vay mortgage khi lãi suất giảm, hay lựa chọn rút tiền sớm của tiền gửi khi lãi suất tăng). => Khắc phục tổng thể: phân tích độ nhạy thu nhập (earning sensitivity analysis) Bảng tóm tắt về GAP GAP Thay đổi của l.suất Thay đổi của thu lãi Thay đổi của chi lãi Thay đổi của NII Dương Tăng Tăng > Tăng Tăng Dương Giảm Giảm > Giảm Giảm Âm Tăng Tăng < Tăng Giảm Âm Giảm Giảm < Giảm Tăng 0 Tăng Tăng = Tăng Không 0 Giảm Giảm = Giảm Không Phân tích GAP GAP Lãi suất Âm Dươn g Tăng Giảm Tăng Giảm Xem xét rào chắn RR lãi suất Giữ trạng thái không rào chắn Giữ trạng thái không rào chắn Xem xét rào chắn RR lãi suất Bảng tóm tắt về DGAP DGAP Thay đổi của l.suất Thay đổi trong giá trị thị trường Tài sản Nợ Vốn chủ Dương Tăng Giảm > Giảm → Giảm Dương Giảm Tăng > Tăng → Tăng Âm Tăng Giảm < Giảm → Tăng Âm Giảm Tăng < Tăng → Giảm 0 Tăng Giảm = Giảm → Không 0 Giảm Tăng = Tăng → Không Phân tích DGAP DGA P Lãi suất Âm Dương Tăng Giảm Tăng Giảm Xem xét rào chắn RR lãi suất Giữ trạng thái không rào chắn Giữ trạng thái không rào chắn Xem xét rào chắn RR lãi suất Các bước phân tích DGAP • B1: Xây dựng dự báo lãi suất • B2: Ước tính giá trị thị trường của tài sản, nợ và vốn chủ. Lưu ý: giá trị của vốn chủ MVE bằng giá trị TT của tài sản trừ đi giá trị TT của nợ. • B3: Ước tính kỳ hạn bình quân của tài sản và của nợ. Có tính đến hiệu ứng của các hạng mục trong và ngoài bảng CDKT. Các ước tính này được dùng để tính Dgap. • B4: Dự báo sự thay đổi trong giá trị thị trường của vốn chủ dưới các môi trường lãi suất khác nhau. Nhược điểm của phân tích DGAP 1. Khó tính toán được kỳ hạn chính xác, đòi hỏi nhiều thông số như lãi suất trên từng hạng mục, kế hoạch tái định giá, xác suất về thanh toán sớm khoản vay gốc, quyền thu hồi/bán lại (embedded options), xác suất rút tiền sớm và xác suất vỡ nợ. 2. Đòi hỏi mỗi dòng tiền tương lai phải được chiết khấu bởi một mức lãi suất riêng biệt phản ánh mứcnlãi suất tương lai dự tính tại thời điểm xuất hiện dòng tiền đó. Hầu hết nhà phân tích sử dụng lãi suất kỳ hạn ước tính từ đường cong lợi suất của trái phiếu kho bạc giao ngay (không trả lãi), như vậy cũng dễ dẫn đến dự đoán không chính xác. Nhược điểm của phân tích DGAP 3. Ngân hàng phải liên tục theo dõi và điều chỉnh kỳ hạn của danh mục mỗi khi lãi suất thay đổi (hàng ngày, hàng tuần). Hơn nữa, cách tính toán theo kỳ hạn chỉ đúng cho những thay đổi nhỏ trong lãi suất. 4. Khó ước tính được kỳ hạn của những tài sản và nợ không hưởng/trả lãi suất. Ví dụ như tài khoản tiền gửi giao dịch sẽ có dòng tiền ước tính là bao nhiêu khi chúng không có thời hạn xác định hay các khoản thanh toán định kỳ. Xây dựng mô hình ước tính lượng cốt lõi của các tài khoản tiền gửi giao dịch và gán cho kỳ hạn dài, và gán cho phần còn lại các kỳ hạn ngắn hơn. Dù sao, sự ước tính cũng có sai số và dẫn đến sự tính toán DGAP không chính xác.

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf