Bài giảng Thị trường tài chính và định chế tài chính - Chương 10: Thị trường quyền chọn

Khái niệm

Hợp đồng quyền chọn trao cho người sở hữu quyền

được mua hoặc được bán một tài sản cơ sở ở mức

giá xác định trong một khoảng thời gian nhất định

Người mua hợp đồng quyền:

Trả phí quyền

Có “quyền” lựa chọn thực hiện hoặc không thực hiện hợp

đồng

Người bán hợp đồng:

Nhận được phí quyền

Có nghĩa vụ phải bán (hoặc mua) chứng khoán nếu người

mua quyền quyết định thực hiện quyềnĐặc điểm của HĐ quyền chọn

Các yếu tố được xác định trong hợp đồng:

Khối lượng chứng khoán

Mức giá thực hiện

Khoảng thời gian hợp đồng có hiệu lực

Có hai loại hợp đồng quyền chọn: Quyền chọn

mua và quyền chọn bán

Quyền chọn kiểu châu Âu chỉ có thể được thực

hiện ngay trước khi nó đáo hạn còn quyền chọn

kiểu Mỹ có thể được thực hiện bất kỳ lúc nào

trước ngày đáo hạn4

Những khái niệm cơ bản

• Quyền chọn mua trao cho người sở hữu nó quyền

được mua một công cụ tài chính nhất định, với

một mức giá xác định (gọi là giá thực hiện) trong

một khoảng thời gian xác định.

• Quyền chọn bán trao cho người sở hữu nó quyền

được bán một công cụ tài chính nhất định, với

một mức giá xác định (gọi là giá thực hiện) trong

một khoảng thời gian xác định.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 10: Thị trường quyền chọn

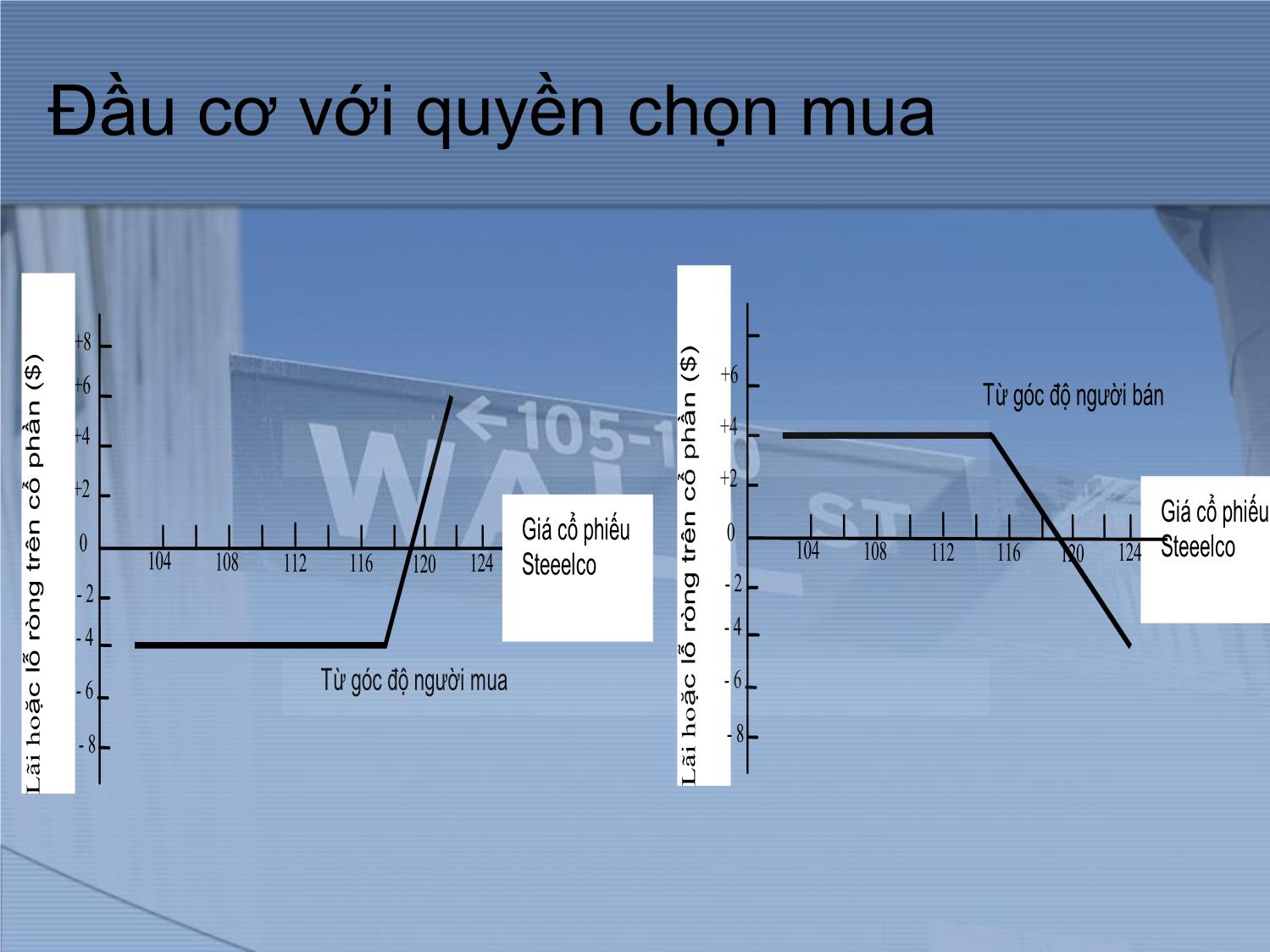

Chương 10: Thị trường quyền chọn Khái niệm Hợp đồng quyền chọn trao cho người sở hữu quyền được mua hoặc được bán một tài sản cơ sở ở mức giá xác định trong một khoảng thời gian nhất định Người mua hợp đồng quyền: Trả phí quyền Có “quyền” lựa chọn thực hiện hoặc không thực hiện hợp đồng Người bán hợp đồng: Nhận được phí quyền Có nghĩa vụ phải bán (hoặc mua) chứng khoán nếu người mua quyền quyết định thực hiện quyền Đặc điểm của HĐ quyền chọn Các yếu tố được xác định trong hợp đồng: Khối lượng chứng khoán Mức giá thực hiện Khoảng thời gian hợp đồng có hiệu lực Có hai loại hợp đồng quyền chọn: Quyền chọn mua và quyền chọn bán Quyền chọn kiểu châu Âu chỉ có thể được thực hiện ngay trước khi nó đáo hạn còn quyền chọn kiểu Mỹ có thể được thực hiện bất kỳ lúc nào trước ngày đáo hạn 4Những khái niệm cơ bản • Quyền chọn mua trao cho người sở hữu nó quyền được mua một công cụ tài chính nhất định, với một mức giá xác định (gọi là giá thực hiện) trong một khoảng thời gian xác định. • Quyền chọn bán trao cho người sở hữu nó quyền được bán một công cụ tài chính nhất định, với một mức giá xác định (gọi là giá thực hiện) trong một khoảng thời gian xác định. Những khái niệm cơ bản • Phí quyền (premium) là mức giá mà người mua phải trả khi mua một hợp đồng quyền chọn. • Người bán/phát hành hợp đồng quyền chọn: • Ít nhất cũng nhận được phí quyền • Nếu người mua quyết định thực hiện hợp đồng quyền chọn, người bán có nghĩa vụ phải thực hiện việc bán hay mua. • Giá thị trường hiện tại của các tài sản cơ sở hoặc công cụ tài chính được gọi là giá giao ngay. Những khái niệm cơ bản • Quyền chọn mua • “In-the-money” (có lời) nghĩa là giá thực hiện của quyền chọn mua thấp hơn giá thị trường của công cụ tài chính cơ sở • Người nắm giữ quyền chọn mua có thể mua chứng khoán tại mức giá dưới giá thị trường hiện hành • Do được lời, mức phí quyền cũng sẽ cao hơn • At-the-money (hoà vốn) có nghĩa là giá thực hiện ngang bằng với giá thị trường của tài sản cơ sở Những khái niệm cơ bản • Quyền chọn bán • In-the-money (có lời) có nghĩa là giá thực hiện của quyền chọn bán cao hơn giá thị trường của công cụ tài chính cơ sở • Quyền chọn bán mang lại cho NĐT một cơ hội kiếm tiền từ việc giá xuống • NĐT đã chốt ở giá bán, khiến cho mức phí quyền cao hơn khi giá chứng khoán giảm xuống • At-the-money (hoà vốn) có nghĩa là giá thực hiện ngang bằng với giá thị trường của tài sản cơ sở Đầu cơ với quyền chọn mua Quyền chọn mua có thể được sử dụng để đầu cơ khi nhà đầu tư dự tính giá cổ phiếu tăng Giá thực hiện < giá thị trường: Nhà đầu tư thực hiện quyền Giá thực hiện > giá thị trường: Nhà đầu tư không thực hiện quyền và chịu lỗ đúng bằng phí quyền Quyền chọn cho phép nhà đầu tư có cơ hội thu lãi khi cổ phiếu tăng giá trong khi chỉ phải đầu tư khoản tiền nhỏ Đầu cơ với quyền chọn mua • Ví dụ: Cổ phiếu A • Quyền chọn mua có giá thực hiện $115 • Phí quyền = $4 • Sau đó, giá thị trường của cổ phiếu = $121 => thực hiện quyền chọn: mua với giá $115, bán với giá 121$ Lãi = $121 - $115 - $4 = $2/cổ phần Tại mức giá cổ phiếu là bao nhiêu thì việc thực hiện quyền chọn sẽ hoà vốn? P = $115+$4 = $119 Đầu cơ với quyền chọn mua +8 108 112 116 120 124 0 +2 +4 +6 - 2 - 4 - 6 - 8 104 Giá cổ phiếu Steeelco L ã i h o ặ c l ỗ r ò n g t r ê n c ổ p h ầ n ( $ ) Giá cổ phiếu Steeelco 108 112 116 120 124 0 +2 +4 +6 - 2 - 4 - 6 - 8 104 Từ góc độ người mua Từ góc độ người bán L ã i h o ặ c l ỗ r ò n g t r ê n c ổ p h ầ n ( $ ) Đầu cơ với quyền chọn mua +8 Giá cổ phiếu Steeelco 108 108 110 112 114 0 +2 +4 +6 +2 +4 - 6 - 8 104 116 118 120 122 124 126 - 10 +10 1 2 3 Call option 1: Giá thực hiện = 105$; Phí =10$ Call option 2: Giá thực hiện = 110$; Phí =7$ Call option 3: Giá thực hiện = 115$; Phí =4$ Đầu cơ với quyền chọn mua 104 106 108 110 112 114 116 118 120 122 120 120 124 120 120 126 120 120 +20 120 120 +40 120 120 +60 120 120 +80 120 120 +100 120 120 +120 120 120 +140 120 120 +160 120 120 +180 120 120 0 120 120 -20 -40 -60 -80 -100 Giá thực hiện = 105$ Phí = 10$ Giá thực hiện = 110$ Phí = 7$ Giá thực hiện = 115$ Phí = 4$ L ợ i s u ấ t (% ) Giá cổ phiếu Steelco Đầu cơ với quyền chọn mua Giá của Steelco Quyền chọn 1 Giá thực hiện = 105$ Phí quyền = 10$ Quyền chọn 2: Giá thực hiện: 110$ Phí quyền: 7$ Quyền chọn 3: Giá thực hiện = 115$ Phí quyền: 4$ Lợi nhuận trên đơn vị Lợi suất (%) Lợi nhuận trên đơn vị Lợi suất (%) Lợi nhuận trên đơn vị Lợi suất (%) 104$ 106 108 110 112 114 116 118 120 122 124 126 -10$ -9 -7 -5 -3 -1 1 3 5 7 9 11 -100% -90 -70 -50 -30 -10 10 30 50 70 90 110 -7$ -7 -7 -7 -5 -3 -1 1 3 5 7 9 -100$ -100 -100 -100 -71 -43 -14 14 43 71 100 129 -4$ -4 -4 -4 -4 -4 -3 -1 1 3 5 7 -100% -100 -100 -100 -100 -100 -75 -25 25 75 125 175 Phí 0 -Phí Giá hòa vốn = Giá thực hiện + Phí quyền Đầu cơ với quyền chọn mua Người mua quyền Người bán quyền Lãi/lỗ Đầu cơ với quyền chọn bán Quyền chọn mua có thể được sử dụng để đầu cơ khi nhà đầu tư dự tính giá cổ phiếu giảm Giá thực hiện > giá thị trường: Nhà đầu tư thực hiện quyền Giá thực hiện < giá thị trường: Nhà đầu tư không thực hiện quyền và chịu lỗ đúng bằng phí quyền Quyền chọn cho phép nhà đầu tư đầu cơ cả trong trường hợp dự tính giá giảm trong khi chỉ phải đầu tư khoản tiền nhỏ Đầu cơ với quyền chọn bán • Ví dụ: Cổ phiếu A • Quyền chọn bán có giá thực hiện là $110 • Phí quyền là $2 • Sau đó, giá cổ phiếu A giảm xuống còn $104 mua cổ phiếu với giá $104, Thực hiện quyền chọn bán lại với giá $110 Lãi ròng = $110 - $104 - $2 = $4/cổ phần Điểm hoà vốn là mức giá $108 ( = $110-$2) Đầu cơ với quyền chọn bán + 6 +8 L ã i h o ặ c l ỗ r ò n g t r ê n c ổ p h ầ n ( $ ) Giá cổ phiếu Steelco Từ góc độ người bán 108 112 116 120 124 0 +2 +4 - 2 - 4 - 6 - 8 +6 104 Giá cổ phiếu Steelco L ã i h o ặ c l ỗ r ò n g t r ê n c ổ p h ầ n ( $ ) 104 Từ góc độ người mua 108 112 116 120 124 0 +2 +4 - 2 - 4 - 6 - 8 +6 Phí 0 -Phí Người mua quyền Người bán quyền Giá hòa vốn = Giá thực hiện – Phí quyền Đầu cơ với quyền chọn bán Phòng chống rủi ro với quyền chọn mua Nhà đầu tư có thể bán quyền chọn mua có bảo đảm để phòng chống rủi ro cho cổ phiếu đang sở hữu nếu dự tính giá cổ phiếu giảm Nhà đầu tư thu phí quyền để bù đắp cho sự mất giá có thể xảy ra của cổ phiếu nhưng phải từ bỏ lợi nhuận nếu giá cổ phiếu tăng Rào chắn rủi ro với quyền chọn mua • Ví dụ: Quỹ Portland Fund sở hữu cổ phiếu Steelco, giá mua là $112. • Dự kiến cổ phiếu diễn biến tốt trong dài hạn • Lo ngại có thể diễn biến xấu tạm thời trong vài tháng Quỹ bán quyền chọn mua đối với cổ phiếu: Giá thực hiện là $110 Phí quyền là $5 Giá thị trường của cổ phiếu Steelco vào ngày quyền hết hiệu lực Giá bán cổ phiếu Steelco của Portland Phí Portland nhận được từ việc bán quyền chọn mua Giá phải trả để mua cổ phiếu Lãi hoặc lỗ trên một cổ phần 104$ 104 + 5$ – 112$ = -3$ 105 105 + 5 – 112 = -2 106 106 + 5 – 112 = -1 107 107 + 5 – 112 = 0 108 108 + 5 – 112 = 1 109 109 + 5 – 112 = 2 110 110 + 5 – 112 = 3 111 110 + 5 – 112 = 3 112 110 + 5 – 112 = 3 113 110 + 5 – 112 = 3 114 110 + 5 – 112 = 3 115 110 + 5 – 112 = 3 Rào chắn rủi ro với quyền chọn mua Giá cổ phiếu vào ngày quyền hết hiệu lực L ãi h o ặ c l ỗ tr ê n c ổ p h ầ n ( $ ) 108 116 120 124 0 +2 +4 +6 - 2 - 6 - 8 104 112 +8 - 4 Không bán quyền chọn mua có bảo đảm Bán quyền chọn mua có bảo đảm Phòng chống rủi ro với quyền chọn bán Nhà đầu tư có thể mua quyền chọn bán có bảo đảm để phòng chống rủi ro cho cổ phiếu đang sở hữu nếu dự tính giá cổ phiếu giảm Nhà đầu tư phòng chống rủi ro cổ phiếu giảm giá với chi phí là phí quyền nhưng không phải từ bỏ lợi nhuận nếu giá cổ phiếu tăng Yếu tố quyết định phí quyền chọn mua Giá thị trường của chứng khoán cơ sở Thời gian tới đáo hạn của hợp đồng quyền chọn Tính biến động của chứng khoán cơ sở Phí quyền chọn mua Yếu tố quyết định phí quyền chọn mua Giá thị trường hiện hành của chứng khoán cơ sở càng cao so với giá thực hiện thì phí quyền càng cao Khi giá thị trường tiến sát hoặc vượt quá giá thực hiện thì có nhiều khả năng giá tiếp tục tăng cao hơn và khả năng thu lợi nhuận từ quyền chọn cao hơn Vì vậy người mua sẵn sàng trả giá cao hơn cho quyền chọn Yếu tố quyết định phí quyền chọn mua Tính biến động của chứng khoán cơ sở càng cao thì phí quyền càng cao Nếu cổ phiếu biến động càng mạnh thì càng có nhiều khả năng giá của nó sẽ tăng cao hơn giá thực hiện nên người mua sẵn sàng trả phí quyền cao hơn Thời gian cho tới khi đáo hạn của quyền chọn mua càng dài phí quyền càng cao Xác suất giá thị trường tăng cao hơn giá thực hiện cao hơn vì thời gian để thực hiện quyền dài hơn Yếu tố quyết định phí quyền chọn bán Giá thị trường hiện hành của chứng khoán cơ sở càng thấp so với giá thực hiện thì phí quyền càng cao Khi giá thị trường tiến sát hoặc thấp hơn giá thực hiện thì có nhiều khả năng giá tiếp tục giảm thấp hơn và khả năng thu lợi nhuận từ quyền chọn cao hơn Vì vậy người mua sẵn sàng trả giá cao hơn cho quyền chọn Ảnh hưởng của tính biến động của chứng khoán cơ sở và thời hạn còn lại của quyền chọn giống như quyền chọn mua Sự thay đổi của phí quyền International Economic Conditions U.S. Fiscal Policy U.S. Monetary Policy U.S. Economic Conditions U.S. Risk-Free Interest Rate Stock Market Conditions Market Risk Premium Required Return on the Stock Issuer’s Risk Premium Expected Cash Flows Generated by the Firm for Investors Issuer’s Industry Conditions Expected Volatility of Stock Prices over the Period Prior to Option Expiration Price of Firm’s Stock Option’s Exercise Price Stock Price Relative to Option’s Exercise Price Option’s Time until Expiration Stock Option’s Premium Quyền chọn hợp đồng tương lai Quyền chọn trên hợp đồng tương lai cho phép quyền mua hoặc bán hợp đồng tương lai đó với một mức giá xác định trong một khoảng thời gian nhất định Quyền chọn trên hợp đồng tương lai đem lại quyền (với một khoản chi phí) có một vị thế đối với hợp đồng tương lai nếu điều kiện thuận lợi xảy ra nhưng cũng tạo tính linh hoạt để tránh vị thế (bằng cách để quyền hết hạn) nếu điều kiện không thuận lợi Đầu cơ với quyền chọn trên HĐTL lãi suất Đầu cơ dựa trên dự tính lãi suất giảm Mua quyền chọn mua trên HĐTL trái phiếu kho bạc Nếu dự tính đúng: Lãi suất giảm nên giá trái phiếu tăng cao hơn giá thực hiện: Nhà đầu tư thực hiện HĐTL và đóng vị thế để thu lợi nhuận. Dự tính sai: Không thực hiện quyền và mất đi khoản phí quyền Đầu cơ với quyền chọn trên HĐTL lãi suất Đầu cơ dựa trên dự tính lãi suất giảm Bán quyền chọn bán trên HĐTL trái phiếu kho bạc Nếu dự tính đúng: Lãi suất giảm nên giá trái phiếu tăng cao hơn giá thực hiện: Người mua quyền không thực hiện quyền và người bán quyền thu được khoản lãi là phí quyền. Dự tính sai: Người mua quyền thực hiện quyền và người bán quyền có thể bị lỗ Đầu cơ với quyền chọn trên HĐTL lãi suất Đầu cơ dựa trên dự tính lãi suất tăng Mua quyền chọn bán trên HĐTL trái phiếu kho bạc Nếu dự tính đúng: Lãi suất tăng nên giá trái phiếu giảm thấp hơn giá thực hiện: Nhà đầu tư thực hiện HĐTL và đóng vị thế để thu lợi nhuận. Dự tính sai: Không thực hiện quyền và mất đi khoản phí quyền Đầu cơ với quyền chọn trên HĐTL lãi suất Đầu cơ dựa trên dự tính lãi suất tăng Bán quyền chọn mua trên HĐTL trái phiếu kho bạc Nếu dự tính đúng: Lãi suất tăng nên giá trái phiếu giảm thấp hơn giá thực hiện. Người mua quyền không thực hiện quyền và người bán quyền thu lãi bằng phí quyền Dự tính sai: Người mua quyền thực hiện quyền và người bán quyền có thể bị lỗ Phòng chống rủi ro bằng quyền chọn HĐTL • Mua quyền chọn bán HĐTL lãi suất để phòng chống rủi ro cho danh mục tài sản (trái phiếu, khoản vay thế chấp) đang nắm giữ • Lãi suất tăng: Thực hiện HĐTL lãi suất và thu lợi nhuận để bù đắp cho sự mất giá của tài sản • Lãi suất giảm: Không thực hiện HĐTL và mất phí quyền nhưng được lợi từ sự tăng giá của tài sản Phòng chống rủi ro bằng quyền chọn HĐTL Mua quyền chọn bán HĐTL chỉ số cổ phiếu để phòng chống rủi ro cho danh mục cổ phiếu đang nắm giữ Cổ phiếu giảm giá: Thực hiện quyền và thu lãi trên HĐTL để bù đắp cho sự mất giá của danh mục cổ phiếu nắm giữ Cổ phiếu tăng giá: Không thực hiện quyền và mất phí quyền nhưng được hưởng lợi từ sự tăng giá của danh mục cổ phiếu Mức độ phòng chống rủi ro bằng quyền chọn trên HĐTL chỉ số cổ phiếu • Quyền chọn bán trên một chỉ số cổ phiếu có nhiều giá thực hiện. Giá thực hiện càng cao so với giá hiện hành thì khả năng nhà đầu tư thực hiện quyền càng lớn và phí quyền càng cao • Nhà đầu tư đang nắm giữ danh mục cổ phiếu lựa chọn mức độ mất giá có thể chấp nhận được của danh mục và mua quyền chọn bán có giá thực hiện tương đương với mức độ mất giá đó Bán quyền chọn mua để trang trải chi phí mua quyền chọn bán Nhà đầu tư đã mua quyền chọn bán HĐTL chỉ số cổ phiếu để phòng chống rủi ro có thể bán quyền chọn mua HĐTL chỉ số để trang trải chi phí mua quyền chọn bán Giá cổ phiếu giảm: Thu lợi nhuận từ quyền chọn bán để bù đắp cho sự giảm giá danh mục còn quyền chọn mua không được thực hiện Giá cổ phiếu tăng: Quyền chọn bán không được thực hiện và thu lợi từ danh mục nhưng lợi nhuận này bị triệt tiêu một phần do phải thanh toán cho người mua quyền chọn mua

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf