Bài giảng Thị trường tài chính và định chế tài chính - Chương 1: Tổng quan về các thị trường và định chế tài chính

Chức năng của các thị trường

Chức năng cơ bản của hệ thống kinh tế:

Phân bổ các nguồn lực khan hiếm để sản

xuất ra hàng hóa và dịch vụ mà xã hội cần.

Thị trường yếu tố sản xuất: Phân bổ các yếu

tố sản xuất và phân phối thu nhập.

Thị trường sản phẩm: Phân bổ hàng hóa,

dịch vụ và thanh toán cho hàng hóa, dịch vụ.Chức năng của thị trường tài chính

Thị trường tài chính và hệ thống tài chính:

Kênh dẫn tiết kiệm và đầu tư.

Hệ thống tài chính là một tập hợp các thị trường,

các định chế, luật lệ, quy định và kỹ thuật, thông

qua đó trái phiếu, cổ phiếu và các dịch vụ tài

chính được tạo ra và cung cấp trên toàn thế giới.

Thị trường tài chính là trung tâm của hệ thống tài

chính toàn cầu, thu hút và phân bổ tiết kiệm và

xác lập các mức lãi suất và giá của các tài sản tài

chính.Chức năng của hệ thống tài chính

Chức năng tiết kiệm: Dẫn cho tiết kiệm của

công chúng tới đầu tư, giúp tăng sản lượng và

mức sống.

Chức năng của cải: Các công cụ tài chính là

cách thức rất tốt để tích trữ của cải.

Không bị hao mòn nên ít rủi ro mất mát hơn những

hình thức cất trữ của cải khác.

Tạo ra thu nhập và làm tăng mức sống cho người

chủ sở hữu: Y

t = Wt x rt trong đó Yt là thu nhập được

tạo ra, rt là mức sinh lời, Wt là lượng của cải nắm

giữ hiện tại.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thị trường tài chính và định chế tài chính - Chương 1: Tổng quan về các thị trường và định chế tài chính

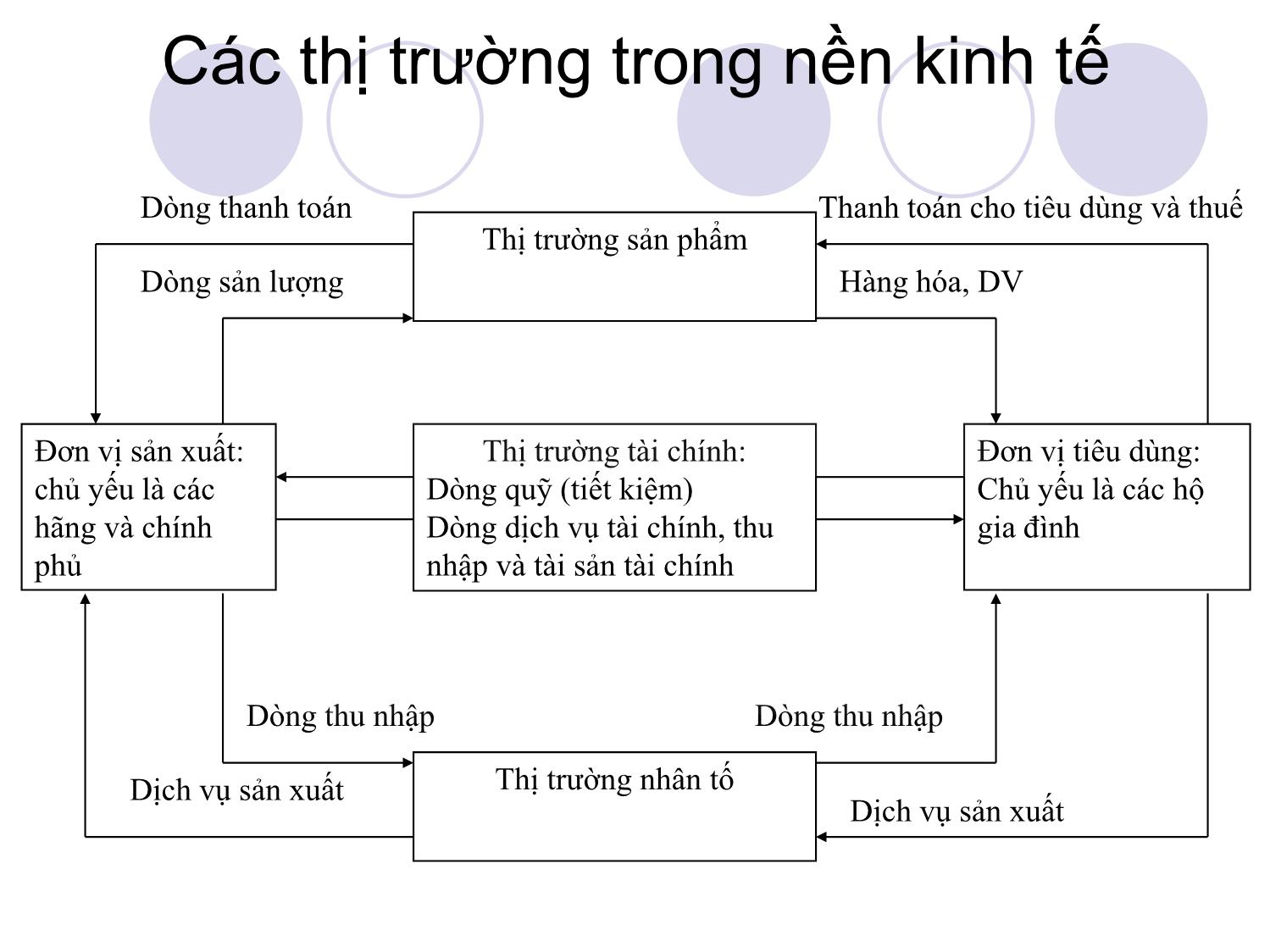

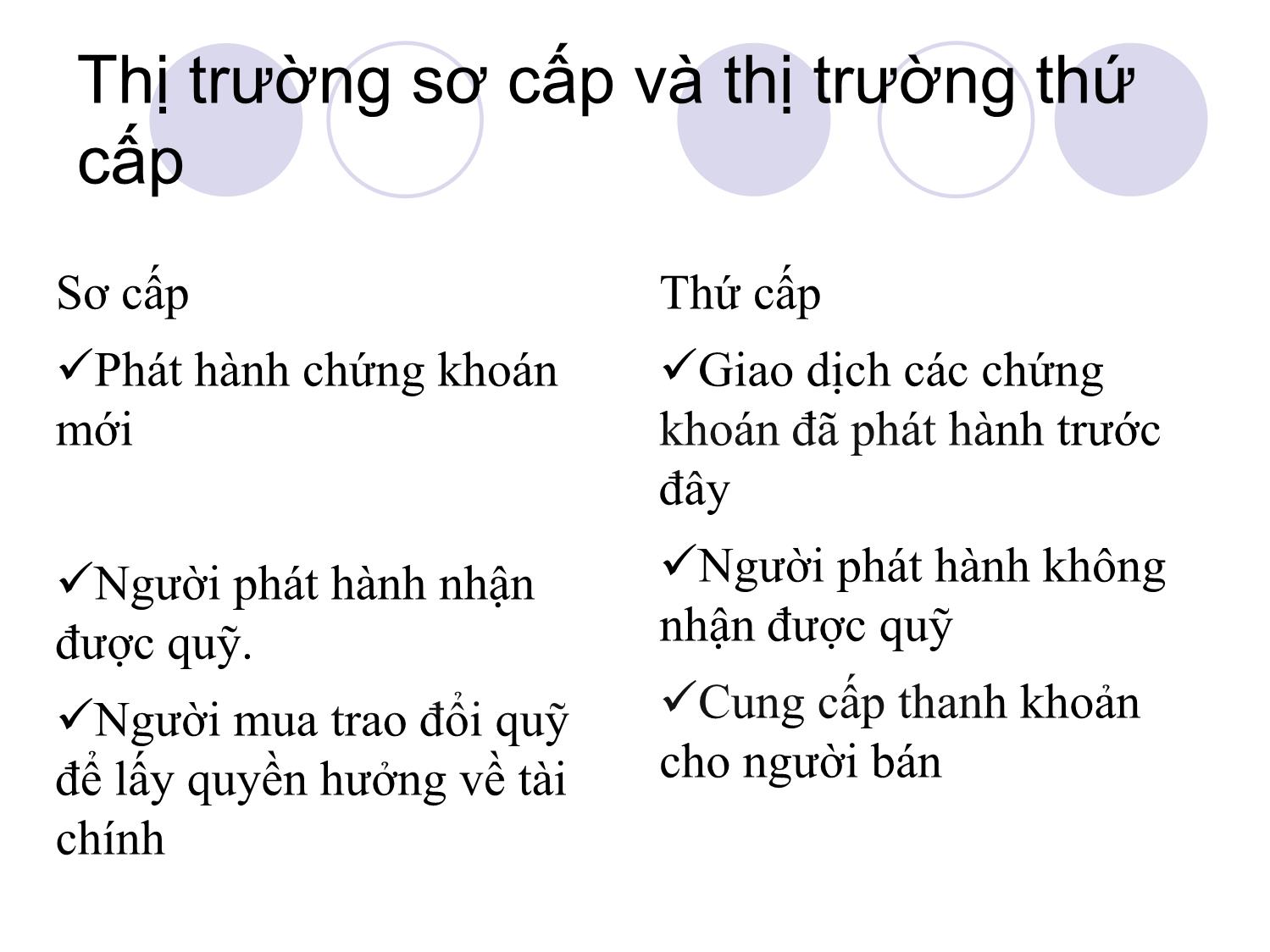

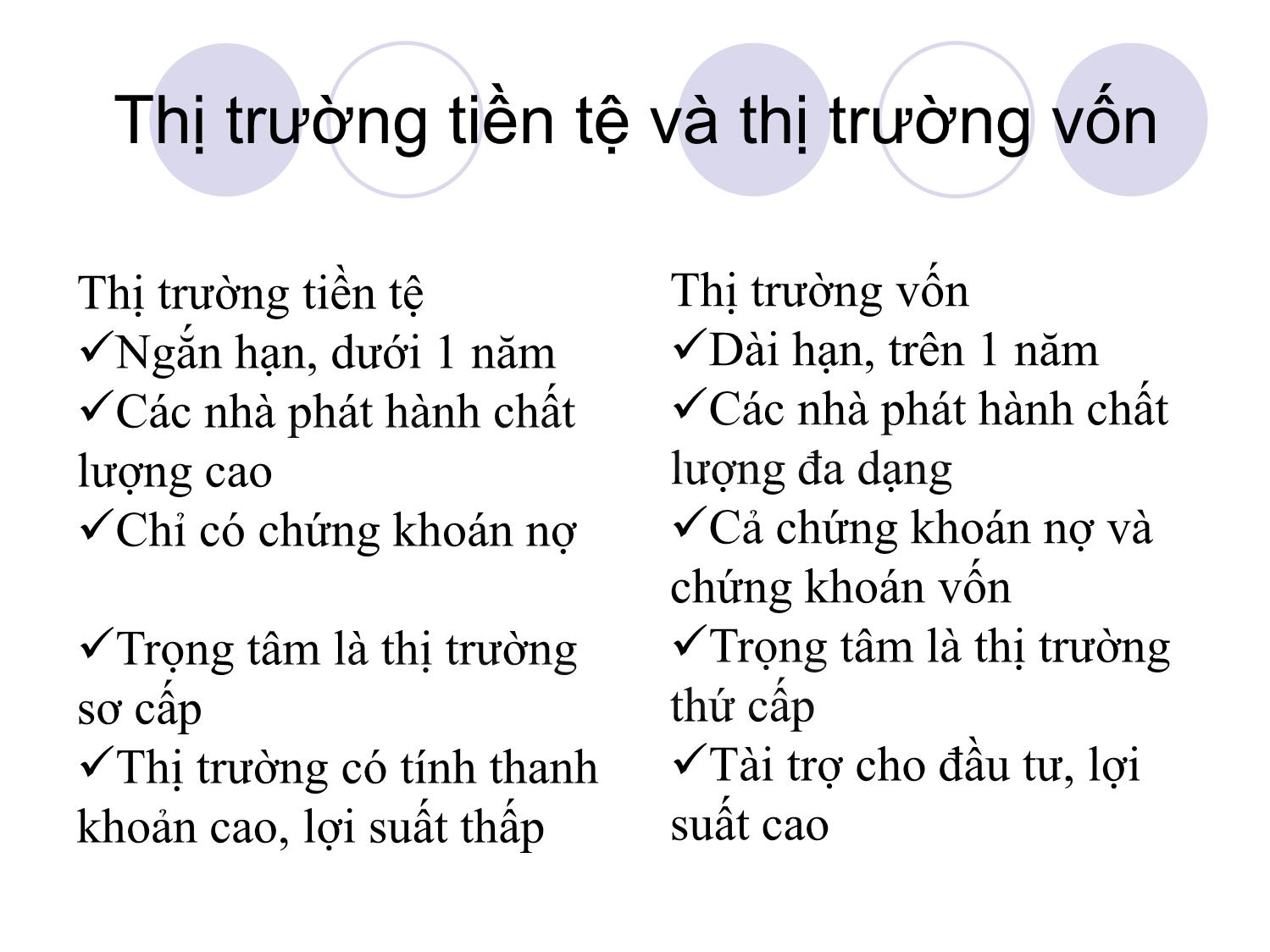

Chương 1: Tổng quan về các thị trường và định chế tài chính Các thị trường trong nền kinh tế Thị trường tài chính: Dòng quỹ (tiết kiệm) Dòng dịch vụ tài chính, thu nhập và tài sản tài chính Thị trường sản phẩm Thị trường nhân tố Đơn vị sản xuất: chủ yếu là các hãng và chính phủ Đơn vị tiêu dùng: Chủ yếu là các hộ gia đình Dòng thanh toán Dòng sản lượng Hàng hóa, DV Thanh toán cho tiêu dùng và thuế Dòng thu nhập Dịch vụ sản xuất Dòng thu nhập Dịch vụ sản xuất Chức năng của các thị trường Chức năng cơ bản của hệ thống kinh tế: Phân bổ các nguồn lực khan hiếm để sản xuất ra hàng hóa và dịch vụ mà xã hội cần. Thị trường yếu tố sản xuất: Phân bổ các yếu tố sản xuất và phân phối thu nhập. Thị trường sản phẩm: Phân bổ hàng hóa, dịch vụ và thanh toán cho hàng hóa, dịch vụ. Chức năng của thị trường tài chính Thị trường tài chính và hệ thống tài chính: Kênh dẫn tiết kiệm và đầu tư. Hệ thống tài chính là một tập hợp các thị trường, các định chế, luật lệ, quy định và kỹ thuật, thông qua đó trái phiếu, cổ phiếu và các dịch vụ tài chính được tạo ra và cung cấp trên toàn thế giới. Thị trường tài chính là trung tâm của hệ thống tài chính toàn cầu, thu hút và phân bổ tiết kiệm và xác lập các mức lãi suất và giá của các tài sản tài chính. Chức năng của hệ thống tài chính Chức năng tiết kiệm: Dẫn cho tiết kiệm của công chúng tới đầu tư, giúp tăng sản lượng và mức sống. Chức năng của cải: Các công cụ tài chính là cách thức rất tốt để tích trữ của cải. Không bị hao mòn nên ít rủi ro mất mát hơn những hình thức cất trữ của cải khác. Tạo ra thu nhập và làm tăng mức sống cho người chủ sở hữu: Yt = Wt x rt trong đó Yt là thu nhập được tạo ra, rt là mức sinh lời, Wt là lượng của cải nắm giữ hiện tại. Chức năng của hệ thống tài chính Chức năng thanh khoản: Thanh khoản: khả năng chuyển đổi nhanh chóng thành tiền mà ít mất giá trị. Thị trường tài chính cung cấp tính thanh khoản vì các công cụ tài chính có thể chuyển đổi thành tiền với rủi ro mất mát không đáng kể trong khi vẫn mang lại lợi tức cho người nắm giữ. Chức năng tín dụng: Hệ thống tài chính cung cấp tín dụng để tài trợ cho tiêu dùng và đầu tư của người tiêu dùng, doanh nghiệp, chính phủ. Chức năng của hệ thống tài chính Chức năng thanh toán: Hệ thống tài chính cung cấp các dịch vụ thanh toán như tài khoản có thể phát séc, thẻ tín dụng, các phương tiện thanh toán điện tử Chức năng bảo vệ trước rủi ro: Cung cấp các hợp đồng bảo hiểm Giúp tích lũy của cải để chống lại rủi ro Chức năng chính sách: Thị trường tài chính là kênh dẫn chủ yếu để chính phủ thực hiện chính sách kinh tế vĩ mô: tác động đến lãi suất và tính sẵn có của tín dụng để từ đó tác động đến sản lượng, việc làm và giá cả. Cấu trúc của thị trường tài chính Thị trường sơ cấp và thị trường thứ cấp Thị trường tiền tệ và thị trường vốn Thị trường có tổ chức và thị trường phi tập trung Thị trường mở và thị trường thoả thuận Thị trường giao ngay, thị trường hợp đồng kỳ hạn, hợp đồng tương lai, quyền chọn Thị trường sơ cấp và thị trường thứ cấp Sơ cấp Phát hành chứng khoán mới Người phát hành nhận được quỹ. Người mua trao đổi quỹ để lấy quyền hưởng về tài chính Thứ cấp Giao dịch các chứng khoán đã phát hành trước đây Người phát hành không nhận được quỹ Cung cấp thanh khoản cho người bán Thị trường tiền tệ và thị trường vốn Thị trường tiền tệ Ngắn hạn, dưới 1 năm Các nhà phát hành chất lượng cao Chỉ có chứng khoán nợ Trọng tâm là thị trường sơ cấp Thị trường có tính thanh khoản cao, lợi suất thấp Thị trường vốn Dài hạn, trên 1 năm Các nhà phát hành chất lượng đa dạng Cả chứng khoán nợ và chứng khoán vốn Trọng tâm là thị trường thứ cấp Tài trợ cho đầu tư, lợi suất cao Thị trường có tổ chức và phi tập trung Thị trường có tổ chức Địa điểm giao dịch hữu hình Chỉ có thành viên tham gia giao dịch Chỉ giao dịch chứng khoán niêm yết Thị trường phi tập trung Không có địa điểm giao dịch hữu hình, tập trung Mạng lưới các nhà giao dịch qua các phương tiện điện tử Tất cả các chứng khoán đều có thể giao dịch Thị trường mở và thị trường thoả thuận Thị trường mở: nơi các công cụ tài chính được chào bán rộng rãi, thường là cho người trả giá mua cao nhất và được mua đi bán lại nhiều lần. Thị trường thỏa thuận: nơi các công cụ tài chính được bán tới một hay một vài người mua theo thỏa thuận riêng. Thị trường giao ngay, tương lai, kỳ hạn, quyền chọn Thị trường giao ngay: các công cụ tài chính được giao dịch để giao nhận ngay. Thị trường kỳ hạn và tương lai: Công cụ tài chính được giao dịch ở mức giá được ấn định vào một ngày xác định trong tương lai. Thị trường quyền chọn: giao dịch quyền lựa chọn mua hoặc bán một chứng khoán nhất định với một mức giá được ấn định, tại một thời điểm bất kỳ trong thời gian tồn tại của hợp đồng Khái niệm và đặc điểm tài sản tài chính Khái niệm: Tài sản tài chính là một quyền được hưởng đối với thu nhập hay của cải của một doanh nghiệp, hộ gia đình hoặc cơ quan chính phủ, thường được thể hiện bằng một chứng chỉ, giấy biên nhận, tệp tin trên máy tính hoặc chứng từ pháp lý khác và thường được tạo ra từ việc cho vay tiền hoặc có liên quan tới việc đó. Đặc điểm: Không đem lại một dòng dịch vụ thường xuyên mà hứa hẹn những khoản lợi nhuận trong tương lai đối với người sở hữu Không khấu hao được vì không hao mòn hư hỏng. Hình thái vật chất không liên quan đến giá cả. Không có giá trị như hàng hóa thông thường, chi phí vận chuyển và cất trữ thấp. Các loại tài sản tài chính Tiền Chứng khoán vốn Chứng khoán nợ Chứng khoán phái sinh Tiền Tiền: là tài sản tài chính được chấp nhận chung trong thanh toán. Tài khoản phát séc và tiền đồng là những hình thái của tiền. Tiền là tài sản tài chính quan trọng nhất vì tất cả các tài sản tài chính, các dòng chảy quỹ giữa người đi vay và cho vay đều thông qua hình thái trung gian là tiền. Tiền có chức năng là thước đo giá trị, phương tiện trao đổi, lưu giữ giá trị. Tiền là tài sản duy nhất thanh khoản một cách hoàn hảo. Chứng khoán vốn Chứng khoán vốn (cổ phiếu) thể hiện các phần của quyền sở hữu đối với một công ty và là quyền được hưởng đối với lợi nhuận và tài sản của công ty đó. Nhà đầu tư nhận cổ tức Thu được lãi/lỗ vốn khi bán Không có ngày đáo hạn – cần thị trường để bán Chứng khoán nợ Chứng khoán nợ (trái phiếu, tiền gửi tiết kiệm): Thường cho người nắm giữ quyền hưởng cố định theo khối lượng và thời gian đã thỏa thuận trước và quyền này được ưu tiên trước những người nắm giữ chứng khoán vốn Nhà đầu tư nhận lãi Thu lãi/lỗ vốn khi bán Có ngày đáo hạn Chứng khoán phái sinh Chứng khoán phái sinh (hợp đồng tương lai, quyền chọn, hoán đổi): có giá trị thị trường gắn liền hoặc bị tác động bởi giá trị hay lợi tức trên một tài sản tài chính như cổ phiếu, trái phiếu và các khoản vay khác. Tạo ra tài sản tài chính Nền kinh tế chỉ có hộ gia đình và hãng kinh doanh với bảng cân đối tài sản ban đầu: Hộ gia đình Tài sản Nợ và giá trị ròng Tiền mặt Nội thất Quần áo Ô tô Tài sản khác Tổng tài sản 13.000$ 1.000$ 1.500$ 4.000$ 500$ 20.000$ Giá trị ròng (tiết kiệm tích lũy) Tổng nợ và giá trị ròng 20.000$ 20.000$ Hãng kinh doanh Tài sản Nợ và giá trị ròng Hàng lưu kho Máy móc thiết bị Nhà xưởng Tài sản khác Tổng tài sản 10.000$ 25.000$ 60.000$ 5.000$ 100.000$ Giá trị ròng (tiết kiệm tích lũy) Tổng nợ và giá trị ròng 100.000$ 100.000$ Tạo ra tài sản tài chính Hãng phát hành trái phiếu hoặc cổ phiếu thu hút 10.000$ từ hộ gia đình để tài trợ cho việc mua thiết bị mới: Hộ gia đình Tài sản Nợ và giá trị ròng Tiền mặt Tài sản tài chính Nội thất Quần áo Ô tô Tài sản khác Tổng tài sản 3.000$ 10.000$ 1.000$ 1.500$ 4.000$ 500$ 20.000$ Giá trị ròng (tiết kiệm tích lũy) Tổng nợ và giá trị ròng 20.000$ 20.000$ Hãng kinh doanh Tài sản Nợ và giá trị ròng Hàng lưu kho Máy móc thiết bị Nhà xưởng Tài sản khác Tổng tài sản 10.000$ 35.000$ 60.000$ 5.000$ 110.000$ Nợ Giá trị ròng (tiết kiệm tích lũy) Hoặc giá trị ròng Tổng nợ và giá trị ròng 10.000$ 100.000$ 110.000$ 110.000$ Tạo ra tài sản tài chính Tổng quỹ được sử dụng = Tổng nguồn quỹ Khối lượng tài sản tài chính được tạo ra cho người nắm giữ = Khối lượng quyền hưởng được phát hành Tổng tài sản = Tổng nợ + Giá trị ròng Tài sản thực + Tài sản tài chính = Tổng nợ + Giá trị ròng Trong toàn bộ nền kinh tế: Tổng tài sản tài chính = Tổng nợ Vì vậy: Tổng tài sản thực = Giá trị ròng (tiết kiệm tích lũy) Tạo ra tài sản tài chính Xã hội không giàu lên về phương diện của cải thực nhờ việc đơn thuần tạo thành các tài sản tài chính và nghĩa vụ tài chính. Xã hội chỉ có thể tăng thêm của cải bằng cách tiết kiệm và tăng khối lượng tài sản thực của nó vì những tài sản này cho phép sản xuất nhiều hàng hóa và dịch vụ trong tương lai. Tuy nhiên việc tạo ra tài sản và nghĩa vụ tài chính không phải là động tác vô ích. Hệ thống tài chính đảm bảo dẫn tiết kiệm đến những người mong muốn đầu tư vào tài sản thực. Nếu không có kênh dẫn tiết kiệm này, tổng khối lượng đầu tư trong nền kinh tế sẽ bị giảm sút, tăng trưởng thu nhập, việc làm và mức sống Định giá chứng khoán Là một hàm số của: Các dòng tiền trong tương lai Thời điểm nhận được các dòng tiền Rủi ro của dòng tiền Giá trị hiện tại của dòng tiền được chiết khấu tại lợi suất đòi của thị trường Giá trị được xác định bởi cung cầu thị trường Giá trị thay đổi khi có thông tin mới Đánh giá của nhà đầu tư về thông tin mới Điều kiện kinh tế Điều kiện của ngành Thông tin cụ thể về công ty Tác động đến dòng tiền tương lai Định giá chứng khoán Quyết định giao dịch của nhà đầu tư Tài trợ trực tiếp Người vay (đơn vị thâm hụt ngân sách DBU) Người cho vay (đơn vị thặng dư ngân sách SBU) Dòng quỹ Các chứng khoán cấp 1 Người vay và người cho vay trực tiếp gặp nhau và trao đổi quỹ để lấy các tài sản tài chính mà không có sự giúp đỡ của bên thứ ba. Là phương pháp đơn giản nhất để thực hiện các giao dịch tài chính. Hạn chế: –Phải có sự trùng hợp nhu cầu giữa người vay và cho vay về khối lượng và hình thức khoản vay, người vay sẵn sàng chấp nhận giấy nhận nợ của người vay. –Người vay và người cho vay đều phải bỏ ra những chi phí thông tin đáng kể để tìm thấy nhau. Tài trợ bán trực tiếp Người vay Môi giới, giao dịch, NH đầu tư Người cho vay Chứng khoán cấp 1 Tiền Chứng khoán cấp 1 Tiền Những nhà môi giới và những hãng tự doanh chứng khoán kết nối người vay và cho vay với nhau, nhờ đó giảm bớt chi phí thông tin. Ưu điểm so với tài trợ trực tiếp: –Giảm chi phí thông tin cho những người tham gia thị trường –Hãng tự doanh chia đợt phát hành thành lô nhỏ để tạo thuận lợi cho người mua –Giúp phát triển thị trường thứ cấp. Hạn chế: Vẫn cần có sự trùng hợp căn bản về nhu cầu giữa người vay và cho vay Tài trợ gián tiếp Người vay cuối cùng Người cho vay cuối cùng Trung gian tài chính Chứng khoán cấp 1 Dòng quỹ Chứng khoán cấp 2 Dòng quỹ Chứng khoán cấp 2: quyền đòi gián tiếp đối với người vay cuối cùng do trung gian tài chính phát hành như tiền gửi, hợp đồng bảo hiểm, tài khoản hưu trí. Chứng khoán cấp 1: quyền đòi trực tiếp của trung gian tài chính đối với người vay cuối cùng như hợp đồng tín dụng, trái phiếu, tín phiếu, cổ phiếu. Ưu điểm: –Chứng khoán cấp 2 có rủi ro vỡ nợ thấp, thanh khoản, mệnh giá đa dạng để đáp ứng nhu cầu của người tiết kiệm. –Đáp ứng được nhu cầu đầu tư đa dạng, kể cả các khoản vay lớn và chấp nhận những khoản vay rủi ro mà người tiết kiệm nhỏ không chấp nhận được. –Chuyên môn hóa trong thu thập thông tin nên giảm chi phí giao dịch. Sự phát triển của hệ thống tài chính Theo lý thuyết tài chính, với cạnh tranh hoàn hảo và thông tin hoàn hảo (công chúng tiếp cận hoàn hảo tới thông tin với chi phí gần như bằng 0) thì các trung gian tài chính sẽ không tồn tại. Hiện tượng phi trung gian hóa: Xuất hiện trong những năm gần đây, đặc biệt là ở các nước phát triển. Đó là quá trình chuyển dịch từ tài trợ gián tiếp sang tài trợ trực tiếp. Hệ thống tài chính do ngân hàng chi phối: vai trò của các ngân hàng và các trung gian tài chính khác nổi trội hơn. Hệ thống tài chính do chứng khoán chi phối: các ngân hàng và các trung gian tài chính đóng vai trò tương đối ít quan trọng, ngày càng có nhiều người Vai trò của các định chế tài chính Giúp giải quyết vấn đề thị trường không hoàn hảo Xử lý thông tin Phục vụ nhu cầu của người cho vay và người vay Khối lượng, thời hạn, thanh khoản Rủi ro và lợi tức Chi phí giao dịch thấp hơn Định chế nhận tiền gửi Các định chế nhận tiền gửi là một dạng trung gian tài chính chủ yếu, nhận tiền gửi từ các đơn vị thặng dư và cung cấp tín dụng với các đơn vị thâm hụt thông qua các khoản vay và thông qua việc mua các chứng khoán. Định chế tài chính phi ngân hàng Công ty bảo hiểm Quỹ tương hỗ Quỹ hưu trí Công ty chứng khoán Công ty tài chính Vai trò của các định chế tài chính phi ngân hàng Tập trung hơn vào thị trường vốn Làm trung gian tài chính với thời hạn dài hơn, rủi ro cao hơn Ít tập trung hơn vào thanh khoản Ít chịu sự quản lý của nhà nước hơn Tập trung hơn vào đầu tư chứng khoán vốn

File đính kèm:

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf

bai_giang_thi_truong_tai_chinh_va_dinh_che_tai_chinh_chuong.pdf