Bài giảng Thanh toán quốc tế - Chương 4: Các phương thức thanh toán quốc tế

1. Định nghĩa

Phương thức chuyển tiền là phương thức

mà trong đó khách hàng (người cần

chuyển tiền - Remitter) yêu cầu ngân hàng

của mình chuyển một số tiền nhất định

cho một người khác (người hưởng lợi –

beneficiary) ở một địa điểm nhất định

bằng phương tiện chuyển tiền do khách

hàng yêu cầu191

2. Các bên tham gia

Thông thường tham gia vào nghiệp vụ

chuyển tiền có 4 bên:

- Người cần chuyển tiền (remitter, payer):

là người yêu cầu ngân hàng chuyển tiền ra

nước ngoài

- Người hưởng lợi (beneficiary, payee):

là người được nhận tiền chuyển

- Ngân hàng chuyển tiền (remitting bank):

Là ngân hàng ở nước người chuyển tiền

- Ngân hàng đại lý của ngân hàng chuyển tiền:

ngân hàng ở nước người hưởng lợi

(beneficiary’s bank, corresponding bank)

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thanh toán quốc tế - Chương 4: Các phương thức thanh toán quốc tế

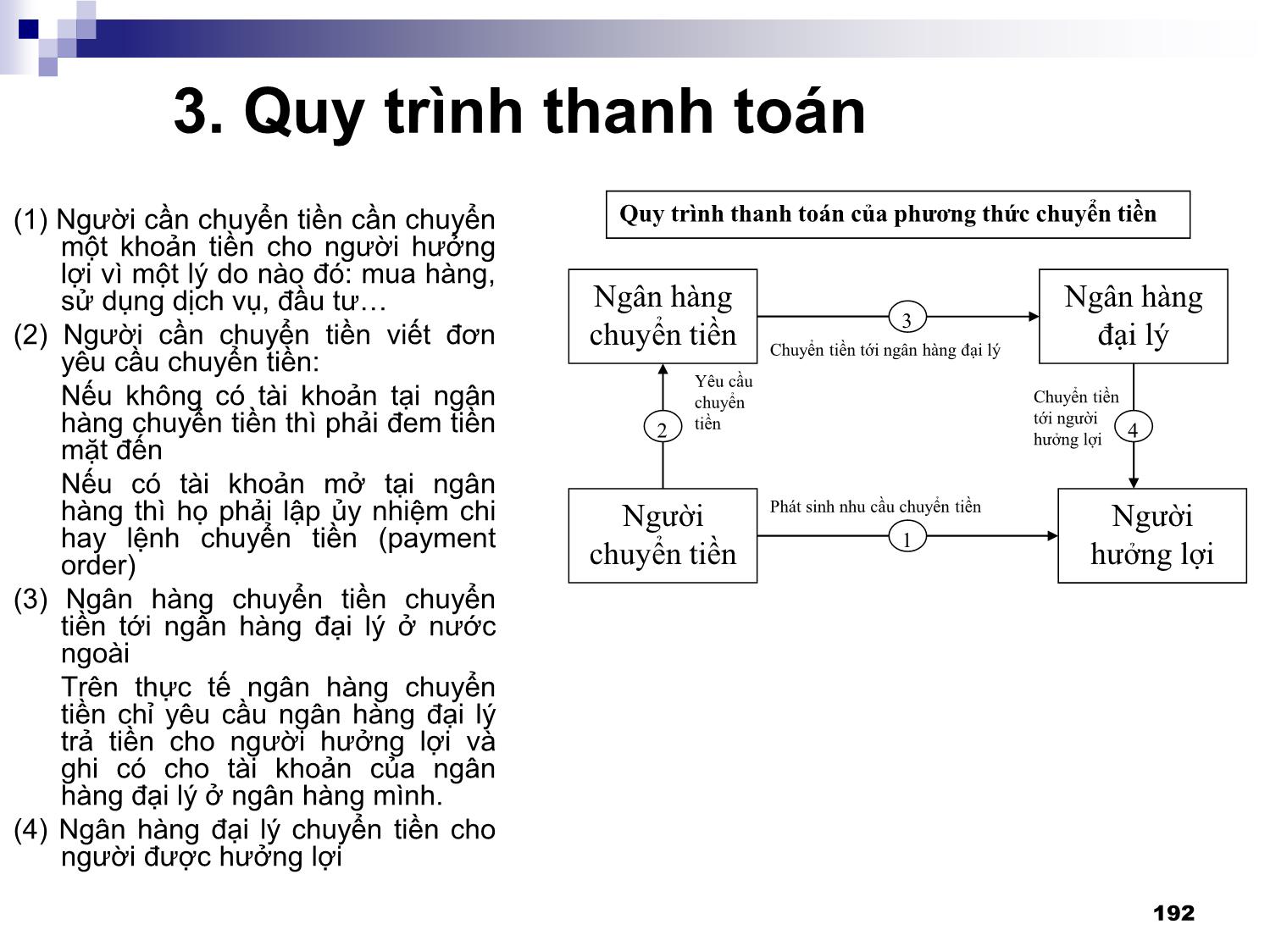

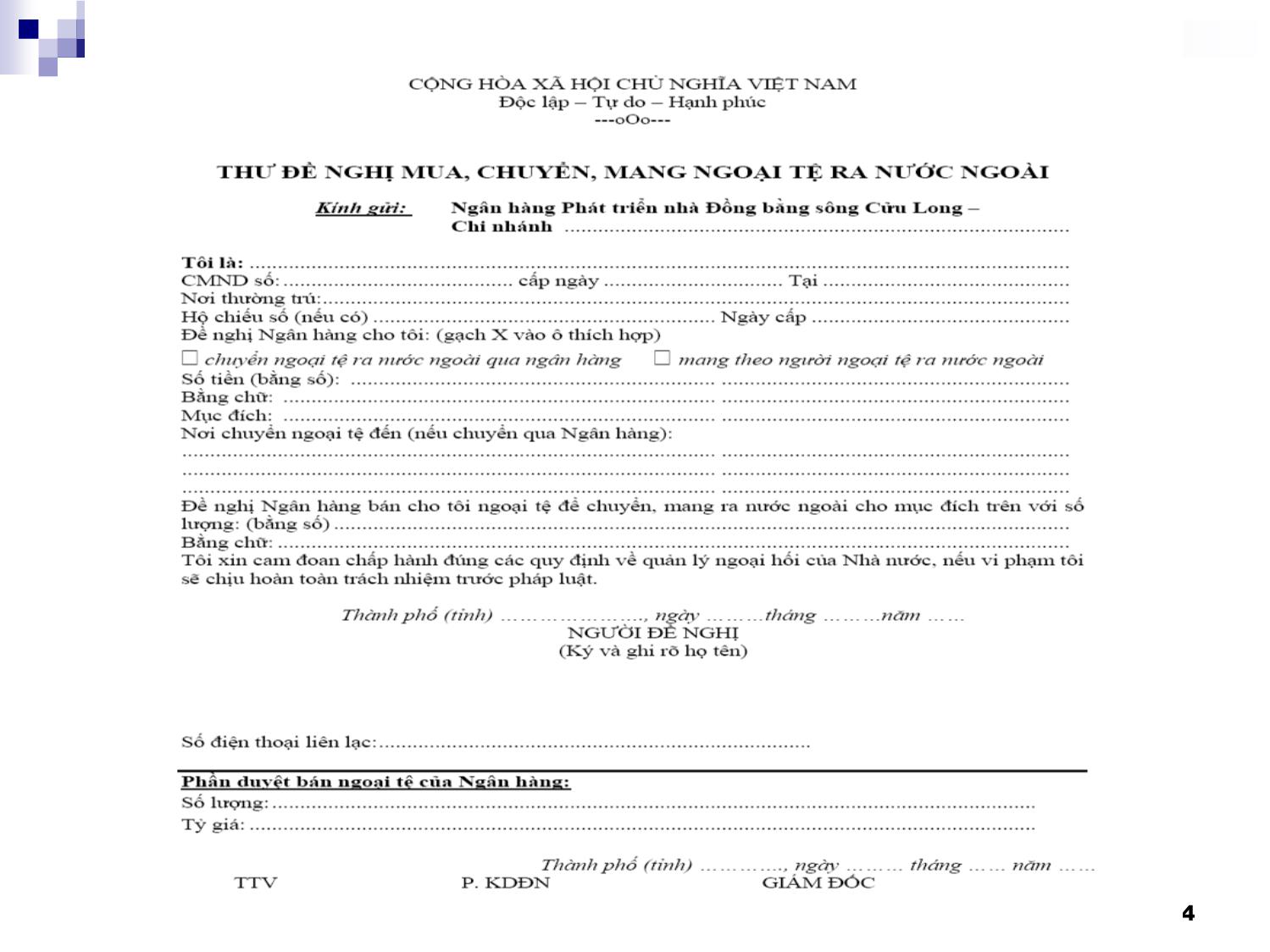

188 Chương 4 189 Chương 4 190 1. Định nghĩa Phƣơng thức chuyển tiền là phƣơng thức mà trong đó khách hàng (ngƣời cần chuyển tiền - Remitter) yêu cầu ngân hàng của mình chuyển một số tiền nhất định cho một ngƣời khác (ngƣời hƣởng lợi – beneficiary) ở một địa điểm nhất định bằng phƣơng tiện chuyển tiền do khách hàng yêu cầu 191 2. Các bên tham gia Thông thƣờng tham gia vào nghiệp vụ chuyển tiền có 4 bên: - Người cần chuyển tiền (remitter, payer): là ngƣời yêu cầu ngân hàng chuyển tiền ra nƣớc ngoài - Người hưởng lợi (beneficiary, payee): là ngƣời đƣợc nhận tiền chuyển - Ngân hàng chuyển tiền (remitting bank): Là ngân hàng ở nƣớc ngƣời chuyển tiền - Ngân hàng đại lý của ngân hàng chuyển tiền: ngân hàng ở nƣớc ngƣời hƣởng lợi (beneficiary’s bank, corresponding bank) 192 3. Quy trình thanh toán (1) Ngƣời cần chuyển tiền cần chuyển một khoản tiền cho ngƣời hƣởng lợi vì một lý do nào đó: mua hàng, sử dụng dịch vụ, đầu tƣ (2) Ngƣời cần chuyển tiền viết đơn yêu cầu chuyển tiền: Nếu không có tài khoản tại ngân hàng chuyển tiền thì phải đem tiền mặt đến Nếu có tài khoản mở tại ngân hàng thì họ phải lập ủy nhiệm chi hay lệnh chuyển tiền (payment order) (3) Ngân hàng chuyển tiền chuyển tiền tới ngân hàng đại lý ở nƣớc ngoài Trên thực tế ngân hàng chuyển tiền chỉ yêu cầu ngân hàng đại lý trả tiền cho ngƣời hƣởng lợi và ghi có cho tài khoản của ngân hàng đại lý ở ngân hàng mình. (4) Ngân hàng đại lý chuyển tiền cho ngƣời đƣợc hƣởng lợi Ngân hàng chuyển tiền Người chuyển tiền Người hưởng lợi Ngân hàng đại lý 1 2 4 3 Phát sinh nhu cầu chuyển tiền Yêu cầu chuyển tiền Chuyển tiền tới ngân hàng đại lý Chuyển tiền tới người hưởng lợi Quy trình thanh toán của phương thức chuyển tiền 193 4. Các yêu cầu khi chuyển tiền Khi ngƣời mua hay ngƣời cần chuyển tiền yêu cầu ngân hàng chuyển tiền thì ngƣời đó cần phải thể hiện bằng văn bản theo mẫu do ngân hàng quy định: lệnh chuyển tiền hay ủy nhiệm chi (payment order). Ở một số ngân hàng có thể dùng tiêu đề: giấy chuyển tiền ra nƣớc ngoài (Application of foreign remittance) Nội dung của yêu cầu chuyển tiền: - Tên và địa chỉ của các bên có liên quan - Số tiền chuyển (bằng chữ và bằng số) - Lí do chuyển - Hình thức chuyển - Các yêu cầu khác - Ký tên, đóng dấu 194 195 * Hình thức chuyển: + Bằng điện – Telegraphic Transfer Remittance (TT/TTR) Ƣu: Thời gian chuyển rất nhanh Nhƣợc: Ngoài phí trả cho ngân hàng, phải trả thêm tiền điện phí + Bằng thƣ – Mail Transfer Remittance (M/T / MTR) Ƣu: Tiết kiệm chi phí điện tín Nhƣợc: Lâu chuyển Muốn chuyển theo hình thức nào, ngƣời yêu cầu chuyển tiền chỉ việc đánh dấu vào mẫu của ngân hàng. Hiện nay, khi thanh toán chuyển tiền, các bên thƣờng chọn cách chuyển tiền bằng điên, việc chuyển tiền bằng thƣ hầu nhƣ không còn đƣợc áp dụng nữa. 196 5. Trƣờng hợp áp dụng + Trả tiền nhập khẩu hàng hóa và dịch vụ + Thanh toán cho các chi phí có liên quan đến xuất nhập khẩu hàng hóa, dịch vụ + Chuyển vốn ra bên ngoài để đầu tƣ hoặc chi tiêu phi thƣơng mại + Chuyển kiều hối * Điều kiện tiên quyết khi áp dụng phƣơng thức chuyển tiền: 2 bên có sự tin cậy tuyệt đối, có quá trình làm ăn lâu dài Các ngân hàng thƣơng mại khuyên chỉ nên áp dụng phƣơng thức chuyển tiền cho những hợp đồng có giá trị nhỏ, và thời hạn hợp đồng ngắn 197 Chương 4 198 1. Định nghĩa Phƣơng thức ghi sổ là một phƣơng thức thanh toán mà ngƣời bán mở một tài khoản (hoặc một quyển sổ) để ghi nợ ngƣời mua sau khi ngƣời bán đã hoàn thành giao hàng hay dịch vụ, đến từng định kỳ ngƣời nhập khẩu trả tiền cho ngƣời xuất khẩu. 199 2. Quy trình thanh toán 1 Hai bên đối tác ký hợp đồng kinh tế 2. Ngƣời bán giao hàng hoặc cung ứng dịch vụ cùng với chứng từ hàng hóa dịch vụ 3. Ngƣời bán báo nợ trực tiếp 4. Ngƣời mua dùng phƣơng thức chuyển tiền để trả tiền khi đến định kỳ thanh toán Ngân hàng bên bán Ngân hàng bên mua Người bán 1 4 2 3 4 4 Quy trình thanh toán của phương thức ghi sổ Người mua 200 3. Ðặc điểm và trƣờng hợp áp dụng * Đặc điểm - Ðây là một phƣơng thức thanh toán không có sự tham gia của các Ngân hàng với chức năng là ngƣời mở tài khoản và thực thi thanh toán. - Chỉ mở tài khoản đơn biên, không mở tài khoản đa song biên. Nếu ngƣời nhập khẩu mở tài khoản để ghi thì tài khoản chỉ là để theo dõi, không có giá trị thanh quyết toán giữa hai bên. 201 Trƣờng hợp áp dụng - Thƣờng dùng cho thanh toán nội địa - Hai bên phải thực sự tin cậy lẫn nhau - Dùng cho phƣơng thức mua bán hàng đổi hàng, nhiều lần, thƣờng xuyên trong một thời kỳ - Phƣơng thức này chỉ có lợi cho ngƣời nhập khẩu - Dùng cho thanh toán tiền gửi bán hàng ở nƣớc ngoài - Dùng trong thanh toán tiền phi mậu dịch: tiền cƣớc phí vận tải, bảo hiểm 202 * Chú ý khi áp dụng ... ái niệm CAD là phƣơng thức thanh toán trong đó nhà nhập khẩu yêu cầu ngân hàng mở tài khoản tín thác (Trust Account) để thanh toán tiền cho nhà xuất khẩu khi nhà xuất khẩu trình đầy đủ chứng từ theo yêu cầu. Nhà xuất khẩu sau khi hoàn thành nghĩa vụ giao hàng sẽ xuất trình bộ chứng từ cho ngân hàng để nhận tiền thanh toán. 220 (2) (1) (3) HH (5) (6) (4) Gửi BCT 2. Quy trình nghiệp vụ HĐNT XUẤT KHẨU NGÂN HÀNG NHẬP KHẨU NHẬP KHẨU Bước 1: Trên cơ sở hợp đồng mua bán ngoại thương, tổ chức nhập khẩu yêu cầu ngân hàng bên xuất khẩu mở cho mình một tài khoản tín thác (Trust Account). Số dư tài khoản này bằng 100% giá trị hợp đồng và nó dùng để thanh toán cho tổ chức xuất khẩu. Bước 2: Ngân hàng thông báo cho tổ chức xuất khẩu. Bước 3: Tổ chức xuất khẩu cung ứng hàng sang nước nhập khẩu theo đúng thỏa thuận trên hợp đông. Bước 4: Trên cơ sở giao hàng tổ chức xuất khẩu xuất trình chứng từ. Bước 5: Ngân hàng kiểm tra chứng từ, đối chiếu với bản ghi nhớ trước đây, nếu đúng thì thanh toán tiền cho đơn vị xuất khẩu từ tài khoản tín thác của đơn vị nhập khẩu. Bước 6: Ngân hàng chuyển bộ chứng từ cho nhập khẩu và quyết toán tài khoản tín thác. 221 Trƣờng hợp áp dụng: Quan hệ bạn hàng tốt và thân tín giữa hai bên xuất khẩu và nhập khẩu, nhà nhập khẩu có văn phòng đại diện tại nƣớc xuất khẩu. Đặc biệt ngƣời nhập phải rất tin tƣởng ngƣời xuất khẩu. Khi bán những mặt hàng khan hiếm trên thị trƣờng và nhà xuất khẩu muốn có đảm bảo chắc chắn trong thanh toán. 222 Chương 4 223 Trong các phƣơng thức thanh toán quốc tế, phƣơng thức tín dụng chứng từ đƣợc ngƣời ta sử dụng nhiều hơn cả. Nội dung của phƣơng thức tín dụng chƣng từ đƣợc thực hiện theo “Quy tắc và thực hành thống nhất về tín dụng chứng từ” (Uniform Customs And Practice For Document Credits) do phòng thƣơng mại quốc tế (ICC) ban hành và sửa đổi mới nhất mang số hiệu UCP600 gốm 39 điều. UCP600 nhấn mạnh đến việc thanh toán chỉ dựa vào chứng từ, chỉ áp dụng trong thanh toán quốc tế không áp dụng trong thanh toán nội địa. UCP600 là mọt văn bản pháp lý quốc tế mang tính chất bắt buộc các bên mua bán quốc tế phải áp dụng. Nếu áp dụng thì phải dẫn chiếu điều ấy trong thƣ tín dụng của mình. 224 Thế nào là phương thức thanh toán tín dụng chứng từ??? 225 Phƣơng thức tín dụng chứng từ (Documentary Credits): Phƣơng thức thanh toán tín dụng chứng từ là một sự thỏa thuận mà trong đó một Ngân hàng (Ngân hàng mở tín dụng) theo yêu cầu của khách hàng (ngƣời xin mở tín dụng) cam kết sẽ trả một số tiền nhất định cho ngƣời thứ ba (ngƣời hƣởng lợi số tiền của thƣ tín dụng), hoặc chấp nhận hối phiếu do ngƣời thứ ba ký phát trong phạm vi số tiền đó, khi ngƣời thứ ba này xuất trình cho Ngân hàng một bộ chứng từ thanh toán phù hơp với những quy định đề ra trong thư tín dụng. 226 22 Thư tín dụng (L/C) là • Một cam kết bằng văn bản của • NH phát hành (Issuing bank) thực hiện theo yêu cầu của • Người mở L/C (Applicant) cam kết thanh toán cho • Người thụ hưởng (Beneficiary) khi nhận được • Bộ chứng từ phù hợp với các điều kiện và điều khoản của L/C 227 22 Các bên tham gia trong phương thức tín dụng chứng từ? 228 22 Người yêu cầu mở L/C (Applicant): là người NK, là bên mà theo yêu cầu của bên đó, thư tín dụng được phát hành Ngân hàng phát hành L/C (Issuing Bank): là NH phục vụ người NK, theo yêu cầu của họ phát hành một thư tín dụng Ngân hàng thông báo (Advising Bank): là NH phục vụ người XK, thông báo cho người XK biết L/C đã được mở Người thụ hưởng L/C (Beneficiary): là người XK, là bên vì quyền lợi của bên đó, thư tín dụng được phát hành 229 22 • Các bên khác có thể tham gia vào một L/C 230 23 Confirming bank • là 1 NH có uy tín đứng ra đảm bảo thanh toán theo yêu cầu của NHPH L/C Negotiating bank • là NH thực hiện việc thương lượng/chiết khấu BCT theo L/C Reimbursing bank • là NH có nhiệm vụ hoàn trả tiền cho NH đã thương lượng/chiết khấu BCT Nominating bank • là NH do NHPH chỉ định thực hiện các công việc quy định trong L/C Transfering bank • là NH thực hiện chuyển nhượng giá trị L/C được đề cập trong L/C chuyển nhượng cho người thụ hưởng thứ 2 231 231 1. Ký kết hợp đồng NH phục vụ nhà XK NH phục vụ nhà NK 2. Yêu cầu mở L/C 3. Phát hành L/C 4. Thông báo L/C 5. Giao hàng 6. Xuất trình BCT 7. Kiểm tra BCT và gửi đi 8. Nhận BCT, kiểm tra và thông báo 9. Thanh toán 10. Chuyển tiền 11. Báo có 232 23 • Khách hàng phải được phép NK hoặc có hợp đồng ủy thác NK với đơn vị được phép NK • Có khả năng tài chính đảm bảo thanh toán L/C • Đối với L/C trả chậm thời hạn > 1 năm phải có văn bản của NHNN xác nhận đã đăng ký vay, trả nợ nước ngoài • Hàng hóa NK phù hợp với chính sách, quy định hiện hành của Nhà nước về NK hàng hóa Điều kiện mở L/C • Nếu theo điều kiện thương mại Người Nhập khẩu mua bảo hiểm thì Khách hàng phải trình chứng từ bảo hiểm vào lúc mở L/C • Ngày phát hành chứng từ bảo hiểm không được sau ngày phát hành L/C • Không được có điều khoản bất lợi về việc đòi bồi thường (vd: bảo hiểm chỉ có giá trị bồi thường kể từ ngày phát hành) Quy định về việc mua bảo hiểm hàng hóa 233 Thƣ yêu cầu phát hành L/C (theo Mẫu ) Một bản sao Hợp đồng mua bán ngoại thƣơng hoặc giấy tờ có giá trị tƣơng đƣơng nhƣ hợp đồng. Một bản sao Giấy chứng nhận đăng ký mã số doanh nghiệp xuất nhập khẩu (đối với khách hàng giao dịch lần đầu) Văn bản cho phép nhập khẩu của Bộ Thƣơng mại hoặc Bộ quản lý chuyên ngành (đối với hàng nhập khẩu có điều kiện). 234 23 Có bao nhiêu loại L/C? 235 Phân loại theo thời hạn thanh toán L/C At sight • NHPH có nghĩa vụ thanh toán ngay khi nhận được BCT xuất trình phù hợp với điều khoản và điều kiện quy định trong L/C. L/C At days after • NHPH không phải thanh toán ngay khi nhận BCT phù hợp, mà phải thông báo chấp nhận thanh toán đến NH phục vụ NXK và sẽ thanh toán vào ngày đáo hạn. 236 23 • L/C có thể hủy ngang (Revocable L/C): NHPH có quyền sửa đổi hoặc hủy L/C mà không cần sự đồng ý của Người thụ hưởng L/C Không còn sử dụng • L/C không thể hủy ngang (Irrevocable L/C): NHPH không thể sửa đổi hoặc hủy L/C trong thời hạn hiệu lực của L/C Phổ biến • L/C xác nhận (Confirmed L/C): là một L/C không thể hủy bỏ được một Ngân hàng khác xác nhận trả tiền theo yêu cầu của NHPH Độ an toàn cao, phí cao Phân loại theo tính chất L/C 237 23 • L/C tuần hoàn (Revolving L/C): là loại L/C mà sau khi sử dụng hết giá trị L/C thì nó tự động có lại giá trị như cũ cho đến khi hết số lần tuần hoàn quy định. Ghi rõ ngày hết hạn cuối cùng, số lần tuần hoàn và thời hạn hiệu lực trong mỗi lần tuần hoàn. • L/C chuyển nhượng (Transferable L/C): Người thụ hưởng thứ nhất có thể chuyển nhượng 1 phần hoặc toàn bộ quyền thực hiện L/C cho người khác. chỉ được chuyển nhượng 01 lần Phân loại theo tính chất L/C 238 23 • L/C giáp lưng (Back to back L/C): Người thụ hưởng một L/C dùng L/C này như là một tài sản thế chấp để yêu cầu phát hành một L/C khác cho người thụ hưởng khác, L/C phát hành sau gọi là L/C giáp lưng thường sử dụng trong mua bán trung gian nhằm giữ bí mật khách hàng • L/C đối ứng (Reciprocal L/C): là loại L/C chỉ bắt đầu có hiệu lực khi L/C đối ứng với nó đã được phát hành sử dụng trong phương thức gia công xuất khẩu • L/C điều khoản đỏ (Red Clause L/C): Là lọai L/C có điều kiện cho phép người hưởng được nhận một khoản tiền trước khi giao hàng trên cơ sở hối phiếu trơn hay hối phiếu kèm chứng từ chứng minh rằng đã có hàng để giao Người thụ hưởng phải cam kết hoàn trả tiền ứng trước nếu không thực hiện L/C Phân loại theo tính chất L/C 239 23 • L/C dự phòng (Standby L/C): NHPH cam kết sẽ thanh toán cho Người thụ hưởng khi người này xuất trình những chứng từ yêu cầu thanh toán và những chứng từ chứng minh việc không thực hiện nghĩa vụ của Người yêu cầu mở L/C với điều kiện L/C còn hiệu lực. • bảo đảm các khoản vay trong xây dựng • bảo đảm việc thực hiện hợp đồng hàng hóa hoặc gia công • bảo đảm người tham gia dự thầu • bảo đảm an toàn cho các khoản thanh toán ứng trước • bảo đảm việc trả tiền thuê trong HĐ cho thuê tài chính • bảo đảm khả năng thanh toán Phân loại theo tính chất L/C 240 NỘI DUNG THƢ TÍN DỤNG – L/C 1. Số và loại L/C (Number and form of L/C) Phân biệt L/C này với L/C khác Theo dõi quá trình thực hiện hợp đồng/ghi các chứng từ liên quan/lƣu trữ tài liệu của doanh nghiệp và ngân hàng 2. Ngày phát hành (Date of issue) Ngày bắt đầu phát sinh cam kết trả tiền của ngân hàng phát hành 241 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 3. Tên và địa chỉ các bên liên quan (Name and addresses of participants) Ngân hàng phát hành – Issuing bank Ngân hàng thông báo – Advising bank Ngƣời yêu cầu –Applicant Ngƣời thụ hƣởng – Beneficiary 242 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 4. Loại tiền, số tiền (Currency code, amount) Loại tiền: đồng tiền mà ngân hàng cam kết thanh toán cho ngƣời thụ hƣởng Số tiền: - Phải đƣợc quy định rõ số tiền mà ngân hàng mở cam kết thanh toán cho ngƣời thụ hƣởng - Tối thiểu bằng trị giá hợp đồng, có thể lớn hơn 243 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 5. Thời hạn hiệu lực của L/C (Validity of L/C) Thời gian ngân hàng phát hành cam kết trả tiền cho ngƣời thụ hƣởng, nếu xuất trình đƣợc bộ chứng từ phù hợp Từ ngày phát hành L/C -> ngày hết hạn hiệu lực 244 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 6. Cách thực hiện L/C (Available with by) Theo điều 6 UCP 600, quy định rõ tất cả các L/C phải chỉ rõ đƣợc Thực hiện tại ngân hàng nào Bằng cách nào 245 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 7. Các điều khoản về giao hàng,vận tải - Shipment terms Thời hạn giao hàng Cách ghi phổ biến: ngày giao hàng chậm nhất Nơi gửi hàng hay cảng bốc, nơi hàng đến hay cảng dỡ Có cho phép giao hàng từng phần hay không Có cho phép chuyển tải hay không 246 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 8. Mô tả hàng hóa – description of goods and services Tên hàng Số lƣợng, trọng lƣợng, chất lƣợng, quy cách phẩm chất Đơn giá, điều kiện thƣơng mại Tổng trị giá Bao bì, ký mã hiệu và những quy định khác nếu có. 247 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 9. Những chứng từ được yêu cầu - Documents required Loại chứng từ Số lƣợng mỗi loại/ số bản gốc, bản sao Yêu cầu ký phát đối với từng loại chứng từ 248 NỘI DUNG THƢ TÍN DỤNG – L/C (tt) 10. Các quy định khác Quy định thêm về cách lập và gửi chứng từ Phân chia chi phí - banking charges Chỉ dẫn về xác nhận L/C – confirmation Cho phép hay không cho phép đòi tiền bằng điện 249 Quản lý rủi ro Rủi ro từ Khách hàng/Đối tác của Khách hàng Rủi ro từ Ngân hàng nước ngoài Các yếu tố khách quan Sai sót từ Ngân hàng 250 • Chậm đưa ra ý kiến về BCT ảnh hưởng uy tín Ngân hàng • Không nhận BCT không thanh toán /trì hoãn thanh toán • Hàng không đảm bảo số lượng và chất lượng; rủi ro không giao hàng đọng vốn ký quỹ và mất luôn phần phí mở L/C của Applicant. • KH tự chỉnh sửa chứng từ của bên thứ 3 không qua xác thực • BCT kiểm nháp và BCT bản gốc không thống nhất • Chứng từ giả mạo • Một số hàng không thông qua cơ quan kiểm tra/kiểm dịch ở nước ngoài hàng bị trả lại • Tình hình tài chính của đối tác nước ngoài không ổn định Rủi ro từ Khách hàng/Đối tác của Khách hàng 251 Sai sót từ Ngân hàng Xuất khẩu • Không kiểm tra kỹ số lượng chứng từ, để sót chứng từ, thất lạc chứng từ bị tra soát chậm trễ trong việc thanh toán • Sót các lỗi bất hợp lệ không thanh toán/bị trừ phí • Không thẩm định NHPH • Không xác thực được L/C • Báo có trễ Nhập khẩu • Bắt bất hợp lệ không phù hợp tranh cãi từ KH và NHNN • Chậm thông báo BCT quá thời hạn thông báo BHL buộc phải thanh toán • Thanh toán sai chỉ thị NHNN thanh toán nhầm lẫn (sai kênh thanh toán, sai số tiền, sai phí) Thanh toán chậm trễ, mất tiền • Thanh toán trùng ngày nghỉ lễ 252 25 • Trì hoãn thanh toán/đưa ra ý kiến về BCT • Đưa ra các Bất hợp lệ không hợp lý • Trừ phí cao và nhiều loại phí: Phí xử lý chứng từ ($50-$100), Phí bất hợp lệ ($80-$150), Phí bồi hoàn ($80-$150), Phí chuyển tiền ($20-$40), Phí qua các NHĐL ($20-$50), • Uy tín của NHNN Rủi ro từ ngân hàng nước ngoài 253 25 Các yếu tố khách quan 254 HẠN CHẾ RỦI RO - L/C nên phù hợp với hợp đồng, ngôn ngữ ngắn gọn, dễ hiểu nhƣng chặt chẽ, thống nhất giữa nội dung và yêu cầu chứng từ. - Chứng từ phải do cơ quan đáng tin cậy phát hành - Trong quá trình giao dịch nếu có bất kỳ nghi vấn nào -> phối hợp với ngân hàng để xử lý. - Nâng cao trình độ cán bộ phụ trách XNK 255 Vận dụng phƣơng thức tín dụng chứng từ trong ký kết hợp đồng mua bán hàng hóa với nƣớc ngoài Sử dụng loại thƣ tín dụng nào? Loại thƣ tín dụng tốt nhất đảm bảo quyền lợi cho ngƣời bán là loại thƣ tín dụng không thể hủy bỏ có xác nhận và không đƣợc truy đòi. Lựa chọn ngân hàng mở thƣ tín dụng và ngân hàng xác nhận: ngân hàng mở thƣ tín dụng sẽ là ngân hàng có địa vị và uy tín trên thị trƣờng quốc tế là ngân hàng có tín nhiệm với ngân hàng Việt Nam. Nếu sử dụng thƣ tín dụng xác nhận, cần quy định rõ những phí tổn do phải đặt tiền trƣớc cho ngân hàng xác nhận và các chi phí khác nếu có, do ai chịu. Chọn ngày mở thƣ tín dụng và ngày hết hạn thƣ tín dụng phải đƣợc mở trƣớc thời hạn giao hàng một khoản thời gian hợp lý. Địa điểm thƣ tín dụng hết hạn. 256 25 • Quy tắc và thực hành thống nhất về tín dụng chứng từ trong xuất nhập khẩu số 600 (UCP 600) • Tập quán Ngân hàng Tiêu chuẩn Quốc tế về Kiểm tra Chứng từ theo L/C số 745 (ISBP 745) • Quy tắc thống nhất và hoàn trả tiền giữa các ngân hàng theo tín dụng chứng từ số 725 (URR 725) • Quy tắc thực hành về tín dụng dự phòng quốc tế (ISP 98) • Quy tắc thống nhất về bảo lãnh theo yêu cầu (URDG 458) • Luật thống nhất về Hối phiếu (ULB 1930) • Incoterms 2000 & 2010 • Luật các công cụ chuyển nhượng số 49/2005/QH11 của Quốc hội • Thông tư 09/2004/TT-NHNN ngày 21/12/2004 của Ngân hàng Nhà nước Quy định về vay và trả nợ nước ngoài của Doanh nghiệp. • Thông tư số 04/2013/TT-NHNN ngày 1/3/2013 của Ngân hàng Nhà nước Quy định về hoạt động chiết khấu công cụ chuyển nhượng, giấy tờ có giá khác của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng • Công văn số 3212/NHNN-CSTT ngày 8/5/2013 của Ngân hàng Nhà nước Về việc thực hiện chiết khấu công cụ chuyển nhượng, giấy tờ có giá khác Văn bản bên ngoài 257 BÀI TẬP - Hiểu quy trình Tín dụng chứng từ - Biết thủ tục đề nghị mở L/C - Đọc hiểu nội dung L/C - Xác định đƣợc các chứng từ thanh toán theo L/C 258 CHÚC CÁC EM HỌC TỐT !

File đính kèm:

bai_giang_thanh_toan_quoc_te_chuong_4_cac_phuong_thuc_thanh.pdf

bai_giang_thanh_toan_quoc_te_chuong_4_cac_phuong_thuc_thanh.pdf