Bài giảng Thanh toán quốc tế - Chương 3: Các phương tiện thanh toán quốc tế

HỐI PHIẾU

Là mệnh lệnh trả tiền vô điều kiện của

người ký phát (drawer)

Yêu cầu người bị ký phát (drawee):

- khi nhìn thấy hối phiếu, hoặc

- tại một ngày cụ thể trong tương lai

Phải trả 1 số tiền nhất định cho người thụ

hưởng

ĐẶC ĐIỂM CỦA HỐI PHIẾU

- Tính trừu tượng và độc lập

- Không cần nêu nguyên nhân lập hối phiếu

- Không cần kèm theo bất cứ hợp đồng cơ sở

cho việc lập hối phiếu

- Luật nghiêm cấm phát hành hối phiếu khống

- Tính bắt buộc trả tiền: là một mệnh lệnh đòi

tiền (pay to the order of )

- Tính lưu thông: thanh toán, chuyển nhượng,

cầm cố, thế chấp vay vốn, chiết khấu, ký hậu

sang người khác.95

CÁC VẤN ĐỀ PHÁP LÝ LIÊN QUAN ĐẾN

TẠO LẬP HỐI PHIẾU

Các điều kiện chủ thể:

- Ngƣời phát hành phải đủ năng lực hành vi

và năng lực pháp lý, không phân biệt

pháp nhân hay thể nhân (tổ chức hay cá

nhân).

- Việt Nam qui định chỉ các

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thanh toán quốc tế - Chương 3: Các phương tiện thanh toán quốc tế

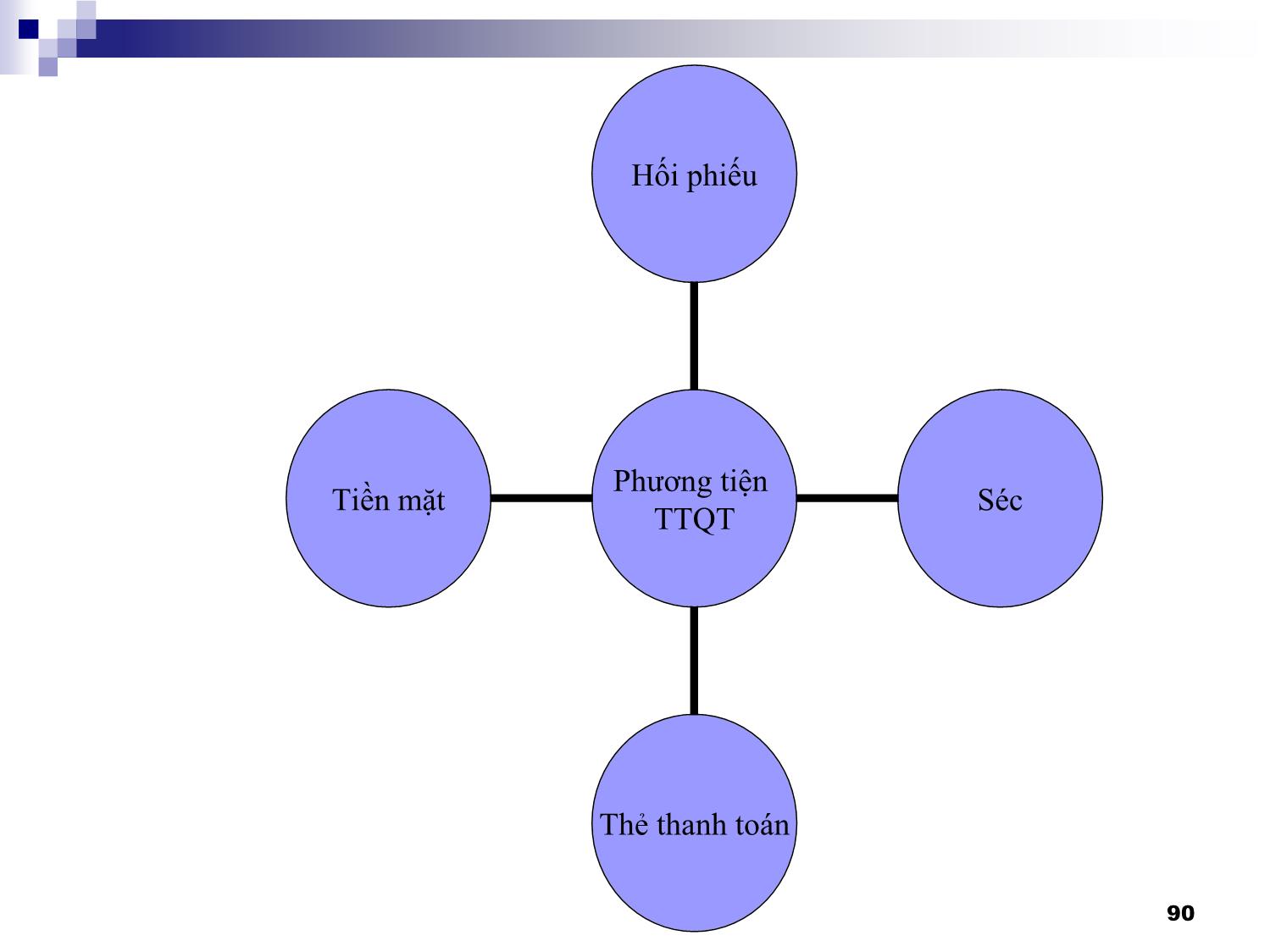

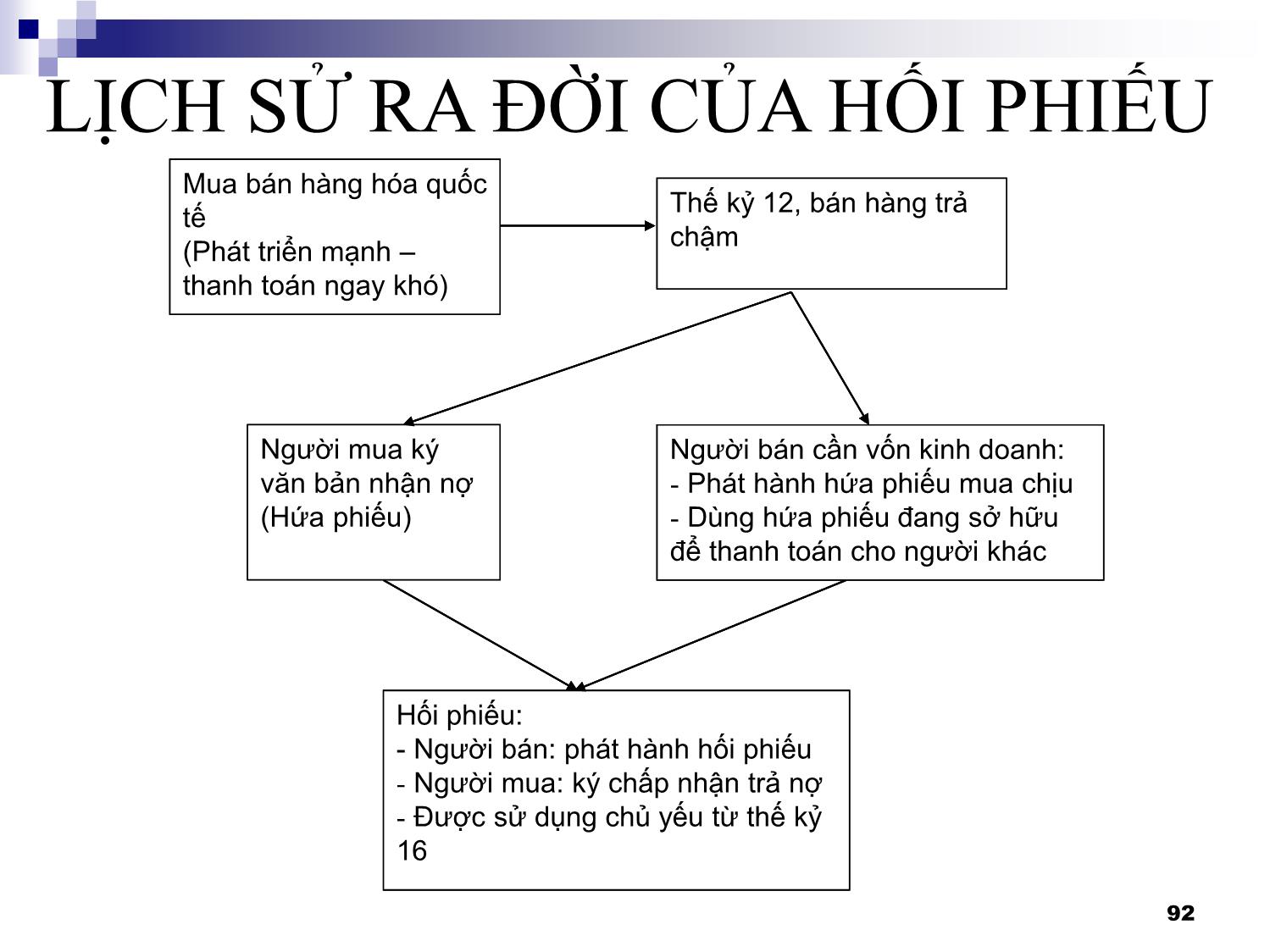

89 Chương 3 90 Tiền mặt Thẻ thanh toán Séc Hối phiếu Phương tiện TTQT 91 1. Hối phiếu (Bill of Exchange, Draft) 92 Mua bán hàng hóa quốc tế (Phát triển mạnh – thanh toán ngay khó) Thế kỷ 12, bán hàng trả chậm Ngƣời mua ký văn bản nhận nợ (Hứa phiếu) Ngƣời bán cần vốn kinh doanh: - Phát hành hứa phiếu mua chịu - Dùng hứa phiếu đang sở hữu để thanh toán cho ngƣời khác Hối phiếu: - Ngƣời bán: phát hành hối phiếu - Ngƣời mua: ký chấp nhận trả nợ - Đƣợc sử dụng chủ yếu từ thế kỷ 16 LỊCH SỬ RA ĐỜI CỦA HỐI PHIẾU 93 HỐI PHIẾU Là mệnh lệnh trả tiền vô điều kiện của người ký phát (drawer) Yêu cầu người bị ký phát (drawee): - khi nhìn thấy hối phiếu, hoặc - tại một ngày cụ thể trong tương lai Phải trả 1 số tiền nhất định cho người thụ hưởng 94 ĐẶC ĐIỂM CỦA HỐI PHIẾU - Tính trừu tượng và độc lập - Không cần nêu nguyên nhân lập hối phiếu - Không cần kèm theo bất cứ hợp đồng cơ sở cho việc lập hối phiếu - Luật nghiêm cấm phát hành hối phiếu khống - Tính bắt buộc trả tiền: là một mệnh lệnh đòi tiền (pay to the order of) - Tính lưu thông: thanh toán, chuyển nhượng, cầm cố, thế chấp vay vốn, chiết khấu, ký hậu sang người khác. 95 CÁC VẤN ĐỀ PHÁP LÝ LIÊN QUAN ĐẾN TẠO LẬP HỐI PHIẾU Các điều kiện chủ thể: - Ngƣời phát hành phải đủ năng lực hành vi và năng lực pháp lý, không phân biệt pháp nhân hay thể nhân (tổ chức hay cá nhân). - Việt Nam qui định chỉ các doanh nghiệp mới đƣợc phát hành. 96 Các yếu tố pháp lý về hình thức khi tạo lập HP: - HP phải đƣợc tạo lập dƣới dạng văn bản, là 1 chứng từ tài chính, bằng giấy. - Hình thức và ngôn ngữ trên HP: phải là ngôn ngữ thống nhất, nếu có nhiều ngôn ngữ thì vô hiệu lực, không có giá trị khi sử dụng mực đỏ, bút chì. - Số bản của HP: HP có thể phát hành thành 1 hay nhiều bản chính - Số HP: Do ngƣời XK tự ghi, tự đánh số chứ luật không qui định. Nhƣng nếu L/C yêu cầu thì phải điền đúng nhƣ L/C. 97 - Tiêu đề HP: Luật châu Âu – bắt buộc, Luật Anh – không bắt buộc. - Địa điểm phát hành: Mục đích chọn luật điều chỉnh. - Ngày tháng ký phát HP: Mọi HP không ghi ngày tháng đều không có giá trị đối với mọi luật cho dù L/C có yêu cầu hay không. 98 - Thời hạn trả tiền của HP: + Nguyên tắc ghi: phải ghi thời hạn là vô điều kiện + Nếu có ghi điều kiện thì HP vô giá trị. VD: “Sau khi hàng hóa đƣợc kiểm nghiệm xong, thì trả tiền ngay” “60 ngày sau ngày nhận hàng xong, trả ngay cho” Vô hiệu “60 ngày kể từ ngày ký phát hối phiếu” Có hiệu lực 99 - Tên ngƣời hƣởng lợi: đƣợc ghi trên HP. - Số tiền của HP: phải là số tiền nhất định, có ký hiệu tiền tệ. Hầu hết các nƣớc hoặc ghi cả bằng số và bằng chữ. - Có được ghi lãi suất bên cạnh số tiền của HP? 100 Nếu số tiền bằng số và bằng chữ ghi mâu thuẫn nhau thì hối phiếu có giá trị thanh toán không? + PLVN 1999, Đ6: Số tiền nhỏ hơn có giá trị thanh toán. + LCCCCN 2007, Đ16: Số tiền bằng chữ có giá trị thanh toán. + UCC USA1962, Đ3 – 115: Điều khoản đánh máy sẽ loại bỏ những điều khoản in sẵn. Điều khoản viết tay sẽ loại bỏ cả 2 điều khoản trên. Điều khoản bằng chữ loại bỏ các điều khoản bằng số. + Geneve 1930: Số tiền bằng chữ có giá trị thanh toán + Luật các CCCN Trung Quốc và ISBP (Tập quán NH tiêu chuẩn quốc tế): Số tiền bằng số và bằng chữ phải có giá trị nhƣ nhau 101 - HP đòi tiền bằng L/C: phải dẫn chiếu - Ngƣời trả tiền HP: Ngƣời NK, ngƣời phát hành L/C, thƣờng đƣợc qui định ở góc dƣới cùng bên trái của hối phiếu. - Tên, địa chỉ ngƣời ký phát: bắt buộc phải có chữ ký, ghi ở góc dƣới cùng bên phải của HP. - Các nội dung khác: theo cái gì, vào tài khoản nào 102 PHÂN LOẠI HỐI PHIẾU 1/Căn cứ vào thời hạn trả tiền HP trả tiền ngay HP có kỳ hạn 2/căn cứ vào chứng từ kèm theo HP trơn HP kèm chứng từ 103 3/Căn cứ vào tính chuyển nhƣợng • HP đích danh • HP vô danh • HP chuyển nhƣợng theo lênh 4/Căn cứ vào ngƣời ký phát HP • HPTM • HPNH 5/Căn cứ vào phƣơng thức trả tiền AD trong ngoại thƣơng • HP nhờ thu • HP tín dụng chứng từ 104 Ví dụ Bên XK: CT X, địa chỉ số 30 Trần Phú , Hà Nội, có TK tại VIETCOMBANK Bên NK: CT Y, địa chỉ 18 Bank Street, New York, có TK tại Citybank New York HĐTM số 123/HN/HTX , ngày 1/7/2008 Hoá đơn TM số 123/HN/HTX ngày 15/8/2008 Trị giá HĐ: 2.000USD Căn cứ hoá đơn, ngày 20/8/2008, X ký HP với Y Lập HP với đk thanh toán ngay khi nhìn thấy, Người XK ký phát HP theo phương thức nhờ thu 105 BILL OF EXCHANGE No.:001 Ha Noi,August 20th 2008 For: USD 2.000 At sight of this first Bill of Exchange (second of the same tenor and date being unpaid) Pay to the order of X Company the sum of United States Dollars two thounsands To : Y Company X Company No.18,Bank Street,New York No.30,Tran Phu Street,Ha Noi 106 THANH TOÁN CÓ KỲ HẠN THEO PT NHỜ THU Trả tiền sau 80 ngày sau ngày cấp B/L: ... ated / Wired: DEC.,28TH 2014 To: WOORI BANK seoul VIETNAM IMPORT AND EXPORT Dongda, Hanoi, Vietnam 136 137 BÀI TẬP 1 Tổng công ty sản xuất bông tăm Hoàng Anh xuất khẩu hàng sang Singapore cho HeyShu Co., Ltd Singapore. Irrevocable L/C trả chậm 180 ngày kể từ ngày xuất trình, số 00105LCSBOC của Bank of Singapore, mở ngày 28/4/2015 Tổng số tiền 600.000 USD NH thông báo: NHCT Việt nam Hóa đơn thƣơng mại ký ngày 08/7/2015 tổng giá trị 600.000 USD Yêu cầu: Hãy ký phát hối phiếu thương mại 137 138 BÀI TẬP 2 Bên XK: Công ty Parker Processing, 129 New Street, New York, USA Bên NK: Công ty TNHH Phú An, Hoàng Liệt, Hoàng Mai, Hanoi, Vietnam L/C số 098765LCVCB của NHCPNT Việt nam mở ngày 1/6/2015 theo yêu cầu của Công ty Hoàng Long, trị giá lô hàng 100.000USD, trả chậm 90 ngày NH phục vụ nhà XK: Citibank New York Ngày 1/7/2015, hối phiếu thương mại được ký phát đòi tiền như sau: 139 BILL OF EXCHANGE No.:901E New York, 1/7/ 2015 For:100.000$ At 30 days after sight of this first Bill of Exchange (second of the same tenor and date being unpaid), pay to the order of Parker Processing Company Ltd. the sum of ONE THOUSAND DOLLAR Value received and charge the same to account of Vietcombank Headquarter, Hanoi, Vietnam Drawn under: HoangLong Export-Import Company, Hanoi, Vietnam L/C No.: 098765 dated Jun 11, 2015 To: Citibank New York Parker Processing Company Ltd 129 New Street, New York, USD Signature 140 BÀI TẬP 4 HỐI PHIẾU No.:15/ex TOKYO, ngày 24 tháng 05 năm 2015 Số tiền:100.000$ 180 ngày sau khi nhìn thấy bản thứ nhất của hối phiếu này (bản thứ hai có cùng nội dung ngày tháng không phải trả tiền) trả theo lệnh của SUMITOMO BANK – TOKYO – JAPAN một số tiền là một trăm ngàn đô la mỹ chẵn. Số tiền và chi phí cùng loại tính vào tài khoản: Công ty intimex Hà Nội – Việt Nam Ký phát đòi tiền Ngân hàng Ngoại thƣơng Việt Nam – Hà Nội Theo L/C số 26/12/IM mở ngày 31 tháng 01 năm 2015. Gửi: NH Ngoại thƣơng Việt Nam – Hà Nội Mishubishi co, Ltd Tokyo - Japan 141 Hãy cho biết 1. Loại hối phiếu? 2. Ai là ngƣời xuất khẩu? 3. Ai là ngƣời nhập khẩu? 4. Ai là ngƣời yêu cầu mở L/C? 5. Ai là ngƣời hƣởng lợi hiện hành Hối phiếu 6. Ai là ngƣời có quyền chuyển nhƣợng Hối phiếu? 7. Ai là ngƣời có nghĩa vụ phải ký chấp nhận HP này? 8. Ai là ngƣời lập ra HP? 9. Ngân hàng nào là NH mở L/C? 10. Ngân hàng nào là NH thông báo L/C? 142 2. Séc (Cheque) 143 KHÁI NIỆM Séc (check, cheque) là mệnh lệnh đòi tiền - Vô điều kiện - Do khách hàng lập ra - Yêu cầu Ngân hàng trích từ tài khoản của mình một số tiền nhất định - Thanh toán cho người thụ hưởng Chức năng: - Là phương tiện thanh toán - Có giá trị thanh toán như tiền tệ 144 PHÂN LOẠI Theo tính chất chuyển nhƣợng Séc đích danh (Nominated Check) Séc vô danh (Bearer Check) Séc theo lệnh (Check to oder ) Theo đặc điểm sử dụng Séc tiền mặt Séc chuyển khoản (Check transferable) Séc gạch chéo Séc bảo chi/ Séc xác nhận (Certified check) Séc du lịch (Traverller’s Check) 145 Tính chất chuyển nhượng 1. Séc đích danh Ghi rõ tên người thụ hưởng Không thể chuyển nhượng được bằng thủ tục kí hậu (trên tờ séc ghi: “not to order”) Chỉ có Người thụ hưởng (người được ghi tên trên séc) mới được đến ngân hàng nhận tiền 2. Séc vô danh Không ghi tên người thụ hưởng Chỉ ghi: Trả cho người cầm séc Bất cứ ai cầm séc cũng là người thụ hưởng Khi chuyển nhượng không cần kí hậu mà chỉ cần trao tay 146 Tính chất chuyển nhượng 3. Séc theo lệnh Ghi: trả theo lệnh ngƣời thụ hƣởng ghi trên séc VD: “ Trả theo lệnh của ông X” Có thể chuyển nhƣợng đƣợc bằng thủ tục ký hậu nhƣ đối với hối phiếu 147 Theo đặc điểm sử dụng 1. Séc tiền mặt - Ngân hàng thanh toán sẽ trả trực tiếp bằng tiền mặt - Ghi đích danh người hưởng lợi - Không chuyển nhượng được 2. Séc bảo chi - Được ngân hàng xác nhận việc trả tiền - Đảm bảo khả năng chi trả, chống phát hành séc khống - Ghi: “ Xác nhận số tiền trả đến ngàytại ngân hàng” 148 Theo đặc điểm sử dụng 3. Séc chuyển khoản Người kí phát yêu cầu NH trích từ TK của mình để chuyển sang TK của người khác Không thể chuyển nhượng được Không lĩnh được tiền mặt 149 4. Séc gạch chéo Gạch chéo thƣờng Gạch chéo không ghi tên Ngân hàng lĩnh hộ tiền Ngân hàng nào cũng có thể thực hiện việc thanh toán Gạch chéo đặc biệt Có ghi tên ( ghi tên ngân hàng nào đó) Chỉ có Ngân hàng đó mới có quyền lĩnh hộ tiền -Là loại séc mà trên mặt trƣớc có 2 gạch song song -Không thể dùng để rút tiền mặt, dùng để chuyển khoản trong ngân hàng -Séc gạch chéo do ngƣời thụ hƣởng gạch chéo bằng 2 cách 150 151 Theo đặc điểm sử dụng 5. Séc du lịch - Do ngân hàng phát hành - Ngân hàng phát hành đồng thời là ngân hàng trả tiền - Yêu cầu bất cứ chi nhánh, đại lý nào của NH cũng phải trả tiền cho người cầm séc - Ghi rõ khu vực lĩnh tiền, ngoài khu vực đó không có giá trị lĩnh tiền - Séc in sẵn mệnh giá - Phải có chữ kí của người thụ hưởng - Thời hạn của tờ séc là vô hạn 152 Các bên tham gia A Ngƣời phát hành C Ngƣời thụ hƣởng là ngƣời có tài khoản phát hành séc ở ngân hàng ngân hàng, phải chấp nhận vô điều kiện là ngƣời nhận tiền từ tờ séc: có thể do ngƣời phát hành chỉ đích danh hoặc thông qua chuyển nhƣợng B Ngƣời trả tiền 153 QUY ĐỊNH THỜI GIAN XUẤT TRÌNH SÉC Quốc gia séc lƣu thông trong phạm vi một quốc gia : 8 ngày kể từ ngày ghi trên séc séc lƣu thông giữa các nƣớc cùng châu lục : 20 ngày kể từ ngày ghi trên séc Khác châu lục séc lƣu thông giữa các nƣớc khác châu lục : 70 ngày kể từ ngày ghi trên séc cùng châu lục 154 Hình thức Company Logo Để ngƣời phát hành lƣu những thông tin cần thiết Để trao cho ngƣời thụ hƣởng 155 Nội dung của tờ Séc Những yếu tố bắt buộc: 1. Danh từ Séc 2. Lệnh trả tiền vô điều kiện một số tiền nhất định 3. Người trả tiền 4. Nơi trả tiền 5. Ngày tháng và nơi phát hành 6. Tên, địa chỉ, số hiệu tài khoản và chữ ký của người phát hành séc Company Logo 156 Nội dung của tờ Séc Company Logo 3.Ngƣời trả tiền 5. Ngày phát hành 1. Danh từ Séc 2. Số tiền nhất định 4.Nơi trả tiền 6. Chữ ký ngƣời phát hành 157 ƢU ĐIỂM KHI THANH TOÁN SÉC Thuận lợi và nhanh chóng trong giao dịch mua bán. Người mua hàng ký séc đưa cho người bán và người bán chỉ cần cầm séc ra ngân hàng là có thể nhận được tiền. 158 NHƯỢC ĐIỂM KHI THANH TOÁN SÉC Quy trình giao dịch séc gặp nhiều rủi ro hơn so với tín dụng. Sự nhận dạng và quyền lợi của ngƣời nhận không lệ thuộc vào bất cứ sự xác nhận bên ngoài nào bởi ngƣời nhận có đƣợc công cụ thanh toán trƣớc khi trình nó lên ngân hàng. Ngƣời trả cũng có thể dễ dàng viết séc mà không cần tiền bảo chứng 159 www.themegallery.com 160 160 161 161 MICR – Giải từ tính 162 162 163 Sơ đồ lưu thông SÉC Ngân hàng Người bán hàng Người mua hàng Người bán giao hàng cho nguời mua 1 164 Sơ đồ lƣu thông SÉC Ngân hàng Người bán hàng Người mua hàng Người mua ký phát SÉC cho nguời bán 2 1 165 Sơ đồ lƣu thông SÉC Ngân hàng Người bán hàng Người mua hàng Mang SÉC đến Ngân Hàng lĩnh tiền 1 2 3 166 Sơ đồ lƣu thông SÉC Ngân hàng Người bán hàng Người mua hàng Ngân Hàng thanh toán 1 2 4 3 167 Sơ đồ lƣu thông SÉC Ngân hàng Người bán hàng Người mua hàng Quyết toán SÉC giữa NH và nguời mua 1 2 3 5 4 168 Điểm khác nhau giữa Séc và Hối phiếu SEC Do ngƣời mua lập Là 1 sản phẩm của ngân hàng giao cho khách sử dụng => phải thanh toán thông qua ngân hàng Ngân hàng phải thanh toán cho ngƣời hƣởng thụ ngay khi có yêu cầu Thanh toán bằng tiền mặt hay chuyển khoản tuỳ loại SEC Chỉ có 1 bản cho mỗi giao dịch Không kèm chứng từ HỐI PHIẾU Do ngƣời bán lập Do 1 ngƣời ký phát cho ngƣời khác,yêu cầu trả tiền =>có thể không phải thanh toán thông qua ngân hàng Có kỳ hạn chi trả ở 1 số loại hối phiếu Thƣờng ngƣời nhận lệnh phải thanh toán bằng tiền Có nhiều bản cho 1 giao dịch và đánh số thứ tự Có loại phải kèm chứng từ 169 Các tổ chức cung ứng séc và tham gia vào quá trình thanh toán, thu hộ séc NGÂN HÀNG QUỸ TDND TC PHI TD Ngân hàng Nhà nƣớc VN Kho bạc Nhà nƣớc Ngân hàng thƣơng mại Ngân hàng phát triển Ngân hàng đầu tƣ Ngân hàng chính sách Ngân hàng hợp tác Các loại ngân hàng khác 170 Cấu tạo chung của 1 tờ séc Để ngƣời phát hành lƣu những thông tin cần thiết Để trao cho ngƣời thụ hƣởng 171 Mẫu séc của BIDV Được áp dụng kể từ ngày 15/01/2007 Ngôn ngữ chính: Tiếng Việt Phụ: tiếng nƣớc ngoài thông dụng 9 c m 5 cm 18 cm Séc đƣợc dùng trong thanh toán qua Trung tâm thanh toán bù trừ Kích thƣớc của Séc: Không quy định tiêu chuẩn bắt buộc Số séc Mã NH của người Bị ký phát Số tài khoản Ký phát séc Mã Chứng từ Giải từ tính MICR (tiêu chuẩn in và mực in theo quy định) 172 1 Các yếu tố cụ thể trên phần tách rời Danh từ “SÉC”: Bắt buộc phải có Cho biết đây là chứng từ thanh toán gì? Đƣợc in phía trên (mặt trƣớc) của tờ séc Số tiền: Là 1 số tiền cụ thể, đƣợc ghi cả bằng số v bằng chữ, phải khớp nhau. Nếu có sai lệch, thì số tiền đƣợc thanh toán là số tiền nhỏ hơn 2 2 3 Ngƣời bị ký phát: Tên của NH hoặc TC cung ứng dịch vụ thanh toán (thƣờng đƣợc ghi sẵn) Trách nhiệm thanh toá số tiền ghi trên Séc theo lệ của Ngƣời ký phát 4 “Ngƣời” đƣợc trả tiền: Tên của tổ chức/ Họ & tên của cá nhân ngƣời đƣợc trả tiền 5 Đị điểm than toán: là nơi tờ sé đƣợc tha h toán và do ngƣời ký phát quy định. Nếu trên Séc không ghi thì đƣợc hiểu là han toá ại địa đ ểm KD của ngƣời bị ký phát 6 Ngày ký p át: Là căn cứ đ xác định thời hạ xuất trìn và t an toán séc. Séc tha h toán qu TT.TTBT yêu cầ “Đó g khung cho mỗi ô số để dễ dàng nhận dạng” 7 7 Tên và Chữ ký của ngƣời ký phát 173 CÁC HÀNH VI BỊ CẤM 1. Làm giả công cụ chuyển nhượng, sửa chữa hoặc tẩy xóa các yếu tố trên công cụ chuyển nhượng. 2. Cố ý lưu thông công cụ chuyển nhượng bị làm giả, bị sửa chữa, bị tẩy xóa 3. Ký công cụ chuyển nhượng không đúng thẩm quyền hoặc giả mạo chữ ký trên công cụ chuyển nhượng. 4. Chuyển nhượng công cụ chuyển nhượng khi đã biết công cụ chuyển nhượng này quá hạn thanh toán hoặc đã bị từ chối chấp nhận, bị từ chối thanh toán hoặc đã được thông báo bị mất. 5. Cố ý phát hành công cụ chuyển nhượng khi không đủ khả năng thanh toán. 6. Cố ý phát hành séc sau khi bị đình chỉ quyền phát hành séc. 174 Những điều khoản không cấu thành nên tờ Séc Điều kiện trả tiền: Không đƣợc ghi bất cứ điều kiện nào kể cả có hay không. (Đk trả tiền # Nội dung trả tiền) Chấp nhận: Vì séc đƣợc thanh toán ngay khi xuất trình nên không tồn tại điều khoản này. Tiền lãi: Séc đƣợc thanh toán ngay 1 lần đúng bằng mệnh giá Không đƣợc có điều này Kỳ hạn trả tiền: không đƣợc ấn định một ngày đến hạn cụ thể Nếu không Séc sẽ không có giá trị Miễn trừ bảo đảm trả tiền: Ngƣời phát hành luôn luôn phải đảm bảo sự trả tiền của séc 175 3. Thẻ thanh toán (Payment card) 176 Bản chất của thẻ thanh toán Thẻ thanh toán là một phƣơng tiện thanh toán không dùng tiền mặt, cho phép ngƣời chủ thẻ có thể sử dụng để rút tiền mặt hoặc thanh toán tiền hàng hóa, dịch vụ tại các điểm chấp nhận thanh toán thẻ. Sử dụng: thẻ thanh toán chủ yếu phục vụ cho mục đích tiêu dùng, không thích hợp cho việc mua bán hàng hóa giá trị lớn 177 Hiện nay trên thế giới có nhiều mạng thẻ thanh toán khác nhau song nổi bật nhất là các mạng thẻ + VISA + MASTER CARD + AMERICAN EXPRESS (AMEX) + DINNER’S CLUB + JCB 178 Phân loại thẻ thanh toán + Thẻ tín dụng (Credit card): Là loại thẻ dùng để thanh toán tiền hàng hóa, dịch vụ hay rút tiền mà khi chủ thẻ sử dụng thẻ, ngân hàng chỉ ghi nợ vào tài khoản của khách hàng và gửi cho chủ thẻ một bảng kê hóa đơn để yêu cầu chủ thẻ tham chiếu thanh toán. Mỗi thẻ có hạn mức tín dụng riêng. 179 + Thẻ ghi nợ (Debit card): Là loại thẻ đƣợc dùng để thanh toán tiền hàng hóa, dịch vụ hay rút tiền nhƣng khi chủ thẻ sử dụng thẻ thì ngay lập tức sẽ bị ghi nợ vào tài khoản. Chủ thẻ phải ký quỹ đầy đủ trƣớc khi thanh toán và mỗi thẻ chỉ có một hạn mức thanh toán mà chủ thẻ không đƣợc vƣợt quá mức này 180 Hình thức của thẻ Làm bằng nhựa cứng, có kích thƣớc tiêu chuẩn là 96mm x 54mm x 0,76mm 181 Nội dung của thẻ + Mặt trƣớc: - Các huy hiệu của các tổ chức phát hành thẻ, tên của thẻ nhƣ: VISA. Master Card, AMEX, JCB 182 - Biểu tƣợng của thẻ 183 - Số thẻ: Đƣợc in nổi lên mặt thẻ: tùy theo từng loại thẻ thì số lƣợng các chữ số khác nhau và cấu trúc theo nhóm khác nhau - Ngày hiệu lực của thẻ đƣợc in nổi thông thƣờng theo 2 cách Từ ngày. Đến ngày Đến ngày - Họ tên của chủ thẻ - Thông tin phụ khác tùy thuộc từng loại thẻ 184 + Mặt sau: - Băng từ - Chữ ký của chủ thẻ - Số thẻ - Tên, địa chỉ phát hành thẻ 185 Những vấn đề cần lƣu ý trong cơ chế lƣu thông thẻ * Cơ chế sử dụng đối với chủ sở hữu thẻ - Điều kiện để đƣợc cấp thẻ: Mở một tài khoản vãng lai Có hồ sơ thanh toán tốt Ký hợp đồng sử dụng thẻ tín dụng với một cơ sở của mạng thanh toán - Chủ sở hữu thẻ có thể dùng để thanh toán tiền hàng hóa, dịch vụ tại những cơ sở chấp nhận thẻ, hoặc rút tiền tại những máy rút tiền tự động. - Khi thanh toán tiền hoặc rút tiền ngân hàng chỉ ghi nợ vào tài khoản của họ sau một thời gian nhất định. Cuối mỗi tháng ngân hàng gửi cho chủ thẻ một bảng kê hóa đơn để chủ thẻ tham chiếu và thanh toán. 186 * Cơ chế thanh toán của cơ sở nhận thanh toán bằng thẻ tín dụng + Để có thể nhận thanh toán bằng thẻ tín dụng: Đăng ký (Ký hợp đồng thanh toán) với một cơ sở thanh toán nào đó của mạng thanh toán. Sau khi đăng ký ngân hàng phải cung cấp những công cụ và những thông tin cần thiết phục vụ cho việc thanh toán: Thao tác cơ học Thẻ mẫu, Bản chỉ dẫn quy trình Thông báo về hạn mức thanh toán Tập hóa đơn tƣơng ứng Máy chà thẻ Bảng cập nhật danh mục những thẻ bị đình chỉ thanh toán Đƣợc lắp đặt máy xử lý cấp phép tự động có nối mạng trực tiếp với trung tâm xử lý thẻ của ngân hàng 187 + Khi có khách hàng muốn thanh toán, cơ sở nhận thanh toán phải kiểm tra đầy đủ tính hiệu lực của thẻ, sau khi kiểm tra thật kỹ cơ sở thanh toán mới thực hiện các thao tác thanh toán cần thiết. Thanh toán bằng máy chà thẻ (SGK) Chậm nhất 7 ngày sau khi thanh toán các cơ sở phải gửi 2 hóa đơn đến ngân hàng đăng ký để nhờ thu hộ Thanh toán bằng máy đọc nối mạng (SGK)

File đính kèm:

bai_giang_thanh_toan_quoc_te_chuong_3_cac_phuong_tien_thanh.pdf

bai_giang_thanh_toan_quoc_te_chuong_3_cac_phuong_tien_thanh.pdf