Bài giảng Tài chính quốc tế - Phan Ngọc Bảo Anh

PHƯƠNG PHÁP YẾT TỶ GIÁ

Đồng tiền yết giá (Commodity Currency – C): Là đồng

tiền biểu thị giá trị của nó thông qua đồng tiền khác,

thường có số đơn vị cố định và bằng 1.

Đồng tiền định giá (Terms Currency – T): Là đồng tiền

dùng để xác định giá trị của đồng tiền khác, thường có

số đơn vị thay đổi.

Phương pháp yết giá trực tiếp

Phương pháp yết giá gián tiếp

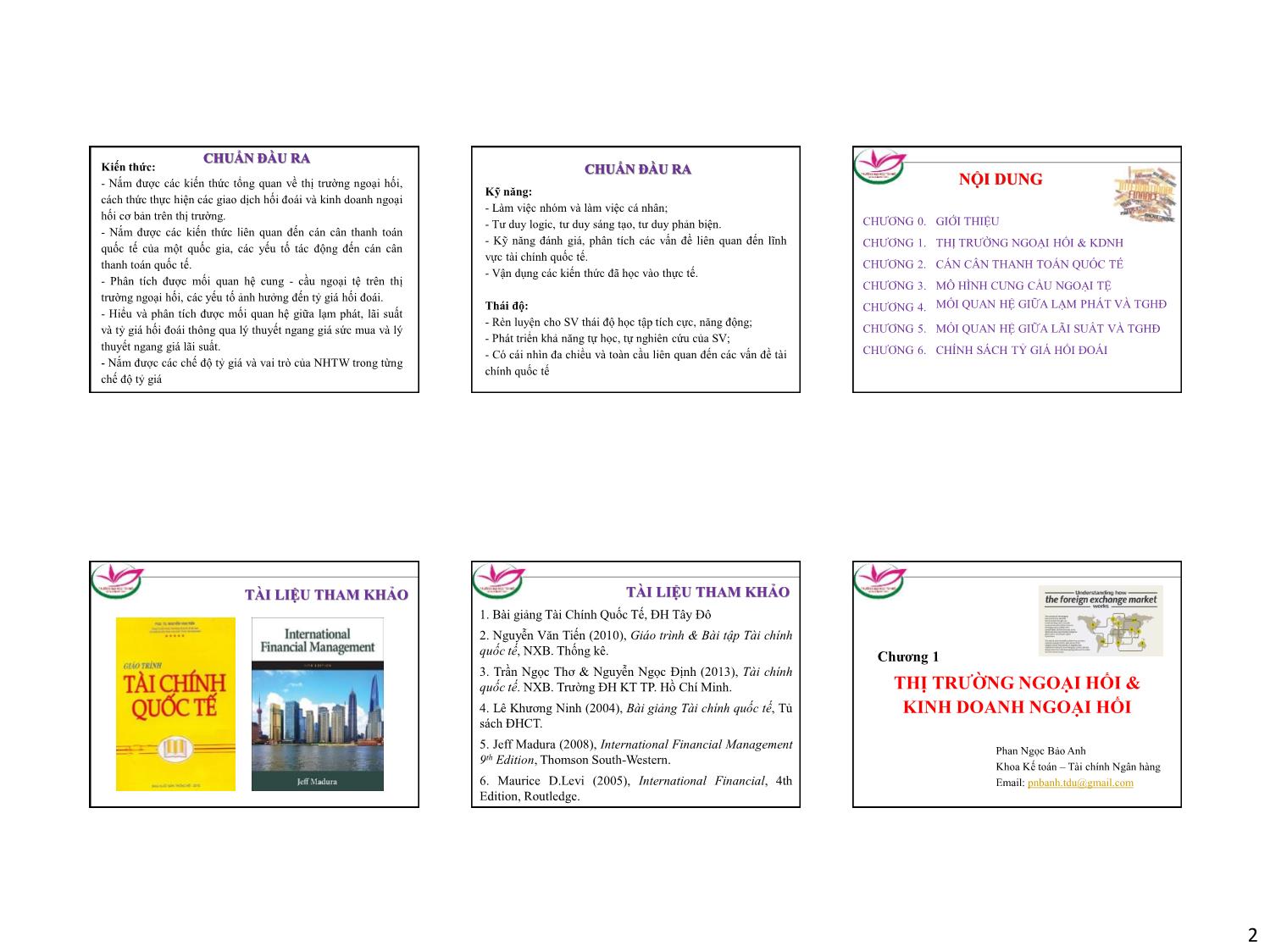

CÁCH ĐỌC TỶ GIÁ

Các con số đằng sau dấu phẩy được đọc theo nhóm hai số.

- Hai số thập phân đầu tiên được gọi là số (figure),

- Hai số kế tiếp đọc là điểm (point)

Ví dụ: Tỷ giá giữa EUR/USD = 1,2815 – 18

=> “Euro – Dollar bằng một, hai mươi tám, mười lăm đến mười tám”

Khi yết tỷ giá người ta thường yết tỷ giá mua đầy đủ, nhưng

tỷ giá bán chỉ yết 2 số cuối

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Tài chính quốc tế - Phan Ngọc Bảo Anh

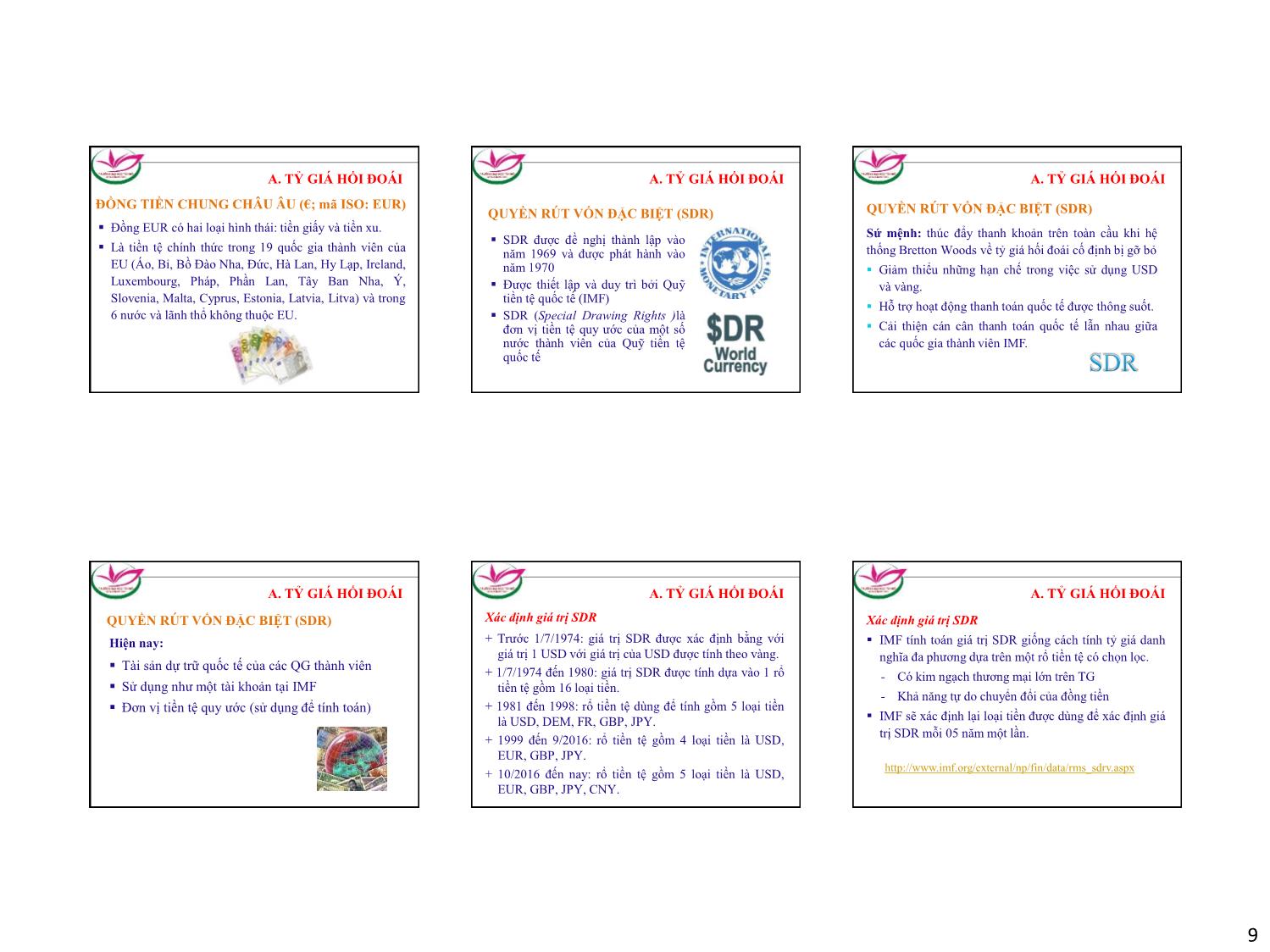

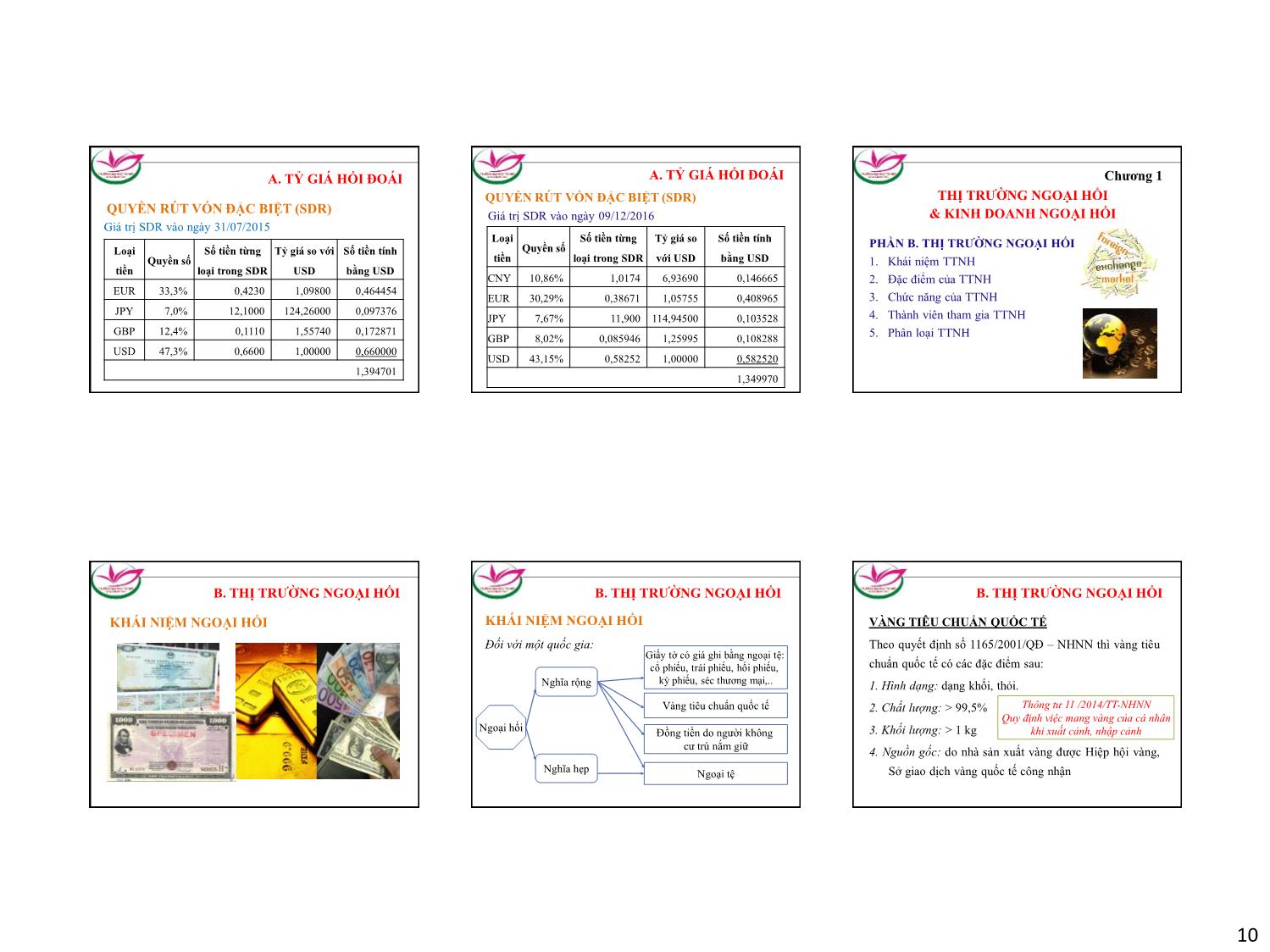

1TÀI CHÍNH QUỐC TẾ Phan Ngọc Bảo Anh Khoa Kế toán – Tài chính Ngân hàng Email: pnbanh.tdu@gmail.com HỌC PHẦN to International Finance to International Finance Tài chính quốc tế? Cơ sở hình thành? Thương Mại Quốc Tế - Chu Chuyển Vốn Quốc Tế LỢI ÍCH – RỦI RO TRONG TOÀN CẦU HÓA ĐẦU TƯ to International Finance Taøi trôï trung vaø daøi haïn Thò tröôøng ñoàng tieàn Chaâu AÂu Thò tröôøng tín duïng Chaâu AÂu vaø traùi phieáu Chaâu AÂu Thò tröôøng chöùng khoaùn quoác teá Thò tröôøng ngoaïi hoái Caùc khaùch haøng nöôùc ngoaøi Taøi trôï trung vaø daøi haïn Xuaát nhaäp khaåu Phaân phoái, chuyeån tieàn vaø taøi trôï Caùc giao dòch ngoaïi hoái Taøi trôï daøi haïn MNC MEÏ Caùc coâng ty con ôû nöôùc ngoaøi Ñaàu tö ngaén haïn vaø taøi trôï Ñaàu tö ngaén haïn vaø taøi trôï Taøi trôï daøi haïn ĐỐI TƯỢNG NGHIÊN CỨU Tầm vĩ mô Hoạt động tài chính quốc tế, các chinh sách quản lý hoạt động TCQT của các QG; chính sách và hoạt động của một số tổ chức TCQT như chính sách TGHĐ, cán cân thanh toán quốc tế, các quan hệ cân bằng quốc tế, nợ nước ngoài và các cuộc khủng hoảng. Tầm vi mô Các hoạt động TCQT của các chủ thể kinh tế, gồm các doanh nghiệp, công ty đa quốc gia, các cá nhân; các nghiệp vụ kinh doanh và phòng ngừa rủi ro trên thị trường TCQT TẦM QUAN TRỌNG Xu thế mở cửa, hội nhập và toàn cầu hóa Các cuộc khủng hoảng tài chính, kinh tế Sự phát triển của công nghệ, kỹ thuật Sự liên kết của các thị trường tài chính Các quan hệ tài chính quốc tế trở nên phức tạp hơn to International Finance 2CHUẨN ĐẦU RA Kiến thức: - Nắm được các kiến thức tổng quan về thị trường ngoại hối, cách thức thực hiện các giao dịch hối đoái và kinh doanh ngoại hối cơ bản trên thị trường. - Nắm được các kiến thức liên quan đến cán cân thanh toán quốc tế của một quốc gia, các yếu tố tác động đến cán cân thanh toán quốc tế. - Phân tích được mối quan hệ cung - cầu ngoại tệ trên thị trường ngoại hối, các yếu tố ảnh hưởng đến tỷ giá hối đoái. - Hiểu và phân tích được mối quan hệ giữa lạm phát, lãi suất và tỷ giá hối đoái thông qua lý thuyết ngang giá sức mua và lý thuyết ngang giá lãi suất. - Nắm được các chế độ tỷ giá và vai trò của NHTW trong từng chế độ tỷ giá CHUẨN ĐẦU RA Kỹ năng: - Làm việc nhóm và làm việc cá nhân; - Tư duy logic, tư duy sáng tạo, tư duy phản biện. - Kỹ năng đánh giá, phân tích các vấn đề liên quan đến lĩnh vực tài chính quốc tế. - Vận dụng các kiến thức đã học vào thực tế. Thái độ: - Rèn luyện cho SV thái độ học tập tích cực, năng động; - Phát triển khả năng tự học, tự nghiên cứu của SV; - Có cái nhìn đa chiều và toàn cầu liên quan đến các vấn đề tài chính quốc tế NỘI DUNG CHƯƠNG 0. GIỚI THIỆU CHƯƠNG 1. THỊ TRƯỜNG NGOẠI HỐI & KDNH CHƯƠNG 2. CÁN CÂN THANH TOÁN QUỐC TẾ CHƯƠNG 3. MÔ HÌNH CUNG CẦU NGOẠI TỆ CHƯƠNG 4. MỐI QUAN HỆ GIỮA LẠM PHÁT VÀ TGHĐ CHƯƠNG 5. MỐI QUAN HỆ GIỮA LÃI SUẤT VÀ TGHĐ CHƯƠNG 6. CHÍNH SÁCH TỶ GIÁ HỐI ĐOÁI TÀI LIỆU THAM KHẢO TÀI LIỆU THAM KHẢO 1. Bài giảng Tài Chính Quốc Tế, ĐH Tây Đô 2. Nguyễn Văn Tiến (2010), Giáo trình & Bài tập Tài chính quốc tế, NXB. Thống kê. 3. Trần Ngọc Thơ & Nguyễn Ngọc Định (2013), Tài chính quốc tế. NXB. Trường ĐH KT TP. Hồ Chí Minh. 4. Lê Khương Ninh (2004), Bài giảng Tài chính quốc tế, Tủ sách ĐHCT. 5. Jeff Madura (2008), International Financial Management 9th Edition, Thomson South-Western. 6. Maurice D.Levi (2005), International Financial, 4th Edition, Routledge. Phan Ngọc Bảo Anh Khoa Kế toán – Tài chính Ngân hàng Email: pnbanh.tdu@gmail.com Chương 1 THỊ TRƯỜNG NGOẠI HỐI & KINH DOANH NGOẠI HỐI 12 3Tài Chính Quốc Tế Khoa Kế Toán – Tài Chính Ngân Hàng Nắm được những vấn đề cơ bản liên quan đến TGHĐ và TTNH Nắm được cách thức thực hiện các giao dịch hối đoái và kinh doanh ngoại hối cơ bản trên thị trường Bài tập vận dụng Chương 1 THỊ TRƯỜNG NGOẠI HỐI & KINH DOANH NGOẠI HỐI TÀI LIỆU THAM KHẢO 1. Bài giảng Tài chính quốc tế, ĐH Tây Đô 2. Nguyễn Văn Tiến (2010), Giáo trình & Bài tập Tài chính quốc tế, NXB. Thống kê. 3. Nguyễn Văn Tiến (2012), Giáo trình Kinh doanh ngoại hối, NXB. Thống kê. 4. Jeff Madura (2008), International Financial Management 9th Edition, Thomson South-Western. 5. Maurice D.Levi (2005), International Financial, 4th Edition, Routledge. Tài Chính Quốc Tế Khoa Kế Toán – Tài Chính Ngân Hàng PHẦN A. TỶ GIÁ HỐI ĐOÁI PHẦN B. THỊ TRƯỜNG NGOẠI HỐI PHẦN C. NGHIỆP VỤ KINH DOANH NGOẠI HỐI Chương 1 THỊ TRƯỜNG NGOẠI HỐI & KINH DOANH NGOẠI HỐI PHẦN A. TỶ GIÁ HỐI ĐOÁI 1. Khái niệm tỷ giá 2. Phương pháp yết tỷ giá 3. Các loại tỷ giá hối đoái 4. Sự tăng và giảm giá của đồng tiền 5. Đo lường sức mạnh của đồng tiền 6. Tiền tệ đa thành phần Chương 1 THỊ TRƯỜNG NGOẠI HỐI & KINH DOANH NGOẠI HỐI KHÁI NIỆM TỶ GIÁ HÀNG HÓA TỶ GIÁ TIỀNQuan hệ so sánh giữa hai tiền tệ của hai nước với nhau 1 USD = 1,0493 CAD 1 USD = 22.250 VND Khái niệm học thuật Giá cả của một đơn vị tiền tệ nước này thể hiện ... ỆCH - UEH 71 HIỆU ỨNG FISHER TRONG NƯỚC Hiệu ứng Fisher đề cập đến mối quan hệ giữa lãi suất danh nghĩa và lạm phát trong một quốc gia: (1+i) = (1+r)(1+π) i = r + π + r π i ≈ r + π Lãi suất danh nghĩa bằng lãi suất thực cộng với một phần bù cho lạm phát (inflation premium) HIỆU ỨNG FISHER QUỐC TẾ - IFE IFE được tạo nên từ sự kết hợp UIP và PPP Theo PPP : %∆E = 𝜋 - 𝜋∗ Theo UIP : %∆E = 𝑖 - 𝑖∗ Từ đây, kết hợp với Hiệu ứng Fisher, ta có Hiệu ứng Fisher quốc tế (IFE) như sau: 𝑖 - 𝑖∗ = 𝜋 - 𝜋∗ ⇔ 𝑖 − 𝜋 = 𝑖∗ − 𝜋∗ r = r* Ý nghĩa? HIỆU ỨNG FISHER QUỐC TẾ Phát biểu: IFE: mức chênh lệch lãi suất danh nghĩa phản ánh mức chênh lệch tỷ lệ lạm phát kỳ vọng giữa hai QG IFE: lãi suất thực giữa các quốc gia có khuynh hướng tiến đến trạng thái ngang bằng nhau Hệ quả: Hoạt động arbitrage trên các thị trường khác nhau góp phần duy trì trạng thái ngang giá lãi suất thực giữa các QG 3 điều kiện PPP, UIP, và IFE bổ sung và liên kết chặt chẽ với nhau PHÂN TÍCH HIỆU ỨNG FISHER QUỐC TẾ BẰNG ĐỒ THỊ i – i* -5 -3 -1 1 -1 %Δ trong tỷ giá giao ngay của đồng ngoại tệ Đường hiệu ứng Fisher quốc tế 1 3 5-3-5 3 5 J F GE H MỐI QUAN HỆ GIỮA LẠM PHÁT, LÃI SUẤT VÀ TỶ GIÁ Tỷ giá kỳ hạn Phần bù hoặc Chiết khấu Chênh lệch lạm phát Tỷ giá hối đoái kỳ vọng Chênh lệch lãi suất Ngang giá lãi suất (IRP) Hiệu ứng Fisher Hiệu ứng Fisher quốc tế (IFE) PPP QUAN HỆ GIỮA TỶ GIÁ VÀ LÃI SUẤT Quan hệ giữa tỷ giá và giá cả: PPP PPP được xác lập khi không có cơ hội kinh doanh chênh lệch giá trên thị trường hàng hóa Quan hệ giữa tỷ giá và lãi suất: IRP IRP được xác lập khi không có cơ hội kinh doanh chênh lệch giá trên thị trường tài chính Do giá tài sản tài chính điều chỉnh trước thông tin mới nhanh hơn so với giá hàng hóa nên PPP không xác lập trong ngắn hạn 72 MỐI QUAN HỆ GIỮA LẠM PHÁT, LÃI SUẤT VÀ TỶ GIÁ (A) Mối quan hệ ngang bằng sức mua (PPP) Dự báo sự thay đổi tỷ giá dựa trên chênh lệch tỷ giá lạm phát kỳ vọng (B) Hiệu ứng Fisher (FE) Lãi suất danh nghĩa tại một QG ngang bằng với lãi suất thực (r) cộng với phần bù lạm phát kỳ vọng (𝜋) (C) Hiệu ứng Fisher quốc tế (IFE) Mức thay đổi tỷ giá ngang bằng với mức chênh lệch lãi suất giữa các QG (D) Mối quan hệ ngang bằng lãi suất (IRP) Mức chênh lệch lãi suất giữa các QG ngang bằng với điểm kỳ hạn của tỷ giá kỳ hạn (E) Tỷ giá kỳ hạn không thiên lệch (UFR) Tỷ giá kỳ hạn là chỉ số dự báo không thiên lệch về tỷ giá giao ngay trong tương lai SO SÁNH IRP, PPP, IFE IRP PPP IFE Biến số chính Phần bù (chiết khấu) kỳ hạn Chênh lệch lãi suất Tỷ lệ thay đổi giá trị đồng ngoại tệ Chênh lệch tỷ lệ lạm phát Tỷ lệ thay đổi giá trị đồng ngoại tệ Chênh lệch lãi suất Mối quan hệ Lãi suất – Tỷ giá kỳ hạn Lạm phát – Tỷ giá giao ngay Lãi suất – Tỷ giá giao ngay Công thức p = 𝑖 − 𝑖∗ ∆𝐸 = π– 𝜋∗ 𝑖 - 𝑖∗ = 𝜋 - 𝜋∗ Nguyên nhân Arbitrge giữa tỷ giá kỳ hạn và tỷ giá giao ngay Arbitrge diễn ra trong hàng hóa và dịch vụ Arbitrge trong các khế ước thương mại theo 2 loại đồng tiền SO SÁNH IRP, PPP, IFE IRP PPP IFE Trường hợp áp dụng Xác định tỷ giá kỳ hạn tại một thời điểm nhất định Giải thích sự thay đổi của tỷ giá hối đoái trong một thời kỳ Giải thích sự thay đổi của tỷ giá hối đoái trong một thời kỳ Khả năng duy trì Nhìn chung, IRP thường duy trì IRP có khả năng duy trì tốt hơn PPP PPP có hiệu quả trong dài hạn nhưng kém trong ngắn hạn PPP vẫn có thể duy trì khi IFE không đúng IFE có hiệu quả trong dài hạn nhưng kém trong ngắn hạn Do xuất phát từ PPP nên IFE chỉ đúng khi PPP đúng SO SÁNH IRP, PPP, IFE IRP PPP IFE Lý do lý thuyết không duy trì liên tục Chi phí tiềm ẩn phát sinh khi đầu tư ra nước ngoài Do không có hàng hóa thay thế hàng nhập khẩu Do chênh lệch lãi suất không do chênh lệch lạm phát tạo ra Ứng dụng Dùng để phát hiện các cơ hội CIA Dự báo tỷ giá hối đoái tương lai Dùng để so sánh mức sống của người dân ở những nước khác nhau Dùng trong dự báo tỷ giá hối đoái KIỂM NGHIỆM IRP Sai lệch so với IRP là do: Chi phí giao dịch Rào cản dòng vốn quốc tế Rủi ro chính trị NĐT muốn mở rộng biên lợi nhuận nhằm giảm rủi ro Các bằng chứng thực nghiệm hỗ trợ: Các giao dịch thị trường tiền tệ euro Sai lệch so với IRP chủ yếu là do kiểm soát vốn, thuế và các rào cản chuyển giao vốn khác và chi phí giao dịch Kỳ vọng thay đổi tỷ giá giao ngay Điểm kỳ hạn Chênh lệch lãi suất danh nghĩa Kỳ vọng chênh lệch lạm phát Tỷ giá kỳ hạn là ước lượng không chệch của tỷ giá giao ngay Hiệu ứng Fisher quốc tế Ngang giá sức mua Ngang giá lãi suất không có bảo hiểm Ngang giá lãi suất có bảo hiểm 73 CHƯƠNG 6 CHÍNH SÁCH TỶ GIÁ HỐI ĐOÁI Phan Ngọc Bảo Anh Khoa Kế toán – Tài chính Ngân hàng Email: pnbanh.tdu@gmail.com TÀI CHÍNH QUỐC TẾ TÀI LIỆU THAM KHẢO 1. Bài giảng Tài chính quốc tế, ĐH Tây Đô 2. Nguyễn Văn Tiến (2010), Giáo trình & Bài tập Tài chính quốc tế, NXB. Thống kê. 3. Trần Ngọc Thơ & Nguyễn Ngọc Định (2013), Tài chính quốc tế, NXB Trường Đại học Kinh tế TPHCM. 4. Jeff Madura (2008), International Financial Management 9th Edition, Thomson South-Western. 5. Maurice D.Levi (2005), International Financial, 4th Edition, Routledge. KHÁI NIỆM CHÍNH SÁCH TỶ GIÁ HỐI ĐOÁI CAN THIỆP CỦA NHTW TRONG CHÍNH SÁCH TỶ GIÁ HỆ THỐNG TỶ GIÁ HỐI ĐOÁI NỘI DUNG CHƯƠNG 6 CHÍNH SÁCH TỶ GIÁ HỐI ĐOÁI Khái niệm Chính sách tỷ giá là những hoạt động của Chính phủ (mà đại diện thường là NHTW) thông qua một chế độ tỷ giá nhất định và hệ thống các công cụ can thiệp nhằm duy trì một mức tỷ giá cố định hay tác động để tỷ giá biến động đến một mức cần thiết phù hợp với mục tiêu chính sách kinh tế quốc gia (Nguyễn Văn Tiến, 2010) CHÍNH SÁCH TỶ GIÁ HỐI ĐOÁI CHẾ ĐỘ TỶ GIÁ Cực M Cực G G = 100; M = 0 (cố định) M = 100; G = 0 (thả nổi) Kết hợp: M+G = 100 M # 0; G # 0 Thả nổi có điều tiết Sơ đồ sự kết hợp vai trò của thị trường và chính phủ Tập hợp các quy tắc, cơ chế xác định và điều tiết tỷ giá của quốc gia Quyết định số 2730/QĐ-NHNN về việc công bố tỷ giá trung tâm của VND với USD, tỷ giá tính chéo của VND với một số loại ngoại tệ khác. 74 Thông tư số 15/2015/TT-NHNN về hướng dẫn giao dịch ngoại tệ trên thị trường ngoại tệ của các tổ chức tín dụng được phép hoạt động ngoại hối CƠ CHẾ ĐIỀU HÀNH TỶ GIÁ MỚI CỦA VN Bắt đầu từ ngày 04/1/2016, NHNN chính thức áp dụng cơ chế điều hành tỷ giá mới là tỷ giá trung tâm, thay cho tỷ giá bình quân liên ngân hàng trước đây, theo đó: - Tỷ giá trung tâm của VND so với USD sẽ do NHNN công bố hàng ngày, và có thể được điều chỉnh theo hai chiều lên/xuống. - Cơ sở để các tổ chức tín dụng, chi nhánh NH nước ngoài được phép thực hiện hoạt động kinh doanh, cung ứng dịch vụ ngoại hối xác định tỷ giá mua/bán trong biên độ cho phép của NHNN là +/-3%. CƠ CHẾ ĐIỀU HÀNH TỶ GIÁ MỚI CỦA VN Tỷ giá trung tâm được xác định trên cơ sở tham chiếu 3 cấu phần: + Diễn biến tỷ giá bình quân gia quyền trên thị trường ngoại tệ liên ngân hàng. + Diễn biến tỷ giá trên thị trường quốc tế của một số đồng tiền của các nước có quan hệ thương mại, vay, trả nợ, đầu tư lớn với Việt Nam gồm: USD, THB, EUR, CNY, SGD, JPY, KRW, TWD; + Các cân đối kinh tế vĩ mô, tiền tệ và phù hợp với mục tiêu chính sách tiền tệ. VIỆT NAM Năm 2015: - Sức ép phá giá mạnh kỷ lục của CNY và một loạt đồng tiền Châu Á chủ chốt khác; - Fed tăng lãi suất cơ bản USD thêm 0,25%; - Cam kết điều chỉnh tỷ giá không quá 2% bị phá vỡ. - DTNH vẫn rất mỏng và chi phí tài chính quá lớn. Dự báo năm 2016: - Fed sẽ tiếp tục tăng lãi suất; - Đồng CNY chính thức đưa vào rổ tiền tệ IMF; - Tỷ giá USD/CNY tiềm ẩn nhiều yếu tố khó lường; - Cán cân thương mại VN có thể tiếp tục thâm hụt tạo áp lực lên cán cân thanh toán tổng thể. - Hình thành cộng đồng kinh tế Asean; các hiệp định đã ký kết Sức ép tỷ giá 75 Các hệ thống tỷ giá hối đoái theo phân loại truyền thống Các hệ thống tỷ giá hối đoái theo phân loại của IMF Can thiệp của NHTW trong chính sách tỷ giá HỆ THỐNG TỶ GIÁ HỐI ĐOÁI HỆ THỐNG TGHĐ TRUYỀN THỐNG Theo cách phân loại truyền thống: 1. Hệ thống tỷ giá hối đoái cố định (Fixed exchange rate system) 2. Hệ thống tỷ giá hối đoái thả nổi hoàn toàn/tự do (Completely/Freely floating exchange rate system) 3. Hệ thống tỷ giá hối đoái hỗn hợp, pha trộn giữa cố định và thả nổi (Mixed exchange rate system). HỆ THỐNG TGHĐ TRUYỀN THỐNG Trong hệ thống tỷ giá hối đoái cố định, tỷ giá hối đoái hoặc được giữ không đổi hoặc chỉ được cho phép dao động trong một phạm vi rất hẹp. Nếu một khi tỷ giá hối đoái bắt đầu dao động quá nhiều, chính phủ có thể can thiệp để duy trì tỷ giá hối đoái trong vòng giới hạn của phạm vi cho phép. HỆ THỐNG TGHĐ TRUYỀN THỐNG Từ năm 1944 đến 1971, tỷ giá hối đoái được cố định theo một hệ thống hoạch định tại hội nghị Bretton Woods. Mỗi đồng tiền được định giá theo vàng. Vì tất cả các đồng tiền đều được định giá theo vàng, giá trị của chúng đối với nhau cố định. Các chính phủ đã can thiệp vào các thị trường ngoại hối để đảm bảo tỷ giá hối đoái không dao động quá 1% cao hơn hay thấp hơn tỷ giá đã định ban đầu. Mỹ có thâm hụt cán cân mậu dịch, điều này cho thấy giá trị của đồng đô la quá cao, giá trị của vài đồng tiền cần được điều chỉnh để tái lập một dòng thanh toán cân bằng hơn giữa các nước. Tháng 12/1972, hiệp định Smithsonian được thiếp lập đã yêu cầu đồng đô la Mỹ giảm giá khoảng 8% so với các đồng tiền khác. Biên độ của dao động giá trị của các đồng tiền được nới rộng đến ± 2,25% của tỷ giá ấn định. Tháng 3/1973, hiệp định Smithsonian chấm dứt, kết thúc kỷ nguyên Bretton Woods. Hiệp định Smithsonian 76 HỆ THỐNG TGHĐ TRUYỀN THỐNG Trong hệ thống tỷ giá thả nổi tự do, tỷ giá sẽ được các lực thị trường ấn định mà không có sự can thiệp của chính phủ. Ưu điểm của hệ thống tỷ giá thả nổi tự do so với cố định: Ngăn cản sự lây lan của các căn bệnh kinh tế, giúp duy trì sự ổn định chung của thị trường thế giới. Giảm bớt áp lực can thiệp của NHTW. Nâng cao hiệu quả hoạt động của thị trường tài chính. HỆ THỐNG TGHĐ TRUYỀN THỐNG Trong hệ thống tỷ giá thả nổi tự do, tỷ giá sẽ được các lực thị trường ấn định mà không có sự can thiệp của chính phủ. THUẬN LỢI Duy trì sự ổn định chung của thế giới, ngăn cản sự lây lan của các “căn bệnh” kinh tế (lạm phát, thất nghiệp,...) Giảm bớt áp lực cho NHTW Nâng cao hiệu quả của thị trường tài chính BẤT LỢI Làm trầm trọng thêm các vấn đề kinh tế của một QG Khó khăn cho các MNC trong việc tính toán và quản lý rủi ro tỷ giá HỆ THỐNG TGHĐ TRUYỀN THỐNG Hệ thống tỷ giá hối đoái hỗn hợp, pha trộn giữa cố định và thả nổi: Hệ thống dãi băng tỷ giá Hệ thống tỷ giá con rắn tiền tệ Hệ thống tỷ giá hối đoái thả nổi có quản lý Chế độ tỷ giá chuẩn tiền tệ HỆ THỐNG TGHĐ TRUYỀN THỐNG Hệ thống dãi băng tỷ giá 19.000 Biên độ trên 17.100 Biên độ dưới 20.900 Vùng tỷ giá mục tiêu HỆ THỐNG TGHĐ TRUYỀN THỐNG Hệ thống tỷ giá con rắn tiền tệ A 19.000 20.000 F G DCB E VND/USD Thaùng1 2 3 HỆ THỐNG TGHĐ TRUYỀN THỐNG Hệ thống tỷ giá thả nổi có quản lý Hệ thống nằm đâu đó giữa cố định và thả nổi tự do. Giống hệ thống thả nổi tự do ở điểm các tỷ giá được cho phép dao động hàng ngày và không có các biên độ chính thức. Giống hệ thống cố định ở điểm các chính phủ có thể và đôi khi đã can thiệp để tránh đồng tiền nước họ không đi quá xa theo một hướng nào đó. 77 Tỷ giá hối đoái cố định Con rắn tiền tệ Thả nổi có quản lý Dãi băng tỷ giáù Thả nổi tự do Tính linh hoạt tăng dần của các hệ thống tỷ giá HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Cơ chế tỷ giá không có đồng tiền pháp định riêng (Exchange Arrangements with No Separate Legal Tender) HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Theo cách phân loại của IMF: 1. Neo cố định (hard peg) 2. Neo linh hoạt (soft peg) 3. Thả nổi (floating) HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Cơ chế tỷ giá neo cố định điển hình hiện nay trên thế giới là “chuẩn tiền tệ” (Currency Board) Các quốc gia đã từng áp dụng cơ chế này là Achentina, Estonia, Lithuania HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Nhóm cơ chế tỷ giá neo linh hoạt, có thể chia thành: Neo tỷ giá cố định truyền thống, trong cơ chế này tỷ giá chỉ dao động trong một biên độ hẹp, khoảng 1%. Kiểu con rắn tiền tệ, trong cơ chế này tỷ giá có thể dao động trong biên độ rộng hơn. HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Nhóm cơ chế tỷ giá neo linh hoạt, có thể chia thành: Cố định thông thường (Conventional Fixed Peg Arrangements) Cố định với biên độ dao động rộng (Pegged Exchange Rates within Horizontal Bands) Cố định trượt – con rắn tiền tệ (Crawling Pegs) Cố định trượt có biên độ (Exchange Rates within Crawling Bands) 78 HỆ THỐNG TGHĐ THEO PHÂN LOẠI IMF Nhóm cơ chế tỷ giá thả nổi chia thành 2 loại: Thả nổi có điều tiết không công bố trước (managed floating with no preannounced path for the exchange rate) Thả nổi hoàn toàn (independent floating) CAN THIỆP CỦA NHTW Các lý do chính để các NHTW quản lý tỷ giá hối đoái là: Làm dịu bớt các biến động tỷ giá hối đoái Thiết lập TGHĐ trong vùng biên độ ẩn nào đó theo mục tiêu chính sách của Chính phủ. Ứng phó với các xáo trộn tạm thời Một cách tổng quát thì can thiệp của NHTW được chia làm hai nhóm: can thiệp trực tiếp và can thiệp gián tiếp. CAN THIỆP TRỰC TIẾP Phương pháp can thiệp trực tiếp của NHTW để buộc đồng nội tệ giảm giá là bán nội tệ ra thị trường, đổi đồng nội tệ lấy các ngoại tệ khác trong thị trường ngoại hối Can thiệp không vô hiệu hóa Can thiệp vô hiệu hóa Can thiệp vô hiệu hóa là NHTW thực hiện can thiệp lên TGHĐ nhưng vẫn không làm thay đổi lượng cung tiền trong lưu thông bằng cách sử dụng cùng một lúc hai nghiệp vụ, một nghiệp vụ mua bán ngoại tệ trên thị trường ngoại hối, một nghiệp vụ dùng để bù trừ lại lượng cung cầu tiền bị thay đổi bởi nghiệp vụ can thiệp tỷ giá. Can thiệp không vô hiệu hóa chỉ đơn thuần là một nghiệp vụ can thiệp tỷ giá trực tiếp và có làm thay đổi lượng cung tiền trong lưu thông. CAN THIỆP TRỰC TIẾP CAN THIỆP GIÁN TIẾP Can thiệp gián tiếp thông qua chính sách của CP Can thiệp gián tiếp qua các hàng rào của CP CAN THIỆP GIÁN TIẾP Can thiệp gián tiếp thông qua chính sách của chính phủ NHTW có thể tác động đến giá trị đồng nội tệ một cách gián tiếp bằng cách tác động đến các yếu tố có ảnh hưởng đến đồng nội tệ Thí dụ, NHTW có thể cố gắng hạ thấp lãi suất nội tệ để làm nản lòng các nhà đầu tư nước ngoài trong việc đầu tư vào chứng khoán trong nước, do đó tạo áp lực giảm giá đồng nội tệ 79 CAN THIỆP GIÁN TIẾP Can thiệp gián tiếp qua các hàng rào của chính phủ Chính phủ cũng có thể tác động một cách gián tiếp đến các TGHĐ bằng cách áp đặt các hàng rào đối với tài chính và mậu dịch quốc tế. Thí dụ, nếu Chính phủ Mỹ muốn tăng giá đồng đô la, họ có thể đánh thuế trên hàng nhập khẩu nhằm làm giảm nhập khẩu. Hành động này sẽ làm giảm nhu cầu của Mỹ đối với các ngoại tệ và tạo một áp lực tăng giá đồng đô la.

File đính kèm:

bai_giang_tai_chinh_quoc_te_phan_ngoc_bao_anh.pdf

bai_giang_tai_chinh_quoc_te_phan_ngoc_bao_anh.pdf