Bài giảng Phân tích tài chính - Bài 4+5: Chiết khấu ngân lưu. Giá trị hiện tại

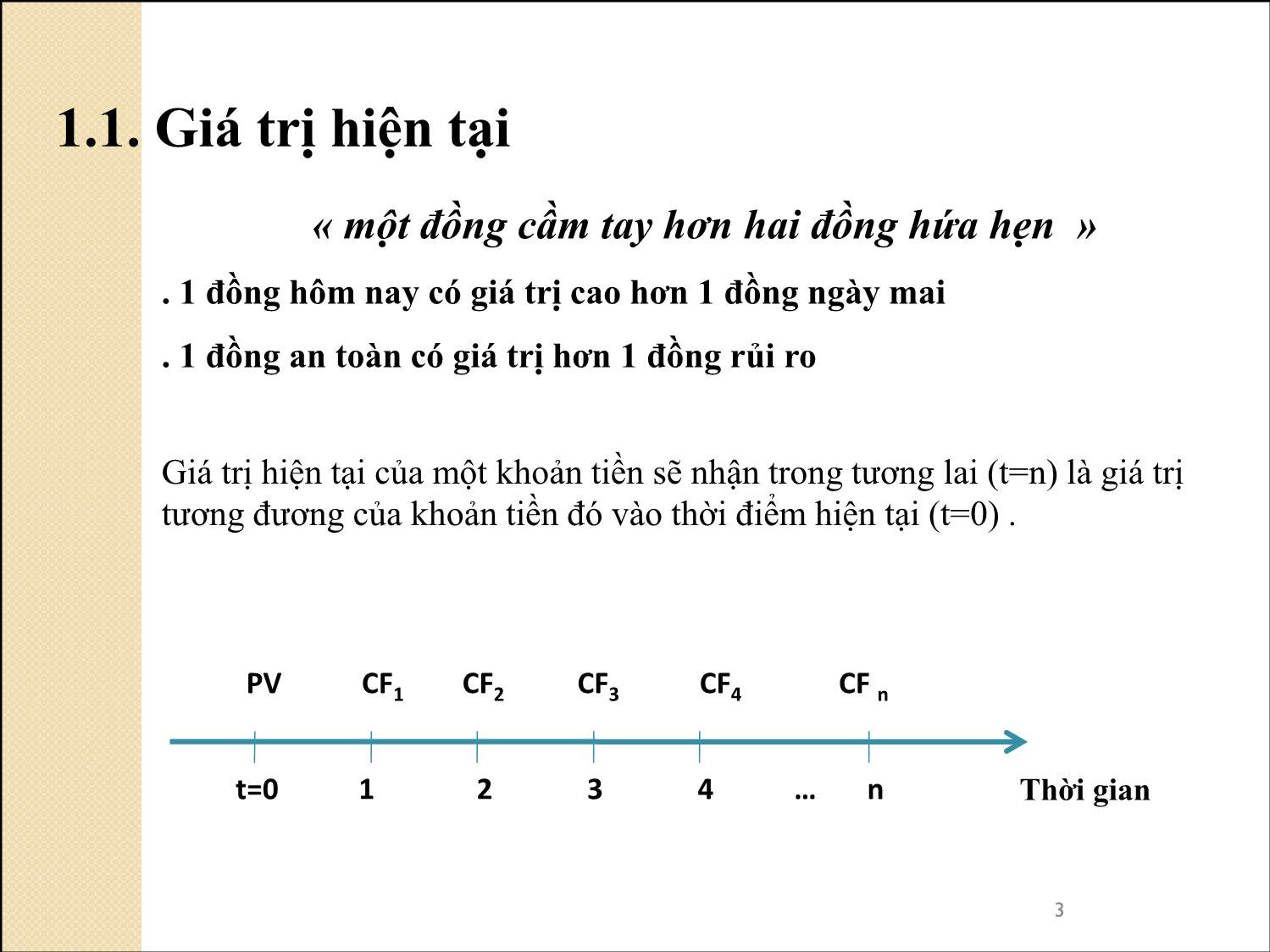

« một đồng cầm tay hơn hai đồng hứa hẹn »

. 1 đồng hôm nay có giá trị cao hơn 1 đồng ngày mai

. 1 đồng an toàn có giá trị hơn 1 đồng rủi ro

Giá trị hiện tại của một khoản tiền sẽ nhận trong tương lai (t=n) là giá trị

tương đương của khoản tiền đó vào thời điểm hiện tại (t=0) .

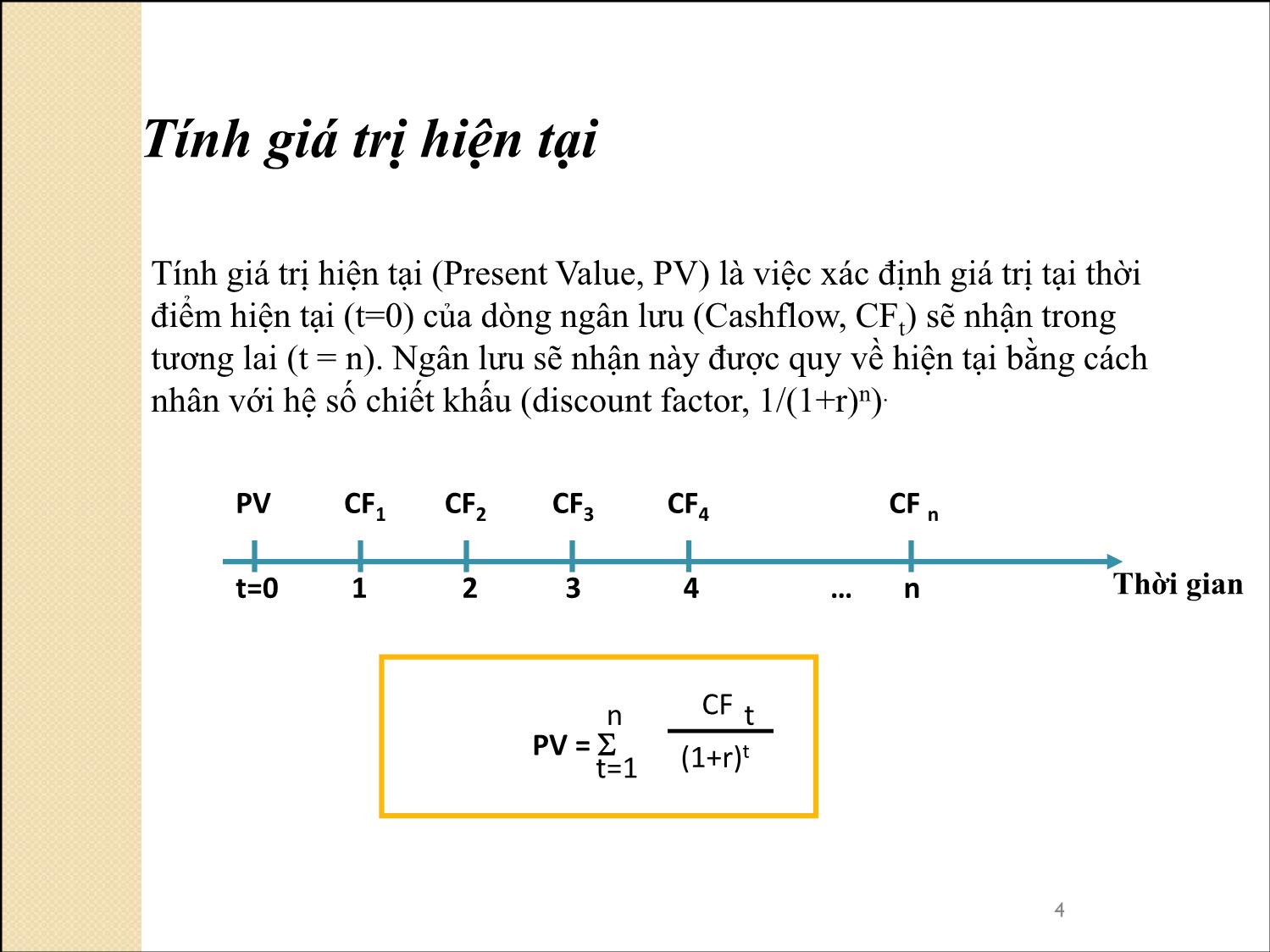

Tính giá trị hiện tại

Tính giá trị hiện tại (Present Value, PV) là việc xác định giá trị tại thời

điểm hiện tại (t=0) của dòng ngân lưu (Cashflow, CFt) sẽ nhận trong

tương lai (t = n). Ngân lưu sẽ nhận này được quy về hiện tại bằng cách

nhân với hệ số chiết khấu (discount factor, 1/(1+r)n)

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Phân tích tài chính - Bài 4+5: Chiết khấu ngân lưu. Giá trị hiện tại", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Phân tích tài chính - Bài 4+5: Chiết khấu ngân lưu. Giá trị hiện tại

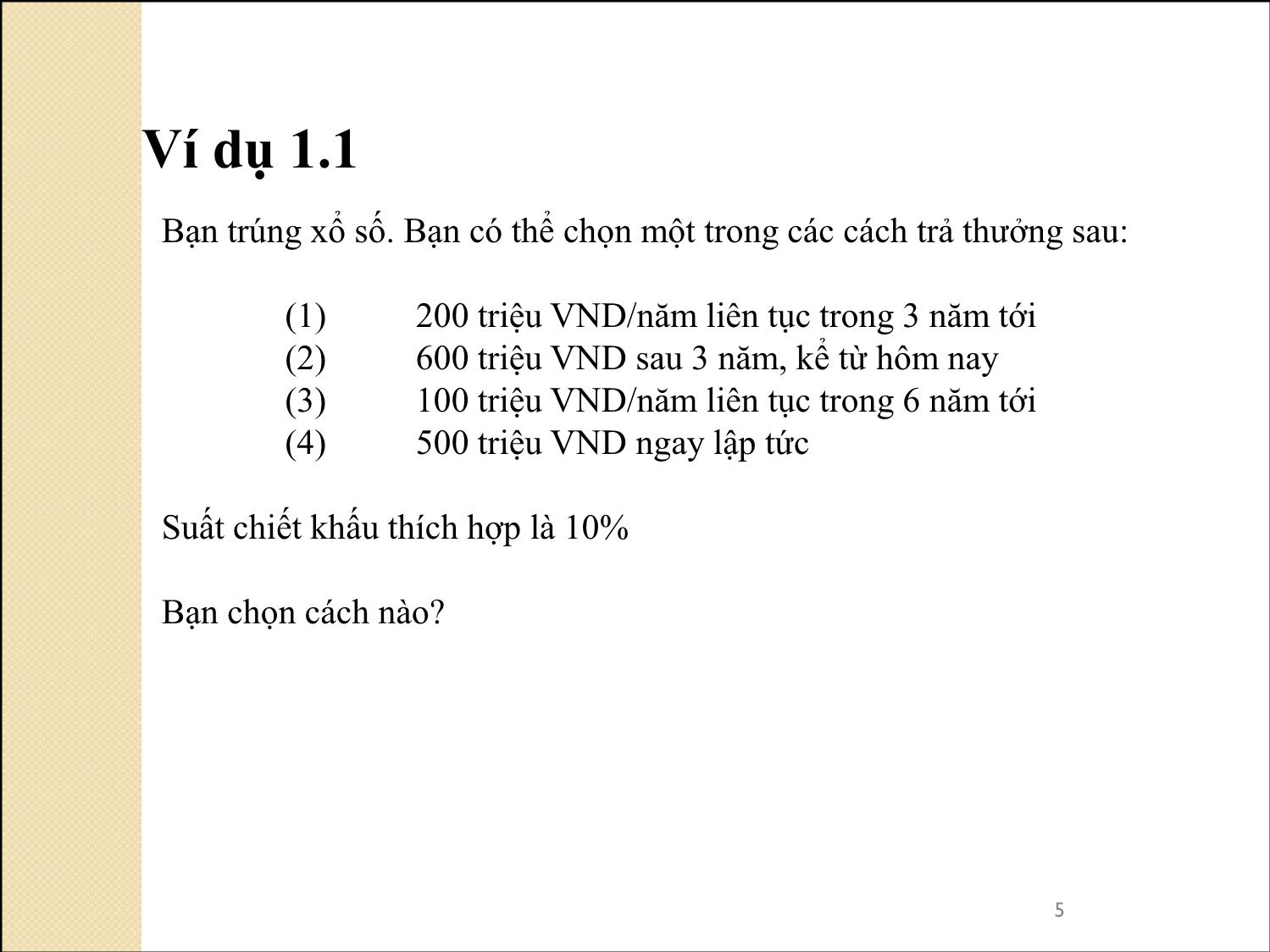

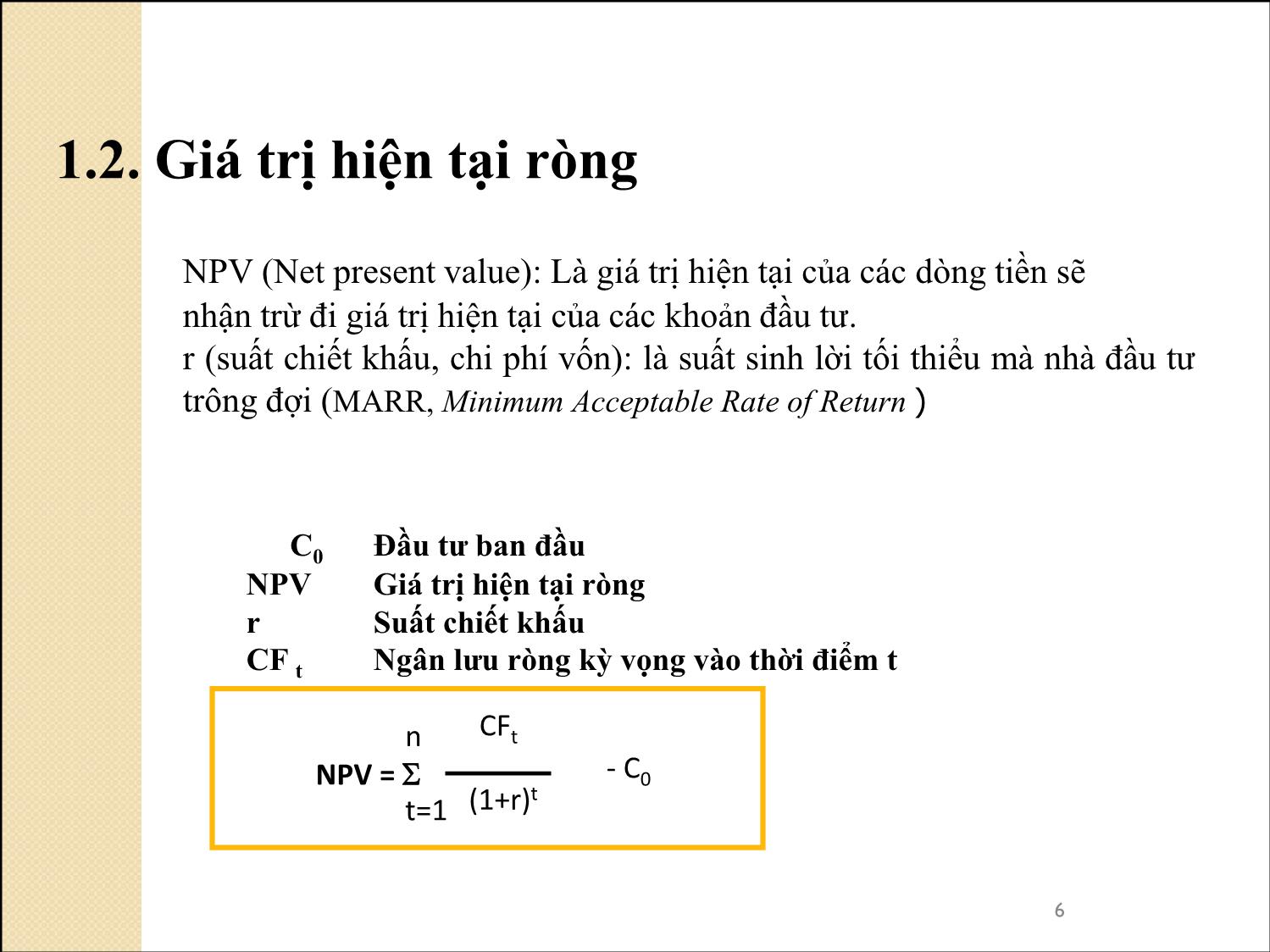

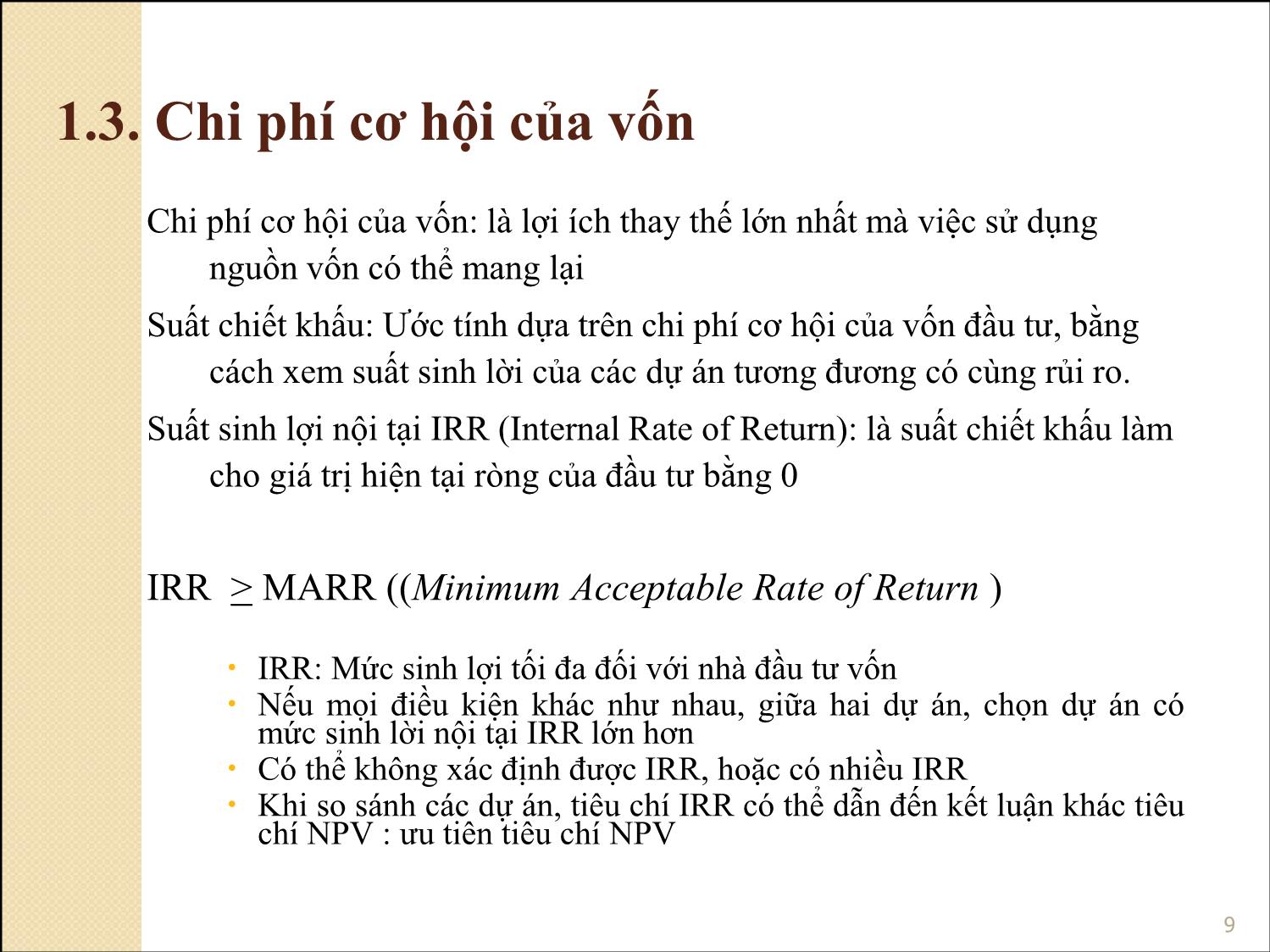

Bài 4 & 5 Chiết khấu ngân lưu Giá trị hiện tại Phân tích tài chính Học kỳ xuân MPP8- 2016 1 Nội dung 1- Khái niệm 1.1. Giá trị hiện tại 1.2. Giá trị hiện tại ròng 1.3. Chi phí cơ hội của vốn 1.4. Lãi suất đơn, lãi suất kép 2- Các công thức tính 2.1. Ngân lưu đều 2.2. Ngân lưu đều vô hạn 2.3. Ngân lưu tăng đều 2.4. Ngân lưu tăng đều vô hạn 2 « một đồng cầm tay hơn hai đồng hứa hẹn » . 1 đồng hôm nay có giá trị cao hơn 1 đồng ngày mai . 1 đồng an toàn có giá trị hơn 1 đồng rủi ro Giá trị hiện tại của một khoản tiền sẽ nhận trong tương lai (t=n) là giá trị tương đương của khoản tiền đó vào thời điểm hiện tại (t=0) . 3 1.1. Giá trị hiện tại t=0 1 2 3 4 n PV CF1 CF2 CF3 CF4 CF n Thời gian Tính giá trị hiện tại Tính giá trị hiện tại (Present Value, PV) là việc xác định giá trị tại thời điểm hiện tại (t=0) của dòng ngân lưu (Cashflow, CFt) sẽ nhận trong tương lai (t = n). Ngân lưu sẽ nhận này được quy về hiện tại bằng cách nhân với hệ số chiết khấu (discount factor, 1/(1+r)n). PV = n t=1 CF t Thời gian t=0 1 2 3 4 n PV CF1 CF2 CF3 CF4 CF n (1+r)t 4 Ví dụ 1.1 Bạn trúng xổ số. Bạn có thể chọn một trong các cách trả thưởng sau: (1) 200 triệu VND/năm liên tục trong 3 năm tới (2) 600 triệu VND sau 3 năm, kể từ hôm nay (3) 100 triệu VND/năm liên tục trong 6 năm tới (4) 500 triệu VND ngay lập tức Suất chiết khấu thích hợp là 10% Bạn chọn cách nào? 5 C0 Đầu tư ban đầu NPV Giá trị hiện tại ròng r Suất chiết khấu CF t Ngân lưu ròng kỳ vọng vào thời điểm t NPV = n t=1 CFt (1+r)t - C0 1.2. Giá trị hiện tại ròng NPV (Net present value): Là giá trị hiện tại của các dòng tiền sẽ nhận trừ đi giá trị hiện tại của các khoản đầu tư. r (suất chiết khấu, chi phí vốn): là suất sinh lời tối thiểu mà nhà đầu tư trông đợi (MARR, Minimum Acceptable Rate of Return ) 6 7 Sử dụng khái niệm giá trị hiện tại: định giá, thẩm định dự án và ra quyết định Định giá là gì? Lưu ý các bước tiến hành định giá: ◦ Ước tính tử số: ngân lưu của dự án ◦ Đánh giá rủi ro của dự án ◦ Ước tính mẫu số: suất chiết khấu – chi phí vốn ◦ Sử dụng phân tích chiết khấu ngân lưu Ra quyết định: + Nếu NPV > 0, quyết định đầu tư + Nếu NPV < 0, không đầu tư • Cùng một mức sinh lợi trông đợi, giữa hai dự án thì chọn dự án có NPV lớn hơn • Tiêu chí NPV đề cao các dòng tiền ngắn hạn hơn các dòng tiền trong dài hạn • Suất chiết khấu càng cao, giá trị hiện tại ròng càng giảm 8 9 1.3. Chi phí cơ hội của vốn Chi phí cơ hội của vốn: là lợi ích thay thế lớn nhất mà việc sử dụng nguồn vốn có thể mang lại Suất chiết khấu: Ước tính dựa trên chi phí cơ hội của vốn đầu tư, bằng cách xem suất sinh lời của các dự án tương đương có cùng rủi ro. Suất sinh lợi nội tại IRR (Internal Rate of Return): là suất chiết khấu làm cho giá trị hiện tại ròng của đầu tư bằng 0 IRR > MARR ((Minimum Acceptable Rate of Return ) IRR: Mức sinh lợi tối đa đối với nhà đầu tư vốn Nếu mọi điều kiện khác như nhau, giữa hai dự án, chọn dự án có mức sinh lời nội tại IRR lớn hơn Có thể không xác định được IRR, hoặc có nhiều IRR Khi so sánh các dự án, tiêu chí IRR có thể dẫn đến kết luận khác tiêu chí NPV : ưu tiên tiêu chí NPV Ví dụ 1.2 Doanh nghiệp của bạn định thanh lý một số xe ôtô. Có hai doanh nghiệp muốn mua số xe này, một bên đề nghị trả ngay 30 tỷ VND, một bên mua giá 33 tỷ nhưng trả tiền sau 1 năm. Hiện tại doanh nghiệp của bạn đang nợ ngân hàng một khoản tiền lớn với lãi suất 15%/năm. Lãi suất tiền gửi hiện hành là 7%/năm. a) Nếu bạn được dùng toàn bộ số tiền thanh lý xe để trả một phần nợ cho ngân hàng trước thời hạn, bạn sẽ chọn đề nghị nào? b) Nếu không được trả nợ trước hạn, quyết định của bạn có thay đổi gì không? 10 Ví dụ 1.3 Cuối năm 2015 bạn lĩnh tiền thưởng 200 triệu VND. Bạn có hai lựa chọn đầu tư: 1- Gửi tiết kiệm lãi suất 7%/năm 2- Góp vốn với người thân mua nhà cho thuê. Ngân lưu ròng năm đầu dự kiến bạn được 10 triệu VND, hai năm tiếp được 20 triệu VND/năm. Cuối năm 2019 bạn rút vốn và nhận ngân lưu tổng cộng được 225 triệu VND. A) Dự án đầu tư mua nhà cho thuê có hấp dẫn bạn không? B) Suất sinh lời nội tại của dự án mua nhà cho thuê là bao nhiêu? C) Quyết định đầu tư của bạn sẽ ra sao nếu bạn có thêm lựa chọn đầu tư chứng khoán với suất sinh lời 15%/năm? 11 2,64326 (8,000) (6,000) (4,000) (2,000) - 2,000 4,000 6,000 0% 2% 4% 6% 8% 10% 12% 14% 16% Xét một dự án có ngân lưu như trong bảng: 12 Ví dụ 1.4 Năm 0 1 2 3 4 5 Ngân lưu ròng -700 540 500 50 150 -550 IRR = 2,93% hay 11,76%? IRR2 = 11,76% IRR1 = 2,93% 1.4. Lãi suất đơn, lãi suất kép Lãi đơn (simple interest): lãi chỉ được tính trên khoản đầu tư ban đầu Giá trị tương lai (future value) của khoản đầu tư PV sau n năm, với lãi suất đơn r là: FV= PV(1 + n*r) Lãi tích hợp (lãi kép, compound interest): mỗi khoản thanh toán được tái đầu tư để hưởng lãi trong những thời kỳ kế tiếp Giá trị tương lai (future value) của khoản đầu tư PV sau n năm, với lãi suất tích hợp r là: FV= PV(1 + r)n Lãi tích hợp theo nhiều kỳ trong năm: khoản đầu tư PV với lãi suất r mỗi năm và được tích hợp m lần một năm thì cuối năm sẽ đạt giá trị FV = PV(1+r/m)m 13 Ngân hàng A và B cùng huy động tiền gửi tiết kiệm với lãi suất [danh nghĩa] được công bố là 1% một tháng. Tuy nhiên chính sách trả lãi của hai ngân hàng này khác nhau, cụ thể: ◦ Ngân hàng A: trả lãi cùng với vốn gốc một lần khi đáo hạn. ◦ Ngânhàng B: trả lãi định kỳ hàng tháng, vốn gốc trả khi đáo hạn. Một khách hàng cần gửi 100 triệu đồng kỳ hạn 6 tháng, tính tổng số tiền dự kiến nhận được khi đáo hạn. Nên gửi ngân hàng nào để có lợi nhất? 14 Ví dụ 1.5 Lãi kép với kỳ tính lãi khác nhau Khoản đầu tư 1 triệu đồng, kỳ hạn 5 năm, suất sinh lợi 10%/năm. Kỳ trả lãi Số tiền sau 5 năm Hằng năm (1 lần/1 năm) Bán niên (2 lần/1 năm) Hằng quý (4 lần/1 năm) Hằng tháng (12 lần/1 năm) Hằng tuần (52 lần/1 năm) Hằng ngày (360 lần/1 năm) 611,1 1 %10 1*1 51 629,1 2 %10 1*1 52 639,1 4 %10 1*1 54 645,1 12 %10 1*1 512 648,1 52 %10 1*1 552 649,1 360 %10 1*1 5360 Công thức tổng quát: Khoản đầu tư P, kỳ hạn n năm, suất sinh lợi r, m kỳ trả lãi/1 năm: Lãi kép liên tục (m ) nm n m r PFV 1* )71828,2( * e ePFV nrn 16 Các định nghĩa lãi suất Lạm phát dự kiến càng cao, nhà đầu tư càng đòi hỏi suất sinh lời lớn hơn cho những khoản thanh toán trễ i tỉ lệ lạm phát rt lãi suất thực r lãi suất danh nghĩa (1+r) = (1+i) (1+rt) Irving FISHER (1930) 17 Lãi suất danh nghĩa và lãi suất thực Ví dụ 1.6. Phát hành tín phiếu Ngày 1/10/2015, Kho bạc nhà nước phát hành tín phiếu kho bạc kỳ hạn 91 ngày, đáo hạn ngày 31/12/2015. Mệnh giá 100.000.000 VND (một trăm triệu đồng). a. Nếu lãi suất trúng thầu là 10%/năm thì giá tín phiếu kho bạc bán ra tại thời điểm phát hành là bao nhiêu? b. Ngày 1/11/2015, một người mua lại tín phiếu này trên thị trường với giá 97.7504VND. Đối với nhà đầu tư này, nếu giữ tín phiếu đến khi đáo hạn thì lợi suất đến khi đáo hạn của tín phiếu này là bao nhiêu? 18 2- Các công thức tính 2.1. Ngân lưu đều 2.2. Ngân lưu đều vô hạn 2.3. Ngân lưu tăng đều 2.4. Ngân lưu tăng đều vô hạn 19 2.1. Giá trị hiện tại của ngân lưu đều Thời gian t=0 1 2 3 4 n PV CF CF CF CF CF PV = CF . (1 - ) 1 r 1 (1+r)n 20 Thời gian t=0 1 2 3 4 n CF CF CF CF CF FVn FVn = CF . .((1+r) n – 1) 1 r 21 Giá trị tương lai 2.2. Giá trị hiện tại của ngân lưu đều vô hạn Thời gian PV = t=0 1 2 3 4 n PV CF CF CF CF CF ... CF r 22 23 2.3. Giá trị hiện tại của ngân lưu tăng đều với tỉ lệ g (trong đó suất chiết khấu r > g ) Thời gian t=0 1 2 3 4 n PV = CF . (1 - ) PV CF CF(1+g) CF (1+g)2 CF (1+g)n-1 1 r-g (1+g)n (1+r)n 24 2.4. Giá trị hiện tại của ngân lưu tăng đều vô hạn với tỉ lệ g ( r > g ) Thời gian PV = t=0 1 2 3 4 n CF r-g PV CF CF (1+g) CF(1+g)2 CF (1+g) n-1 Lịch nợ vay với nợ gốc trả đều Vay 2 triệu USD, kỳ hạn 6 năm, lãi suất 6%/năm, lãi trả hằng năm, nợ gốc trả đều hằng năm. 2015 2016 2017 2018 2019 2020 2021 Năm 0 1 2 3 4 5 6 Dự nợ đầu kỳ 2,000,000 1,666,667 1,333,333 1,000,000 666,667 333,333 Giải ngân nợ 2,000,000 Trả lãi vay 120,000 100,000 80,000 60,000 40,000 20,000 Trả nợ gốc 333,333 333,333 333,333 333,333 333,333 333,333 Trả lãi và nợ gốc 453,333 433,333 413,333 393,333 373,333 353,333 Dư nợ cuối kỳ 2,000,000 1,666,667 1,333,333 1,000,000 666,667 333,333 0 Ngân lưu nợ 2,000,000 -453,333 -433,333 -413,333 -393,333 -373,333 -353,333 Lãi suất 6.0% Lịch nợ vay với nợ gốc và lãi trả đều Vay 2 triệu USD, kỳ hạn 6 năm, lãi suất 6%/năm, lãi trả hằng năm, nợ gốc và lãi trả đều hằng năm. 2015 2016 2017 2018 2019 2020 2021 Năm 0 1 2 3 4 5 6 Dự nợ đầu kỳ 2,000,000 1,713,275 1,409,346 1,087,181 745,687 383,703 Giải ngân nợ 2,000,000 Trả lãi vay 120,000 102,796 84,561 65,231 44,741 23,022 Trả nợ gốc 286,725 303,929 322,164 341,494 361,984 383,703 Trả lãi và nợ gốc 406,725 406,725 406,725 406,725 406,725 406,725 Dư nợ cuối kỳ 2,000,000 1,713,275 1,409,346 1,087,181 745,687 383,703 0 Ngân lưu nợ 2,000,000 -406,725 -406,725 -406,725 -406,725 -406,725 -406,725 Lãi suất 6.0% Ví dụ 2.1: Mua nhà trả góp Bạn định mua một căn hộ ở chung cư An Bình, giá 1,6 tỷ VND. Hiện tại bạn đã có được 600 triệu VND. Ngân hàng Vietcombank đồng ý cho bạn vay 1 tỷ, lãi suất 12%/năm, lãi và vốn trả đều vào cuối kỳ trong vòng 10 năm. a) Như vậy mỗi năm bạn phải trả bao nhiêu tiền lãi và vốn cho ngân hàng? b) Giả sử bạn thỏa thuận trả đều lãi và vốn hàng tháng thì mỗi tháng bạn phải trả bao nhiêu? c) Nếu mỗi tháng bạn tiết kiệm được 10 triệu VND để trả nợ thì bạn có thể được ngân hàng cho vay bao nhiêu tiền? Ví dụ 2.2: Bảo hiểm nhân thọ 31 tháng 12 năm 2015, hợp đồng bảo hiểm nhân thọ của ông Thọ kết thúc. Ông Thọ có hai lựa chọn như sau: 1- « kết thúc hợp đồng rút vốn » : người được bảo hiểm nhận ngay khoản tiền 760 triệu VND ; 2 - « thụ hưởng lợi tức trọn đời » : người được bảo hiểm sẽ nhận hằng năm, kể từ 31/12/2016 cho tới lúc qua đời, một khoản tiền là 72 triệu VND. Nếu suất chiết khấu thích hợp là 8%, tuổi thọ kỳ vọng tối thiểu phải là bao nhiêu thì ông Thọ thấy cách thứ hai có lợi hơn cách thứ nhất? 28 Ví dụ 2.3: Cho con đi học Anh chị Thảo – Dân có một cậu con trai đang học lớp 7. Anh chị mong muốn chuẩn bị tiền để cậu con trai có thể yên tâm cho 3 năm đầu học đại học. Ước tính chi phí học đại học trong nước tối thiểu là 4,5 triệu VND/tháng (tiền học và sinh hoạt phí, tính theo giá cố định năm 2021). Anh chị định tiết kiệm để 5 năm nữa có một khoản 162 triệu VND cho con trai. Lãi suất tiết kiệm ổn định ở mức 10%/năm. Vậy mỗi tháng anh chị Thảo – Dân phải bỏ tiết kiệm được bao nhiêu mới đủ cho con đi học? 29 Hàm FV, PV ◦ FV(rate,nper,pmt,[pv],[type]) ◦ PV(rate, nper, pmt, [fv], [type]) Hàm PMT, RATE, NPER ◦ PMT(rate, nper, pv, [fv], [type]) ◦ RATE(nper, pmt, pv, [fv], [type], [guess]) ◦ NPER(rate,pmt,pv,[fv],[type]) Hàm NPV, IRR ◦ NPV(rate,value1,[value2],...) ◦ IRR(values, [guess]) 30 Giới thiệu một số hàm Excel tài chính

File đính kèm:

bai_giang_phan_tich_tai_chinh_bai_45_chiet_khau_ngan_luu_gia.pdf

bai_giang_phan_tich_tai_chinh_bai_45_chiet_khau_ngan_luu_gia.pdf