Bài giảng Nhập môn tài chính tiền tệ - Chương 9: Ngân hàng trung ương

Quá trình hình thành và mô hình tổ chức của NHTW

Là một định chế quản lý Nhà nước về TT, tín dụng và ngân hàng, độc

quyền phát hành TT, là ngân hàng của các ngân hàng thực hiện chức

năng tổ chức điều hòa lưu thông tiền tệ trong phạm vi cả nước nhằm

ổn định giá trị đồng tiền.

Mô hình tổ chức NHTW

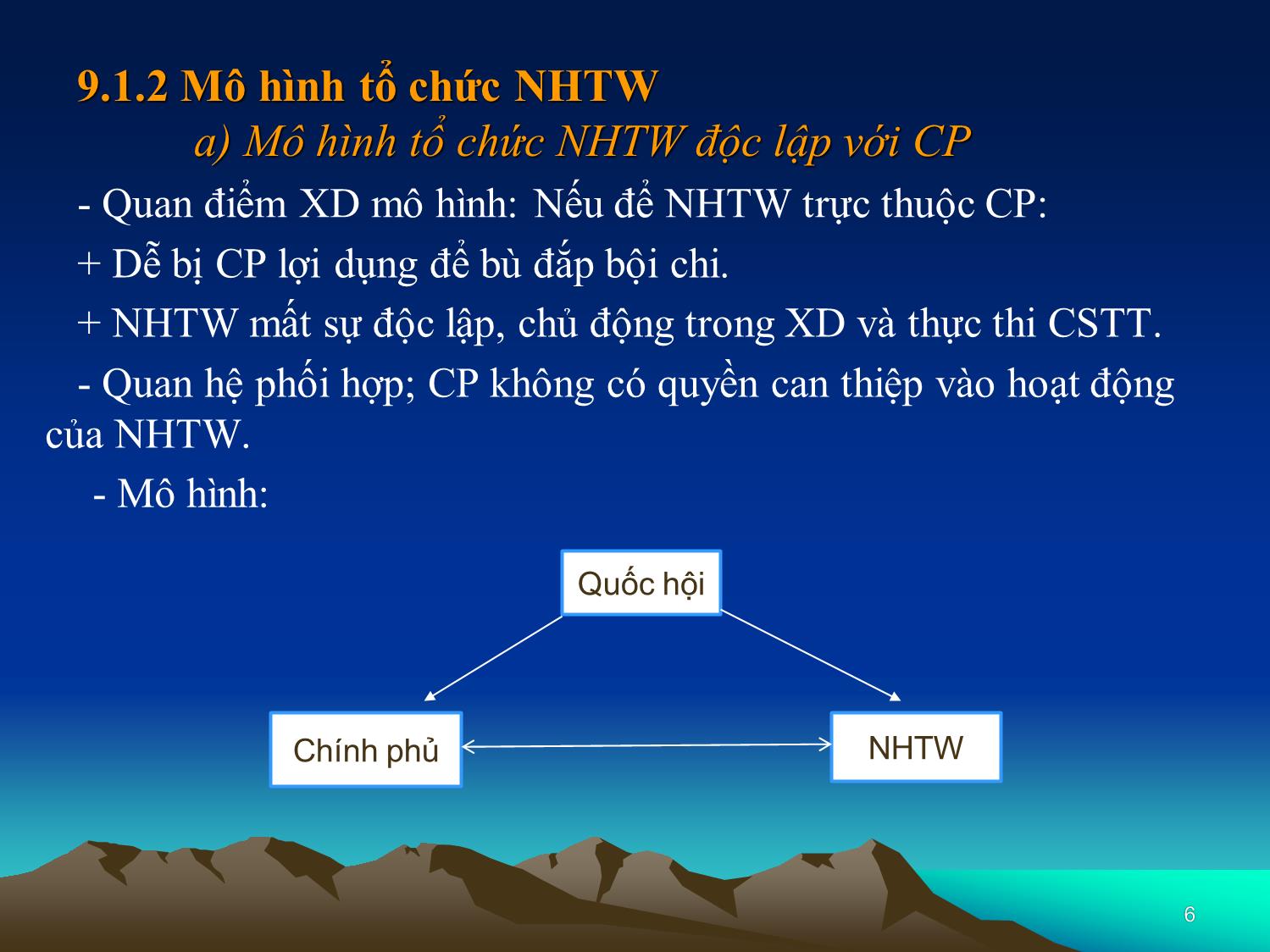

a) Mô hình tổ chức NHTW độc lập với CP

- Quan điểm XD mô hình: Nếu để NHTW trực thuộc CP:

+ Dễ bị CP lợi dụng để bù đắp bội chi.

+ NHTW mất sự độc lập, chủ động trong XD và thực thi CSTT.

- Quan hệ phối hợp; CP không có quyền can thiệp vào hoạt động

của NHTW.

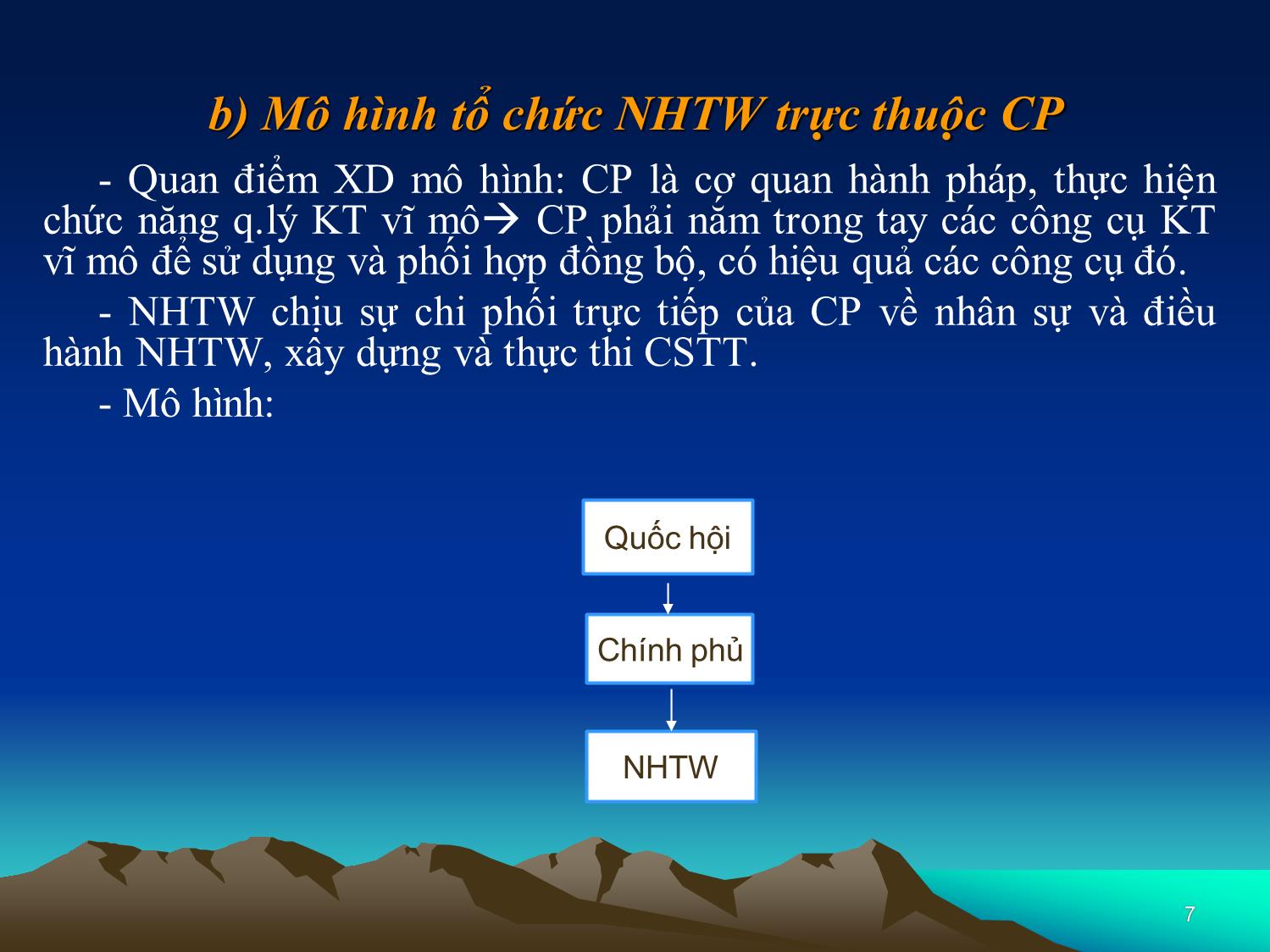

Mô hình tổ chức NHTW trực thuộc CP

- Quan điểm XD mô hình: CP là cơ quan hành pháp, thực hiện

chức năng q.lý KT vĩ mô CP phải nắm trong tay các công cụ KT

vĩ mô để sử dụng và phối hợp đồng bộ, có hiệu quả các công cụ đó.

- NHTW chịu sự chi phối trực tiếp của CP về nhân sự và điều

hành NHTW, xây dựng và thực thi CSTT.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Nhập môn tài chính tiền tệ - Chương 9: Ngân hàng trung ương

Chương 9 NGÂN HÀNG TRUNG ƯƠNG DHTM_TMU Nội dung chính 9.1 Quá trình hình thành và mô hình tổ chức của NHTW 9.2 Chức năng và vai trò của NHTW 9.3 Chính sách tiền tệ của NHTW DHTM_TMU 9.1 Quá trình hình thành và mô hình tổ chức của NHTW 9.1.1 Quá trình hình thành 9.1.2 Mô hình tổ chức DHTM_TMU 4Là một định chế quản lý Nhà nước về TT, tín dụng và ngân hàng, độc quyền phát hành TT, là ngân hàng của các ngân hàng thực hiện chức năng tổ chức điều hòa lưu thông tiền tệ trong phạm vi cả nước nhằm ổn định giá trị đồng tiền. 9.1 Quá trình hình thành và mô hình tổ chức của NHTW DHTM_TMU 5 Thế giới: Việt Nam: 9.1.1 Quá trình hình thành NHTW DHTM_TMU 69.1.2 Mô hình tổ chức NHTW a) Mô hình tổ chức NHTW độc lập với CP - Quan điểm XD mô hình: Nếu để NHTW trực thuộc CP: + Dễ bị CP lợi dụng để bù đắp bội chi. + NHTW mất sự độc lập, chủ động trong XD và thực thi CSTT. - Quan hệ phối hợp; CP không có quyền can thiệp vào hoạt động của NHTW. - Mô hình: Quốc hội Chính phủ NHTW HTM_TMU 7b) Mô hình tổ chức NHTW trực thuộc CP - Quan điểm XD mô hình: CP là cơ quan hành pháp, thực hiện chức năng q.lý KT vĩ mô CP phải nắm trong tay các công cụ KT vĩ mô để sử dụng và phối hợp đồng bộ, có hiệu quả các công cụ đó. - NHTW chịu sự chi phối trực tiếp của CP về nhân sự và điều hành NHTW, xây dựng và thực thi CSTT. - Mô hình: Quốc hội Chính phủ NHTW DHTM_TMU 89.2 Chức năng và vai trò của NHTW 9.2.1 Chức năng của NHTW 9.2.2 Vai trò của NHTW DHTM_TMU 99.2.1 Chức năng của NHTW a. Chức năng độc quyền phát hành giấy bạc NH và tiền kim loại * Nguyên tắc: + Phải có vàng đảm bảo (AD trong CĐ lưu thông tiền đủ giá) + Phát hành thông qua cơ chế tín dụng, được đảm bảo bằng giá trị HH, DV (AD trong CĐ lưu thông dấu hiệu giá trị). DHTM_TMU 10 a. Chức năng độc quyền phát hành giấy bạc NH và tiền kim loại (tiếp) * Cơ chế tạo tiền của các NHTM có sự tham gia và kiểm soát của NHTW bằng tỷ lệ DTBB, cơ cấu giữa tiền mặt và tiền chuyển khoản, lãi suất tái chiết khấu, và giao dịch tín dụng, thanh toán với các NHTM và TCTD. * Kênh phát hành tiền của NHTW: - Cho các NHTM và các tổ chức tín dụng vay - Phát hành qua thị trường vàng và ngoại tệ - Cho NSNN vay - Phát hành qua nghiệp vụ thị trường mở DHTM_TMU 11 b. Chức năng ngân hàng của các ngân hàng Mở TK và nhận tiền gửi của các NHTM và các TCTD: + Tiền gửi DTBB + Tiền gửi trong thanh toán Cấp tín dụng cho các NHTM và các TCTD Là trung tâm thanh toán của hệ thống NH và các TCTD DHTM_TMU 12 c. Chức năng quản lý NN về hoạt động của NH NHTW thay mặt NN quản lý hoạt động tiền tệ, tín dụng, thanh toán và các DV NH khác: + Xét cấp, thu hồi giấy phép hđ cho các NH và cácTCTD; + Quy định TL DTBB đối với các loại tiền gửi + Kiểm tra, giám sát hđ đối nội, đối ngoại của các NHTM và TCTD. + Quản lý dự trữ quốc gia về ngoại tệ, vàng, bạc và các phương tiện có giá trị ngoại tệ khác. + Thay mặt NN ký kết các hiệp định về tiền tệ, tín dụng, thanh toán với nước ngoài và các TCTC quốc tế. + Cố vấn chính sách TC-TT cho Chính phủ... DHTM_TMU 13 9.2.2 Vai trò của NHTW a. Góp phần ổn định và thúc đẩy KT XH phát triển thông qua việc điều tiết khối lượng tiền tệ trong nền KT Trong nền KTTT, mức cung tiền có t.động mạnh đến nền KT Điều tiết khối lượng tiền trong lưu thông là vai trò quan trọng bậc nhất của NHTW. Công cụ để điều tiết: lãi suất, hạn mức tín dụng, tỷ lệ DTBB, lãi suất tái chiết khấu. DHTM_TMU 14 b. Tham gia thiết lập và điều chỉnh cơ cấu nền KT Tham gia XD chiến lược phát triển KT - XH Thiết lập cơ cấu KT hợp lý, hiệu quả. Tài trợ tín dụng cho nền KT thông qua NHTM. Dự đoán những biến cố của nền KT, tín hiệu thị trường Quyết định CSTT phù hợp Điều chỉnh kịp thời cơ cấu KT DHTM_TMU 15 c. Ổn định sức mua của đồng tiền QG Ổn định sức mua đối nội: xây dựng và thực hiện CSTT. cân đối tổng cung và tổng cầu. Ổn định sức mua đối ngoại: xây dựng và thực hiện CS tỷ giá, lãi suất, quản lý ngoại hối, Lưu ý: Ổn định sức mua của đồng tiền QG không có nghĩa là cố định nó. DHTM_TMU 16 d. Quản lý hoạt động của hệ thống NHTM và các TCTD khác - Xuất phát từ c/năng NHTW là NH của các NH - NHTW phải: + XD, ban hành các VBPL quy định về chức năng, nhiệm vụ, quyền hạn của TCTD. + Có trách nhiệm tổ chức thanh tra, giám sát thường xuyên hoạt động của các NHTM và các TCTD phát hiện kịp thời những hành vi VPPL để có biện pháp xử lý thích hợp. DHTM_TMU 17 9.3. Chính sách tiền tệ của NHTW 9.3.1. Khái niệm, mục tiêu của CSTT 9.3.2. Các công cụ thực thi CSTTQG DHTM_TMU 18 9.3.1. Khái niệm, mục tiêu của CSTT * Khái niệm: CSTT là tổng hoà những phương thức mà NHTW thông qua các hoạt động của mình tác động đến khối lượng tiền trong lưu thông, nhằm phục vụ cho việc thực hiện các mục tiêu KT - XH của đất nước trong một thời kỳ nhất định. CS TTQG là 1 bộ phận q.trọng trong hệ thống chính sách k.tế tài chính vĩ mô của CP. DHTM_TMU 19 * Mục tiêu của CSTT: Phát triển kinh tế, gia tăng sản lượng Tạo công ăn việc làm. Kiểm soát lạm phát Cần có sự phối hợp 3 mục tiêu => NHTW phải luôn nắm bắt diễn biến thực tế của quá trình thực hiện các mục tiêu, phải tuỳ lúc, tuỳ thời, tuỳ điều kiện cụ thể để sắp xếp thứ tự ưu tiên. DHTM_TMU 20 9.3.2 Các công cụ thực thi CSTTQG * Nhóm công cụ trực tiếp - Lãi suất tiền gửi - Khung lãi suất tiền gửi và cho vay hoặc lãi suất cơ bản - Hạn mức tín dụng đối với các TCTD - Phát hành tiền trực tiếp cho ngân sách và cho đầu tư DHTM_TMU * Nhóm công cụ trực tiếp Lãi suất tiền gửi Khi NHTW thay đổi các mức ấn định LS tiền gửi => các NHTM và TCTD phải tuân thủ theo => Làm thay đổi khối lượng tiền trong nền KT. * Ưu điểm: Tác động trực tiếp và nhanh chóng * Nhược điểm: - Giảm tính linh hoạt và quyền tự chủ KD của các NHTM, TCTD - Giảm sự cạnh tranh - Có thể gây nên tình trạng ứ đọng hoặc thiếu hụt về vốn. DHTM_TMU * Nhóm công cụ trực tiếp (tiếp) Khung LS tiền gửi và cho vay hoặc LS cơ bản NHTW quy định và điều chỉnh khung LS hoặc LS cơ bản và biên độ dao động => tác động tới cung tiền. * Ưu điểm: Giúp NHTM, TCTD chủ động, độc lập trong KD. * Nhược điểm: Khung LS có thể cứng nhắc không theo kịp diễn biến thị trường. DHTM_TMU * Nhóm công cụ trực tiếp (tiếp) Hạn mức tín dụng đối với các TCTD NHTW khống chế mức cho vay tối đa đối với NHTM và các TCTD. * Ưu điểm: NHTW dễ đạt mục tiêu kiểm soát khối lượng cung tiền. * Nhược điểm: Ko linh hoạt, ko phù hợp với sự biến động của nền KT. DHTM_TMU * Nhóm công cụ trực tiếp (tiếp) Phát hành tiền trực tiếp cho Ngân sách và cho đầu tư NHTW phát hành tiền để bù đắp thiếu hụt của NSNN. * Ưu điểm: - Bù đắp nhanh chóng sự thiếu hụt - Có hiệu quả tích cực cho đầu tư nếu việc phát hành tiền được sử dụng để khai thác tiềm năng về tài nguyên và con người. * Nhược điểm: Gia tăng tỷ lệ lạm phát DHTM_TMU 25 9.3.2 Các công cụ thực thi CSTTQG (tiếp) * Nhóm các công cụ gián tiếp - Nghiệp vụ thị trường mở. - Chính sách chiết khấu. - Dự trữ bắt buộc. - Các công cụ khác DHTM_TMU 26 * Nhóm các công cụ gián tiếp Nghiệp vụ thị trường mở: - Là công cụ CSTT linh hoạt nhất, là nguồn chủ yếu làm thay đổi cung tiền. - Chủ thể tham gia: ko giới hạn, với đk đáp ứng đầy đủ các tiêu chuẩn của NHTW. - Cơ chế tác động: + Muốn tăng khối lượng tiền trong lưu thông, NHTW mua giấy tờ có giá trên thị trường. + Muốn giảm mức cung tiền, NHTW phát hành và bán các giấy tờ có giá. DHTM_TMU 27 Nghiệp vụ thị trường mở (tiếp) * Ưu điểm: + Tính chính xác + Tính linh hoạt + Khả năng tiên liệu * Nhược điểm: + Ảnh hưởng của nghiệp vụ thị trường mở có thể bị triệt tiêu bởi các tác động ngược chiều + Các NHTM ko nhất thiết phải tăng/ giảm lượng cung ứng tín dụng và đầu tư khi dự trữ tăng/ giảm do các tác động của nghiệp vụ thị trường mở. + Khi LS thị trường giảm, chưa chắc khối lượng tín dụng tăng lên t/ư. DHTM_TMU 28 * Nhóm các công cụ gián tiếp (tiếp) Chính sách chiết khấu Thể hiện bằng quy chế cho vay của NHTW với các NHTM, các TCTD phi NH. - Hạn mức chiết khấu - Lãi suất chiết khấu => Tác động khối lượng vay CK của NHTM =>Tác động đến cung tiền và LS thị trường. DHTM_TMU 29 Chính sách chiết khấu (tiếp) * Ưu điểm: NHTW chắc chắn thu hồi được nợ khi đến hạn. * Nhược điểm: + Giảm hiệu quả nếu các NHTM, TCTD phi NH tìm kiếm được nguồn cho vay khác. + Việc thay đổi LS CK có thể tạo nên sự lẫn lộn các CS của quỹ dự trữ. + Khi ấn định lãi suất CK tại một mức đặc biệt có thể xảy ra những sự cố biến động lớn trong khoảng cách giữa LS thị trường và LS CK. DHTM_TMU 30 * Nhóm các công cụ gián tiếp (tiếp) Dự trữ bắt buộc: * DTBB: Số tiền mà các TCTD phải duy trì theo quy định của NHTW. * Ý nghĩa: - Đảm bảo khả năng thanh toán của các TCTD. - NHTW kiểm soát q/trình tạo tiền của HT NHTM và các TCTD khác. Tiền gửi DTBB = Tổng số tiền gửi phải tính DTBB x Tỷ lệ DTBB DHTM_TMU 31 Dự trữ bắt buộc (tiếp) * Ưu điểm: + Tác động nhanh và mạnh đến cung tiền. + Tác động như nhau đến các NHTM, các TCTD khác. * Nhược điểm: + Thay đổi thường xuyên tỷ lệ DTBB gây bất ổn cho các NHTM, TCTD khác. + Có thể ảnh hưởng đến k/năng thanh khoản đối với TCTD có dự trữ vượt quá ở mức thấp. DHTM_TMU

File đính kèm:

bai_giang_nhap_mon_tai_chinh_tien_te_chuong_9_ngan_hang_trun.pdf

bai_giang_nhap_mon_tai_chinh_tien_te_chuong_9_ngan_hang_trun.pdf