Bài giảng Nhập môn tài chính tiền tệ - Chương 8: Các tổ chức tài chính trung gian

Khái niệm và đặc điểm:

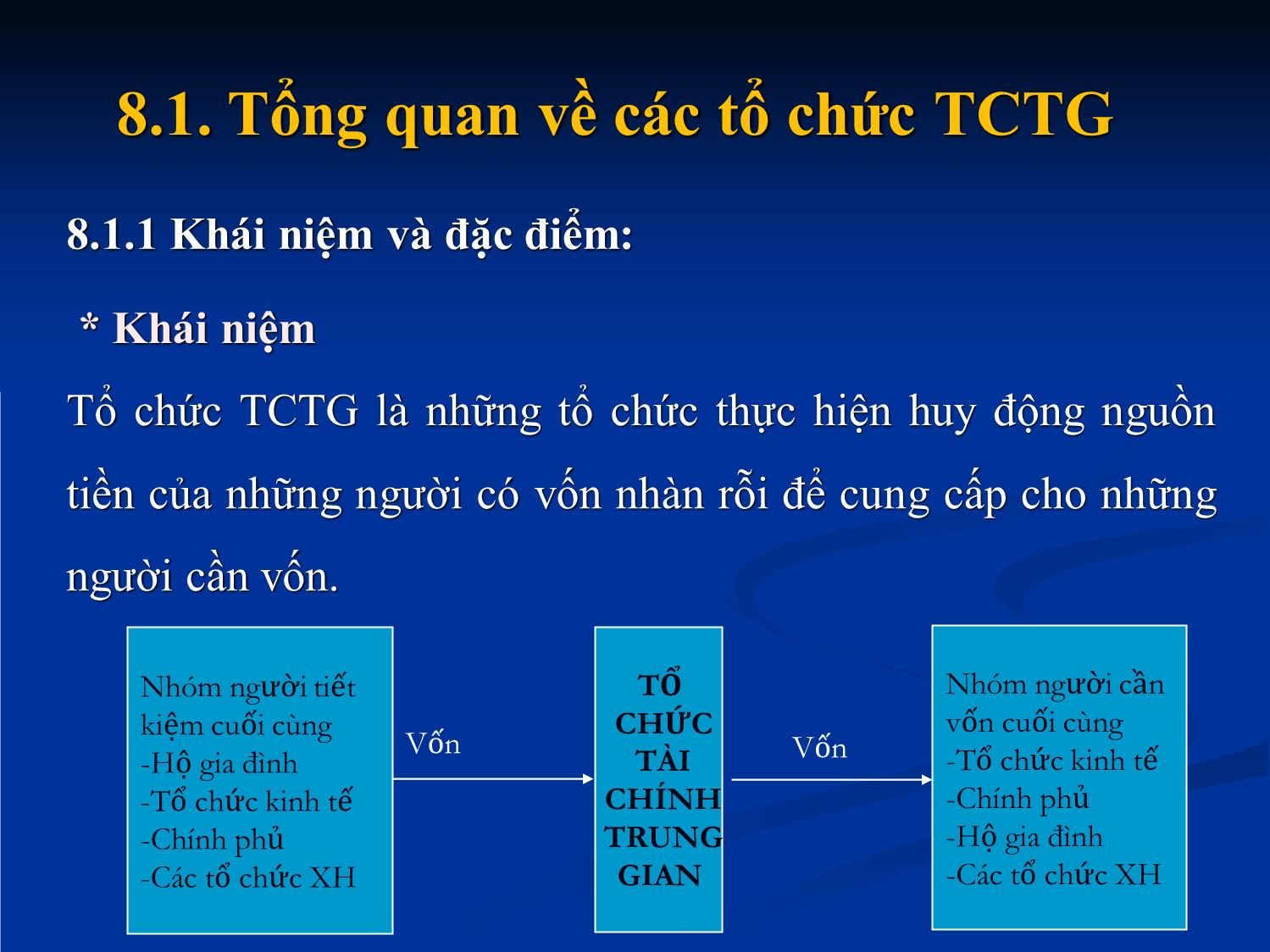

* Khái niệm

Tổ chức TCTG là những tổ chức thực hiện huy động nguồn

tiền của những người có vốn nhàn rỗi để cung cấp cho những

người cần vốn

Đặc điểm:

Là cơ sở kinh doanh TT và giấy tờ có giá vì mục đích lợi

nhuận.

2 giai đoạn tạo ra các đầu ra : Huy động vốn; Cho vay.

Đảm nhận những hoạt động trung gian: Trung gian mệnh

giá; Trung gian rủi ro ngầm; Trung gian kỳ hạn; Trung

gian thanh khoản; Trung gian thông tin

Chức năng của các tổ chức TCTG:

Chức năng tập trung vốn:

Chức năng cung ứng vốn cho nền kinh tế:

Chức năng kiểm soát

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Nhập môn tài chính tiền tệ - Chương 8: Các tổ chức tài chính trung gian", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Nhập môn tài chính tiền tệ - Chương 8: Các tổ chức tài chính trung gian

1Bộ môn Tài chính Doanh Nghiệp Chương 8 CÁC TỔ CHỨC TÀI CHÍNH TRUNG GIAN DHTM_TMU 2Bộ môn Tài chính Doanh Nghiệp Nội dung chính 8.1 Tổng quan về các tổ chức TCTG 8.1.1 Khái niệm và đặc điểm 8.1.2 Chức năng của các tổ chức TCTG 8.1.3 Vai trò của các tổ chức TCTG 8.1.4 Phân loại các tổ chức TCTG 8.2 Ngân hàng thương mại 8.2.1 Quá trình ra đời, phát triển của Ngân hàng thương mại 8.2.2 Chức năng và vai trò của Ngân hàng thương mại 8.2.3 Phân loại Ngân hàng thương mại 8.2.4 Các hoạt động kinh doanh của Ngân hàng thương mại 8.3 Các tổ chức tài chính phi Ngân hàng DHTM_TMU 8.1. Tổng quan về các tổ chức TCTG 8.1.1 Khái niệm và đặc điểm: * Khái niệm Tổ chức TCTG là những tổ chức thực hiện huy động nguồn tiền của những người có vốn nhàn rỗi để cung cấp cho những người cần vốn. Nhóm người tiết kiệm cuối cùng -Hộ gia đình -Tổ chức kinh tế -Chính phủ -Các tổ chức XH Vốn TỔ CHỨC TÀI CHÍNH TRUNG GIAN Vốn Nhóm người cần vốn cuối cùng -Tổ chức kinh tế -Chính phủ -Hộ gia đình -Các tổ chức XH DHTM_TMU 8.1.1 Khái niệm và đặc điểm (tiếp) * Đặc điểm: Là cơ sở kinh doanh TT và giấy tờ có giá vì mục đích lợi nhuận. 2 giai đoạn tạo ra các đầu ra : Huy động vốn; Cho vay. Đảm nhận những hoạt động trung gian: Trung gian mệnh giá; Trung gian rủi ro ngầm; Trung gian kỳ hạn; Trung gian thanh khoản; Trung gian thông tin 4Bộ môn Tài chính Doanh Nghiệp DHTM_TMU 5Bộ môn Tài chính Doanh Nghiệp 8.1.2. Chức năng của các tổ chức TCTG: Chức năng tập trung vốn: Chức năng cung ứng vốn cho nền kinh tế: Chức năng kiểm soát: DHTM_TMU 8.1.3. Vai trò của tổ chức TCTG - Chu chuyển các nguồn vốn trong nền KT - Khắc phục tình trạng thông tin bất cân xứng trên thị trường TC. - Góp phần giảm chi phí giao dịch của XH. - Góp phần nâng cao hiệu quả KT và chất lượng cuộc sống XH. 6Bộ môn Tài chính Doanh Nghiệp DHTM_TMU 7Bộ môn Tài chính Doanh Nghiệp 8.1.4 Phân loại tổ chức TCTG * Căn cứ vào phạm vi cung ứng các DV ngân hàng: - Ngân hàng - Tổ chức tài chính phi ngân hàng DHTM_TMU 8Bộ môn Tài chính Doanh Nghiệp 8.1.4 Phân loại tổ chức TCTG (tiếp) * Căn cứ vào mức độ thực hiện chức năng trung gian Các tổ chức nhận tiền gửi: + NHTM +Quỹ tín dụng + Quỹ tiết kiệm + NH tiết kiệm hỗ tương Tổ chức tiết kiệm theo hợp đồng: + Công ty bảo hiểm + Quỹ hưu trí Các tổ chức trung gian đầu tư: + Các loại quỹ đầu tư + Công ty chứng khoán + Công ty tài chính + Công ty cho thuê tài chính DHTM_TMU 9Bộ môn Tài chính Doanh Nghiệp 8.1.4 Phân loại tổ chức TCTG (tiếp) * Căn cứ vào đặc điểm hoạt động: NHTM Các quỹ tiết kiệm Quỹ tín dụng Công ty bảo hiểm Công ty tài chính Các loại quỹ đầu tư Ngân hàng tiết kiệm hỗ tương Quỹ hưu trí Công ty chứng khoán Công ty cho thuê tài chính DHTM_TMU 10Bộ môn Tài chính Doanh Nghiệp 8.2. Ngân hàng thương mại 8.2.1. Quá trình ra đời và phát triển NHTM * Khái niệm: NHTM là một tổ chức kinh doanh trong lĩnh vực tiền tệ - tín dụng với hoạt động thường xuyên là nhận tiền gửi, cho vay và cung cấp các dịch vụ ngân hàng cho nền KTQD. * Quá trình ra đời của các NHTM trên thế giới * Quá trình ra đời của các NHTM ở Việt Nam D TM_TMU 11Bộ môn Tài chính Doanh Nghiệp 8.2. Ngân hàng thương mại 8.2.2. Chức năng, vai trò của NHTM 8.2.2.1. Chức năng của NHTM * Chức năng trung gian tín dụng * Chức năng trung gian thanh toán * Chức năng tạo bút tệ DHTM_TMU Chức năng trung gian tín dụng NHTM là cầu nối giữa người có vốn với người cần vốn. (NHTM vừa là người cho vay, vừa là người đi vay) 12Bộ môn Tài chính Doanh Nghiệp Chủ thể cung vốn NGÂN HÀNG THƯƠNG MẠI Chủ thể cầu vốn Huy động vốn Cho vay DHTM_TMU Chức năng trung gian tín dụng (tiếp) * Biểu hiện cụ thể của chức năng: - Huy động các nguồn vốn từ các chủ thể tiết kiệm, có vốn nhàn rỗi trong nền KT: + Nhận tiền gửi + Phát hành kỳ phiếu, trái phiếu ngân hàng + Vay vốn của NHTW và các tổ chức tài chính khác 13Bộ môn Tài chính Doanh Nghiệp DHTM_TMU Chức năng trung gian tín dụng (tiếp) * Biểu hiện cụ thể của chức năng này (tiếp) - Cho vay đáp ứng nhu cầu về vốn cho các chủ thể trong nền KT: + Cho vay ngắn hạn, trung và dài hạn đối với các TC và CN. + Chiết khấu chứng từ có giá. + Cho vay tiêu dùng, cho vay trả góp và các hình thức cấp tín dụng khác. 14Bộ môn Tài chính Doanh Nghiệp DHTM_TMU Chức năng trung gian tín dụng (tiếp) Ý nghĩa của việc thực hiện chức năng: - Người cho vay: - Người đi vay: - NHTM: - Nền KT: 15Bộ môn Tài chính Doanh Nghiệp DHTM_TMU Chức năng trung gian thanh toán NHTM thực hiện các yêu cầu của KH như trích một khoản tiền trong tài khoản tiền gửi để thanh toán tiền hàng hoặc nhập vào tài khoản tiền gửi một khoản tiền từ bán hàng hóa hoặc các khoản thu khác 16Bộ môn Tài chính Doanh Nghiệp Người trả tiền Ngân hàng thương mại Người thụ hưởng Yêu cầu thanh toán Yêu cầu thanh toán Kết quả thanh toán DHTM_TMU 17Bộ môn Tài chính Doanh Nghiệp Chức năng trung gian thanh toán (tiếp) Biểu hiện cụ thể của chức năng: - Mở tài khoản giao dịch: - Quản lý và cung cấp các phương tiện thanh toán cho khách hàng - Tổ chức và kiểm soát quy trình thanh toán giữa các khách hàng DHTM_TMU 18Bộ môn Tài chính Doanh Nghiệp Chức năng trung gian thanh toán (tiếp) Ý nghĩa của việc thực hiện chức năng: Khách hàng của NHTM: NHTM: Nền KT: DHTM_TMU 19Bộ môn Tài chính Doanh Nghiệp Chức năng tạo bút tệ Trên cơ sở số tiền gửi của khách hàng, NH cho vay và tạo ra tiền dưới dạng “bút tệ”. Ví dụ: Khách hàng A đem đến NH X gửi không kỳ hạn 1 số tiền là 100 trđ TS có NH X TS nợ TM tại quỹ tăng thêm: 100 trđ Tiền gửi của ông A: 100 trđ DHTM_TMU 20Bộ môn Tài chính Doanh Nghiệp Chức năng tạo bút tệ (tiếp) Giả sử, tỷ lệ DTBB là 10% có thể cho vay tối đa là 90 trđ. Nếu giả sử B vay hết số tiền này để trả cho C thì: TS có NH X TS nợ DTBB: 10 trđ Tiền gửi của ông A: 100 trđ Cho B vay: 90 trđ Nếu C mở TK tại NH Y thì số tiền B trả cho C sẽ chuyển vào tài khoản của C ở NHY : HTM_TMU 21Bộ môn Tài chính Doanh Nghiệp Chức năng tạo bút tệ (tiếp) TS có NH X TS nợ Tiền gửi tăng: 90 trđ Tiền gửi của C: 90 trđ . NH Y có thể cho vay tối đa 81 trđ, dự trữ BB là 9 trđ. => số tiền cho vay sẽ giảm dần, số tiền DTBB sẽ tăng dần. Quá trình này sẽ kết thúc khi toàn bộ lượng tiền gửi ban đầu quay về NHTW dưới dạng tiền DTBB. DHTM_TMU 22Bộ môn Tài chính Doanh Nghiệp Chức năng tạo bút tệ (tiếp) - Quá trình tạo tiền của NHTM Đơn vị: trđ NHTW quy định mức DTBB = 10% DHTM_TMU 23Bộ môn Tài chính Doanh Nghiệp Chức năng tạo tiền (tiếp) = x DHTM_TMU 24Bộ môn Tài chính Doanh Nghiệp 8.2.2.2 Vai trò của NHTM • Giúp các DN có vốn đầu tư, mở rộng hoạt động sản xuất kinh doanh, nâng cao hiệu quả kinh doanh. • Góp phần phân bổ hợp lý các nguồn lực giữa các ngành, vùng trong trong nền KT quốc dân, tạo điều kiện cân đối nền KT. • Tạo ra môi trường cho việc thực hiện chính sách tiền tệ của NHTW. DHTM_TMU 25Bộ môn Tài chính Doanh Nghiệp 2.4. Cung cầu tiền tệ (tiếp) 2.4.3 Các chủ thể cung ứng tiền trong nền kinh tế Ngân hàng Trung ương: độc quyền phát hành giấy bạc ngân hàng vào lưu thông. Các Ngân hàng trung gian: tạo bút tệ Các chủ thể khác: cung cấp các loại giấy tờ có giá (các DN phát hành cổ phiếu, trái phiếu, Chính phủ phát hành trái phiếu Chính phủ,) DHTM_TMU 26Bộ môn Tài chính Doanh Nghiệp 8.2.3. Phân loại NHTM 8.2.3.1. Căn cứ vào tính chất sở hữu - NHTM Nhà nước - NHTM cổ phần - NHTM liên doanh - Ngân hàng TM nước ngoài (chi nhánh, 100% vốn nước ngoài) 8.2.3.2 Căn cứ vào sự chuyên môn hóa trong hoạt động tín dụng - NHTM chuyên doanh - NHTM hỗn hợp DHTM_TMU 27Bộ môn Tài chính Doanh Nghiệp 8.2.4. Các hoạt động kinh doanh của NHTM 8.2.4.1. Hoạt động tạo lập vốn - Vốn chủ sở hữu: Vốn điều lệ; vốn bổ sung; các quỹ của NHTM - Vốn tiền gửi: TG không kỳ hạn, TG có kỳ hạn, TG tiết kiệm - Vốn đi vay: vay của NHTW, vay của các NHTM và các tổ chức tín dụng khác, phát hành các chứng từ có giá, - Vốn khác: vốn tài trợ, vốn đầu tư phát triển, vốn ủy thác đầu tư để cho vay theo các chương trình, dự án xây dựng... DHTM_TMU 28Bộ môn Tài chính Doanh Nghiệp 8.2.4. Các hoạt động kinh doanh của NHTM (tiếp) 8.2.4.2. Hoạt động cho vay và đầu tư * Hoạt động cho vay: Cho vay từng lần; cho vay theo hạn mức tín dụng; cho vay thấu chi; cho vay chiết khấu chứng từ. - Nguyên tắc: + Hoàn trả cả gốc và lãi + Sử dụng vốn vay đúng mục đích cam kết trong HĐ tín dụng. + Không dồn vốn cho 1 số ít khách hàng vay. * Hoạt động đầu tư: Đầu tư CK, đầu tư liên doanh liên kết,. DHTM_TMU 29Bộ môn Tài chính Doanh Nghiệp 8.2.4. Các hoạt động kinh doanh của NHTM (tiếp) 8.2.4.3. Hoạt động cung ứng dịch vụ ngân hàng: - Dịch vụ thu đổi ngoại tệ - Dịch vụ trung gian thanh toán - Bảo lãnh. - Cung cấp các dịch vụ uỷ thác và tư vấn. - Cung cấp dịch vụ MG, đầu tư CK. DHTM_TMU 30Bộ môn Tài chính Doanh Nghiệp 8.3 Các tổ chức tài chính phi ngân hàng 8.3.1 Quỹ tín dụng 8.3.2 Quỹ đầu tư 8.3.3 Công ty bảo hiểm 8.3.4 Công ty tài chính 8.3.5 Công ty cho thuê tài chính 8.3.6 Công ty CK 8.3.7 Các tổ chức tài chính phi ngân hàng khác: Quỹ hưu trí, ngân hàng tiết kiệm hỗ tương. DHTM_TMU 31Bộ môn Tài chính Doanh Nghiệp 8.3.1. Quỹ tín dụng a. Khái niệm và đặc đểm • Khái niệm: Là tổ chức tín dụng hợp tác hoạt động theo nguyên tắc tự nguyên, tự chủ, tự chịu trách nhiệm về kết quả hoạt động thực hiện mục tiêu chủ yếu là tương trợ nhau phát triển sản xuất kinh doanh và cải thiện đời sống. • Hoạt động của quỹ tín dụng phải đảm bảo bù đắp chi phí và có tích lũy để phát triển. DHTM_TMU 32Bộ môn Tài chính Doanh Nghiệp 8.3.1. Quỹ tín dụng (tiếp) * Đặc điểm: - Thành viên tham gia có quyền sở hữu và quản lý mọi tài sản và hoạt động của quỹ theo tỷ lệ vốn góp. - Phạm vi hoạt động hẹp - Cung cấp các dịch vụ nhanh chóng và hiệu quả - Mỗi quỹ tín dụng là một đơn vị kinh tế độc lập nhưng lại có mối quan hệ mật thiết với nhau thông qua hoạt động điều hòa vốn, thông tin, cơ chế phân tán rủi ro nhằm đảm bảo cho hệ thống quỹ phát triển bền vững DHTM_TMU 33Bộ môn Tài chính Doanh Nghiệp 8.3.1. Quỹ tín dụng (tiếp) b. Các hoạt động cơ bản: + Huy động vốn: . + Cho vay: + Các hoạt động khác theo quy định của pháp luật DHTM_TMU 34Bộ môn Tài chính Doanh Nghiệp 8.3.2. Quỹ đầu tư a. Khái niệm và mục tiêu hoạt động: * Khái niệm: Quỹ đầu tư là một định chế TGTC phi NH hoạt động dựa trên việc huy động những nguồn vốn nhỏ lẻ trong XH thông qua việc phát hành cổ phiếu (hoặc chứng chỉ quỹ ĐT) để đầu tư trên TTCK và các hình thức đầu tư khác. * Mục tiêu: làm gia tăng giá trị vốn và thu nhập của mỗi cổ phần hay chứng chỉ quỹ. DHTM_TMU 35Bộ môn Tài chính Doanh Nghiệp 8.3.2. Quỹ đầu tư (tiếp) b.Lợi ích của việc đầu tư qua quỹ : +Tính năng động, chuyên nghiệp trong đầu tư. + Giảm thiểu rủi ro nhờ đa dạng hóa danh mục đầu tư + Tiết kiệm chi phí, nâng cao hiệu quả đầu tư + Hoạt động của quỹ được giám sát chặt chẽ bởi các cơ quan có thẩm quyền DHTM_TMU 36Bộ môn Tài chính Doanh Nghiệp 8.3.2. Quỹ đầu tư (tiếp) c. Các loại quỹ đầu tư * Căn cứ vào cấu trúc vận đông của vốn - Quỹ đầu tư mở: - Quỹ đầu tư đóng: DHTM_TMU 37Bộ môn Tài chính Doanh Nghiệp 8.3.2. Quỹ đầu tư (tiếp) * Căn cứ vào nguồn vốn huy động, có hai loại quỹ đầu tư: - Quỹ đầu tư tập thể (quỹ công chúng - Quỹ đầu tư cá nhân (quỹ thành viên) * Căn cứ vào cơ cấu tổ chức và hoạt động của quỹ đầu tư: - Quỹ đầu tư dạng công ty - Quỹ đầu tư dạng hợp đồng (quỹ tín thác đầu tư) DHTM_TMU 38Bộ môn Tài chính Doanh Nghiệp 8.3.2. Quỹ đầu tư (tiếp) d. Các hoạt động cơ bản của công ty quản lý quỹ Quản lý quỹ đầu tư: Tư vấn đầu tư và tư vấn: Nghiên cứu: DHTM_TMU 39Bộ môn Tài chính Doanh Nghiệp 8.3.3 Công ty bảo hiểm 8.3.3.1 Khái niệm * Là một tổ chức TCTG chủ yếu hoạt động bảo vệ TC cho những người tham gia bảo hiểm về những rủi ro thuộc trách nhiệm của bảo hiểm trên cơ sở người tham gia phải trả một khoản tiền gọi là phí bảo hiểm. DHTM_TMU 40Bộ môn Tài chính Doanh Nghiệp 8.3.3 Công ty bảo hiểm (tiếp) 8.3.3.2 Các nguyên tắc quản lý kinh doanh bảo hiểm - Sàng lọc rủi ro: - Phí bảo hiểm được xác định trên cơ sở mức độ rủi ro - Sử dụng những điều khoản hạn chế trong hợp đồng DHTM_TMU 41Bộ môn Tài chính Doanh Nghiệp 8.3.3 Công ty bảo hiểm (tiếp) 8.3.3.3 Các hoạt động của công ty bảo hiểm: * Cung cấp dịch vụ bảo hiểm: + BH nhân thọ + BH phi nhân thọ Thu phí bảo hiểm và bồi thường nếu rủi ro xảy ra, dựa trên nguyên tắc quản lý bảo hiểm * Đầu tư TC với số vốn tập trung được: mua trái phiếu, cổ phiếu, cho vay DHTM_TMU 42Bộ môn Tài chính Doanh Nghiệp 8.3.4 Công ty tài chính a. Khái niệm Là một tổ chức TCTG được thành lập dưới dạng một công ty trực thuộc một NHTM hay một tập đoàn KT có nhiệm vụ huy động vốn trung, dài hạn để cho vay. Công ty TC không được phép huy động vốn ngắn hạn và thực hiện các nghiệp vụ trung gian thanh toán. DHTM_TMU 43Bộ môn Tài chính Doanh Nghiệp 8.3.4 Công ty tài chính b. Các hoạt động chủ yếu của Công ty tài chính - Huy động vốn + Nhận tiền gửi có kỳ hạn từ 1 năm trở lên, + Phát hành kỳ phiếu, trái phiếu hoặc chứng chỉ tiền gửi từ 1 năm trở lên, + Vay vốn của các tổ chức TC khác, + Tiếp nhận vốn ủy thác của chính phủ, các tổ chức và cá nhân trong và ngoài nước DHTM_TMU 44Bộ môn Tài chính Doanh Nghiệp 8.3.4 Công ty tài chính (tiếp) b. Các hoạt động chủ yếu của Công ty tài chính (tiếp) - Cho vay và đầu tư + Cho vay với các kỳ hạn khác nhau (ưu tiên cho nội bộ tập đoàn) + Chiết khấu các chứng từ có giá, cầm cố các loại hàng hoá, vật tư, ngoại tệ, các giấy từ có giá và dụng cụ bảo đảm khác. + Góp vốn mua cổ phần, đầu tư vào các dự án và tham gia vào thị trường tiền tệ DHTM_TMU 45Bộ môn Tài chính Doanh Nghiệp 8.3.4 Công ty tài chính (tiếp) b. Các hoạt động chủ yếu của Công ty tài chính (Tiếp) - Cung cấp các dịch vụ tài chính khác + Tư vấn tài chính. + Thực hiện các dịch vụ bảo lãnh DHTM_TMU 46Bộ môn Tài chính Doanh Nghiệp 8.3.5 Công ty cho thuê tài chính a. Hoạt động cho thuê tài chính Là một dịch vụ TD trung, dài hạn thông qua TS cho thuê, trong đó bên cho thuê cam kết mua TS theo yêu cầu của bên thuê và nắm giữ quyền sở hữu trong suốt thời hạn thuê; bên đi thuê sử dụng TS và thanh toán tiền thuê theo hợp đồng. Kết thúc thời hạn thuê, bên đi thuê được quyền chọn mua TS với giá tượng trưng hoặc được quyền thuê tiếp theo các điều khoản đã thỏa thuận trong hợp đồng. DHTM_TMU 47Bộ môn Tài chính Doanh Nghiệp 8.3.5 Công ty cho thuê tài chính (tiếp) b. Công ty cho thuê tài chính và các hoạt động cơ bản * Khái niệm: là định chế TCTG thực hiện dịch vụ cho thuê TC. DHTM_TMU 48Bộ môn Tài chính Doanh Nghiệp 8.3.5 Công ty cho thuê tài chính (tiếp) *Các hoạt động chủ yếu: + Hoạt động huy động vốn: -Nhận tiền gửi có kỳ hạn từ một năm trở lên - Vay vốn của các tổ chức tín dụng khác - Phát hành giấy tờ có giá kỳ hạn trên một năm khi được NHNN cho phép - Tiếp nhận các nguồn vốn khác theo quy định của NHNN + Sử dụng vốn: - Cho thuê tài chính, - Tư vấn cho khách hàng về những vấn đề liên quan đến nghiệp vụ cho thuê TC - Cung cấp dịch vụ ủy thác, quản lý tài sản, bảo lãnh, + Các hoạt động khác theo luật định. DHTM_TMU 49Bộ môn Tài chính Doanh Nghiệp a. Khái niệm * Khái niệm: CTCK là một tổ chức có tư cách pháp nhân thực hiện một, một số hoặc toàn bộ các hoạt động kinh doanh CK như môi giới CK, tự doanh CK, bão lãnh phát hành CK, tư vấn đầu tư CK. 8.3.6. Công ty chứng khoán DHTM_TMU 50Bộ môn Tài chính Doanh Nghiệp Các hoạt động cơ bản của công ty CK - Môi giới CK -Tự doanh - Bảo lãnh phát hành CK - Tư vấn - Hoạt động khác: lưu ký chứng khoán; repo CK 8.3.6. Công ty chứng khoán (tiếp) DHTM_TMU 51Bộ môn Tài chính Doanh Nghiệp 8.3.7. Các tổ chức TC phi ngân hàng khác Quỹ hưu trí Ngân hàng tiết kiệm hỗ tương Quỹ tiết kiệm DHTM_TMU

File đính kèm:

bai_giang_nhap_mon_tai_chinh_tien_te_chuong_8_cac_to_chuc_ta.pdf

bai_giang_nhap_mon_tai_chinh_tien_te_chuong_8_cac_to_chuc_ta.pdf