Bài giảng Định chế tài chính - Chương 5: Thị trường tiền tệ

Khái niệm: Là nơi phát hành những công cụ nợ có thời hạn

từ 1 năm trở xuống kể từ khi phát hành.

Đặc điểm:

Các giao dịch không diễn ra tại địa điểm cụ thể mà thông qua điện

thoại và các phương tiện điện tử.

Trên TTTT phát triển, các chứng khoán có thị trường thứ cấp năng

động nên chúng có tính lỏng cao và rất linh hoạt trong việc đáp ứng

nhu cầu tài chính ngắn hạn.Là thị trường bán buôn, với hầu hết các giao dịch

có khối lượng rất lớn.

So với hoạt động cho vay ngắn hạn của ngân hàng,

TTTT có lợi thế về chi phí và không phải chịu

những quy định quản lý lãi suất và dự trữ bắt buộc TTTT là nơi để các doanh nghiệp và các định chế tài chính

tạm gửi quỹ thặng dư của mình trong thời gian ngắn. Các nhà

đầu tư tạm gửi tiền vào TTTT để thu lãi cao hơn tiền gửi ngân

hàng đồng thời tận dụng được các cơ hội đầu tư.

TTTT cung cấp nguồn vốn chi phí thấp cho các hãng, các

chính phủ và các trung gian tài chính đang cần huy động vốn

ngắn hạn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Định chế tài chính - Chương 5: Thị trường tiền tệ

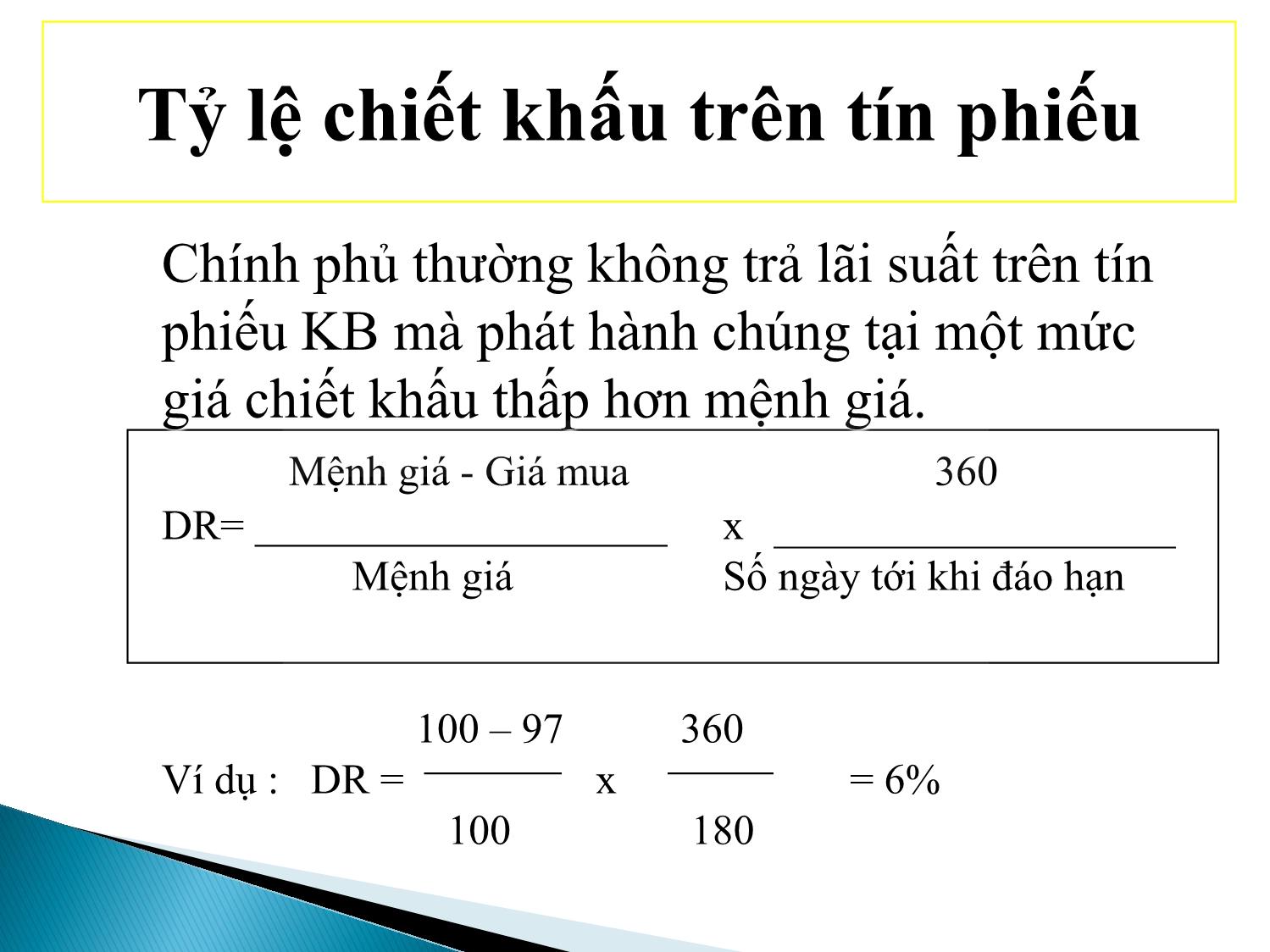

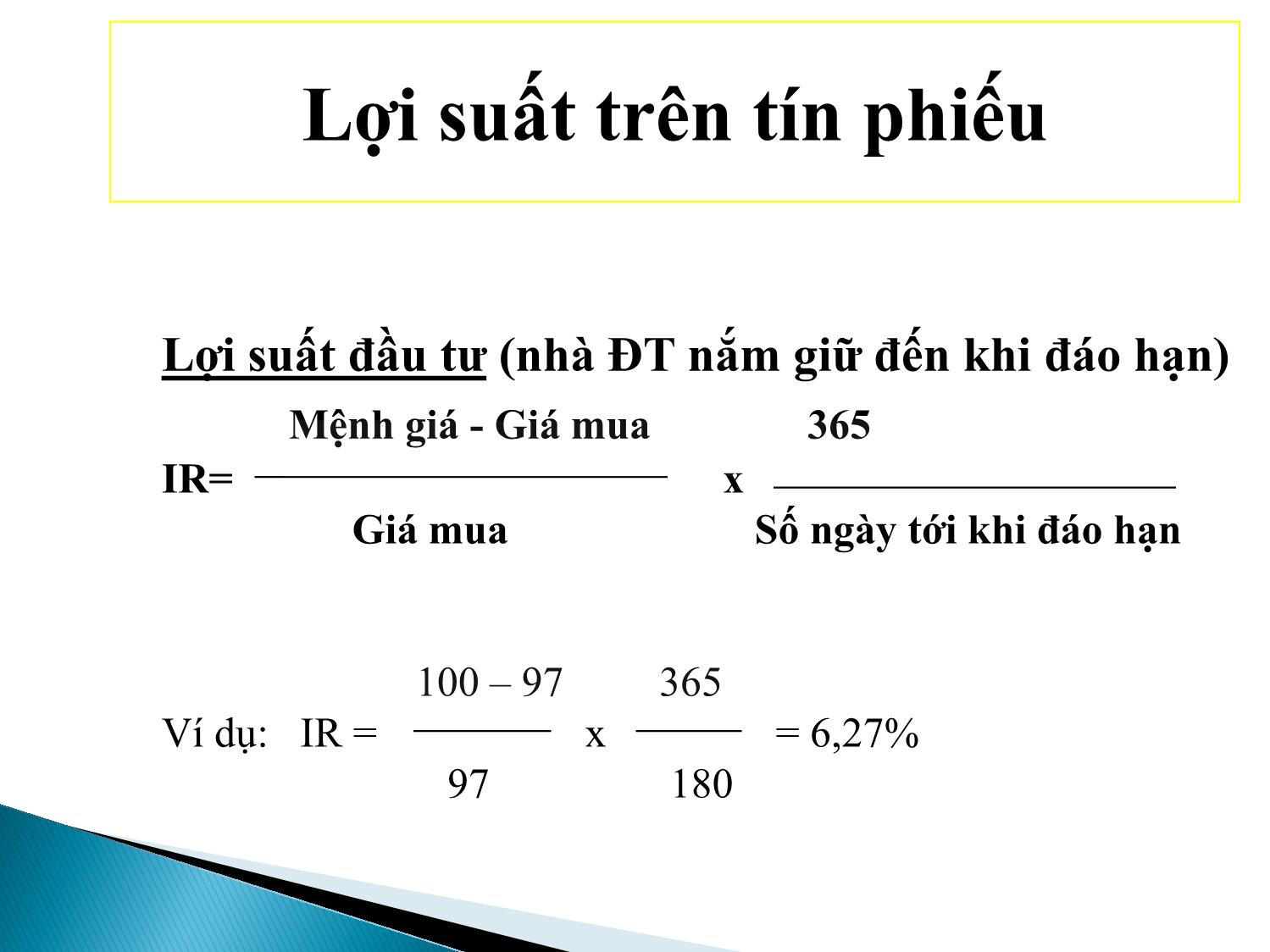

Khái niệm: Là nơi phát hành những công cụ nợ có thời hạn từ 1 năm trở xuống kể từ khi phát hành. Đặc điểm: Các giao dịch không diễn ra tại địa điểm cụ thể mà thông qua điện thoại và các phương tiện điện tử. Trên TTTT phát triển, các chứng khoán có thị trường thứ cấp năng động nên chúng có tính lỏng cao và rất linh hoạt trong việc đáp ứng nhu cầu tài chính ngắn hạn. Là thị trường bán buôn, với hầu hết các giao dịch có khối lượng rất lớn. So với hoạt động cho vay ngắn hạn của ngân hàng, TTTT có lợi thế về chi phí và không phải chịu những quy định quản lý lãi suất và dự trữ bắt buộc TTTT là nơi để các doanh nghiệp và các định chế tài chính tạm gửi quỹ thặng dư của mình trong thời gian ngắn. Các nhà đầu tư tạm gửi tiền vào TTTT để thu lãi cao hơn tiền gửi ngân hàng đồng thời tận dụng được các cơ hội đầu tư. TTTT cung cấp nguồn vốn chi phí thấp cho các hãng, các chính phủ và các trung gian tài chính đang cần huy động vốn ngắn hạn. Kho bạc: Phát hành tín phiếu để bù đắp cho thiếu hụt ngân sách tạm thời hoặc thay thế cho các đợt phát hành đã đáo hạn. Các NHTM: Nắm giữ tỷ lệ chứng khoán chính phủ lớn hơn các định chế tài chính khác; phát hành các chứng chỉ tiền gửi, giấy chấp nhận NH, các khoản vay liên NH và các hợp đồng mua lại; giao dịch trên TTTT thay mặt cho khách hàng. NHTW: Nắm giữ khối lượng lớn chứng khoán kho bạc với mục đích sử dụng để thực thi chính sách tiền tệ. Các doanh nghiệp: Sử dụng TTTT để tạm gửi quỹ nhàn rỗi hoặc huy động quỹ ngắn hạn. Các công ty đầu tư và công ty chứng khoán: Các nhà giao dịch lớn hoạt động mạnh trên TTTT với chức năng tạo thị trường cho các chứng khoán TTTT bằng cách duy trì một lượng dự trữ lớn để mua và bán. Các công ty tài chính: Huy động vốn trên TTTT bằng cách phát hành thương phiếu và cho vay số tiền thu được tới người tiêu dùng để mua hàng hóa lâu bền Các công ty bảo hiểm: Nắm giữ chứng khoán TTTT để duy trì thanh khoản do có nhu cầu không thể dự báo được về quỹ. Các cá nhân: Tiếp cận với các chứng khoán TTTT thông qua các quỹ tương hỗ TTTT nhằm thu được lãi suất cao hơn tiền gửi NH Tín phiếu kho bạc Là các công cụ nợ do Kho bạc phát hành có thời hạn 3 tháng, 6 tháng hoặc 1 năm với nhiều loại mệnh giá, thường là khá lớn. Tín phiếu kho bạc thường không trả lãi mà phát hành tại mức giá chiết khấu thấp hơn mệnh giá. Khi tín phiếu đáo hạn, mệnh giá được hoàn trả và tạo ra lợi nhuận. Lợi suất của tín phiếu được căn cứ vào sự tăng giá từ lúc phát hành (hoặc lúc mua) đến lúc đáo hạn (hoặc lúc bán) và khoản lợi giá được coi là thu nhập lãi chứ không phải là lợi vốn. Tỷ lệ chiết khấu trên tín phiếu Chính phủ thường không trả lãi suất trên tín phiếu KB mà phát hành chúng tại một mức giá chiết khấu thấp hơn mệnh giá. Mệnh giá - Giá mua 360 DR= x Mệnh giá Số ngày tới khi đáo hạn 100 – 97 360 Ví dụ : DR = x = 6% 100 180 Lợi suất trên tín phiếu Lợi suất đầu tư (nhà ĐT nắm giữ đến khi đáo hạn) Mệnh giá - Giá mua 365 IR= x Giá mua Số ngày tới khi đáo hạn 100 – 97 365 Ví dụ: IR = x = 6,27% 97 180 Lợi suất trên tín phiếu Lợi suất trong kỳ nắm giữ (nhà đầu tư bán trước khi đáo hạn) HPR = DR khi mua + DR qua kỳ nắm giữ Thay đổi của DR qua kỳ nắm giữ Số ngày tới đáo hạn khi mua Số ngày nắm giữ Số ngày nắm giữ Chênh lệch giữa DR (NM) và DR (NB) = - x Lợi suất trên tín phiếu Ví dụ: 1 nhà ĐT mua một tín phiếu mới thời hạn 180 ngày, DR lúc mua là 6%, 30 ngày sau, nhà ĐT bán tín phiếu đó tại mức DR là 5,8%. HPR = ? DR 180 30 30 (6% - 5,8%)= - x HPR = = 1% 6% + 1% = 7% Được coi là loại chứng khoán không có rủi ro Rủi ro vỡ nợ: Bằng 0 vì ngay cả trong trường hợp chính phủ không có tiền, chính phủ vẫn có thể in tiền để trả nợ. Mức bù lạm phát: Rủi ro về những thay đổi ngoài dự kiến của lạm phát cũng thấp hơn do thời hạn của tín phiếu ngắn. Rủi ro thanh khoản: Rất thấp nếu thị trường tín phiếu phát triển Đấu thầu cạnh tranh: Người mua nộp mức giá dự thầu và khối lượng chứng khoán họ muốn mua. Những người mua sẽ được ưu tiên thỏa mãn theo thứ tự mức giá dự thầu từ cao xuống thấp cho đến khi toàn bộ đợt phát hành được phân bổ hết và phải trả mức giá dự thầu của mình. Đấu thầu không cạnh tranh: Giá được tính theo mức giá bình quân gia quyền của mức giá cạnh tranh được chấp nhận, người mua sẽ trả mức giá này cho số tín phiếu họ mua. Ví dụ về đấu thầu không cạnh tranh Trong một đợt phát hành tín phiếu KB mệnh giá 100 triệu VND: 30% bán với giá 98 50% bán với giá 97 20% bán với giá 96 Giá BQGQ = 0,30 x 98 + 0,50 x 97 + 0,20 x 96 = 97,1 Ngân hàng Nhà nước Việt Nam thông báo kết quả đấu thầu tín phiếu kho bạc phiên 2 ngày 15/01/2007 như sau: Số lượng thành viên tham gia dự thầu: 2 Khối lượng dự kiến phát hành: 500 tỷ đồng Khối lượng trúng thầu: 500 tỷ đồng Kỳ hạn phát hành: 364 ngày Lãi suất trúng thầu: 3,55%/năm Lãi suất đăng ký - cao nhất: 5,25%/năm - thấp nhất: 3,55%/năm Mục đích tham gia TTTT liên NH: Các NH thiếu hụt dự trữ bắt buộc (DTBB) thường vay từ các NH khác còn các NH có dự trữ dư thừa cho vay trên TTTT liên NH để thu lãi cao hơn so với gửi tại NHTW (thường là không có lãi) Cách thức hoạt động của TTTT liên NH: Khoản vay liên NH thường là những khoản đầu tư qua đêm hoặc với thời hạn rất ngắn. Thị trường liên NH cũng hoạt động phi tập trung, thông qua các phương tiện điện tử. Các NH phân tích tình hình dự trữ của mình hàng ngày để quyết định vay hoặc cho vay trên thị trường. Do cung cầu quy định. Cầu dự trữ = DTBB + DT vượt mức trong đó DTBB = Tổng tiền gửi x Tỷ lệ DTBB. Vì vậy cầu dự trữ phụ thuộc vào chi phí dự trữ (lãi suất khoản vay liên NH), tỷ lệ DTBB và bất kỳ yếu tố nào ảnh hưởng đến cầu tiền (nhu cầu giao dịch trong nền kinh tế, nhu cầu dự trữ) Cung dự trữ = Dự trữ vay từ NHTW + Dự trữ không vay từ NHTW. NHTW có thể kiểm soát dự trữ không vay bằng nghiệp vụ thị trường mở còn dự trữ vay từ NHTW phụ thuộc vào quyết định của NHTM. Khái niệm: Theo hợp đồng mua lại (RP), một tổ chức bán chứng khoán cho người cho vay nhưng cam kết sẽ mua lại các chứng khoán đó tại một thời điểm trong tương lai với mức giá được ấn định sẵn cộng với tiền lãi. Đặc điểm: RP thực chất là những khoản cho vay ngắn hạn được thế chấp bằng chứng khoán. Đa số hợp đồng mua lại có thời hạn rất ngắn, từ 3-14 ngày. Các tổ chức phi NH cũng có thể tham gia thực hiện hợp đồng mua lại. Do được thế chấp bằng chứng khoán chính phủ, RP thường là những khoản đầu tư có rủi ro thấp và do đó lãi suất thấp. Những tổ chức tham gia hợp đồng mua lại: Các nhà giao dịch chứng khoán: Sử dụng hợp đồng mua lại để quản trị tính thanh khoản và tận dụng lợi thế của những thay đổi dự kiến của lãi suất. Các NH lớn: Cung cấp RP cho những nhà giao dịch. Các công ty phi tài chính cung cấp quỹ cho các nhà giao dịch. NHTW sử dụng RP để điều hành chính sách tiền tệ Lãi suất của hợp đồng mua lại Lãi suất của RP được xác định bởi chênh lệch giữa giá bán ban đầu của các chứng khoán và giá mua lại được thỏa thuận quy về năm 360 ngày. RY SP PP PP 360 = - x n Thu nhập lãi của RP = Lượng khoản vay Lãi suất RP hiện hành Số ngày cho vay 360 x x Minh họa cách tính lãi suất Repo Lưu ý: Mức lãi suất RP thường được điều chỉnh định kỳ. Do vậy, với một RP kéo dài, định kỳ phải tính lại thu nhập từ lãi RP theo mức lãi suất mới. Khi hợp đồng RP kết thúc, tổng thu nhập từ lãi sẽ được thanh toán RY 10.000.000 9.852.217 9.852.217 360 = - x 60 = 9% Thu nhập lãi của RP = 100.000.000 9% 1 360 x x = 25.000$ Khái niệm: CD là một chứng khoán do NH phát hành, xác nhận một lượng tiền gửi và quy định rõ lãi suất cũng như thời hạn. Đặc điểm: CD là một chứng khoán có thời hạn chứ không phải tiền gửi kỳ hạn có thể rút ra bất cứ lúc nào. Là công cụ không ký danh. Có thể mua và bán trước khi đáo hạn. Có mệnh giá khá lớn. Hầu hết CD có thời hạn 6 tháng trở xuống. Rủi ro của CD tương đối thấp. Lãi suất của CDs Quỹ của người gửi = D D n 360 x+ x i D – Khoản tiền gửi gốc i – Mức lãi suất trả khi đáo hạn (YTM) tính trên năm 360 ngày n – Số ngày được tính lãi Lợi suất CDs YTM CD = i 365 360 x 1. Mức lợi suất tương đương trái phiếu của CDs 2. Mức lợi suất của CDs trên thị trường thứ cấp DRCD = 360 n x PCD - PSM PCD DRCD = 360 90 x 100.000 – 98.200 100.000 = 7,2% Khái niệm: Thương phiếu là một giấy nhận nợ không có đảm bảo, do các công ty có tiếng, mạnh về tài chính và có độ tín nhiệm tín dụng cao phát hành. Trên thực tế đa số các nhà phát hành thương phiếu đều có hạn mức tín dụng tại một NH để hỗ trợ cho chứng khoán của họ, nhờ đó hạ thấp lãi suất thương phiếu. Mục đích phát hành: Tài trợ vốn lưu động. Người mua thương phiếu: Ban đầu chỉ có các NHTM, sau đó mở rộng ra các công ty bảo hiểm lớn, các doanh nghiệp tài chính, các quỹ hưu trí. Thương phiếu có rủi ro tương đối thấp, thời hạn ngắn và lãi suất cao Thương phiếu trực tiếp: Công ty phát hành (thường là công ty tài chính hoặc công ty nắm giữ NH) thông báo mức lãi trên các kỳ hạn khác nhau của thương phiếu để nhà đầu tư lựa chọn. Lãi suất có thể được điều chỉnh trong ngày phát hành thương phiếu để điều chỉnh dòng vốn từ các nhà đầu tư. Chi phí phân phối và tiếp thị cho việc phát hành tương đối lớn. Thương phiếu qua trung gian: Được phát hành bởi các nhà giao dịch chứng khoán thay mặt cho khách hàng là các công ty phi tài chính hoặc trung gian tài chính nhỏ. Tỷ lệ chiết khấu trên thương phiếu Phần lớn thương phiếu được bán với giá chiết khấu: DRCP = 360 180 x 1.000.000 – 980.000 1.000.000 = 4% DRCP = 360 Số ngày tới khi đáo hạn x Mệnh giá - Giá mua Mệnh giá Lợi suất trên thương phiếu - Lợi suất của NĐT phát sinh từ khoản chênh lệch giá của chứng khoán từ lúc mua tới lúc đáo hạn. - Lợi suất tương đương trái phiếu (coupon-equivalent yield) hay lợi suất đầu tư (investment rate of return): IRCP = 365 180 x 1.000.000 – 980.000 980.000 = 4,14% IRCP = 365 Số ngày tới khi đáo hạn x Mệnh giá - Giá mua Gía mua Khái niệm: Là một lệnh của nhà xuất khẩu hoặc nhập khẩu cho một ngân hàng trả tiền mua hàng hóa hoặc ngoại tệ và được ngân hàng đóng dấu “chấp nhận”, bảo đảm cho việc hoàn trả khi đến hạn. Vì sao xuất hiện giấy chấp nhận NH? Cầu: Giấy chấp nhận NH được thiết kế để chuyển rủi ro của thương mại quốc tế sang một bên thứ ba sẵn sàng gánh chịu rủi ro với một chi phí xác định. Cung: Các NH sẵn sàng chấp nhận rủi ro vì họ là chuyên gia đánh giá rủi ro tín dụng và phân tán rủi ro. Quy trình hoạt động của giấy chấp nhận NH: Hạn mức tín dụng -> Thư tín dụng -> Hối phiếu có thời hạn -> Chấp nhận -> Chiết khấu -> Thanh toán. Lợi ích: Nhà xuất khẩu nhận được tiền bán hàng hầu như không chậm trễ. Nhà nhập khẩu có thể trì hoãn việc thanh toán trong một thời gian. Ngân hàng được hưởng hoa hồng chấp nhận, phát hành thư tín dụng đồng thời có một công cụ tài chính có tính khả mại tương đối cao.

File đính kèm:

bai_giang_dinh_che_tai_chinh_chuong_4_thi_truong_tien_te.pdf

bai_giang_dinh_che_tai_chinh_chuong_4_thi_truong_tien_te.pdf