Bài giảng Đầu tư tài chính - Chương 9: Phân tích và đầu tư cổ phiếu - Trần Thị Thái Hà

Cổ phiếu phổ thông

• Cổ phiếu thượng hạng (blue-chips)

• Cổ phiếu thu nhập

• Cổ phiếu tăng trưởng

• Cổ phiếu chu kỳ

• Cổ phiếu phòng vệ

• Các loại giá trị

• Mệnh giá

• Giá trị ghi sổ

• Giá trị thị trường

• Giá trị đầu tư

Định giá theo giá trị sổ sách

• Giá trị sổ sách (book value):

– Giá trị ròng của một công ty, thể hiện trên bảng CĐKT (giá

trị sổ sách trên cổ phần); là kết quả của quy tắc kế toán

nhằm phân bổ chi phí mua sắm tài sản trên một số năm

xác định.

– Có phải là mức sàn của giá thị trường của cổ phiếu

không?

Giá trị thanh lý

• Là khối lượng ròng giá trị có thể thực hiện được

bằng cách bán hết tài sản của một doanh nghiệp và

trả hết nợ.

– Giá trị thanh lý trên cổ phần: có thể coi là mức sàn của

giá cổ phiếu.

– Nếu giá thị trường xuống thấp hơn giá trị thanh lý, cổ

phiếu sẽ trở nên hấp dẫn, thành mục tiêu thâu tóm.

Chi phí thay thế - Tobin’s q

• Chi phí thay thế: Là khoản chi phí để thay thế tài

sản của một công ty, trừ đi các món nợ của công ty

đó.

• Tobin’s q: là hệ số giá trị thị trường của công ty so

với chi phí thay thế.

– Trong dài hạn, hệ số này tiến tới 1; trong khoảng thời gian

thật dài nó lại khác xa 1

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 9: Phân tích và đầu tư cổ phiếu - Trần Thị Thái Hà

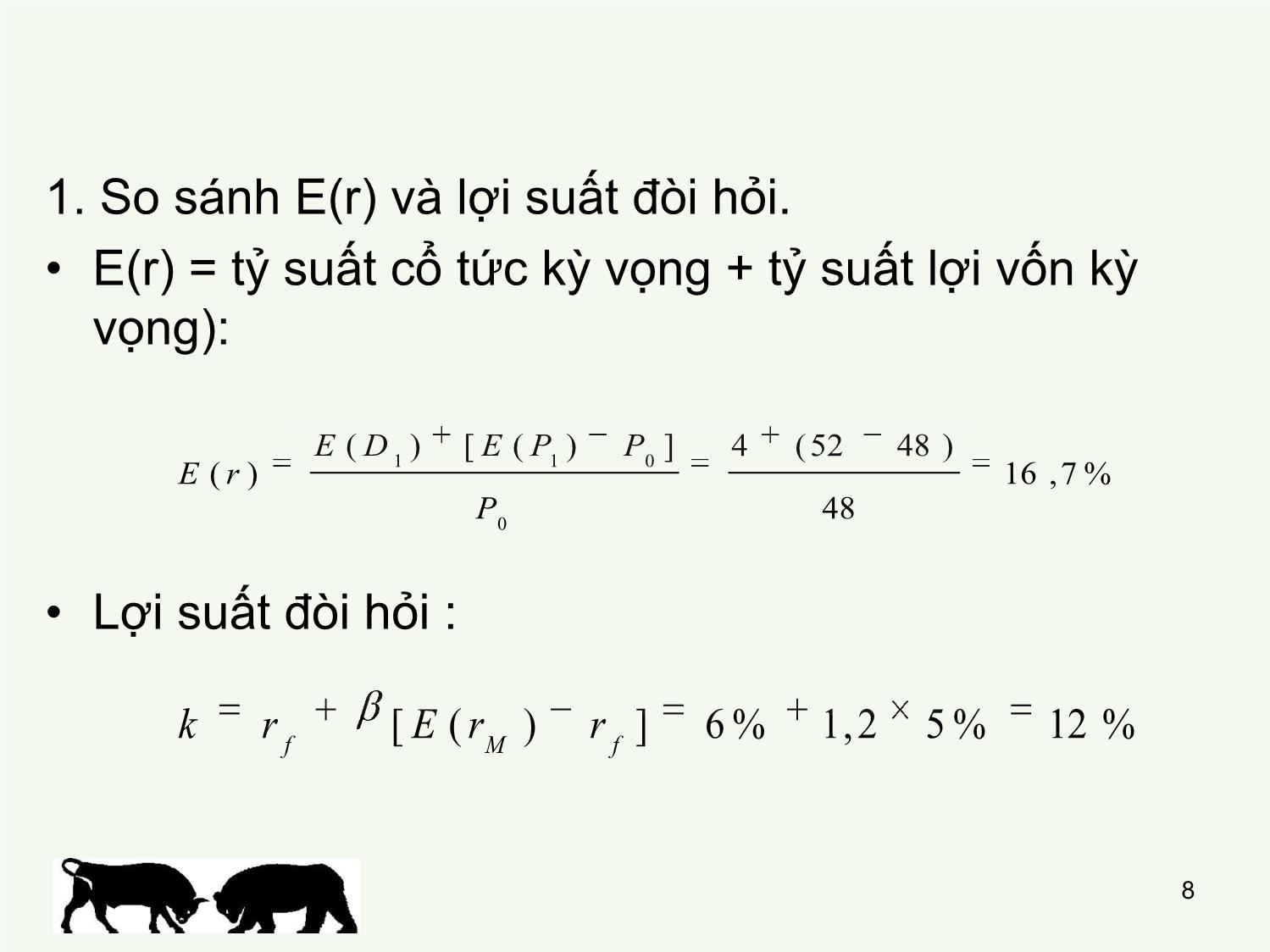

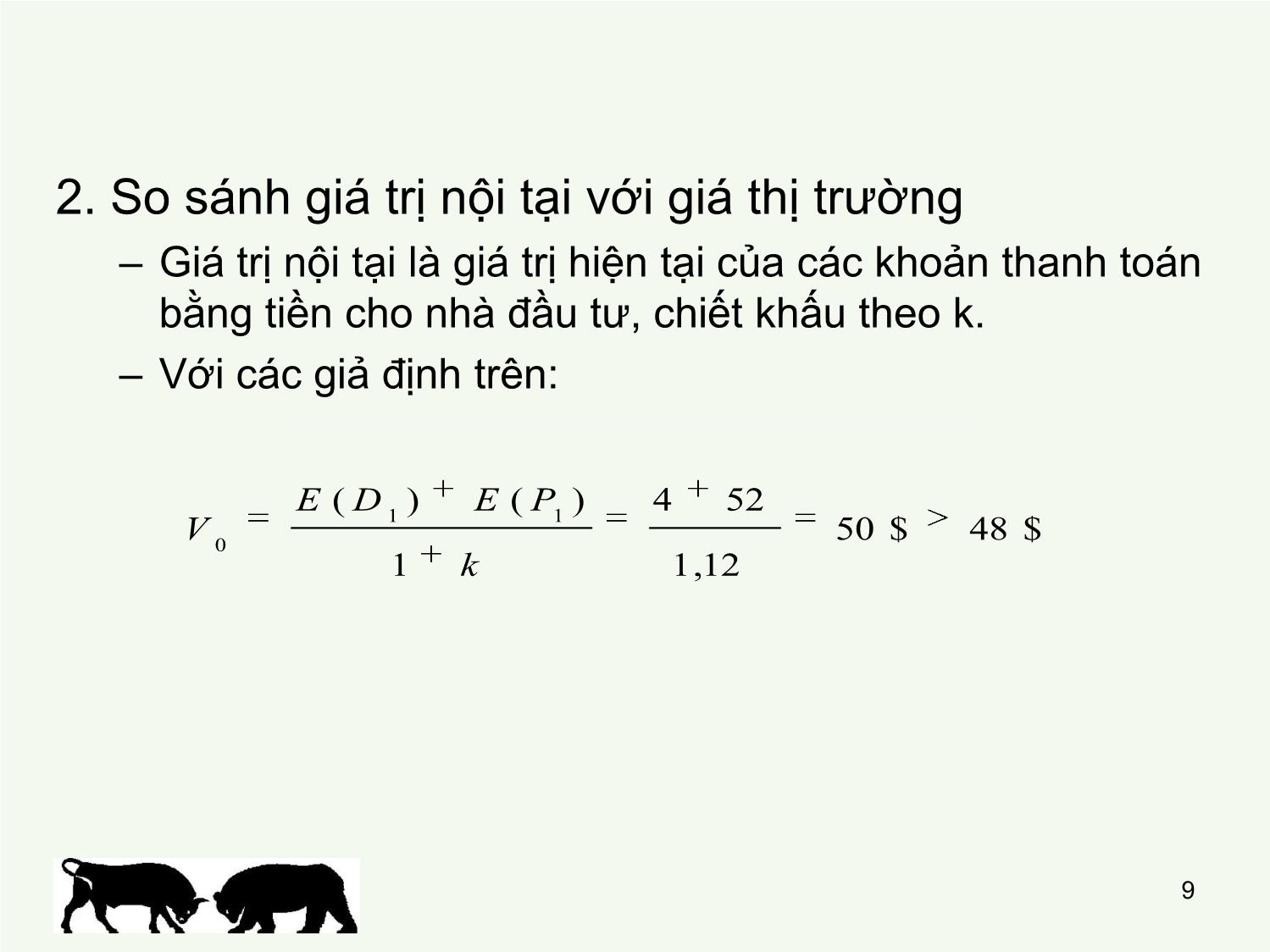

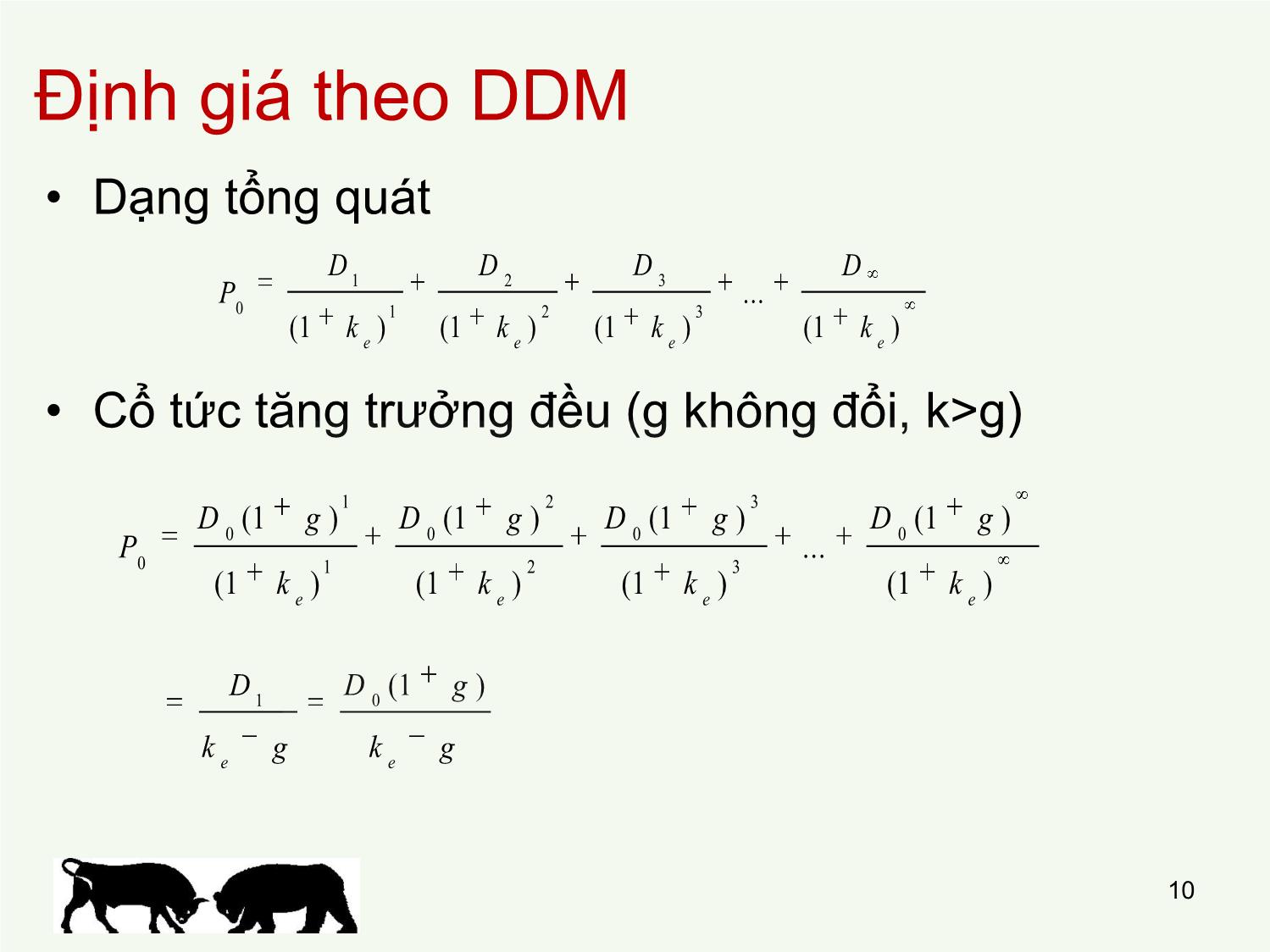

PHÂN TÍCH VÀ ĐẦU TƯ CỔ PHIẾU 1 Chương 9 Những nội dung chính • Một số khái niệm liên quan tới cổ phiếu • Phương pháp định giá dựa vào Bảng CĐKT • Mô hình chiết khấu dòng cổ tức • Hệ số Giá – Thu nhập (P/E) • Kết hợp phân tích P/E và cổ tức 6/24/2020 2 Cổ phiếu phổ thông • Cổ phiếu thượng hạng (blue-chips) • Cổ phiếu thu nhập • Cổ phiếu tăng trưởng • Cổ phiếu chu kỳ • Cổ phiếu phòng vệ • Các loại giá trị • Mệnh giá • Giá trị ghi sổ • Giá trị thị trường • Giá trị đầu tư 6/24/2020 3 Định giá theo giá trị sổ sách • Giá trị sổ sách (book value): – Giá trị ròng của một công ty, thể hiện trên bảng CĐKT (giá trị sổ sách trên cổ phần); là kết quả của quy tắc kế toán nhằm phân bổ chi phí mua sắm tài sản trên một số năm xác định. – Có phải là mức sàn của giá thị trường của cổ phiếu không? 6/24/2020 4 Giá trị thanh lý • Là khối lượng ròng giá trị có thể thực hiện được bằng cách bán hết tài sản của một doanh nghiệp và trả hết nợ. – Giá trị thanh lý trên cổ phần: có thể coi là mức sàn của giá cổ phiếu. – Nếu giá thị trường xuống thấp hơn giá trị thanh lý, cổ phiếu sẽ trở nên hấp dẫn, thành mục tiêu thâu tóm. 6/24/2020 5 Chi phí thay thế - Tobin’s q • Chi phí thay thế: Là khoản chi phí để thay thế tài sản của một công ty, trừ đi các món nợ của công ty đó. • Tobin’s q: là hệ số giá trị thị trường của công ty so với chi phí thay thế. – Trong dài hạn, hệ số này tiến tới 1; trong khoảng thời gian thật dài nó lại khác xa 1 6/24/2020 6 Giá trị nội tại và giá thị trường • Để xác định giá trị của một công ty, mô hình thông dụng nhất xuất phát từ việc quan sát lợi nhuận trên khoản đầu tư cổ phiếu: – Cổ tức (tiền) – Lợi vốn (hoặc lỗ vốn) • Ví dụ: cổ phiếu ABC có P0 = 48%/cph, D1= 4$; P1 = 52$. – Có nên đầu tư vào cổ phiếu này không? 6/24/2020 7 1. So sánh E(r) và lợi suất đòi hỏi. • E(r) = tỷ suất cổ tức kỳ vọng + tỷ suất lợi vốn kỳ vọng): • Lợi suất đòi hỏi : %7,16 48 )4852(4])([)( )( 0 011 P PPEDE rE %12%52,1%6])([ fMf rrErk 6/24/2020 8 2. So sánh giá trị nội tại với giá thị trường – Giá trị nội tại là giá trị hiện tại của các khoản thanh toán bằng tiền cho nhà đầu tư, chiết khấu theo k. – Với các giả định trên: $48$50 12,1 524 1 )()( 11 0 k PEDE V 6/24/2020 9 Định giá theo DDM • Dạng tổng quát • Cổ tức tăng trưởng đều (g không đổi, k>g) )1( ... )1()1()1( 3 3 2 2 1 1 0 eeee k D k D k D k D P 6/24/2020 10 )1( )1( ... )1( )1( )1( )1( )1( )1( 0 3 3 0 2 2 0 1 1 0 0 eeee k gD k gD k gD k gD P gk gD gk D ee )1( 01 • Những hàm ý của mô hình cổ tức tăng trưởng đều – Giá trị của một cổ phiếu sẽ lớn hơn nếu: • Cổ tức dự tính trên cổ phần lớn hơn • Tỷ lệ vốn hóa thị trường (lợi suất đòi hỏi) ,k, thấp hơn • Tỷ lệ tăng trưởng dự tính của cổ tức cao hơn. – Giá cổ phiếu được kỳ vọng tăng với cùng tỷ lệ tăng của cổ tức, g. )1( )1( )1( 0 112 1 gP g gk D gk gD gk D P 6/24/2020 11 Ví dụ • HFI vừa trả cổ tức 3$/cph. Cổ tức dự tính tăng 8%/năm vĩnh viễn. Beta = 1,0; rf = 6%; E(rM) – rf = 8%. Giá trị nội tại? D1 = 3$ x 1,08 = 3,24$ k = 6% + 1,0 x 8% = 14%. Nếu cổ phiếu được coi là rủi ro hơn, beta = 1,25, thì giá trị của nó phải thấp hơn. $54 08,014,0 $24,3 1 0 gk D V 6/24/2020 12 DDM – mô hình tăng trưởng nhiều giai đoạn • Giả sử cổ tức của công ty Titanic tăng trưởng 20%/năm trong ba năm tới, từ đó về sau tăng 12%/năm vĩnh viễn. Tỷ lệ chiết khấu là 15%, cổ tức gần đây nhất là 3$/cổ phần. V0? 2 2011 1 10 0 1 )1( 1 1 1 1 1 )1( g gD k g k g gk gD V TT 6/24/2020 13 Giá cổ phiếu và cơ hội đầu tư • Ví dụ: Công ty A (100 triệu $ VCSH) dự tính năm tới E= 5$/cổ phần. Nếu p = 1, và k = 12,5%, P = D1/k = E1/k = 5/0,125 = 40$ • Giả sử công ty xúc tiến một dự án có ROE = 15% > k, b= 60%; vốn tăng 9%. g = ROE x b = 15% x 0,6 = 9% P = D1/(k – g)= 2$/ (0,125 – 0,09)= 57,14$ tái đầu tư làm giảm cổ tức, nhưng sau đó tạo ra tăng trưởng (g) làm tăng giá cổ phiếu. 6/24/2020 14 • 57,14$ - 40$ = 17,14$ = PVGO PVGO: Giá trị hiện tại của cơ hội tăng trưởng Giá = Giá trị không tăng trưởng trên cổ phần + PVGO • Nếu dự án tái đầu tư có ROE = 12,5% = k, g = ROE x b = 0,125 x 0,6 = 7,5% P = 2/(0,125 – 0,075) = 40$; (PVGO = 0) Với ROE < k; P < 40$ (PVGO < 0) 6/24/2020 15 PVGO k E P 1 0 Tăng trưởng và cơ hội tăng trưởng • Giá trị công ty chỉ tăng lên khi PVGO > 0. • NPV > 0 và NPV < 0 đều có thể tạo ra tăng trưởng cổ tức và thu nhập (g). • Nếu NPV < 0 mà vẫn tái đầu tư cổ tức và thu nhập tăng, nhưng giảm giá trị cổ phiếu. • Tăng trưởng không nhất thiết là cơ hội tăng trưởng. 6/24/2020 16 Kết luận • Tăng trưởng tự nó không phải là điều mà nhà đầu tư mong muốn. • Tăng trưởng chỉ làm tăng giá trị của công ty khi nó đạt được nhờ đầu tư vào các dự án có cơ hội lợi nhuận hấp dẫn (ROE>k). • Nếu ROE < k: có thể có g, nhưng không làm tăng giá cổ phiếu (PVGO < 0). 6/24/2020 17 Chu kỳ sống và mô hình tăng trưởng nhiều giai đoạn • Định dạng về phân phối cổ tức của công ty thay đổi theo mỗi giai đoạn của chu kỳ sống, (các cơ hội tăng trưởng sẵn có). • Sử dụng phiên bản 2 giai đoạn của DDM: – Giai đoạn tăng trưởng cổ tức cao: dự báo và tính PV của các khoản cổ tức. – Giai đoạn ổn định cổ tức, áp dụng mô hình cổ tức tăng trưởng đều. 6/24/2020 18 Sử dụng DDM khi nào thì hợp lý? • Giả định công ty trả hết thu nhập làm cổ tức • Nếu công ty không trả hết thu nhập, mô hình sẽ đánh giá thấp giá trị cổ phiếu. • Áp dụng: – Công ty đã trưởng thành, cổ tức chiếm phần lớn thu nhập hoặc cổ tức dễ dự báo. – Những công ty có quy định đặc biệt, hoặc khó ước tính dòng tiền từ các báo cáo tài chính (ngân hàng). 6/24/2020 19 Ước tính tỷ lệ tăng trưởng g • Hai cách ước tính – số bình quân trong quá khứ và – tỷ lệ tăng trưởng bền vững (tương lai) • Lấy trung bình của hai giá trị này (ROE = tỷ suất lợi nhuận ròng x vòng quay tổng tài sản x đòn bẩy tài chính.) bROEg D D g n n 1 0 6/24/2020 20 • Điều chỉnh g bình quân trong quá khứ theo – chương trình của chính phủ, – chuyển dịch nhân khẩu – thay đổi trong hỗn hợp sản phẩm. • Điều chỉnh g bền vững: – So sánh g và các thành phần của ROE với các đối thủ cạnh tranh, với ngành và với thị trường dự báo về khả năng tăng hay giảm của g trong tương lai. 6/24/2020 21 • Các yếu tố tác động tới g bền vững – Tuổi trong chu kỳ sống của ngành – Thay đổi trong cơ cấu của công ty – Các xu hướng kinh tế. • Để ước tính g, cần tham chiếu kế hoạch – Mở rộng công ty – Đa dạng hóa sang các lĩnh vực mới – Thay đổi chính sách cổ tức 6/24/2020 22 Ước tính lợi suất đòi hỏi: k • k = rf + E(I) + RP RP phụ thuộc vào: – Các chỉ số rủi ro của công ty, so sánh với các đối thủ cạnh tranh, với ngành hoặc với quá khứ. – Beta: hồi quy các mức lợi suất thị trường trên lợi suất của cổ phiếu, tính hệ số góc. – Điều chỉnh ước tính beta căn cứ vào những đặc trưng rủi ro kinh doanh và rủi ro tài chính. • Kết hợp những ước tính về rf, beta, mức bù rủi ro của thị trường: k = E(r) = rf + β (RM – rf) 6/24/2020 23 Ước tính k, các phương pháp khác • Xuất phát từ một mức lãi suất trái phiếu công ty có xếp hạng cao. • Căn cứ vào mức độ rủi ro kinh doanh của ngành và của công ty, ấn định một mức bù rủi ro kinh doanh. • Căn cứ vào hệ số beta, ấn định một mức bù rủi ro thị trường. • Cộng 3 bộ phận này lại để có mức lợi suất đòi hỏi. 6/24/2020 24 Mô hình dòng tiền tự do (FCF) Đặt vấn đề • Có những công ty không trả cổ tức, và có thu nhập âm (< 0), song lại có dòng tiền dương. • Lý do: Khấu hao làm giảm thu nhập, nhưng lại làm tăng dòng tiền, do việc làm tăng chi phí và giảm thuế. • Mô hình FCF: định giá một công ty khi tính tới khấu hao. 6/24/2020 25 Dòng tiền tự do (FCF) • Dòng tiền tự do: thu nhập báo cáo được chuyển đổi thành dòng tiền, bằng cách điều chỉnh những khoản mục tác động tới thu nhập và dòng tiền một cách khác nhau. • FCF = Thu nhập ròng + Khấu hao – Chi tiêu vốn 6/24/2020 26 Ví dụ • Hai công ty, A và B, có doanh thu và chi phí tiền mặt (loại trừ khấu hao) giống nhau, không thay đổi, trong ba năm, do đó dòng tiền hàng năm như nhau: Dòng tiền = Doanh thu – Chi phí dùng tiền mặt = 5000$ - 3000$ = 2000$ • Cả hai công ty đều có tổng khấu hao 3000$ rải trong ba năm, nhưng lựa chọn phương pháp khấu hao khác nhau. 6/24/2020 27 A B Năm 1 1000$ 1500$ Năm 2 1000$ 1000$ Năm 3 1000$ 500$ Tổng 3000$ 3000 6/24/2020 28 A B Dòng tiền Thu nhập ròng Dòng tiền Thu nhập ròng Năm 1 2000$ 1000$ 2000$ 500$ Năm 2 2000$ 1000$ 2000$ 1000$ Năm 3 2000$ 1000$ 2000$ 1500$ Tổng 6000$ 3000$ 6000 3000 • Nhận xét: – Trong năm đầu, thu nhập ròng của B thấp hơn của A, nhưng trong năm cuối lại cao hơn. – Điều này chỉ là kết quả của phương pháp khấu hao, mà không liên quan gì tới khả năng thu lợi nhuận. – Có thể dẫn tới kết luận sai: B là một công ty đang tăng trưởng. 6/24/2020 29 So sánh FCF và DDM (g không đổi) • DDM giả định dòng tiền liên quan là cổ tức trả cho nhà đầu tư vốn chủ sở hữu; FCF lại có thể được sử dụng để trả cho cả chủ nợ lẫn chủ sở hữu. • DDM để định giá vốn chủ sở hữu, tính ke sử dụng beta của vốn chủ sở hữu. • FCF định giá toàn bộ công ty, trừ đi giá trị của nợ. 6/24/2020 30 Định giá - sử dụng P/E • Định giá – Lựa chọn một P/E được coi là hợp lý: mức trung bình ngành; mức trung bình 5 năm của công ty – Tính EPS hiện tại và ước tính tỷ lệ tăng của EPS. – P = P/E hợp lý x EPS hiện tại (1 + g) • Yếu tố tác động tới P/E – Trạng thái tổng thể của thị trường: P/E bình quân của thị trường – Tính đặc thù của ngành – Đặc điểm riêng của công ty 6/24/2020 31 P/E bình quân của thị trường • Là P/E bình quân của các cổ phiếu trên thị trường – là chỉ báo về trạng thái chung của thị trường. • Nếu các yếu tố khác không thay đổi, P/E càng cao chứng tỏ thị trường càng lạc quan. – TT Mỹ : Năm 1974, P/E = 7,3; 1999: P/E = 33,4 6/24/2020 32 P/E tương đối • P/E tương đối: P/E của cổ phiếu so với P/E của thị trường. • P/E tương đối cao: – Giá cổ phiếu sẽ tăng trong tương lai – Tính biến động giá cũng tăng • Tham chiếu P/E bình quân của ngành để biết mức P/E hợp lý của công ty. 6/24/2020 33 P/E của các cổ phiếu riêng lẻ • Chịu tác động của : – Đặc thù của ngành – Triển vọng tăng trưởng của công ty. – Rủi ro gắn với tăng trưởng – Hệ số nợ/VCSH – Chất lượng quản trị – Chất lượng của thu nhập – Chính sách cổ tức 6/24/2020 34 P/E và cơ hội tăng trưởng • Khi PVGO = 0, P0 = E1/k, P/E = 1/k. Nhưng khi PVGO đóng góp lớn vào P, thì P/E có thể tăng mạnh. • P/E tăng cùng với ROE • P/E tăng nếu b cao hơn kết hợp với ROE > k 6/24/2020 35 bROEk b E P bROEk bE gk D P 1)1( 1 011 0 kE PVGO kE P PVGO k E P / 1 1 1 01 0 P/E là hàm số của 1. Tỷ lệ tăng trưởng của thu nhập (+) 2. Trạng thái chung của thị trường (+) 3. Mức nợ trong cơ cấu vốn của công ty (-) 4. Tỷ lệ lạm phát hiện thời và dự tính (?) 5. Tỷ lệ chi trả cổ tức (?) 6/24/2020 36 Lãi suất trái phiếu tăng →ks tăng → giá cổ phiếu giảm → P/E giảm Lãi suất giảm → Giá cổ phiếu tăng → P/E tăng Lạm phát tăng Lạm phát giảm 6/24/2020 37 • P/E và tỷ lệ chi trả cổ tức – P/E cao thường được dự đoán cho những công ty có tỷ lệ chi trả cổ tức (p) cao – Trên thực tế, P/E cao thường là của những công ty có p thấp. – Lý do: tăng trưởng thu nhập thường có giá trị hơn cổ tức. 6/24/2020 38 Ước tính EPS • Sử dụng báo cáo thu nhập – Dự báo doanh thu S, căn cứ • Mức doanh thu hiện tại • Tỷ lệ tăng trong quá khứ, điều chỉnh theo những điều kiện của nền kinh tế, ngành và công ty – Tỷ suất lợi nhuận ròng (NPM = lợi nhuận ròng/doanh thu): → Dựa vào số liệu quá khứ, tính tỷ lệ bình quân, điều chỉnh cho các năm. – E = S x NPM – Ước tính số lượng cổ phần ròng lưu hành 6/24/2020 39 Ước tính EPS EPSt = Số lượng cổ phần phổ thông Thu nhập ròng sau thuế của năm t 6/24/2020 40 Quy trình tổng quát • Mức S hiện thời và tỷ lệ tăng hàng năm của S Doanh thu ròng NPM (tỷ suất lợi nhuận ròng) = Thu nhập ròng sau thuế (E) Số cổ phần phổ thông đang lưu hành = EPS x Hệ số chi trả (p) = Cổ tức/cph (D) P = EPS x P/E 6/24/2020 41 Kết hợp thu nhập và cổ tức • Bản chất của phương pháp: Giá trị của cổ phiếu phổ thông = PV của một dòng cổ tức + PV giá thị trường của cổ phiếu tại thời điểm kết thúc dòng cổ tức đó. • Ví dụ: tính giá trị của cổ phiếu Johnson & Johnson’s vào 2002, giả định: – Hệ số trả cổ tức dao động 34-37% từ 1992-2001; bình quân 35,74%/năm. Nhu cầu giữ lại thu nhập không có thay đổi gì đặc biệt → lấy mức 36% trong năm năm tới. 6/24/2020 42 – Beta = 0,85, tín phiếu Kho bạc 1 năm có rf = 3,62%. Chọn mức bù rủi ro vốn CSH (KM – Rf) = 7,5% → ke = 10%. • Bài toán có hai phần: – Dự tính EPS trong 5 năm tới → cổ tức → PV (D) – Ước tính P/E tại năm 2006, nhân với EPS → P2006 Tính PV của mức giá này. – Tính tổng hai kết quả: giá trị nội tại của cổ phiếu. 6/24/2020 43 Mô hình kết hợp thu nhập và cổ tức PHẦN A: GIÁ TRỊ HiỆN TẠI CỦA CÔ TỨC TRONG NĂM NĂM Năm Ước tính EPS (g = 13,61%) Ước tính hệ số chi trả Ước tính DPS Thừa số PV, với ke =10% PV của dòng tiền 2002 2,20$ 36% 0,79 0,909 0,72$ 2003 2,50 36% 0,9 0,826 0,74 2004 3,23 36% 1,02 0,751 0,77 2005 3,67 36% 1,16 0,683 0,79 2006 36% 1,32 0,621 0,82 PV của cổ tức 3,84$ PHẦN B: GIÁ TRỊ HIỆN TẠI CỦA GIÁ CỔ PHIẾU NĂM 2006 EPS P/E P2006 Thừa số PV PV 2006 3,67$ 22,56 82,8 0,621 51,42$ A + B = Giá trị hiện tại của cổ phiếu, đầu năm 2002 = 55,26$ 6/24/2020 44

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_9_phan_tich_va_dau_tu_co_p.pdf

bai_giang_dau_tu_tai_chinh_chuong_9_phan_tich_va_dau_tu_co_p.pdf