Bài giảng Đầu tư tài chính - Chương 8: Độ nhạy cảm của giá trái phiếu với lãi suất - Trần Thị Thái Hà

Rủi ro lãi suất

• Giá và lãi suất của trái phiếu có quan hệ

ngược chiều → lãi suất thay đổi thì người

nắm giữ trái phiếu sẽ có lời hoặc bị lỗ.

• Vì sao giá trái phiếu lại phản ứng với biến

động lãi suất? Để có thể tồn tại trong một thị

trường cạnh tranh.

• Mức độ phản ứng của giá trái phiếu với sự

thay đổi lãi suất là mối quan tâm lớn của nhà

đầu tư.Mối quan hệ tổng quát

• Lãi suất , giá ; Lãi suất , giá .

• YTM của một trái phiếu tăng dẫn tới một thay

đổi giá nhỏ hơn so với một mức giảm YTM với

quy mô tương đương.

Mối quan hệ này đúng với bất kỳ trái phiếu

nào (dạng thông thường).

Tuy nhiên, mức độ biến động của giá với cùng

một thay đổi lãi suất sẽ khác nhau giữa các

trái phiếu khác nhau.Độ nhạy cảm với lãi suất

• Quan sát hai trái phiếu giống nhau về mọi

phương diện, trừ thời gian đáo hạn.

– Giá của trái phiếu dài hạn nhạy cảm với thay đổi

lãi suất hơn là giá của trái phiếu ngắn hạn.

• Tuy nhiên, độ nhạy cảm của giá trái phiếu

với những thay đổi của lãi suất tăng với một

tỷ lệ giảm dần khi thời gian đáo hạn tăng lên.

(Nói cách khác, rủi ro lãi suất tăng chậm hơn so

với mức tăng lên của thời hạn).• Hai trái phiếu giống nhau về mọi phương

diện, trừ lãi suất cuống phiếu

– Trái phiếu có lãi suất cuống phiếu thấp hơn sẽ có

giá nhạy cảm hơn với thay đổi lãi suất, so với của

trái phiếu có lãi suất cuống phiếu cao.

• Độ nhạy cảm của giá trái phiếu với một thay

đổi của lãi suất liên quan ngược chiều vớ

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 8: Độ nhạy cảm của giá trái phiếu với lãi suất - Trần Thị Thái Hà

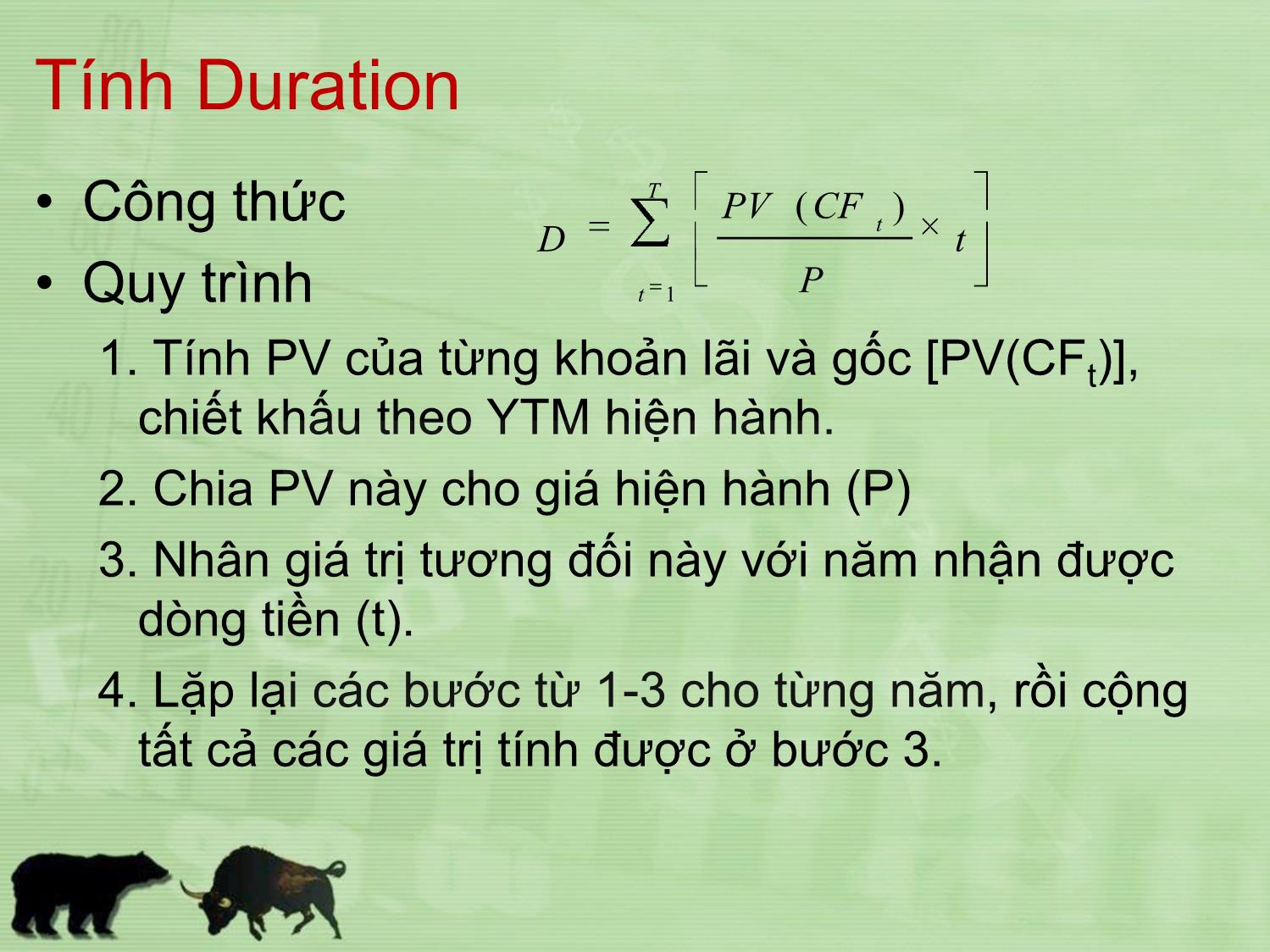

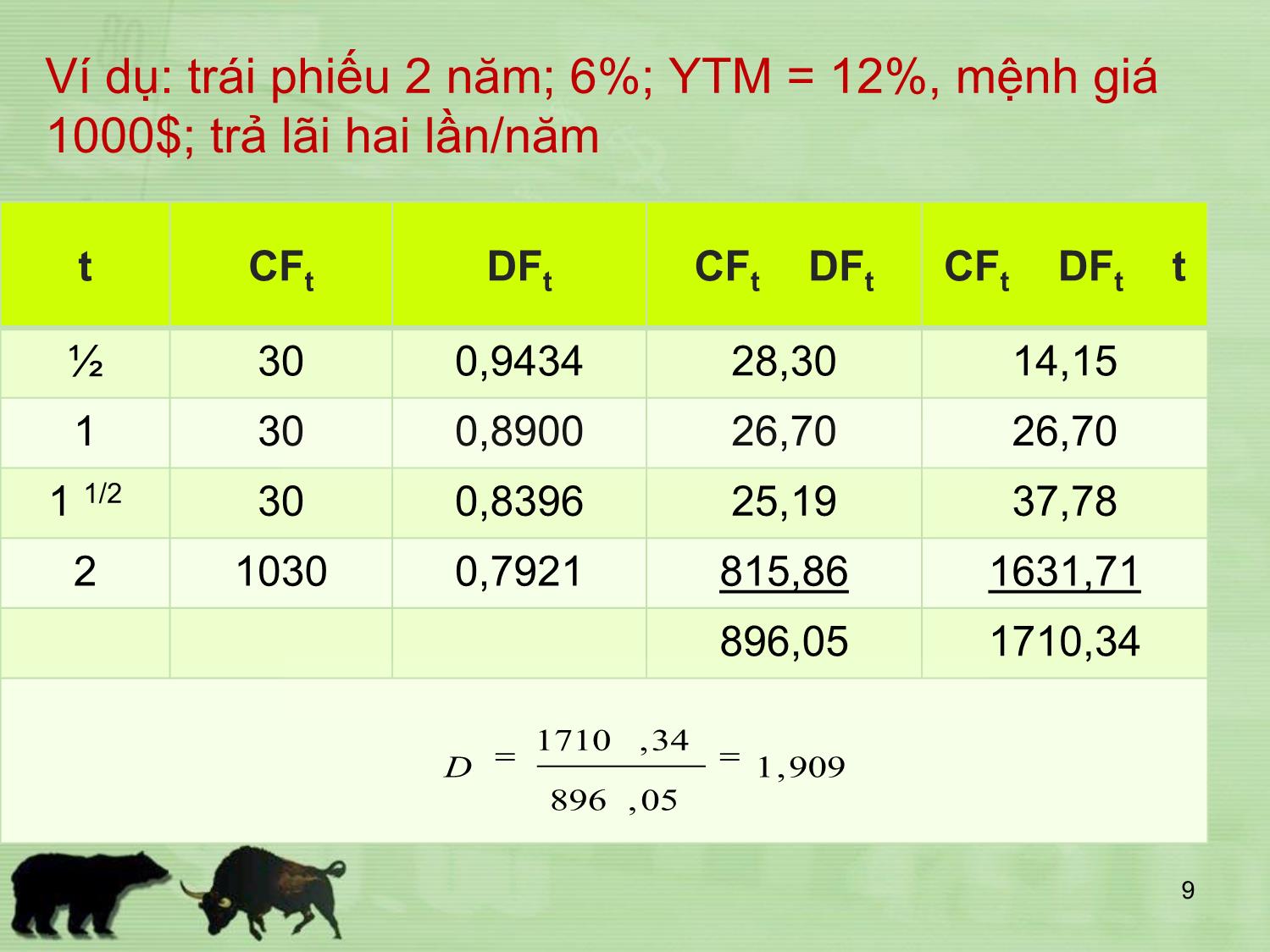

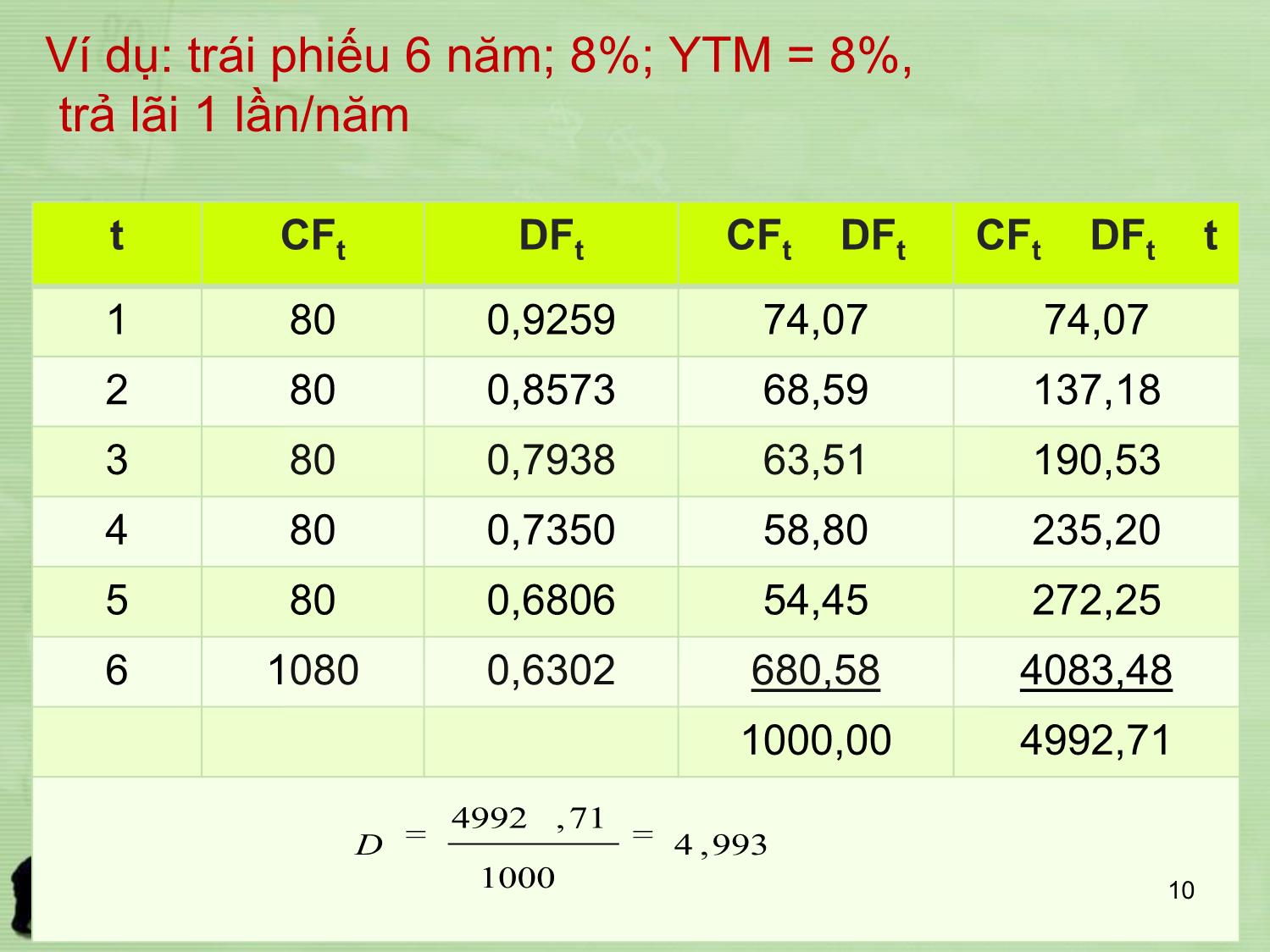

Độ nhạy cảm của giá trái phiếu với lãi suất Chương 8 Rủi ro lãi suất • Giá và lãi suất của trái phiếu có quan hệ ngược chiều → lãi suất thay đổi thì người nắm giữ trái phiếu sẽ có lời hoặc bị lỗ. • Vì sao giá trái phiếu lại phản ứng với biến động lãi suất? Để có thể tồn tại trong một thị trường cạnh tranh. • Mức độ phản ứng của giá trái phiếu với sự thay đổi lãi suất là mối quan tâm lớn của nhà đầu tư. Mối quan hệ tổng quát • Lãi suất , giá ; Lãi suất , giá . • YTM của một trái phiếu tăng dẫn tới một thay đổi giá nhỏ hơn so với một mức giảm YTM với quy mô tương đương. Mối quan hệ này đúng với bất kỳ trái phiếu nào (dạng thông thường). Tuy nhiên, mức độ biến động của giá với cùng một thay đổi lãi suất sẽ khác nhau giữa các trái phiếu khác nhau. Độ nhạy cảm với lãi suất • Quan sát hai trái phiếu giống nhau về mọi phương diện, trừ thời gian đáo hạn. – Giá của trái phiếu dài hạn nhạy cảm với thay đổi lãi suất hơn là giá của trái phiếu ngắn hạn. • Tuy nhiên, độ nhạy cảm của giá trái phiếu với những thay đổi của lãi suất tăng với một tỷ lệ giảm dần khi thời gian đáo hạn tăng lên. (Nói cách khác, rủi ro lãi suất tăng chậm hơn so với mức tăng lên của thời hạn). • Hai trái phiếu giống nhau về mọi phương diện, trừ lãi suất cuống phiếu – Trái phiếu có lãi suất cuống phiếu thấp hơn sẽ có giá nhạy cảm hơn với thay đổi lãi suất, so với của trái phiếu có lãi suất cuống phiếu cao. • Độ nhạy cảm của giá trái phiếu với một thay đổi của lãi suất liên quan ngược chiều với mức YTM tại đó trái phiếu đang được bán. Macaulay Duration • Chỉ riêng thời gian đáo hạn thì không đủ để phản ánh độ nhạy cảm với lãi suất của giá trái phiếu. • Zero và trái phiếu trả lãi định kỳ có cùng thời hạn?. • Macaulay (1938) phát triển một thước đo mới, phản ánh được tất cả các yếu tố tác động tới phản ứng của giá trái phiếu với lãi suất: Duration. Tính Duration • Công thức • Quy trình 1. Tính PV của từng khoản lãi và gốc [PV(CFt)], chiết khấu theo YTM hiện hành. 2. Chia PV này cho giá hiện hành (P) 3. Nhân giá trị tương đối này với năm nhận được dòng tiền (t). 4. Lặp lại các bước từ 1-3 cho từng năm, rồi cộng tất cả các giá trị tính được ở bước 3. T t t t P CFPV D 1 )( • Giải thích công thức D của một trái phiếu là thước đo thời gian đáo hạn thực sự của trái phiếu, được định nghĩa là bình quân gia quyền của các khoảng thời gian (t) cho tới khi nhận được các khoản thanh toán, với trọng số (wt) = PV (CFt)/P = [CFt/(1+y) t]/P. • Một cách viết khác T t t wtD 1 Ví dụ: trái phiếu 2 năm; 6%; YTM = 12%, mệnh giá 1000$; trả lãi hai lần/năm t CFt DFt CFt DFt CFt DFt t ½ 30 0,9434 28,30 14,15 1 30 0,8900 26,70 26,70 1 1/2 30 0,8396 25,19 37,78 2 1030 0,7921 815,86 1631,71 896,05 1710,34 9 909,1 05,896 34,1710 D Ví dụ: trái phiếu 6 năm; 8%; YTM = 8%, trả lãi 1 lần/năm t CFt DFt CFt DFt CFt DFt t 1 80 0,9259 74,07 74,07 2 80 0,8573 68,59 137,18 3 80 0,7938 63,51 190,53 4 80 0,7350 58,80 235,20 5 80 0,6806 54,45 272,25 6 1080 0,6302 680,58 4083,48 1000,00 4992,71 10 993,4 1000 71,4992 D Ý nghĩa của Duration • Là một thước đo đơn giản về thời gian đáo hạn bình quân có hiệu lực của một danh mục. • Là công cụ quan trọng để cách ly các danh mục khỏi rủi ro lãi suất. • Là thước đo tính nhạy cảm của một danh mục trái phiếu. Sử dụng D: ước tính biến động giá trái phiếu • Chỉ áp dụng cho những dao động tương đối nhỏ của lãi suất thị trường. • Quan hệ giữa giá trái phiếu và thay đổi lãi suất yD P P y D D y y D P P * 1 * ; 1 % Các yếu tố quy định Duration • Lãi suất cuống phiếu cao hơn: D nhỏ hơn • Thời gian đáo hạn dài hơn: D lớn hơn • YTM cao hơn: D nhỏ hơn. • Với trái phiếu zero, D = M • Với trái phiếu vĩnh viễn D = 1 + (1/y) • D của một danh mục trái phiếu DP = ∑WiDi • Giá Lãi suất thị trường Y*Y1 P* P1 P1’ Sai số Hạn chế của D • Nếu ∆P/P = -D*∆y, đồ thị quan hệ giá-lãi suất phải là đường thẳng, nhưng trên thực tế, nó là đường cong. • Sử dụng D để ước tính % thay đổi giá: chỉ áp dụng được với những biến động nhỏ của lãi suất. • Sai số xuất hiện khi biến động lãi suất là tương đối lớn. Convexity (Độ lồi) • Thước đo D không áp dụng với những thay đổi lãi suất lớn. • Độ lồi là thước đo “tính lồi” (curvature) của mối quan hệ giá-lợi suất, cho biết đường cong này đi chệch ra khỏi mức gần đúng theo đường thẳng của nó bao nhiêu. 16 Công thức tính 17 21232 2 2 1 22 2 )1( )/100)(1( )1( 2 )1( 1 1 2 )1( )1( )1( )1( nnn n n t t y yCnn yy Cn yy C dy Pd y Mnn y Ctt dy Pd Ước tính ∆P (%) với D và C • Thay đổi giá do Độ lồi = ½ x Convexity x (∆y)2 Ước tính thay đổi giá với một dao động lớn của lãi suất: sử dụng cả D và C: % thay đổi giá = % thay đổi giá do D + % thay đổi giá do C 18 Ba điểm lưu ý với Convexity • Convexity và thước đo Convexity • Cách giải thích Convexity so với Duration: không giống nhau. D= 4 và C = 182,92? • Định nghĩa và cách tính thước đo C có thể khác nhau chút ít, nhưng mối quan hệ giữa C và % thay đổi giá là như nhau. 19 So sánh độ lồi của hai trái phiếu Lãi suất thị trường Giá TP A TP B TP B TP A Độ lồi của TP B > Độ lồi của TP A 20 • Hai trái phiếu A và B có cùng D, chào cùng mức lợi suất, nhưng độ lồi khác nhau. • Luôn luôn có PB > PA: Trái phiếu B tăng giá mạnh hơn khi lợi suất giảm và mất giá ít hơn khi lợi suất tăng. • Giá của B sẽ cao hơn → lợi suất thấp hơn. Câu hỏi: Nhà đầu tư sẵn sàng trả giá bao nhiêu cho độ lồi? 21 Đặc tính của độ lồi • TP có C lớn sẽ có giá cao hơn, bất kể Ls thị trường ↑↓, →lợi suất sẽ thấp hơn. • Khi lợi suất đòi hỏi tăng (giảm), độ lồi sẽ giảm (tăng). (Độ lồi dương). • Với một lợi suất và thời hạn xác định, lãi suất cuống phiếu càng thấp, độ lồi của một trái phiếu càng lớn. • Với một lợi suất và D* xác định, lãi suất cuống phiếu càng thấp, độ lồi càng nhỏ. 22 Sử dụng D: “tiêm phòng” Ví dụ: • Năm 2004, Cty bảo hiểm cam kết thanh toán sau 5 năm cho người về hưu, trọn gói là 1469$; tương đương với đầu tư 1000$ với lãi suất kép hàng năm 8% trong 5 năm. • Khoản đầu tư nào đem lại 1469$ bất chấp lãi suất biến động như thế nào trong tương lai? • Xem xét hai phương án 23 1. Mua trái phiếu Zero thời hạn 5 năm P = 1000$/(1,08)5 = 680,58$; khối lượng mua được: 1000/680,58 (trái phiếu) D = M Không có dòng tiền giữa kỳ, không có hiệu ứng của thay đổi lãi suất giữa kỳ lên thu nhập do tái đầu tư Khoản đầu tư đem lại chính xác 1469$. 24 2. Mua trái phiếu trả lãi định kỳ, có D = 5 năm (ví dụ trên) • Nếu lãi suất vẫn là 8% trong 5 năm: Dòng tiền Cty bảo hiểm nhận được Lãi cuống phiếu, 5 80$ = 400$ Thu tái đầu tư : 80 FVA (8%;5) – 400= 69$ Giá bán trái phiếu vào cuối năm 5: 1000$ Tổng: 1469$ 25 • Nếu lãi suất giảm còn 7 % trong 5 năm: Lãi cuống phiếu: 5 80$ = 400$ Thu tái đầu tư : 80 FVA (7%;5) – 400= 60$ Giá bán trái phiếu vào cuối năm 5: 1009$ Tổng: 1469$ • Lãi suất giảm tạo ra lợi vốn 9$, nhưng lại giảm 9$ thu từ tái đầu tư, tổng dòng tiền không thay đổi. 26 Nếu lãi suất tăng lên 9 % trong 5 năm: Lãi cuống phiếu, 5 80$ = 400$ Thu tái đầu tư : 80 FVA (9%;5) – 400= 78$ Giá bán trái phiếu vào cuối năm 5: 991$ Tổng: 1469$ • Lãi suất tăng đem lại 9$ tăng thêm trong thu từ tái đầu tư, bù đắp cho khoản mất vốn 9$, tổng dòng tiền không thay đổi. 27 • Nhận xét – Định chế tài chính có một khoản nghĩa vụ cố định phải thực hiện trong tương lai. – Thiết lập một danh mục (hay một khoản đầu tư) với giá trị bằng PV của khoản nghĩa vụ, và có D bằng với thời gian đáo hạn của khoản nghĩa vụ. → khớp vòng đáo hạn bình quân – Khi lãi suất thay đổi, hai hiệu ứng triệt tiêu nhau, loại bỏ rủi ro lãi suất cho khoản nghĩa vụ. Nghĩa vụ Giá trị tích lũy của khoản đầu tư D = 5 nămt* t 0 Lãi suất không thay đổi Lãi suất tăng Xây dựng một danh mục được “tiêm phòng” • DA = DL: – Tính DL – Tính D của danh mục tài sản DA, bằng bình quân gia quyền của D của các tài sản cấu thành danh mục. – Tìm một hỗn hợp tài sản sao cho DA = DL – Tài trợ đủ cho khoản nghĩa vụ

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_8_do_nhay_cam_cua_gia_trai.pdf

bai_giang_dau_tu_tai_chinh_chuong_8_do_nhay_cam_cua_gia_trai.pdf