Bài giảng Đầu tư tài chính - Chương 6: Mô hình kinh doanh chênh lệch giá và fama - french model - Phạm Hữu Hồng Thái

MÔ HÌNH CHỨNG KHOÁN ĐA TỐ

Trong mô hình chỉ số, lợi nhuận thị trường được dùng để đo lường rủi ro hệ thống. Vì thế, nó phản ánh các yếu tố vĩ mô và độ nhạy cảm b/q của các DN trong ngành đối với các nhân tố vĩ mô này.

Mô hình chỉ số giả định rằng mỗi cổ phiếu có chung độ nhạy cảm với mỗi nhân tố trên. Nhưng thực tế không phải vậy.

Mô hình lợi nhuận CK đa nhân tố giả định rằng các CK khác nhau sẽ có độ nhạy cảm khác nhau đối với các nhân tố vĩ mô. Dùng mô hình này để lượng hóa các nguy cơ tiềm ẩn của RRTT.

LÝ THUYẾT ĐỊNH GIÁ CHÊNH LỆCH

APT mô tả SML như là các tổ hợp giữa lợi nhuận kỳ vọng và rủi ro.

Các giả định của APT:

Mô hình nhân tố xác định lợi nhuận CK

Có đủ số lượng CK để đa dạng hóa

Cơ hội kinh doanh chênh lệch giá không tồn tại lâu

Kinh doanh chênh lệch:

Kiếm được lợi nhuận phi rủi ro mà không cần vốn

Cùng một cổ phiếu nhưng giá bán khác nhau ở thị trường khác nhau

Định luật một giá: 2 SP tương đương có cùng một giá trị thị trường

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 6: Mô hình kinh doanh chênh lệch giá và fama - french model - Phạm Hữu Hồng Thái

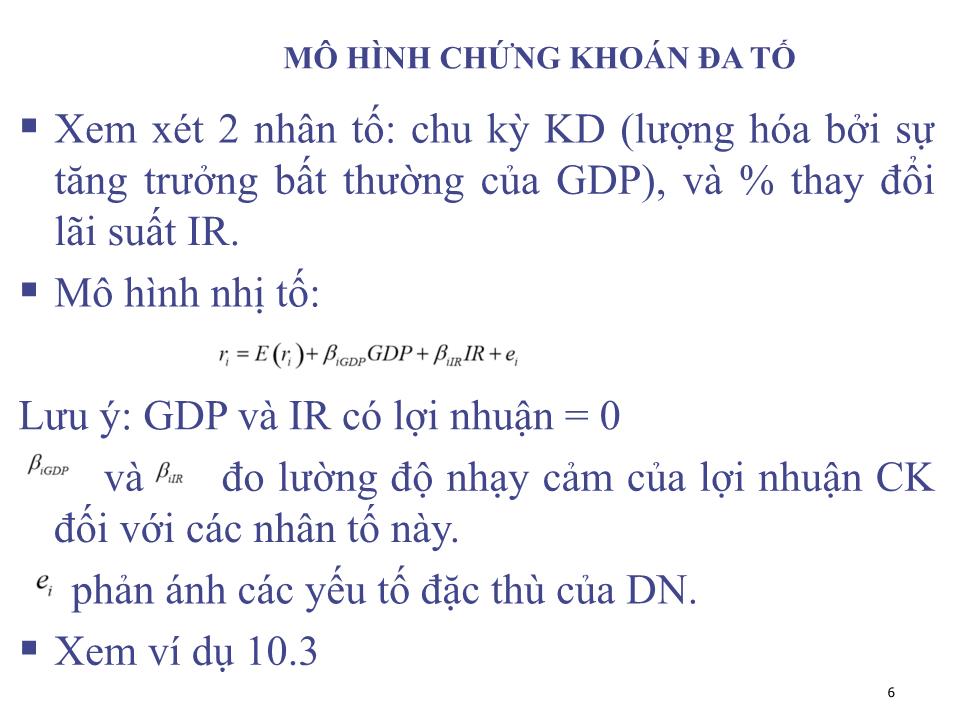

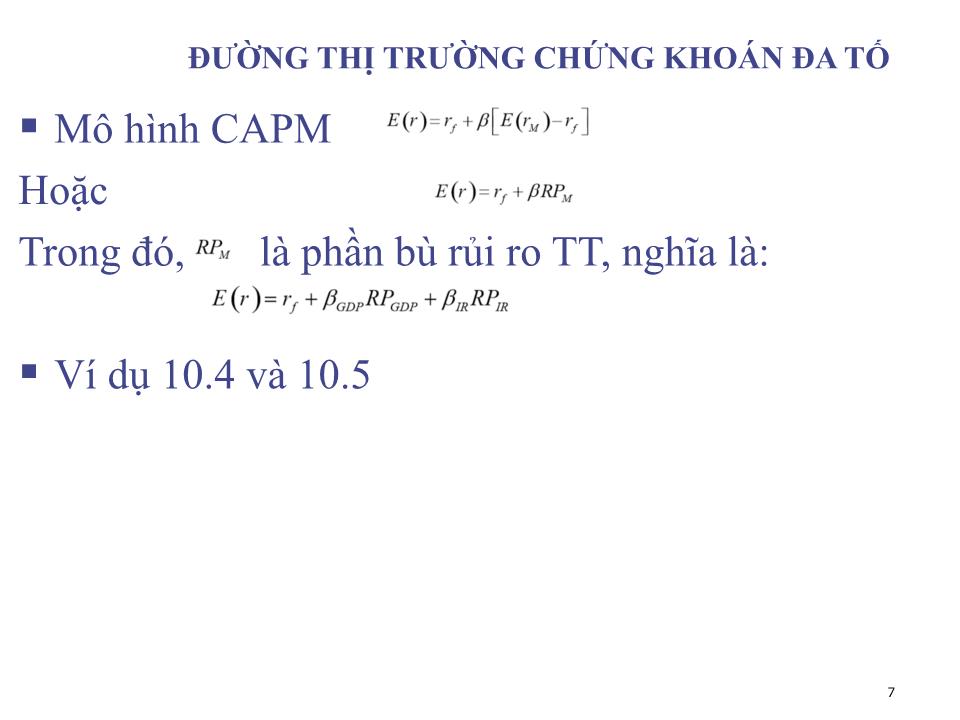

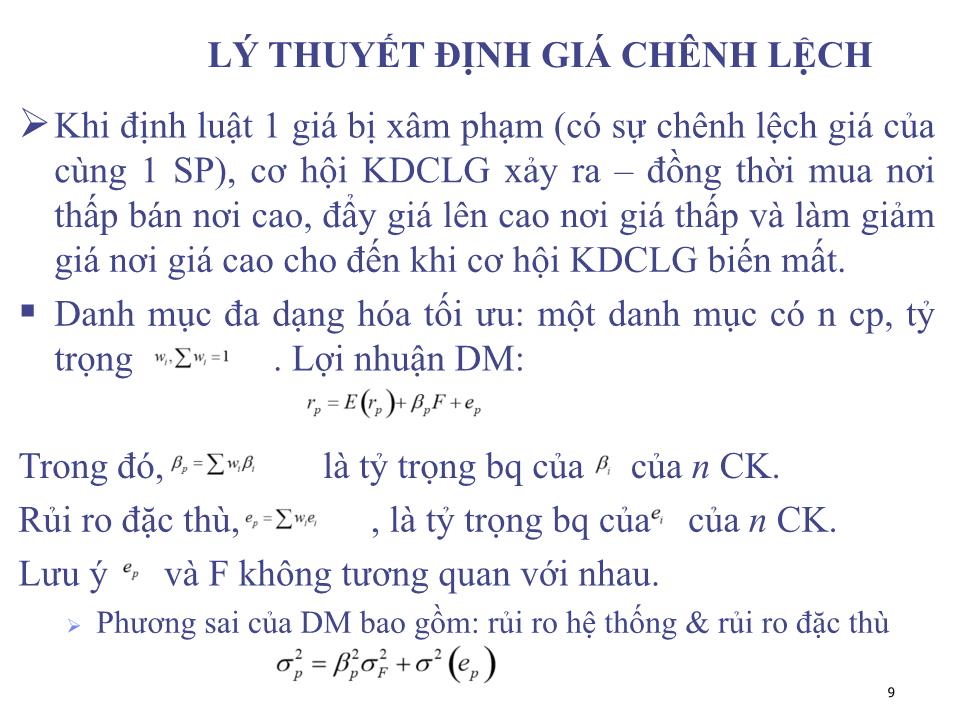

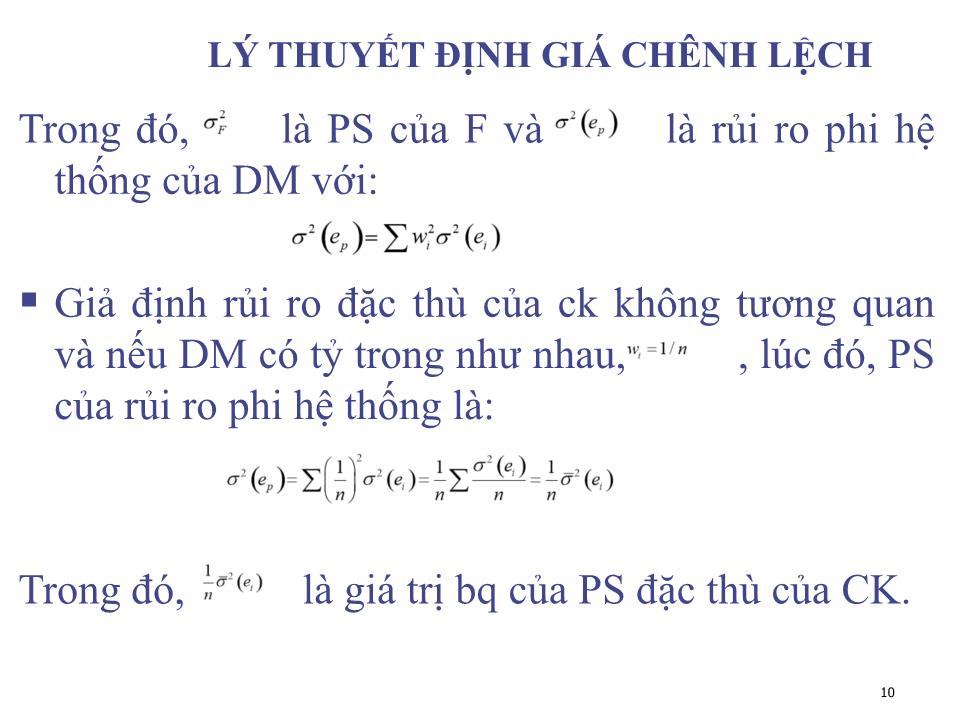

1 Lecture 6: MÔ HÌNH KINH DOANH CHÊNH LỆCH GIÁ & FAMA-FRENCH MODEL TS. Phạm Hữu Hồng Thái TRƯỜNG ĐH TÀI CHÍNH - MARKETING MỤC TIÊU CHƯƠNG 6 Kết thúc Chương 6, người học có khả năng: Thảo luận các mô hình lợi nhuận chứng khoán đơn tố và đa tố; Xác định đường thị trường chứng khoán đa tố; Thảo luận lý thuyết định giá chênh lệch đơn tố và đa tố; Thảo luận mô hình Fama-French 3 nhân tố; Thảo luận mô hình CAPM đa nhân tố và APT. 2 3 MÔ HÌNH CHỨNG KHOÁN ĐƠN TỐ Mô hình chỉ số dùng để phân tích sự biến động của CK theo 2 nguồn rủi ro: hệ thống và đặc thù. Trong mô hình chỉ số, lợi nhuận của danh mục TT mô tả ảnh hưởng của các yếu tố vĩ mô. Trong thực tế, có nhiều yếu tố vĩ mô khác hơn là yếu tố thị trường. Sử dụng mô hình đa nhân tố để lượng hóa các yếu tố vĩ mô này. Mô hình đơn biến: 4 MÔ HÌNH CHỨNG KHOÁN ĐƠN TỐ Trong đó, F (có lợi nhuận kỳ vọng = 0) là độ lệch của biến vĩ mô từ lợi nhuận kỳ vọng của nó. là độ nhạy cảm của CK i đối với biến vĩ mô này. dùng để lượng hóa các biến cố bất thường của DN. và F không tương quan với nhau, và cũng không tương quan giữa chúng. Xem ví dụ 10.1 và 10.2 5 MÔ HÌNH CHỨNG KHOÁN ĐA TỐ Trong mô hình chỉ số, lợi nhuận thị trường được dùng để đo lường rủi ro hệ thống. Vì thế, nó phản ánh các yếu tố vĩ mô và độ nhạy cảm b/q của các DN trong ngành đối với các nhân tố vĩ mô này. Mô hình chỉ số giả định rằng mỗi cổ phiếu có chung độ nhạy cảm với mỗi nhân tố trên. Nhưng thực tế không phải vậy. Mô hình lợi nhuận CK đa nhân tố giả định rằng các CK khác nhau sẽ có độ nhạy cảm khác nhau đối với các nhân tố vĩ mô. Dùng mô hình này để lượng hóa các nguy cơ tiềm ẩn của RRTT. 6 MÔ HÌNH CHỨNG KHOÁN ĐA TỐ Xem xét 2 nhân tố: chu kỳ KD (lượng hóa bởi sự tăng trưởng bất thường của GDP), và % thay đổi lãi suất IR. Mô hình nhị tố: Lưu ý: GDP và IR có lợi nhuận = 0 và đo lường độ nhạy cảm của lợi nhuận CK đối với các nhân tố này. phản ánh các yếu tố đặc thù của DN. Xem ví dụ 10.3 7 ĐƯỜNG THỊ TRƯỜNG CHỨNG KHOÁN ĐA TỐ Mô hình CAPM Hoặc Trong đó, là phần bù rủi ro TT, nghĩa là: Ví dụ 10.4 và 10.5 8 LÝ THUYẾT ĐỊNH GIÁ CHÊNH LỆCH APT mô tả SML như là các tổ hợp giữa lợi nhuận kỳ vọng và rủi ro. Các giả định của APT: Mô hình nhân tố xác định lợi nhuận CK Có đủ số lượng CK để đa dạng hóa Cơ hội kinh doanh chênh lệch giá không tồn tại lâu Kinh doanh chênh lệch: Kiếm được lợi nhuận phi rủi ro mà không cần vốn Cùng một cổ phiếu nhưng giá bán khác nhau ở thị trường khác nhau Định luật một giá: 2 SP tương đương có cùng một giá trị thị trường 9 LÝ THUYẾT ĐỊNH GIÁ CHÊNH LỆCH Khi định luật 1 giá bị xâm phạm (có sự chênh lệch giá của cùng 1 SP), cơ hội KDCLG xảy ra – đồng thời mua nơi thấp bán nơi cao, đẩy giá lên cao nơi giá thấp và làm giảm giá nơi giá cao cho đến khi cơ hội KDCLG biến mất. Danh mục đa dạng hóa tối ưu: một danh mục có n cp, tỷ trọng . Lợi nhuận DM: Trong đó, là tỷ trọng bq của của n CK. Rủi ro đặc thù, , là tỷ trọng bq của của n CK. Lưu ý và F không tương quan với nhau. Phương sai của DM bao gồm: rủi ro hệ thống & rủi ro đặc thù 10 LÝ THUYẾT ĐỊNH GIÁ CHÊNH LỆCH Trong đó, là PS của F và là rủi ro phi hệ thống của DM với: Giả định rủi ro đặc thù của ck không tương quan và nếu DM có tỷ trong như nhau, , lúc đó, PS của rủi ro phi hệ thống là: Trong đó, là giá trị bq của PS đặc thù của CK. 11 LÝ THUYẾT ĐỊNH GIÁ CHÊNH LỆCH Khi n trở nên lớn, thì rủi ro đặc thù tiến đến 0, lúc đó, lợi nhuận của danh mục trở thành: Xem ví dụ 10.6 12 BÊTA & LỢI NHUẬN KỲ VỌNG Rủi ro hệ thống đòi hỏi phần bù rủi ro trong trạng thái cân bằng của thị trường. Lợi nhuận là hàm số của rủi ro hệ thống: 10 0 Lợi nhuận (%) A F Bảng A: Danh mục A được đa dạng hóa 10 0 Lợi nhuận (%) S F Bảng B: Cổ phiếu đơn lẽ 13 BÊTA & LỢI NHUẬN KỲ VỌNG DM A được đa dạng hóa với đối với các giá trị khác nhau của nhân tố hệ thống F. với E(r A ) = 10%, thì F = 0 => không có đột biến vĩ mô Khi F>0, thì r A > E(r A ), và ngược lại. Vậy, r A sẽ là: => Lợi nhuận của A được xác định bởi nhân tố F. CK (S) có , phụ thuộc vào rủi ro đặc thù. DM B được đa dạng hóa với và E(r B )= 8%. A & B có cùng tồn tại với lợi nhuận của chúng? Với bất kỳ F nào thì A vẫn tốt hơn => KDCLG. 14 BÊTA & LỢI NHUẬN KỲ VỌNG Lợi nhuận là hàm số của F: cơ hội kinh doanh CLG. 10 0 Lợi nhuận (%) A F B 8 15 BÊTA & LỢI NHUẬN KỲ VỌNG Nếu bán khống 1 tỷ đồng DM B và mua 1 tỷ đồng DM A, lợi nhuận ròng phi rủi ro là 20tr. Lợi nhuận kiếm được là phi rủi ro vì rủi ro nhân tố = 0 thông qua vị thế trường và đoản. Không cần vốn nên đầu tư với quy mô lớn cho đến khi C/L lợi nhuận giữa 2 DM biến mất. Các DM được đa dạng phải có cùng beta, cùng lợi nhuận kỳ vọng ở trạng thái cân bằng, hoặc KDCLG tồn tại. (0,1 + 1,0 × F) × 1tỷ đồng Vị thế trường của danh mục A -(0,08 + 1,0 × F) × 1tỷ đồng Vị thế đoản của danh mục B 0,02 × 1tỷ đồng = 20 triệu đ Số tiền ròng 16 BÊTA & LỢI NHUẬN KỲ VỌNG DM có beta khác nhau thì phần bù rủi ro tỷ lệ với beta. Với r f = 4%, DM C được đa dạng hóa với beta = 0,5, lợi nhuận kỳ vọng = 6% và nằm dưới đường thẳng có xuất phát từ r f và đi qua DM A DM D (tỷ trọng 50% của A và 50% còn lại là r f ), với bet = 0,5 và E(r D ) = 7% => D có cùng beta nhưng E(r D ) > E(r C ) => cơ hội KDCLG. Để chặn KDCLG, lợi nhuận kỳ vọng của DM được đa dạng hóa phải nằm trên thẳng có xuất phát điểm từ r f . Phần bù rủi ro = lợi nhuận KV của DM – r f. Phần bù rủi ro = 0 khi beta = 0, và tăng theo tỷ lệ trực tiếp với beta. Cơ hội kinh doanh chênh lệch giá 17 Lợi nhuận kỳ vọng (%) Phần bù rủi ro A C D 10 7 6 F 0,5 1,0 BÊTA & LỢI NHUẬN KỲ VỌNG 18 ĐƯỜNG THỊ TRƯỜNG CK ĐƠN TỐ Xét DMTT M và F là lợi nhuận không kỳ vọng của M. Beta của M =1, và M nằm trên đường thẳng tuyến tính, vì thế, phương trình tuyến tính sẽ là (theo hình vẽ): Xem ví dụ 10.7 và 10.8 L ợi nhuận kỳ vọng (%) M 1 (tỷ lệ với chỉ số thị trường) 19 LÝ THUYẾT ĐỊNH GIÁ C/L ĐA TỐ Có nhiều yếu tố vĩ mô ảnh hưởng đến lợi nhuận của CK. Phương trình đơn tố, , được mở rộng thành phương trình đa tố. Trong đó, F1 là tốc độ tăng trưởng GDP, F2 là mức độ thay đổi của lãi suất. Giá trị kỳ vọng của F1 & F2 =0 là rủi ro đặc thù của DN và có lợi nhuận kỳ vọng = 0. 20 LÝ THUYẾT ĐỊNH GIÁ C/L ĐA TỐ Danh mục nhân tố: Được đa dạng hóa tối ưu Beta = 1 đối với một trong các nhân tố vĩ mô, và =0 đối với nhân tố khác. Ví dụ: Danh mục A gồm nhân tố 1&2, beta 1 =0,5 và beta 2 = 0,75. Xác định lợi nhuận của A? Danh mục nhân tố Lợi nhuận kỳ vọng Phần bù rủi ro 1 10% 6% 2 12% 8% 21 LÝ THUYẾT ĐỊNH GIÁ C/L ĐA TỐ Phần bù rủi ro: F1= 0,5 × 6% = 3% F2= 0,75 × 8% =6% Tổng phần bù rủi ro của danh mục A = 9% Tổng lợi nhuận của danh mục A = 4% + 9% = 13% Giả sử, danh mục P có 2 nhân tố, và danh mục Q gồm P và tài sản phi rủi ro theo các tỷ lệ beta1, beta2, và 1-beta1-beta2. 22 LÝ THUYẾT ĐỊNH GIÁ C/L ĐA TỐ Danh mục Q và A có cùng rủi ro => cùng lợi nhuận kỳ vọng. Nếu E( r Q ) ≠ E(r A ) => kênh doanh chênh lệch giá. Xem ví dụ 10.10 và 10.11 23 MÔ HÌNH FAMA-FRENCH 3 NHÂN TỐ APT không chỉ rõ các nhân tố rủi ro có liên quan. Chen, Roll, Ross (1986) đã đề xuất các nhân tố: 1/ IP = % thay đổi sản xuất công nghiệp 2/ EI = % thay đổi lạm phát kỳ vọng 3/ UI = % thay đổi lạm phát không kỳ vọng 4/ CG = Lợi nhuận vượt mức của TPDN dài hạn so với TPCP dài hạn. 5/ GB = Lợi nhuận vượt mức của TPCP dài hạn so với tín phiếu kho bạc. 24 MÔ HÌNH FAMA-FRENCH 3 NHÂN TỐ Mô hình Fama-French 3 nhân tố: sử dụng đặc điểm DN để lượng hóa nguy cơ tiềm ẩn của rủi ro hệ thống. Trong đó, SMB = nhỏ trừ lớn và HML = cao trừ thấp, R Mt = lượng hóa rủi ro hệ thống. 25 MÔ HÌNH CAPM ĐA NHÂN TỐ & APT W

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_6_mo_hinh_kinh_doanh_chenh.ppt

bai_giang_dau_tu_tai_chinh_chuong_6_mo_hinh_kinh_doanh_chenh.ppt