Bài giảng Đầu tư tài chính - Chương 4: Mô hình chỉ số đơn - Phạm Hữu Hồng Thái

Bất lợi của mô hình Markowitz

Mô hình Markowitz cần có các yếu tố đầu vào như:

Ước lượng lợi nhuận kỳ vọng

Ma trận hiệp phương sai

Ví dụ: 50 loại chứng khoán (50 lợi nhuận kỳ vọng, 50 phương sai, hiệp phương sai)

Nếu 100 cổ phiếu, cần 5.150 ước lượng

Nếu 1000 cổ phiếu, cần 4,5 triệu ước lượng.

=> Một công việc rất khó khăn.

Xuất hiện lỗi khi ước lượng hệ số tương quan.

Ví dụ: Danh mục 3 tài sản với tỷ trọng -1, 1, 1

Phương sai danh mục = -200 (không xảy ra)

Mô hình chỉ số đơn thay thế cho mô hình Markowitz.

Sử dụng tổ hợp ước lượng tham số rủi ro và phần bù rủi ro ít hơn và phù hợp hơn.

Hiệp phương sai của lợi nhuận chứng khoán dương phát sinh từ các yếu tố vĩ mô.

Phân tích 2 nguồn rủi ro riêng biệt

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 4: Mô hình chỉ số đơn - Phạm Hữu Hồng Thái

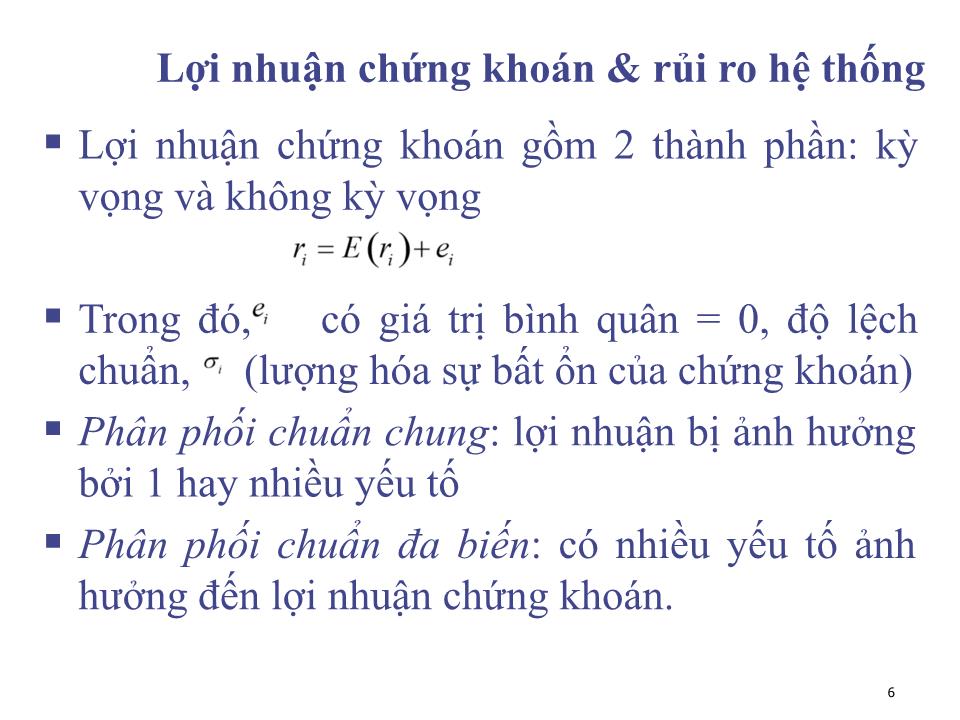

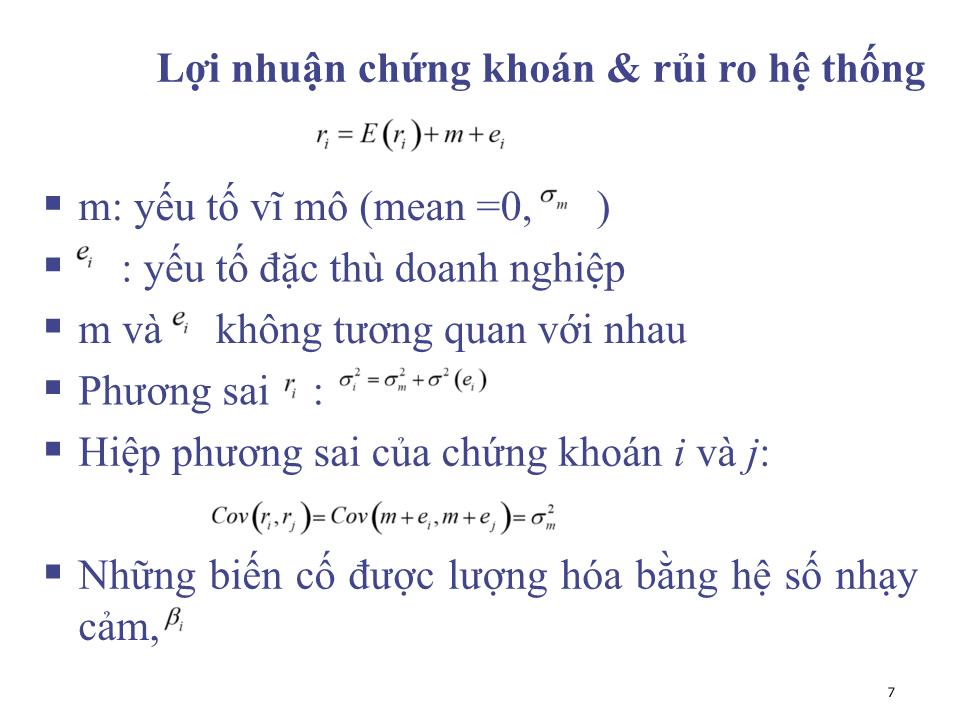

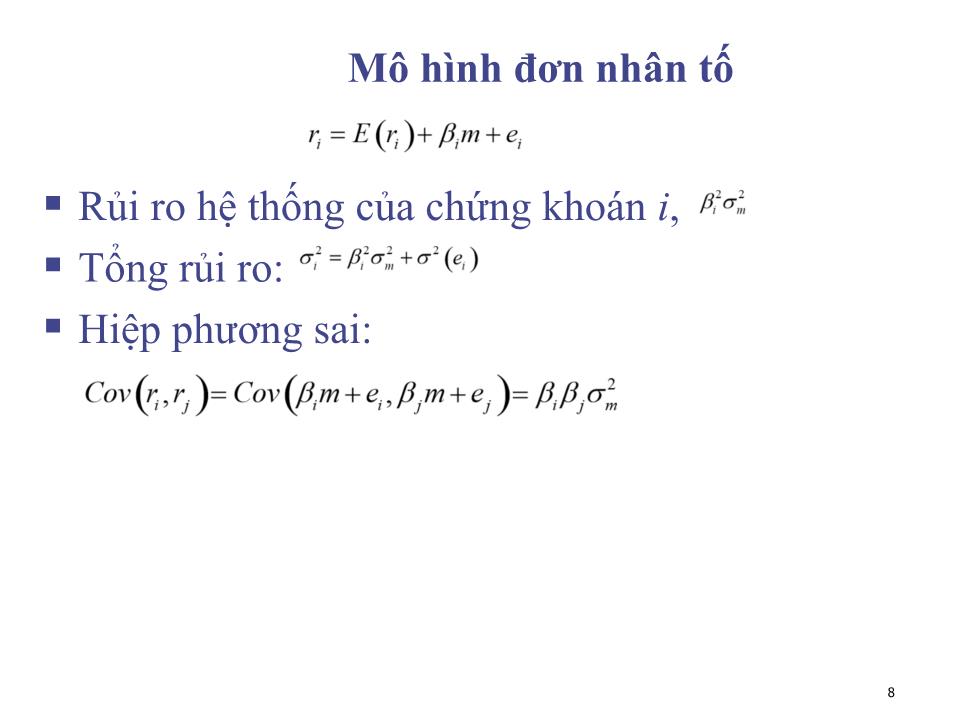

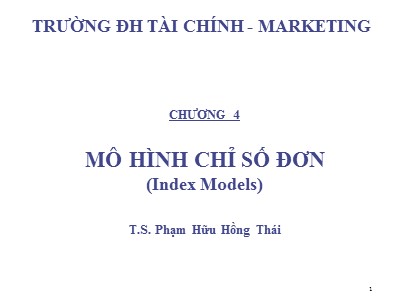

1 CHƯƠNG 4 MÔ HÌNH CHỈ SỐ ĐƠN (Index Models) T.S. Phạm Hữu Hồng Thái TRƯỜNG ĐH TÀI CHÍNH - MARKETING MỤC TIÊU CHƯƠNG 4 Kết thúc Chương 4, người học có khả năng: Xác định các yếu tố đầu vào của mô hình Markowitz và mô hình chỉ số; Phân tích lợi nhuận chứng khoán và rủi ro hệ thống; Ước lượng phương trình hồi quy của mô hình chỉ số đơn; Xác định mối quan hệ giữa lợi nhuận kỳ vọng và hệ số bêta; Xác định phương sai, độ lệch chuẩn, hiệp phương sai của mô hình chỉ số đơn; Sử dụng mô hình chỉ số đơn để đa dạng hóa danh mục; Phân tích đường đặc trưng chứng khoán của cổ phiếu; Phân tích hệ số alpha, bêta. 2 3 Nội dung chương 4 Bất lợi của mô hình Markowitz Lợi nhuận chứng khoán và rủi ro hệ thống Phương trình hồi quy của mô hình chỉ số đơn Mối quan hệ giữa lợi nhuận kỳ vọng và bêta Phương sai, độ lệch chuẩn, hiệp phương sai, hệ số tương quan của mô hình chỉ số đơn. Mô hình chỉ số và đa dạng hóa danh mục Ư ớc lượng mô hình chỉ số Xây dựng danh mục và mô hình chỉ số đơn. 4 Mô hình Markowitz cần có các yếu tố đầu vào như: Ư ớc lượng lợi nhuận kỳ vọng Ma trận hiệp phương sai Ví dụ: 50 loại chứng khoán (50 lợi nhuận kỳ vọng, 50 phương sai, hiệp phương sai) Nếu 100 cổ phiếu, cần 5.150 ước lượng Nếu 1000 cổ phiếu, cần 4,5 triệu ước lượng. => Một công việc rất khó khăn. Bất lợi của mô hình Markowitz 5 Xuất hiện lỗi khi ước lượng hệ số tương quan. Ví dụ: Danh mục 3 tài sản với tỷ trọng -1, 1, 1 Phương sai danh mục = -200 (không xảy ra) Mô hình chỉ số đơn thay thế cho mô hình Markowitz. Sử dụng tổ hợp ước lượng tham số rủi ro và phần bù rủi ro ít hơn và phù hợp hơn. Hiệp phương sai của lợi nhuận chứng khoán dương phát sinh từ các yếu tố vĩ mô. Phân tích 2 nguồn rủi ro riêng biệt Bất lợi của mô hình Markowitz 6 Lợi nhuận chứng khoán gồm 2 thành phần: kỳ vọng và không kỳ vọng Trong đó, có giá trị bình quân = 0, độ lệch chuẩn, (lượng hóa sự bất ổn của chứng khoán) Phân phối chuẩn chung : lợi nhuận bị ảnh hưởng bởi 1 hay nhiều yếu tố Phân phối chuẩn đa biến : có nhiều yếu tố ảnh hưởng đến lợi nhuận chứng khoán. Lợi nhuận chứng khoán & rủi ro hệ thống 7 m: yếu tố vĩ mô (mean =0, ) : yếu tố đặc thù doanh nghiệp m và không tương quan với nhau Phương sai : Hiệp phương sai của chứng khoán i và j : Những biến cố được lượng hóa bằng hệ số nhạy cảm, Lợi nhuận chứng khoán & rủi ro hệ thống 8 Rủi ro hệ thống của chứng khoán i , Tổng rủi ro: Hiệp phương sai: Mô hình đơn nhân tố 9 Mô hình đơn tố sử dụng chỉ số thị trường, VnIndex, S&P500 Dễ dàng quan sát giá và lợi nhuận của VnIndex Gỉa sử, có danh mục thị trường (M) với lợi nhuận vượt mức , , độ lệch chuẩn, Sử dụng 2 biến hồi quy: và Mô hình chỉ số đơn 10 Phương trình hồi quy tuyến tính: là tung độ gốc độ nhạy cảm của chứng khoán đối với chỉ số ước lượng biến cố bất thường của lợi nhuận Mô hình chỉ số đơn 11 Vì , lấy giá trị kỳ vọng 2 vế, ta có: phần bù rủi ro thị trường phần bù không thuộc thị trường ( lớn nếu chứng khoán định giá thấp) Mối quan hệ giữa lợi nhuận kỳ vọng-Bêta 12 Rủi ro = rủi ro hệ thống + rủi ro đặc thù Hiệp phương sai = tích số của bê ta và rủi ro chỉ số thị trường Hệ số tương quan = tích số của các hệ số tương quan với chỉ số thị trường Rủi ro & hiệp phương sai của mô hình chỉ số 13 Ư ớc lượng mô hình chỉ số đơn Ký hiệu 1.Là lợi nhuận kỳ vọng của chứng khoán nếu lợi nhuận vượt mức của thị trường (Market excess return), , bằng 0 2. Là thành phần của lợi nhuận do sự chuyển dịch của toàn thị trường; là sự phản ứng của chứng khoán đối với sự chuyển dịch của thị trường. 3. Là thành phần của lợi nhuận không kỳ vọng do những biến cố đặc thù của doanh nghiệp. 4. Là phương sai do sự không chắc chắn của yếu tố kinh tế vĩ mô 5. Là phương sai do sự không chắc chắn của yếu tố đặc thù doanh nghiệp 14 Ư ớc lượng mô hình chỉ số đơn n ước lượng điểm của n ước lượng điểm của n ước lượng điểm của 1 ước lượng điểm của phần bù rủi ro thị trường 1 ước lượng điểm của phương sai của yếu tố kinh tế vĩ mô, Tổng ước lượng = (3n +2) 15 Một chuyên gia quản lý qũy đầu tư Vina Capital đang phân tích 60 loại cổ phiếu niêm yết trên sàn giao dịch chứng khoán TP.HCM, và đang xây dựng một danh mục tối ưu giữa lợi nhuận và rủi ro với 60 loại chứng khoán kể trên. Hỏi: Có bao nhiêu ước lượng điểm của lợi nhuận kỳ vọng, phương sai, và hiệp phương sai cần thiết để tối ưu hóa danh mục này? Có bao nhiêu ước lượng điểm cần thiết nếu lợi nhuận thị trường cổ phiếu tương tự gần giống với mô hình chỉ số đơn? Ví dụ: Các yếu tố đầu vào mô hình chỉ số đơn 16 Tối ưu hóa danh mục cần có: n = 60 ước lượng điểm lợi nhuận kỳ vọng n = 60 ước lượng điểm của phương sai ước lượng điểm của hiệp phương sai Tổng ước lượng: Ví dụ: Các yếu tố đầu vào mô hình chỉ số đơn 17 Mô hình chỉ số đơn Tương đương với: Tách phương sai thành 2 phần: Thị trường: Đặc thù doanh nghiệp: Hiệp phương sai: Ví dụ: Các yếu tố đầu vào mô hình chỉ số đơn 18 Ư ớc lượng điểm của các tham số: n = 60 ước lượng lợi nhuận kỳ vọng, n = 60 ước lượng hệ số nhạy cảm, n = 60 ước lượng phương sai phi hệ thống, 1 ước lượng của giá trị bình quân thị trường, 1 ước lượng của phương sai thị trường, Tổng số: 182 Giảm từ 1.890 xuống còn 182 Hay giảm từ xuống còn Ví dụ: Các yếu tố đầu vào mô hình chỉ số đơn 19 Giả sử, danh mục có tỷ trọng bằng nhau và có n chứng khoán. Lợi nhuận mỗi chứng khoán: Lợi nhuận danh mục: Mô hình chỉ số & đa dạng hóa danh mục 20 Tỷ trọng mỗi tài sản trong danh mục, Lợi nhuận danh mục theo tỷ trọng trên: Danh mục p có độ nhạy cảm với thị trường: Mô hình chỉ số & đa dạng hóa danh mục 21 Lợi nhuận danh mục phi thị trường: Lợi nhuận đặc thù của doanh nghiệp: Phương sai của danh mục: Trong đó, rủi ro hệ thống, rủi ro đặc thù. Mô hình chỉ số & đa dạng hóa danh mục 22 Bởi vì không lệ thuộc nhau, nên: Trong đó, bình quân phương sai đặc thù. Khi n lớn thì không còn quan trọng nữa (vì n và độc lập nhau) Mô hình chỉ số & đa dạng hóa danh mục 23 Ru ̉i ro hệ thống Ru ̉i ro đa dạng hóa n Mô hình chỉ số & đa dạng hóa danh mục 24 Là đường hồi quy tuyến tính với tung độ gốc alpha và hệ số gốc bêta: R FPT phụ thuộc vào những biến cố của nền kinh tế, đo lường bởi chỉ số VnIndex. Với 2 năm dữ liệu (theo ngày), 3/1/08 – 11/12/09, tạo ra 485 quan sát. Đường đặc trưng chứng khoán FPT 25 Lợi nhuận của FPT & VnIndex 26 Kết quả hồi quy của R FPT đối với VnIndex Dependent Variable: RFPT Method: Least Squares Date: 12/15/09 Time: 09:35 Sample (adjusted): 2 486 Included observations: 485 after adjustments Variable Coefficient Std. Error t-Statistic Prob. C -0.000284 0.000946 -0.299819 0.7644 INDEX 1.145964 0.041710 27.47428 0.0000 R-squared 0.609803 Mean dependent var -0.001711 Adjusted R-squared 0.608995 S.D. dependent var 0.033268 S.E. of regression 0.020802 Akaike info criterion -4.903374 Sum squared resid 0.209015 Schwarz criterion -4.886120 Log likelihood 1191.068 F-statistic 754.8360 Durbin-Watson stat 1.909473 Prob(F-statistic) 0.000000 27 Alpha = -0,028% mỗi ngày (không có ý nghĩa về mặt thống kê) Sai số của tung độ gốc: Chỉ tiêu thống kê t: t-stat. càng lớn, xác suất p càng nhỏ Ư ớc lượng điểm của Alpha 28 Alpha có ý nghĩa thống kê nếu P < 5% (lúc đó t-stat. = 2) t-stat. = -0,299819 => chấp nhận giả thuyết “Gía trị đúng của alpha = 0” P = 0,7644 > 0,05 ( = 5%) => nếu alpha = 0 thì xác suất để đạt -0,028% mỗi ngày là 76,44%. => Lợi nhuận FPT quá thấp không thể loại giả thuyết alpha = 0. Ư ớc lượng điểm của Alpha 29 gấp gần 1,2 lần ước lượng điểm của VnIndex. Sai số của bêta: t-stat. = 27,47428 và P = 0 => loại giả thuyết “giá trị bêta đúng = 0). Ư ớc lượng điểm của Bêta 30 Hệ số alpha và phân tích chứng khoán Danh mục chỉ số là một tài sản đầu tư Các yếu tố đầu vào của mô hình chỉ số đơn Danh mục rủi ro tối ưu Tỷ số thông tin Tóm tắt Xây dựng danh mục & mô hình chỉ số đơn 31 Mô hình Markowitz đòi hỏi phải xác định phần bù rủi ro, nhưng lơi nhuận kỳ vọng lại phụ thuộc vào các yếu tố vĩ mô và tính đặc thù doanh nghiệp. Lợi thế của mô hình chỉ số là xây dựng mô hình phân tích chứng khoán và phân tích các yếu tố vĩ mô. Phân tích kinh tế vĩ mô để xác định phần bù rủi ro và rủi ro của chỉ số thị trường. Phân tích thống kê để tính bêta chứng khoán và phương sai phần dư. Alpha & phân tích chứng khoán 32 Sử dụng phần bù rủi ro thị trường và bêta chứng khoán để xác định lợi nhuận kỳ vọng chứng khoán mà không cần phân tích chứng khoán. Dùng mô hình định giá chứng khoán để dự báo lợi nhuận kỳ vọng của chứng khoán đặc thù (alpha). Phần bù rủi ro chứng khoán có được là do dịch chuyển theo thị trường = Lợi nhuận chứng khoán có được là do yếu tố đặc thù doanh nghiệp (alpha). Alpha & phân tích chứng khoán 33 Phân tích thống kê để xác định bêta đã được chuẩn hóa => không có sự khác biệt yếu tố đầu vào. Phân tích vĩ mô & chứng khoán thiếu khoa học => thực hiện khác nhau. Sử dụng mô hình chỉ số tách bạch 2 loại rủi ro tạo ra các ước lượng phù hợp. Alpha cho chúng ta biết điều gì? – chứng khoán tốt hay xấu, tại sao? Vì chứng khoán khác nhau có thể có cùng bêta => có cùng thành phần của phần bù rủi ro hệ thống. Alpha & phân tích chứng khoán 34 Chứng khoán với alpha > 0, tạo ra phần bù rủi ro > , nên đầu tư tỷ trọng lớn cổ phiếu này. Chứng khoán với alpha < 0, được định giá cao, không nên đầu tư cổ phiếu này. Tỷ trọng danh mục hoàn thiện tăng hay giảm còn tùy thuộc alpha dương hay âm. Tỷ trọng này có thể âm khi được phép bán khống. Alpha & phân tích chứng khoán 35 Xem xét 1 danh mục gồm VnIndex (VnI như một tài sản để tránh đa dạng hóa không đầy đủ) VnIndex đo lường các ảnh hưởng của nền kinh tế đối với các cổ phiếu lớn trong danh mục. VnI là danh mục chỉ số: bêta =1, alpha = 0, không bị ảnh hưởng bởi rủi ro đặc thù, hiệp phương sai chứng khoán i với VnI là VnI là tài sản thứ (n+1)th và được xem là danh mục thụ động (không phân tích chứng khoán). Kết hợp DM chủ động (có phân tích chứng khoán) với DM thụ động (VnI) tạo ra DMTU. Danh mục chỉ số như một tài sản 36 Phần bù rủi ro của VnI Độ lệch chuẩn của VnI n bêta n phương sai phần dư n alpha Lợi nhuận của mỗi chứng khoán được xác định bởi phương trình sau: = Alpha + Bêta × Phần bù rủi ro của VnIndex Các yếu tố đầu vào của mô hình chỉ số 37 1.Tạo ra (n+1) lợi nhuận kỳ vọng thông qua phương trình: 2.Thiết lập ma trận hiệp phương sai thông qua phương trình: 3. Xác định đường biên giới hạn hiệu quả. 4. Xem xét danh mục có tỷ trọng bằng nhau (Equally weighted portfolio) Danh mục tối ưu của Index Model 38 Là bình quân có trọng số của các tham số (alpha, bêta, phương sai phần dư) đối với chỉ số đối với chỉ số đối với chỉ số Tối đa hóa danh mục là tối đa hóa hệ số Sharp sử dụng các tỷ trọng danh mục, Danh mục có tỷ trọng bằng nhau 39 Lợi nhuận kỳ vọng của danh mục tối ưu: Độ lệch chuẩn của danh mục tối ưu: Hệ số Sharp của danh mục tối ưu: Tối ưu hóa danh mục rủi ro 40 Danh mục tối ưu gồm danh mục chủ động (A) có n chứng khoán, và danh mục thụ động (M) là DM chỉ số gồm tài sản thứ (n+1). Giả sữ, DMCĐ có bêta = 1, tỷ trọng tối ưu của DMCĐ là Tỷ số đối với danh mục thị trường là => Vậy, tỷ trọng ban đầu của danh mục chủ động (nếu bêta = 1) là: Tối ưu hóa danh mục rủi ro 41 Mối tương quan giữa DMCĐ và DMTĐ lệ thuộc vào bêta của DMCĐ. Bêta tăng, tương quan tăng => giảm lợi ích từ đa dạng hóa DMTĐ => giảm vị thế DMTĐ Nhưng, vị thế DMCĐ tăng lên đến: Tối ưu hóa danh mục rủi ro 42 Hệ số Sharp của danh mục tối ưu (DMCĐ) > hệ số Sharp của danh mục thị trường (DMTĐ). Mối quan hệ giữa 2 hệ số Sharp trên: Tỷ số thông tin: Tỷ lệ đóng góp của A vào hệ số Sharp của P. Được xác định bởi alpha và độ lệch chuẩn phần dư. Lượng hóa lợi nhuận phụ trội có được từ phân tích chứng khoán. Tỷ số thông tin 43 Tối đa hệ số Sharp là tối đa hóa tỷ số thông tin. Nếu tỷ trọng mỗi tài sản trong P là , tỷ số thông tin được đa dạng hóa. Tỷ trọng tài sản tối ưu trong p: Tỷ số thông tin 44 Sự đóng góp của mỗi loại chứng khoán vào tỷ số thông tin của P tùy thuộc vào tỷ số thông tin riêng của mỗi chứng khoán đó: Tỷ số thông tin 45 B1:Tính tỷ trọng ban đầu của chứng khoán: B2: Tính tỷ trọng chứng khoán khi tỷ trọng DM =1 B3: Tính alpha của DMCĐ: Các bước xác định danh mục tối ưu 46 B4: Phương sai phần dư của DMCĐ: B5: Tính tỷ trọng ban đầu của DMCĐ: B6: Bêta của DMCĐ: Các bước xác định danh mục tối ưu 47 B7: Điều chỉnh tỷ trọng ban đầu trong danh mục: B8: Tỷ trọng danh mục rủi ro tối ưu: B9: Lợi nhuận kỳ vọng và PS của mục tối ưu: Các bước xác định danh mục tối ưu 48 ÔN TẬP Nêu các yếu tố đầu vào của mô hình Markowitz và mô hình chỉ số? Và phương pháp xác định chúng? Phân tích lợi nhuận chứng khoán và xác định rủi ro hệ thống của chứng khoán? Nêu phương pháp ước lượng mô hình chỉ số? Xác định lợi nhuận kỳ vọng và hệ số Bêta? Xác định phương sai, độ lệch chuẩn, hiệp phương sai của mô hình chỉ số đơn; Phương pháp xác định danh mục tối ưu; Phân tích đường đặc trưng chứng khoán của cổ phiếu; Phân tích hệ số alpha, bêta.

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_4_mo_hinh_chi_so_don_pham.ppt

bai_giang_dau_tu_tai_chinh_chuong_4_mo_hinh_chi_so_don_pham.ppt