Bài giảng Đầu tư tài chính - Chương 4: Đa dạng hóa hiệu quả - Trần Thị Thái Hà

Danh mục đầu tư

• Khái niệm: một nhóm tài sản, (cổ phiếu, trái phiếu),

được một nhà đầu tư nắm giữ.

• Đa số các nhà đầu tư đều sở hữu một danh mục

hơn là một tài sản duy nhất.

• Để mô tả một danh mục, cách thông dụng là thể

hiện tỷ trọng của từng tài sản trong tổng giá trị của

danh mục.

• Quá trình phân bổ tổng quỹ đầu tư trên nhiều tài

sản được gọi là đa dạng hóa đầu tư.

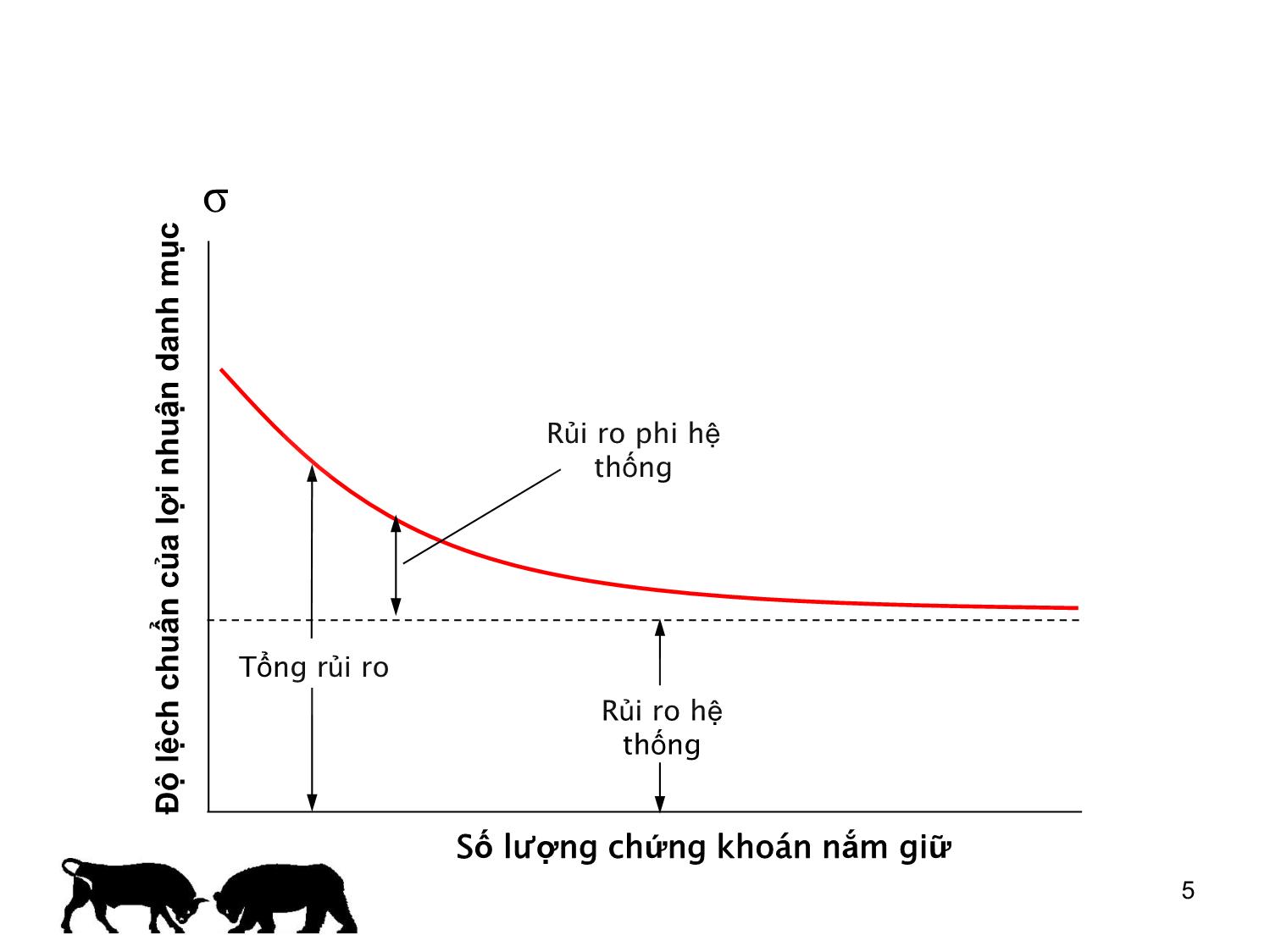

Đa dạng hóa và rủi ro của danh mục

• Giả sử trong danh mục rủi ro của bạn chỉ có một cổ

phiếu X, công ty kinh doanh xăng dầu.

– Các nguồn rủi ro nào tác động tới danh mục này?

• Tăng thêm cổ phiếu Y, cty kinh doanh máy tính.

– Kết quả: lợi suất của danh mục ổn định

• Bổ sung thêm nhiều cổ phiếu:

– Tính biến động của danh mục tiếp tục giảm

– Không loại bỏ hết được rủi ro, ngay cả với một lượng cổ

phiếu khá lớn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 4: Đa dạng hóa hiệu quả - Trần Thị Thái Hà

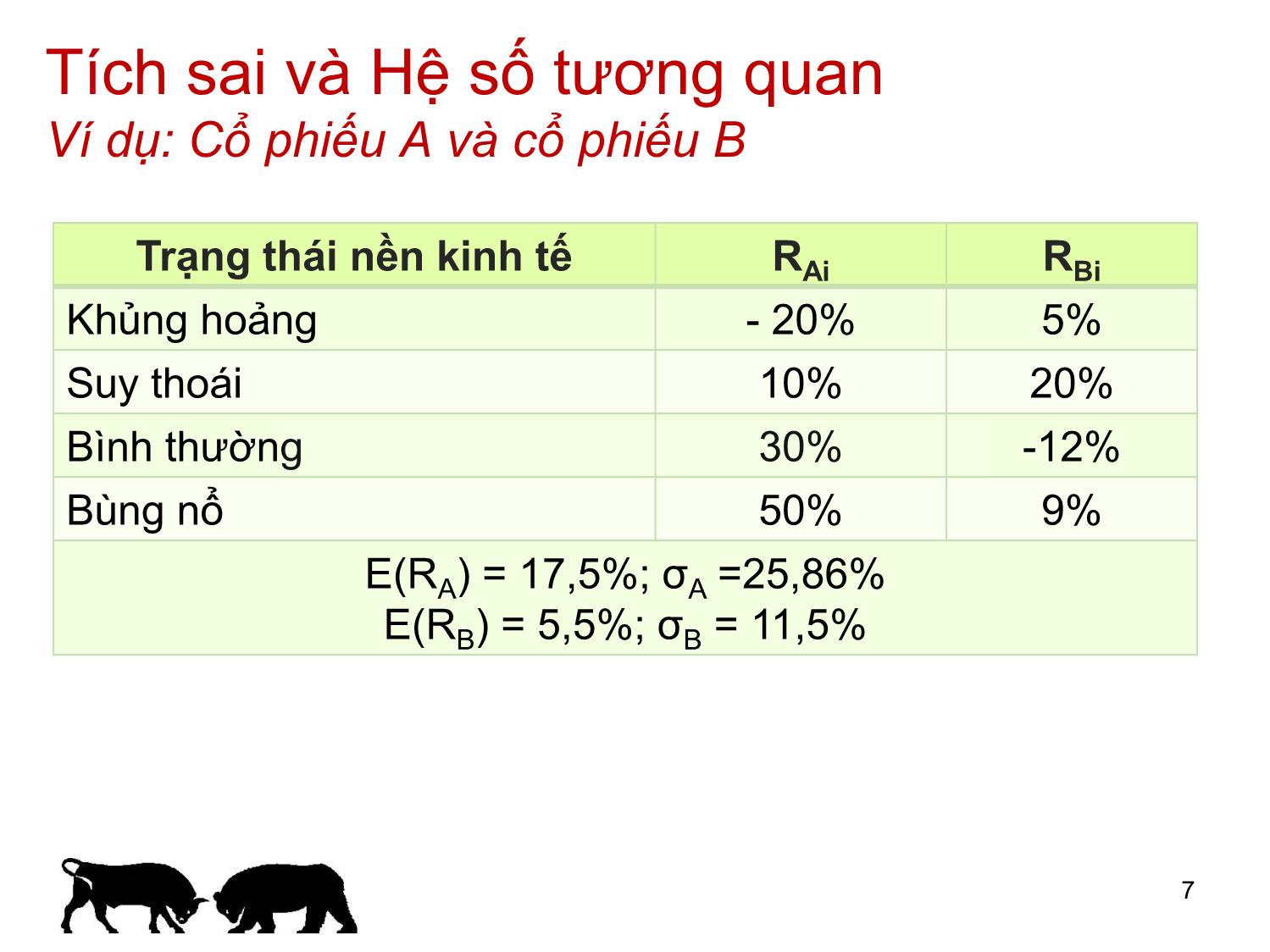

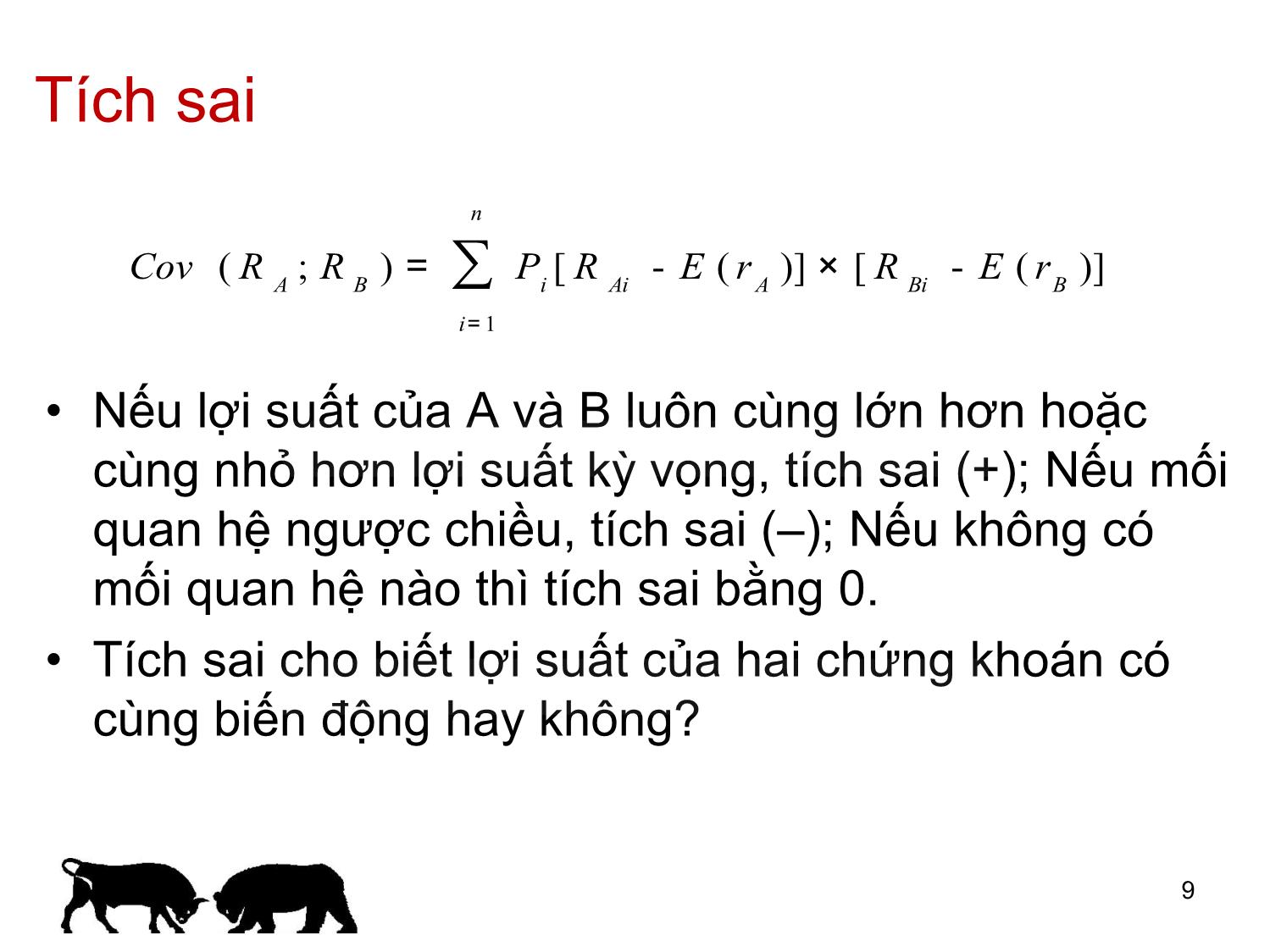

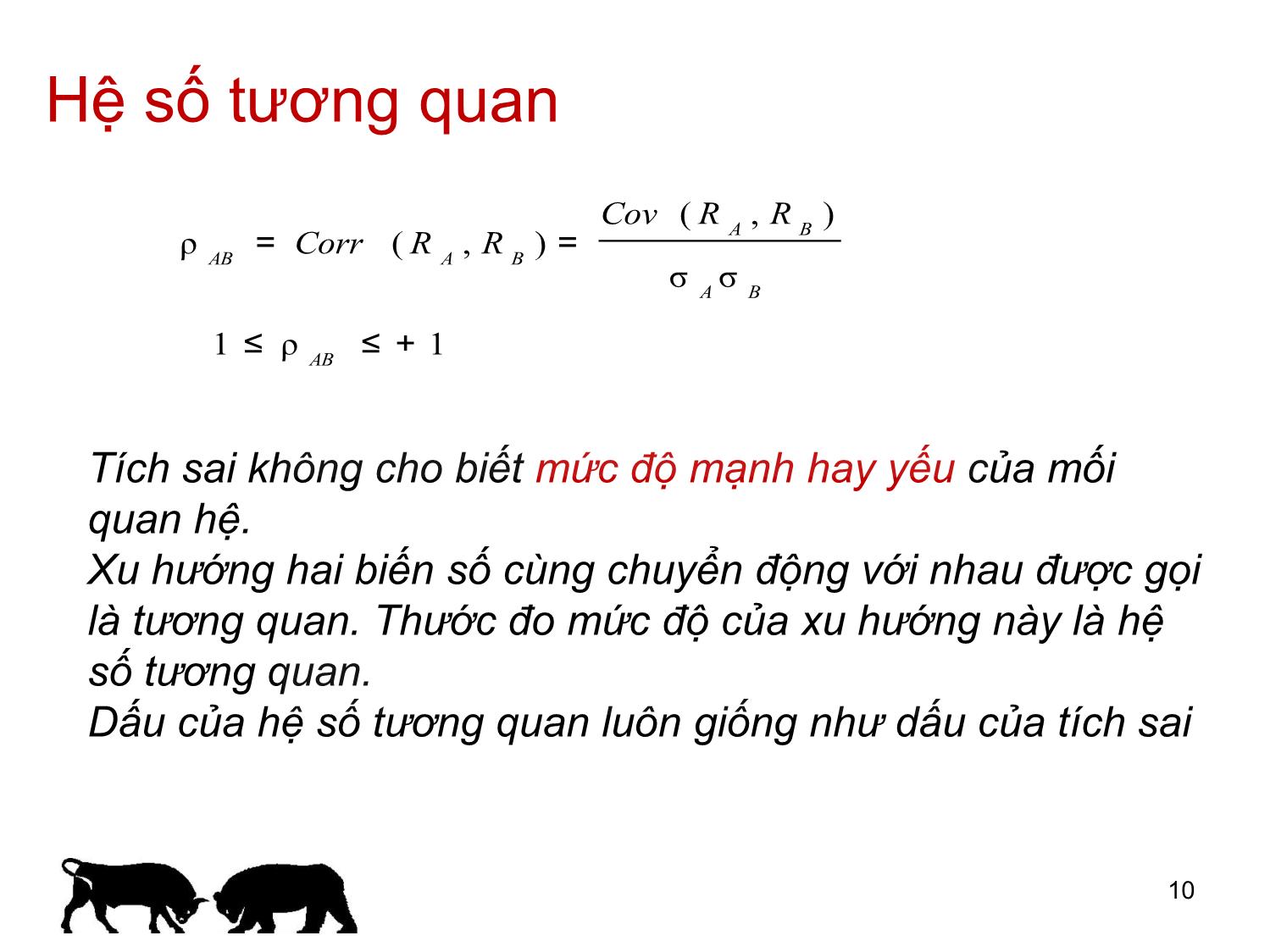

ĐA DẠNG HÓA HIỆU QUẢ 1 Chương 4 9/6/2010 2 Đa dạng hóa và phân bổ tài sản Danh mục rủi ro tối ưu và một tài sản phi rủi ro Mô hình CAPM NHỮNG NỘI DUNG CHÍNH Danh mục đầu tư • Khái niệm: một nhóm tài sản, (cổ phiếu, trái phiếu), được một nhà đầu tư nắm giữ. • Đa số các nhà đầu tư đều sở hữu một danh mục hơn là một tài sản duy nhất. • Để mô tả một danh mục, cách thông dụng là thể hiện tỷ trọng của từng tài sản trong tổng giá trị của danh mục. • Quá trình phân bổ tổng quỹ đầu tư trên nhiều tài sản được gọi là đa dạng hóa đầu tư. 9/6/2010 3 Đa dạng hóa và rủi ro của danh mục • Giả sử trong danh mục rủi ro của bạn chỉ có một cổ phiếu X, công ty kinh doanh xăng dầu. – Các nguồn rủi ro nào tác động tới danh mục này? • Tăng thêm cổ phiếu Y, cty kinh doanh máy tính. – Kết quả: lợi suất của danh mục ổn định • Bổ sung thêm nhiều cổ phiếu: – Tính biến động của danh mục tiếp tục giảm – Không loại bỏ hết được rủi ro, ngay cả với một lượng cổ phiếu khá lớn. 4 Tổng rủi ro Đ ộ l ệ c h c h u ẩ n c ủ a l ợ i n h u ậ n d a n h m ụ c σ Rủi ro hệ thống Rủi ro phi hệ thống Số lượng chứng khoán nắm giữ 9/6/2010 5 Hai nguồn của rủi ro • Các sự kiện mang tính vĩ mô – Tác động đồng loạt và cùng chiều – Tạo thành rủi ro hệ thống, không xóa bỏ được bằng đa dạng hóa đầu tư. • Các sự kiện cá biệt – Chỉ liên quan tới một công ty, hoặc một ngành hẹp, mang tính ngẫu nhiên. – Tạo thành rủi ro cá biệt, có thể loại bỏ bằng đa dạng hóa. • Có phải đa dạng hóa luôn loại bỏ được rủi ro? – Tùy thuộc vào mức độ biến động cùng nhau của lợi suất của các chứng khoán trong danh mục. 9/6/2010 6 Tích sai và Hệ số tương quan Ví dụ: Cổ phiếu A và cổ phiếu B Trạng thái nền kinh tế RAi RBi Khủng hoảng - 20% 5% Suy thoái 10% 20% Bình thường 30% -12% Bùng nổ 50% 9% E(RA) = 17,5%; σA =25,86% E(RB) = 5,5%; σB = 11,5% 9/6/2010 7 • Lợi suất của hai chứng khoán này chuyển động cùng chiều (cùng tăng, giảm) hay ngược chiều? • Mức độ theo đó lợi suất của hai tài sản chuyển động cùng nhau, hay là tương quan (correlation) của lợi suất của hai tài sản đó quy định hiệu quả giảm rủi ro của danh mục. • Thước đo: tích sai và hệ số tương quan 9/6/2010 8 Tích sai • Nếu lợi suất của A và B luôn cùng lớn hơn hoặc cùng nhỏ hơn lợi suất kỳ vọng, tích sai (+); Nếu mối quan hệ ngược chiều, tích sai (–); Nếu không có mối quan hệ nào thì tích sai bằng 0. • Tích sai cho biết lợi suất của hai chứng khoán có cùng biến động hay không? 9/6/2010 9 )](-[)](-[);( ∑ 1 BBiAAi n i iBA rERrERPRRCov ×= = Hệ số tương quan 1≤ρ≤1 σσ ),( ),(ρ + == AB BA BA BAAB RRCov RRCorr Tích sai không cho biết mức độ mạnh hay yếu của mối quan hệ. Xu hướng hai biến số cùng chuyển động với nhau được gọi là tương quan. Thước đo mức độ của xu hướng này là hệ số tương quan. Dấu của hệ số tương quan luôn giống như dấu của tích sai 9/6/2010 10 BσP E(rP) ρ= –1 ρ=0 ρ=0,2 ρ=+1 ρ=0,5 A Về lý thuyết, có thể kết hợp các cổ phiếu mà nếu đứng riêng thì rất rủi ro, thành một danh mục hoàn toàn không có rủi ro, σP = 0. 9/6/2010 11 Nhận xét • Mối quan hệ giữa hệ số tương quan và lợi ích của đa dạng hóa? • Điều đó có gợi ý gì về điều kiện làm tăng hiệu quả của đa dạng hóa? • Trên cùng một đường cong, yếu tố nào ảnh hưởng tới rủi ro của danh mục? 9/6/2010 12 ρ = +1 + A B – 0 Thời gian Lợi suất 9/6/2010 13 ρ = –1 + A B – 0 Thời gian Lợi suất 9/6/2010 14 ρ = 0 + A B– 0 Thời gian Lợi suất 9/6/2010 15 Ba quy tắc của danh mục có hai tài sản rủi ro )()()( BBAAP rEWrEWrE BBAAP rWrWr ABBBAABBAAP wwww ))((2)()( 222 9/6/2010 16 Danh mục có ba tài sản rủi ro: A, B, C CCBBAAP rWrWrWr )()()()( CCBBAAP rEWrEWrEWrE CBBBCCACCCAA ABBBAACCBBAAP wwww wwwww ))((2))((2 ))((2)()()( 2222 Danh mục có phương sai tối thiểu với hai tài sản rủi ro )2( 22 2 * BAABBA BAABB A w ** 1 AB ww 9/6/2010 17 Đánh đổi rủi ro-lợi suất với danh mục có hai tài sản rủi ro – Một nhà đầu tư thận trọng, sợ rủi ro, có hai lựa chọn: một quỹ trái phiếu (B), và một quỹ cổ phiếu (S). – Giả sử; E(rB) = 6%; σB = 12%, E(rS)= 10%; σS = 25%, và ρB,S = 0. → Mức rủi ro của quỹ cổ phiếu là quá cao!. – Đầu tư 100% danh mục vào trái phiếu, liệu có phải là một quyết định khôn ngoan? – Với tất cả những tỷ lệ có thể của hai tài sản đã cho, ta có một đường cong: tập hợp cơ hội đầu tư của hai tài sản rủi ro. – → danh mục có rủi ro tối thiểu (81,27% là trái phiếu, 18,73% là cổ phiếu). 9/6/2010 18 E(r) rf MV S B σ B-MV-S : tập cơ hội đầu tư với 2 tài sản rủi ro 1 1’ ρBS = 0 So sánh danh mục 1 và 1’? 9/6/2010 19 Danh mục có rủi ro tối thiểu Tập hiệu quả với 2 tài sản rủi ro Rf MV S B σ E(r) A ưu việt hơn B nếu : MV-S là tập hiệu quả của B và S BABA rErE );()( 9/6/2010 20 Bổ sung một tài sản phi rủi ro E(r) Rf MV CAL1 O σ CML Danh mục rủi ro tối ưu CML là tập cơ hội đầu tư mới CAL2 9/6/2010 21 A B Danh mục O + tài sản phi rủi ro • Với danh mục có phương sai tối thiểu A (87,06% là trái phiếu và 12,94% là cổ phiếu) có E(rA) = 6,52% và σA = 11,54%, rf = 5%: SCAL A = (6,25 – 5)/11,54 = 0,13 • Với danh mục B (80% trái phiếu, 20% cổ phiếu), E(rB) = 6,8% và σB = 11,68%: SCALB = (6,8 – 5)/11,68 = 0,15 Danh mục B đem lại 0,02% lợi suất dự tính cho mỗi % tăng thêm của độ lệch chuẩn. 9/6/2010 22 • Tiếp tục chọn những danh mục ở phía trên của tập hiệu quả để kết hợp với tín phiếu Kho bạc, cho tới khi đạt được đường CAL có độ dốc lớn nhất, gọi là đường CML. • Danh mục tại tiếp điểm, O, là danh mục rủi ro tối ưu • SO = (8,68 – 5)/17,97 = 0,20 (max) 9/6/2010 23 Tập hiệu quả với n tài sản Rf MV B σ E(r) CAL1 S CML 9/6/2010 24 Độ lệch chuẩn L ợ i s u ấ t d ự t ín h Đường giới hạn hiệu quả Mỗi điểm trên đường này là một danh mục có lợi suất dự tính cao nhất với mỗi mức rủi ro xác định 9/6/2010 25 Với danh mục n tài sản n i iiP rEwrE 1 )()( n i iiP w 1 ji n i n j iijiP ww 1 1 2 9/6/2010 26 Ma trận tích sai CP 1 2 3 N 1 2 3 N 2 1 2 1 W )( 2121 RRCovWW )( 3131 RRCovWW )( 11 NN RRCovWW 2 2 2 2 W 2 3 2 3 W 22 NN W )( 3232 RRCovWW )( 22 NN RRCovWW )( 11 RRCovWW NN )( 22 RRCovWW NN )( 33 RRCovWW NN )( 1212 RRCovWW )( 1313 RRCovWW )( 2323 RRCovWW )( 33 NN RRCovWW jiijji RRCov ),( 2 , iii Cov ABBBAABBAAP wwww ))((2)()( 222 9/6/2010 27 Tóm tắt • Danh mục Markowitz: tối đa hóa được lợi suất dự tính với một mức rủi ro xác định; tối thiểu hóa rủi ro cho mỗi mức lợi suất dự tính xác định. • Nhược điểm: – Đòi hỏi quá nhiều dữ liệu đầu vào – Bỏ qua một công cụ đầu tư: tài sản phi rủi ro. 9/6/2010 28 Quy trình xây dựng DMĐT • Xác định đường giới hạn hiệu quả, từ những dữ liệu đầu vào (lợi suất, rủi ro) của các chứng khoán (danh mục Markowitz) • Chọn danh mục rủi ro tối ưu • Chọn một hỗn hợp phù hợp giữa danh mục rủi ro tối ưu O và tín phiếu Kho bạc. 9/6/2010 29 Rủi ro trong bối cảnh đa dạng hóa đầu tư • Nhà đầu tư: chỉ có rủi ro hệ thống là quan trọng Rủi ro của chứng khoán đo bằng đóng góp của nó vào rủi ro của danh mục. • Giải pháp: đo mức độ phản ứng của lợi suất của chứng khoán đó với các yếu tố vĩ mô (hệ thống). – Đại lượng nào đại diện cho tác động của yếu tố vĩ mô? – Đại lượng nào thể hiện được độ phản ứng (nhạy cảm) của lợi suất cổ phiếu với tác động của yếu tố vĩ mô? 9/6/2010 30 Mô hình yếu tố • Khái niệm: là những mô hình thống kê dùng để ước tính hai hợp phần của rủi ro của một chứng khoán (danh mục). • Người đầu tiên sử dụng một mô hình yếu tố để giải thích những lợi ích của đa dạng hóa là William S. Sharpe (Nobel 1963). • Có tính ứng dụng cao, do giả định một yếu tố chung ảnh hưởng tới toàn bộ khả năng cùng biến đổi của lợi suất cổ phiếu, làm đơn giản quá trình phân tích. 9/6/2010 31 Nội dung của mô hình yếu tố • Ri = E(Ri) + βi M + ei Ri: lợi suất vượt ra ngoài lãi suất phi rủi ro. E(Ri): phần lợi suất phụ trội dự tính ở đầu kỳ. M: phần lợi suất ngoài dự tính, do các yếu tố vĩ mô mang lại Beta : phản ứng của ck i với các yếu tố vĩ mô, ei : phần lợi suất ngoài dự tính do các yếu tố cá biệt tạo ra. Cả M và ei có giá trị kỳ vọng = 0 vì thể hiện tác động của các sự kiện ngoài dự kiến. 9/6/2010 32 Cụ thể: Mô hình một chỉ số • Chỉ ra cách thức cụ thể đo lường yếu tố tác động tới lợi suất của chứng khoán. • Sử dụng lợi suất được thực hiện trên một chỉ số chứng khoán có cơ sở rộng, đại diện cho yếu tố vĩ mô. • → phần lợi suất phụ trội của chỉ số thị trường, RM, có thể được sử dụng để đo hướng của các cú sốc vĩ mô trong một thời kỳ. 9/6/2010 33 Mô hình một chỉ số (một yếu tố) α = Lợi suất phụ trội của cổ phiếu khi lợi suất phụ trội của thị trường bằng 0. βiRM: Phần lợi suất do chuyển động của thị trường tổng thể: đại diện bằng Chỉ số S&P 500, (βi là phản ứng của lợi suất của chứng khoán i với thị trường). ei: Phần do sự kiện ngoài dự tính của công ty. iMiii eRR 9/6/2010 34 • Công thức trên cho thấy hai nguồn của rủi ro: – Rủi ro hệ thống, tính không chắc chắn của cả thị trường, (phụ thuộc vào biến động của thị trường và độ nhạy cảm của mỗi cổ phiếu). – Rủi ro riêng của công ty, phần không chắc chắn mà không phụ thuộc vào thị trường. 9/6/2010 35 Mô hình một chỉ số dưới dạng đồ thị 9/6/2010 36 RM10 20 30 40 Lợi suất phụ trội của thị trường (%) Lợi suất phụ trội của Dell (%) 10 20 30 RD αD T Đường đặc trưng chứng khoán • SCL là đường hồi quy, thể hiện lợi suất phụ trội của một chứng khoán như là một hàm số của lợi suất phụ trội của thị trường. • Độ dốc của đường hồi quy (beta): (rise/run): là thước đo rủi ro hệ thống; vì nó cho biết phản ứng điển hình của lợi suất của chứng khoán với những dao động của thị trường. • Thể hiện xu hướng, chứ không phải mức lợi suất thực tế. 9/6/2010 37 Đọc thông tin trên đường hồi quy E(RD RM) = αD + βDRM • Với một giá trị xác định của RM, RD kỳ vọng (dự tính) bằng điểm chặn (αD) cộng với hệ số góc βD nhân với RM. • Đường hồi quy thể hiện những dự tính có thể không trở thành hiện thực, nên lợi suất thực sự của chúng khoán còn bao gồm cả ei, tức phần ngoài dự tính của từng công ty. 9/6/2010 38 • ei = khoảng cách (theo chiều dọc) tới đường hồi quy. • Trên đồ thị: với lợi suất thị trường 17%, Lợi suất dự tính của Dell sẽ là 4,5% + 1,4 x 17% = 28,3%. Lợi suất thực tế chỉ là 27%, nên điểm T nằm dưới đường hồi quy 1,3% 9/6/2010 39 Hệ số beta • Beta càng lớn, rủi ro hệ thống (và do đó tổng rủi ro) của chứng khoán càng lớn. – Cổ phiếu trung bình: β = 1 – CP năng động (β > 1) và CP phòng vệ (β < 1) • Beta có thể dương, có thể âm (đường hồi quy dốc xuống). 9/6/2010 40 Hệ số tương quan • Độ phân tán của lợi suất thực tế quanh đường hồi quy bị quy định bởi phương sai phần dư • Tầm quan trọng tương đối của rủi ro hệ thống, với ρ là hệ số tương quan giữa RD và RM , 9/6/2010 41 )( 2 D e )( 222 22 2 22 2 DMD MD D MD e • Nếu ρ = -1 hoặc +1: lợi suất của chứng khoán hoàn toàn dự báo được từ lợi suất thị trường, không có hiệu ứng cá biệt. • ρ lớn: phương sai hệ thống chi phối tổng phương sai; phương sai cá biệt tương đối không quan trọng. • ρ nhỏ: yếu tố thị trường là quan trọng. 9/6/2010 42 Đa dạng hóa trên TT một yếu tố • Với mô hình một chỉ số, rủi ro hệ thống và phi hệ thống của một danh mục cổ phiếu được xác định như thế nào? – Mối quan hệ giữa số lượng chứng khoán, rủi ro hệ thống của từng chứng khoán và rủi ro hệ thống của danh mục? – Mối quan hệ giữa số lượng chứng khoán, rủi ro cá biệt của các chứng khoán và rủi ro phi hệ thống của danh mục? 9/6/2010 43 Rủi ro hệ thống của danh mục • Beta của danh mục bằng bình quân (gia quyền) của các beta cấu thành. • Phần rủi ro hệ thống của từng chứng khoán hoàn toàn do yếu tố thị trường quy định, tương quan hoàn hảo. • DM chỉ có một chứng khoán với beta nhỏ sẽ có rủi ro hệ thống thấp (số lượng chứng khoán không làm thay đổi phần rủi ro này). 9/6/2010 44 Rủi ro cá biệt trong danh mục • Nếu chọn được các ck có phương sai phần dư nhỏ, danh mục sẽ có rủi ro cá biệt nhỏ. • Chỉ cần nắm giữ thêm ck, cho dù với phương sai phần dư lớn, cũng có thể giảm thiểu rủi ro của danh mục (có thể giảm tới 0). • → Nguyên tắc bảo hiểm này áp dụng cho cấu phần rủi ro riêng của công ty. Số lượng chứng khoán còn quan trọng hơn là phương sai riêng của các chứng khoán. 9/6/2010 45 46

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_4_da_dang_hoa_hieu_qua_tra.pdf

bai_giang_dau_tu_tai_chinh_chuong_4_da_dang_hoa_hieu_qua_tra.pdf