Bài giảng Đầu tư tài chính - Chương 2: Rủi ro và lợi suất - Trần Thị Thái Hà

Lợi suất là gì

• Lợi suất là mức sinh lời của một khoản

đầu tư trên một khoảng thời gian nhất

định (gọi là kỳ đầu tư).

• Lãi suất và dự báo về lãi suất là một trong

những yếu tố đầu vào quan trọng nhất

của một quyết định đầu tư5-3

Các yếu tố xác định lãi suất

• Cung

– Hộ gia đình

• Cầu

– Doanh nghiệp

• Cung và/hoặc cầu ròng của chính phủ

– Hành động của FED/NHTW5-4

Lãi suất danh nghĩa và lãi suất thực

• Lãi suất danh nghĩa

– Tốc độ tăng trưởng đồng tiền của NĐT

• Lãi suất thực

– Tốc độ tăng trưởng của sức mua

• Nếu R là lãi suất danh nghĩa và r là lãi suất

thực, và I là tỷ lệ lạm phát thì:

r R i5-5

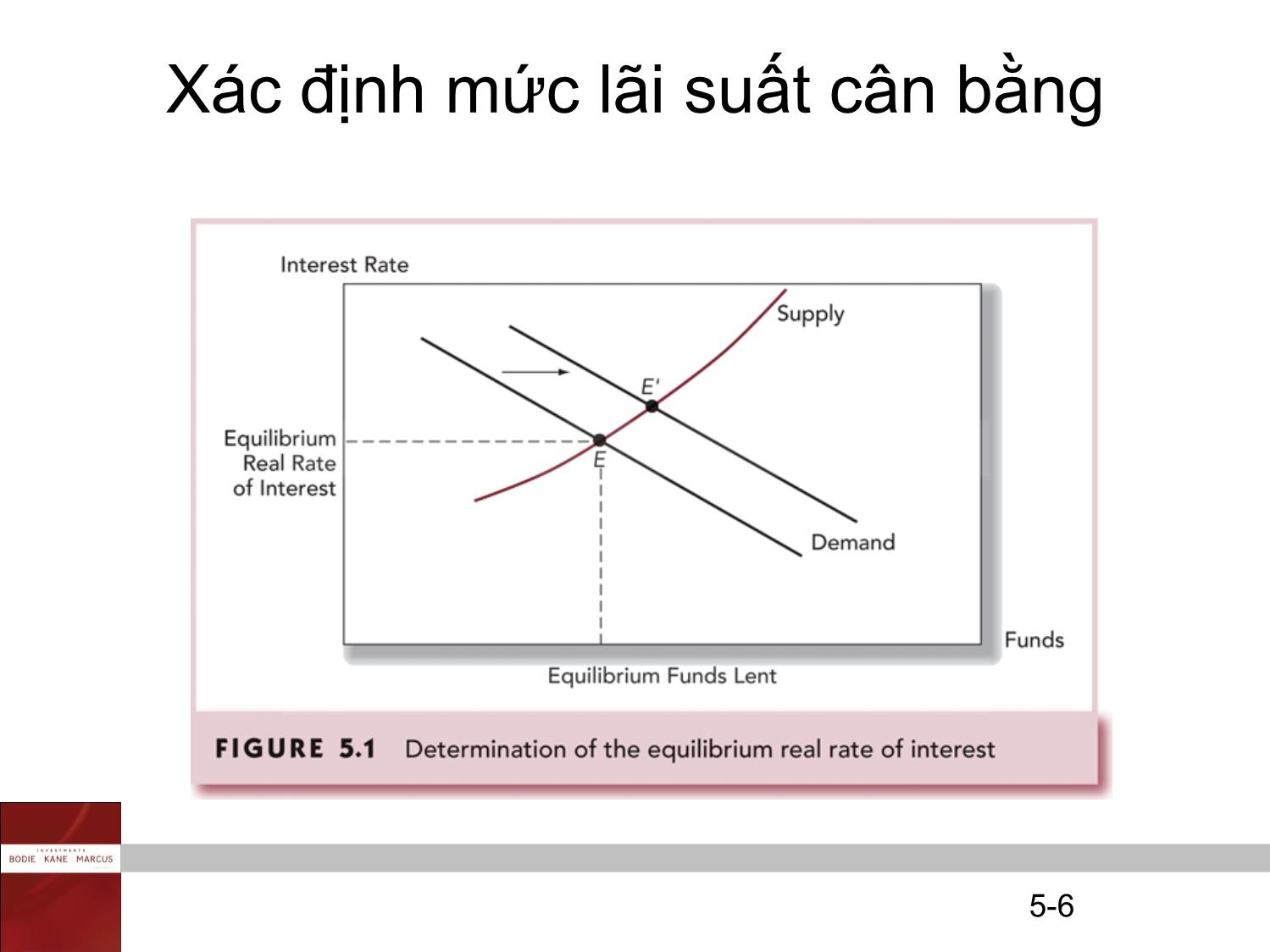

Mức lãi suất cân bằng

• Xác định bởi:

– Cung

– Cầu

– Hành động của chính phủ

– Tỷ lệ lạm phát kỳ vọng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 2: Rủi ro và lợi suất - Trần Thị Thái Hà

Investments, 8th edition

Bodie, Kane and Marcus

Slides by Susan Hine

McGraw-Hill/Irwin Copyright © 2009 by The McGraw-Hill Companies, Inc. All rights reserved.

BÀI 2 Rủi ro và

lợi suất

5-2

Lợi suất là gì

• Lợi suất là mức sinh lời của một khoản

đầu tư trên một khoảng thời gian nhất

định (gọi là kỳ đầu tư).

• Lãi suất và dự báo về lãi suất là một trong

những yếu tố đầu vào quan trọng nhất

của một quyết định đầu tư

5-3

Các yếu tố xác định lãi suất

• Cung

– Hộ gia đình

• Cầu

– Doanh nghiệp

• Cung và/hoặc cầu ròng của chính phủ

– Hành động của FED/NHTW

5-4

Lãi suất danh nghĩa và lãi suất thực

• Lãi suất danh nghĩa

– Tốc độ tăng trưởng đồng tiền của NĐT

• Lãi suất thực

– Tốc độ tăng trưởng của sức mua

• Nếu R là lãi suất danh nghĩa và r là lãi suất

thực, và I là tỷ lệ lạm phát thì:

r R i

5-5

Mức lãi suất cân bằng

• Xác định bởi:

– Cung

– Cầu

– Hành động của chính phủ

– Tỷ lệ lạm phát kỳ vọng

5-6

Xác định mức lãi suất cân bằng

5-7

Lãi suất danh nghĩa cân bằng

• Khi lạm phát tăng, NĐT sẽ đòi hỏi lãi suất

danh nghĩa cao hơn.

• Nếu E(i) là mức dự tính hiện tại về lạm phát,

ta có phương trình Fisher như sau:

( )R r E i

5-8

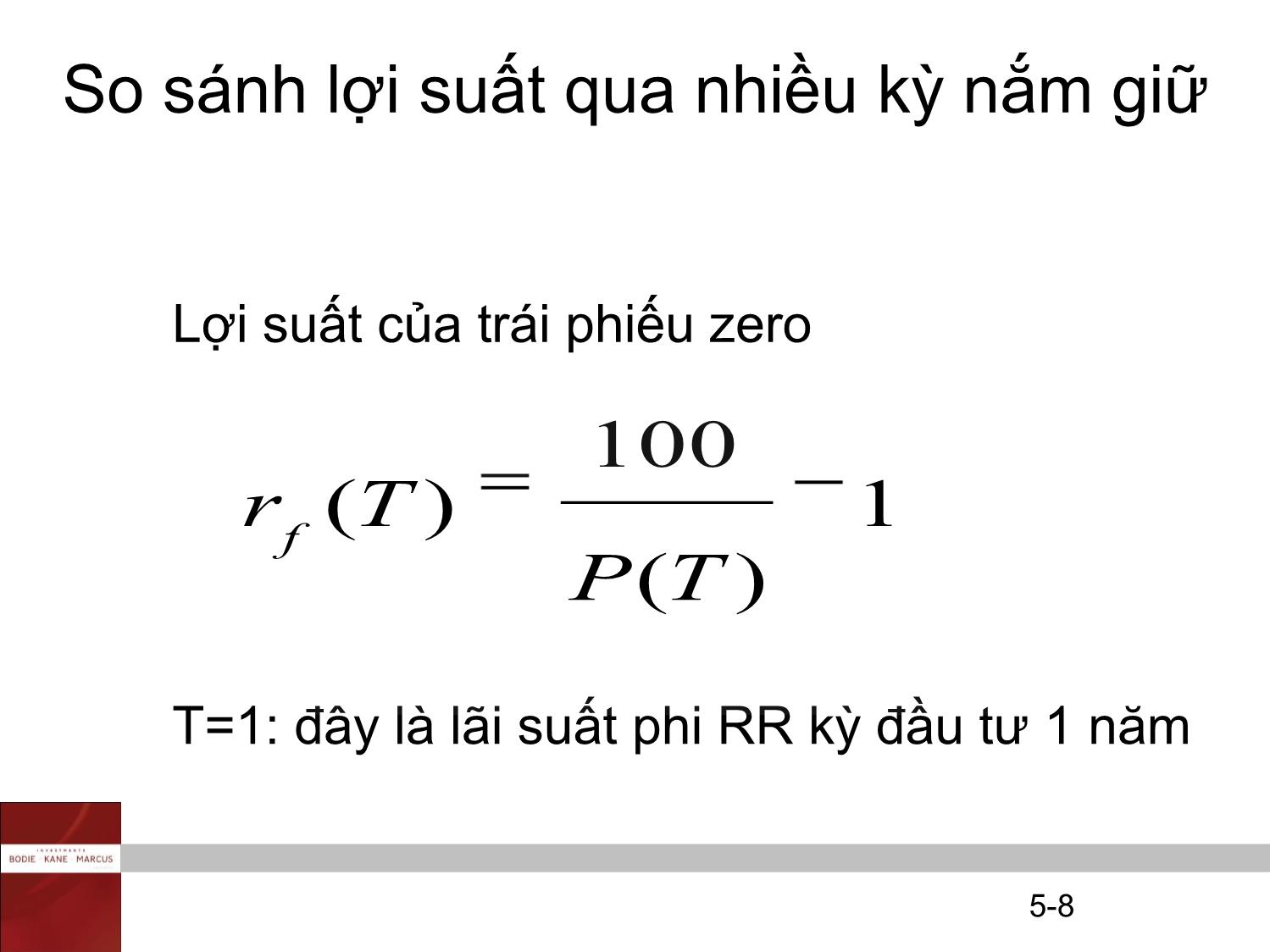

So sánh lợi suất qua nhiều kỳ nắm giữ

100

( ) 1

( )

f

r T

P T

Lợi suất của trái phiếu zero

T=1: đây là lãi suất phi RR kỳ đầu tư 1 năm

5-9

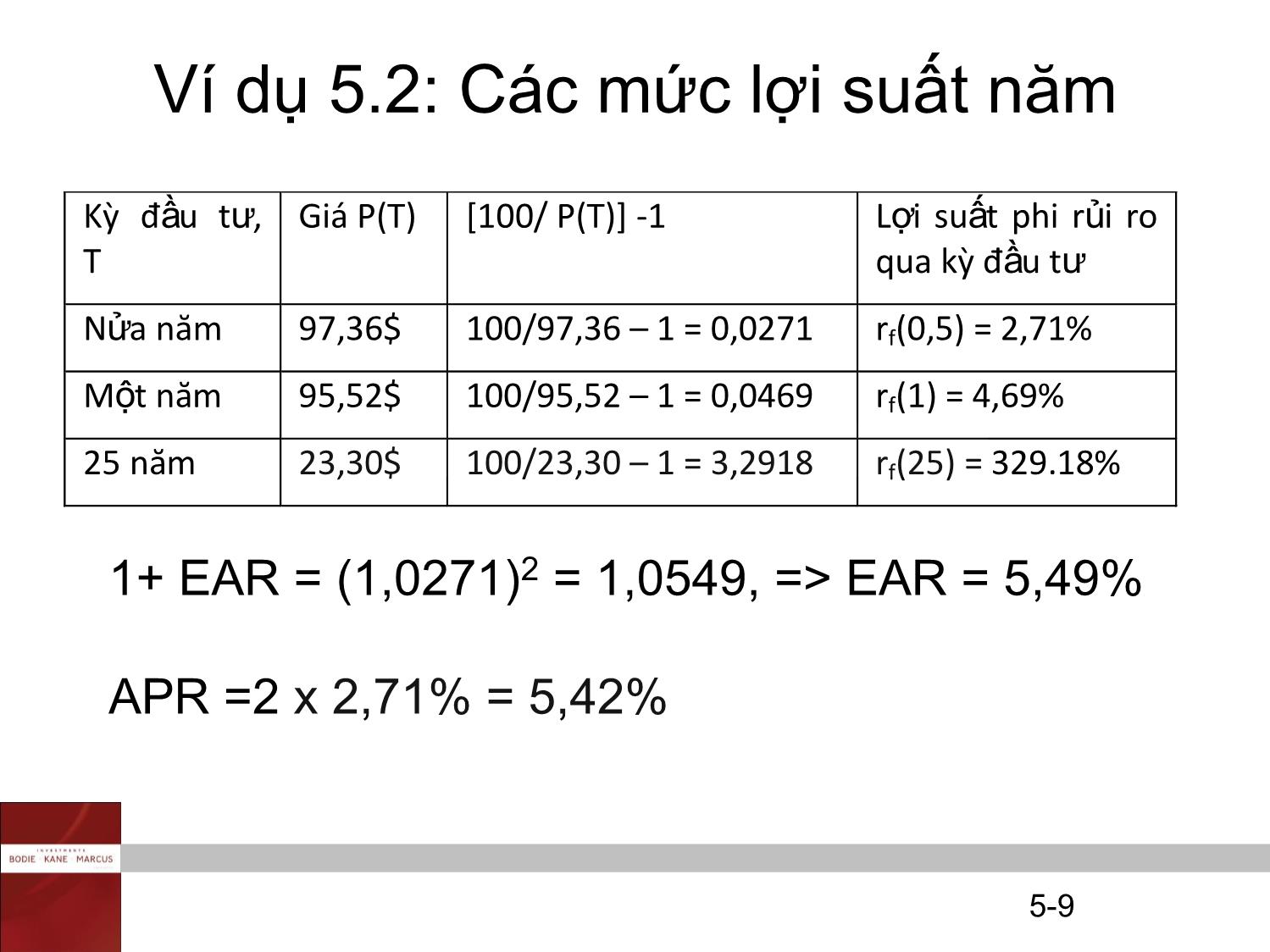

Ví dụ 5.2: Các mức lợi suất năm

Kỳ đầu tư,

T

Giá P(T) [100/ P(T)] -1 Lợi suất phi rủi ro

qua kỳ đầu tư

Nửa năm 97,36$ 100/97,36 – 1 = 0,0271 rf(0,5) = 2,71%

Một năm 95,52$ 100/95,52 – 1 = 0,0469 rf(1) = 4,69%

25 năm 23,30$ 100/23,30 – 1 = 3,2918 rf(25) = 329.18%

1+ EAR = (1,0271)2 = 1,0549, => EAR = 5,49%

APR =2 x 2,71% = 5,42%

5-10

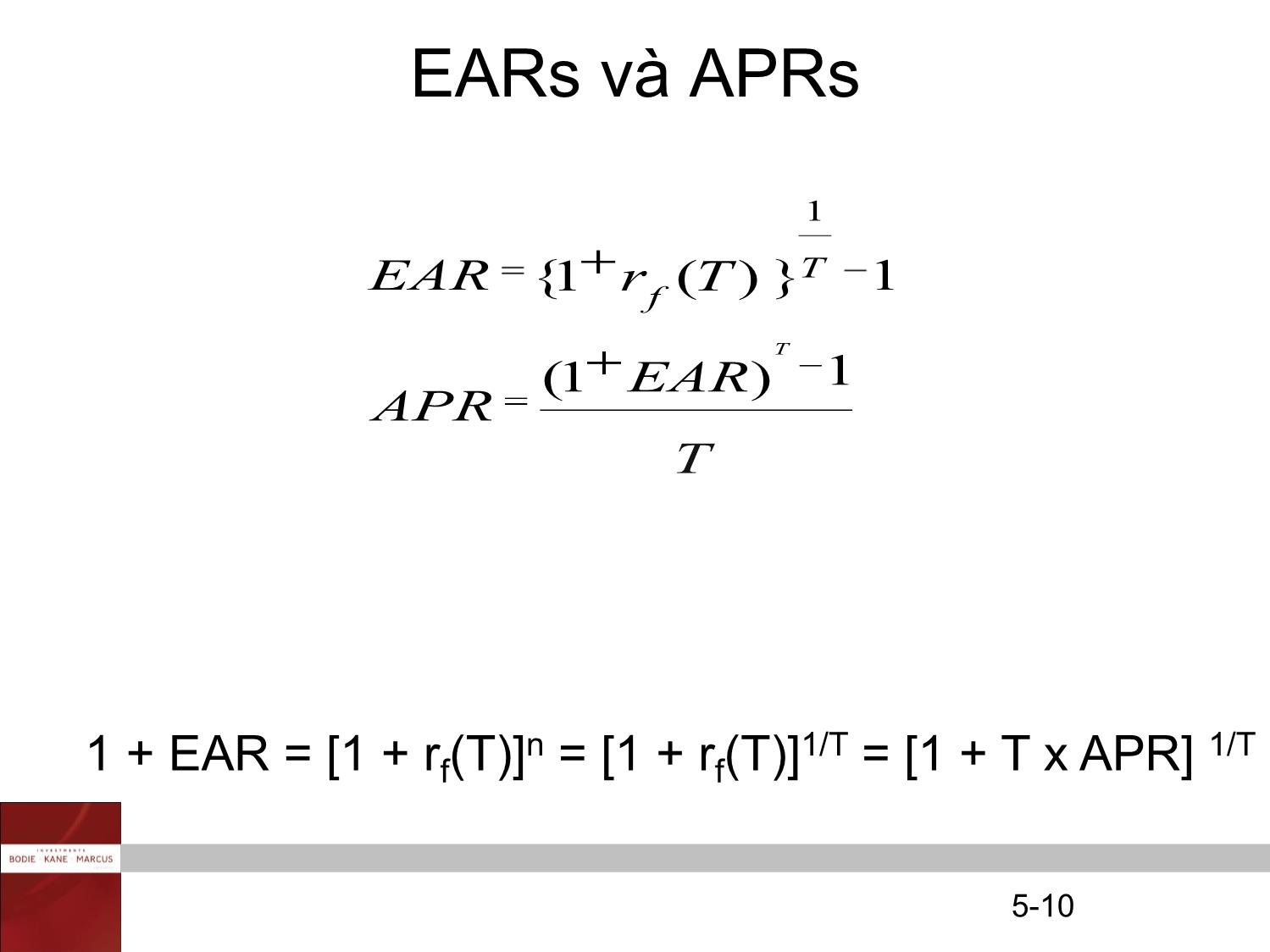

EARs và APRs

1

{ } 11 ( )

1(1 )

T

T

f

EAR r T

EAR

APR

T

1 + EAR = [1 + rf(T)]

n = [1 + rf(T)]

1/T = [1 + T x APR] 1/T

5-11

Rủi ro và mức bù rủi ro

P

DPP

HPR

0

101

HPR = Lợi suất kỳ nắm giữ

P0 = Giá đầu kỳ

P1 = Giá cuối kỳ

D1 = Cổ tức nhận được trong kỳ đầu

Lợi suất: một kỳ duy nhất

5-12

Giá cuối kỳ = 48

Giá đầu kỳ = 40

Cổ tức = 2

HPR = (48 - 40 + 2 )/ (40) = 25%

Ví dụ

5-13

Lợi nhuận dự tính

p(s) = Xác suất của một trạng thái nền kinh tế

r(s) = Lợi nhuận trong một trạng thái

s = Trạng thái của nền kinh tế

Lợi nhuận dự tính và độ lệch chuẩn

( ) ( ) ( )

s

E r p s r s

5-14

Trạng thái Xác suất Lợi nhuận

1 .1 -.05

2 .2 .05

3 .4 .15

4 .2 .25

5 .1 .35

E(r) = (.1)(-.05) + (.2)(.05) + (.1)(.35)

E(r) = .15

Phân tích kịch bản

5-15

Độ lệch chuẩn = [phương sai]1/2

Phương sai:

Var =[(.1)(-.05-.15)2+(.2)(.05- .15)2+ .1(.35-.15)2]

Var= .01199

S.D.= [ .01199] 1/2 = .1095

Trong ví dụ trên:

Phương sai của lợi nhuận

22

( ) ( ) ( )

s

p s r s E r

5-16

Phân tích chuỗi của các mức lợi suất

quá khứ

n

s

n

s

sr

n

srsprE

11

)(

1

)()()(

Lợi nhuận dự tính và số

bình quân số học

5-17

Số bình quân hình học

1 2

(1 )(1 ) (1 )

nn

r r rx xTV

TV = Giá trị đầu cuối của khoản đầu tư

1

/1

TVg

n

g= mức lợi suất bình quân hình học

Xem file excel

5-18

5-19

Phương sai và độ lệch chuẩn hình học

• Phương sai:

• Nhằm giảm bớt sai số, ta dùng công thức

sau:

2

2

1

1

( )

n

s

r s r

n

2

1

1

( )

1

n

j

r s r

n

5-20

Hệ số phần thưởng trên tính biến động

Hệ số Sharpe đối với danh mục =

Mức bù rủi ro

Độ lệch chuẩn

5-21

Sự không ưa thích rủi ro và giá trị lợi ích

5-22

Rủi ro và sự không ưa thích RR

• Đầu cơ

– Rủi ro là đáng kể

• Đủ để tác động tới quyết định đầu tư

– Lợi nhuận cũng xứng đáng

• Đánh bạc

– Cá cược trên một kết quả không chắc chắn

5-23

Sự sợ rủi ro và các giá trị lợi ích

• Các NĐT sợ RR sẵn sàng chỉ xem xét các cơ

hội đầu tư phi rủi ro hay cơ hội đầu cơ với

mức bù rủi ro dương

• Một NĐT như vậy sẽ xếp thứ tự ưa thích các

danh mục theo lợi nhuận dự tính cao hơn

5-24

Các danh mục RR (LS phi RR = 5%)

5-25

Hàm lợi ích

Trong đó:

U = giá trị lợi ích

E ( r ) = lợi nhuận dự tính trên tài sản hay

danh mục

A = hệ số đo độ sợ rủi ro

= phương sai của lợi nhuận

21

( )

2

U E r A

5-26

Các điểm lợi ích của các danh mục khác nhau với các

NĐT có độ sợ rủi ro khác nhau

Mức độ sợ

rủi ro A

Điểm lợi ích của danh mục L

[E(r) = 0,07; Ϭ=0,05]

Điểm lợi ích của danh mục M

[E(r) = 0,09; Ϭ=0,10]

Điểm lợi ích của danh mục

H [E(r) = 0,13; Ϭ=0,20]

2,0 0,07 – ½ x 2 x 0,052 = 0,0675 0,09 – ½ x 2 x 0,12 = 0,0800 0,13 – ½ x 2 x 0,22 = 0,09

3,5 0,07 – ½x3,5x 0,052 = 0,0656 0,09 – ½ x 3,5 x 0,12 = 0,0725 0,13 – ½ x 3,5 x 0,22 = 0,06

5,0 0,07 – ½ x 5 x 0,052 = 0,0638 0,09 – ½ x 5 x 0,12 = 0,0650 0,13 – ½ x 5 x 0,22 = 0,03

5-27

Sự đánh đổi giữa rủi ro và lợi suất của một danh mục

đầu tư tiềm năng P

5-28

Câu hỏi

• Một danh mục có lợi suất dự tính là 20% và

độ lệch chuẩn bằng 30%. Tín phiếu KB chào

lợi suất an toàn là 7%. Liệu một NĐT với

thông số độ sợ rủi ro A =4 sẽ thích việc đầu

tư vào tín phiếu KB hay là vào danh mục rủi

ro hơn? Trường hợp A = 2 thì sao?

5-29

Trả lời

• A= 4, lợi ích của danh mục rủi ro là:

U = 0,20 – ( ½ x 4 x 0,32) = 0,02

Trong khi lợi ích của tin phiếu là:

U = 0,07 – ( ½ x 4 x 0) = 0,07

=> chọn tín phiếu

• A = 2, lợi ích của danh mục rủi ro này là:

U = 0,20 – ( ½ x 2 x 0,32) = 0,11

lợi ích của tín phiếu lại là 0,07.

=> chọn danh mục rủi ro

5-30

Ước tính độ sợ rủi ro

• Quan sát các quyết định của cá nhân khi đối

mặt với rủi ro (hỏi trắc nghiệm)

• Đánh giá xem người ta sẵn sàng trả bao

nhiêu để tránh rủi ro

– Bảo hiểm phòng những tổn thất lớn

5-31

Đường bàng quan

5-32

Câu hỏi

* Hãy so sánh đường bàng quan của một NĐT ít

sợ rủi ro hơn với đường bàng quan vẽ trong hình

trên?

* Hãy vẽ cả hai đường bàng quan đi qua điểm P.

5-33

E(r)

E(rP)

NĐT sợ RR hơn

NĐT ít sợ RR hơn

P

P

5-34

Phân bổ vốn giữa danh mục rủi ro

và phi rủi ro

• Kiểm soát rủi ro

– Lựa chọn phân bổ tài sản

• Tỷ trọng của danh mục đầu tư vào tín

phiếu KB hay các chứng khoán thị

trường tiền tệ an toàn khác

5-35

Ví dụ

Tổng giá trị danh mục = $300.000

Giá trị danh mục phi RR = 90.000

DM Rủi ro (Vanguard & Fidelity) = 210.000

Vanguard (V) – cổ phiếu = 54%

Fidelity (F) – trái phiếu = 46%

5-36

Ví dụ (tt)

Vanguard 113.400/300.000 = 0,378

Fidelity 96.600/300.000 = 0,322

Danh mục P 210.000/300.000 = 0,700

Tài sản phi RR (F) 90.000/300.000 = 0,300

Danh mục C 300.000/300.000 = 1,000

5-37

Tài sản phi rủi ro

• Chỉ có chính phủ mới có thể phát hành trái

phiếu không có rủi ro vỡ nợ

– Chỉ đảm bảo lãi suất thực nếu vòng đáo

hạn của trái phiếu bằng độ dài kỳ nắm giữ

của NĐT.

• Tín phiếu KB được coi là tài sản phi rủi ro

– Ít nhạy cảm trước sự biến động của lãi

suất

5-38

Khoảng chênh giữa lãi suất CD 3 tháng

và tín phiếu KB

5-39

• Có thể phân chia vốn đầu tư giữa tài sản an

toàn và tài sản rủi ro

• Tài sản phi rủi ro: đại diện là Tín phiếu KB

• Tài sản rủi ro: cổ phiếu (hay một danh mục)

Danh mục gồm 1 tài sản rủi ro và một tài

sản phi rủi ro

5-40

rf = 7% rf = 0%

E(rp) = 15% p = 22%

y = % trong p (1-y) = % trong rf

Ví dụ

5-41

Lợi nhuận dự tính của danh mục kết hợp

( ) ( ) (1 )

c p f

E r yE r y r

E (rC) = rf + y[E(rP) – rf] = 7 + 8y

C = y P = 22y

5-42

Lợi nhuận dự tính của danh mục kết hợp

5-43

Tập cơ hội đầu tư với một tài sản RR và

một tài sản phi rủi ro

5-44

Đường phân bổ vốn CAL

Độ dốc này được gọi là hệ số phần thưởng trên tính biến

động. Nó cũng được gọi là hệ số Sharpe

Liệu hệ số phần thưởng trên tính biến động S =

[E (rc) – rf]/ϬC, của bất kỳ kết hợp nào của tài sản

rủi ro và tài sản phi rủi ro có khác với hệ số của

việc chỉ lấy tài sản rủi ro, S = [E (rp) – rf]/ϬP, trong

trường hợp này là 0,36 hay không?

5-45

Trả lời câu hỏi

5-46

Đường CAL với trường hợp đòn bảy

5-47

Đường CAL với trường hợp đòn bảy

5-48

Tập cơ hội với lãi suất đi vay và cho vay khác nhau

5-49

Giả sử rằng có một sự dịch chuyển lên trên

trong lợi nhuận kỳ vọng trên tài sản rủi ro, từ

15% lên tới 17%. Nếu tất cả các thông số khác

không đổi, thì độ dốc của đường CAL cho y ≤1

và y >1 là bao nhiêu?

Câu hỏi

5-50

Câu hỏi

5-51

Sức chịu đựng rủi ro và phân bổ tài sản

• NĐT phải chọn một danh mục tối ưu C từ tập

hợp các lựa chọn khả thi

– Có sự đánh đổi rủi ro- lợi nhuận

– Lợi nhuận dự tính của danh mục tổng thể

như sau:

– Phương sai là:

( ) ( )

c f P f

E r r y E r r

2 2 2

C P

y

5-52

Các mức lợi ích cho nhiều vị thế khác nhau trên

các tài sản rủi ro (y) đối với một NĐT

có độ sợ rủi ro A = 4

5-53

Đồ thị mô tả lợi ích là hàm số

của sự phân bổ y vào tài sản rủi ro

5-54

Sức chịu đựng rủi ro và phân bổ ts

5-55

Sức chịu đựng rủi ro và phân bổ ts

5-56

Bảng tính các đường bàng quan

5-57

Đường bàng quan với

U = 0,05 và U = 0,09; A = 2 và A = 4

5-58

Lợi nhuận dự tính trên bốn đường bàng quan và

đường CAL. Độ sợ rủi ro của NĐT là A = 4

5-59

Danh mục tổng thể tối ưu

5-60

Câu hỏi

• Nếu hệ số ko ưa thích rủi ro của một NĐT là A

=3, thì hỗn hợp tài sản tối ưu thay đổi như thế

nào? Các giá trị mới của E(rC) và ϬC là bao

nhiêu?

5-61

Câu hỏi

5-62

Câu hỏi

5-63

Câu hỏi

5-64

Chiến lược thụ động:

Đường thị trường vốn CML

• Chiến lược thụ động liên quan đến một quyết

định tránh xa bất kỳ phân tích chứng khoán trực

tiếp hay gián tiếp nào.

• Các lực lượng cung và cầu khiến cho chiến lược

như vậy là sự lựa chọn hợp lý cho nhiều NĐT.

5-65

Chiến lược thụ động:

Đường thị trường vốn CML

• Một sự lựa chọn tự nhiên cho một tài sản rủi

ro nắm giữ thụ động là một danh mục cổ

phiếu phổ thông được đa dạng hóa tốt.

• Do một chiến lược thụ động không đòi hỏi

tốn công thu thập thông tin trên cổ phiếu, nên

chúng ta phải theo đuổi một chiến lược đa

dạng hóa trung lập.

5-66

Lợi suất năm trung bình trên các cổ phiếu lớn và tín

phiếu 1 tháng; độ lệch chuẩn, và hệ số phần thưởng

trên tính biến động của cổ phiếu lớn qua thời gian

File đính kèm:

bai_giang_dau_tu_tai_chinh_bai_2_rui_ro_va_loi_suat_tran_thi.pdf

bai_giang_dau_tu_tai_chinh_bai_2_rui_ro_va_loi_suat_tran_thi.pdf