Bài giảng Đầu tư tài chính - Chương 14: Cấu trúc thời hạn của lãi suất - Trần Thị Thái Hà

Giới thiệu đường cong lợi suất

• Các trái phiếu với thời hạn khác nhau thường

được bán tại những mức YTM khác nhau.

• Mối quan hệ lợi suất - thời hạn dưới dạng biểu

đồ: đường cong lợi suất. Là đồ thị biểu diễn

YTM là hàm số của thời gian cho tới đáo hạn.

• Là vấn đề trung tâm của định giá trái phiếu

• Là xuất phát điểm của việc thiết kế chiến lược

danh mục có thu nhập cố định.

• Các hình dạng: thoải; dốc lên; dốc xuống; hình

bướu.Định giá trái phiếu

• Quan sát: Lợi suất trên những trái phiếu có thời

hạn khác nhau thường không bằng nhau.

• → cần phải định giá một trái phiếu coupon có

những khoản thanh toán ở những thời điểm khác

nhau như thế nào?

• Ví dụ: các trái phiếu zero Kho bạc với thời hạn 1, 2

3 và 4 năm được bán với YTM lần lượt bằng 5%,

6%, 7% và 8%.

– Lãi suất nào sẽ được sử dụng để chiết khấu các dòng

tiền của một trái phiếu coupon?

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 14: Cấu trúc thời hạn của lãi suất - Trần Thị Thái Hà

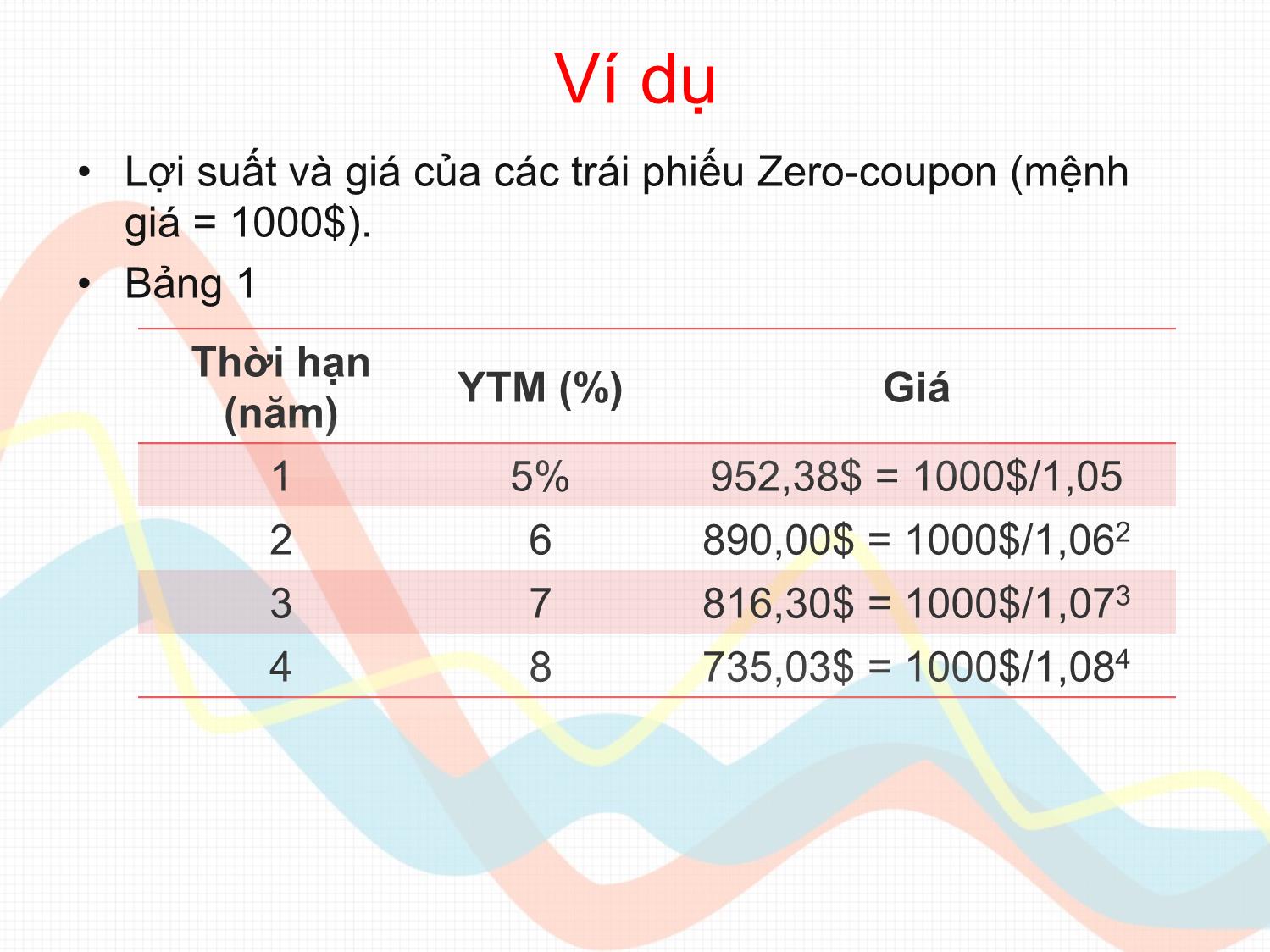

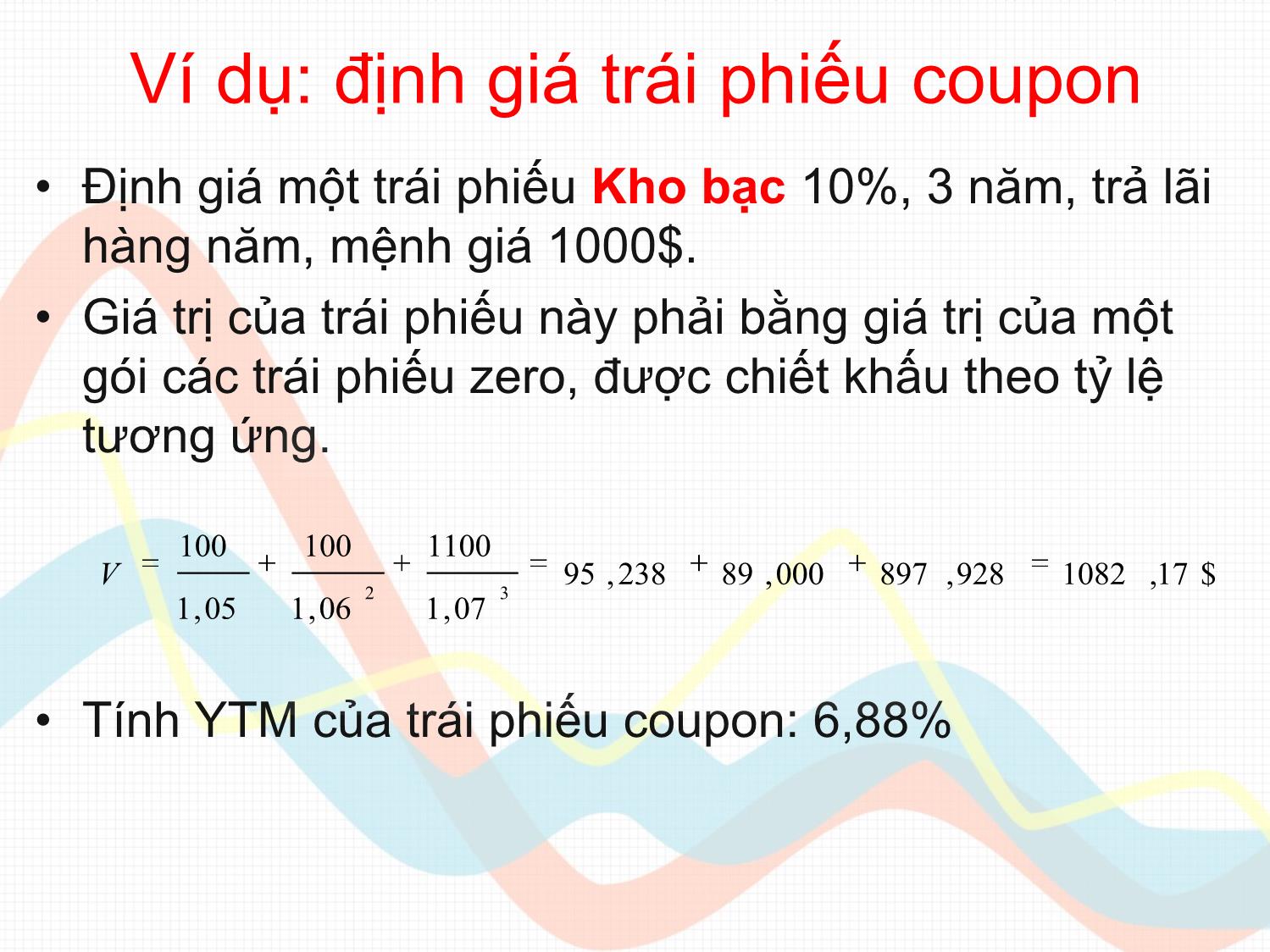

Chương CẤU TRÚC THỜI HẠN CỦA LÃI SUẤT Những nội dung chính • Đường cong lợi suất Giới thiệu đường cong lợi suất • Các trái phiếu với thời hạn khác nhau thường được bán tại những mức YTM khác nhau. • Mối quan hệ lợi suất - thời hạn dưới dạng biểu đồ: đường cong lợi suất. Là đồ thị biểu diễn YTM là hàm số của thời gian cho tới đáo hạn. • Là vấn đề trung tâm của định giá trái phiếu • Là xuất phát điểm của việc thiết kế chiến lược danh mục có thu nhập cố định. • Các hình dạng: thoải; dốc lên; dốc xuống; hình bướu. Định giá trái phiếu • Quan sát: Lợi suất trên những trái phiếu có thời hạn khác nhau thường không bằng nhau. • → cần phải định giá một trái phiếu coupon có những khoản thanh toán ở những thời điểm khác nhau như thế nào? • Ví dụ: các trái phiếu zero Kho bạc với thời hạn 1, 2 3 và 4 năm được bán với YTM lần lượt bằng 5%, 6%, 7% và 8%. – Lãi suất nào sẽ được sử dụng để chiết khấu các dòng tiền của một trái phiếu coupon? Ví dụ • Lợi suất và giá của các trái phiếu Zero-coupon (mệnh giá = 1000$). • Bảng 1 Thời hạn (năm) YTM (%) Giá 1 5% 952,38$ = 1000$/1,05 2 6 890,00$ = 1000$/1,062 3 7 816,30$ = 1000$/1,073 4 8 735,03$ = 1000$/1,084 “Tách” trái phiếu Kho bạc – Ví dụ: 1 trái phiếu Kho bạc Mỹ, thời hạn 1 năm, mệnh giá 1000$, lãi suất cuống phiếu 10%, trả lãi hai lần mỗi năm, tương đương với: • 1 chứng khoán zero có thời hạn 6 tháng, mệnh giá 50$, (Zero 1), và • 1 chứng khoán zero có thời hạn 12 tháng, mệnh giá (50$ + 1000$), tức bằng khoản lãi định kỳ cuối cùng, cộng với khoản gốc của trái phiếu Kho bạc (Zero 2). – Nhận xét: Với một trái phiếu coupon, mỗi dòng tiền của nó, lãi và gốc, đều có thể được bán ra với tư cách là một trái phiếu “zero” độc lập, (chứng khoán “stripped”). • Hệ quả: giá trị của toàn bộ trái phiếu coupon phải đúng bằng tổng giá trị của từng dòng tiền của nó, được mua từng khoản một trên thị trường STRIPS. Vcoupon = Vzero 1 + Vzero 2 + • Nếu không bằng nhau? – Giao dịch ác-bít được thực hiện, phi rủi ro. – Nếu Vcoupon < Vzero 1 + Vzero 2 : Mua trái phiếu coupon, bán các trái phiếu zero trên thị trường STRIPS, hoặc – Nếu Vcoupon > Vzero 1 + Vzero 2 : Mua các trái phiếu zero, bán trái phiếu coupon. Ví dụ: định giá trái phiếu coupon • Định giá một trái phiếu Kho bạc 10%, 3 năm, trả lãi hàng năm, mệnh giá 1000$. • Giá trị của trái phiếu này phải bằng giá trị của một gói các trái phiếu zero, được chiết khấu theo tỷ lệ tương ứng. • Tính YTM của trái phiếu coupon: 6,88% $17,1082928,897000,89238,95 07,1 1100 06,1 100 05,1 100 32 V • Nhận xét: YTM (coupon 3 năm) < YTM (zero ba năm) (6,88% < 7%) Trái phiếu coupon 3 năm tương đương với một danh mục gồm ba trái phiếu zero có thời hạn tương ứng với các dòng tiền. • → Nếu lãi suất cuống phiếu khác nhau, các trái phiếu có cùng thời hạn nói chung sẽ không có cùng lợi suất đáo hạn. Định nghĩa đường cong lợi suất • “Yield curve” có nhiều hàm nghĩa – Đường cong lợi suất thuần túy: chỉ lợi suất của các trái phiếu Kho bạc được chia tách (zero-coupon), tức YTM của chúng trong quan hệ với thời hạn. – Đường cong lợi suất hiện hành (on-the-run yield curves): thể hiện YTM như là hàm số của thời hạn của những trái phiếu coupon mới phát hành, được bán theo mệnh giá; thường được công bố trên báo chí tài chính. – Có thể có những khác biệt đáng kể giữa hai đường cong này. Đường cong lợi suất trong môi trường chắc chắn • Nếu các mức lãi suất là chắc chắn: – Lợi suất của zero 1 năm phải bằng lợi suất của zero 2 năm (không có rủi ro). – Tất cả các chứng khoán đều chào lợi suất như nhau. • Đường cong lợi suất dốc lên cho thấy lãi suất ngắn hạn năm tới sẽ cao hơn hiện tại. • Ví dụ: hai chiến lược trái phiếu 2 năm – Mua zero 2 năm, với y2 = 6% và giữ tới khi đáo hạn. Số tiền thu được = 890$ x (1 + 0,06)2 = 1000$ – Đầu tư 890$ vào một zero 1 năm, lợi suất 5%. Khi đáo hạn, tái đầu tư vào một trái phiếu 1 năm khác, lợi suất chào là r2. Hai phương án đầu tư 2 năm 0 21 890$ 890$ Khoản đầu tư 2 năm Phương án 1: Mua và nắm giữ trái phiếu zero 2 năm 890$ x 1,062 = 1000$ Khoản đầu tư 1 năm Khoản đầu tư 1 năm Phương án 2: Mua zero 1 năm và tái đầu tư tiền nhận được vào một zero 1 năm nữa 890$ x 1,05 = 934,50$ 934,5$(1+r2) Đường thời gian Lợi thế bù đắp của trái phiếu 1 năm • Vì cả hai chiến lược đều không có rủi ro, nên chúng phải đem lại kết quả như nhau: tiền thu được sau hai năm phải bằng nhau: 890$ x 1,062 = 890$ x 1,05 x (1 + r2) → r2 = 7,01%. • Nhận xét: trái phiếu 1 năm chào YTM thấp hơn trái phiếu 2 năm, nhưng lại cho phép quay vòng một trái phiếu 1 năm nữa khi lợi suất cao hơn. • Lãi suất sang năm cao hơn năm nay một lượng vừa đủ để làm cho việc quay vòng trái phiếu 1 năm cũng hấp dẫn như việc đầu tư vào trái phiếu 2 năm. Spot rate và short rate • YTM của trái phiếu zero được gọi là spot rate, là lãi suất hôm nay của một thời hạn bằng với thời gian đáo hạn của zero. • Lợi suất trên một khoảng thời gian nhất định (ví dụ,1 năm) ở những thời điểm khác nhau, là short rate của khoảng thời gian đó. – Short rate hôm nay (lãi suất 1 năm) là 5%, short rate năm tới là 7,1%. – Spot rate 2 năm bằng bình quân (hình học) của short rate hôm nay và short rate của năm tới. (1 + y2) 2 = (1 + r1) x (1 + r2) 1 + y2 = [(1 + r1) x (1 + r2)] 1/2 Hình dạng của đường cong lợi suất • Từ biểu thức trên: – Khi short rate (lãi suất ngắn hạn) năm tới cao hơn short rate năm nay, r2 > r1, bình quân của hai lãi suất này cao hơn lãi suất hôm nay, tức y2 > r1, → đường cong lợi suất dốc lên. – Nếu r2 < r1, đường cong lợi suất sẽ dốc xuống • Đường cong lợi suất ít nhất cũng phản ánh phần nào đánh giá của thị trường về lãi suất trong tương lai. Tìm short rate trong tương lai • So sánh hai chiến lược cho kỳ đầu tư ba năm: – Mua và nắm giữ zero ba năm, với YTM = 7% – Mua một zero hai năm, YTM 6%, đầu tư số tiền thu được vào một trái phiếu 1 năm tại năm 3, short rate r3. (1 + y3) 3 = (1 + y2) 2 x (1 + r3) 1,073 = 1,062 x (1 + r3)→ r3 = 1,07 3/1,062 – 1 = 9,025% • Chú ý: 1 + y3 = [(1 + r1) x (1 + r2) x (1 + r3) 1/3 1,07 = [1,05 x 1,0701 x 1,09025]1/3 • Kết luận: spot rate trên một trái phiếu dài hạn phản ánh đường đi của short rate mà thị trường dự báo trên thời gian của trái phiếu. Lợi suất kỳ nắm giữ • Ở phần trên, kết luận rút ra là lợi suất kỳ nắm giữ qua nhiều năm trên tất cả các trái phiếu cạnh tranh phải bằng nhau. • Với những kỳ nắm giữ ngắn hơn (1 năm): kết luận đó vẫn đúng. • Trong một thế giới chắc chắn (không có rủi ro), tất cả các trái phiếu phải chào lợi suất như nhau. • Nếu không như vậy, các nhà đầu tư sẽ tập trung mua trái phiếu có lợi suất cao, đẩy giá lên và giảm lợi suất của chúng. Ví dụ: HPR trên trái phiếu zero • Trái phiếu 1 năm trong bảng 1 có thể được mua hôm nay với giá 1000$/1,05 = 952,38$; lợi suất của nó = (1000$ - 952,38$)/952,38$ = 0,05. • Trái phiếu 2 năm mua được hôm nay, với giá P0 = 1000$/1,062 = 890,00$. Sang năm, trái phiếu còn một năm thì đáo hạn, lãi suất 1 năm sẽ là 7,01%, P1 = 1000$/1,0701 = 934,49$ HPR 1 năm = (934,49$ - 890,00$)/890,00$ = 5% Lãi suất kỳ hạn (forward rates) • Khái quát cách tính short rate trong tương lai từ đường cong lợi suất của các trái phiếu zero: (1 + yn) n = (1 + yn–1) n-1 x (1 + rn) Với một đường cong lợi suất quan sát được, short rate trong tương lai sẽ là : • Vì giá trị trong tương lai rn là không chắc chắn, ta gọi lãi suất được tính ra như trên là lãi suất kỳ hạn (forward rates). 1 1 )1( )1( )1( n n n n n y y r Định nghĩa lãi suất kỳ hạn • Gọi lãi suất kỳ hạn của kỳ n là fn: → (1 + yn) n = (1 + yn–1) n-1 x (1 + fn) • Lãi suất kỳ hạn là mức lãi suất làm cho lợi suất trên một trái phiếu zero n năm bằng với lợi suất trên một trái phiếu zero (n – 1) năm được nối tiếp (rolled over) bằng trái phiếu 1 năm vào năm n. • → Nếu short rate trong năm n bằng fn, thì lợi suất thực tế trên hai chiến lược n năm sẽ bằng nhau. 1 1 )1( )1( )1( n n n n n y y f Lãi suất không chắc chắn • Nhắc lại: trong một thế giới chắc chắn, các chiến lược đầu tư khác nhau có cùng quy mô và cùng thời điểm kết thúc phải đem lại lợi suất như nhau: (1 + r1)(1 + r2) = (1 + y2) 2 • Nếu r2 không biết chắc vào hôm nay? Giả sử, ước tính short rate của năm tới, E(r2) = 6%. (1 + y2) 2 = (1 + r1) x [1 + E(r2)] = 1,05 x 1,06 Giá của zero 2 năm P0 = 1000$/(1,05 x 1,06) = 898,47$ Nếu nhà đầu tư chỉ thích ngắn hạn • Giả sử nhà đầu tư chỉ có thời hạn đầu tư 1 năm. Có hai lựa chọn đầu tư: 1. Mua zero 1 năm, P0 = 1000$/1,05 = 952,38$, chốt một lợi suất phi rủi ro 5% (chắc chắn). Hoặc, 2. Mua zero 2 năm, P0 = 898,47$. Vì P1 = 1000/1,06 = 943,4 $ → Lợi suất kỳ vọng = (943,4$ - 898,47$)/898,47$ = 5% • Nhưng E(r2) có thể > = hoặc < 6%, – Nếu năm tới, r2 > 6%, P1 < 943,4$; r2 943,4$. • Zero 2 năm là rủi ro, nhưng lợi suất kỳ vọng 5%, không cao hơn trái phiếu 1 năm phi rủi ro? Nhà đầu tư sẽ không mua trái phiếu 2 năm này, trừ khi nó chào lợi suất kỳ vọng cao hơn. • Vậy, trái phiếu zero 2 năm phải được bán với giá thấp hơn mức 898,47$ là giá tính được khi bỏ qua rủi ro. Ví dụ: giá, lãi suất kỳ hạn và rủi ro lãi suất • Giả sử đa số các NĐT đều là ngắn hạn, chỉ giữ zero 2 năm nếu giá của nó là 881,83$. HPR = 7% = (943,4$ - 881,83$)/881,83$. Với RP của trái phiếu 2 năm là 2%. NĐT sẵn lòng chịu rủi ro lãi suất gắn với giá . • Tuy nhiên, khi giá trái phiếu phản ánh một phần bù rủi ro, thì f2 không còn bằng lãi suất ngắn hạn dự tính E(r2) = 6% nữa. • YTM của zero 2 năm với P0 = 881,83$ là 6,49%, và f2 = 8% vì 08,1 05,1 0649,1 1 )1( 1 2 1 2 2 2 y y f Giải thích ví dụ • f2 : mức lãi suất (break-even rate) làm cho các khoản đầu tư ngắn hạn và dài hạn hấp dẫn như nhau, bỏ qua rủi ro. • Khi tính tới rủi ro, các nhà đầu tư chỉ nắm giữ TP dài hạn (2 năm) khi E(r2) < f2. E(r2) càng thấp, lợi suất trên trái phiếu dài hạn càng cao. • Vậy nếu đa số các NĐT đều là ngắn hạn, trái phiếu phải có giá sao cho f2 > E(r2). • Lãi suất kỳ hạn chứa đựng một khoản phụ trội so với lãi suất ngắn hạn dự tính trong tương lai, là mức bù rủi ro cho sự không chắc chắn của giá khi NĐT bán trái phiếu. Nếu các NĐT đều thích dài hạn? • Giả sử NĐT muốn đầu tư đủ 2 năm, vì trái phiếu dài hạn được cho là an toàn hơn ngắn hạn. • P/A 1: mua Zero 2 năm, mệnh giá 1000$ có giá bán 890$, YTM chắc chắn y2 = 6%. • P/A 2: quay vòng các khoản đầu tư 1 năm, sau 2 năm thu được X = 890$ x 1,05 x (1 + E(r2)). Vì r2 là chưa biết nên X là không chắc chắn. f2 = 7,01%, là mức lãi suất làm cho giá trị cuối cùng của hai chiến lược đầu tư bằng nhau. Nếu E(r2) = f2, hai phương án này cho kết quả như nhau. • Tuy nhiên, vì khoản đầu tư ngắn hạn là rủi ro hơn, nên để nắm giữ TP ngắn hạn, đòi hỏi (1 +0,05) [1+ E(r2)] > (1+0,06) 2 = (1+0,05)(1+ f2) → E(r2) > f2 → giá của các TP sẽ được đặt sao cho quay vòng trái phiếu ngắn hạn đem lại lợi suất dự tính cao hơn việc nắm giữ trái phiếu dài hạn. Khi đó, lãi suất kỳ hạn sẽ thấp hơn lãi suất ngắn hạn dự tính trong tương lai.

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_14_cau_truc_thoi_han_cua_l.pdf

bai_giang_dau_tu_tai_chinh_chuong_14_cau_truc_thoi_han_cua_l.pdf