Bài giảng Đầu tư tài chính - Chương 10: Quyền chọn - Trần Thị Thái Hà

Hợp đồng quyền chọn

• Khái niệm: một loại công cụ cho phép người nắm

giữ nó được quyền mua hoặc bán một loại tài sản

nào đó (cơ sở), trong một thời hạn xác định, với một

khối lượng và một mức giá xác định.

• Ba loại giá liên quan tới một quyền chọn:

– Giá thị trường của tài sản cơ sở

– Giá thực hiện (strike price)

– Phí quyền chọn (option premium)

• Tài sản cơ sở:

– Hàng hóa vật chất (nông sản; khoáng sản )

– Cổ phiếu, trái phiếu, hợp đồng tương lai Thực hiện quyền

• Quyền chọn Mỹ: thực hiện quyền vào bất kỳ thời

điểm nào cho tới ngày đáo hạn quyền (có giá trị cao

hơn). Quyền chọn kiểu Âu chỉ cho phép thực hiện

quyền vào đúng ngày đáo hạn.

• Quyền chọn chỉ được thực hiện khi điều đó mang

lại lợi nhuận.

– Lợi nhuận gộp

– Lợi nhuận ròng

• Nếu không thực hiện quyền, người mua quyền chịu

lỗ nhiều nhất là khoản phí quyền.Các trạng thái của quyền

• Tùy thuộc vào lợi nhuận gộp > 0; < 0 hay = 0, quyền

chọn được gọi là có lời (được tiền); lỗ (mất tiền) hay

hòa vốn (ngang tiền).

• QCM

– Được tiền khi ST > X (in the money)

– Mất tiền khi ST < X (out of the money)

– Hòa vốn khi ST = X (at the money)

• QCB

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư tài chính - Chương 10: Quyền chọn - Trần Thị Thái Hà

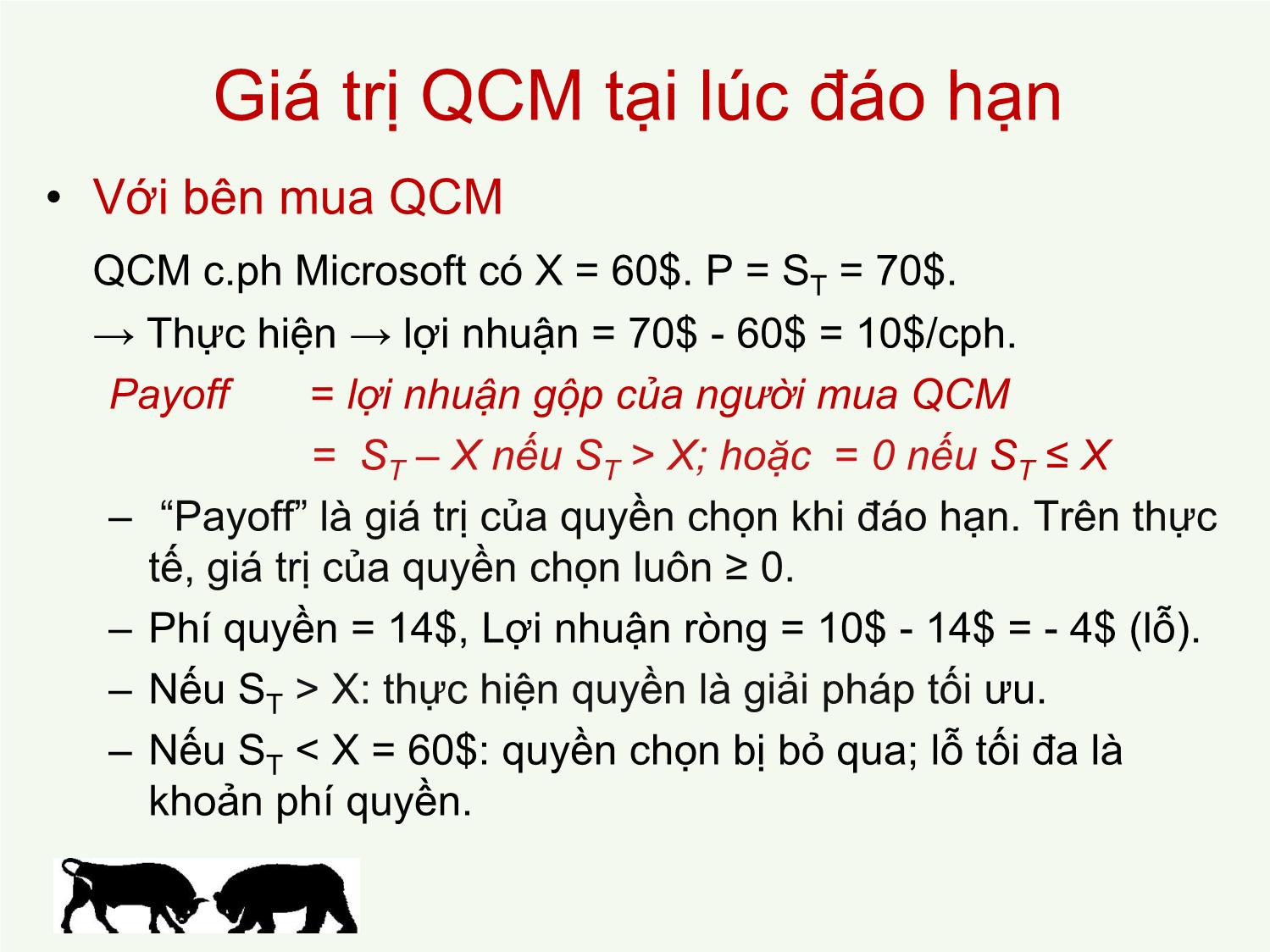

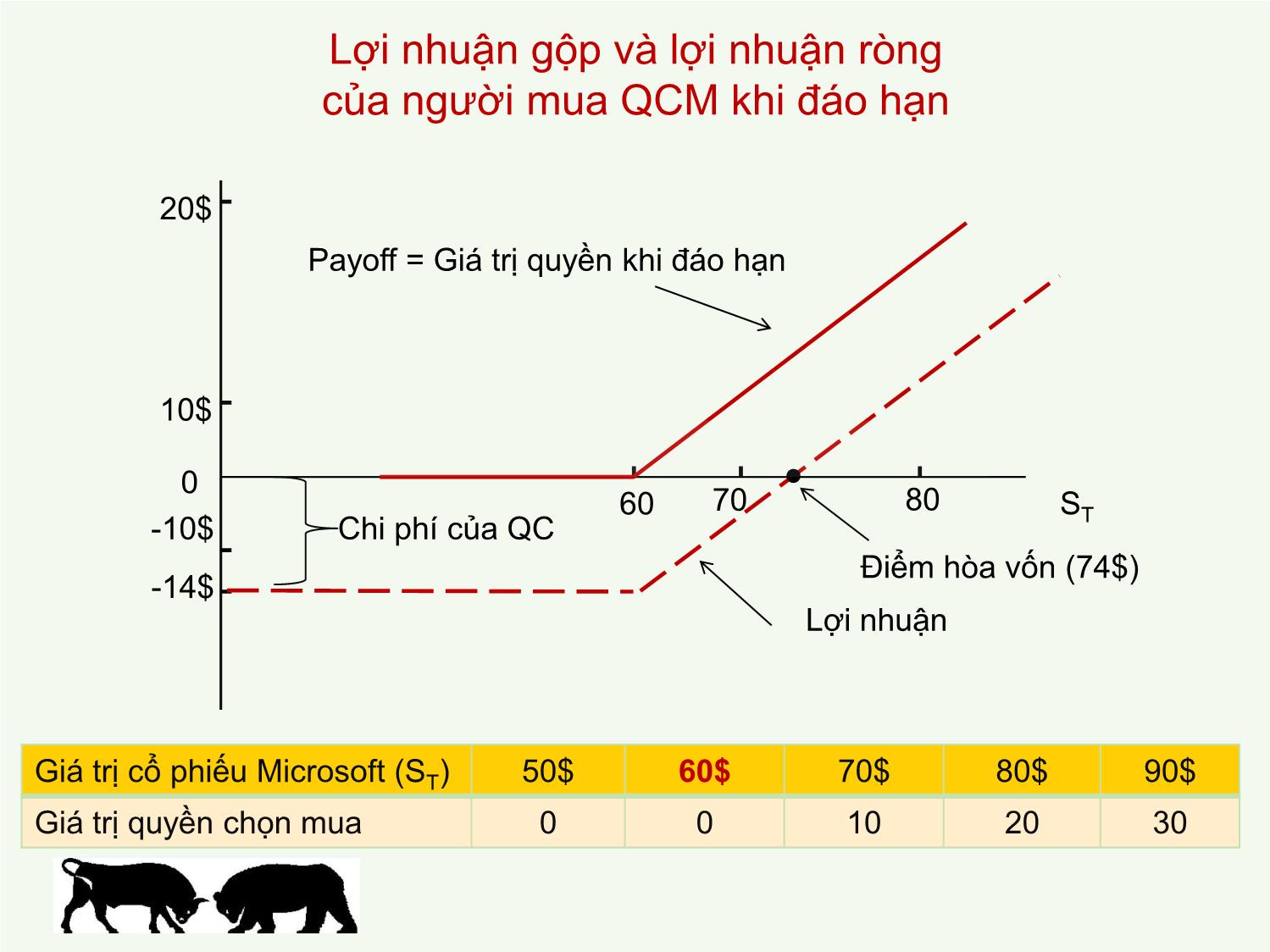

QUYỀN CHỌN 1 Chương 10 Nội dung chính 2 • Hợp đồng quyền chọn • Giá trị quyền chọn • Các chiến lược với quyền chọn Hợp đồng quyền chọn • Khái niệm: một loại công cụ cho phép người nắm giữ nó được quyền mua hoặc bán một loại tài sản nào đó (cơ sở), trong một thời hạn xác định, với một khối lượng và một mức giá xác định. • Ba loại giá liên quan tới một quyền chọn: – Giá thị trường của tài sản cơ sở – Giá thực hiện (strike price) – Phí quyền chọn (option premium) • Tài sản cơ sở: – Hàng hóa vật chất (nông sản; khoáng sản) – Cổ phiếu, trái phiếu, hợp đồng tương lai Thực hiện quyền • Quyền chọn Mỹ: thực hiện quyền vào bất kỳ thời điểm nào cho tới ngày đáo hạn quyền (có giá trị cao hơn). Quyền chọn kiểu Âu chỉ cho phép thực hiện quyền vào đúng ngày đáo hạn. • Quyền chọn chỉ được thực hiện khi điều đó mang lại lợi nhuận. – Lợi nhuận gộp – Lợi nhuận ròng • Nếu không thực hiện quyền, người mua quyền chịu lỗ nhiều nhất là khoản phí quyền. Các trạng thái của quyền • Tùy thuộc vào lợi nhuận gộp > 0; < 0 hay = 0, quyền chọn được gọi là có lời (được tiền); lỗ (mất tiền) hay hòa vốn (ngang tiền). • QCM – Được tiền khi ST > X (in the money) – Mất tiền khi ST < X (out of the money) – Hòa vốn khi ST = X (at the money) • QCB 5 Giao dịch quyền chọn: OTC – Nhà giao dịch phải liên hệ với người bán và người mua các options; tính ổn định tài chính của người bán quyền chọn phải được bên môi giới bảo đảm. Người bán quyền phải ký gửi các cổ phần tại công ty môi giới, hoặc phải đặt tiền cọc. – Các quyền chọn cùng một cổ phiếu tồn tại với những mức giá thực hiện và thời hạn khác nhau.→ khi muốn thực hiện quyền, người mua phải trực tiếp làm việc với người bán. Giao dịch trên SGD tập trung – Một hợp đồng quyền chọn được chuẩn hóa ứng với quyền được mua (bán) 100 cổ phần. – Thời điểm đáo hạn hợp đồng được chuẩn hóa, theo ba chu kỳ, • Chu kỳ 1: tháng 1/tháng 4/ tháng 7/tháng 10 • Chu kỳ 2: tháng 2/tháng 5/tháng 8/tháng 11 • Chu kỳ 3” tháng 3/thang 6/tháng 9/tháng 12 – Kỳ hạn hợp đồng có 3, 6 và 9 tháng. – Giá thực hiện được chuẩn hóa: • Tùy theo mức giá cổ phiếu, giá thực hiện thay đổi với giãn cách khác nhau. Công ty thanh toán quyền chọn (OCC) – Là người trên thực tế thực hiện mua quyền chọn từ người bán và là người bán quyền chọn cho người mua, tạo sự dễ dàng cho giao dịch. – NĐT mở tài khoản tại các công ty môi giới thành viên và giao dịch thông qua công ty đó. – Mỗi lệnh buộc phải có một người mua và một người bán → khớp với nhau. Sau khi khớp, OCC sẽ phát hành các quyền chọn cần thiết. – Vì OCC bảo đảm cho việc thực hiện hợp đồng, nó đòi hỏi tiền đặt cọc của bên bán quyền chọn. Giá trị QCM tại lúc đáo hạn • Với bên mua QCM QCM c.ph Microsoft có X = 60$. P = ST = 70$. → Thực hiện → lợi nhuận = 70$ - 60$ = 10$/cph. Payoff = lợi nhuận gộp của người mua QCM = ST – X nếu ST > X; hoặc = 0 nếu ST ≤ X – “Payoff” là giá trị của quyền chọn khi đáo hạn. Trên thực tế, giá trị của quyền chọn luôn ≥ 0. – Phí quyền = 14$, Lợi nhuận ròng = 10$ - 14$ = - 4$ (lỗ). – Nếu ST > X: thực hiện quyền là giải pháp tối ưu. – Nếu ST < X = 60$: quyền chọn bị bỏ qua; lỗ tối đa là khoản phí quyền. 60 -10$ -14$ 70 80 ST Chi phí của QC 0 10$ 20$ Payoff = Giá trị quyền khi đáo hạn Lợi nhuận Giá trị cổ phiếu Microsoft (ST) 50$ 60$ 70$ 80$ 90$ Giá trị quyền chọn mua 0 0 10 20 30 Lợi nhuận gộp và lợi nhuận ròng của người mua QCM khi đáo hạn Điểm hòa vốn (74$) 60$ 74$ Lợi nhuận Payoff 14$ 0 ST Với bên bán QCM: giá cổ phiếu càng cao hơn 60$, lợi nhuận càng giảm Payoff cho người bán QCM = - (ST – X) nếu ST > X = 0 nếu ST ≤ X X Giá trị của QCB khi đáo hạn • Với bên mua QCB – Nếu Microsoft có ST = 60$, một QCB có X =70$ có thể được thực hiện để đem lại 10$ cho người nắm giữ. – Nếu ST < 60$, với mỗi 1$ giảm của giá cổ phiếu, giá trị của QCB khi đáo hạn sẽ tăng thêm 1$. Payoff cho người mua QCB = 0 nếu ST ≥ X = X – ST nếu ST < X • Với bên bán QCB: – Bán một QCB không có bảo đảm (naked put): có khả năng mất tiền nếu giá thị trường giảm. – Bán một QCB không có bảo đảm, “out of money”: một cách tạo ra lợi nhuận hấp dẫn. Nếu giá thị trường không giảm mạnh trước khi quyền hết hạn, người mua sẽ không thực hiện quyền, người bán yên tâm hưởng khoản phí quyền. Giá trị của QCB khi đáo hạn (với người mua) 60$ 60$ Giá của quyền chọn bán ST 0 Payoff = Giá trị của QCB khi đáo hạn Lợi nhuận Quyền chọn hay cổ phiếu? – Mua QCM và bán QCB là hai chiến lược dựa trên dự báo tăng giá (bullish strategies); – Mua QCB và bán QCM là hai chiến lược dựa trên dự báo giảm giá (bearish strategies). – Vì giá trị của quyền chọn phụ thuộc vào giá thị trường của cổ phiếu cơ sở → mua quyền chọn = mua hoặc bán trực tiếp một cổ phiếu. – Vì sao chiến lược quyền chọn có thể được ưa thích hơn so với chiến lược cổ phiếu? Ví dụ – Hiện tại, giá của cổ phiếu Microsoft là 70$/cph. Bạn tin rằng nó sẽ tăng giá, (và cũng có thể sẽ giảm giá). Giả sử QCM 6 tháng, giá thực hiện 70$ đang có giá bán 10$, và lãi suất 6 tháng là 2%. Tổng giá trị đầu tư là 7000$ và Microsoft không trả cổ tức. • Ba chiến lược: – Mua 100 cổ phần Microsoft – Mua 700 QCM Microsoft, với giá thực hiện 70$ (7 hợp đồng, 100 cổ phần/hđ). – Mua 100 QCM, với giá 1000$. Phần còn lại 6000$ đầu tư vào tín phiếu Kho bạc 6 tháng, lãi suất 2%. • Xem xét giá trị của ba danh mục này sau đây 6 tháng, (hàm số của giá cổ phiếu tại thời điểm đó). Giá cổ phiếu Microsoft Danh mục 65$ 70$ 75$ 80$ 85$ 90$ A. 100 cổ phần 6500$ 7000$ 7500$ 8000$ 8500$ 9000$ B. 700 QCM 0 0 3500$ 7000$ 10500$ 14000$ C. 100 QCM + 6000$ tín phiếu KB 6120$ 6120$ 6620$ 7120$ 7620$ 8120$ Lợi suất của danh mục Giá cổ phiếu Microsoft Danh mục 65$ 70$ 75$ 80$ 85$ 90$ A. 100 cổ phần -7,1% 0,0% 7,1% 14,3% 21,4% 28,6% B. 700 QCM -100% -100% -50% 0 50,0% 100% C. 100 QCM + 6000$ tín phiếu KB -12,6% -12,6% -5,4% 1,7% 8,9% 16,0% Giá trị của danh mục khi giá cổ phiếu thay đổi • So sánh danh mục B, C với danh mục A: – Quyền chọn tạo ra đòn bẩy: Khi P < 70$ → giá trị của B = 0; lợi suất -100%. Trái lại, một mức tăng nhỏ của P tạo một mức tăng đáng kể trong lợi suất của quyền chọn. – Giá trị bảo hiểm tiềm năng. Danh mục C : thiết kế đơn chiếc cho trạng thái rủi ro theo những cách sáng tạo. Giới hạn tuyệt đối về rủi ro tổn thất của DM C (6210 $ và - 12,6%) là một đặc trưng khác biệt và hấp dẫn. Các chiến lược với quyền chọn • Quyền chọn không chỉ được mua, bán độc lập, mà còn có thể kết hợp với nhau hoặc với một tài sản cơ sở, theo những chiến lược khác nhau. • Các chiến lược thông dụng: – QCB bảo vệ – QCM có bảo đảm – Put – Call song hành (Straddle) – Đa dạng thời hạn hoặc đa dạng giá thực hiện (Spreads) Quyền chọn bán bảo vệ (Protective Put) – Khi muốn đầu tư vào cổ phiếu nhưng không muốn gánh chịu khoản lỗ tiềm năng quá một mức nào đó: sử dụng chiến lược mua cổ phiếu + mua QCB trên cổ phiếu đó. – Giả sử QCB có giá thực hiện X = 55$ và tại lúc đáo hạn quyền, ST = 52$. → Giá trị ngày đáo hạn của QCB = X – ST = 55$ - 52$ = 3$. – Nếu ST< 55$, vẫn có thể bán với giá 55$. – Nếu ST tăng tới 59$ > 55$, QCB bị bỏ qua, còn lại cổ phiếu trị giá ST = 59$. – QCB bảo vệ cung cấp một dạng bảo hiểm danh mục đầu tư, giới hạn tổn thất khi giá cổ phiếu giảm: Quyền chọn làm chức năng hedging. Lợi nhuận X Payoff X Payoff X Payoff và lợi nhuận X X – (S0 + P) ST ST ST A: Cổ phiếu B: Quyền chọn bán C: Quyền chọn bán bảo vệ X Quyền chọn bán bảo vệ = Cổ phiếu + Mua QCB Lợi nhuận gộp ST≤ X ST ≥ X Cổ phiếu ST ST + QCB X - ST 0 = Tổng X ST Lợi nhuận trên cổ phiếu Lợi nhuận trên danh mục QCB bảo vệ STS0 = X -S0 -P Lợi nhuận So sánh đầu tư QCB bảo vệ và đầu tư cổ phiếu Quyền chọn mua có bảo đảm (Covered Call) • Chiến lược: Mua một cổ phiếu, đồng thời bán một QCM trên cổ phiếu đó. • “Có bảo đảm”: có sẵn cổ phiếu để giao khi quyền được thực hiện. (covered ≠ naked). • Khi ST < X, người mua QCM sẽ không thực hiện quyền, người bán được hưởng khoản phí. • Khi ST > X, quyền được thực hiện, người bán phải mua CP với giá ST và bán với giá X, chịu lỗ. Đồng thời cổ phiếu tăng giá. 24- (S0 – C) X X Lợi nhuận gộp Lợi nhuận ST ST ST LN gộp LN gộp B. Bán QCM A. Cổ phiếu C. QCM có bảo đảm X ST≤ X ST ≥ X Cổ phiếu ST ST – QCM – 0 – (ST – X) = Tổng ST X Ví dụ – Một quỹ hưu trí nắm giữ 1000 cổ phần GXX, giá hiện tại 130$/cph. Giả định quỹ sẽ bán hết cổ phiếu nếu giá lên tới 140$, và một QCM đáo hạn sau 90 ngày, X = 140$, giá (phí quyền) = 5$. – Hành động: Quỹ sẽ bán 10 hợp đồng QCM (100 cph/hđồng), thu 5000$ phí quyền. – Nếu ST > 140$, quỹ sẽ bị mất lợi nhuận trên QCM. Bù lại, quỹ có thể thu lợi nhuận khi bán 1000 cổ phần, với ST = 140$. Put-Call song hành (Straddle) – Là sự kết hợp mua một QCB và một QCM, có cùng mức giá thực hiện X và cùng thời hạn T. – Được sử dụng khi nhà đầu tư tin chắc vào sự thay đổi của giá, nhưng không chắc về hướng thay đổi. – “Straddle” có giá trị cao nhất khi giá cổ phiếu tăng tới mức cao nhất hoặc giảm tới mức thấp nhất. – Trường hợp xấu nhất: giá cổ phiếu không thay đổi. Lỗ = P + C Lợi nhuận gộp Lợi nhuận ròng STX - C Lợi nhuận Lợi nhuận gộp Lợi nhuận ròng STX - P Lợi nhuận X X - P Lợi nhuận gộp Lợi nhuận ròng STX - (P + C) Lợi nhuận X X – P - C P + C A: QCM B: QCB C: QCM + QCB Lợi nhuận gộp (payoff) ST < X ST ≥ X Lợi nhuận gộp của QCM + Lợi nhuận gộp của QCB 0 + (X – ST) ST – X + 0 Tổng số X - ST ST - X Bảng C: Đường lợi nhuận ròng nằm thấp hơn đường lợi nhuận gộp (payoff) một khoảng bằng chi phí mua straddle, P + C. Nếu giá cổ phiếu không cách xa đáng kể so với X thì Straddle tạo ra một khoản lỗ. Việc mua một vị thế straddle chỉ có lợi nhuận khi giá cổ phiếu đi chệch khỏi X một lượng lớn hơn số chi phí bỏ ra để mua QCB và QCM. Đa dạng thời hạn hoặc giá (Spreads) – Khái niệm: “Spreads” là một kết hợp hai (hoặc nhiều) QCM hoặc QCB trên cùng một tài sản, với các mức giá thực hiện khác nhau hoặc thời gian tới khi đáo hạn khác nhau. – Đa dạng mức giá (money spread): đồng thời (mua + bán) các QC có giá thực hiện khác nhau. – Đa dạng thời hạn (time spread): đồng thời (mua + bán) các quyền chọn có thời hạn khác nhau. Ví dụ: đa dạng mức giá • Mua Call 1, giá thực hiện là X1 + Bán Call 2, giá thực hiện X2 > X1. • Lợi nhuận gộp trên vị thế này là khoản chênh lệch giữa giá trị của hai quyền chọn này. • Có ba tình huống Lợi nhuận gộp (payoff) ST ≤ X1 X1 X2 Lợi nhuận gộp của Call 1; X1 0 ST – X1 ST – X1 − Lợi nhuận gộp của Call 1; X2 − 0 − 0 − (ST – X2) Tổng số 0 ST – X1 X2 – X1 X1 X2- C1 ST ST STX2 X2 X1 X1 C2 0 0 0 C2 – C1 X2 – X1 LN gộp LN gộp LN gộp LN ròng LN ròng LN ròng Lợi nhuận Lợi nhuận Lợi nhuận A: Mua Call 1 B: Bán Call 2 C: chênh lệch tăng giá – Vùng giá thấp: ST nhỏ hơn cả hai mức giá thực hiện. – Vùng giá trung bình, ST nằm giữa hai mức giá thực hiện. – Vùng giá cao: ST lớn hơn cả hai mức giá. – Chiến lược này được gọi là bullish spread : lợi nhuận gộp sẽ tăng lên hoặc không bị ảnh hưởng gì bởi sự gia tăng giá cổ phiếu. Mối quan hệ ngang giá Put-Call • Nhắc lại – QCB bảo vệ: bảo đảm được giá trị tối thiểu nhưng không hạn chế tiềm năng tăng giá trị. • Một chiến lược khác có kết quả tương tự: danh mục gồm QCM + tín phiếu. – Nếu X = 100$ mỗi hợp đồng quyền chọn đòi hỏi phải thanh toán 10000$ khi đáo hạn. – Mua một tín phiếu Kho bạc (trái phiếu Zero coupon), giá trị đáo hạn 10000$ = X. • Tại T, khi QCM và trái phiếu cùng đáo hạn: ST ≤ X: TP đảm bảo giá trị sàn cho danh mục. ST > X: lợi tức trên quyền chọn (ST – X) được cộng vào giá trị của trái phiếu để đảm bảo ST. ST ≤ X ST > X Giá trị của quyền chọn mua 0 ST – X Giá trị của trái phiếu phi rủi ro X X Tổng X ST Nguyên tắc ngang giá – Hai danh mục luôn có giá trị bằng nhau (Call + Trái phiếu) và (Put + cổ phiếu) phải có chi phí bằng nhau. – Nếu nguyên tắc ngang giá này bị vi phạm, thì cơ hội giao dịch arbitrage xuất hiện. – Chỉ áp dụng cho những quyền chọn trên những cổ phiếu không trả cổ tức trước khi quyền chọn đáo hạn. PS r X C T f 0 )1( • Giả sử: – Giá cổ phiếu: 110$ – Giá QCM (1 năm; X = 105$): 17$. – Giá QCB (1 năm; X = 105$): 5$. – Lãi suất phi rủi ro: 5%/năm • Ngang giá bị vi phạm: 115117 5110 05,1 105 17 ? ? Lợi nhuận arbitrage • Để tận dụng cơ hội ác-bít: – Mua danh mục tương đối rẻ (bên phải) và bán danh mục tương đối đắt (bên trái). • Chiến lược: – Mua cổ phiếu, kết hợp mua QCB; – Bán QCM và vay 100$ trong một năm • Kết quả sau một năm: dòng tiền vào tức thì 2$ ; sau 1 năm không có dòng ra triệt tiêu. Vị thế Dòng tiền hiện tại Dòng tiền sau một năm ST ;= 105$ Mua cổ phiếu -110 ST ST Vay 105/1,05 = 100$ +100 -105 -105 Bán QCM +17 0 -(ST – 105) Mua QCB -5 105 - ST 0 TỔNG SỐ 2$ 0 0 Quy tắc ngang giá mở rộng • Áp dụng cho quyền chọn mua Châu Âu trên những cổ phiếu trả cổ tức, điều kiện ngang giá put-call sẽ là: P = C – S0 + PV (X) + PV (cổ tức)

File đính kèm:

bai_giang_dau_tu_tai_chinh_chuong_10_quyen_chon_tran_thi_tha.pdf

bai_giang_dau_tu_tai_chinh_chuong_10_quyen_chon_tran_thi_tha.pdf