Bài giảng Đầu tư quốc tế - Chương 5: Ngân sách vốn cho công ty đa quốc gia - Huỳnh Thị Thúy Giang

Định nghĩa

Hiện giá thuần (NPV) được định nghĩa là hiện giá dòng lưu kim (ngân lưu) tương lai được chiết khấu theo một tỷ lệ thích hợp trừ đi phí tổn tiền mặt thuần (chi phí đầu tư) ban đầu cho dự án.

C. Dòng vốn lưu chuyển gia tăng:

Tính toán dòng ngân lưu

Chi phí đầu tư vốn của dự án

Lượng tiền mặt thu vào trong thời hạn của dự án

Giá trị thanh lý

Đối với MNCs, các cổ đông quan tâm đến dòng ngân lưu gia tăng phát sinh từ dự án

Có sự khác biệt giữa dòng ngân lưu với dòng ngân lưu gia tăng :

Hoán chuyển (cannilbalisation)

Tạo ra doanh thu (sales creation)

Chi phí cơ hội (opportunity cost)

Chuyển giá (transfer pricing)

Các chi phí và bản quyền (fees and royalties)

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Đầu tư quốc tế - Chương 5: Ngân sách vốn cho công ty đa quốc gia - Huỳnh Thị Thúy Giang

NGÂN SÁCH VỐN CHO CÔNG TY ĐA QUỐC GIA

CHƯƠNG 5

1

NGÂN SÁCH VỐN CHO CÔNG TY ĐA QUỐC GIA

Các cơ sở của ngân sách vốn

Các vấn đề trong phân tích đầu tư nước ngoài

Thẩm định dự án đầu tư nước ngoài

Phân tích rủi ro chính trị

Lượng giá phương án phát triển và dự án đầu tư

5

CHƯƠNG NĂM

2

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

A. Tiêu chuẩn cơ bản : Hiện giá thuần (Net Present Value)

B. Kỹ thuật hiện giá thuần:

1. Định nghĩa

Hiện giá thuần (NPV) được định nghĩa là hiện giá dòng lưu kim (ngân lưu) tương lai được chiết khấu theo một tỷ lệ thích hợp trừ đi phí tổn tiền mặt thuần (chi phí đầu tư) ban đầu cho dự án.

3

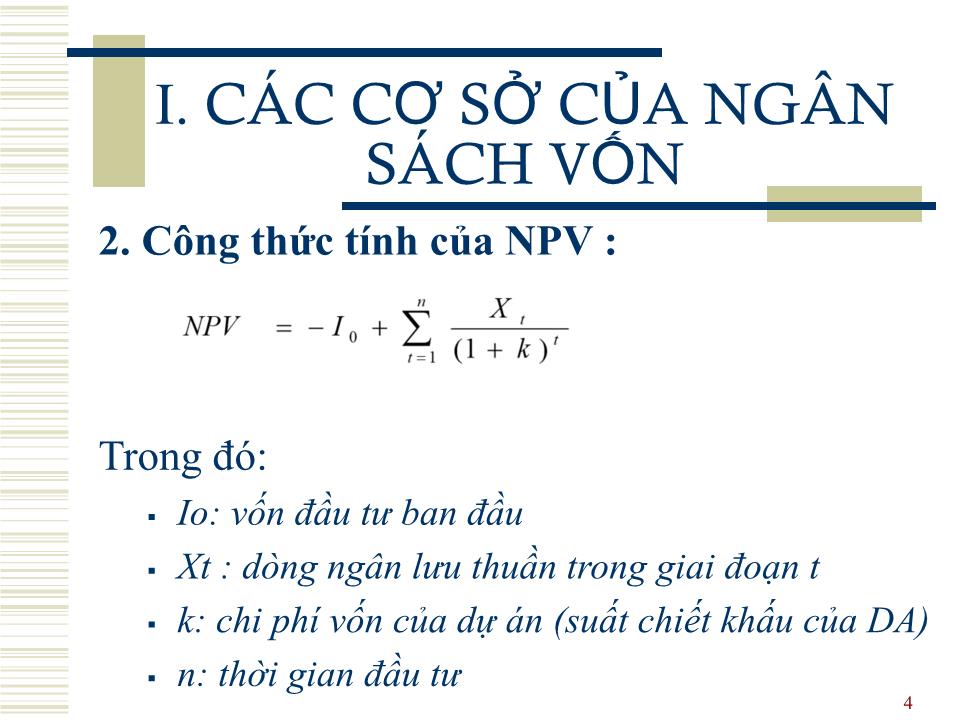

2. Công thức tính của NPV :

Trong đó:

Io: vốn đầu tư ban đầu

Xt : dòng ngân lưu thuần trong giai đoạn t

k: chi phí vốn của dự án (suất chiết khấu của DA)

n: thời gian đầu tư

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

4

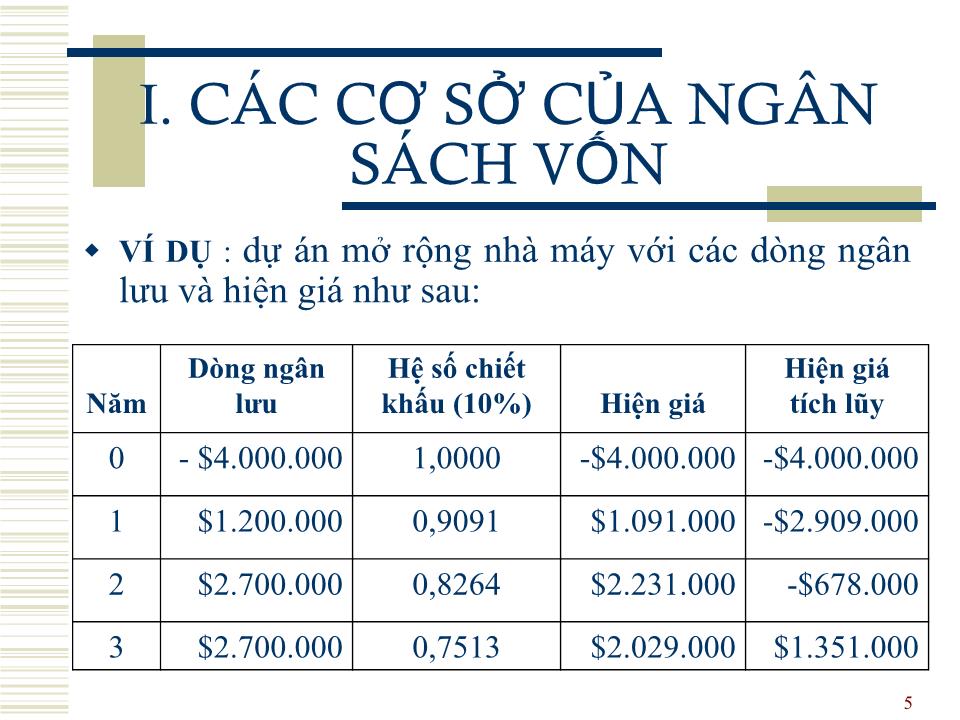

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

VÍ DỤ : dự án mở rộng nhà máy với các dòng ngân lưu và hiện giá như sau:

Năm

Dòng ngân

lưu

Hệ số chiết

khấu (10%)

Hiện giá

Hiện giá

tích lũy

0

- $4.000.000

1,0000

-$4.000.000

-$4.000.000

1

$1.200.000

0,9091

$1.091.000

-$2.909.000

2

$2.700.000

0,8264

$2.231.000

-$678.000

3

$2.700.000

0,7513

$2.029.000

$1.351.000

5

Các dự án độc lập nhau :

NPV > 0 : chấp nhận dự án

Các dự án loại trừ nhau : chọn dự án nào có NPV cao hơn (NPV Max > 0)

NPV (A) > NPV (B)

NPV (A) > 0 -> Chọn dự án A

NPV < 0 : loại bỏ dự án

Trường hợp có hạn chế về ngân sách

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

6

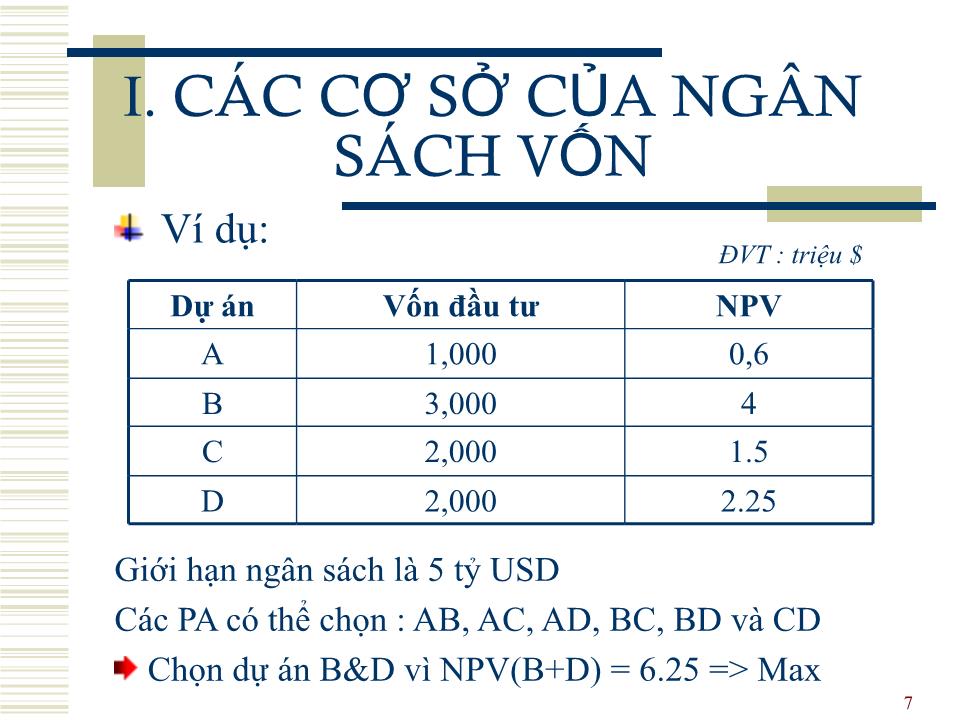

Ví dụ:

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

Dự án

Vốn đầu tư

NPV

A

1,000

0,6

B

3,000

4

C

2,000

1.5

D

2,000

2.25

ĐVT : triệu $

Giới hạn ngân sách là 5 tỷ USD

Các PA có thể chọn : AB, AC, AD, BC, BD và CD

Chọn dự án B&D vì NPV(B+D) = 6.25 => Max

7

3. Đặc điểm quan trọng của tiêu chuẩn NPV là đánh giá đầu tư theo cùng một phương pháp mà các cổ đông công ty thực hiện

4. Phương pháp NPV tập trung trên tiền mặt nhiều hơn là lợi nhuận trong tính toán và nhấn mạnh chi phí cơ hội của tiền được đầu tư.

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

8

C. Dòng vốn lưu chuyển gia tăng:

Tính toán dòng ngân lưu

Chi phí đầu tư vốn của dự án

Lượng tiền mặt thu vào trong thời hạn của dự án

Giá trị thanh lý

Đối với MNCs, các cổ đông quan tâm đến dòng ngân lưu gia tăng phát sinh từ dự án

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

9

Có sự khác biệt giữa dòng ngân lưu với dòng ngân lưu gia tăng :

Hoán chuyển (cannilbalisation)

Tạo ra doanh thu (sales creation)

Chi phí cơ hội (opportunity cost)

Chuyển giá (transfer pricing)

Các chi phí và bản quyền (fees and royalties)

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

10

Công thức tính dòng ngân lưu gia tăng :

Dòng ngân Dòng ngân lưu dòng ngân lưu

lưu gia = của MNC sau - của MNC khi

tăng khi đầu tư DA chưa đầu tư DA

Lưu ý : nếu chỉ sử dụng dòng ngân lưu gia tăng thì sẽ không đánh giá hết hiệu quả của dự án mà phải có sự kết hợp đánh giá về dòng ngân lưu gia tăng với đánh giá ảnh hưởng của việc không thực hiện dự án.

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

11

Các mô hình ngân sách vốn khác:

Tỷ lệ chiết khấu được tính toán dựa vào chi phí sử vốn bình quân gia quyền (WACC: weighted average cost of capital)

Đơn giản và dễ áp dụng

Chỉ thích hợp khi cơ cấu tài chính (vốn chủ sở hữu, vốn vay) và mức độ rủi ro của các DA là giống nhau.

I. CÁC CƠ SỞ CỦA NGÂN SÁCH VỐN

WACC

12

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

2 vấn đề cần quan tâm khi phân tích dự án đầu tư nước ngoài

A. Vấn đề1 : Ước lượng dòng ngân lưu theo quan điểm của dự án (chi nhánh) hay công ty mẹ

Quan điểm của dự án???

Quan điểm của công ty mẹ ???

Ước lượng dòng ngân lưu

13

Phân tích tính khả thi của ngân sách vốn DAĐT nước ngoài khác nhau tùy theo quan điểm đánh giá.

Sự khác biệt về thuế

Các hạn chế về việc chuyển lợi nhuận về nước

Thu phí quá mức

Sự tác động của tỷ giá

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

14

Tóm tắt quá trình chuyển thu nhập của chi nhánh về công ty mẹ

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

Thu nhập của chi nhánh

Nộp thuế tại CN

Dòng ngân lưu sau thuế của chi nhánh

Lợi nhuận giữ lại tại CN

Dòng ngân lưu CN chuyển về Công ty mẹ

Nộp thuế chuyển lợi nhuận

Dòng tiền mặt đến

công ty mẹ

Tỷ giá

15

Giá trị của DA được xác định dựa vào hiện giá thuần dòng ngân lưu tương lai trả về cho chủ đầu tư (công ty mẹ).

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

16

Các phương pháp đánh giá dự án nước ngoài từ góc độ của công ty mẹ

Phương pháp 3 giai đoạn:

Giai đoạn 1: Tính toán dòng ngân lưu của DA trên quan điểm của chi nhánh.

Giai đoạn 2: Định giá dòng ngân lưu của DA chuyển về cho công ty mẹ.

Giai đoạn 3: Tổng hợp lợi nhuận mà công ty mẹ nhận từ chi nhánh và các chi phí/lợi ích mà DAĐT này đem lại cho các chi nhánh khác của MNC.

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

17

Phương pháp đánh giá dòng ngân lưu gia tăng

Khả năng sinh lời thật sự của dự án???

a. Điều chỉnh các tác động của thuế đến => Giá chuyển nhượng (Transfer pricing)

=> Phí và bản quyền (Fees and royalties )

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

18

b. Điều chỉnh chi phí/lợi nhuận toàn cầu không được phản ánh trong BCTC của DA

Bù đắp phần doanh thu mất đi của các chi nhánh khác

Phần hỗ trợ gia tăng doanh thu cho các chi nhánh khác

Cung cấp một mắt xích quan trọng trong mạng lưới dịch vụ toàn cầu

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

19

Góp phần đa dạng hóa của thị trường

Góp phần đa dạng hóa mặt hàng và các phương tiện sản xuất

Phần thuế phải nộp bổ sung khi chuyển lợi nhuận về nước

Tín dụng thuế nước ngoài có thể được sử dụng được tại một nước khác

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

20

B. Vấn đề 2: Làm thế nào để giảm các rủi ro chính trị và kinh tế tác động đến DA?

1. Ba phương pháp để đánh giá rủi ro kinh tế và rủi ro chính trị :

a. Rút ngắn thời gian hoàn vốn thấp nhất (Shortening minimum payback period )

b. Tăng tỷ lệ doanh thu yêu cầu (Raising required rate of return)

c. Điều chỉnh dòng ngân lưu dự kiến (Adjusting cash flows)

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

21

2. Lạm phát và các thay đổi về hối suất

Phương thức 2 giai đoạn:

Giai đoạn 1: Chuyển dòng ngân lưu ngoại tệ danh nghĩa (C t ) => dòng ngân lưu tiền tệ trong nước (quốc gia công ty mẹ) danh nghĩa {e t xC t }. (Trong đó e t là tỷ giá hối đoái danh nghĩa).

Giai đoạn 2: Chiết khấu các dòng ngân lưu danh nghĩa theo suất chiết khấu yêu cầu của MNC s .

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

22

2. Lạm phát và các thay đổi về hối suất (tt)

VÍ DỤ:

Công ty mẹ tại Mỹ có chi nhánh ở Pháp. Hiện tại, dòng ngân lưu của DA tại Pháp là € 1.000.000 và không đổi trong dòng đời của dự án. Tỷ giá hối đoái dự kiến duy trì ở mức €1 = $1,2.Tính dòng ngân lưu chuyển về Mỹ ở năm 2?

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

23

Hướng dẫn:

+ Nếu không có lạm phát, dòng ngân lưu về Mỹ ở năm thứ 2 sẽ là: 1.000.000 x 1,2 = $1.200.000

+ Nếu lạm phát dự kiến tại Pháp là 6%/năm, dòng ngân lưu tại Pháp tăng đều 4%/năm, không có lạm phát tại Mỹ. Do đó tỷ giá hối đoái dự kiến trong năm thứ 2 là: 1,2 x (1 - 0,06) 2 = 1,0603.

Dòng ngân lưu dự kiến chuyển về Mỹ ở năm 2 sẽ là: 1.000.000 (1 + 0,04) 2 x 1,0603 = $1.146.820.

II. CÁC VẤN ĐỀ TRONG PHÂN TÍCH ĐẦU TƯ NƯỚC NGOÀI

24

III. PHÂN TÍCH RỦI RO CHÍNH TRỊ (Political Risk Analysis)

A. Quốc hữu hóa (Expropriation)

- Là tình trạng xấu nhất của rủi ro chính trị.

VÍ DỤ: UFC lo ngại bị quốc hữu hóa đối với DA trồng chuối tại Honduras. Nếu quốc hữu hóa xảy ra thì chính phủ nước sở tại sẽ bồi thường 100 triệu $, nếu việc này không xảy ra, UFC sẽ có dòng ngân lưu ròng 300 triệu $ vào cuối năm từ việc thu hoạch chuối. Hiện tại có 1 người Honduras giàu có đã trả cho UFC 128 triệu $ để nhận chuyển nhượng dự án trồng chuối này. Với suất chiết khấu là 22%, xác suất xảy ra việc quốc hữu hóa là p, UFC phải tính toán đưa ra quyết định để đảm bảo lợi ích cao nhất?

25

III. PHÂN TÍCH RỦI RO CHÍNH TRỊ (Political Risk Analysis)

VÍ DỤ (tt):

Quốc hữu hóa Không quốc hữu hóa Ước tính hiện giá

Bán ngay 128 128 128

Thực hiện DA 100 300 [100p + 300 (1-p)]/1,22

Nếu bán ngay DA: Hiện giá dòng ngân lưu:128 triệu$ (1)

Nếu thực hiện dự án, thì hiện giá dòng ngân lưu sau 1năm:

[100p + 300 (1-p)]/1,22 = (300 - 200p)/1,22 (2)

Để tính p, ta cho (1) = (2) (300 - 200p)/1,22 = 128

=> p = 72%.

Nếu p > 72% : UFC nên bán ngay dự án.

Nếu p < 72% : UFC nên thực hiện dự án.

26

III. PHÂN TÍCH RỦI RO CHÍNH TRỊ (Political Risk Analysis)

B. Kiểm soát tiền tệ (Blocked Funds)

VÍ DỤ: Brascan Inc hoạt động trong lĩnh vực điện đa quốc gia, có nhà máy điện tại Malaysia. Ngày 1/1/1981, nhà máy điện này bị chính phủ Malaysia quốc hữu hóa và bồi thường 50 triệu CAD trả vào cuối năm trong 3 năm. Tuy nhiên Brascan Inc tin rằng ngân hàng TW Malaysia có khả năng sẽ phong tỏa tiền chuyển về nước trong năm 1983, chỉ cho phép chuyển 75% số tiền bồi thường. Giả sử xác suất phong tỏa là 40%, suất chiết khấu là 20%. Brascan Inc cần tính hiện giá dòng ngân lưu vào ngày 1/1/1981 để biết hậu quả của kiểm soát tiền tệ?

27

III. PHÂN TÍCH RỦI RO CHÍNH TRỊ (Political Risk Analysis)

VÍ DỤ (tt):

Hướng dẫn:

Dòng ngân lưu vào Brascan (lưu chuyển tiền cuối năm) 1981 1982 1983

Kiểm soát tiền tệ 50 50 37,5

Không kiểm soát tiền tệ 50 50 50

NPV kiểm soát tiền tệ = 50/1,2 + 50/1,2 2 + 37,5/1,2 3 = 98,1

NPV không KS tiền tệ = 50/1,2 + 50/1,2 2 + 50/1,2 3 = 105,3

NPV = 98,1 x 40% + 105,3 x 60% = 102,4 triệu CAD

28

IV. LƯỢNG GIÁ PHƯƠNG ÁN PHÁT TRIỂN VÀ DAĐT

A. Phương án phát triển (Growth options) : Cơ hội tăng lợi nhuận trên những sản phẩm sẵn có và thu lợi từ việc mở rộng sản phẩm hoặc thị trường mới bằng cách đầu tư vốn gọi là PA tăng trưởng.

Rất quan trọng đối với MNCs

Những DAĐT mang tính chiến lược => cơ hội tăng trưởng

29

B. Định giá hiệu quả đầu tư của dự án (Project Evaluation)

Nguyên tắc NPV mở rộng

Đầu tư vào các thị trường mới nổi được xem như là các phương án phát triển

IV. LƯỢNG GIÁ PHƯƠNG ÁN PHÁT TRIỂN VÀ DAĐT

Ví dụ :

- Ford

- Công ty điện tử Mỹ

30

File đính kèm:

bai_giang_dau_tu_quoc_te_chuong_5_ngan_sach_von_cho_cong_ty.ppt

bai_giang_dau_tu_quoc_te_chuong_5_ngan_sach_von_cho_cong_ty.ppt