Ảnh hưởng của vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

Nghiên cứu cung cấp bằng

chứng thực nghiệm về sự tác động của vốn

chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng

tại các ngân hàng thương mại Việt Nam giai

đoạn 2006 – 2018. Kết quả cho thấy, có mối

quan hệ đồng biến giữa tỉ lệ vốn chủ sở hữu

đến tỉ lệ dự phòng rủi ro tín dụng. Ngoài ra,

kết quả nghiên cứu cũng cho thấy, có mối

quan hệ phi tuyến giữa tỉ lệ dự phòng rủi ro

tín dụng và tỉ lệ vốn chủ sở hữu. Nghiên cứu

cung cấp thêm một thông tin về các nhân tố

tác động đến dự phòng rủi ro tín dụng của

ngân hàng. Từ kết quả nghiên cứu, chúng tôi

đưa ra hàm ý chính sách trong việc kiểm soát

tác động của vốn chủ sở hữu, quy mô ngân

hàng, tỉ lệ lạm phát đến tỉ lệ dự phòng rủi

ro tín dụng của các ngân hàng thương mại.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tóm tắt nội dung tài liệu: Ảnh hưởng của vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

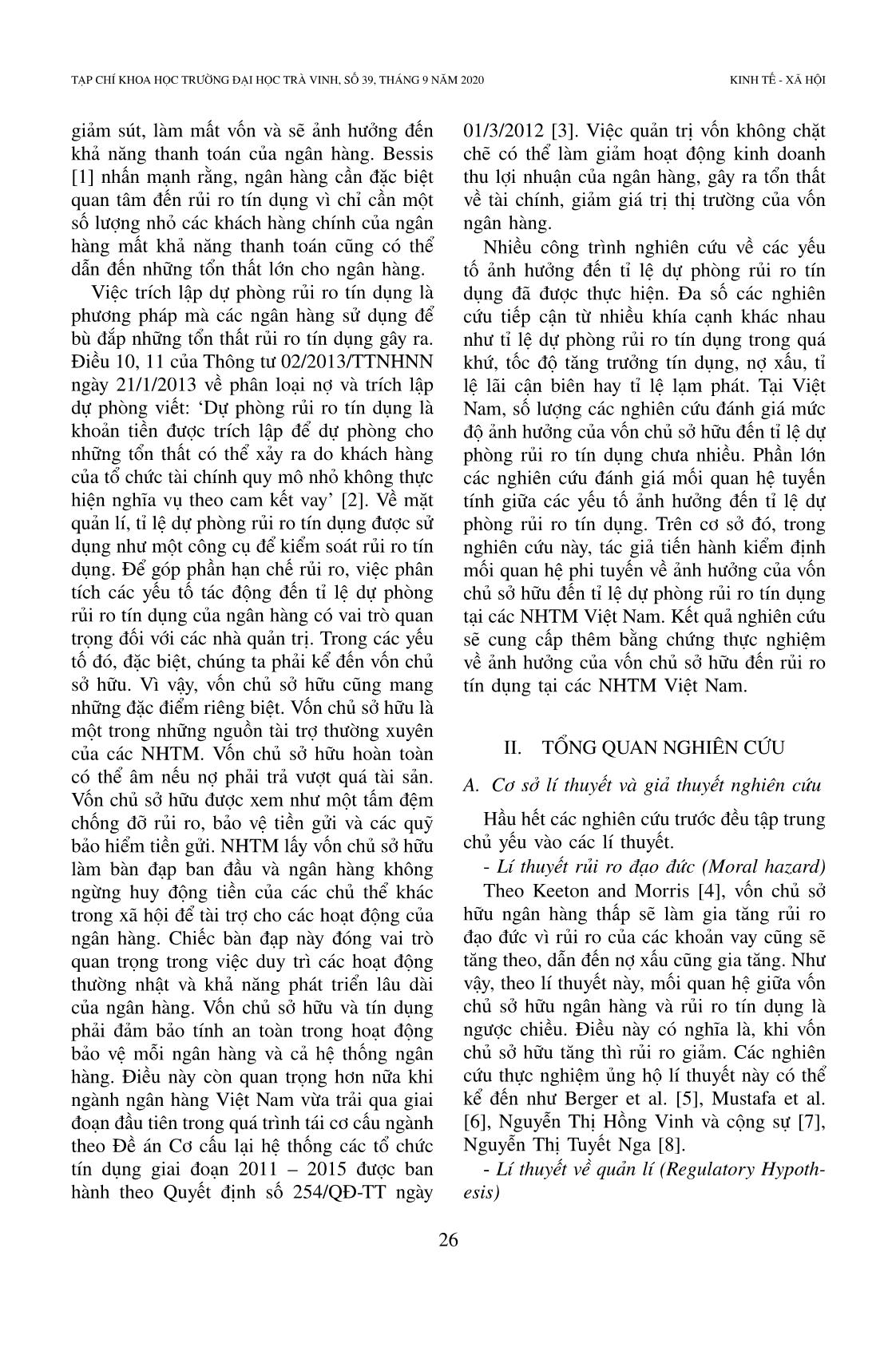

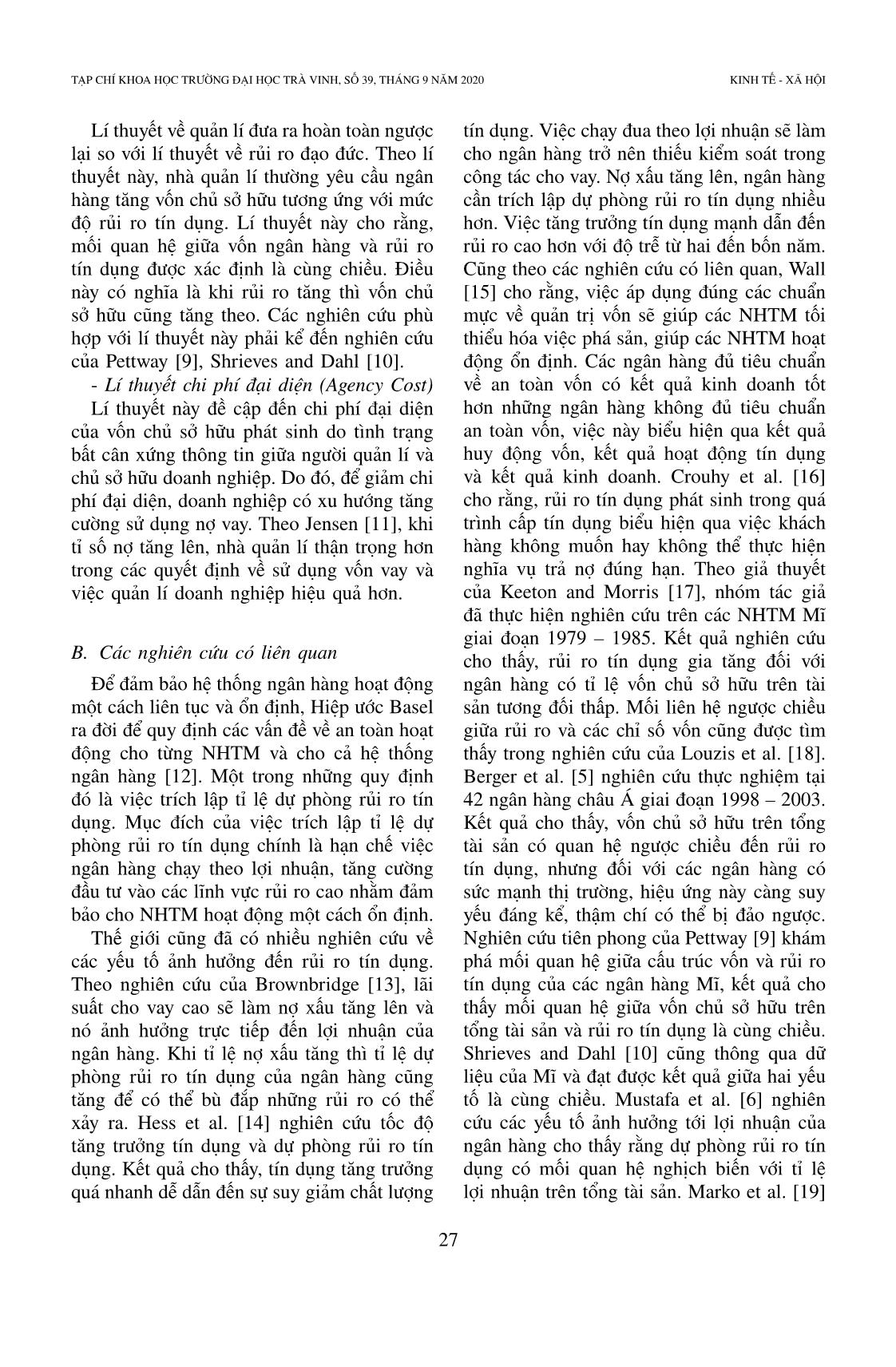

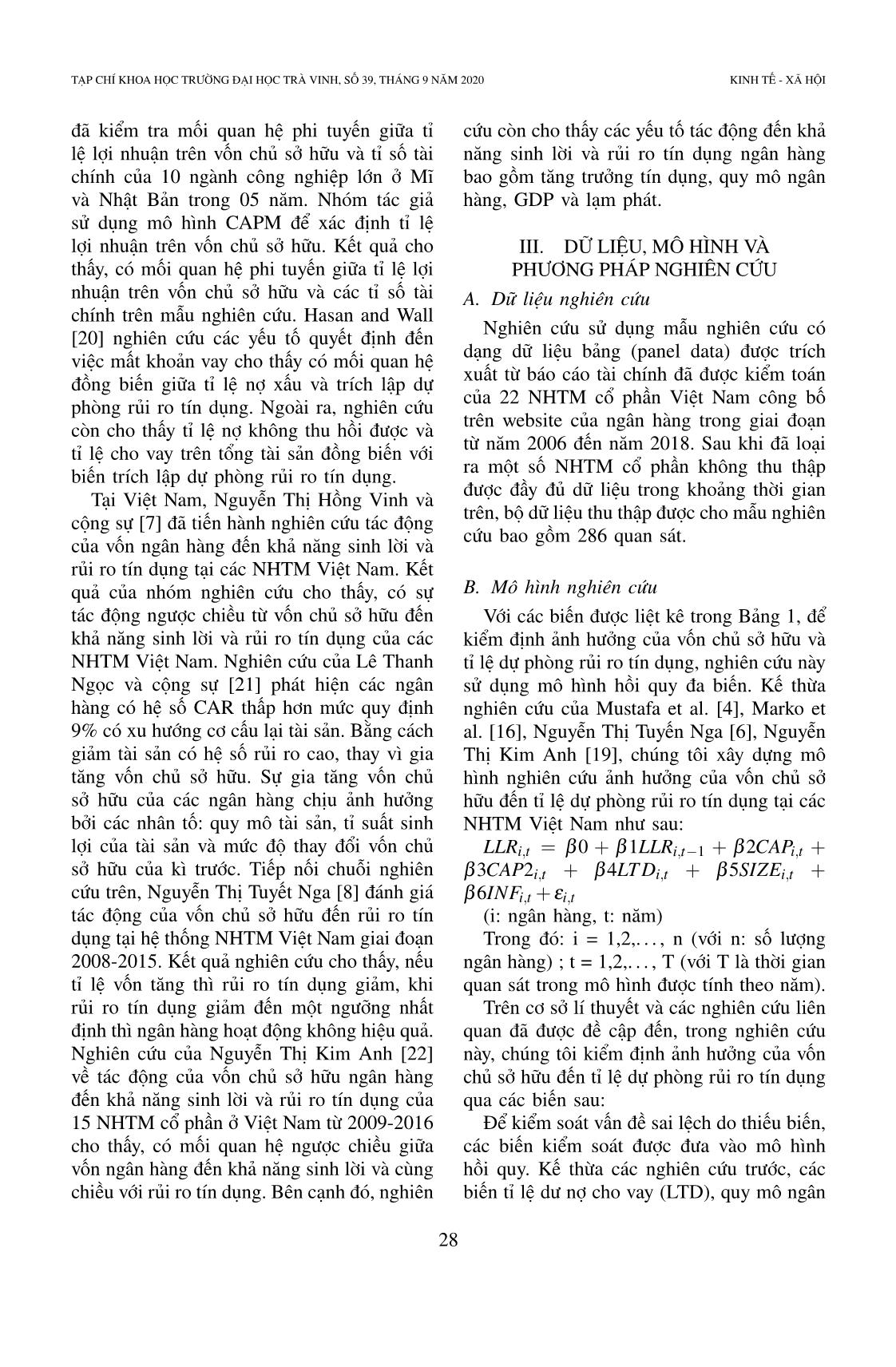

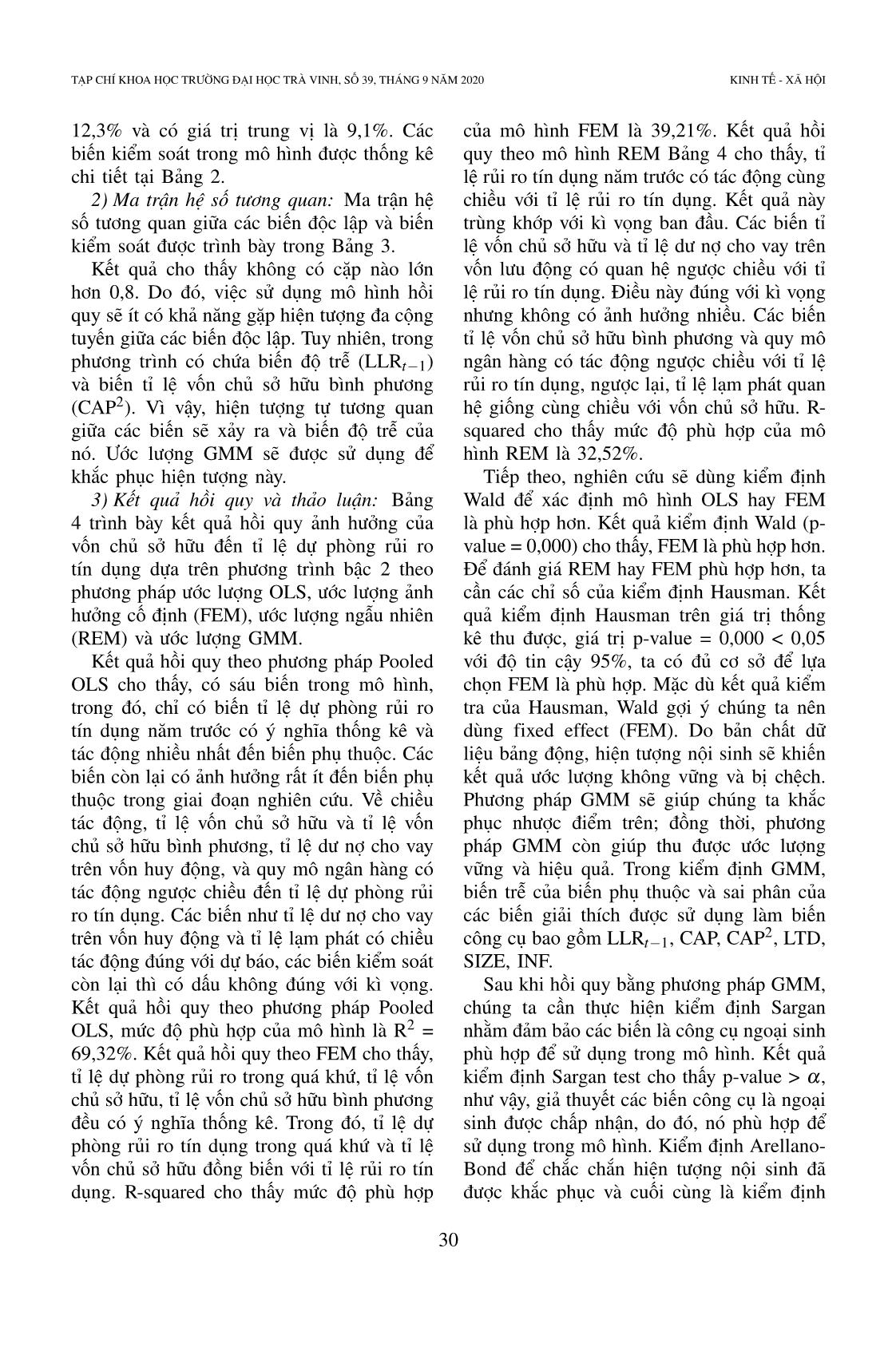

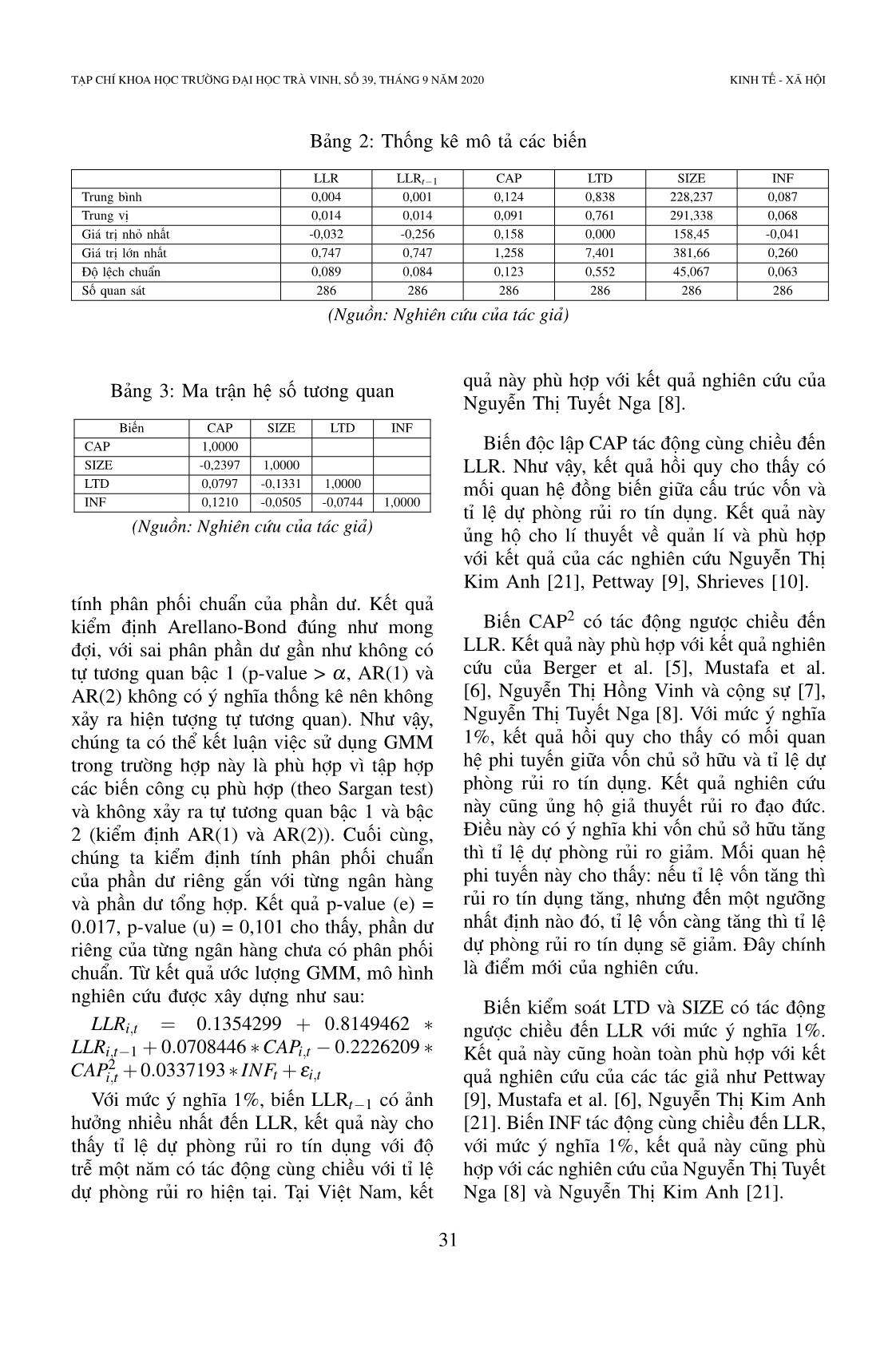

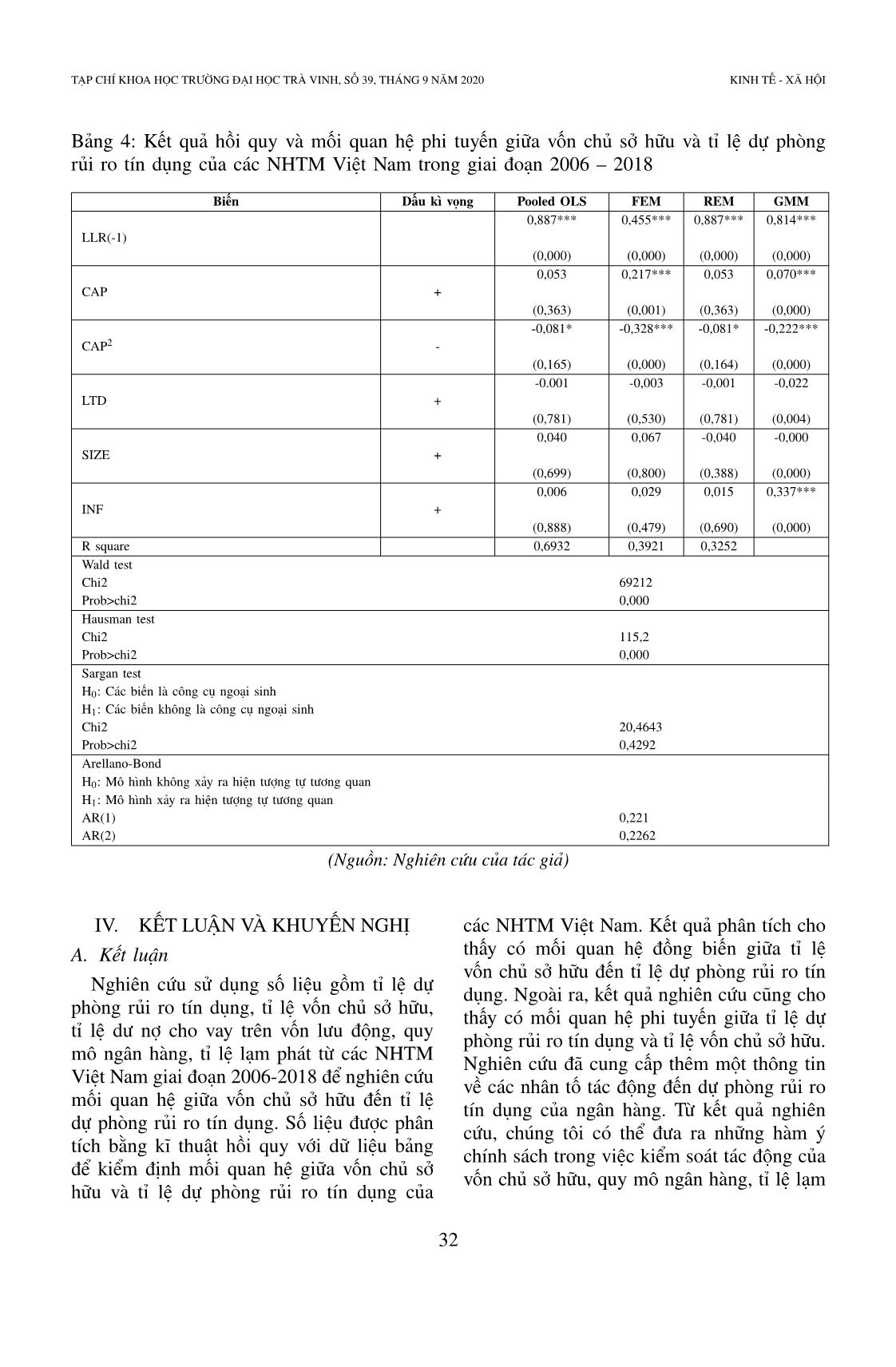

TẠP CHÍ KHOAHỌC TRƯỜNGĐẠI HỌC TRÀVINH, SỐ 39, THÁNG 9 NĂM 2020 DOI: 10.35382/18594816.1.39.2020.565 ẢNH HƯỞNG CỦA VỐN CHỦ SỞ HỮU ĐẾN TỈ LỆ DỰ PHÒNG RỦI RO TÍN DỤNG TẠI CÁC NGÂN HÀNG THƯƠNGMẠI VIỆT NAM Phan Thị Hương1, Nguyễn Trung Đông2 CAPITAL AND CREDIT RISK: AN EMPIRICAL STUDY ON VIETNAMESE BANKS Phan Thi Huong1, Nguyen Trung Dong2 Tóm tắt – Nghiên cứu cung cấp bằng chứng thực nghiệm về sự tác động của vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng tại các ngân hàng thương mại Việt Nam giai đoạn 2006 – 2018. Kết quả cho thấy, có mối quan hệ đồng biến giữa tỉ lệ vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng. Ngoài ra, kết quả nghiên cứu cũng cho thấy, có mối quan hệ phi tuyến giữa tỉ lệ dự phòng rủi ro tín dụng và tỉ lệ vốn chủ sở hữu. Nghiên cứu cung cấp thêm một thông tin về các nhân tố tác động đến dự phòng rủi ro tín dụng của ngân hàng. Từ kết quả nghiên cứu, chúng tôi đưa ra hàm ý chính sách trong việc kiểm soát tác động của vốn chủ sở hữu, quy mô ngân hàng, tỉ lệ lạm phát đến tỉ lệ dự phòng rủi ro tín dụng của các ngân hàng thương mại. Từ khóa: ngân hàng thương mại, rủi ro tín dụng, tỉ lệ dự phòng, vốn chủ sở hữu. Abstract – The study provides experimen- tal evidence about the effects of owner’s capi- tal on credit risk provision rate at Vietnamese Commercial Banks during the period from 2006 to 2018. The results show that this is a positive relationship. In addition, the 1,2 Trường Đại học Tài chính - Marketing Ngày nhận bài: 17/4/2020; Ngày nhận kết quả bình duyệt: 15/5/2020; Ngày chấp nhận đăng: 14/8/2020 Email: huongphan@ufm.edu.vn 1,2 University of Finance - Marketing Received date: 17th April 2020; Revised date: 15th May 2020; Accepted date: 14th August 2020 research results also demonstrate that there is a nonlinear relationship between the credit risk provision ratio and the equity ratio. The study provided more information on the factors affecting banks’ credit risk provisions. From researching the results of the study, it is possible to give genuine implications in controlling the impacts of equity to the credit risk provision ratio of commercial banks. Keywords: commercial banks, credit risk, owner’s capital, provision rate. I. GIỚI THIỆU Tín dụng luôn là hoạt động mang lại nguồn lợi nhuận lớn nhất cho các ngân hàng thương mại (NHTM). Lợi nhuận càng cao thì rủi ro càng lớn. Trong xu thế hội nhập kinh tế, tăng trưởng tín dụng là mục tiêu quan trọng hàng đầu của các NHTM. Tuy nhiên, việc tăng trưởng tín dụng quá nhanh sẽ dẫn đến chất lượng tín dụng không được kiểm soát. Điều này sẽ gây ra những hậu quả cho hệ thống ngân hàng như nợ xấu tăng, lợi nhuận sụt giảm, khả năng thanh toán giảm. Rủi ro lớn nhất mà các NHTM phải đối mặt là rủi ro tín dụng. Như vậy, có thể thấy rằng, rủi ro tín dụng là một trong những mối lo ngại rất lớn của các NHTM. Rủi ro này không những ảnh hưởng trực tiếp đến kết quả hoạt động và uy tín của ngân hàng mà nó còn quyết định sự tồn tại và phát triển của ngân hàng. Rủi ro tín dụng làm cho giá trị tài sản của ngân hàng 25 TẠP CHÍ KHOA HỌC TRƯỜNG ĐẠI HỌC TRÀ VINH, SỐ 39, THÁNG 9 NĂM 2020 KINH TẾ - XÃ HỘI giảm sút, làm mất vốn và sẽ ảnh hưởng đến khả năng thanh toán của ngân hàng. Bessis [1] nhấn mạnh rằng, ngân hàng cần đặc biệt quan tâm đến rủi ro tín dụng vì chỉ cần một số lượng nhỏ các khách hàng chính của ngân hàng mất khả năng thanh toán cũng có thể dẫn đến những tổn thất lớn cho ngân hàng. Việc trích lập dự phòng rủi ro tín dụng là phương pháp mà các ngân hàng sử dụng để bù đắp những tổn thất rủi ro tín dụng gây ra. Điều 10, 11 của Thông tư 02/2013/TTNHNN ngày 21/1/2013 về phân loại nợ và trích lập dự phòng viết: ‘Dự phòng rủi ro tín dụng là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng của tổ chức tài chính quy mô nhỏ không thực hiện nghĩa vụ theo cam kết vay’ [2]. Về mặt quản lí, tỉ lệ dự phòng rủi ro tín dụng được sử dụng như một công cụ để kiểm soát rủi ro tín dụng. Để góp phần hạn chế rủi ro, việc phân tích các yếu tố tác động đến tỉ lệ dự phòng rủi ro tín dụng của ngân hàng có vai trò quan trọng đối với các nhà quản trị. Trong các yếu tố đó, đặc biệt, chúng ta phải kể đến vốn chủ sở hữu. Vì vậy, vốn chủ sở hữu cũng mang những đặc điểm riêng biệt. Vốn chủ sở hữu là một trong những nguồn tài trợ thường xuyên của các NHTM. Vốn chủ sở hữu hoàn toàn có thể âm nếu nợ phải trả vượt quá tài sản. Vốn chủ sở hữu được xem như một tấm đệm chống đỡ rủi ro, bảo vệ tiền gửi và các quỹ bảo hiểm tiền gửi. NHTM lấy vốn chủ sở hữu làm bàn đạp ban đầu và ngân hàng không ngừng huy động tiền của các chủ thể khác trong xã hội để tài trợ cho các hoạt động của ngân hàng. Chiếc bàn đạp này đóng vai trò quan trọng trong việc duy trì các hoạt động thường nhật và khả năng phát triển lâu dài của ngân hàng. Vốn chủ sở hữu và tín dụng phải đảm bảo tính an toàn trong hoạt động bảo vệ mỗi ngân hàng và cả hệ thống ngân hàng. Điều này c ... gẫu nhiên (REM) và ước lượng GMM. Kết quả hồi quy theo phương pháp Pooled OLS cho thấy, có sáu biến trong mô hình, trong đó, chỉ có biến tỉ lệ dự phòng rủi ro tín dụng năm trước có ý nghĩa thống kê và tác động nhiều nhất đến biến phụ thuộc. Các biến còn lại có ảnh hưởng rất ít đến biến phụ thuộc trong giai đoạn nghiên cứu. Về chiều tác động, tỉ lệ vốn chủ sở hữu và tỉ lệ vốn chủ sở hữu bình phương, tỉ lệ dư nợ cho vay trên vốn huy động, và quy mô ngân hàng có tác động ngược chiều đến tỉ lệ dự phòng rủi ro tín dụng. Các biến như tỉ lệ dư nợ cho vay trên vốn huy động và tỉ lệ lạm phát có chiều tác động đúng với dự báo, các biến kiểm soát còn lại thì có dấu không đúng với kì vọng. Kết quả hồi quy theo phương pháp Pooled OLS, mức độ phù hợp của mô hình là R2 = 69,32%. Kết quả hồi quy theo FEM cho thấy, tỉ lệ dự phòng rủi ro trong quá khứ, tỉ lệ vốn chủ sở hữu, tỉ lệ vốn chủ sở hữu bình phương đều có ý nghĩa thống kê. Trong đó, tỉ lệ dự phòng rủi ro tín dụng trong quá khứ và tỉ lệ vốn chủ sở hữu đồng biến với tỉ lệ rủi ro tín dụng. R-squared cho thấy mức độ phù hợp của mô hình FEM là 39,21%. Kết quả hồi quy theo mô hình REM Bảng 4 cho thấy, tỉ lệ rủi ro tín dụng năm trước có tác động cùng chiều với tỉ lệ rủi ro tín dụng. Kết quả này trùng khớp với kì vọng ban đầu. Các biến tỉ lệ vốn chủ sở hữu và tỉ lệ dư nợ cho vay trên vốn lưu động có quan hệ ngược chiều với tỉ lệ rủi ro tín dụng. Điều này đúng với kì vọng nhưng không có ảnh hưởng nhiều. Các biến tỉ lệ vốn chủ sở hữu bình phương và quy mô ngân hàng có tác động ngược chiều với tỉ lệ rủi ro tín dụng, ngược lại, tỉ lệ lạm phát quan hệ giống cùng chiều với vốn chủ sở hữu. R- squared cho thấy mức độ phù hợp của mô hình REM là 32,52%. Tiếp theo, nghiên cứu sẽ dùng kiểm định Wald để xác định mô hình OLS hay FEM là phù hợp hơn. Kết quả kiểm định Wald (p- value = 0,000) cho thấy, FEM là phù hợp hơn. Để đánh giá REM hay FEM phù hợp hơn, ta cần các chỉ số của kiểm định Hausman. Kết quả kiểm định Hausman trên giá trị thống kê thu được, giá trị p-value = 0,000 < 0,05 với độ tin cậy 95%, ta có đủ cơ sở để lựa chọn FEM là phù hợp. Mặc dù kết quả kiểm tra của Hausman, Wald gợi ý chúng ta nên dùng fixed effect (FEM). Do bản chất dữ liệu bảng động, hiện tượng nội sinh sẽ khiến kết quả ước lượng không vững và bị chệch. Phương pháp GMM sẽ giúp chúng ta khắc phục nhược điểm trên; đồng thời, phương pháp GMM còn giúp thu được ước lượng vững và hiệu quả. Trong kiểm định GMM, biến trễ của biến phụ thuộc và sai phân của các biến giải thích được sử dụng làm biến công cụ bao gồm LLRt−1, CAP, CAP2, LTD, SIZE, INF. Sau khi hồi quy bằng phương pháp GMM, chúng ta cần thực hiện kiểm định Sargan nhằm đảm bảo các biến là công cụ ngoại sinh phù hợp để sử dụng trong mô hình. Kết quả kiểm định Sargan test cho thấy p-value > α , như vậy, giả thuyết các biến công cụ là ngoại sinh được chấp nhận, do đó, nó phù hợp để sử dụng trong mô hình. Kiểm định Arellano- Bond để chắc chắn hiện tượng nội sinh đã được khắc phục và cuối cùng là kiểm định 30 TẠP CHÍ KHOA HỌC TRƯỜNG ĐẠI HỌC TRÀ VINH, SỐ 39, THÁNG 9 NĂM 2020 KINH TẾ - XÃ HỘI Bảng 2: Thống kê mô tả các biến LLR LLRt−1 CAP LTD SIZE INF Trung bình 0,004 0,001 0,124 0,838 228,237 0,087 Trung vị 0,014 0,014 0,091 0,761 291,338 0,068 Giá trị nhỏ nhất -0,032 -0,256 0,158 0,000 158,45 -0,041 Giá trị lớn nhất 0,747 0,747 1,258 7,401 381,66 0,260 Độ lệch chuẩn 0,089 0,084 0,123 0,552 45,067 0,063 Số quan sát 286 286 286 286 286 286 (Nguồn: Nghiên cứu của tác giả) Bảng 3: Ma trận hệ số tương quan Biến CAP SIZE LTD INF CAP 1,0000 SIZE -0,2397 1,0000 LTD 0,0797 -0,1331 1,0000 INF 0,1210 -0,0505 -0,0744 1,0000 (Nguồn: Nghiên cứu của tác giả) tính phân phối chuẩn của phần dư. Kết quả kiểm định Arellano-Bond đúng như mong đợi, với sai phân phần dư gần như không có tự tương quan bậc 1 (p-value > α , AR(1) và AR(2) không có ý nghĩa thống kê nên không xảy ra hiện tượng tự tương quan). Như vậy, chúng ta có thể kết luận việc sử dụng GMM trong trường hợp này là phù hợp vì tập hợp các biến công cụ phù hợp (theo Sargan test) và không xảy ra tự tương quan bậc 1 và bậc 2 (kiểm định AR(1) và AR(2)). Cuối cùng, chúng ta kiểm định tính phân phối chuẩn của phần dư riêng gắn với từng ngân hàng và phần dư tổng hợp. Kết quả p-value (e) = 0.017, p-value (u) = 0,101 cho thấy, phần dư riêng của từng ngân hàng chưa có phân phối chuẩn. Từ kết quả ước lượng GMM, mô hình nghiên cứu được xây dựng như sau: LLRi,t = 0.1354299 + 0.8149462 ∗ LLRi,t−1 + 0.0708446 ∗CAPi,t − 0.2226209 ∗ CAP2i,t +0.0337193∗ INFt + εi,t Với mức ý nghĩa 1%, biến LLRt−1 có ảnh hưởng nhiều nhất đến LLR, kết quả này cho thấy tỉ lệ dự phòng rủi ro tín dụng với độ trễ một năm có tác động cùng chiều với tỉ lệ dự phòng rủi ro hiện tại. Tại Việt Nam, kết quả này phù hợp với kết quả nghiên cứu của Nguyễn Thị Tuyết Nga [8]. Biến độc lập CAP tác động cùng chiều đến LLR. Như vậy, kết quả hồi quy cho thấy có mối quan hệ đồng biến giữa cấu trúc vốn và tỉ lệ dự phòng rủi ro tín dụng. Kết quả này ủng hộ cho lí thuyết về quản lí và phù hợp với kết quả của các nghiên cứu Nguyễn Thị Kim Anh [21], Pettway [9], Shrieves [10]. Biến CAP2 có tác động ngược chiều đến LLR. Kết quả này phù hợp với kết quả nghiên cứu của Berger et al. [5], Mustafa et al. [6], Nguyễn Thị Hồng Vinh và cộng sự [7], Nguyễn Thị Tuyết Nga [8]. Với mức ý nghĩa 1%, kết quả hồi quy cho thấy có mối quan hệ phi tuyến giữa vốn chủ sở hữu và tỉ lệ dự phòng rủi ro tín dụng. Kết quả nghiên cứu này cũng ủng hộ giả thuyết rủi ro đạo đức. Điều này có ý nghĩa khi vốn chủ sở hữu tăng thì tỉ lệ dự phòng rủi ro giảm. Mối quan hệ phi tuyến này cho thấy: nếu tỉ lệ vốn tăng thì rủi ro tín dụng tăng, nhưng đến một ngưỡng nhất định nào đó, tỉ lệ vốn càng tăng thì tỉ lệ dự phòng rủi ro tín dụng sẽ giảm. Đây chính là điểm mới của nghiên cứu. Biến kiểm soát LTD và SIZE có tác động ngược chiều đến LLR với mức ý nghĩa 1%. Kết quả này cũng hoàn toàn phù hợp với kết quả nghiên cứu của các tác giả như Pettway [9], Mustafa et al. [6], Nguyễn Thị Kim Anh [21]. Biến INF tác động cùng chiều đến LLR, với mức ý nghĩa 1%, kết quả này cũng phù hợp với các nghiên cứu của Nguyễn Thị Tuyết Nga [8] và Nguyễn Thị Kim Anh [21]. 31 TẠP CHÍ KHOA HỌC TRƯỜNG ĐẠI HỌC TRÀ VINH, SỐ 39, THÁNG 9 NĂM 2020 KINH TẾ - XÃ HỘI Bảng 4: Kết quả hồi quy và mối quan hệ phi tuyến giữa vốn chủ sở hữu và tỉ lệ dự phòng rủi ro tín dụng của các NHTM Việt Nam trong giai đoạn 2006 – 2018 Biến Dấu kì vọng Pooled OLS FEM REM GMM LLR(-1) 0,887*** (0,000) 0,455*** (0,000) 0,887*** (0,000) 0,814*** (0,000) CAP + 0,053 (0,363) 0,217*** (0,001) 0,053 (0,363) 0,070*** (0,000) CAP2 - -0,081* (0,165) -0,328*** (0,000) -0,081* (0,164) -0,222*** (0,000) LTD + -0.001 (0,781) -0,003 (0,530) -0,001 (0,781) -0,022 (0,004) SIZE + 0,040 (0,699) 0,067 (0,800) -0,040 (0,388) -0,000 (0,000) INF + 0,006 (0,888) 0,029 (0,479) 0,015 (0,690) 0,337*** (0,000) R square 0,6932 0,3921 0,3252 Wald test Chi2 69212 Prob>chi2 0,000 Hausman test Chi2 115,2 Prob>chi2 0,000 Sargan test H0: Các biến là công cụ ngoại sinh H1: Các biến không là công cụ ngoại sinh Chi2 20,4643 Prob>chi2 0,4292 Arellano-Bond H0: Mô hình không xảy ra hiện tượng tự tương quan H1: Mô hình xảy ra hiện tượng tự tương quan AR(1) 0,221 AR(2) 0,2262 (Nguồn: Nghiên cứu của tác giả) IV. KẾT LUẬN VÀ KHUYẾN NGHỊ A. Kết luận Nghiên cứu sử dụng số liệu gồm tỉ lệ dự phòng rủi ro tín dụng, tỉ lệ vốn chủ sở hữu, tỉ lệ dư nợ cho vay trên vốn lưu động, quy mô ngân hàng, tỉ lệ lạm phát từ các NHTM Việt Nam giai đoạn 2006-2018 để nghiên cứu mối quan hệ giữa vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng. Số liệu được phân tích bằng kĩ thuật hồi quy với dữ liệu bảng để kiểm định mối quan hệ giữa vốn chủ sở hữu và tỉ lệ dự phòng rủi ro tín dụng của các NHTM Việt Nam. Kết quả phân tích cho thấy có mối quan hệ đồng biến giữa tỉ lệ vốn chủ sở hữu đến tỉ lệ dự phòng rủi ro tín dụng. Ngoài ra, kết quả nghiên cứu cũng cho thấy có mối quan hệ phi tuyến giữa tỉ lệ dự phòng rủi ro tín dụng và tỉ lệ vốn chủ sở hữu. Nghiên cứu đã cung cấp thêm một thông tin về các nhân tố tác động đến dự phòng rủi ro tín dụng của ngân hàng. Từ kết quả nghiên cứu, chúng tôi có thể đưa ra những hàm ý chính sách trong việc kiểm soát tác động của vốn chủ sở hữu, quy mô ngân hàng, tỉ lệ lạm 32 TẠP CHÍ KHOA HỌC TRƯỜNG ĐẠI HỌC TRÀ VINH, SỐ 39, THÁNG 9 NĂM 2020 KINH TẾ - XÃ HỘI phát đến tỉ lệ dự phòng rủi ro tín dụng của các NHTM. Ngoài ra, ước lượng GMM cho thấy có mối quan hệ phi tuyến giữa tỉ lệ vốn chủ sở hữu và tỉ lệ dự phòng rủi ro tín dụng. Điều này có ý nghĩa khi vốn chủ sở hữu tăng thì tỉ lệ dự phòng rủi ro giảm. Mối quan hệ phi tuyến này cho thấy tỉ lệ vốn tăng thì rủi ro tín dụng tăng, nhưng đến một ngưỡng nhất định nào đó, tỉ lệ vốn càng tăng thì tỉ lệ dự phòng rủi ro tín dụng sẽ giảm. Tỉ lệ dự phòng rủi ro tín dụng hiện tại chịu tác động rất lớn bởi tỉ lệ dự phòng rủi ro tín dụng trong quá khứ. Điều này có ý nghĩa rất lớn trong việc quản lí tốt tỉ lệ dự phòng ở hiện tại, giảm nợ xấu trong tương lai. B. Khuyến nghị Trên cơ sở kết quả nghiên cứu, tác giả có một số luận giải và khuyến nghị như sau: - Vốn chủ sở hữu: Kết quả nghiên cứu chỉ ra rằng, có mối quan hệ phi tuyến và đồng biến giữa tỉ lệ vốn chủ sở hữu và tỉ lệ dự phòng rủi ro tín dụng tại các NHTM Việt Nam trong giai đoạn 2006 – 2018. Điều này hàm ý rằng, khi các NHTM Việt Nam tăng tỉ lệ vốn chủ sở hữu thì họ cũng sẽ tăng tỉ lệ dự phòng rủi ro tín dụng. Tuy nhiên, mối quan hệ phi tuyến cho thấy, hai yếu tố này chỉ đồng biến đến một ngưỡng nhất định thì mối quan hệ này trở thành ngược chiều. Điều này cho thấy, khi các NHTM không thể tăng vốn chủ sở hữu thì họ sử dụng nợ vay nhiều và làm gia tăng rủi ro đạo đức. Vì vậy, rủi ro của các khoản vay cũng tăng theo, dẫn đến nợ xấu cũng gia tăng. Điều này hàm ý rằng, tỉ lệ dự phòng rủi ro tín dụng được xem như một công cụ hữu hiệu để kiểm soát rủi ro tín dụng và tỉ lệ vốn chủ sở hữu có ảnh hưởng trực tiếp đến công cụ này. Việc điều tiết các chính sách liên quan đến tỉ lệ dự phòng rủi ro tín dụng cần được xem xét đến yếu tố vốn chủ sở hữu của các NHTM. - Tỉ lệ dự phòng rủi ro tín dụng trong quá khứ: Kết quả ước lượng theo phương pháp GMM cho thấy, tỉ lệ dự phòng rủi ro tín dụng trong quá khứ có tác động tích cực đến tỉ lệ dự phòng rủi ro tín dụng của hiện tại. Điều này hàm ý rằng, các NHTM tuân thủ tốt các yêu cầu về trích lập dự phòng rủi ro tín dụng của năm hiện tại sẽ đảm bảo tốt tỉ lệ trích lập dự phòng rủi ro tín dụng cho các năm sau. - Tỉ lệ lạm phát: Kết quả nghiên cứu cho thấy, tỉ lệ lạm phát có tác động cùng chiều với tỉ lệ dự phòng rủi ro tín dụng. Điều này có ý nghĩa rằng, khi lạm phát tăng, tỉ lệ dự phòng rủi ro tín dụng cũng sẽ tăng. Kết quả nghiên cứu cho thấy tỉ lệ lạm phát có tác động cùng chiều với tỉ lệ dự phòng rủi ro tín dụng, điều này có nghĩa rằng, khi tỉ lệ lạm phát giảm thì tỉ lệ dự phòng rủi ro tín dụng sẽ giảm và ngược lại. Điều này hàm ý rằng, việc điều tiết các công cụ tài khóa cần phải được xét đến yếu tố tỉ lệ dự phòng rủi ro tín dụng của các NHTM hiện tại và trong quá khứ. TÀI LIỆU THAM KHẢO [1] Bessis J. Risk. Management in Banking. John Wiley & Sons. 2002. [2] Ngân hàng Nhà nước. Thông tư số 02/2013/TT-NHNN ngày 21/01/2013 của Thống đốc Ngân hàng Nhà nước Việt Nam Quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. 2013. [3] Thủ tướng Chính phủ. Đề án Cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2011 – 2015 được ban hành theo Quyết định số 254/QĐ-TT ngày 01/3/2012 của Thủ tướng Chính phủ. 2012. [4] Keeton W. R., Morris C. S. Why do banks’ loan losses differ?. Economic Review. 1987:3-21. [5] Berger A. N., Bouwman C. H. S. How does capi- tal affect bank performance during financial crises?. Journal of Financial Economic. 2013;109:146-176. [6] Mustafa A.R., Anasari R.H., Younis M.U. Does the loan loss provision affect the banking profitability in case of Pakistan. Asian Economic and Financial. 2012:2(7):772-783. [7] Nguyễn Thị Hồng Vinh, Lê Phan Thị Diệu Thảo. Tác động của vốn ngân hàng đến khả năng sinh lời và rủi ro tín dụng: Trường hợp các ngân hàng thương mại Việt Nam. Tạp chí Phát triển Kinh tế. 2015;27(3):25- 44. [8] Nguyễn Thị Tuyết Nga. Tác động của vốn chủ sở hữu đến rủi ro tín dụng tại các ngân hàng thương mại Việt Nam. Tạp chí Tài chính. 2016;12: 39-41. 33 TẠP CHÍ KHOA HỌC TRƯỜNG ĐẠI HỌC TRÀ VINH, SỐ 39, THÁNG 9 NĂM 2020 KINH TẾ - XÃ HỘI [9] Pettway Richard H. The Effects of Large Bank Fail- ures Upon Investors’ Risk Cognizance in the Com- mercial Banking Industry. Journal of Financial and Quantitative Analysis. 1976;11:465–477. [10] Ronald E Shrieves, Drew Dahl. The Impact of Regu- lation on Bank Equity Infusions. Journal of Banking and Finance. 1992;16(2):439-57. [11] Jensen M.C. Agency Costs of Free Cash Flow, Corpo- rate Finance, and Takeovers. The American Economic Review. 1986;76(2):323-329. [12] Basel Committee on Banking Supervision (BCBS). The Group of Governors and Heads of Supervision reach broad agreement on Basel Committee capital and liquidity reform package. BIS. 2010. [13] Brownbridge M. The causes of financial distress in local banks in Arica and implications for prudential policy. Geneva: United Nations Conference on Trade and Development. 1998;3. [14] Hess K, Grimes A, Holmes M. Credit losses in Aus- tralasian Banking. Economic Record. 2009;85:331- 343. [15] Wall L. D. Regulation of banks’ equity capital. Economic review. Federal reserve bank of Atlanta. 1985;70(10):4-18. [16] Crouhy M. G., D. Galai, R. Mark. The Essentials of Risk Management. McGrawHill. 2006. [17] Keeton William R., Charles S. Morris. Why do banks’ loan losses differ? Economic Review. Federal Reserve Bank of Kansas City. 1987;72:3-21. [18] DP Louzis, AT Vouldis, VL Metaxas. Macroe- conomic and bank-specific determinants of non- performing loans in Greece: A comparative study of mortgage, business and consumer loan portfolios. Journal of Banking & Finance. 2010;36(4): 1012- 1027. https://doi.org/10.1016/j.jbankfin.2011.10.012. [19] Hasan I., Wall L. D. Determinants of the loan loss al- lowance: Some cross-country comparisons. Financial review. 2004;39(1):129-152. [20] Lê Thanh Ngọc, Đặng Trí Dũng, Lê Nguyễn Minh Phương. Mối quan hệ giữa tỉ lệ vốn tự có và rủi ro của ngân hàng thương mại: Bằng chứng từ Việt Nam. Tạp chí Phát triển và Hội nhập. 2015;25(35):54-61. [21] Nguyễn Thị Kim Anh. Tác động của vốn ngân hàng đến khả năng sinh lời và rủi ro tín dụng của các ngân hàng thương mại cổ phần ở Việt Nam. Tạp chí Khoa học Trường Đại học An Giang. 2018;19(1):59–66. 34

File đính kèm:

anh_huong_cua_von_chu_so_huu_den_ti_le_du_phong_rui_ro_tin_d.pdf

anh_huong_cua_von_chu_so_huu_den_ti_le_du_phong_rui_ro_tin_d.pdf