Phân tích sự biến động của các nhân tố vĩ mô tác động đến thị trường chứng khoán: Bằng chứng tại Việt Nam

Thị trường chứng khoán Việt Nam (TTCKVN) sau gần 20 năm hoạt động đã trải qua rất

nhiều giai đoạn thăng trầm. Bên cạnh những đóng góp vào sự phát triển của nền kinh tế quốc

gia, thì TTCKVN vẫn còn một số tồn tại nhất định. Vì vậy, việc nghiên cứu các nhân tố ảnh

hưởng tới sự biến động của chỉ số chứng khoán luôn được xã hội quan tâm đặc biệt. Nghiên

cứu này nhằm đo lường 6 nhân tố vĩ mô ảnh hưởng tới TTCK Việt Nam. Kết quả nghiên cứu

chỉ ra rằng, trong dài hạn, chỉ số giá chứng khoán VNI chịu tác động cùng chiều với giá dầu,

cung tiền, lãi suất và tác động ngược chiều với giá vàng SJC, tỷ giá hối đoái. Trong ngắn

hạn, chỉ số giá chứng khoán tác động cùng chiều với sự biến động của giá dầu và ngược

chiều với sự biến động của lãi suất, ngoài ra cũng có quan hệ nhân quả với cung tiền M2. Khi

có sự tác động của các cú sốc thị trường, sự điều chỉnh từ ngắn hạn tác động rất chậm đến

cân bằng dài hạn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tóm tắt nội dung tài liệu: Phân tích sự biến động của các nhân tố vĩ mô tác động đến thị trường chứng khoán: Bằng chứng tại Việt Nam

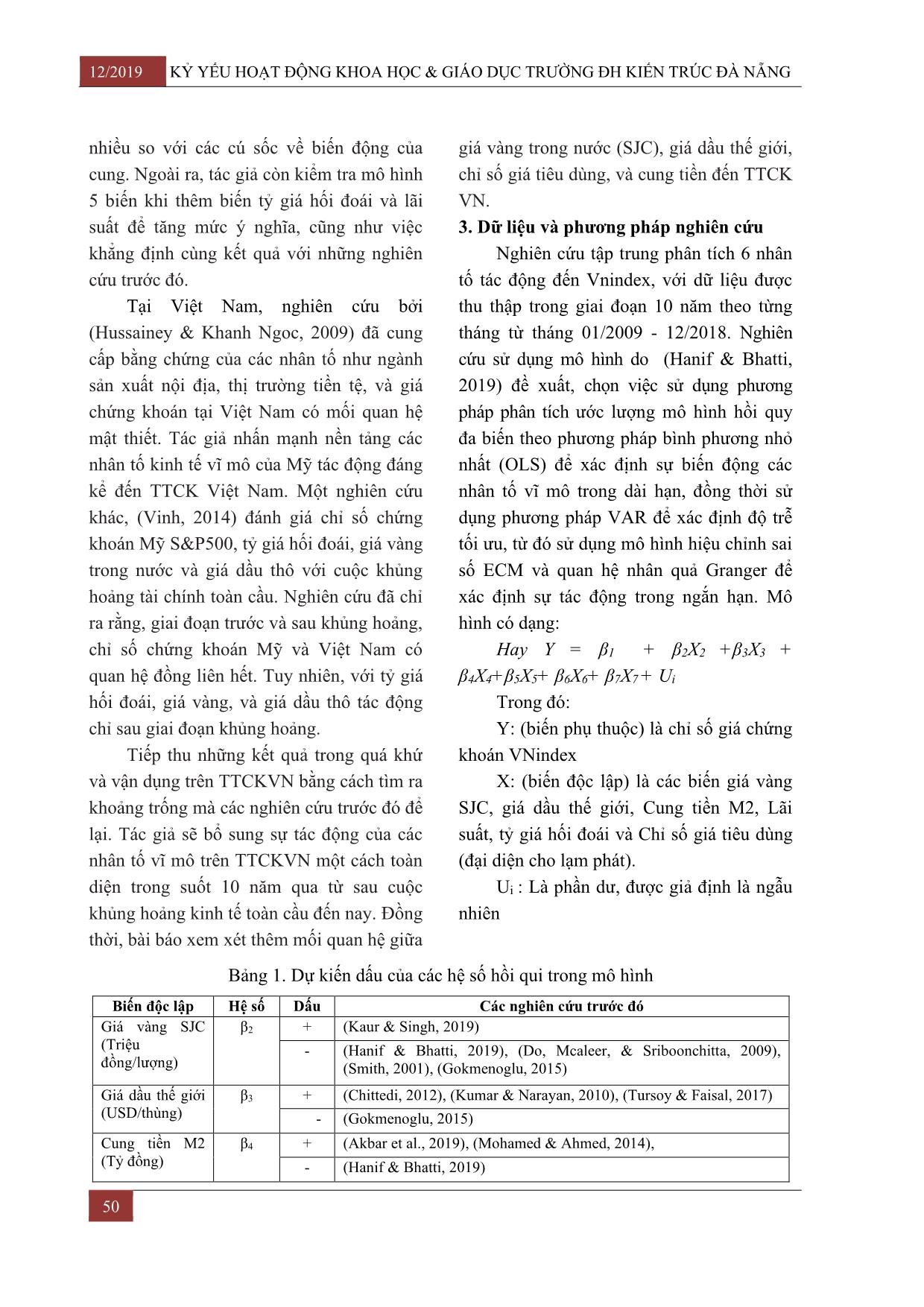

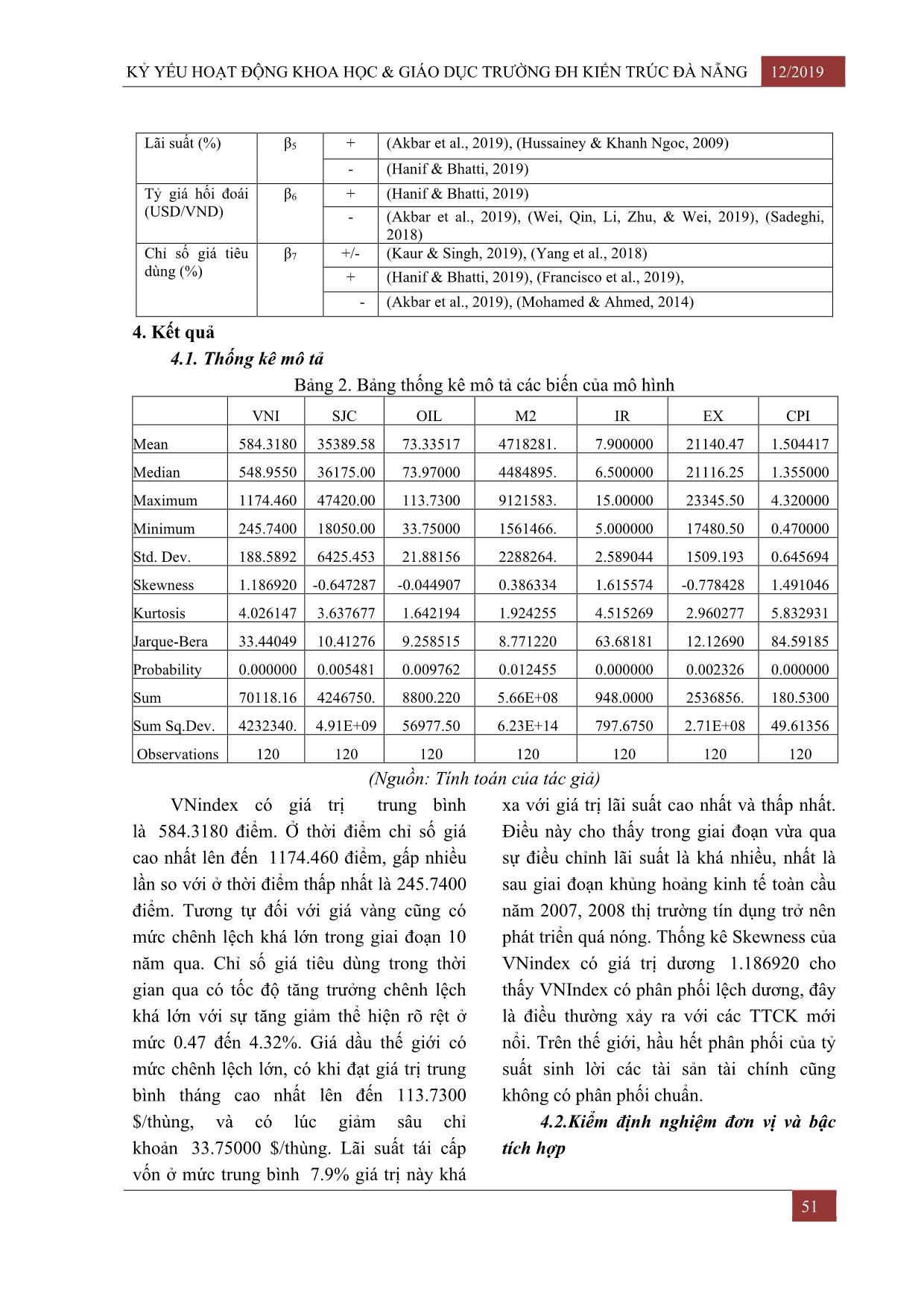

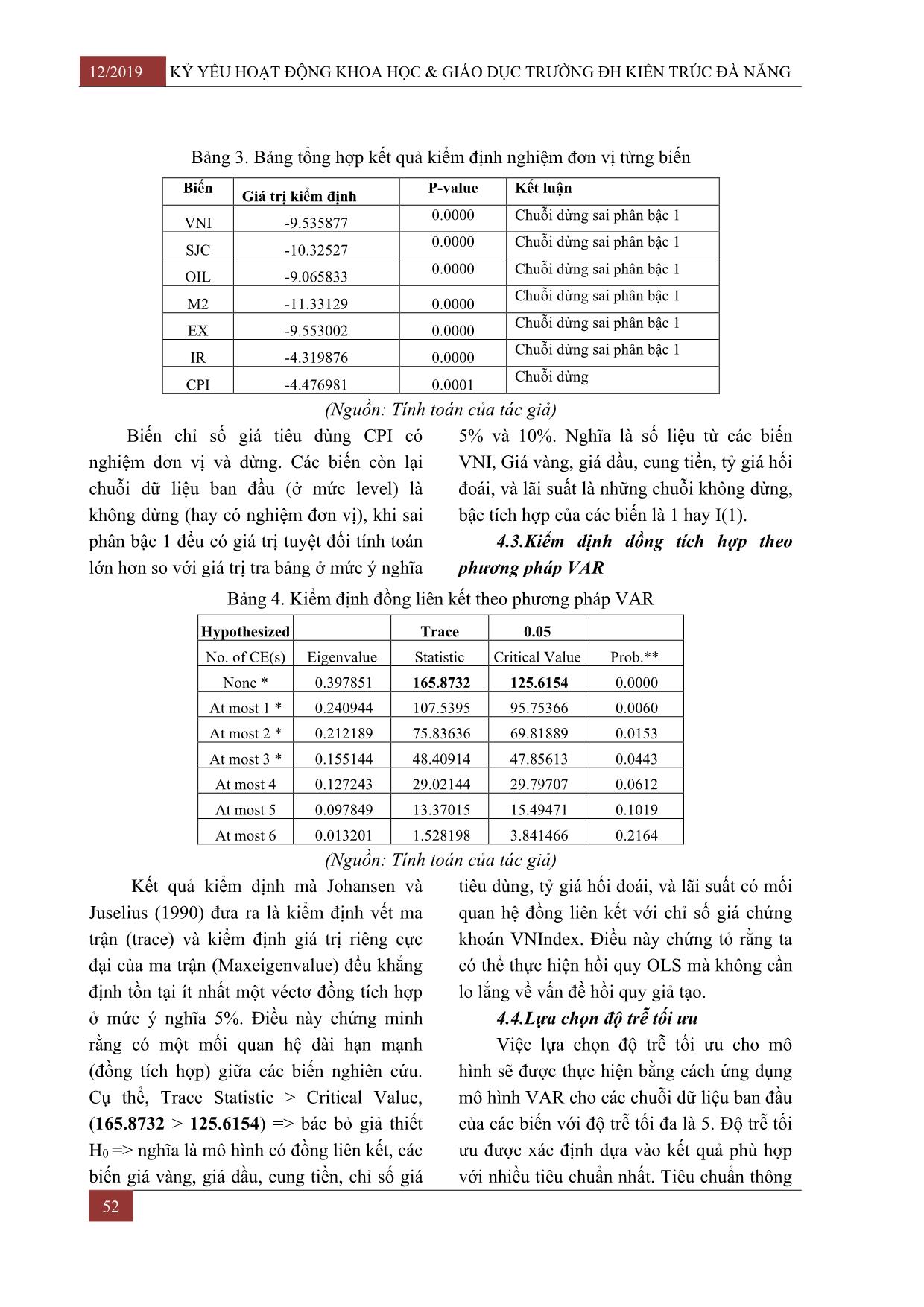

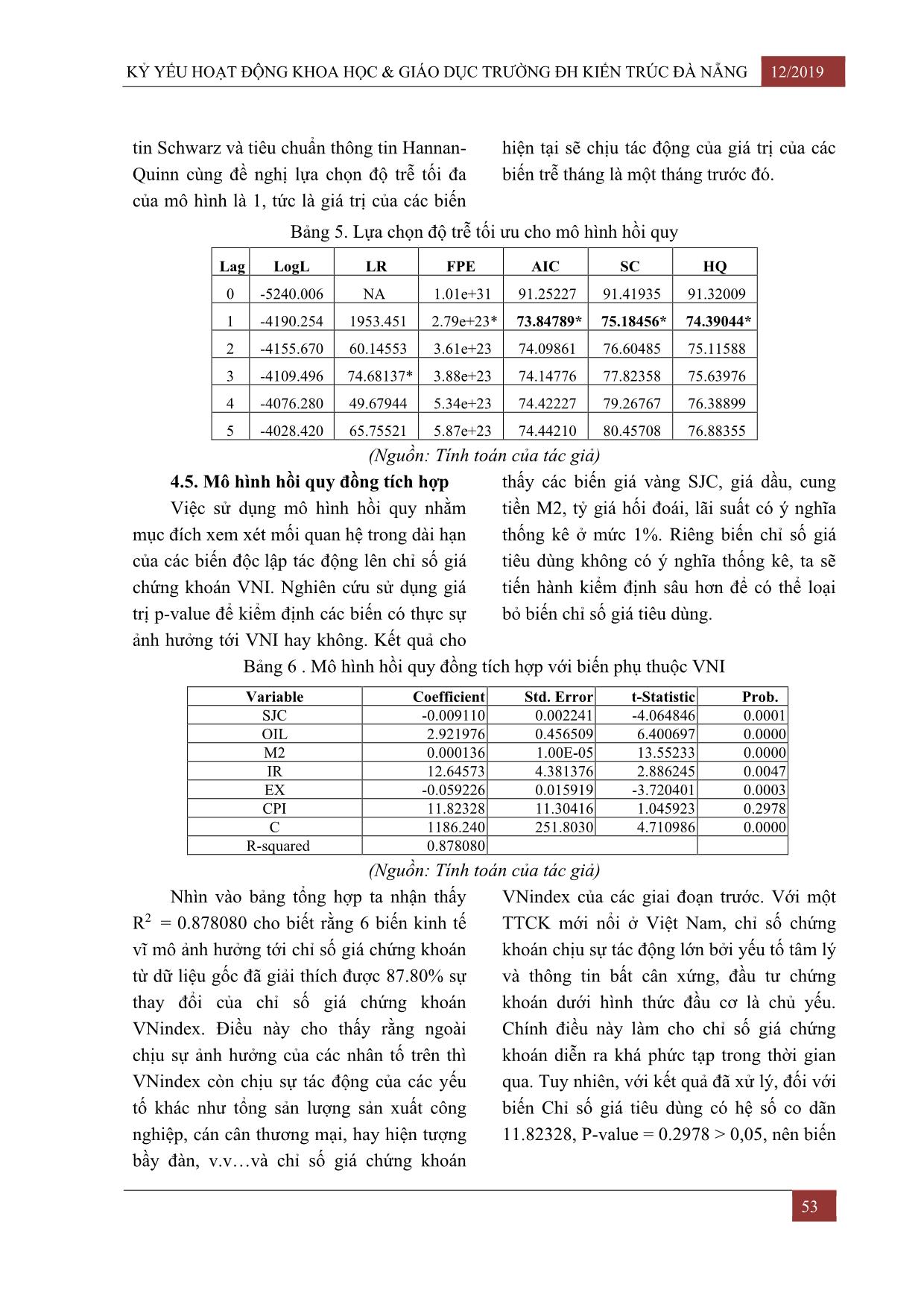

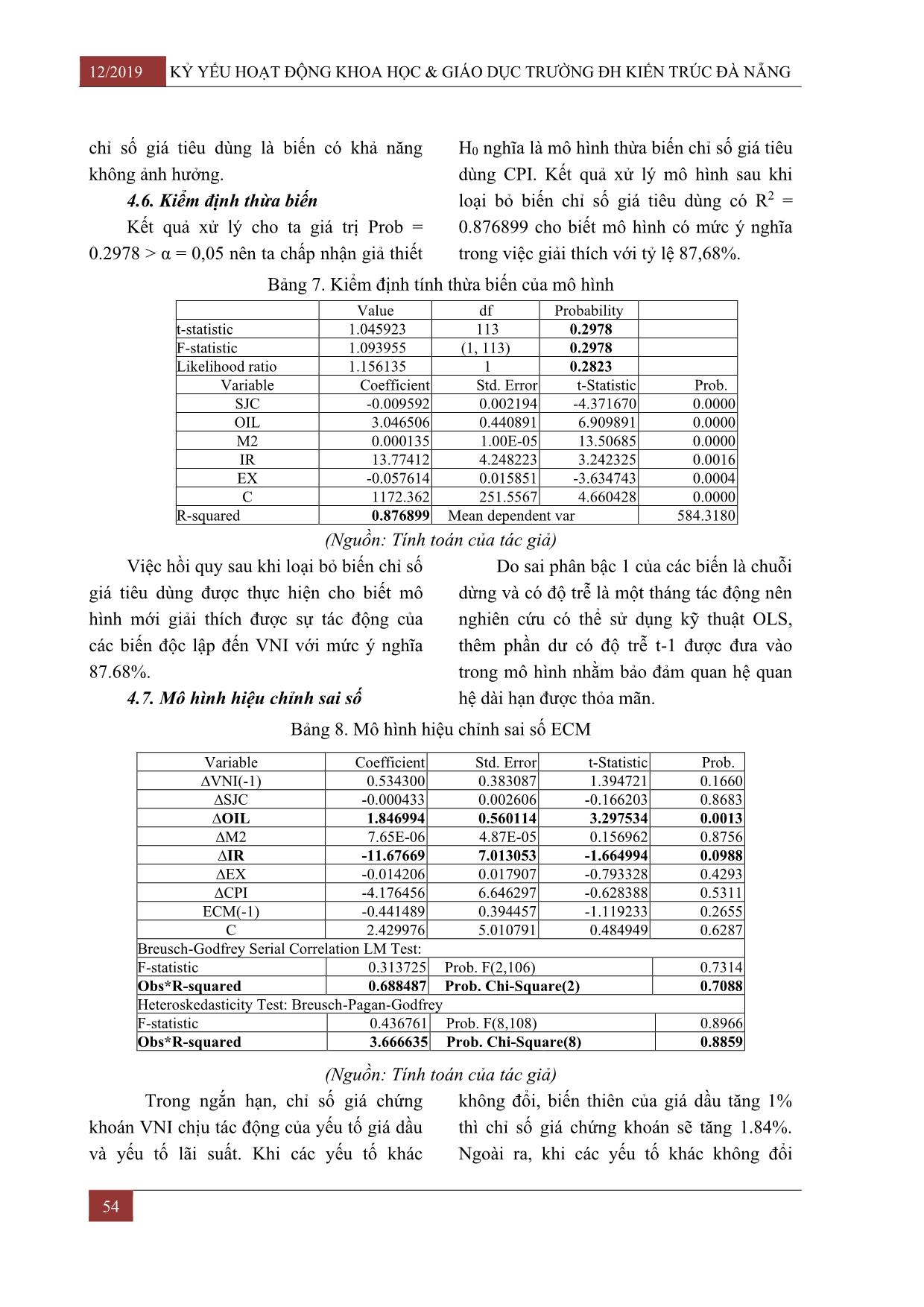

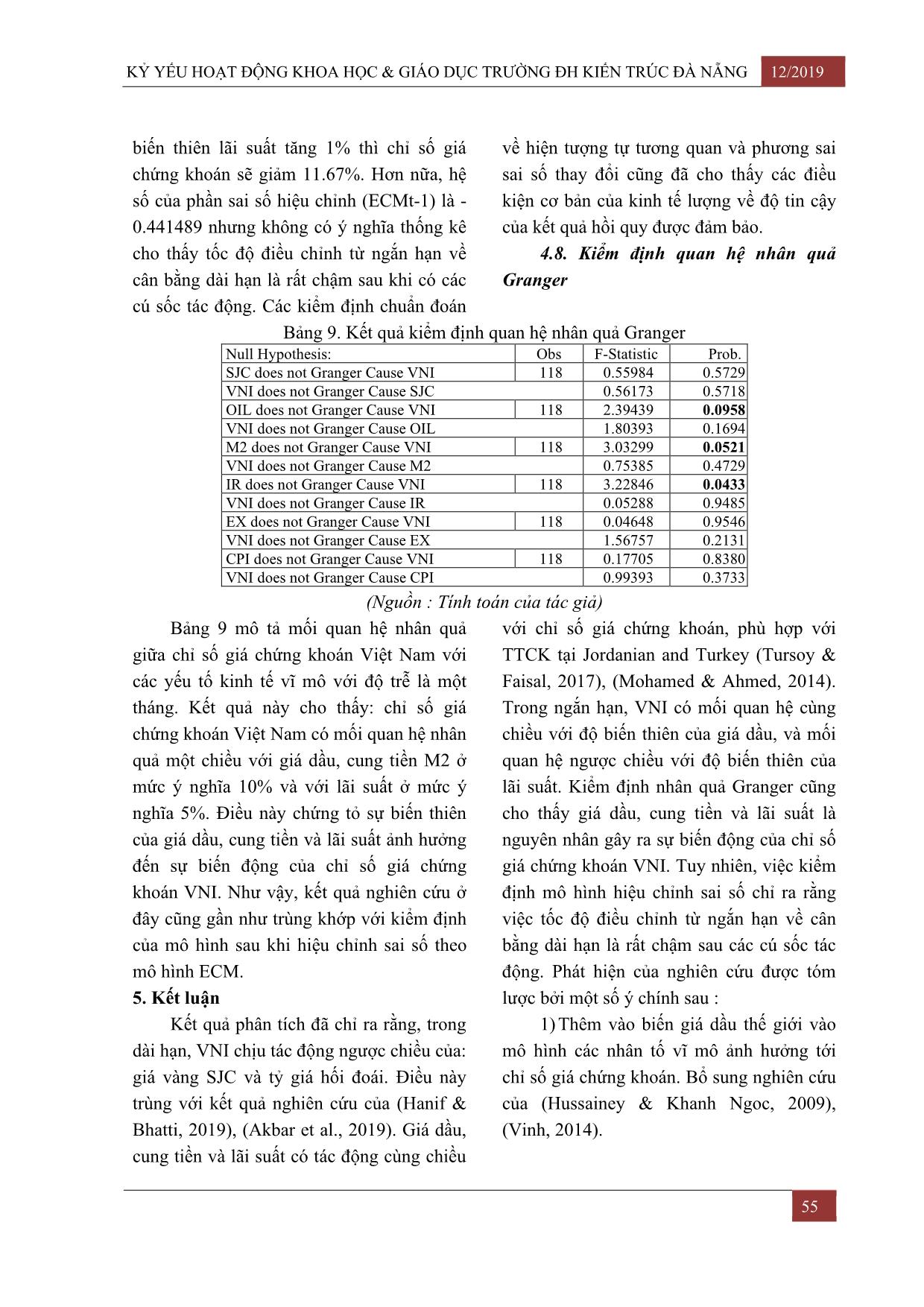

12/2019 KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 48 PHÂN TÍCH SỰ BIẾN ĐỘNG CỦA CÁC NHÂN TỐ VĨ MÔ TÁC ĐỘNG ĐẾN THỊ TRƯỜNG CHỨNG KHOÁN : BẰNG CHỨNG TẠI VIỆT NAM ThS. Lê Thị Minh Hưởng(*) Tóm tắt Thị trường chứng khoán Việt Nam (TTCKVN) sau gần 20 năm hoạt động đã trải qua rất nhiều giai đoạn thăng trầm. Bên cạnh những đóng góp vào sự phát triển của nền kinh tế quốc gia, thì TTCKVN vẫn còn một số tồn tại nhất định. Vì vậy, việc nghiên cứu các nhân tố ảnh hưởng tới sự biến động của chỉ số chứng khoán luôn được xã hội quan tâm đặc biệt. Nghiên cứu này nhằm đo lường 6 nhân tố vĩ mô ảnh hưởng tới TTCK Việt Nam. Kết quả nghiên cứu chỉ ra rằng, trong dài hạn, chỉ số giá chứng khoán VNI chịu tác động cùng chiều với giá dầu, cung tiền, lãi suất và tác động ngược chiều với giá vàng SJC, tỷ giá hối đoái. Trong ngắn hạn, chỉ số giá chứng khoán tác động cùng chiều với sự biến động của giá dầu và ngược chiều với sự biến động của lãi suất, ngoài ra cũng có quan hệ nhân quả với cung tiền M2. Khi có sự tác động của các cú sốc thị trường, sự điều chỉnh từ ngắn hạn tác động rất chậm đến cân bằng dài hạn. 1. Giới thiệu Trong cơ cấu của thị trường tài chính, TTCK có vai trò quan trọng trong việc cung cấp thêm một kênh huy động vốn trung dài hạn cho nền kinh tế (Mishkin, 2004). Người ta thường ví von so sánh chỉ số giá chứng khoán như tấm gương soi để phản chiếu một cách rõ nét sức khỏe thị trường, mà đối tượng tiêu biểu là các doanh nghiệp. Chỉ số giá chứng khoán là chỉ tiêu khá nhạy cảm trong môi trường kinh tế vĩ mô nhiều biến động. Trong số các chỉ số như VN index, HNX index, Vn index - 30, Upcom index, Baoviet index, v.v VN index luôn được coi là chỉ số giá chứng khoán quan trọng và tiêu biểu nhất khi đánh giá tổng quan về biến động của TTCKVN. Việc nghiên cứu các nhân tố ảnh hưởng tới sự biến động của chỉ số chứng khoán luôn được các nhà đầu tư và xã hội quan tâm đặc biệt. 2. Tổng quan tài liệu Trong nhiều năm qua, trên thế giới đã (*) Giảng viên khoa Kinh tế, Trường ĐH Kiến trúc Đà Nẵng có rất nhiều các nghiên cứu về tác động của các nhân tố kinh tế vĩ mô trên thị trường chứng khoán. (Perera & Silva, 2018) đã hệ thống hóa xem xét lại các lý thuyết qua 58 nghiên cứu trong thời gian qua được đăng trên các tạp chí uy tín. Tác giả cho rằng thông thường các nghiên cứu trong quá khứ thường chỉ sử dụng các dữ liệu trong nước của mỗi quốc gia, ít sử dụng các dữ liệu kinh tế vĩ mô toàn cầu, hơn nữa các thủ tục kiểm định phân tích còn đơn giản, do đó không phản ánh rõ nét sự tác động của các nhân tố vĩ mô đến thị trường chứng khoán. Một số tài liệu khác được tìm thấy khi sử dụng mô hình hồi quy OLS để phân tích các nhân tố. Cụ thể, (Hanif & Bhatti, 2019) đã trình bày mối tương quan, nghiệm đơn vị, hồi quy OLS và kiểm định Granger của các biến. Tác giả đã thu thập 8 nhân tố vĩ mô tại Pakistan giai đoạn 7/2011 - 10/2016. Kết quả nghiên cứu chỉ ra rằng không có mối quan hệ đồng liên kết trong ngắn hạn giữa hai loại chỉ số chứng khoán. Các ngành KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 12/2019 49 sản xuất công nghiệp và cung tiền có tác động mạnh mẽ tới giá chứng khoán trong khi giá vàng và tỷ giá hối đoái lại tác động không đáng kể đến chỉ số chứng khoán trong nước. Kiểm định đồng liên kết qua mô hình ARDL, và kỹ thuật VECM cũng được sử dụng (Akbar, Rauf, & Chaudhry, 2019). Dữ liệu thu thập tại TTCK Pakistan 1/1992 - 12/2012 với 7 biến độc lập. Tương ứng với các độ trễ khác nhau sẽ có mức độ tác động âm hoặc dương đáng kể khác nhau đến hiệu suất của TTCK ở tháng hiện tại hoặc một, hoặc hai tháng sau đó. Mô hình VECM cũng được sử dụng trong điều chỉnh sai số về tác động của các nhân tố vĩ mô đến TTCK Ấn Độ. Với nghiên cứu này (Kaur & Singh, 2019) đã sử dụng các nhân tố bao gồm xuất khẩu, nhập khẩu, giá vàng và Mcxcomdex tác động đến chỉ số chứng khoán Nifty index. Kết quả cho thấy các biến này không có mối quan hệ lâu dài. Tác giả tiếp tục sử dụng mô hình VAR và phát hiện mối quan hệ ngắn hạn đã được phát triển. Tại TTCK lớn ở Mỹ và Châu Âu gồm DAX30 (Germany), IBEX35 (Spain), CAC40 (France), MIB30 (Italy), FTSE100 (United Kingdom) và S&P500 (United States), tác giả sử dụng một số nhân tố kinh tế vĩ mô quan trọng (Francisco, Ana, & Alberto, 2019). Kết quả cho thấy thất nghiệp có tác động âm đáng kể, ngược lại tổng sản phẩm trong nước, chỉ số sản xuất công nghiệp có tác động dương đến TTCK quốc tế. Trong bài báo khác, nhóm tác giả đã sử dụng mô hình kinh tế vĩ mô với các biến nội sinh và các kỳ vọng không đồng nhất của phương pháp Weidlich-Haag-Lux đã được cải tiến bởi Franke (2012). Nhóm tác giả tập trung vào tác động của giá cổ phiếu đến hoạt động kinh tế vĩ mô thông qua mô hình Brainard-Tobin q, đây là cách khá đơn giản vì giá hàng hóa được giả định là không đổi (Peter Flaschel ... dừng sai phân bậc 1 IR -4.319876 0.0000 Chuỗi dừng sai phân bậc 1 CPI -4.476981 0.0001 Chuỗi dừng (Nguồn: Tính toán của tác giả) Biến chỉ số giá tiêu dùng CPI có nghiệm đơn vị và dừng. Các biến còn lại chuỗi dữ liệu ban đầu (ở mức level) là không dừng (hay có nghiệm đơn vị), khi sai phân bậc 1 đều có giá trị tuyệt đối tính toán lớn hơn so với giá trị tra bảng ở mức ý nghĩa 5% và 10%. Nghĩa là số liệu từ các biến VNI, Giá vàng, giá dầu, cung tiền, tỷ giá hối đoái, và lãi suất là những chuỗi không dừng, bậc tích hợp của các biến là 1 hay I(1). 4.3.Kiểm định đồng tích hợp theo phương pháp VAR Bảng 4. Kiểm định đồng liên kết theo phương pháp VAR Hypothesized Trace 0.05 No. of CE(s) Eigenvalue Statistic Critical Value Prob.** None * 0.397851 165.8732 125.6154 0.0000 At most 1 * 0.240944 107.5395 95.75366 0.0060 At most 2 * 0.212189 75.83636 69.81889 0.0153 At most 3 * 0.155144 48.40914 47.85613 0.0443 At most 4 0.127243 29.02144 29.79707 0.0612 At most 5 0.097849 13.37015 15.49471 0.1019 At most 6 0.013201 1.528198 3.841466 0.2164 (Nguồn: Tính toán của tác giả) Kết quả kiểm định mà Johansen và Juselius (1990) đưa ra là kiểm định vết ma trận (trace) và kiểm định giá trị riêng cực đại của ma trận (Maxeigenvalue) đều khẳng định tồn tại ít nhất một véctơ đồng tích hợp ở mức ý nghĩa 5%. Điều này chứng minh rằng có một mối quan hệ dài hạn mạnh (đồng tích hợp) giữa các biến nghiên cứu. Cụ thể, Trace Statistic > Critical Value, (165.8732 > 125.6154) => bác bỏ giả thiết H0 => nghĩa là mô hình có đồng liên kết, các biến giá vàng, giá dầu, cung tiền, chỉ số giá tiêu dùng, tỷ giá hối đoái, và lãi suất có mối quan hệ đồng liên kết với chỉ số giá chứng khoán VNIndex. Điều này chứng tỏ rằng ta có thể thực hiện hồi quy OLS mà không cần lo lắng về vấn đề hồi quy giả tạo. 4.4.Lựa chọn độ trễ tối ưu Việc lựa chọn độ trễ tối ưu cho mô hình sẽ được thực hiện bằng cách ứng dụng mô hình VAR cho các chuỗi dữ liệu ban đầu của các biến với độ trễ tối đa là 5. Độ trễ tối ưu được xác định dựa vào kết quả phù hợp với nhiều tiêu chuẩn nhất. Tiêu chuẩn thông KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 12/2019 53 tin Schwarz và tiêu chuẩn thông tin Hannan- Quinn cùng đề nghị lựa chọn độ trễ tối đa của mô hình là 1, tức là giá trị của các biến hiện tại sẽ chịu tác động của giá trị của các biến trễ tháng là một tháng trước đó. Bảng 5. Lựa chọn độ trễ tối ưu cho mô hình hồi quy Lag LogL LR FPE AIC SC HQ 0 -5240.006 NA 1.01e+31 91.25227 91.41935 91.32009 1 -4190.254 1953.451 2.79e+23* 73.84789* 75.18456* 74.39044* 2 -4155.670 60.14553 3.61e+23 74.09861 76.60485 75.11588 3 -4109.496 74.68137* 3.88e+23 74.14776 77.82358 75.63976 4 -4076.280 49.67944 5.34e+23 74.42227 79.26767 76.38899 5 -4028.420 65.75521 5.87e+23 74.44210 80.45708 76.88355 (Nguồn: Tính toán của tác giả) 4.5. Mô hình hồi quy đồng tích hợp Việc sử dụng mô hình hồi quy nhằm mục đích xem xét mối quan hệ trong dài hạn của các biến độc lập tác động lên chỉ số giá chứng khoán VNI. Nghiên cứu sử dụng giá trị p-value để kiểm định các biến có thực sự ảnh hưởng tới VNI hay không. Kết quả cho thấy các biến giá vàng SJC, giá dầu, cung tiền M2, tỷ giá hối đoái, lãi suất có ý nghĩa thống kê ở mức 1%. Riêng biến chỉ số giá tiêu dùng không có ý nghĩa thống kê, ta sẽ tiến hành kiểm định sâu hơn để có thể loại bỏ biến chỉ số giá tiêu dùng. Bảng 6 . Mô hình hồi quy đồng tích hợp với biến phụ thuộc VNI Variable Coefficient Std. Error t-Statistic Prob. SJC -0.009110 0.002241 -4.064846 0.0001 OIL 2.921976 0.456509 6.400697 0.0000 M2 0.000136 1.00E-05 13.55233 0.0000 IR 12.64573 4.381376 2.886245 0.0047 EX -0.059226 0.015919 -3.720401 0.0003 CPI 11.82328 11.30416 1.045923 0.2978 C 1186.240 251.8030 4.710986 0.0000 R-squared 0.878080 (Nguồn: Tính toán của tác giả) Nhìn vào bảng tổng hợp ta nhận thấy R2 = 0.878080 cho biết rằng 6 biến kinh tế vĩ mô ảnh hưởng tới chỉ số giá chứng khoán từ dữ liệu gốc đã giải thích được 87.80% sự thay đổi của chỉ số giá chứng khoán VNindex. Điều này cho thấy rằng ngoài chịu sự ảnh hưởng của các nhân tố trên thì VNindex còn chịu sự tác động của các yếu tố khác như tổng sản lượng sản xuất công nghiệp, cán cân thương mại, hay hiện tượng bầy đàn, v.vvà chỉ số giá chứng khoán VNindex của các giai đoạn trước. Với một TTCK mới nổi ở Việt Nam, chỉ số chứng khoán chịu sự tác động lớn bởi yếu tố tâm lý và thông tin bất cân xứng, đầu tư chứng khoán dưới hình thức đầu cơ là chủ yếu. Chính điều này làm cho chỉ số giá chứng khoán diễn ra khá phức tạp trong thời gian qua. Tuy nhiên, với kết quả đã xử lý, đối với biến Chỉ số giá tiêu dùng có hệ số co dãn 11.82328, P-value = 0.2978 > 0,05, nên biến 12/2019 KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 54 chỉ số giá tiêu dùng là biến có khả năng không ảnh hưởng. 4.6. Kiểm định thừa biến Kết quả xử lý cho ta giá trị Prob = 0.2978 > α = 0,05 nên ta chấp nhận giả thiết H0 nghĩa là mô hình thừa biến chỉ số giá tiêu dùng CPI. Kết quả xử lý mô hình sau khi loại bỏ biến chỉ số giá tiêu dùng có R2 = 0.876899 cho biết mô hình có mức ý nghĩa trong việc giải thích với tỷ lệ 87,68%. Bảng 7. Kiểm định tính thừa biến của mô hình Value df Probability t-statistic 1.045923 113 0.2978 F-statistic 1.093955 (1, 113) 0.2978 Likelihood ratio 1.156135 1 0.2823 Variable Coefficient Std. Error t-Statistic Prob. SJC -0.009592 0.002194 -4.371670 0.0000 OIL 3.046506 0.440891 6.909891 0.0000 M2 0.000135 1.00E-05 13.50685 0.0000 IR 13.77412 4.248223 3.242325 0.0016 EX -0.057614 0.015851 -3.634743 0.0004 C 1172.362 251.5567 4.660428 0.0000 R-squared 0.876899 Mean dependent var 584.3180 (Nguồn: Tính toán của tác giả) Việc hồi quy sau khi loại bỏ biến chỉ số giá tiêu dùng được thực hiện cho biết mô hình mới giải thích được sự tác động của các biến độc lập đến VNI với mức ý nghĩa 87.68%. 4.7. Mô hình hiệu chỉnh sai số Do sai phân bậc 1 của các biến là chuỗi dừng và có độ trễ là một tháng tác động nên nghiên cứu có thể sử dụng kỹ thuật OLS, thêm phần dư có độ trễ t-1 được đưa vào trong mô hình nhằm bảo đảm quan hệ quan hệ dài hạn được thỏa mãn. Bảng 8. Mô hình hiệu chỉnh sai số ECM Variable Coefficient Std. Error t-Statistic Prob. ∆VNI(-1) 0.534300 0.383087 1.394721 0.1660 ∆SJC -0.000433 0.002606 -0.166203 0.8683 ∆OIL 1.846994 0.560114 3.297534 0.0013 ∆M2 7.65E-06 4.87E-05 0.156962 0.8756 ∆IR -11.67669 7.013053 -1.664994 0.0988 ∆EX -0.014206 0.017907 -0.793328 0.4293 ∆CPI -4.176456 6.646297 -0.628388 0.5311 ECM(-1) -0.441489 0.394457 -1.119233 0.2655 C 2.429976 5.010791 0.484949 0.6287 Breusch-Godfrey Serial Correlation LM Test: F-statistic 0.313725 Prob. F(2,106) 0.7314 Obs*R-squared 0.688487 Prob. Chi-Square(2) 0.7088 Heteroskedasticity Test: Breusch-Pagan-Godfrey F-statistic 0.436761 Prob. F(8,108) 0.8966 Obs*R-squared 3.666635 Prob. Chi-Square(8) 0.8859 (Nguồn: Tính toán của tác giả) Trong ngắn hạn, chỉ số giá chứng khoán VNI chịu tác động của yếu tố giá dầu và yếu tố lãi suất. Khi các yếu tố khác không đổi, biến thiên của giá dầu tăng 1% thì chỉ số giá chứng khoán sẽ tăng 1.84%. Ngoài ra, khi các yếu tố khác không đổi KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 12/2019 55 biến thiên lãi suất tăng 1% thì chỉ số giá chứng khoán sẽ giảm 11.67%. Hơn nữa, hệ số của phần sai số hiệu chỉnh (ECMt-1) là - 0.441489 nhưng không có ý nghĩa thống kê cho thấy tốc độ điều chỉnh từ ngắn hạn về cân bằng dài hạn là rất chậm sau khi có các cú sốc tác động. Các kiểm định chuẩn đoán về hiện tượng tự tương quan và phương sai sai số thay đổi cũng đã cho thấy các điều kiện cơ bản của kinh tế lượng về độ tin cậy của kết quả hồi quy được đảm bảo. 4.8. Kiểm định quan hệ nhân quả Granger Bảng 9. Kết quả kiểm định quan hệ nhân quả Granger Null Hypothesis: Obs F-Statistic Prob. SJC does not Granger Cause VNI 118 0.55984 0.5729 VNI does not Granger Cause SJC 0.56173 0.5718 OIL does not Granger Cause VNI 118 2.39439 0.0958 VNI does not Granger Cause OIL 1.80393 0.1694 M2 does not Granger Cause VNI 118 3.03299 0.0521 VNI does not Granger Cause M2 0.75385 0.4729 IR does not Granger Cause VNI 118 3.22846 0.0433 VNI does not Granger Cause IR 0.05288 0.9485 EX does not Granger Cause VNI 118 0.04648 0.9546 VNI does not Granger Cause EX 1.56757 0.2131 CPI does not Granger Cause VNI 118 0.17705 0.8380 VNI does not Granger Cause CPI 0.99393 0.3733 (Nguồn : Tính toán của tác giả) Bảng 9 mô tả mối quan hệ nhân quả giữa chỉ số giá chứng khoán Việt Nam với các yếu tố kinh tế vĩ mô với độ trễ là một tháng. Kết quả này cho thấy: chỉ số giá chứng khoán Việt Nam có mối quan hệ nhân quả một chiều với giá dầu, cung tiền M2 ở mức ý nghĩa 10% và với lãi suất ở mức ý nghĩa 5%. Điều này chứng tỏ sự biến thiên của giá dầu, cung tiền và lãi suất ảnh hưởng đến sự biến động của chỉ số giá chứng khoán VNI. Như vậy, kết quả nghiên cứu ở đây cũng gần như trùng khớp với kiểm định của mô hình sau khi hiệu chỉnh sai số theo mô hình ECM. 5. Kết luận Kết quả phân tích đã chỉ ra rằng, trong dài hạn, VNI chịu tác động ngược chiều của: giá vàng SJC và tỷ giá hối đoái. Điều này trùng với kết quả nghiên cứu của (Hanif & Bhatti, 2019), (Akbar et al., 2019). Giá dầu, cung tiền và lãi suất có tác động cùng chiều với chỉ số giá chứng khoán, phù hợp với TTCK tại Jordanian and Turkey (Tursoy & Faisal, 2017), (Mohamed & Ahmed, 2014). Trong ngắn hạn, VNI có mối quan hệ cùng chiều với độ biến thiên của giá dầu, và mối quan hệ ngược chiều với độ biến thiên của lãi suất. Kiểm định nhân quả Granger cũng cho thấy giá dầu, cung tiền và lãi suất là nguyên nhân gây ra sự biến động của chỉ số giá chứng khoán VNI. Tuy nhiên, việc kiểm định mô hình hiệu chỉnh sai số chỉ ra rằng việc tốc độ điều chỉnh từ ngắn hạn về cân bằng dài hạn là rất chậm sau các cú sốc tác động. Phát hiện của nghiên cứu được tóm lược bởi một số ý chính sau : 1) Thêm vào biến giá dầu thế giới vào mô hình các nhân tố vĩ mô ảnh hưởng tới chỉ số giá chứng khoán. Bổ sung nghiên cứu của (Hussainey & Khanh Ngoc, 2009), (Vinh, 2014). 12/2019 KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 56 2) Xem xét giá vàng SJC tại Việt Nam như một biến độc lập, đây là một biến khá quan trọng tác động đến tâm lý các nhà đầu tư khi đầu tư vào TTCK Việt Nam. Tuy nhiên cho đến nay chưa có các nghiên cứu sâu về giá vàng tác động đến chỉ số giá chứng khoán VNI. 3) Để mở rộng phạm vi nghiên cứu tương lai, ta có thể sử dụng các nhân tố tác động khác ví dụ giá vàng thế giới, chỉ số giá chứng khoán nổi tiếng trên thế giới như Dow Jones, Nikkei 225, ShangHai Composite Index, Ngoài ra còn có các nhân tố vĩ mô xuất phát từ chính bản thân công ty như lợi nhuận trên mỗi cổ phần, tác động mùa vụ, hoặc hiện tượng bầy đàn trên TTCK Việt Nam. TÀI LIỆU THAM KHẢO [1]. Akbar, M. I., Rauf, A., & Chaudhry, A. F. (2019). An Empirical relationship between Macroeconomic Indicators and Pakistan An Empirical relationship between Macroeconomic Indicators and Pakistan Stock Market : 1992- 2012. (July 2018). [2]. Chittedi, K. R. (2012). Do Oil Prices Matters for Indian Stock Markets ? An Empirical Analysis. 2(1), 2–10. [3]. Do, G. Q., Mcaleer, M., & Sriboonchitta, S. (2009). Volume 29 , Issue 2 Effects of international gold market on stock exchange volatility : evidence from asean emerging stock markets. 29(2), 599–610. [4]. Francisco, J., Ana, E., & Alberto, C. (2019). MACROECONOMIC VARIABLES AND STOCK MARKETS: AN INTERNATIONAL STUDY. 13. [5]. Gokmenoglu, K. K. (2015). The Interactions among Gold , Oil , and Stock Market : Evidence from S & P500. Procedia Economics and Finance, 25(May), 478–488. https://doi.org/10.1016/S2212- 5671(15)00760-1 [6]. González, M., (gonsan@ceu.es), University, C. S. P., Nave, J., (juan.nave@uclm.es), Mancha, U. C. La, Herrera, U. C. C. (2019). Macroeconomic Determinants of Stock Market Development. Journal of Applied Economics, 2(1), 29–59. https://doi.org/10.1080/15140326.1999. 12040532 [7]. Hanif, M., & Bhatti, A. A. (2019). Causality among Stock Market and Macroeconomic Factors: A Comparison of Conventional and Islamic Stocks. Journal of Islamic Business and Management (JIBM), 8(2), 1–23. https://doi.org/10.26501/jibm/2018.080 2-006 [8]. Hussainey, K., & Khanh Ngoc, L. (2009). The impact of macroeconomic indicators on Vietnamese stock prices. Journal of Risk Finance, 10(4), 321– 332. https://doi.org/10.1108/1526594091098 0632 [9]. Kaur, H., & Singh, J. (2019). Impact of Selected Macroeconomic Variables on Indian Stock Market Index. IBMRD’s Journal of Management & Research, 8(1), 1. https://doi.org/10.17697/ibmrd/2019/v8 i1/142527 [10]. Kumar, P., & Narayan, S. (2010). Modelling the impact of oil prices on Vietnam ’ s stock prices. Applied KỶ YẾU HOẠT ĐỘNG KHOA HỌC & GIÁO DỤC TRƯỜNG ĐH KIẾN TRÚC ĐÀ NẴNG 12/2019 57 Energy, 87(1), 356–361. https://doi.org/10.1016/j.apenergy.2009 .05.037 [11]. Mishkin, F. S. (2004). The Economics of Money, Banking, and Financial Markets. [12]. Mohamed, I. A., & Ahmed, S. (2014). The Effects of Macroeconomic Variables on Stock Returns in the Jordanian Stock Market. Global Journal of Management and Business, 3(8), 087–093. https://doi.org/10.4038/suslj.v6i1.1689 [13]. Perera, K. L. ., & Silva, S. (2018). Macroeconomic Influence on the Stock Market : A Review Influence on the Stock Market : A Review heories on Macroeconomic Influence on Stock Market. (Icbm), 414–439. [14]. Peter Flaschel, Matthieu Charpe, Giorgos Galanis, C. R. P. and R. V. (2017). www.econstor.eu. [15]. Sadeghi, J. (2018). Dependence between the stock market Middle East. (August). [16]. Smith, G. (2001). T HE P RICE OF G OLD AND S TOCK P RICE I NDICES FOR. (November). [17]. Tursoy, T., & Faisal, F. (2017). The impact of gold and crude oil prices on stock market in Turkey : Empirical evidences from ARDL bounds test and combined cointegration. Resources Policy, (February), 0–1. https://doi.org/10.1016/j.resourpol.2017 .10.014 [18]. Vinh, V. X. (2014). An Empirical Investigation of Factors Affecting Stock Prices in Vietnam. 16(1), 74–89. [19]. Wei, Y., Qin, S., Li, X., Zhu, S., & Wei, G. (2019). PT. Finance Research Letters. https://doi.org/10.1016/j.frl.2019.03.02 8 [20]. Yang, E., Kim, S. H., Kim, M. H., & Ryu, D. (2018). Macroeconomic shocks and stock market returns: the case of Korea. Applied Economics, 50(7), 757– 773. https://doi.org/10.1080/00036846.2017. 1340574

File đính kèm:

phan_tich_su_bien_dong_cua_cac_nhan_to_vi_mo_tac_dong_den_th.pdf

phan_tich_su_bien_dong_cua_cac_nhan_to_vi_mo_tac_dong_den_th.pdf