Nhân tố ảnh hưởng đến mức độ công bố thông tin của doanh nghiệp nhà nước ở Việt Nam

Bài báo trình bày nghiên cứu các nhân tố ảnh hưởng đến mức độ CBTT của

DNNN ở Việt Nam. Tác giả đã xây dựng và kiểm định các nhân tố ảnh hưởng đến

mức độ CBTT của DNNN, bao gồm: Quy mô doanh nghiệp, Đòn bẩy tài chính, Khả

năng thanh khoản, Tỷ lệ ROE, Kiểm toán. Nghiên cứu sử dụng mô hình hồi quy

bình phương nhỏ nhất, thông qua phần mềm SPSS 20 phân tích dữ liệu nghiên

cứu của 152 DNNN. Kết quả cho thấy, Quy mô doanh nghiệp, Kiểm toán có quan

hệ thuận chiều với mức độ CBTT; Đòn bẩy tài chính, Khả năng thanh khoản, Tỷ lệ

ROE không ảnh hưởng tới mức độ CBTT của DNNN. Trên cơ sở kết quả nghiên cứu,

tác giả đưa ra một số khuyến nghị nhằm nâng cao CBTT trong các DNNN ở Việt

Nam.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Bạn đang xem tài liệu "Nhân tố ảnh hưởng đến mức độ công bố thông tin của doanh nghiệp nhà nước ở Việt Nam", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Nhân tố ảnh hưởng đến mức độ công bố thông tin của doanh nghiệp nhà nước ở Việt Nam

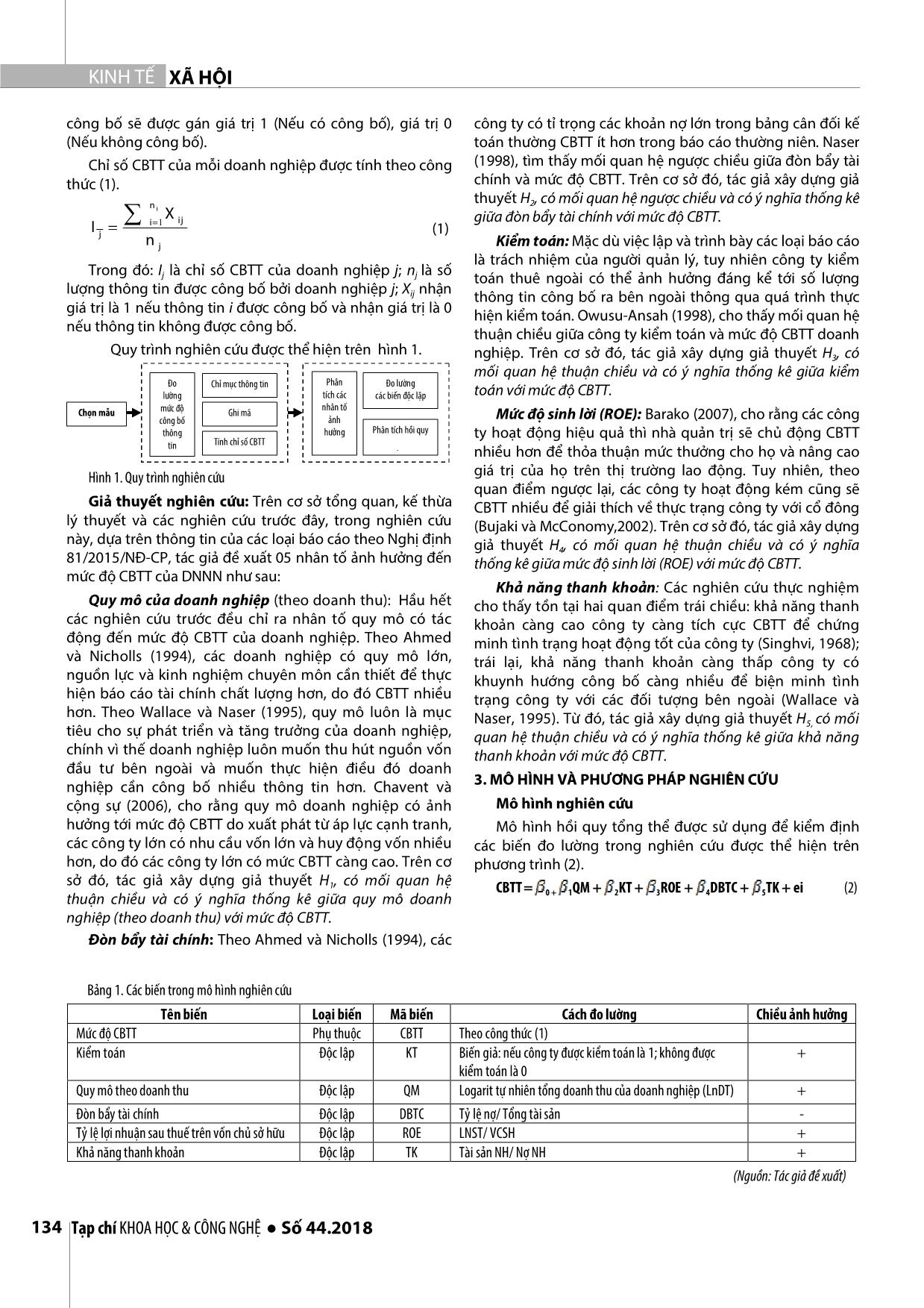

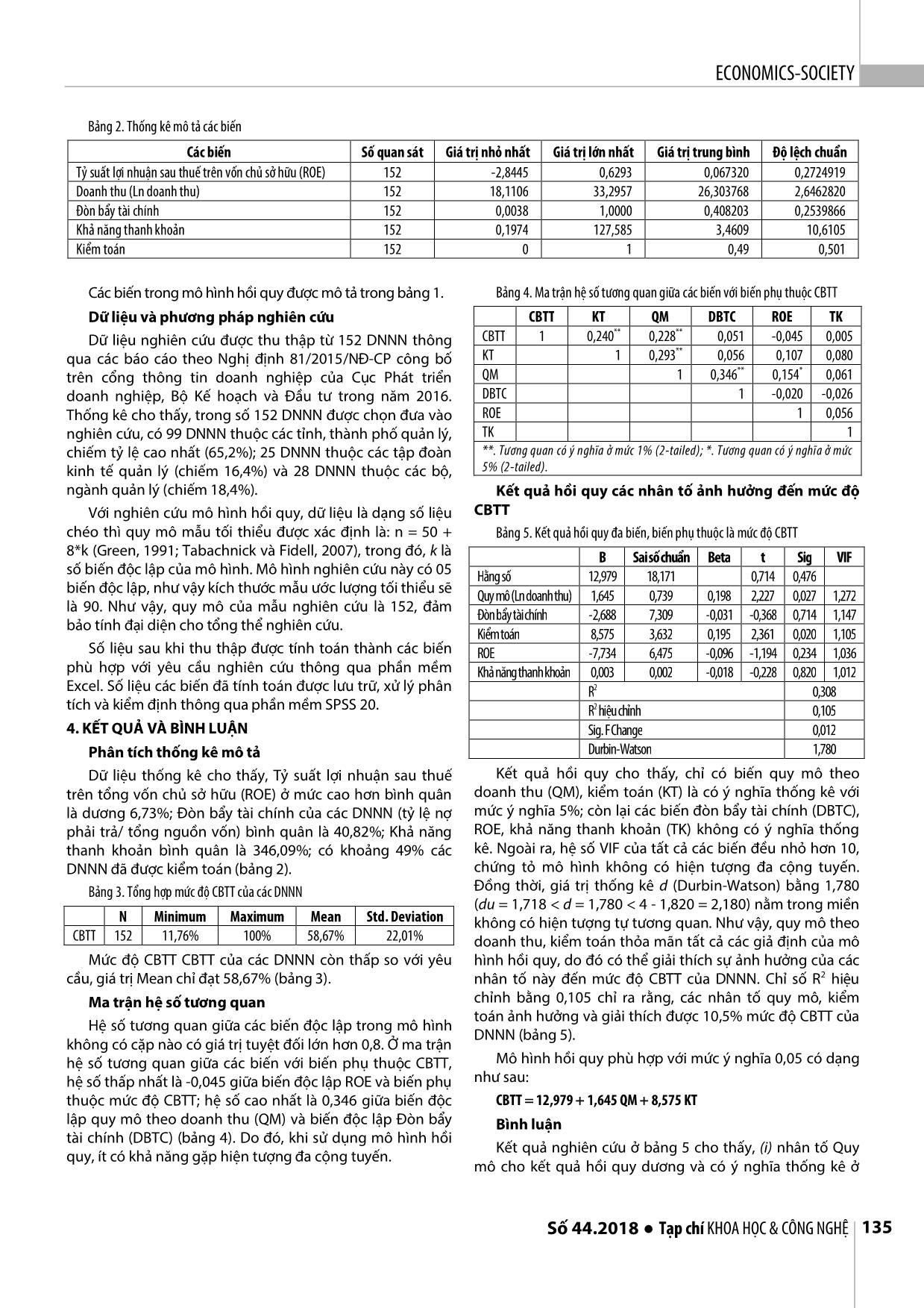

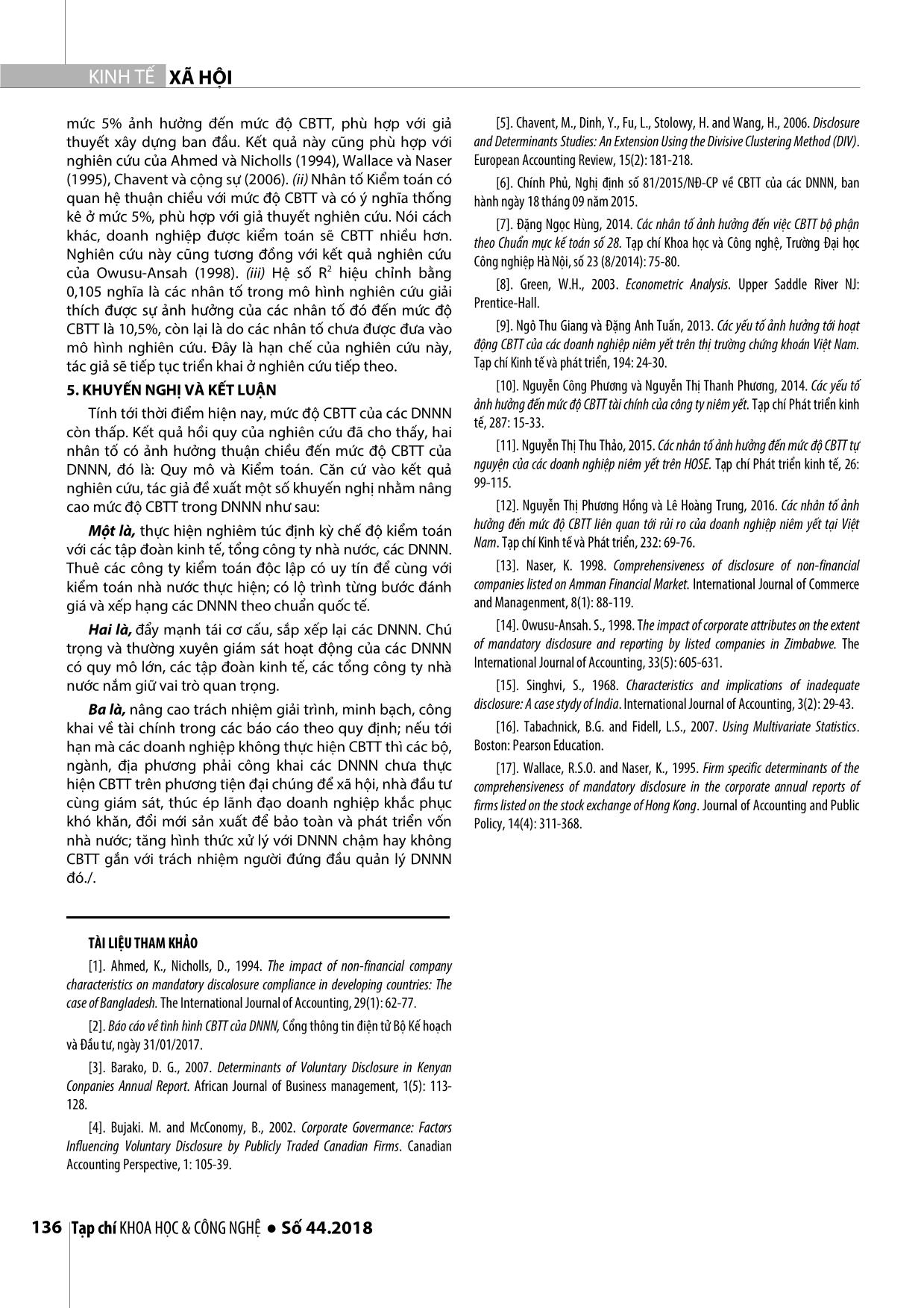

XÃ HỘI Tạp chí KHOA HỌC & CÔNG NGHỆ ● Số 44.2018 132 KINH TẾ NHÂN TỐ ẢNH HƯỞNG ĐẾN MỨC ĐỘ CÔNG BỐ THÔNG TIN CỦA DOANH NGHIỆP NHÀ NƯỚC Ở VIỆT NAM THE FACTORS INFLUENCING THE LEVEL OF INFORMATION DISCLOSURE BY STATE-OWNED ENTERPRISES IN VIETNAM Nguyễn Văn Linh1,*, Đặng Ngọc Hùng1 TÓM TẮT Bài báo trình bày nghiên cứu các nhân tố ảnh hưởng đến mức độ CBTT của DNNN ở Việt Nam. Tác giả đã xây dựng và kiểm định các nhân tố ảnh hưởng đến mức độ CBTT của DNNN, bao gồm: Quy mô doanh nghiệp, Đòn bẩy tài chính, Khả năng thanh khoản, Tỷ lệ ROE, Kiểm toán. Nghiên cứu sử dụng mô hình hồi quy bình phương nhỏ nhất, thông qua phần mềm SPSS 20 phân tích dữ liệu nghiên cứu của 152 DNNN. Kết quả cho thấy, Quy mô doanh nghiệp, Kiểm toán có quan hệ thuận chiều với mức độ CBTT; Đòn bẩy tài chính, Khả năng thanh khoản, Tỷ lệ ROE không ảnh hưởng tới mức độ CBTT của DNNN. Trên cơ sở kết quả nghiên cứu, tác giả đưa ra một số khuyến nghị nhằm nâng cao CBTT trong các DNNN ở Việt Nam. Từ khóa: CBTT; DNNN; phương pháp bình phương nhỏ nhất ABSTRACT This article explores factors influencing the level of information disclosure by SOEs in Vietnam. These factors has been developed and tested the level of information disclosure of SOEs including enterprise size, financial leverage, liquidity, the ROE and auditing. This study used the least squares regression model, applying SPSS 20 software to analyze data of 152 SOEs. The research results has indicated that the size of enterprises and auditing are positively correlated with the level of information disclosure; Financial leverage, liquidity, ROE do not affect the level of SOE disclosure. Based on the results of the study, some suggestions were made to improve information disclosure in SOEs in Vietnam. Keywords: information disclosure; SOEs; least square means 1Đại học Công nghiệp Hà Nội * E-mail: nguyenvanlinh.haui.edu@gmail.com Ngày nhận bài: 06/10/2017 Ngày nhận bài sửa sau phản biện: 01/12/2017 Ngày chấp nhận đăng: 26/02/2018 CHỮ VIẾT TẮT DNNN: Doanh nghiệp nhà nước (State-Owned Enterprises - SOEs) CBTT : Công bố thông tin ROE: Return On Equity (Lợi nhuận sau thuế trên vốn chủ sở hữu) 1. GIỚI THIỆU Các dự án kém hiệu quả, thua lỗ tới hàng ngàn tỷ đồng của các tập đoàn kinh tế, DNNN đã để lại hậu quả nặng nề cho nền kinh tế. Gần đây, dư luận lại đang nóng lên về những khuất tất, thiếu minh bạch thông tin từ thương vụ mua lại 95% cổ phần Công ty Cổ phần nghe nhìn toàn cầu (AVG) của Mobifone. Đây là ví dụ điển hình cho việc thiếu minh bạch thông tin của DNNN dẫn tới thất thoát vốn nhà nước, các dự án kém hiệu quả, thua lỗ liên tục và có dấu hiệu tham nhũng, lợi ích nhóm. Việc minh bạch hóa và công bố công khai thông tin về hoạt động DNNN là cơ sở để nhà nước giám sát việc sử dụng các nguồn lực, tránh gian lận, sử dụng không hiệu quả gây thất thoát lãng phí. Công khai thông tin các DNNN làm tăng tính minh bạch và công bằng xã hội, tạo lòng tin trong nhân dân vào việc sử dụng các nguồn lực của nhà nước. Minh bạch thông tin làm đẩy nhanh quá trình cổ phần hóa các DNNN và là điều kiện then chốt để thu hút đầu tư, tăng hiệu quả hoạt động, hướng tới phát triển bền vững. Để tăng cường tính minh bạch thông tin của DNNN, Chính phủ đã có nhiều biện pháp chỉ đạo quyết liệt trong thời gian qua, điển hình là việc ban hành Nghị định số 81/2015/NĐ-CP ngày 18/09/2015 quy định về CBTT của DNNN. Mặc dù Nghị định 81/2015/NĐ-CP đã có hiệu lực thi hành từ ngày 05/11/2015 nhưng trên thực tế, việc CBTT còn chậm về thời gian và mức độ CBTT còn thấp, không đầy đủ. Tính đến ngày 31/12/2016 theo báo cáo của Bộ Kế hoạch và Đầu tư, chỉ có 241/432 DNNN, chiếm 55,8% gửi báo cáo thực hiện CBTT trên cổng thông tin doanh nghiệp. Các doanh nghiệp chưa thực hiện CBTT thuộc lĩnh vực thủy nông, thủy lợi, các công ty nông nghiệp, lâm nghiệp, xổ số kiến thiết tại các địa phương. Trong số 41 tập đoàn kinh tế, tổng công ty phải CBTT thì hầu hết đã công bố nhưng chưa đầy đủ, chỉ có 02 doanh nghiệp là Tập đoàn Bưu chính viễn thông Việt Nam và Tổng công ty Xây dựng số 1 là thực hiện CBTT đầy đủ1. Nghiên cứu các nhân tố ảnh hưởng và mức độ ảnh hưởng đến CBTT của doanh nghiệp là chủ đề thu hút được nhiều sự quan tâm của các nhà nghiên cứu cũng như những nhà chuyên môn, nhà hoạch định chính sách. 1 Báo cáo về tình hình CBTT của DNNN, Cổng thông tin điện tử Bộ Kế hoạch và Đầu tư, ngày 31/01/2017 ECONOMICS-SOCIETY Số 44.2018 ● Tạp chí KHOA HỌC & CÔNG NGHỆ 133 Trên thế giới, nghiên cứu về CBTT bắt đầu từ khoảng hai thập niên trước, như: Ahmed và Nicholls (1994), nghiên cứu CBTT của các công ty phi tài chính tại Bangladesh; Wallace và Naser (1995), nghiên cứu các yếu tố ảnh hưởng tới CBTT bắt buộc trong báo cáo hàng năm của các công ty niêm yết trên sàn chứng khoán Hồng Kông; Naser (1998), nghiên cứu về CBTT của các doanh nghiệp phi tài chính niêm yết trên thị tr ... đầu tư. Bảy chỉ mục thông tin, gồm: Hoạt động; Tài chính; Chiến lược; Kế hoạch sản xuất kinh doanh; Kế hoạch sắp xếp đổi mới; Đánh giá hiệu quả; Quỹ lương, thưởng. Sử dụng phương pháp đo lường không trọng số dựa vào thang chuẩn, các mục thông tin được XÃ HỘI Tạp chí KHOA HỌC & CÔNG NGHỆ ● Số 44.2018 134 KINH TẾ công bố sẽ được gán giá trị 1 (Nếu có công bố), giá trị 0 (Nếu không công bố). Chỉ số CBTT của mỗi doanh nghiệp được tính theo công thức (1). 1 in iji j j X I n (1) Trong đó: Ij là chỉ số CBTT của doanh nghiệp j; nj là số lượng thông tin được công bố bởi doanh nghiệp j; Xij nhận giá trị là 1 nếu thông tin i được công bố và nhận giá trị là 0 nếu thông tin không được công bố. Quy trình nghiên cứu được thể hiện trên hình 1. Chọn mẫu Chỉ mục thông tin Đo lường mức độ công bố thông tin Ghi mã Tính chỉ số CBTT Đo lường các biến độc lập Phân tích các nhân tố ảnh hưởng Phân tích hồi quy và kiểm định Hình 1. Quy trình nghiên cứu Giả thuyết nghiên cứu: Trên cơ sở tổng quan, kế thừa lý thuyết và các nghiên cứu trước đây, trong nghiên cứu này, dựa trên thông tin của các loại báo cáo theo Nghị định 81/2015/NĐ-CP, tác giả đề xuất 05 nhân tố ảnh hưởng đến mức độ CBTT của DNNN như sau: Quy mô của doanh nghiệp (theo doanh thu): Hầu hết các nghiên cứu trước đều chỉ ra nhân tố quy mô có tác động đến mức độ CBTT của doanh nghiệp. Theo Ahmed và Nicholls (1994), các doanh nghiệp có quy mô lớn, nguồn lực và kinh nghiệm chuyên môn cần thiết để thực hiện báo cáo tài chính chất lượng hơn, do đó CBTT nhiều hơn. Theo Wallace và Naser (1995), quy mô luôn là mục tiêu cho sự phát triển và tăng trưởng của doanh nghiệp, chính vì thế doanh nghiệp luôn muốn thu hút nguồn vốn đầu tư bên ngoài và muốn thực hiện điều đó doanh nghiệp cần công bố nhiều thông tin hơn. Chavent và cộng sự (2006), cho rằng quy mô doanh nghiệp có ảnh hưởng tới mức độ CBTT do xuất phát từ áp lực cạnh tranh, các công ty lớn có nhu cầu vốn lớn và huy động vốn nhiều hơn, do đó các công ty lớn có mức CBTT càng cao. Trên cơ sở đó, tác giả xây dựng giả thuyết H1, có mối quan hệ thuận chiều và có ý nghĩa thống kê giữa quy mô doanh nghiệp (theo doanh thu) với mức độ CBTT. Đòn bẩy tài chính: Theo Ahmed và Nicholls (1994), các công ty có tỉ trọng các khoản nợ lớn trong bảng cân đối kế toán thường CBTT ít hơn trong báo cáo thường niên. Naser (1998), tìm thấy mối quan hệ ngược chiều giữa đòn bẩy tài chính và mức độ CBTT. Trên cơ sở đó, tác giả xây dựng giả thuyết H2, có mối quan hệ ngược chiều và có ý nghĩa thống kê giữa đòn bẩy tài chính với mức độ CBTT. Kiểm toán: Mặc dù việc lập và trình bày các loại báo cáo là trách nhiệm của người quản lý, tuy nhiên công ty kiểm toán thuê ngoài có thể ảnh hưởng đáng kể tới số lượng thông tin công bố ra bên ngoài thông qua quá trình thực hiện kiểm toán. Owusu-Ansah (1998), cho thấy mối quan hệ thuận chiều giữa công ty kiểm toán và mức độ CBTT doanh nghiệp. Trên cơ sở đó, tác giả xây dựng giả thuyết H3, có mối quan hệ thuận chiều và có ý nghĩa thống kê giữa kiểm toán với mức độ CBTT. Mức độ sinh lời (ROE): Barako (2007), cho rằng các công ty hoạt động hiệu quả thì nhà quản trị sẽ chủ động CBTT nhiều hơn để thỏa thuận mức thưởng cho họ và nâng cao giá trị của họ trên thị trường lao động. Tuy nhiên, theo quan điểm ngược lại, các công ty hoạt động kém cũng sẽ CBTT nhiều để giải thích về thực trạng công ty với cổ đông (Bujaki và McConomy,2002). Trên cơ sở đó, tác giả xây dựng giả thuyết H4, có mối quan hệ thuận chiều và có ý nghĩa thống kê giữa mức độ sinh lời (ROE) với mức độ CBTT. Khả năng thanh khoản: Các nghiên cứu thực nghiệm cho thấy tồn tại hai quan điểm trái chiều: khả năng thanh khoản càng cao công ty càng tích cực CBTT để chứng minh tình trạng hoạt động tốt của công ty (Singhvi, 1968); trái lại, khả năng thanh khoản càng thấp công ty có khuynh hướng công bố càng nhiều để biện minh tình trạng công ty với các đối tượng bên ngoài (Wallace và Naser, 1995). Từ đó, tác giả xây dựng giả thuyết H5, có mối quan hệ thuận chiều và có ý nghĩa thống kê giữa khả năng thanh khoản với mức độ CBTT. 3. MÔ HÌNH VÀ PHƯƠNG PHÁP NGHIÊN CỨU Mô hình nghiên cứu Mô hình hồi quy tổng thể được sử dụng để kiểm định các biến đo lường trong nghiên cứu được thể hiện trên phương trình (2). CBTT = 0 + 1QM + 2KT + 3ROE + 4DBTC + 5TK + ei (2) Bảng 1. Các biến trong mô hình nghiên cứu Tên biến Loại biến Mã biến Cách đo lường Chiều ảnh hưởng Mức độ CBTT Phụ thuộc CBTT Theo công thức (1) Kiểm toán Độc lập KT Biến giả: nếu công ty được kiểm toán là 1; không được kiểm toán là 0 + Quy mô theo doanh thu Độc lập QM Logarit tự nhiên tổng doanh thu của doanh nghiệp (LnDT) + Đòn bẩy tài chính Độc lập DBTC Tỷ lệ nợ/ Tổng tài sản - Tỷ lệ lợi nhuận sau thuế trên vốn chủ sở hữu Độc lập ROE LNST/ VCSH + Khả năng thanh khoản Độc lập TK Tài sản NH/ Nợ NH + (Nguồn: Tác giả đề xuất) ECONOMICS-SOCIETY Số 44.2018 ● Tạp chí KHOA HỌC & CÔNG NGHỆ 135 Các biến trong mô hình hồi quy được mô tả trong bảng 1. Dữ liệu và phương pháp nghiên cứu Dữ liệu nghiên cứu được thu thập từ 152 DNNN thông qua các báo cáo theo Nghị định 81/2015/NĐ-CP công bố trên cổng thông tin doanh nghiệp của Cục Phát triển doanh nghiệp, Bộ Kế hoạch và Đầu tư trong năm 2016. Thống kê cho thấy, trong số 152 DNNN được chọn đưa vào nghiên cứu, có 99 DNNN thuộc các tỉnh, thành phố quản lý, chiếm tỷ lệ cao nhất (65,2%); 25 DNNN thuộc các tập đoàn kinh tế quản lý (chiếm 16,4%) và 28 DNNN thuộc các bộ, ngành quản lý (chiếm 18,4%). Với nghiên cứu mô hình hồi quy, dữ liệu là dạng số liệu chéo thì quy mô mẫu tối thiểu được xác định là: n = 50 + 8*k (Green, 1991; Tabachnick và Fidell, 2007), trong đó, k là số biến độc lập của mô hình. Mô hình nghiên cứu này có 05 biến độc lập, như vậy kích thước mẫu ước lượng tối thiểu sẽ là 90. Như vậy, quy mô của mẫu nghiên cứu là 152, đảm bảo tính đại diện cho tổng thể nghiên cứu. Số liệu sau khi thu thập được tính toán thành các biến phù hợp với yêu cầu nghiên cứu thông qua phần mềm Excel. Số liệu các biến đã tính toán được lưu trữ, xử lý phân tích và kiểm định thông qua phần mềm SPSS 20. 4. KẾT QUẢ VÀ BÌNH LUẬN Phân tích thống kê mô tả Dữ liệu thống kê cho thấy, Tỷ suất lợi nhuận sau thuế trên tổng vốn chủ sở hữu (ROE) ở mức cao hơn bình quân là dương 6,73%; Đòn bẩy tài chính của các DNNN (tỷ lệ nợ phải trả/ tổng nguồn vốn) bình quân là 40,82%; Khả năng thanh khoản bình quân là 346,09%; có khoảng 49% các DNNN đã được kiểm toán (bảng 2). Bảng 3. Tổng hợp mức độ CBTT của các DNNN N Minimum Maximum Mean Std. Deviation CBTT 152 11,76% 100% 58,67% 22,01% Mức độ CBTT CBTT của các DNNN còn thấp so với yêu cầu, giá trị Mean chỉ đạt 58,67% (bảng 3). Ma trận hệ số tương quan Hệ số tương quan giữa các biến độc lập trong mô hình không có cặp nào có giá trị tuyệt đối lớn hơn 0,8. Ở ma trận hệ số tương quan giữa các biến với biến phụ thuộc CBTT, hệ số thấp nhất là -0,045 giữa biến độc lập ROE và biến phụ thuộc mức độ CBTT; hệ số cao nhất là 0,346 giữa biến độc lập quy mô theo doanh thu (QM) và biến độc lập Đòn bẩy tài chính (DBTC) (bảng 4). Do đó, khi sử dụng mô hình hồi quy, ít có khả năng gặp hiện tượng đa cộng tuyến. Bảng 4. Ma trận hệ số tương quan giữa các biến với biến phụ thuộc CBTT CBTT KT QM DBTC ROE TK CBTT 1 0,240** 0,228** 0,051 -0,045 0,005 KT 1 0,293** 0,056 0,107 0,080 QM 1 0,346** 0,154* 0,061 DBTC 1 -0,020 -0,026 ROE 1 0,056 TK 1 **. Tương quan có ý nghĩa ở mức 1% (2-tailed); *. Tương quan có ý nghĩa ở mức 5% (2-tailed). Kết quả hồi quy các nhân tố ảnh hưởng đến mức độ CBTT Bảng 5. Kết quả hồi quy đa biến, biến phụ thuộc là mức độ CBTT B Sai số chuẩn Beta t Sig VIF Hằng số 12,979 18,171 0,714 0,476 Quy mô (Ln doanh thu) 1,645 0,739 0,198 2,227 0,027 1,272 Đòn bẩy tài chính -2,688 7,309 -0,031 -0,368 0,714 1,147 Kiểm toán 8,575 3,632 0,195 2,361 0,020 1,105 ROE -7,734 6,475 -0,096 -1,194 0,234 1,036 Khả năng thanh khoản 0,003 0,002 -0,018 -0,228 0,820 1,012 R2 0,308 R2 hiệu chỉnh 0,105 Sig. F Change 0,012 Durbin-Watson 1,780 Kết quả hồi quy cho thấy, chỉ có biến quy mô theo doanh thu (QM), kiểm toán (KT) là có ý nghĩa thống kê với mức ý nghĩa 5%; còn lại các biến đòn bẩy tài chính (DBTC), ROE, khả năng thanh khoản (TK) không có ý nghĩa thống kê. Ngoài ra, hệ số VIF của tất cả các biến đều nhỏ hơn 10, chứng tỏ mô hình không có hiện tượng đa cộng tuyến. Đồng thời, giá trị thống kê d (Durbin-Watson) bằng 1,780 (du = 1,718 < d = 1,780 < 4 - 1,820 = 2,180) nằm trong miền không có hiện tượng tự tương quan. Như vậy, quy mô theo doanh thu, kiểm toán thỏa mãn tất cả các giả định của mô hình hồi quy, do đó có thể giải thích sự ảnh hưởng của các nhân tố này đến mức độ CBTT của DNNN. Chỉ số R2 hiệu chỉnh bằng 0,105 chỉ ra rằng, các nhân tố quy mô, kiểm toán ảnh hưởng và giải thích được 10,5% mức độ CBTT của DNNN (bảng 5). Mô hình hồi quy phù hợp với mức ý nghĩa 0,05 có dạng như sau: CBTT = 12,979 + 1,645 QM + 8,575 KT Bình luận Kết quả nghiên cứu ở bảng 5 cho thấy, (i) nhân tố Quy mô cho kết quả hồi quy dương và có ý nghĩa thống kê ở Bảng 2. Thống kê mô tả các biến Các biến Số quan sát Giá trị nhỏ nhất Giá trị lớn nhất Giá trị trung bình Độ lệch chuẩn Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) 152 -2,8445 0,6293 0,067320 0,2724919 Doanh thu (Ln doanh thu) 152 18,1106 33,2957 26,303768 2,6462820 Đòn bẩy tài chính 152 0,0038 1,0000 0,408203 0,2539866 Khả năng thanh khoản 152 0,1974 127,585 3,4609 10,6105 Kiểm toán 152 0 1 0,49 0,501 XÃ HỘI Tạp chí KHOA HỌC & CÔNG NGHỆ ● Số 44.2018 136 KINH TẾ mức 5% ảnh hưởng đến mức độ CBTT, phù hợp với giả thuyết xây dựng ban đầu. Kết quả này cũng phù hợp với nghiên cứu của Ahmed và Nicholls (1994), Wallace và Naser (1995), Chavent và cộng sự (2006). (ii) Nhân tố Kiểm toán có quan hệ thuận chiều với mức độ CBTT và có ý nghĩa thống kê ở mức 5%, phù hợp với giả thuyết nghiên cứu. Nói cách khác, doanh nghiệp được kiểm toán sẽ CBTT nhiều hơn. Nghiên cứu này cũng tương đồng với kết quả nghiên cứu của Owusu-Ansah (1998). (iii) Hệ số R2 hiệu chỉnh bằng 0,105 nghĩa là các nhân tố trong mô hình nghiên cứu giải thích được sự ảnh hưởng của các nhân tố đó đến mức độ CBTT là 10,5%, còn lại là do các nhân tố chưa được đưa vào mô hình nghiên cứu. Đây là hạn chế của nghiên cứu này, tác giả sẽ tiếp tục triển khai ở nghiên cứu tiếp theo. 5. KHUYẾN NGHỊ VÀ KẾT LUẬN Tính tới thời điểm hiện nay, mức độ CBTT của các DNNN còn thấp. Kết quả hồi quy của nghiên cứu đã cho thấy, hai nhân tố có ảnh hưởng thuận chiều đến mức độ CBTT của DNNN, đó là: Quy mô và Kiểm toán. Căn cứ vào kết quả nghiên cứu, tác giả đề xuất một số khuyến nghị nhằm nâng cao mức độ CBTT trong DNNN như sau: Một là, thực hiện nghiêm túc định kỳ chế độ kiểm toán với các tập đoàn kinh tế, tổng công ty nhà nước, các DNNN. Thuê các công ty kiểm toán độc lập có uy tín để cùng với kiểm toán nhà nước thực hiện; có lộ trình từng bước đánh giá và xếp hạng các DNNN theo chuẩn quốc tế. Hai là, đẩy mạnh tái cơ cấu, sắp xếp lại các DNNN. Chú trọng và thường xuyên giám sát hoạt động của các DNNN có quy mô lớn, các tập đoàn kinh tế, các tổng công ty nhà nước nắm giữ vai trò quan trọng. Ba là, nâng cao trách nhiệm giải trình, minh bạch, công khai về tài chính trong các báo cáo theo quy định; nếu tới hạn mà các doanh nghiệp không thực hiện CBTT thì các bộ, ngành, địa phương phải công khai các DNNN chưa thực hiện CBTT trên phương tiện đại chúng để xã hội, nhà đầu tư cùng giám sát, thúc ép lãnh đạo doanh nghiệp khắc phục khó khăn, đổi mới sản xuất để bảo toàn và phát triển vốn nhà nước; tăng hình thức xử lý với DNNN chậm hay không CBTT gắn với trách nhiệm người đứng đầu quản lý DNNN đó./. TÀI LIỆU THAM KHẢO [1]. Ahmed, K., Nicholls, D., 1994. The impact of non-financial company characteristics on mandatory discolosure compliance in developing countries: The case of Bangladesh. The International Journal of Accounting, 29(1): 62-77. [2]. Báo cáo về tình hình CBTT của DNNN, Cổng thông tin điện tử Bộ Kế hoạch và Đầu tư, ngày 31/01/2017. [3]. Barako, D. G., 2007. Determinants of Voluntary Disclosure in Kenyan Conpanies Annual Report. African Journal of Business management, 1(5): 113- 128. [4]. Bujaki. M. and McConomy, B., 2002. Corporate Govermance: Factors Influencing Voluntary Disclosure by Publicly Traded Canadian Firms. Canadian Accounting Perspective, 1: 105-39. [5]. Chavent, M., Dinh, Y., Fu, L., Stolowy, H. and Wang, H., 2006. Disclosure and Determinants Studies: An Extension Using the Divisive Clustering Method (DIV). European Accounting Review, 15(2): 181-218. [6]. Chính Phủ, Nghị định số 81/2015/NĐ-CP về CBTT của các DNNN, ban hành ngày 18 tháng 09 năm 2015. [7]. Đặng Ngọc Hùng, 2014. Các nhân tố ảnh hưởng đến việc CBTT bộ phận theo Chuẩn mực kế toán số 28. Tạp chí Khoa học và Công nghệ, Trường Đại học Công nghiệp Hà Nội, số 23 (8/2014): 75-80. [8]. Green, W.H., 2003. Econometric Analysis. Upper Saddle River NJ: Prentice-Hall. [9]. Ngô Thu Giang và Đặng Anh Tuấn, 2013. Các yếu tố ảnh hưởng tới hoạt động CBTT của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam. Tạp chí Kinh tế và phát triển, 194: 24-30. [10]. Nguyễn Công Phương và Nguyễn Thị Thanh Phương, 2014. Các yếu tố ảnh hưởng đến mức độ CBTT tài chính của công ty niêm yết. Tạp chí Phát triển kinh tế, 287: 15-33. [11]. Nguyễn Thị Thu Thảo, 2015. Các nhân tố ảnh hưởng đến mức độ CBTT tự nguyện của các doanh nghiệp niêm yết trên HOSE. Tạp chí Phát triển kinh tế, 26: 99-115. [12]. Nguyễn Thị Phương Hồng và Lê Hoàng Trung, 2016. Các nhân tố ảnh hưởng đến mức độ CBTT liên quan tới rủi ro của doanh nghiệp niêm yết tại Việt Nam. Tạp chí Kinh tế và Phát triển, 232: 69-76. [13]. Naser, K. 1998. Comprehensiveness of disclosure of non-financial companies listed on Amman Financial Market. International Journal of Commerce and Managenment, 8(1): 88-119. [14]. Owusu-Ansah. S., 1998. The impact of corporate attributes on the extent of mandatory disclosure and reporting by listed companies in Zimbabwe. The International Journal of Accounting, 33(5): 605-631. [15]. Singhvi, S., 1968. Characteristics and implications of inadequate disclosure: A case stydy of India. International Journal of Accounting, 3(2): 29-43. [16]. Tabachnick, B.G. and Fidell, L.S., 2007. Using Multivariate Statistics. Boston: Pearson Education. [17]. Wallace, R.S.O. and Naser, K., 1995. Firm specific determinants of the comprehensiveness of mandatory disclosure in the corporate annual reports of firms listed on the stock exchange of Hong Kong. Journal of Accounting and Public Policy, 14(4): 311-368.

File đính kèm:

nhan_to_anh_huong_den_muc_do_cong_bo_thong_tin_cua_doanh_ngh.pdf

nhan_to_anh_huong_den_muc_do_cong_bo_thong_tin_cua_doanh_ngh.pdf