Nghiên cứu nhân tố ảnh hưởng đến khả năng tiếp cận vốn trung dài hạn ngân hàng của doanh nghiệp nhỏ và vừa ở tỉnh Thừa Thiên Huế

Tiếp cận tài chính là một yếu tố quan trọng để các doanh nghiệp nhỏ và vừa (DNNVV) thành công

trong nỗ lực xây dựng năng lực sản xuất, cạnh tranh, tạo việc làm và góp phần xóa đói giảm nghèo ở các

nước đang phát triển. Mục tiêu chính của nghiên cứu này là tìm hiểu tác động của các yếu tố thuộc về công

ty và người quản lý/chủ sở hữu đến việc tiếp cận nguồn vốn vay trung dài hạn ngân hàng của các DNNVV

trên địa bàn tỉnh Thừa Thiên Huế. Sử dụng phân tích hồi quy Logistic từ dữ liệu của 110 DNNVV, kết quả

cho thấy quy mô doanh nghiệp, trình độ học vấn và đào tạo của chủ doanh nghiệp, ngành công nghiệp, thời

gian hoạt động và kế hoạch kinh doanh là những yếu tố ảnh hưởng đáng kể đến việc tiếp cận vốn trung dài

hạn ngân hàng của các DNNVV.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Nghiên cứu nhân tố ảnh hưởng đến khả năng tiếp cận vốn trung dài hạn ngân hàng của doanh nghiệp nhỏ và vừa ở tỉnh Thừa Thiên Huế

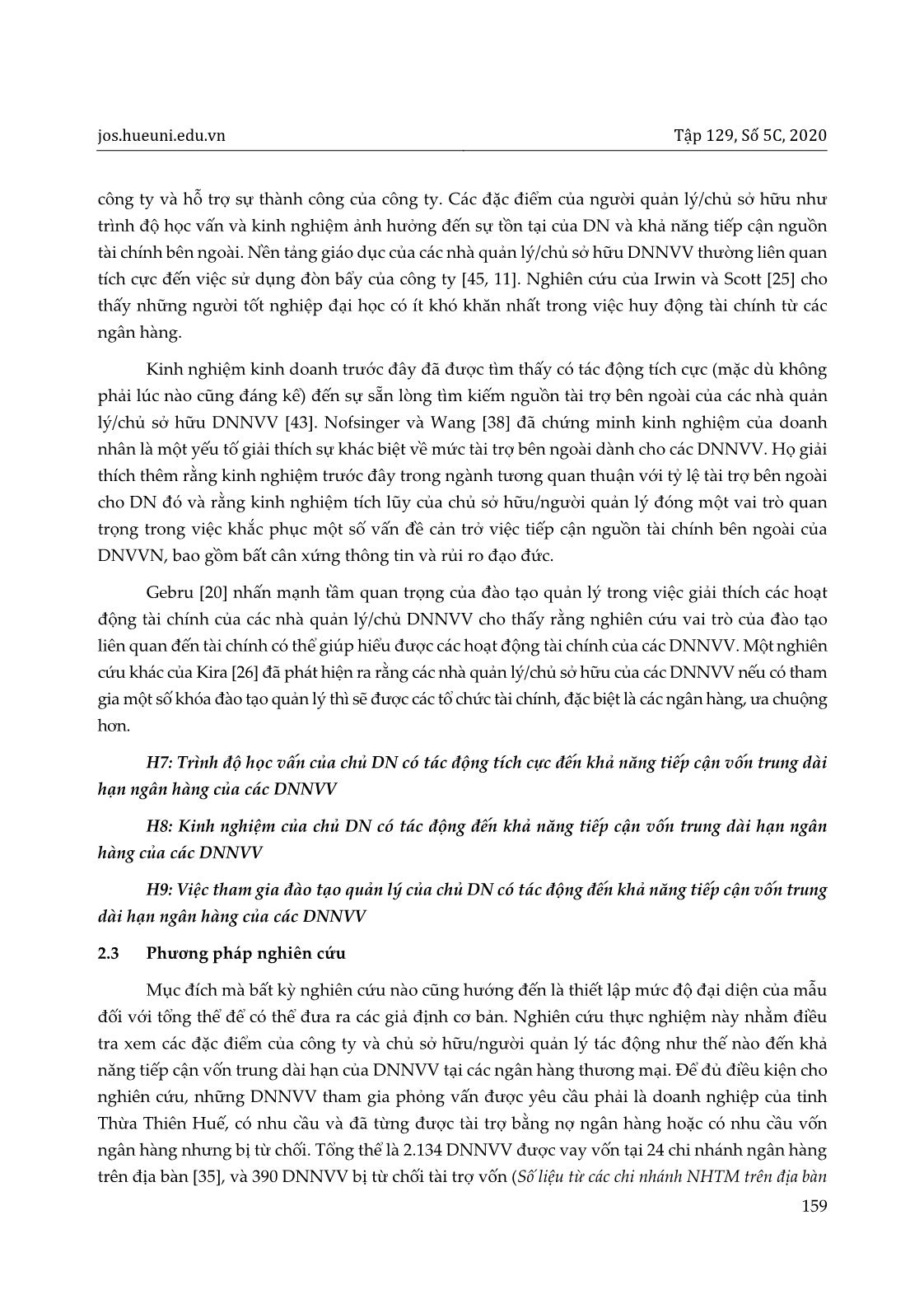

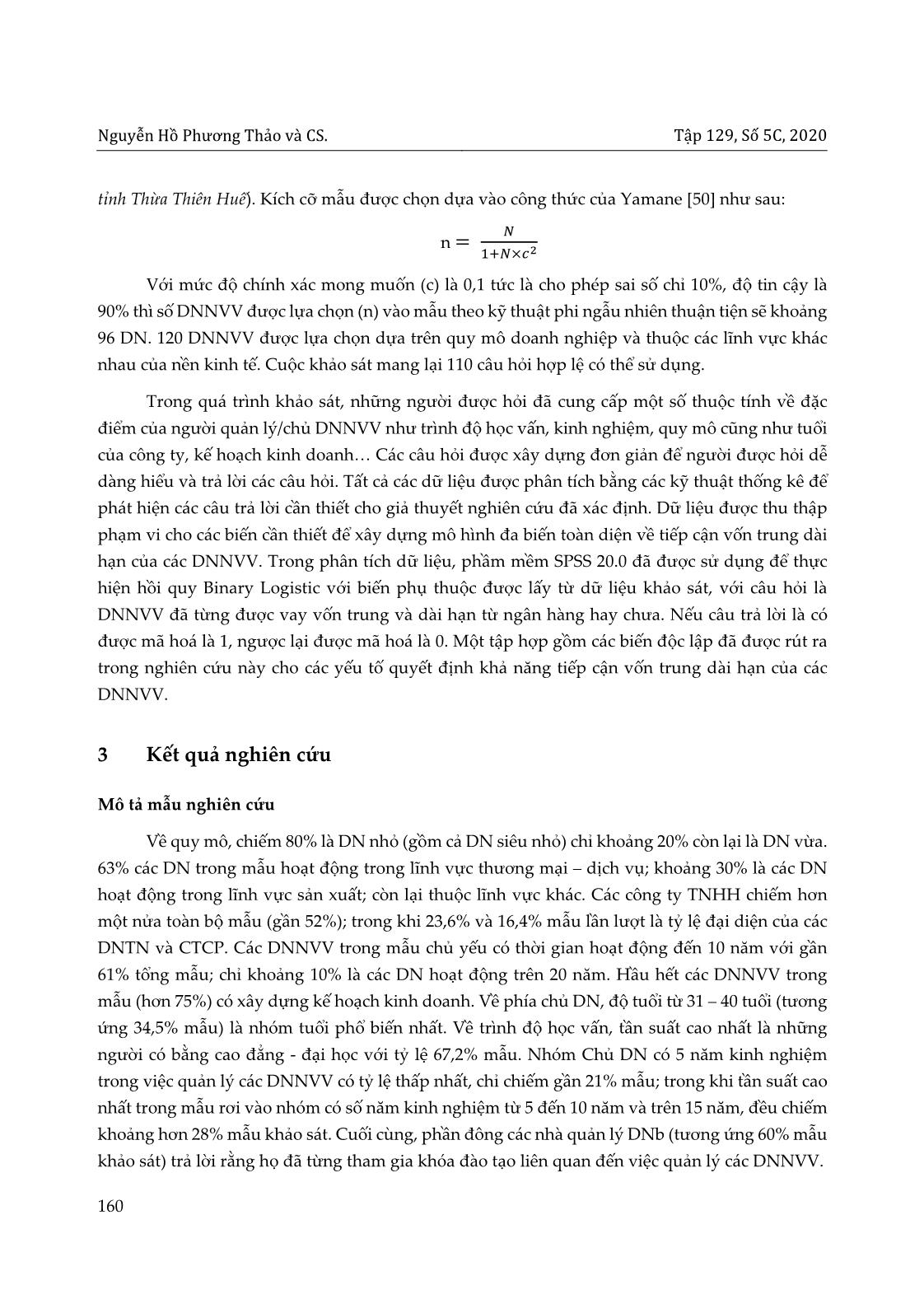

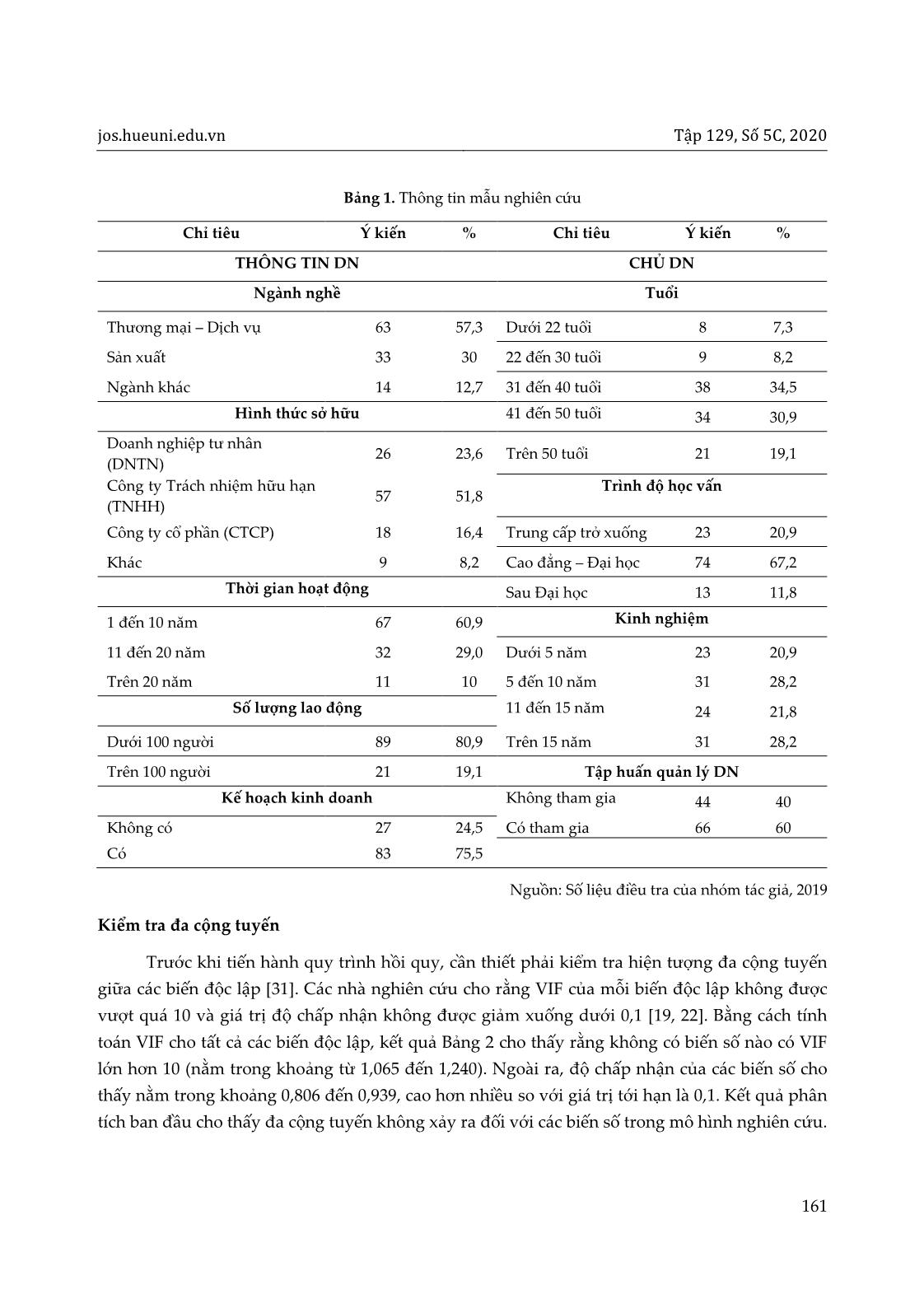

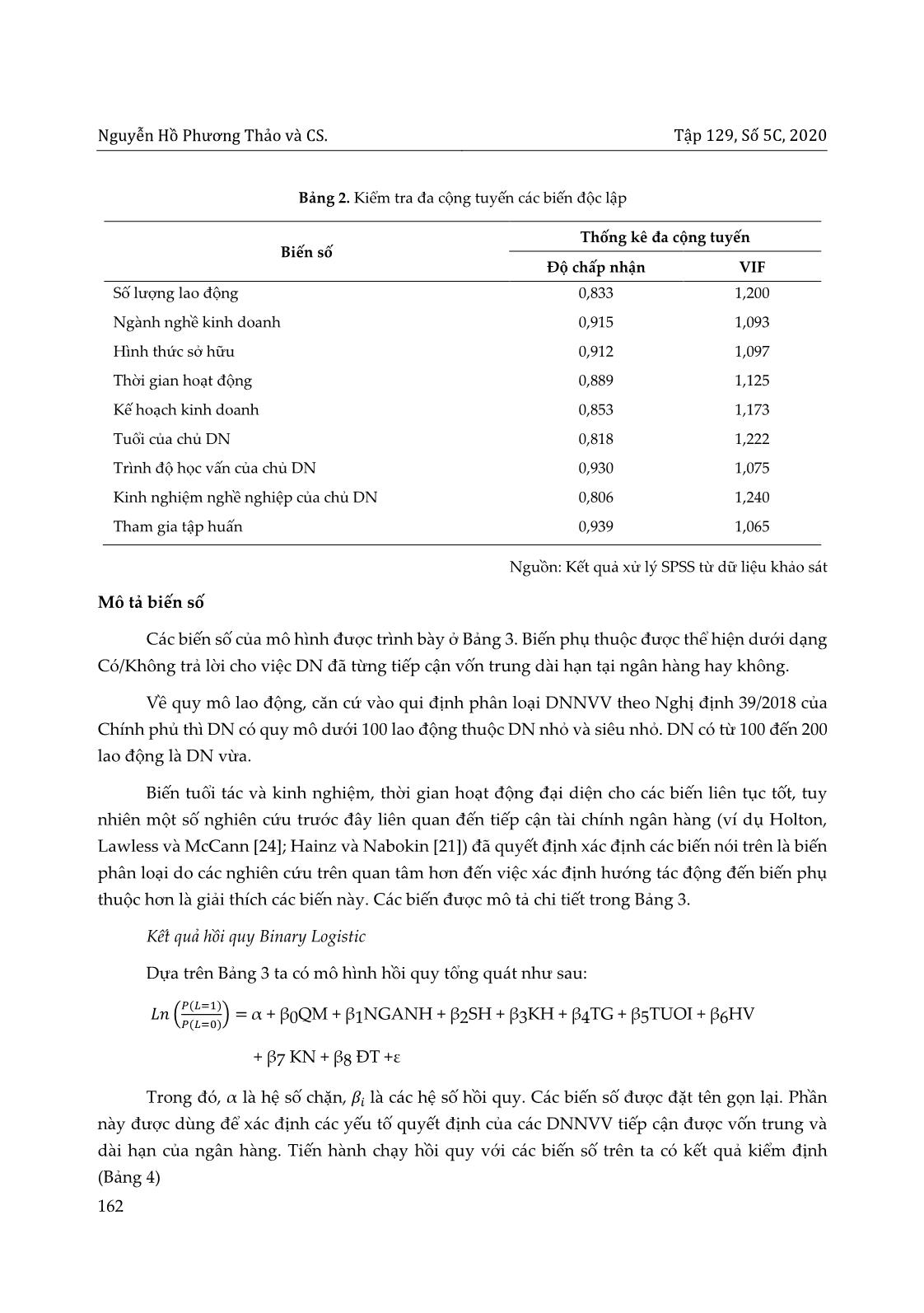

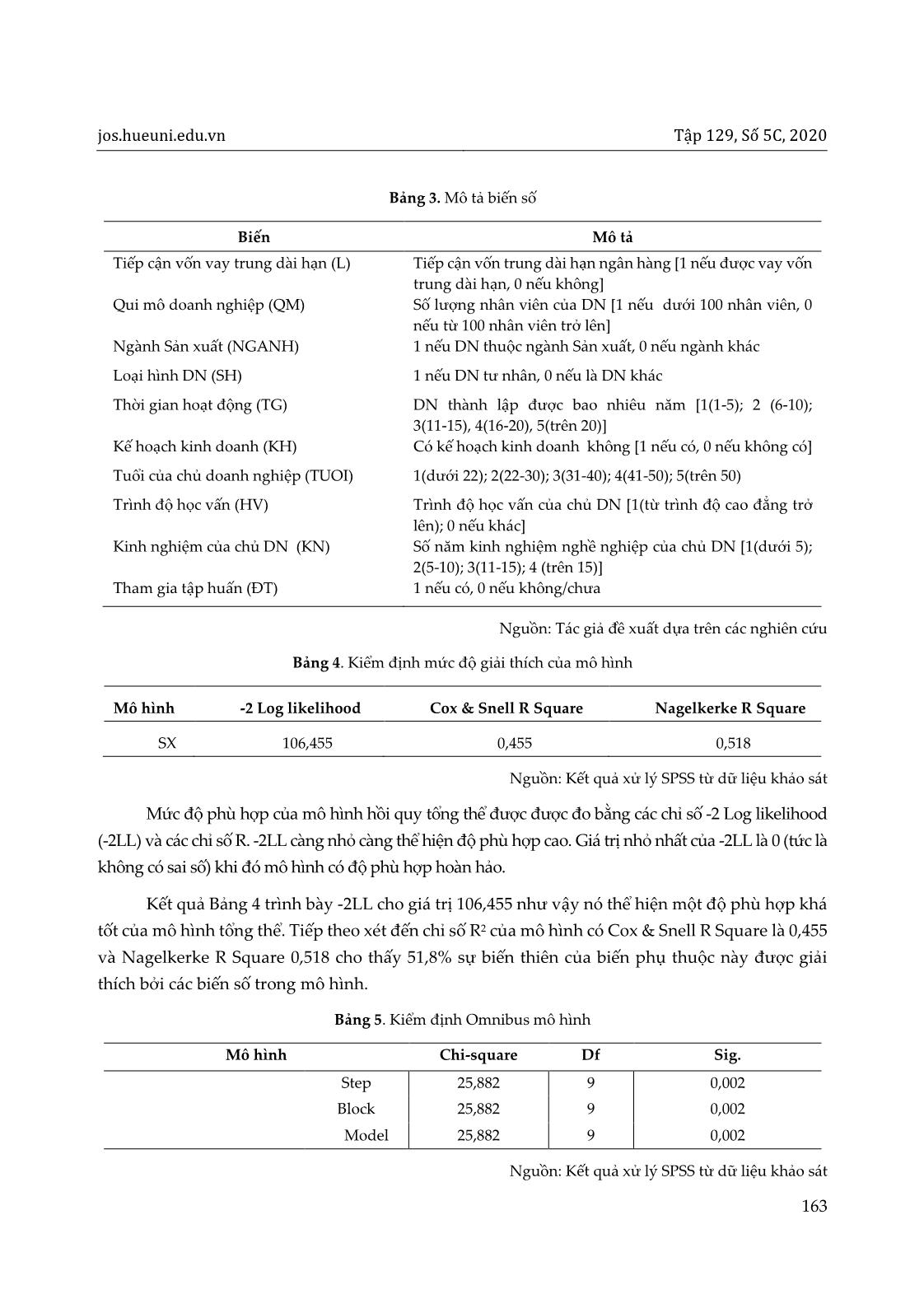

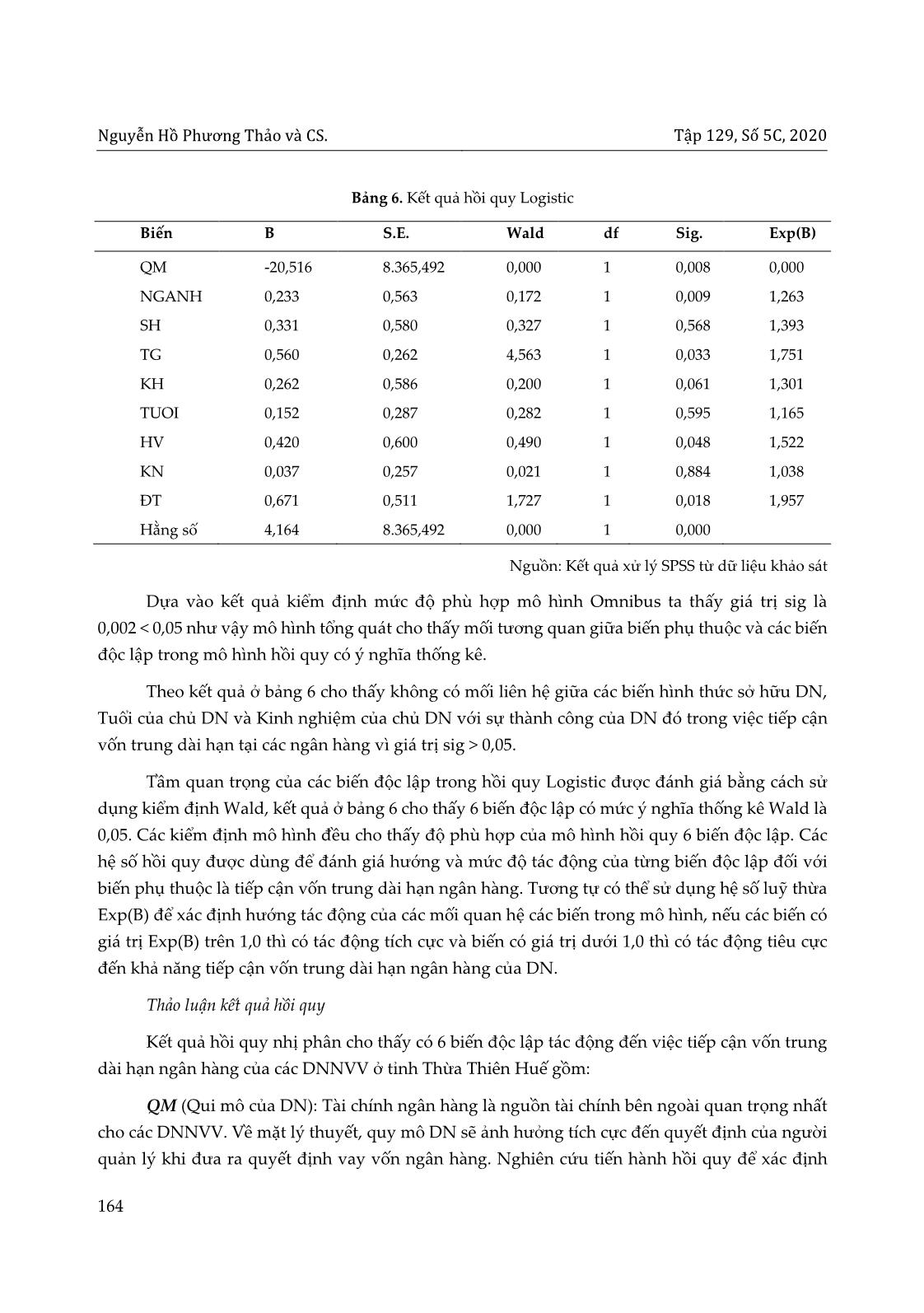

Tạp chí Khoa học Đại học Huế: Kinh tế và Phát triển pISSN: 2588-1205; eISSN: 2615-9716 Tập 129, Số 5C, 2020, Tr.155–174; DOI: 10.26459/hueunijed.v129i5C.5895 * Liên hệ: nhpthao@hce.edu.vn Nhận bài: 28-6-2020; Hoàn thành phản biện: 25-11-2020; Ngày nhận đăng: 25-12-2020 NGHIÊN CỨU NHÂN TỐ ẢNH HƯỞNG ĐẾN KHẢ NĂNG TIẾP CẬN VỐN TRUNG DÀI HẠN NGÂN HÀNG CỦA DOANH NGHIỆP NHỎ VÀ VỪA Ở TỈNH THỪA THIÊN HUẾ Nguyễn Hồ Phương Thảo1, *, Phạm Thị Hồng Quyên1, Lê Hoàng Anh1 Phạm Thị Thanh Xuân2 1 Trường Đại học Kinh tế, Đại học Huế, 99 Hồ Đắc Di, Huế, Viẹ ̂t Nam 2 Trường Đại học Tài chính – Marketing, 777 Nguyễn Kiệm, Phường 4, Phú Nhuận, TP. HCM, Việt Nam Tóm tắt: Tiếp cận tài chính là một yếu tố quan trọng để các doanh nghiệp nhỏ và vừa (DNNVV) thành công trong nỗ lực xây dựng năng lực sản xuất, cạnh tranh, tạo việc làm và góp phần xóa đói giảm nghèo ở các nước đang phát triển. Mục tiêu chính của nghiên cứu này là tìm hiểu tác động của các yếu tố thuộc về công ty và người quản lý/chủ sở hữu đến việc tiếp cận nguồn vốn vay trung dài hạn ngân hàng của các DNNVV trên địa bàn tỉnh Thừa Thiên Huế. Sử dụng phân tích hồi quy Logistic từ dữ liệu của 110 DNNVV, kết quả cho thấy quy mô doanh nghiệp, trình độ học vấn và đào tạo của chủ doanh nghiệp, ngành công nghiệp, thời gian hoạt động và kế hoạch kinh doanh là những yếu tố ảnh hưởng đáng kể đến việc tiếp cận vốn trung dài hạn ngân hàng của các DNNVV. Từ khoá: Doanh nghiệp nhỏ và vừa, tiếp cận vốn, vay ngân hàng trung dài hạn 1 Đặt vấn đề Theo một nghiên cứu chung của International Finance Corporation và McKinsey [33] ước tính tổng số DNNVV chính thức trên toàn cầu là 420 – 510 triệu, phần lớn các doanh nghiệp (DN) này thuộc các quốc qua đang phát triển. Những DN này đóng vai trò chủ yếu trong việc cung ứng việc làm cũng như tạo ra giá trị gia tăng cho các quốc gia. Nhận thức được tầm quan trọng của DNNVV, Ngân hàng thế giới đã dành ra 4,8 tỷ USD tài trợ cho 61 dự án tại hơn 47 nền kinh tế trên toàn thế giới tính đến tháng 1 năm 2018 [15]. Đối với các DNNVV, có hai nguồn tài chính bên ngoài chủ yếu quan trọng để tài trợ. Đầu tiên là tài trợ vốn chủ sở hữu được cung cấp dưới dạng vốn mạo hiểm và có sẵn cho các DN mới thành lập [16], thứ hai là các DN này phải đi vay nợ. Tuy nhiên, khả năng tiếp cận vốn vay rất hạn chế, đặc biệt là đối với các DNNVV do các yêu cầu khắt khe đối với việc cung cấp các khoản vay Enterprise Dev. Trong những năm qua các DNNVV ở tỉnh Thừa Thiên Huế đã có những đóng góp nhất định cho sự phát triển kinh tế tại địa phương. DNNVV chiếm đến 99,09% và đóng góp 1.309 tỷ đồng, chiếm 39,07% trong số thu ngân sách từ DN. Các DNNVV đã đóng góp khoảng 40% GDP Nguyễn Hồ Phương Thảo và CS. Tập 129, Số 5C, 2020 156 cho tỉnh, nộp ngân sách khoảng 30%, giải quyết được việc làm cho hơn 70.000 lao động [48]. Tuy đóng góp to lớn nhưng dư nợ cho vay của ngân hàng cho các DNNVV trên địa bàn tỉnh chỉ đạt 26,93% so với tổng dư nợ cho vay khách hàng, trong đó dư nợ trung dài hạn đạt mức 4.519 tỷ đồng, chỉ chiếm khoảng 40% tổng dư nợ cho vay DNNVV [35]. Theo Sở Kế hoạch đầu tư tỉnh Thừa Thiên Huế rất nhiều nhu cầu vốn của các các DNNVV chưa được tài trợ, đặc biệt là vốn trung dài hạn. Trọng tâm của nghiên cứu này là tìm hiểu các đặc điểm công ty và các nhà quản lý/chủ sở hữu liệu có liên quan đến việc các DNNVV tiếp cận được nợ trung dài hạn ngân hàng hay không, vì nợ là một trong những yếu tố quyết định hiệu quả kinh doanh. 2 Cơ sở lý thuyết và phương pháp nghiên cứu 2.1 Cơ sở lý thuyết Theo nghị định số 39/2018/NĐ-CP ngày 11 tháng 03 năm 2018 của Chính phủ có nêu rõ: “DNNVV là cơ sở kinh doanh đã đăng ký kinh doanh theo quy định pháp luật, được chia thành ba cấp: siêu nhỏ, nhỏ, vừa theo quy mô tổng nguồn vốn hoặc số lao động bình quân năm”. Nguồn vốn hay nguồn tài chính trung dài hạn là các yêu cầu về vốn trong thời gian trên 1 năm đến 10, 15, 20 năm hoặc có thể nhiều hơn tùy thuộc vào các yếu tố khác. Tiếp cận tài chính là việc sử dụng các loại hình dịch vụ tài chính của các cá nhân và DN [4;17]. Hay nói cách khác là tỷ lệ các cá nhân và DN đang sở hữu tài khoản tại một tổ chức tài chính, hoặc sử dụng các dịch vụ tài chính như thanh toán, tiết kiệm, vay vốn hay mua hợp đồng bảo hiểm của các tổ chức này cho các mục đích đầu tư, kinh doanh hay bảo hiểm cho các rủi ro tài chính phát sinh để gia tăng khối tài sản và quản lý rủi ro tài chính tốt hơn [17]. Các dịch vụ tài chính này phải được cung cấp bởi các tổ chức tài chính chính thức, an toàn và hiệu quả trong một môi trường pháp lý minh bạch. Từ các nghiên cứu trên, có thể hiểu tiếp cận vốn trung dài hạn là khả năng các DNNVV được sử dụng dịch vụ tín dụng của các ngân hàng có thời hạn trên 1 năm trở lên nhằm mục đích đầu tư, cải tiến công nghệ hoặc kinh doanh góp phần nâng cao hiệu quả hoạt động của DN. Liên q ... g phân tích tài chính và viết kế hoạch kinh doanh. Điều này có thể cho phép cải thiện triển vọng tín dụng cho các DN thiếu tài sản hữu hình để được cam kết là tài sản thế chấp nhằm đảm bảo an toàn vốn hoặc những DNNVV không có lịch sử tín dụng trước đó. – Các DNNVV có xu hướng thay đổi hoạt động kinh doanh liên tục, vòng đời hoạt động ngắn, điều này dẫn đến kết quả là các DN này không có thông tin cứng nên để đánh giá đầy đủ về uy tín của DN đòi hỏi ngân hàng phải phụ thuộc nhiều hơn vào thông tin mềm. Nghiên cứu về thị trường tài chính vi mô của Mozambique của Behr, Entzian and Guettler [6] là ví dụ cho thấy thông tin có sẵn về DNNVV trẻ bị hạn chế nhiều hơn so với các DN phát triển bền vững hơn do đó khó khăn hơn khi tiếp cận tài chính. Chính vì vậy mà DNNVV cần có khát vọng trong phát triển, đó chính là nguồn lực quan trọng để mang lại sự thành công trong tương lai đồng thời giúp cho việc thu thập hồ sơ của ngân hàng được dễ dàng và chính xác, từ đó có thể gia tăng khả năng tiếp cận vốn vay ngân hàng hơn. – Để cải thiện khả năng tiếp cận tài chính từ các ngân hàng, các nhà quản lý/chủ DN phải luôn phát triển bản thân trong lĩnh vực kinh doanh và kỹ năng quản lý thông qua đào tạo và khi cần phải thuê chuyên gia tư vấn từ các kỹ năng kinh doanh đến tăng cường hồ sơ tài chính và kỹ năng quản lý khoản vay. Các DNNVV nên quan tâm những khoá xây dựng năng lực, đặc biệt nếu khoá học được đưa ra cùng với các ngân hàng thì càng hữu ích. Thực tế, hầu hết các doanh nhân tham gia khởi nghiệp vì những cơ hội hiện tại. Trong khi đó, họ thiếu kỹ năng và năng lực quản lý phù hợp. Tuy nhiên, các ngân hàng thích cho vay các DNNVV có chủ sở hữu/người quản lý vừa có năng lực vừa có kinh nghiệm. Do đó, điều quan trọng đối với các chủ sở hữu là có được các trình độ và kỹ năng cần thiết để họ quản lý DN tốt hơn, gia tăng khả năng tiếp cận vốn trung dài hạn ngân hàng. – Một vấn đề đặt ra là tại sao vẫn còn rất nhiều DN hoặc không dám mạnh dạn đầu tư hoặc các DN đã hoạt động thì chủ yếu vẫn là những DN siêu nhỏ, không đăng ký kinh doanh và cũng “không chịu lớn” cả về số lượng và quy mô. Một giải pháp khả thi đó là các DNNVV nên tìm hiểu và chủ động tìm đối tác để thực hiện mua bán và sáp nhập (M&A). Đây là cách để gia tăng quy mô của DN nhưng không làm mất đi giá trị của DN đó. Không phải ngẫu nhiên mà những năm gần đây, thị trường M&A ngày càng trở nên sôi động và thu hút sự quan tâm lớn của giới DN. M&A không chỉ đơn giản là mang đến cơ hội tài chính cho bản thân những chủ sở hữu hiện hữu mà nó đang mở ra những cơ hội lớn cho các DNNVV tại Việt Nam khi hội nhập nhằm tăng sức cạnh tranh mạnh mẽ và phát triển bền vững hơn. Như vậy, nếu thương vụ thành công thì cơ hội tiếp cận vốn ngân hàng của các DNNVV này cũng sẽ lớn hơn trước khi sáp nhập. Song song với việc mở rộng qui mô thì việc cần làm quan trọng nhất lúc này đó là các DNNVV nên triển khai hợp tác với nhau để tạo thành một chuỗi liên kết trên địa bàn tỉnh. Từ đó, mỗi DN sẽ trở thành một mắt xích trong chuỗi, qua đó vừa giúp gia tăng giá trị, vừa tăng thêm độ gắn kết giữa các DN, góp phần nâng cao hình ảnh của DN trong mắt các ngân hàng cho vay. Nguyễn Hồ Phương Thảo và CS. Tập 129, Số 5C, 2020 170 5 Kết luận Nghiên cứu đã sử dụng mô hình hồi quy Logistic để xem xét ảnh hưởng của các yếu tố thuộc về đặc điểm DN và chủ sở hữu/người quản lý DN đến khả năng tiếp cận vốn trung dài hạn của DNNVV ở tỉnh Thừa Thiên Huế. Kết quả nghiên cứu chỉ ra rằng các DNNVV ở tỉnh Thừa Thiên Huế có quy mô nhỏ, không có kế hoạch kinh doanh, thời gian hoạt động ngắn, chủ DN hoặc người quản lý có trình độ học vấn thấp, chưa từng được tập huấn quản lý DN sẽ gặp khó khăn trong tiếp cận vốn vay trung dài hạn ngân hàng hơn. Ngoài ra nếu DN đó thuộc ngành sản xuất thì khả năng tiếp cận vốn cao hơn ngành khác cũng là kết luận tìm thấy từ nghiên cứu này. Từ đó, nghiên cứu đề xuất một số giải pháp thiết thực nhằm nâng cao khả năng tiếp cận vốn trung dài hạn cho DNNVV ở tỉnh Thừa Thiên Huế. Tuy nhiên, nghiên cứu mới xem xét chủ yếu các yếu tố bên trong và chưa đề cập đến các yếu tố bên ngoài nhạy cảm khác, Barbosa và Moraes [2] cho thấy các yếu tố bên ngoài đã góp phần tác động đến việc tiếp cận tín dụng của các công ty. Hơn nữa, nghiên cứu này tập trung vào khía cạnh tiếp cận vốn trung dài hạn ngân hàng của các DNNVV ở Thừa Thiên Huế, trong khi các nhà cung cấp tài chính khác chưa được xem xét đến, do đó một nghiên cứu với nhiều bên cung ứng vốn có thể phát hiện thêm nhiều đóng góp để tạo thêm cơ hội tiếp cận vốn cho DNNVV ở tỉnh Thừa Thiên Huế. Tài liệu tham khảo 1. Agarwal, S., Driscoll, J., Gabaix, X., & Laibson, D. (2008), The Age of Reason: Financial Decisions over the Lifecycle, Paper presented at the American Law & Economics Association Annual Meeting. 2. Barbosa, E. G., & Moraes, C. C. (2004), Determinants of the firm’s capital structure: The case of the very small enterprises. Retrieved from 0302/0302001.pdf 3. Bartholdy, J., & Mateus, C. (2008), Financing of SME’s: An Asset Side Story, Available at SSRN 1098347. 4. Beck, T.; Demirguc-Kunt, A. (2008), Access to finance: An unfinished agenda, World Bank Econ. Rev, 22, 383–396. 5. Berger, A. N., & Udell, G. F. (1998), The Economics of Small Business Finance: The Roles of Private Equity and Debt Markets in the Financial Growth Cycle, Journal of Banking & Finance, 22, 613–673. 6. Behr, Patrick, Annekathrin Entzian, and Andre Guettler (2011), How do Lending Relationships affect Access to Credit and Loan Conditions in Microlending?, Journal of Banking and Finance, 35(8), 2169–78. 7. Briozzo, A., & Vigier, H. (2009), A Demand-Side Approach to SMEs' Capital Structure: Evidence from Argentina, Journal of Business and Entrepreneurship, 21(1), 30. 8. Burkart, M.C., & Ellingsen, T. (2004), In-kind finance: A theory of trade credit, American Economic Review, 94(3), 569–590. 9. Cassar, G. (2004), The Financing of Business Start-Ups, Journal of Business Venturing, 19(2), 261–283. /10.1016/S0883-9026(03)00029-6. jos.hueuni.edu.vn Tập 129, Số 5C, 2020 171 10. Coleman, S., & Cohn, R. (2000), Small Firms' Use of Financial Leverage: Evidence from the 1993 National Survey of Small Business Finances, Journal of Business and Entrepreneurship, 12(3), 81. 11. Coleman, S. (2007), The Role of Human and Financial Capital in the Profitability and Growth of Women-Owned Small Firms, Journal of Small Business Management, 45(3), 303–319. 12. Cục thống kê tỉnh Thừa Thiên Huế (2018), Báo cáo thống kê doanh nghiệp nhỏ và vừa tỉnh Thừa Thiên Huế. 13. DaboDD (2006), Financing small and medium sized enterprises in Nigeria, (PhD) thesis, Loughborough University. 14. Daskalakis N, Robin J, Emmanouil S (2013), Financing practices and preferences for micro and small firms, J. Small Bus. Enterprise Dev, 20, 80–101. 15. Data as of January 2018, For more information, see 16. Deakins, D. (2008), SMEs’ access to finance: is there still a debt finance gap, Belfast: The Institute of Small Business and the Entrepreneurship. 17. Demirgüç-Kunt, A. & Klapper, L. (2012), Measuring Financial Inclusion. The Global Findex Database, World Bank Policy Research Working Paper, 6025, The World Bank, Washington DC, USA. 18. Ed V, Andy JYY, Sara C, Stephen T. (2007), The happy story of small business financing, J. Bank. Financ. 31, 2648–2672. 19. Field, A. P. (2009), Discovering Statistics Using SPSS (3rd ed.). London: SAGE. 20. Gebru, G. H. (2009), Financing Preferences of Micro and Small Enterprise Owners in Tigray: Does POH Hold?, Journal of Small Business and Enterprise Development, 16(2), 322–334. 21. Hainz, C., & Nabokin, T. (2009), Access to versus Use of Loans: What are the True Determinants of Access? Paper presented at the German Development Economics Conference, Frankfurt, Germany. 22. Hair, J. F., Anderson, R., Tatham, R., & Black, W. (1998), Multivariate Data Analysis (5th ed.). London: Prentice Hall. 23. Herrington, M., & Wood, E. (2003), Global Entrepreneurship Monitor, South African Report. 24. Holton, S., Lawless, M., & McCann, F. (2012), Credit Demand, Supply and Conditions: A Tale of Three Crises, Working Paper, Central Bank of Ireland. 25. Irwin, D., & Scott, J. M. (2010), Barriers Faced by SMEs in Raising Bank Finance, International Journal of Entrepreneurial Behaviour & Research, 16(3), 245–259. 26. Kira, A.R. (2013), The Evaluation of the Factors Influence the Access to Debt Financing by Tanzanian SMEs, Euro- pean Journal of Business and Management, 5, 1–24. 27. Klapper, L., Sarria-Allende, V., & Sulla, V. (2002), Small and Medium-Size Enterprise Financing in Eastern Europe, World Bank Publications. 28. Le (2012), What Determines the Access to Credit by SMEs?: A Case Study in Vietnam, Journal of Nguyễn Hồ Phương Thảo và CS. Tập 129, Số 5C, 2020 172 Management Research, 4(4), 90–115. 29. Le and Nguyen (2009), The impact of networking on bank financing: The case of small and medium– sized enterprises in Vietnam, Entrepreneurship theory and practice, 33(4), 867–887. 30. Mac an Bhaird, C., & Lucey, B. (2014), Culture’s Influences: An Investigation of Inter- Country Differences in Capital Structure, Borsa Istanbul Review, 14(1), 1–9. 31. Mansfield, E. R., & Helms, B. P. (1982), Detecting Multicollinearity, The American Statistician, 36(3a), 158–160. 32. McGuinness, G., & Hogan, T. (2016), Bank Credit and Trade Credit: Evidence from SMEs over the Financial Crisis. International Small Business Journal, 34(4), 412–445. 33. McKinsey & Company and the Global Legal Entity Identifier Foundation 2017, “The Legal Entity Identifier: The Value of the Unique Counterparty ID.” Report, October 2017. Available from https://www.mckinsey.com/industries/financial- services/our-insights/the-legal-entity-identifier-the- value- of-the-unique- counterparty-idMcKernan, S. M. (2002), The impact of microcredit programs on self- employment profits: Do noncredit program aspects matter? Review of economics and statistics, 84(1), 93–115. 34. Mukiri, W.G. (2008), Determinants of Access to Bank Credit by Micro and Small Enterprises in Kenya, Growing In- clusive Markets Conference. 35. Ngân hàng Nhà nước Việt Nam - chi nhánh tỉnh Thừa Thiên Huế, Báo cáo cho vay doanh nghiệp nhỏ và vừa, năm 2018. 36. Nguyễn Hồng Hà, Huỳnh Thị Ngọc Tuyền, Đỗ Công Bình (2013), Phân tích các nhân tố ảnh hưởng đến khả năng tiếp cận vốn tín dụng của các doanh nghiệp vừa và nhỏ trên địa bàn tỉnh Trà Vinh, Tạp chí Khoa học Xã hội và Nhân Văn, 9, 37–45. 37. Nichter S, Goldmark L (2009), Small firm growth in developing countries, J. World, Dev. 37, 1453–1464. 38. Nofsinger, J. R., & Wang, W. (2011), Determinants of Start-up Firm External Financing Worldwide, Journal of Banking & Finance, 35(9), 2282–2294. 39. Olomi, D., & Urassa, G. (2007), The constraints to access the capital by SMEs of Tanzania. Dar es Salaam: REPOA. 40. Peter van der Zwan (2015), Bank Debt and Trade Credit for SMEs: International Evidence, Business Political Economy - Development: Fiscal & Monetary Policy eJournal. 41. Pickernell D, Julienne S, Paul J Gary P and Elaine R (2013), New and young firms Entrepreneurship policy and the role of government – evidence from the Federation of Small Businesses survey, J. Small Bus. Enterprise, Dev. 20, 358–382. 42. Romano CA, Ceorge AT, Kosmas XS (2001), Capital structure decision making: A model for family business, Journal of Business Venturing, 16, 285–310. 43. Sena, V., Scott, J., & Roper, S. (2012), Gender, Borrowing Patterns and Self- Employment: Some Evidence jos.hueuni.edu.vn Tập 129, Số 5C, 2020 173 for England, Small Business Economics, 38(4), 467–480. 44. Shamshubaridah Ramlee & Berma Berma (2013), Financing gap in Malaysian small-medium enterprises: a supply-side perspective, Sajems special issue 16, 115–126. 45. Slavec, A. and Prodan, I. (2012), The Influence of Entrepreneur’s Characteristics on Small Manufacturing Firm Debt Financing, Journal for East European Management Studies, 17, 104–130. 46. Stein, Peer, Tony Goland and Robert Shiff (2010), Two Trillion and Counting: Assessing the Credit Gap for Micro, Small and Medium-size Enterprises in the Developing World, Working Paper 71315, World Bank, Washington, DC. 47. Tổng cục Thống kê (2018), Bộ chỉ tiêu chủ yếu đánh giá mức độ phát triển doanh nghiệp cả nước và các địa phương năm 2017 và giai đoạn 2010–2017. https://www.gso.gov.vn/Default.aspx?tabid=621&idmid=&ItemID=18970. 48. Uỷ ban nhân dân tỉnh Thừa Thiên Huế (2017), https://thuathienhue.gov.vn/vi-vn/su-kien-noi- bat/thong-tin-tong-dieu-tra-kinh-te-2017/tid/Chinh-sach-ho-tro-doanh-nghiep-nho-va-vua-Don-bay- cho-phat-trien/newsid/FFA0ED41-D3FA-48A5-AB41-A8B30109833C/cid/2BEA0540-FCA4-4F81-99F2- 6E8848DC5F2F. 49. Vo, T. T., T.C. Tran, V. D. Bui and D. C. Trinh (2011), Small and Medium Enterprises Access to Finance in Vietnam, in Harvie, C., S. Oum, and D. Narjoko (eds.), Small and Medium Enterprises (SMEs) Access to Finance in Selected East Asian Economies, ERIA Research Project Report 2010-14, Jakarta: ERIA, 151–192. 50. Yamane (1973), Statistics: An Introductory Analysis 3r Edition, Publisher: New York: Harper and Row. 51. Yilmazer, T., & Schrank, H. (2006), Financial Intermingling in Small Family Businesses. Journal of Business Venturing, 21(5), 726–751. 52. Zhang, G. (2008), The Choice of Formal or Informal Finance: Evidence from Chengdu, China. China Economic Review, 19(4), 659–678. Nguyễn Hồ Phương Thảo và CS. Tập 129, Số 5C, 2020 174 RESEARCH ON FACTORS AFFECTING THE ACCESS TO MEDIUM AND LONG-TERM BANK CREDIT OF SMES IN THUA THIEN HUE PROVINCE Nguyen Ho Phuong Thao1, *, Pham Thi Hong Quyen1, Le Hoang Anh1 Pham Thi Thanh Xuân2 1 University of Economics, Hue University, 99 Ho Dac Di St., Hue city, Vietnam 2 University of Finance - Marketing, 777 Nguyen Kiem St., Phu Nhuan, Ho Chi Minh city, Vietnam Abstract: Access to finance is important for SMEs to succeed in their efforts to build production and competition capacity, to create jobs and to contribute to poverty reduction in developing countries. The main objective of this study is to investigate how the firms and the owner – managers’ characteristics impact the access to medium and long-term bank loans of SMEs in Thua Thien Hue Province. Using Logistic regression analysis on the data of 110 SMEs, the results show that business size, education and training level of business owners, firm’s industry, firm’s age and business plans are the factors that influence significantly the SME's ability to access medium and long-term bank loans. Keywords: Access to finance, middle – long term bank loans, SMEs

File đính kèm:

nghien_cuu_nhan_to_anh_huong_den_kha_nang_tiep_can_von_trung.pdf

nghien_cuu_nhan_to_anh_huong_den_kha_nang_tiep_can_von_trung.pdf