Nghiên cứu hành vi điều chỉnh lợi nhuận của các doanh nghiệp niêm yết trong trường hợp thay đổi thuế suất thuế thu nhập doanh nghiệp

Ngày 9/3/2018, Việt Nam chính thức ký kết

Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái

Bình Dương (Comprehensive and Progressive

Agreement for Trans-Pacific Partnership

(CPTPP)), cùng với đó là hàng loạt cải cách thuế

liên quan, đặc biệt là những chính sách thuế suất

và ưu đãi thuế suất thuế thu nhập doanh nghiệp

cho các lĩnh vực công nghệ mới và xu hướng giảm

thuế suất là tất yếu và phù hợp với tiến trình của

các quốc gia Châu Á [9]. Điều này kéo theo những

hành vi quản trị của doanh nghiệp cũng sẽ thay

đổi theo trong đó có hành vi điều chỉnh lợi nhuận

của doanh nghiệp.

Hành vi điều chỉnh lợi nhuận của doanh

nghiệp được đề cập đầu tiên trong nghiên cứu của

Hepworth (1953) khi chỉ ra hành vi và cách thức

mà nhà quản trị sử dụng để san đều lợi nhuận giữa

các năm nhằm giảm mức độ đánh giá rủi ro của nhà

đầu tư đối với doanh nghiệp [7], [8]. Đây được xem

là khởi đầu cho khái niệm về hành vi điều chỉnh

lợi nhuận dựa trên cơ sở dồn tích.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Tóm tắt nội dung tài liệu: Nghiên cứu hành vi điều chỉnh lợi nhuận của các doanh nghiệp niêm yết trong trường hợp thay đổi thuế suất thuế thu nhập doanh nghiệp

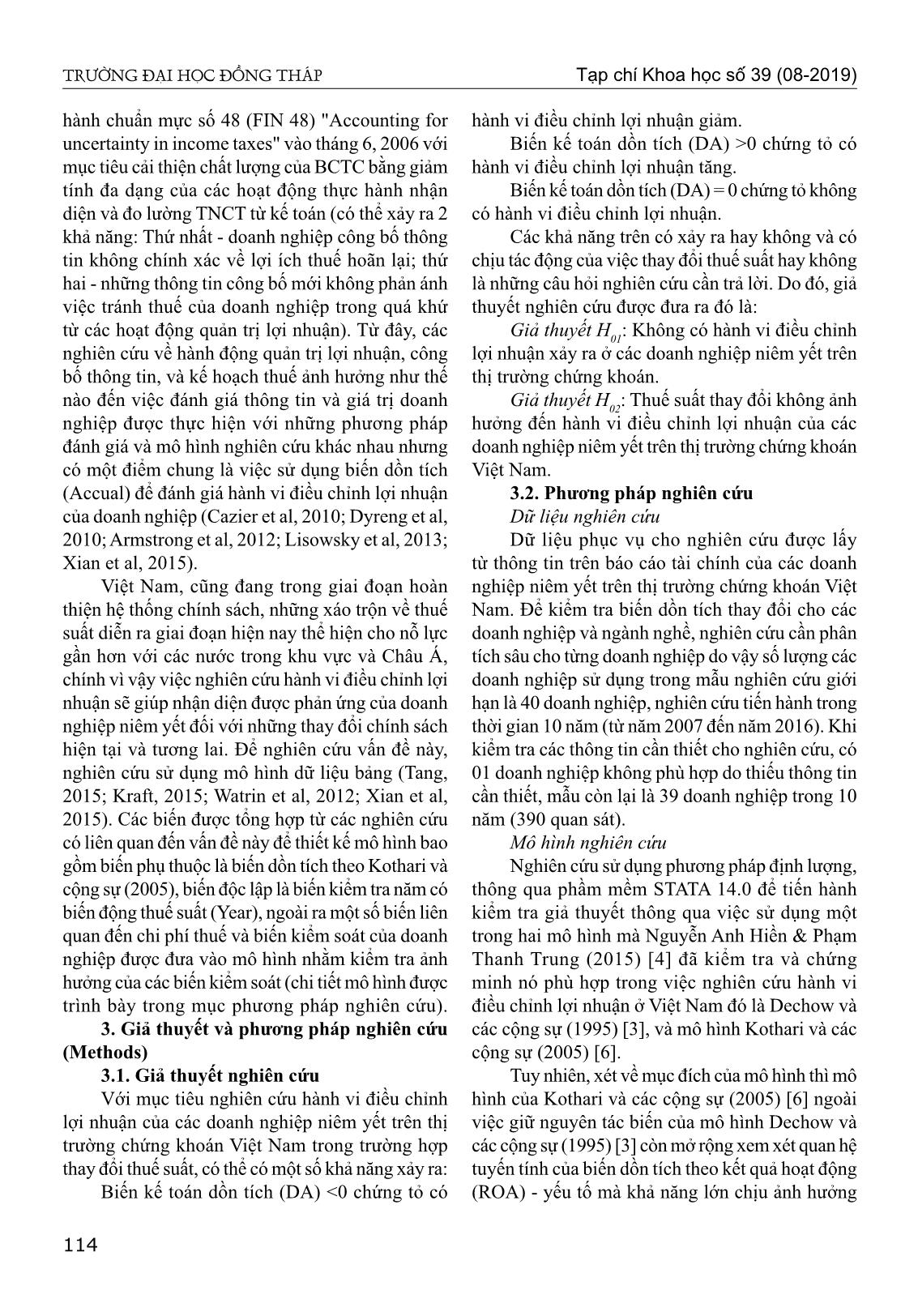

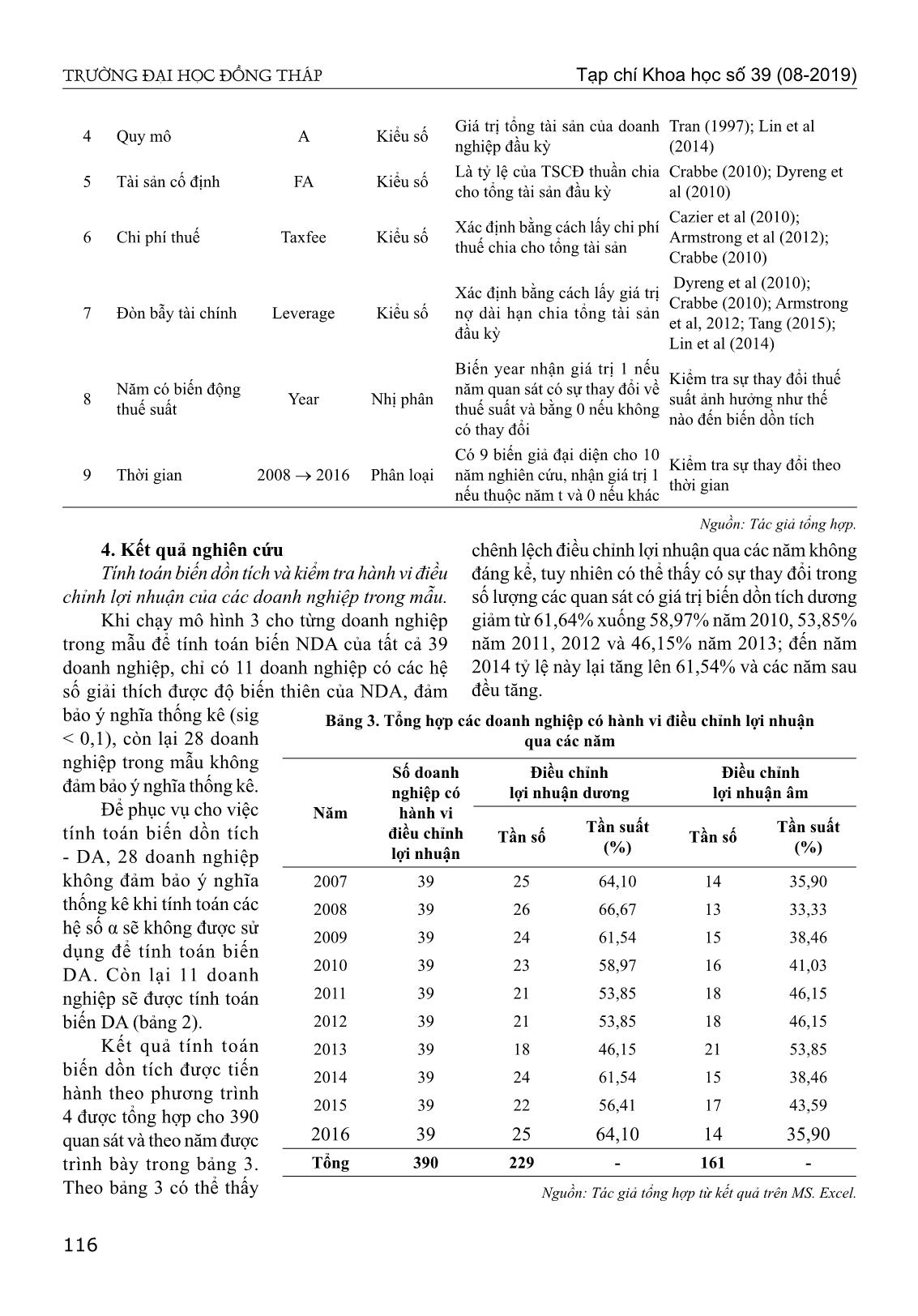

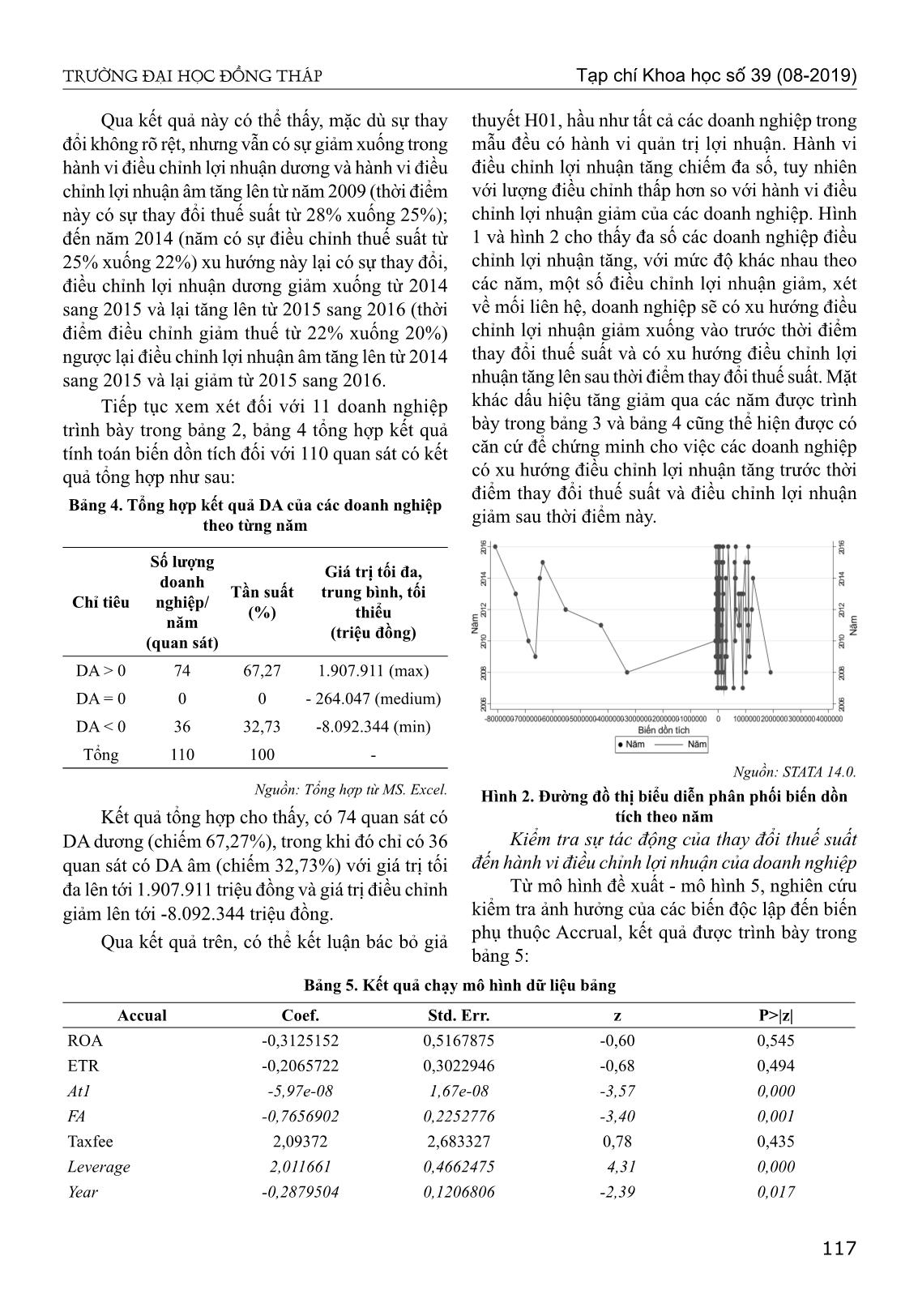

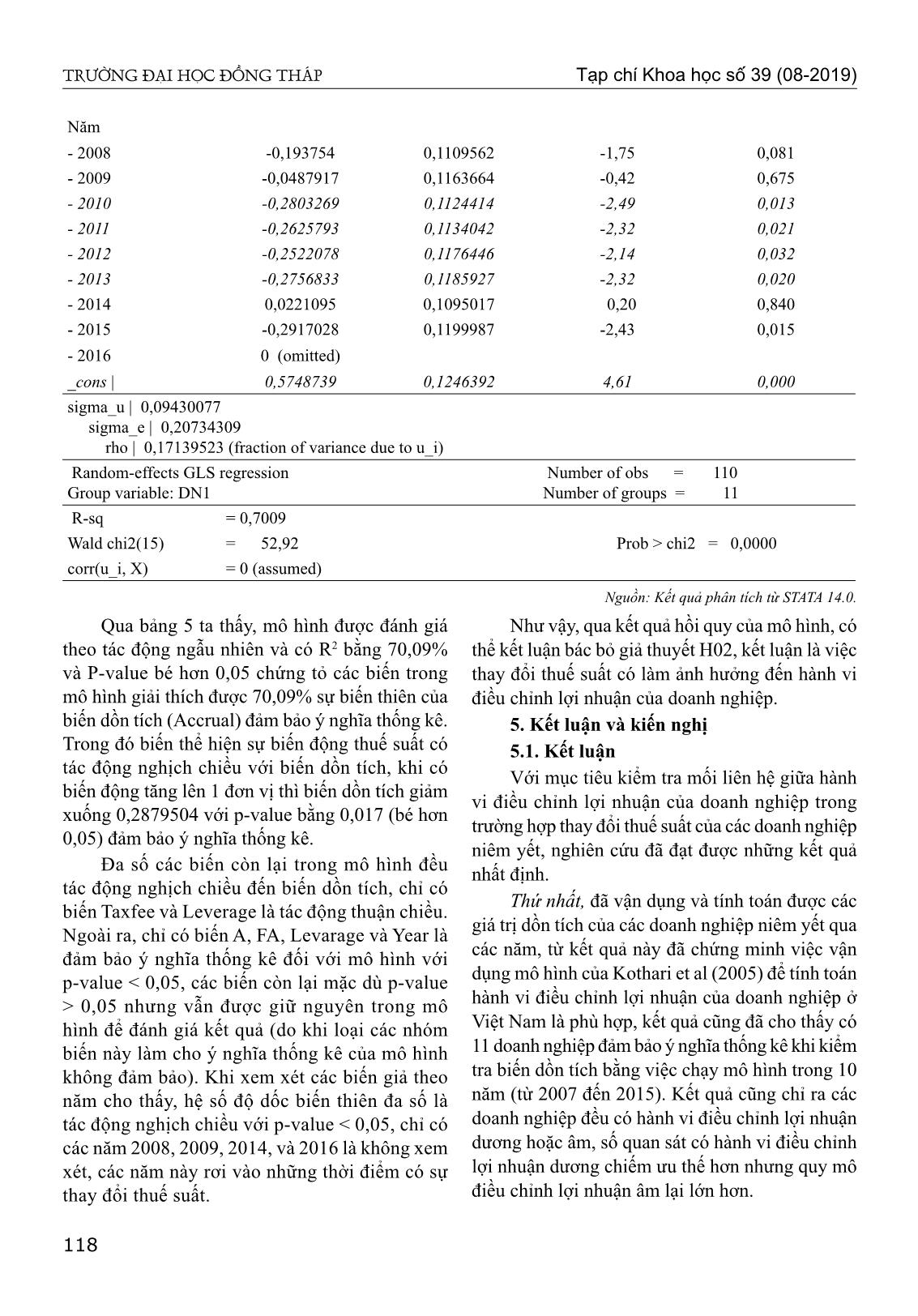

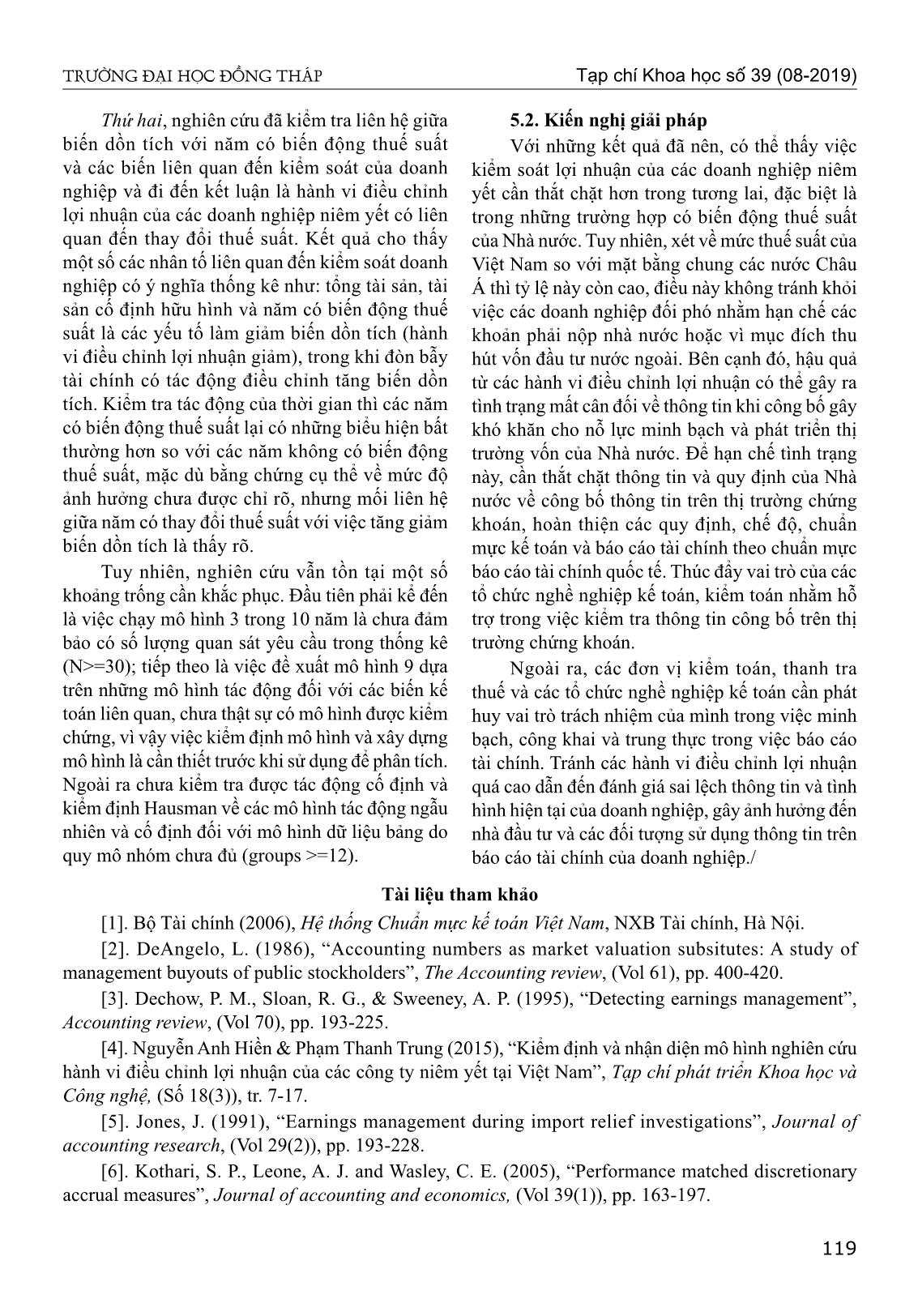

112 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) NGHIÊN CỨU HÀNH VI ĐIỀU CHỈNH LỢI NHUẬN CỦA CÁC DOANH NGHIỆP NIÊM YẾT TRONG TRƯỜNG HỢP THAY ĐỔI THUẾ SUẤT THUẾ THU NHẬP DOANH NGHIỆP y Trương Thùy Vân(*) Tóm tắt Với mục tiêu kiểm tra mối liên hệ giữa hành vi điều chỉnh lợi nhuận của doanh nghiệp niêm yết trong trường hợp thay đổi thuế suất, nghiên cứu dựa vào mô hình của Kothari và các cộng sự (2005) để tính toán và kiểm tra hành vi điều chỉnh lợi nhuận của doanh nghiệp niêm yết (tăng, giảm hay không có điều chỉnh lợi nhuận). Kết quả nghiên cứu trên 39 doanh nghiệp niêm yết trong thời gian từ 2007 đến 2015 cho thấy, tất cả các doanh nghiệp đưa vào mẫu đều có hành vi điều chỉnh lợi nhuận. Hành vi điều chỉnh tăng nhiều hơn giảm nhưng quy mô điều chỉnh thấp hơn. Tiếp tục sử dụng mô hình dữ liệu bảng để kiểm tra ảnh hưởng của thay đổi thuế suất đến hành vi điều chỉnh lợi nhuận, kết quả cho thấy việc thay đổi thuế suất có ảnh hưởng đến hành vi điều chỉnh lợi nhuận nhưng bằng chứng đưa ra chưa thật sự rõ ràng. Từ khóa: Điều chỉnh lợi nhuận, doanh nghiệp niêm yết, thuế thu nhập doanh nghiệp. 1. Đặt vấn đề Ngày 9/3/2018, Việt Nam chính thức ký kết Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương (Comprehensive and Progressive Agreement for Trans-Pacific Partnership (CPTPP)), cùng với đó là hàng loạt cải cách thuế liên quan, đặc biệt là những chính sách thuế suất và ưu đãi thuế suất thuế thu nhập doanh nghiệp cho các lĩnh vực công nghệ mới và xu hướng giảm thuế suất là tất yếu và phù hợp với tiến trình của các quốc gia Châu Á [9]. Điều này kéo theo những hành vi quản trị của doanh nghiệp cũng sẽ thay đổi theo trong đó có hành vi điều chỉnh lợi nhuận của doanh nghiệp. Hành vi điều chỉnh lợi nhuận của doanh nghiệp được đề cập đầu tiên trong nghiên cứu của Hepworth (1953) khi chỉ ra hành vi và cách thức mà nhà quản trị sử dụng để san đều lợi nhuận giữa các năm nhằm giảm mức độ đánh giá rủi ro của nhà đầu tư đối với doanh nghiệp [7], [8]. Đây được xem là khởi đầu cho khái niệm về hành vi điều chỉnh lợi nhuận dựa trên cơ sở dồn tích. Theo lý thuyết đại diện (Agency theory) được phát triển bởi Jensen & Meckling (1976), nhà quản lý sẽ có những biện pháp tác động vào thông tin công bố theo hướng có lợi cho doanh nghiệp nhất, trong khi các tổ chức bên ngoài như cơ quan thuế lại tìm cách để tối đa khoản thu cho nhà nước trong đó có chi phí tuân thủ về thuế. Bên cạnh đó, theo lý thuyết chi phí chính trị, những thay đổi trong chính sách của nhà nước (các chính sách thuế) sẽ ảnh hưởng đến lợi nhuận của doanh nghiệp, từ đó dẫn đến khả năng nhà quản trị sử dụng các biện pháp kế toán nhằm tăng hoặc giảm lợi nhuận doanh nghiệp sao cho có lợi cho doanh nghiệp nhất [10]. Từ hai lý thuyết cơ bản nêu trên, có thể thấy những thay đổi trong chính sách thuế sẽ tác động đến hành vi điều chỉnh lợi nhuận của nhà quản trị sao cho có lợi nhất. Một trong những biểu hiện của thay đổi chính sách thuế đó là về tỷ suất thuế thu nhập doanh nghiệp danh nghĩa (Statutory Tax Rate). Xét về mặt lý thuyết, khi thay đổi tỷ suất thuế danh nghĩa theo hướng giảm tỷ suất thuế thì lợi nhuận ở thời điểm trước thay đổi thuế suất sẽ được điều chỉnh giảm xuống và sẽ điều chỉnh tăng lên sau thời điểm thay đổi thuế suất. Như vậy, xét về mặt lý thuyết, khi có sự thay đổi trong chính sách thuế sẽ tác động đến hành vi điều chỉnh lợi nhuận của nhà quản trị trong doanh nghiệp. Để kiểm chứng điều này, nghiên cứu sẽ sử dụng phương pháp định lượng thông qua mô hình hồi quy nhằm kiểm tra các giả thuyết về ảnh hưởng của thay đổi thuế suất đến hành vi điều chỉnh lợi nhuận (xem xét hành vi điều chỉnh lợi nhuận dựa trên cơ sở dồn tích) của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam. 2. Cơ sở lý thuyết Cơ sở kế toán dồn tích là một trong các nguyên (*) Trường Đại học Quảng Bình. 113 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) tắc kế toán cơ bản nhất chi phối các phương pháp kế toán cụ thể trong kế toán. Theo đó, mọi giao dịch kinh tế liên quan đến tài sản, nợ phải trả, nguồn vốn chủ sở hữu, doanh thu và chi phí được ghi nhận tại thời điểm phát sinh giao dịch, không quan tâm đến thời điểm thực tế thu hoặc chi tiền [1]. Vì việc ghi nhận doanh thu và chi phí có ảnh hưởng quyết định đến báo cáo lợi nhuận của doanh nghiệp trong một kỳ, cơ sở kế toán dồn tích được xem là một nguyên tắc chính yếu đối với việc xác định lợi nhuận của doanh nghiệp. Lợi nhuận theo cơ sở dồn tích là phần chênh lệch giữa doanh thu và chi phí, từ đó, báo cáo tài chính nói chung và báo cáo kết quả hoạt động kinh doanh nói riêng phải được lập trên cơ sở dồn tích. Điều này mang lại cơ hội cho nhà quản trị thực hiện hành động quản trị lợi nhuận thông qua các giao dịch không bằng tiền nhằm đạt được một mục tiêu nào đó. Trong khi đó, kế toán theo cơ sở tiền được sử dụng để ... bbe (2010); Avi-Yonah&Lahav (2011); Armstrong et al (2012) 116 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) 4 Quy mô A Kiểu số Giá trị tổng tài sản của doanh nghiệp đầu kỳ Tran (1997); Lin et al (2014) 5 Tài sản cố định FA Kiểu số Là tỷ lệ của TSCĐ thuần chia cho tổng tài sản đầu kỳ Crabbe (2010); Dyreng et al (2010) 6 Chi phí thuế Taxfee Kiểu số Xác định bằng cách lấy chi phí thuế chia cho tổng tài sản Cazier et al (2010); Armstrong et al (2012); Crabbe (2010) 7 Đòn bẫy tài chính Leverage Kiểu số Xác định bằng cách lấy giá trị nợ dài hạn chia tổng tài sản đầu kỳ Dyreng et al (2010); Crabbe (2010); Armstrong et al, 2012; Tang (2015); Lin et al (2014) 8 Năm có biến động thuế suất Year Nhị phân Biến year nhận giá trị 1 nếu năm quan sát có sự thay đổi về thuế suất và bằng 0 nếu không có thay đổi Kiểm tra sự thay đổi thuế suất ảnh hưởng như thế nào đến biến dồn tích 9 Thời gian 2008 → 2016 Phân loại Có 9 biến giả đại diện cho 10 năm nghiên cứu, nhận giá trị 1 nếu thuộc năm t và 0 nếu khác Kiểm tra sự thay đổi theo thời gian Nguồn: Tác giả tổng hợp. 4. Kết quả nghiên cứu Tính toán biến dồn tích và kiểm tra hành vi điều chỉnh lợi nhuận của các doanh nghiệp trong mẫu. Khi chạy mô hình 3 cho từng doanh nghiệp trong mẫu để tính toán biến NDA của tất cả 39 doanh nghiệp, chỉ có 11 doanh nghiệp có các hệ số giải thích được độ biến thiên của NDA, đảm bảo ý nghĩa thống kê (sig < 0,1), còn lại 28 doanh nghiệp trong mẫu không đảm bảo ý nghĩa thống kê. Để phục vụ cho việc tính toán biến dồn tích - DA, 28 doanh nghiệp không đảm bảo ý nghĩa thống kê khi tính toán các hệ số α sẽ không được sử dụng để tính toán biến DA. Còn lại 11 doanh nghiệp sẽ được tính toán biến DA (bảng 2). Kết quả tính toán biến dồn tích được tiến hành theo phương trình 4 được tổng hợp cho 390 quan sát và theo năm được trình bày trong bảng 3. Theo bảng 3 có thể thấy chênh lệch điều chỉnh lợi nhuận qua các năm không đáng kể, tuy nhiên có thể thấy có sự thay đổi trong số lượng các quan sát có giá trị biến dồn tích dương giảm từ 61,64% xuống 58,97% năm 2010, 53,85% năm 2011, 2012 và 46,15% năm 2013; đến năm 2014 tỷ lệ này lại tăng lên 61,54% và các năm sau đều tăng. Bảng 3. Tổng hợp các doanh nghiệp có hành vi điều chỉnh lợi nhuận qua các năm Năm Số doanh nghiệp có hành vi điều chỉnh lợi nhuận Điều chỉnh lợi nhuận dương Điều chỉnh lợi nhuận âm Tần số Tần suất (%) Tần số Tần suất (%) 2007 39 25 64,10 14 35,90 2008 39 26 66,67 13 33,33 2009 39 24 61,54 15 38,46 2010 39 23 58,97 16 41,03 2011 39 21 53,85 18 46,15 2012 39 21 53,85 18 46,15 2013 39 18 46,15 21 53,85 2014 39 24 61,54 15 38,46 2015 39 22 56,41 17 43,59 2016 39 25 64,10 14 35,90 Tổng 390 229 - 161 - Nguồn: Tác giả tổng hợp từ kết quả trên MS. Excel. 117 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) Qua kết quả này có thể thấy, mặc dù sự thay đổi không rõ rệt, nhưng vẫn có sự giảm xuống trong hành vi điều chỉnh lợi nhuận dương và hành vi điều chỉnh lợi nhuận âm tăng lên từ năm 2009 (thời điểm này có sự thay đổi thuế suất từ 28% xuống 25%); đến năm 2014 (năm có sự điều chỉnh thuế suất từ 25% xuống 22%) xu hướng này lại có sự thay đổi, điều chỉnh lợi nhuận dương giảm xuống từ 2014 sang 2015 và lại tăng lên từ 2015 sang 2016 (thời điểm điều chỉnh giảm thuế từ 22% xuống 20%) ngược lại điều chỉnh lợi nhuận âm tăng lên từ 2014 sang 2015 và lại giảm từ 2015 sang 2016. Tiếp tục xem xét đối với 11 doanh nghiệp trình bày trong bảng 2, bảng 4 tổng hợp kết quả tính toán biến dồn tích đối với 110 quan sát có kết quả tổng hợp như sau: Bảng 4. Tổng hợp kết quả DA của các doanh nghiệp theo từng năm Chỉ tiêu Số lượng doanh nghiệp/ năm (quan sát) Tần suất (%) Giá trị tối đa, trung bình, tối thiểu (triệu đồng) DA > 0 74 67,27 1.907.911 (max) DA = 0 0 0 - 264.047 (medium) DA < 0 36 32,73 -8.092.344 (min) Tổng 110 100 - Nguồn: Tổng hợp từ MS. Excel. Kết quả tổng hợp cho thấy, có 74 quan sát có DA dương (chiếm 67,27%), trong khi đó chỉ có 36 quan sát có DA âm (chiếm 32,73%) với giá trị tối đa lên tới 1.907.911 triệu đồng và giá trị điều chỉnh giảm lên tới -8.092.344 triệu đồng. Qua kết quả trên, có thể kết luận bác bỏ giả thuyết H01, hầu như tất cả các doanh nghiệp trong mẫu đều có hành vi quản trị lợi nhuận. Hành vi điều chỉnh lợi nhuận tăng chiếm đa số, tuy nhiên với lượng điều chỉnh thấp hơn so với hành vi điều chỉnh lợi nhuận giảm của các doanh nghiệp. Hình 1 và hình 2 cho thấy đa số các doanh nghiệp điều chỉnh lợi nhuận tăng, với mức độ khác nhau theo các năm, một số điều chỉnh lợi nhuận giảm, xét về mối liên hệ, doanh nghiệp sẽ có xu hướng điều chỉnh lợi nhuận giảm xuống vào trước thời điểm thay đổi thuế suất và có xu hướng điều chỉnh lợi nhuận tăng lên sau thời điểm thay đổi thuế suất. Mặt khác dấu hiệu tăng giảm qua các năm được trình bày trong bảng 3 và bảng 4 cũng thể hiện được có căn cứ để chứng minh cho việc các doanh nghiệp có xu hướng điều chỉnh lợi nhuận tăng trước thời điểm thay đổi thuế suất và điều chỉnh lợi nhuận giảm sau thời điểm này. Nguồn: STATA 14.0. Hình 2. Đường đồ thị biểu diễn phân phối biến dồn tích theo năm Kiểm tra sự tác động của thay đổi thuế suất đến hành vi điều chỉnh lợi nhuận của doanh nghiệp Từ mô hình đề xuất - mô hình 5, nghiên cứu kiểm tra ảnh hưởng của các biến độc lập đến biến phụ thuộc Accrual, kết quả được trình bày trong bảng 5: Bảng 5. Kết quả chạy mô hình dữ liệu bảng Accual Coef. Std. Err. z P>|z| ROA -0,3125152 0,5167875 -0,60 0,545 ETR -0,2065722 0,3022946 -0,68 0,494 At1 -5,97e-08 1,67e-08 -3,57 0,000 FA -0,7656902 0,2252776 -3,40 0,001 Taxfee 2,09372 2,683327 0,78 0,435 Leverage 2,011661 0,4662475 4,31 0,000 Year -0,2879504 0,1206806 -2,39 0,017 118 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) Năm - 2008 -0,193754 0,1109562 -1,75 0,081 - 2009 -0,0487917 0,1163664 -0,42 0,675 - 2010 -0,2803269 0,1124414 -2,49 0,013 - 2011 -0,2625793 0,1134042 -2,32 0,021 - 2012 -0,2522078 0,1176446 -2,14 0,032 - 2013 -0,2756833 0,1185927 -2,32 0,020 - 2014 0,0221095 0,1095017 0,20 0,840 - 2015 -0,2917028 0,1199987 -2,43 0,015 - 2016 0 (omitted) _cons | 0,5748739 0,1246392 4,61 0,000 sigma_u | 0,09430077 sigma_e | 0,20734309 rho | 0,17139523 (fraction of variance due to u_i) Random-effects GLS regression Group variable: DN1 Number of obs = 110 Number of groups = 11 R-sq = 0,7009 Prob > chi2 = 0,0000Wald chi2(15) = 52,92 corr(u_i, X) = 0 (assumed) Nguồn: Kết quả phân tích từ STATA 14.0. Qua bảng 5 ta thấy, mô hình được đánh giá theo tác động ngẫu nhiên và có R2 bằng 70,09% và P-value bé hơn 0,05 chứng tỏ các biến trong mô hình giải thích được 70,09% sự biến thiên của biến dồn tích (Accrual) đảm bảo ý nghĩa thống kê. Trong đó biến thể hiện sự biến động thuế suất có tác động nghịch chiều với biến dồn tích, khi có biến động tăng lên 1 đơn vị thì biến dồn tích giảm xuống 0,2879504 với p-value bằng 0,017 (bé hơn 0,05) đảm bảo ý nghĩa thống kê. Đa số các biến còn lại trong mô hình đều tác động nghịch chiều đến biến dồn tích, chỉ có biến Taxfee và Leverage là tác động thuận chiều. Ngoài ra, chỉ có biến A, FA, Levarage và Year là đảm bảo ý nghĩa thống kê đối với mô hình với p-value < 0,05, các biến còn lại mặc dù p-value > 0,05 nhưng vẫn được giữ nguyên trong mô hình để đánh giá kết quả (do khi loại các nhóm biến này làm cho ý nghĩa thống kê của mô hình không đảm bảo). Khi xem xét các biến giả theo năm cho thấy, hệ số độ dốc biến thiên đa số là tác động nghịch chiều với p-value < 0,05, chỉ có các năm 2008, 2009, 2014, và 2016 là không xem xét, các năm này rơi vào những thời điểm có sự thay đổi thuế suất. Như vậy, qua kết quả hồi quy của mô hình, có thể kết luận bác bỏ giả thuyết H02, kết luận là việc thay đổi thuế suất có làm ảnh hưởng đến hành vi điều chỉnh lợi nhuận của doanh nghiệp. 5. Kết luận và kiến nghị 5.1. Kết luận Với mục tiêu kiểm tra mối liên hệ giữa hành vi điều chỉnh lợi nhuận của doanh nghiệp trong trường hợp thay đổi thuế suất của các doanh nghiệp niêm yết, nghiên cứu đã đạt được những kết quả nhất định. Thứ nhất, đã vận dụng và tính toán được các giá trị dồn tích của các doanh nghiệp niêm yết qua các năm, từ kết quả này đã chứng minh việc vận dụng mô hình của Kothari et al (2005) để tính toán hành vi điều chỉnh lợi nhuận của doanh nghiệp ở Việt Nam là phù hợp, kết quả cũng đã cho thấy có 11 doanh nghiệp đảm bảo ý nghĩa thống kê khi kiểm tra biến dồn tích bằng việc chạy mô hình trong 10 năm (từ 2007 đến 2015). Kết quả cũng chỉ ra các doanh nghiệp đều có hành vi điều chỉnh lợi nhuận dương hoặc âm, số quan sát có hành vi điều chỉnh lợi nhuận dương chiếm ưu thế hơn nhưng quy mô điều chỉnh lợi nhuận âm lại lớn hơn. 119 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) Thứ hai, nghiên cứu đã kiểm tra liên hệ giữa biến dồn tích với năm có biến động thuế suất và các biến liên quan đến kiểm soát của doanh nghiệp và đi đến kết luận là hành vi điều chỉnh lợi nhuận của các doanh nghiệp niêm yết có liên quan đến thay đổi thuế suất. Kết quả cho thấy một số các nhân tố liên quan đến kiểm soát doanh nghiệp có ý nghĩa thống kê như: tổng tài sản, tài sản cố định hữu hình và năm có biến động thuế suất là các yếu tố làm giảm biến dồn tích (hành vi điều chỉnh lợi nhuận giảm), trong khi đòn bẫy tài chính có tác động điều chỉnh tăng biến dồn tích. Kiểm tra tác động của thời gian thì các năm có biến động thuế suất lại có những biểu hiện bất thường hơn so với các năm không có biến động thuế suất, mặc dù bằng chứng cụ thể về mức độ ảnh hưởng chưa được chỉ rõ, nhưng mối liên hệ giữa năm có thay đổi thuế suất với việc tăng giảm biến dồn tích là thấy rõ. Tuy nhiên, nghiên cứu vẫn tồn tại một số khoảng trống cần khắc phục. Đầu tiên phải kể đến là việc chạy mô hình 3 trong 10 năm là chưa đảm bảo có số lượng quan sát yêu cầu trong thống kê (N>=30); tiếp theo là việc đề xuất mô hình 9 dựa trên những mô hình tác động đối với các biến kế toán liên quan, chưa thật sự có mô hình được kiểm chứng, vì vậy việc kiểm định mô hình và xây dựng mô hình là cần thiết trước khi sử dụng để phân tích. Ngoài ra chưa kiểm tra được tác động cố định và kiểm định Hausman về các mô hình tác động ngẫu nhiên và cố định đối với mô hình dữ liệu bảng do quy mô nhóm chưa đủ (groups >=12). 5.2. Kiến nghị giải pháp Với những kết quả đã nên, có thể thấy việc kiểm soát lợi nhuận của các doanh nghiệp niêm yết cần thắt chặt hơn trong tương lai, đặc biệt là trong những trường hợp có biến động thuế suất của Nhà nước. Tuy nhiên, xét về mức thuế suất của Việt Nam so với mặt bằng chung các nước Châu Á thì tỷ lệ này còn cao, điều này không tránh khỏi việc các doanh nghiệp đối phó nhằm hạn chế các khoản phải nộp nhà nước hoặc vì mục đích thu hút vốn đầu tư nước ngoài. Bên cạnh đó, hậu quả từ các hành vi điều chỉnh lợi nhuận có thể gây ra tình trạng mất cân đối về thông tin khi công bố gây khó khăn cho nỗ lực minh bạch và phát triển thị trường vốn của Nhà nước. Để hạn chế tình trạng này, cần thắt chặt thông tin và quy định của Nhà nước về công bố thông tin trên thị trường chứng khoán, hoàn thiện các quy định, chế độ, chuẩn mực kế toán và báo cáo tài chính theo chuẩn mực báo cáo tài chính quốc tế. Thúc đẩy vai trò của các tổ chức nghề nghiệp kế toán, kiểm toán nhằm hỗ trợ trong việc kiểm tra thông tin công bố trên thị trường chứng khoán. Ngoài ra, các đơn vị kiểm toán, thanh tra thuế và các tổ chức nghề nghiệp kế toán cần phát huy vai trò trách nhiệm của mình trong việc minh bạch, công khai và trung thực trong việc báo cáo tài chính. Tránh các hành vi điều chỉnh lợi nhuận quá cao dẫn đến đánh giá sai lệch thông tin và tình hình hiện tại của doanh nghiệp, gây ảnh hưởng đến nhà đầu tư và các đối tượng sử dụng thông tin trên báo cáo tài chính của doanh nghiệp./ Tài liệu tham khảo [1]. Bộ Tài chính (2006), Hệ thống Chuẩn mực kế toán Việt Nam, NXB Tài chính, Hà Nội. [2]. DeAngelo, L. (1986), “Accounting numbers as market valuation subsitutes: A study of management buyouts of public stockholders”, The Accounting review, (Vol 61), pp. 400-420. [3]. Dechow, P. M., Sloan, R. G., & Sweeney, A. P. (1995), “Detecting earnings management”, Accounting review, (Vol 70), pp. 193-225. [4]. Nguyễn Anh Hiền & Phạm Thanh Trung (2015), “Kiểm định và nhận diện mô hình nghiên cứu hành vi điều chỉnh lợi nhuận của các công ty niêm yết tại Việt Nam”, Tạp chí phát triển Khoa học và Công nghệ, (Số 18(3)), tr. 7-17. [5]. Jones, J. (1991), “Earnings management during import relief investigations”, Journal of accounting research, (Vol 29(2)), pp. 193-228. [6]. Kothari, S. P., Leone, A. J. and Wasley, C. E. (2005), “Performance matched discretionary accrual measures”, Journal of accounting and economics, (Vol 39(1)), pp. 163-197. 120 TRÖÔØNG ÑAÏI HOÏC ÑOÀNG THAÙP Taïp chí Khoa hoïc soá 39 (08-2019) [7]. Nguyễn Thị Phượng Loan & Nguyễn Minh Thao (2016), “Nhận diện hành vi quản trị lợi nhuận thực tế của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam”, Tạp chí phát triển Khoa học và Công nghệ, (Số 19(4)), tr. 81-93. [8]. Nguyễn Thị Uyên Phương & Nguyễn Công Phương (2014), “Nghiên cứu hành động quản trị lợi nhuận trong trường hợp phát hành thêm cổ phiếu của các công ty niêm yết trên thị trường chứng khoán Việt Nam”, Tạp chí Khoa học Kinh tế, (Số 2(06)), tr.91-101. [9]. Lê Quang Thuận (2013), “Xu hướng cải cách thuế thu nhập doanh nghiệp trên thế giới”, Tạp chí Tài chính, (Số 04), cach-thue-thu-nhap-doanh-nghiep-tren-the-gioi-24777.html. [10]. Watts, R. L., & Zimmerman, J. L. (1978), “Towards a positive theory of the determination of accounting standards”, Accounting review, (Vol 53(1)), pp. 112-134. INVESTIGATING THE PROFIT MANAGEMENT OF LISTED ENTERPRISES IN RESPONSE TO CORPORATE TAX RATE CHANGE Summary Investigating the profi t management of listed enterprises in response to changes in corporate tax rate, this study was based on Kothari et al. (2005)’s model for calculating and examining their profi t management (increase, decrease or no adjustment). On collected data from 39 listed enterprises during the 2007 – 2015 period, the results show that all of the studied enterprised manipulated their profi t management with more increase than decrease but lower scale. Then, using panal data to examine the effects of tax rate change on profi t management, it shows that tax rate change affected profi t management, but not very evident. Keywords: Profi t management, listed enterprises, corporate tax rate. Ngày nhận bài: 11/4/2018; Ngày nhận lại: 18/6/2018; Ngày duyệt đăng: 21/6/2019.

File đính kèm:

nghien_cuu_hanh_vi_dieu_chinh_loi_nhuan_cua_cac_doanh_nghiep.pdf

nghien_cuu_hanh_vi_dieu_chinh_loi_nhuan_cua_cac_doanh_nghiep.pdf