Impacts of social capital on the tax compliance behavior of enterprises in Ninh Thuan province

The purpose of this article is to analyze the current status of social

capital factors and to measure their impacts on the tax compliance

behavior of enterprises, thereby proposing solutions to improve the tax

compliance behavior of enterprises in Ninh Thuan province. The study

uses qualitative method such as expert interview in combination with

quantitative analysis though reliability testing (Cronbach's Alpha),

exploratory factor analysis (EFA) and regression analysis with data

collected from a survey of 200 random enterprises in Ninh Thuan

province. The results show that the social capital components that affect

the tax compliance behavior include 5 factors: Characteristics of

business owners; Trust; Social networks; Social norm; Mutual support.

From the research results, the author also offers some solutions such as:

increasing the trust of businesses; improving tax knowledge, awareness

of business owners about tax compliance; helping, sharing information

reciprocity in social networks to improve tax compliance behavior in

Ninh Thuan province.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Tóm tắt nội dung tài liệu: Impacts of social capital on the tax compliance behavior of enterprises in Ninh Thuan province

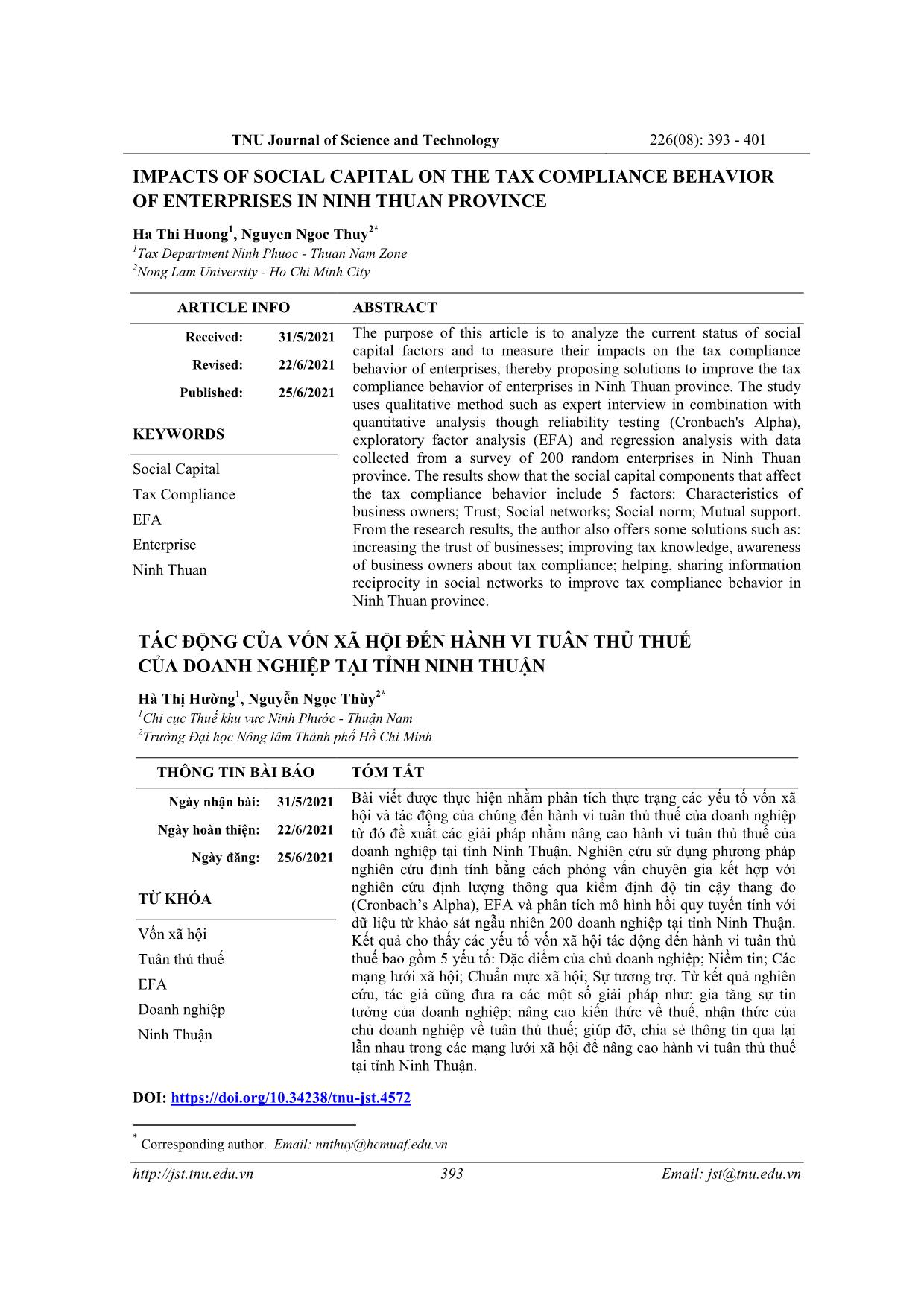

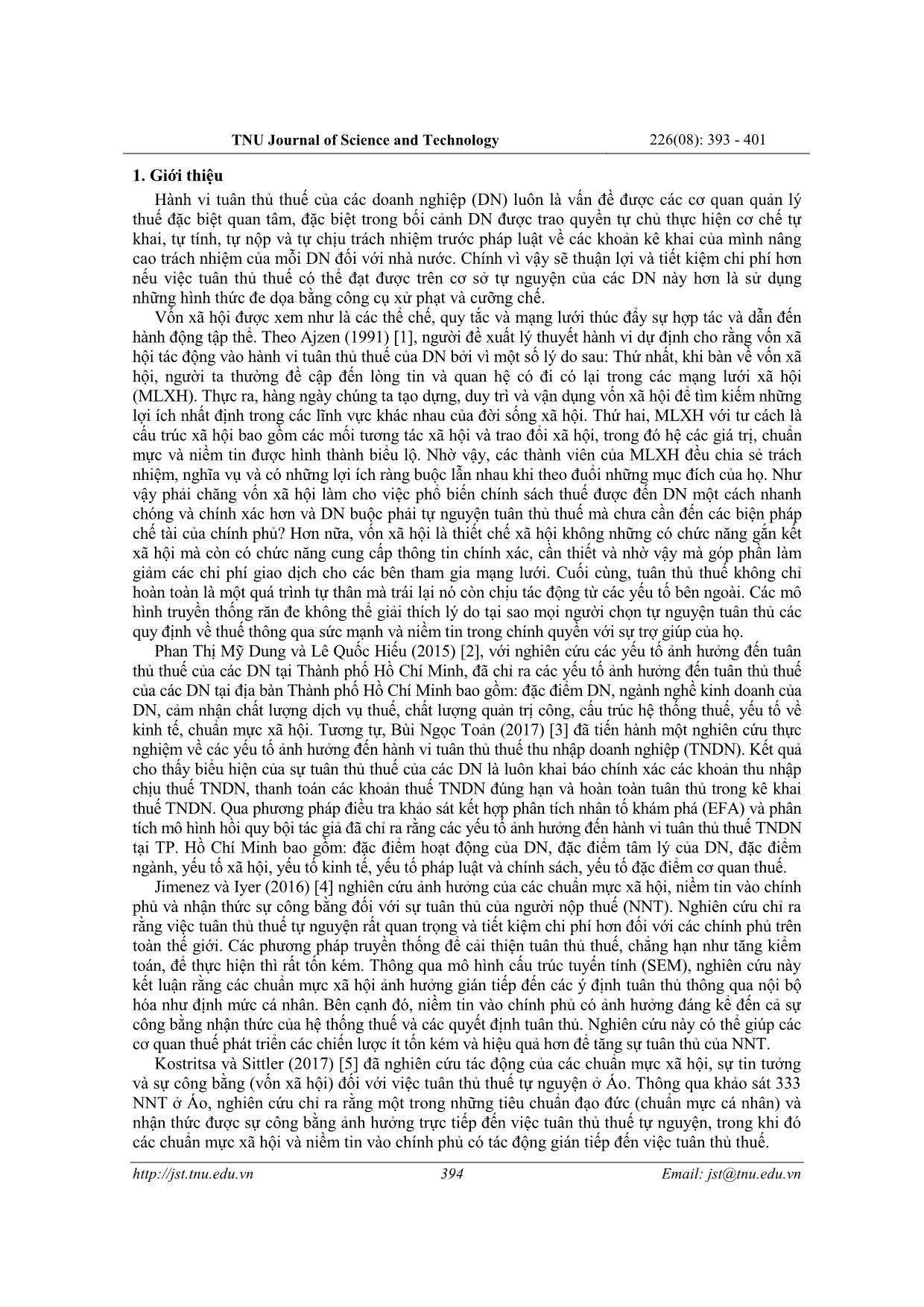

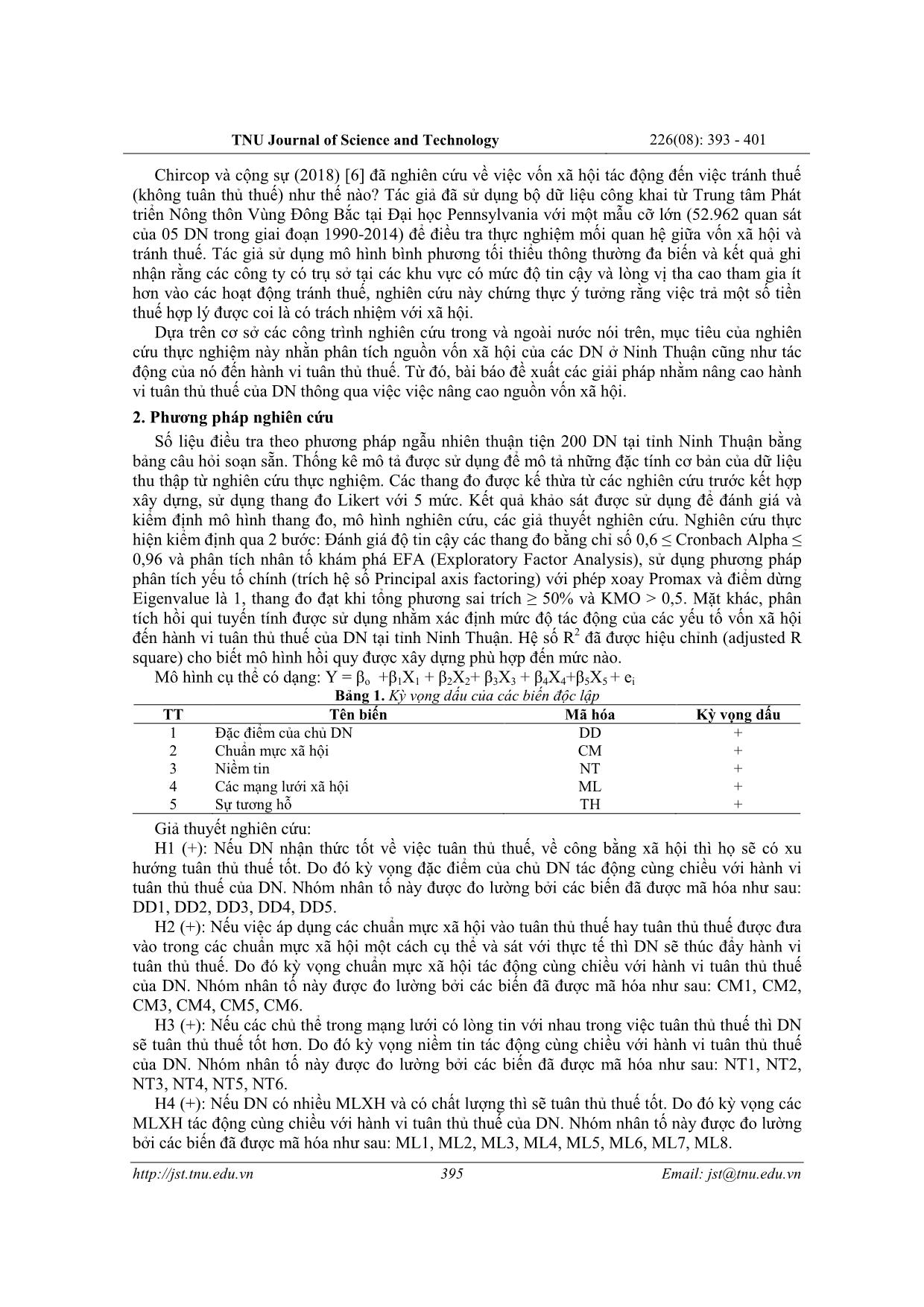

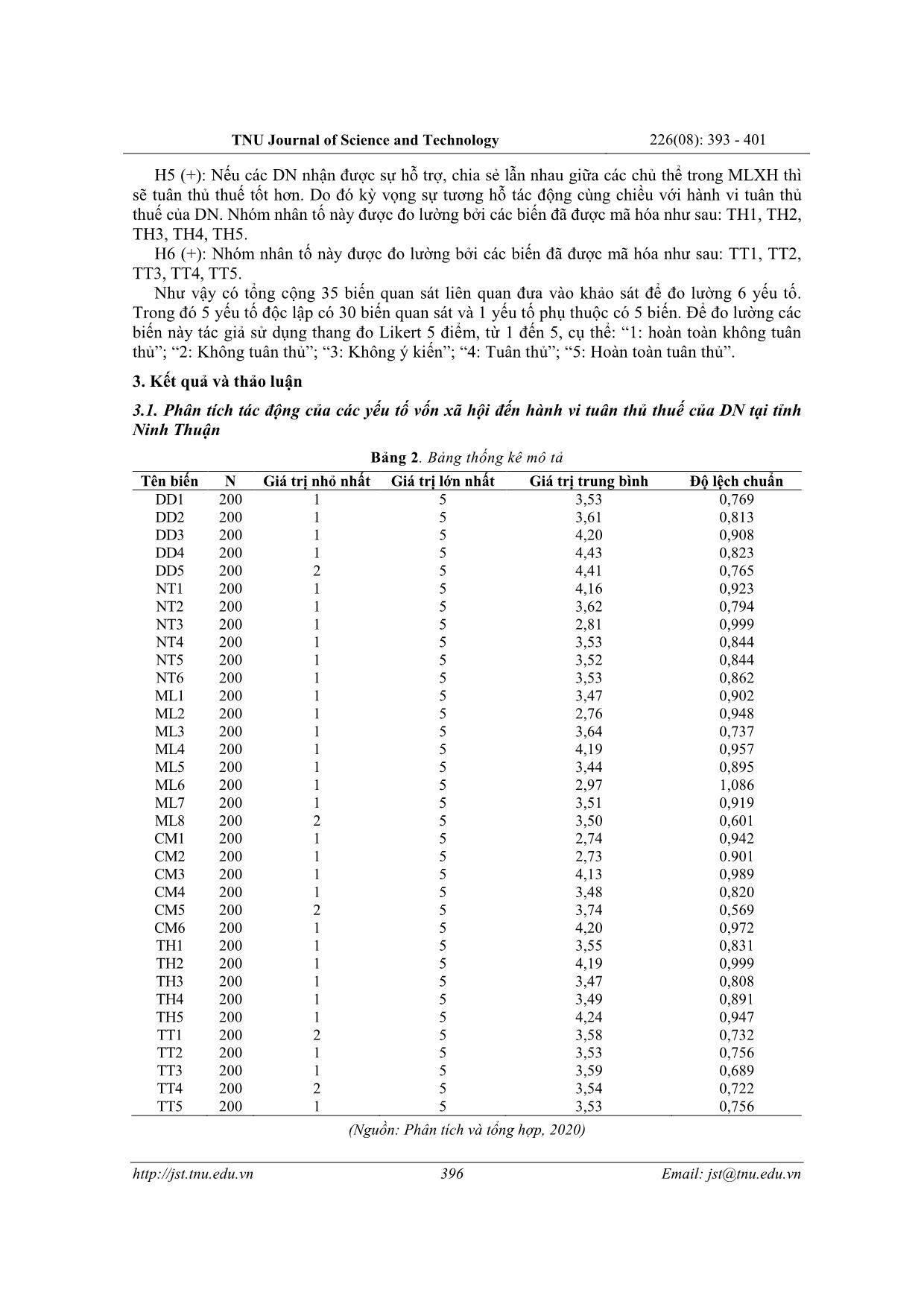

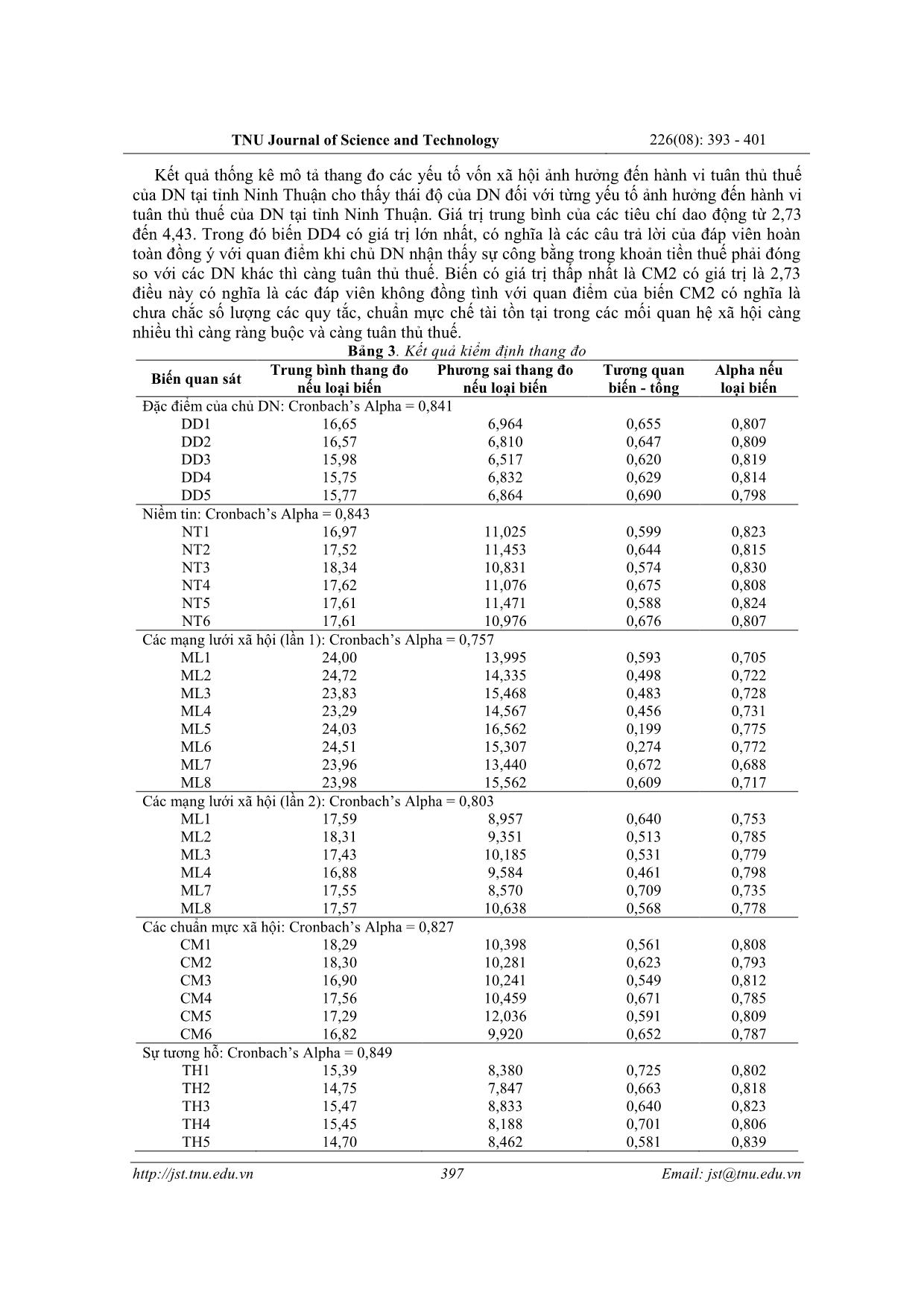

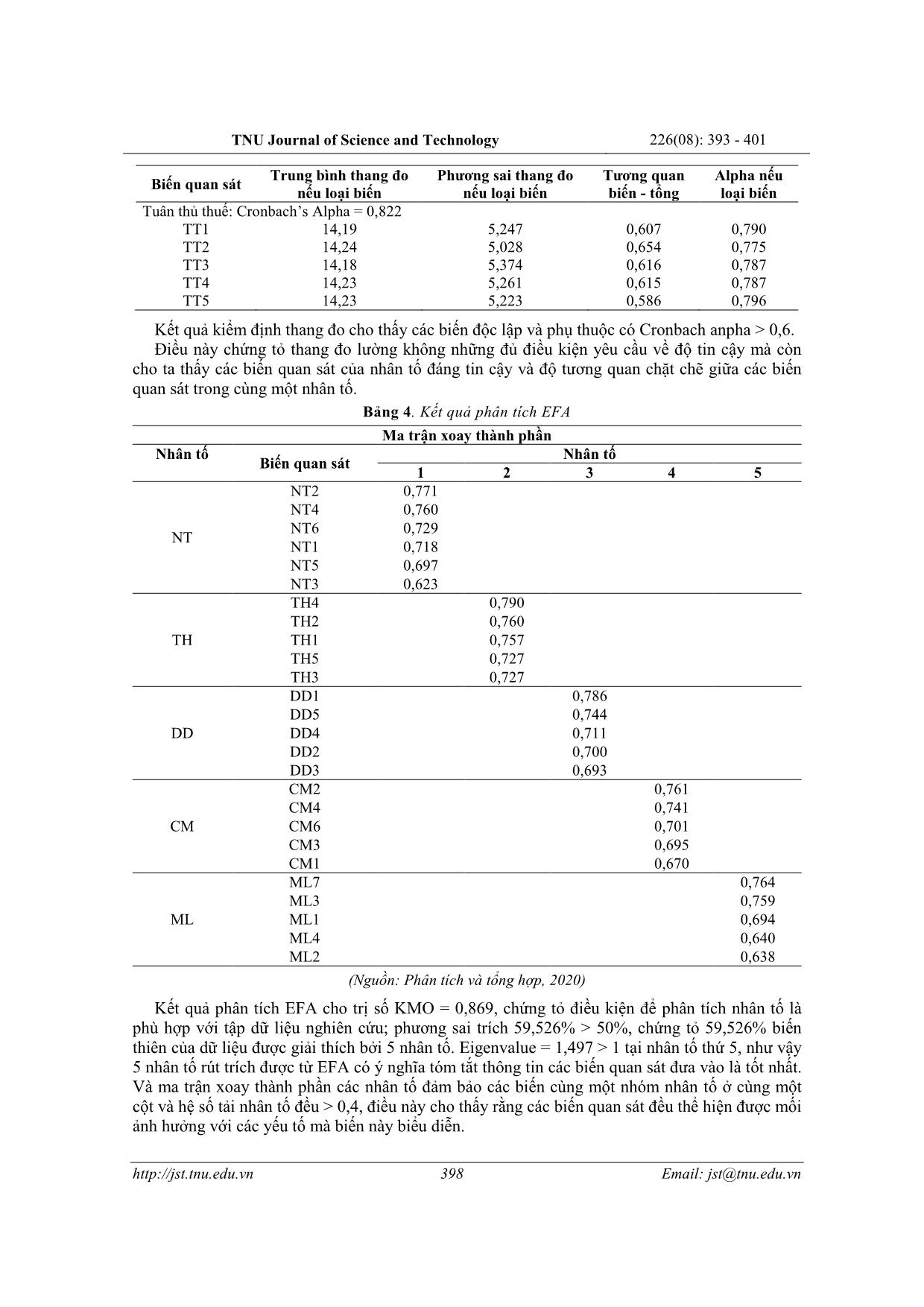

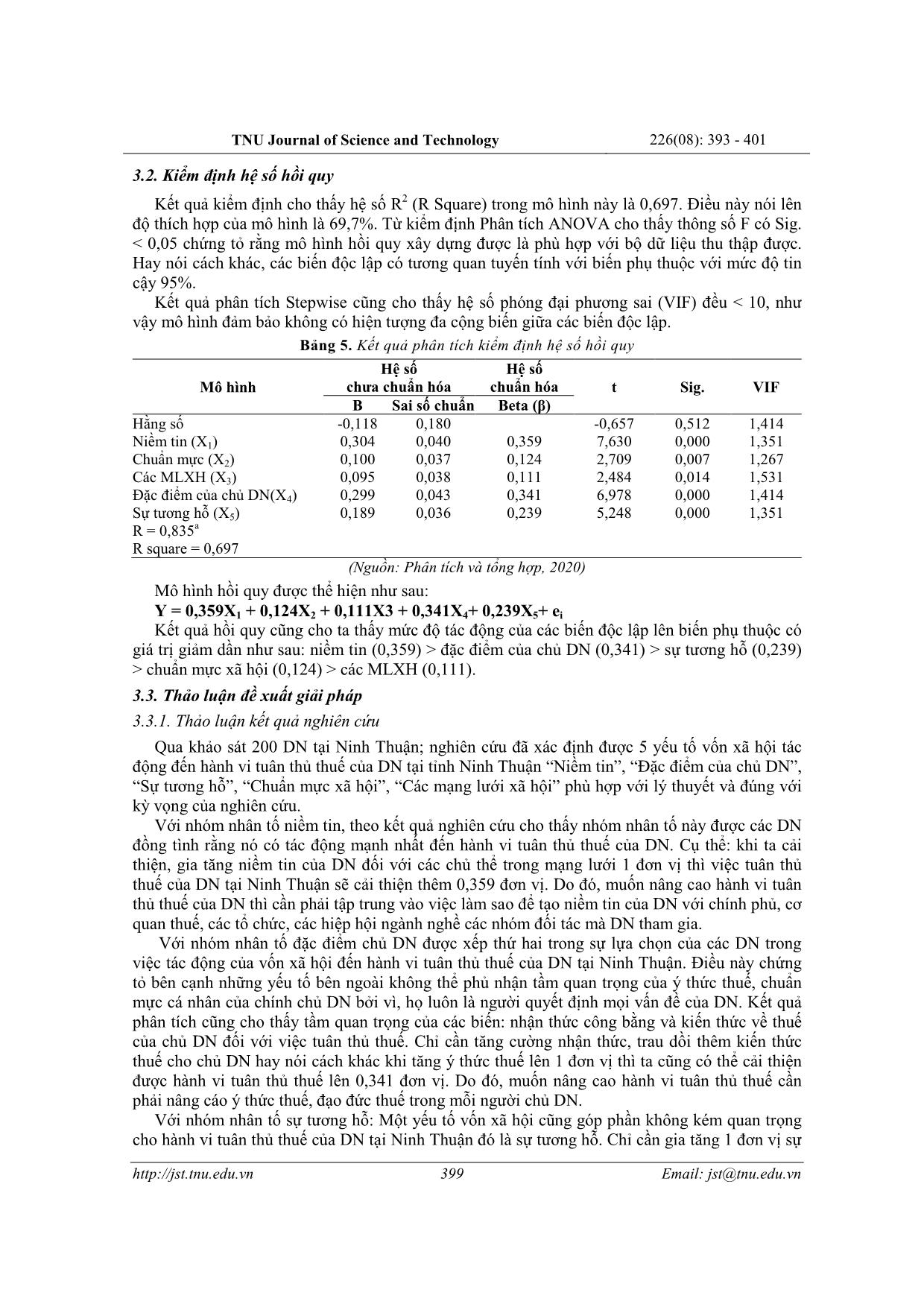

TNU Journal of Science and Technology 226(08): 393 - 401 393 Email: jst@tnu.edu.vn IMPACTS OF SOCIAL CAPITAL ON THE TAX COMPLIANCE BEHAVIOR OF ENTERPRISES IN NINH THUAN PROVINCE Ha Thi Huong 1 , Nguyen Ngoc Thuy 2* 1Tax Department Ninh Phuoc - Thuan Nam Zone 2Nong Lam University - Ho Chi Minh City ARTICLE INFO ABSTRACT Received: 31/5/2021 The purpose of this article is to analyze the current status of social capital factors and to measure their impacts on the tax compliance behavior of enterprises, thereby proposing solutions to improve the tax compliance behavior of enterprises in Ninh Thuan province. The study uses qualitative method such as expert interview in combination with quantitative analysis though reliability testing (Cronbach's Alpha), exploratory factor analysis (EFA) and regression analysis with data collected from a survey of 200 random enterprises in Ninh Thuan province. The results show that the social capital components that affect the tax compliance behavior include 5 factors: Characteristics of business owners; Trust; Social networks; Social norm; Mutual support. From the research results, the author also offers some solutions such as: increasing the trust of businesses; improving tax knowledge, awareness of business owners about tax compliance; helping, sharing information reciprocity in social networks to improve tax compliance behavior in Ninh Thuan province. Revised: 22/6/2021 Published: 25/6/2021 KEYWORDS Social Capital Tax Compliance EFA Enterprise Ninh Thuan TÁC ĐỘNG CỦA VỐN XÃ HỘI ĐẾN HÀNH VI TUÂN THỦ THUẾ CỦA DOANH NGHIỆP TẠI TỈNH NINH THUẬN Hà Thị Hường1, Nguyễn Ngọc Thùy2* 1Chi cục Thuế khu vực Ninh Phước - Thuận Nam 2Trường Đại học Nông lâm Thành phố Hồ Chí Minh THÔNG TIN BÀI BÁO TÓM TẮT Ngày nhận bài: 31/5/2021 Bài viết được thực hiện nhằm phân tích thực trạng các yếu tố vốn xã hội và tác động của chúng đến hành vi tuân thủ thuế của doanh nghiệp từ đó đề xuất các giải pháp nhằm nâng cao hành vi tuân thủ thuế của doanh nghiệp tại tỉnh Ninh Thuận. Nghiên cứu sử dụng phương pháp nghiên cứu định tính bằng cách phỏng vấn chuyên gia kết hợp với nghiên cứu định lượng thông qua kiểm định độ tin cậy thang đo (Cronbach’s Alpha), EFA và phân tích mô hình hồi quy tuyến tính với dữ liệu từ khảo sát ngẫu nhiên 200 doanh nghiệp tại tỉnh Ninh Thuận. Kết quả cho thấy các yếu tố vốn xã hội tác động đến hành vi tuân thủ thuế bao gồm 5 yếu tố: Đặc điểm của chủ doanh nghiệp; Niềm tin; Các mạng lưới xã hội; Chuẩn mực xã hội; Sự tương trợ. Từ kết quả nghiên cứu, tác giả cũng đưa ra các một số giải pháp như: gia tăng sự tin tưởng của doanh nghiệp; nâng cao kiến thức về thuế, nhận thức của chủ doanh nghiệp về tuân thủ thuế; giúp đỡ, chia sẻ thông tin qua lại lẫn nhau trong các mạng lưới xã hội để nâng cao hành vi tuân thủ thuế tại tỉnh Ninh Thuận. Ngày hoàn thiện: 22/6/2021 Ngày đăng: 25/6/2021 TỪ KHÓA Vốn xã hội Tuân thủ thuế EFA Doanh nghiệp Ninh Thuận DOI: https://doi.org/10.34238/tnu-jst.4572 * Corresponding author. Email: nnthuy@hcmuaf.edu.vn TNU Journal of Science and Technology 226(08): 393 - 401 394 Email: jst@tnu.edu.vn 1. Giới thiệu Hành vi tuân thủ thuế của các doanh nghiệp (DN) luôn là vấn đề được các cơ quan quản lý thuế đặc biệt quan tâm, đặc biệt trong bối cảnh DN được trao quyền tự chủ thực hiện cơ chế tự khai, tự tính, tự nộp và tự chịu trách nhiệm trước pháp luật về các khoản kê khai của mình nâng cao trách nhiệm của mỗi DN đối với nhà nước. Chính vì vậy sẽ thuận lợi và tiết kiệm chi phí hơn nếu việc tuân thủ thuế có thể đạt được trên cơ sở tự nguyện của các DN này hơn là sử dụng những hình thức đe dọa bằng công cụ xử phạt và cưỡng chế. Vốn xã hội được xem như là các thể chế, quy tắc và mạng lưới thúc đẩy sự hợp tác và dẫn đến hành động tập thể. Theo Ajzen (1991) [1], người đề xuất lý thuyết hành vi dự định cho rằng vốn xã hội tác động vào hành vi tuân thủ thuế của DN bởi vì một số lý do sau: Thứ nhất, khi bàn về vốn xã hội, người ta thường đề cập đến lòng tin và quan hệ có đi có lại trong các mạng lưới xã hội (MLXH). Thực ra, hàng ngày chúng ta tạo dựng, duy trì và vận dụng vốn xã hội để tìm kiếm những lợi ích nhất định trong các lĩnh vực khác nhau của đời sống xã hội. Thứ hai, MLXH với tư cách là cấu trúc xã hội bao gồm các mối tương tác xã hội và trao đổi xã hội, trong đó hệ các giá trị, chuẩn mực và niềm tin được hình thành biểu lộ. Nhờ vậy, các thành viên của MLXH đều chia sẻ trách nhiệm, nghĩa vụ và có những lợi ích ràng buộc lẫn nhau khi theo đuổi những mục đích của họ. Như vậy phải chăng vốn xã hội làm cho việc phổ biến chính sách thuế được đến DN một cách nhanh chóng và chính xác hơn và DN buộc phải tự nguyện tuân thủ thuế mà chưa cần đến các biện pháp chế tài của chính phủ? Hơn nữa, vốn xã hội là thiết chế xã hội không những có chức năng gắn kết xã hội mà còn có chức năng cung cấp thông tin chính xá ... điều này có nghĩa là các đáp viên không đồng tình với quan điểm của biến CM2 có nghĩa là chưa chắc số lượng các quy tắc, chuẩn mực chế tài tồn tại trong các mối quan hệ xã hội càng nhiều thì càng ràng buộc và càng tuân thủ thuế. Bảng 3. Kết quả kiểm định thang đo Biến quan sát Trung bình thang đo nếu loại biến Phương sai thang đo nếu loại biến Tương quan biến - tổng Alpha nếu loại biến Đặc điểm của chủ DN: Cronbach’s Alpha = 0,841 DD1 16,65 6,964 0,655 0,807 DD2 16,57 6,810 0,647 0,809 DD3 15,98 6,517 0,620 0,819 DD4 15,75 6,832 0,629 0,814 DD5 15,77 6,864 0,690 0,798 Niềm tin: Cronbach’s Alpha = 0,843 NT1 16,97 11,025 0,599 0,823 NT2 17,52 11,453 0,644 0,815 NT3 18,34 10,831 0,574 0,830 NT4 17,62 11,076 0,675 0,808 NT5 17,61 11,471 0,588 0,824 NT6 17,61 10,976 0,676 0,807 Các mạng lưới xã hội (lần 1): Cronbach’s Alpha = 0,757 ML1 24,00 13,995 0,593 0,705 ML2 24,72 14,335 0,498 0,722 ML3 23,83 15,468 0,483 0,728 ML4 23,29 14,567 0,456 0,731 ML5 24,03 16,562 0,199 0,775 ML6 24,51 15,307 0,274 0,772 ML7 23,96 13,440 0,672 0,688 ML8 23,98 15,562 0,609 0,717 Các mạng lưới xã hội (lần 2): Cronbach’s Alpha = 0,803 ML1 17,59 8,957 0,640 0,753 ML2 18,31 9,351 0,513 0,785 ML3 17,43 10,185 0,531 0,779 ML4 16,88 9,584 0,461 0,798 ML7 17,55 8,570 0,709 0,735 ML8 17,57 10,638 0,568 0,778 Các chuẩn mực xã hội: Cronbach’s Alpha = 0,827 CM1 18,29 10,398 0,561 0,808 CM2 18,30 10,281 0,623 0,793 CM3 16,90 10,241 0,549 0,812 CM4 17,56 10,459 0,671 0,785 CM5 17,29 12,036 0,591 0,809 CM6 16,82 9,920 0,652 0,787 Sự tương hỗ: Cronbach’s Alpha = 0,849 TH1 15,39 8,380 0,725 0,802 TH2 14,75 7,847 0,663 0,818 TH3 15,47 8,833 0,640 0,823 TH4 15,45 8,188 0,701 0,806 TH5 14,70 8,462 0,581 0,839 TNU Journal of Science and Technology 226(08): 393 - 401 398 Email: jst@tnu.edu.vn Biến quan sát Trung bình thang đo nếu loại biến Phương sai thang đo nếu loại biến Tương quan biến - tổng Alpha nếu loại biến Tuân thủ thuế: Cronbach’s Alpha = 0,822 TT1 14,19 5,247 0,607 0,790 TT2 14,24 5,028 0,654 0,775 TT3 14,18 5,374 0,616 0,787 TT4 14,23 5,261 0,615 0,787 TT5 14,23 5,223 0,586 0,796 Kết quả kiểm định thang đo cho thấy các biến độc lập và phụ thuộc có Cronbach anpha > 0,6. Điều này chứng tỏ thang đo lường không những đủ điều kiện yêu cầu về độ tin cậy mà còn cho ta thấy các biến quan sát của nhân tố đáng tin cậy và độ tương quan chặt chẽ giữa các biến quan sát trong cùng một nhân tố. Bảng 4. Kết quả phân tích EFA Ma trận xoay thành phần Nhân tố Biến quan sát Nhân tố 1 2 3 4 5 NT NT2 0,771 NT4 0,760 NT6 0,729 NT1 0,718 NT5 0,697 NT3 0,623 TH TH4 0,790 TH2 0,760 TH1 0,757 TH5 0,727 TH3 0,727 DD DD1 0,786 DD5 0,744 DD4 0,711 DD2 0,700 DD3 0,693 CM CM2 0,761 CM4 0,741 CM6 0,701 CM3 0,695 CM1 0,670 ML ML7 0,764 ML3 0,759 ML1 0,694 ML4 0,640 ML2 0,638 (Nguồn: Phân tích và tổng hợp, 2020) Kết quả phân tích EFA cho trị số KMO = 0,869, chứng tỏ điều kiện để phân tích nhân tố là phù hợp với tập dữ liệu nghiên cứu; phương sai trích 59,526% > 50%, chứng tỏ 59,526% biến thiên của dữ liệu được giải thích bởi 5 nhân tố. Eigenvalue = 1,497 > 1 tại nhân tố thứ 5, như vậy 5 nhân tố rút trích được từ EFA có ý nghĩa tóm tắt thông tin các biến quan sát đưa vào là tốt nhất. Và ma trận xoay thành phần các nhân tố đảm bảo các biến cùng một nhóm nhân tố ở cùng một cột và hệ số tải nhân tố đều > 0,4, điều này cho thấy rằng các biến quan sát đều thể hiện được mối ảnh hưởng với các yếu tố mà biến này biểu diễn. TNU Journal of Science and Technology 226(08): 393 - 401 399 Email: jst@tnu.edu.vn 3.2. Kiểm định hệ số hồi quy Kết quả kiểm định cho thấy hệ số R2 (R Square) trong mô hình này là 0,697. Điều này nói lên độ thích hợp của mô hình là 69,7%. Từ kiểm định Phân tích ANOVA cho thấy thông số F có Sig. < 0,05 chứng tỏ rằng mô hình hồi quy xây dựng được là phù hợp với bộ dữ liệu thu thập được. Hay nói cách khác, các biến độc lập có tương quan tuyến tính với biến phụ thuộc với mức độ tin cậy 95%. Kết quả phân tích Stepwise cũng cho thấy hệ số phóng đại phương sai (VIF) đều < 10, như vậy mô hình đảm bảo không có hiện tượng đa cộng biến giữa các biến độc lập. Bảng 5. Kết quả phân tích kiểm định hệ số hồi quy Mô hình Hệ số chưa chuẩn hóa Hệ số chuẩn hóa t Sig. VIF Β Sai số chuẩn Beta (β) Hằng số -0,118 0,180 -0,657 0,512 1,414 1,351 Niềm tin (X1) 0,304 0,040 0,359 7,630 0,000 Chuẩn mực (X2) 0,100 0,037 0,124 2,709 0,007 1,267 Các MLXH (X3) 0,095 0,038 0,111 2,484 0,014 1,531 Đặc điểm của chủ DN(X4) 0,299 0,043 0,341 6,978 0,000 1,414 Sự tương hỗ (X5) 0,189 0,036 0,239 5,248 0,000 1,351 R = 0,835 a R square = 0,697 (Nguồn: Phân tích và tổng hợp, 2020) Mô hình hồi quy được thể hiện như sau: Y = 0,359X1 + 0,124X2 + 0,111X3 + 0,341X4+ 0,239X5+ ei Kết quả hồi quy cũng cho ta thấy mức độ tác động của các biến độc lập lên biến phụ thuộc có giá trị giảm dần như sau: niềm tin (0,359) > đặc điểm của chủ DN (0,341) > sự tương hỗ (0,239) > chuẩn mực xã hội (0,124) > các MLXH (0,111). 3.3. Thảo luận đề xuất giải pháp 3.3.1. Thảo luận kết quả nghiên cứu Qua khảo sát 200 DN tại Ninh Thuận; nghiên cứu đã xác định được 5 yếu tố vốn xã hội tác động đến hành vi tuân thủ thuế của DN tại tỉnh Ninh Thuận “Niềm tin”, “Đặc điểm của chủ DN”, “Sự tương hỗ”, “Chuẩn mực xã hội”, “Các mạng lưới xã hội” phù hợp với lý thuyết và đúng với kỳ vọng của nghiên cứu. Với nhóm nhân tố niềm tin, theo kết quả nghiên cứu cho thấy nhóm nhân tố này được các DN đồng tình rằng nó có tác động mạnh nhất đến hành vi tuân thủ thuế của DN. Cụ thể: khi ta cải thiện, gia tăng niềm tin của DN đối với các chủ thể trong mạng lưới 1 đơn vị thì việc tuân thủ thuế của DN tại Ninh Thuận sẽ cải thiện thêm 0,359 đơn vị. Do đó, muốn nâng cao hành vi tuân thủ thuế của DN thì cần phải tập trung vào việc làm sao để tạo niềm tin của DN với chính phủ, cơ quan thuế, các tổ chức, các hiệp hội ngành nghề các nhóm đối tác mà DN tham gia. Với nhóm nhân tố đặc điểm chủ DN được xếp thứ hai trong sự lựa chọn của các DN trong việc tác động của vốn xã hội đến hành vi tuân thủ thuế của DN tại Ninh Thuận. Điều này chứng tỏ bên cạnh những yếu tố bên ngoài không thể phủ nhận tầm quan trọng của ý thức thuế, chuẩn mực cá nhân của chính chủ DN bởi vì, họ luôn là người quyết định mọi vấn đề của DN. Kết quả phân tích cũng cho thấy tầm quan trọng của các biến: nhận thức công bằng và kiến thức về thuế của chủ DN đối với việc tuân thủ thuế. Chỉ cần tăng cường nhận thức, trau dồi thêm kiến thức thuế cho chủ DN hay nói cách khác khi tăng ý thức thuế lên 1 đơn vị thì ta cũng có thể cải thiện được hành vi tuân thủ thuế lên 0,341 đơn vị. Do đó, muốn nâng cao hành vi tuân thủ thuế cần phải nâng cáo ý thức thuế, đạo đức thuế trong mỗi người chủ DN. Với nhóm nhân tố sự tương hỗ: Một yếu tố vốn xã hội cũng góp phần không kém quan trọng cho hành vi tuân thủ thuế của DN tại Ninh Thuận đó là sự tương hỗ. Chỉ cần gia tăng 1 đơn vị sự TNU Journal of Science and Technology 226(08): 393 - 401 400 Email: jst@tnu.edu.vn giúp đỡ, trao đổi qua lại lẫn nhau thì hành vi tuân thủ thuế sẽ được cải thiện thêm 0,239 đơn vị. Tại bất cứ một DN nào cũng vậy, mục tiêu lợi ích luôn được DN tận dụng triệt để. Khi DN tham gia vào một MLXH nào mà đem lại lợi ích cho họ thì sẽ gắn kết các thành viên trong mạng lưới với nhau hơn. Chính vì vậy muốn nâng cao được hành vi tuân thủ thuế thì chính các chủ thể trong mạng lưới xã hội phải chứng minh cho DN thấy họ được hỗ trợ, chia sẻ những điều tốt đẹp khi tham gia vào các MLXH đó. Với nhóm nhân tố chuẩn mực xã hội: Dù ở bất cứ một xã hội nào cũng vậy, bên cạnh luật pháp còn có các quy tắc, chuẩn mực xã hội. Người Việt Nam hay có câu “Phép vua còn thua lệ làng”. Mô hình nghiên cứu tại Ninh Thuận cho thấy khi các chuẩn mực xã hội tác động 1 đơn vị thì hành vi tuân thủ thuế thay đổi 0,124 đơn vị. Đôi khi các tác động từ xã hội lại có tác động mạnh mẽ hơn là pháp luật do giảm được chi phí và tốc độ lan truyền nhanh hơn. Tuy nhiên, tại Ninh Thuận thì biến này chưa có ảnh hưởng đáng kể, có thể là do các tổ chức, cộng đồng chưa phát huy hết lợi thế của mình, chưa tạo niềm tin cho DN, chưa có sức ảnh hưởng mạnh mẽ. Đây cũng chính là điểm hạn chế của cộng đồng. Với nhóm nhân tố MLXH: DN luôn tồn tại và phát triển trong các mối quan hệ. Khi tham gia vào các mạng lưới xã hội DN sẽ nhận được sự chia sẻ thông tin một cách nhanh chóng và chính xác nhất, hạn chế việc sai sót trong kê khai thuế. Tuy nhiên, tại Ninh Thuận biến độc lập này ảnh hưởng không đáng kể khi có thêm 1 đơn vị MLXH chỉ dẫn đến sự thay đổi 0,111 đơn vị tuân thủ thuế. Như vậy, biến này là một biến có ảnh hưởng nhưng không ảnh hưởng đáng kể hoặc có thể ảnh hưởng gián tiếp thông qua các biến khác. 3.3.2. Đề xuất giải pháp - Nâng cao niềm tin của DN: Xây dựng một hệ thống chính sách thuế phải thực sự đảm bảo bình đẳng, công bằng xã hội về nghĩa vụ thuế. Chẳng hạn khi thực hiện chính sách ưu đãi về thuế thu nhập DN thì phải đồng bộ cho tất cả các DN tạo niềm tin cho DN an tâm sản xuất kinh doanh. Mặt khác cũng cần phải tạo niềm tin cho DN thông qua uy tín, và những lợi ích tốt đẹp được tạo ra từ các chủ thể khác cho DN trong các mối quan hệ. - Cải thiện nhận thức về nghĩa vụ thuế cho chủ DN: thông qua việc tăng cường giáo dục kiến thức thuế cho DN đặc biệt là giáo dục kiến thức cho những người làm công tác kê khai, quyết toán thuế của DN. Từ nhận thức đúng đắn sẽ đi đến hành động đúng đắn. - Thông qua cộng đồng, xã hội nơi cư trú áp dụng các quy tắc, chuẩn mực xã hội vào trong DN như: Nhà nước và các tổ chức xã hội cần có chính sách khen thưởng, công khai tuyên dương DN tự nguyện nộp thuế đúng hạn và đầy đủ, đồng thời cần có biện pháp chế tài và mức phạt và nêu gương đối với các hành vi cố tình trốn thuế, gian lận thuế để tạo ý thức tự giác, xấu hổ khi làm chuyện xấu. Lồng ghép các chuyên đề về trốn thuế, gian lận thuế trong các buổi sinh hoạt trong cộng đồng. Các chuẩn mực xã hội, quy tắc ứng xử trong xã hội cần phải thiết thực và gần gũi với đời sống dân sự hơn nữa, để việc áp dụng các chuẩn mực xã hội không bị xa rời thực tế và pháp luật của nhà nước. Chính vì vậy, DN cần phải thường xuyên tham gia vào các hiệp hội ngành nghề, có quan hệ tốt với nhân viên, với cơ quan thuế. Thường xuyên tiếp xúc, trao đổi để tạo sự tin tưởng, thân mật với các chủ thể khác trong mối quan hệ. Từ đó thường xuyên cập nhật, chia sẻ các thông tin về chính sách thuế từ các kênh này. 4. Kết luận và kiến nghị 4.1. Kết luận Nhìn chung, đa số các đối tượng khảo sát đồng tình với năm nhân tố vốn xã hội tác động đến hành vi tuân thủ thuế của DN tại Ninh Thuận. Trong năm nhóm nhân tố thì nhân tố niềm tin được các đối tượng khảo sát cho rằng có tác động nhiều nhất đến hành vi tuân thủ thuế của DN. Điều này chứng tỏ rằng, nếu chính phủ muốn nâng cao hành vi tuân thủ thuế của DN thì cần phải gia TNU Journal of Science and Technology 226(08): 393 - 401 401 Email: jst@tnu.edu.vn tăng niềm tin của DN vào chính phủ, vào hệ thống cơ quan thuế, cũng như các tổ chức, các hiệp hội ngành nghề các nhóm đối tác mà DN tham gia. Kết quả nghiên cứu cũng chỉ ra rằng niềm tin, nhận thức về công bằng, các chuẩn mực cá nhân (tiêu chuẩn đạo đức) có ảnh hưởng đáng kể và trực tiếp đến tuân thủ thuế, còn các chuẩn mực xã hội, các MLXH ảnh hưởng gián tiếp đến hành vi tuân thủ thuế, giống [4], [6]. Trong khi đó [5] lại cho rằng các chuẩn mực xã hội và niềm tin vào chính phủ có tác động gián tiếp đến việc tuân thủ thuế. 4.2. Kiến nghị Để hoàn thiện công tác quản lý thuế đạt hiệu quả, tác giả đề xuất một số kiến nghị sau đây: Đối với Chính phủ, văn bản hướng dẫn chính sách thuế phải nhất quán, đồng bộ, rõ ràng; xây dựng các quy trình quản lý thu thuế theo mô hình chức năng, tránh chồng chéo gây bất bình trong cộng đồng DN. Đối với cơ quan thuế cần tăng cường công tác tuyên truyền phổ biến chính sách thuế, đối thoại, gặp gỡ, tập huấn, hướng dẫn nghiệp vụ cho các đối tượng nộp thuế, cung cấp dịch vụ thuế cho DN một cách tốt nhất, thực sự coi người nộp thuế là người bạn đồng hành. Đối với các tổ chức, hội nhóm thường xuyên cập nhật, chia sẻ kiến thức thuế cũng nhưlồng ghép các chuyên đề về kê khai, kế toán thuế trong các buổi sinh hoạt để các DN có thể nắm bắt nhanh và rộng rãi hơn. 4.3. Hạn chế và hướng nghiên cứu tiếp theo Mặc dù bài báo đã giải quyết được các mục tiêu nghiên cứu, tuy nhiên do hạn chế về điều kiện nghiên cứu, bài báo vẫn không tránh khỏi những hạn chế sau: Một là, phạm vi nghiên cứu chỉ giới hạn đối với các DN tại tỉnh Ninh Thuận và số liệu thu thập được lấy từ điều tra chọn mẫu 200 DN nên chưa bao quát được hết các trường hợp, các giải pháp đưa ra có thể chỉ phù hợp tại tỉnh Ninh Thuận. Hai là kết quả nghiên cứu chỉ giải thích được 58,9% giá trị biến thiên của biến ảnh hưởng đến tuân thủ thuế. Điều này chứng tỏ còn có nhiều yếu tố khác tác động đến việc tuân thủ thuế của DN mà nghiên cứu chưa đề cập đến cụ thể như yếu tố đặc điểm ngành nghề, loại hình kinh doanh của DN bởi vì mỗi loại hình DN, mỗi ngành nghề kinh doanh sẽ có các đặc điểm riêng tác động đến hành vi tuân thủ thuế của DN. Cuối cùng, qua việc đúc kết những hạn chế của nghiên cứu, định hướng các nghiên cứu tiếp theo có thể mở rộng nội dung nghiên cứu tác động của các yếu tố kinh tế hoặc yếu tố đặc điểm DN đến hành vi tuân thủ thuế của DN hoặc phân tích về tác động của vốn xã hội đến hành vi tuân thủ thuế ở các loại hình NNT khác như hộ kinh doanh cá thể, hợp tác xã TÀI LIỆU THAM KHẢO/ REFERENCES [1] I. Ajzen, Atitudes, Personality and Behavior. McGraw-Hill Education (UK), 2 th ed., 2005. [2] T. M. D. Phan and Q. H. Le, “Factors affecting tax compliance of enterprises,” (in Vietnamese), Finance Magazine, vol. 2, no. 07, pp. 11-16, 2015. [3] N. T. Bui, “Factors affecting corporate income tax compliance behavior- an empirical study in Ho Chi Minh City,” (in Vietnamese), Science Journal of Hue University: Economics and Development, vol. 126, no. 5A, pp. 77-88, 2017. [4] P. Jimenez and G. S. Iyer, “Tax compliance in a social setting: The influence of social norms, trust in government, and perceived fairness on taxpayer compliance,” Advances in Accounting, Elsevier, vol. 34(C), pp. 17-26, 2016. [5] J. Chricop, M. Fabrizi, E. Ipino, and Parbonetti, “Does social capital constrain firms’ tax avoidance?,” The social responsibility Journal, Emerald Group Publishing, vol. 14, no. 3, pp. 542-565, 2018. [6] M. Kostritsa and I. Sittler, "The Impact of Social Norms, Trust, and Fairness on Voluntary Tax Compliance in Austria," Management, University of Primorska, Faculty of Management Koper, vol. 12, no. 4, pp. 333-353, 2017.

File đính kèm:

impacts_of_social_capital_on_the_tax_compliance_behavior_of.pdf

impacts_of_social_capital_on_the_tax_compliance_behavior_of.pdf