Giáo trình Phân tích báo cáo tài chính - Bài 4: Phân tích khả năng thanh toán

4.1. Khả năng thanh toán và ý nghĩa phân tích

4.1.1. Khả năng thanh toán

Tình hình hay tình trạng tài chính của doanh nghiệp thể hiện khá rõ nét qua khả năng

thanh toán. Một doanh nghiệp nếu có tình trạng tài chính tốt, lành mạnh, chứng tỏ

hoạt động của doanh nghiệp có hiệu quả, doanh nghiệp không những có đủ mà còn có

thừa khả năng thanh toán. Ngược lại, nếu doanh nghiệp ở trong tình trạng tài chính

xấu, chứng tỏ hoạt động kinh doanh kém hiệu quả, doanh nghiệp không bảo đảm khả

năng thanh toán các khoản nợ, uy tín của doanh nghiệp thấp. Thực tế cho thấy, nếu

khả năng thanh toán của doanh nghiệp không bảo đảm, chắc chắn doanh nghiệp sẽ gặp

rất nhiều khó khăn trong mọi hoạt động, thậm chí doanh nghiệp sẽ rơi vào tình trạng

phá sản.

Khả năng thanh toán của một doanh nghiệp thể hiện

khả năng đáp ứng các khoản nợ đến hạn bất cứ lúc

nào. Một doanh nghiệp có khả năng thanh toán cao

là doanh nghiệp luôn luôn có đủ năng lực tài chính

(tiền, tương đương tiền, các loại tài sản ) để bảo

đảm thanh toán các khoản nợ cho các cá nhân, tổ

chức có quan hệ với doanh nghiệp trong quá trình

hoạt động kinh doanh. Ngược lại, khi năng lực tài chính không đủ để trang trải các

khoản nợ, doanh nghiệp sẽ mất khả năng thanh toán và doanh nghiệp sẽ sớm lâm vào

tình trạng phá sản. Chính vì vậy, phân tích khả năng thanh toán là một nội dung quan

trọng và cần thiết khi phân tích tình hình tài chính doanh nghiệp.

Khả năng thanh toán của doanh nghiệp thể hiện trên nhiều mặt khác nhau như: Khả

năng thanh toán chung (khả năng thanh toán tổng quát), khả năng thanh toán ngắn

hạn, khả năng thanh toán dài hạn và khả năng thanh toán theo thời gian. Thực tế cho

thấy, có khá nhiều doanh nghiệp mặc dầu khả năng thanh toán tổng quát rất cao nhưng

khả năng thanh toán ngắn hạn không bảo đảm. Mặt khác, cũng khá nhiều doanh

nghiệp có thừa khả năng thanh toán nợ ngắn hạn nhưng khả năng thanh toán nhanh

hay khả năng thanh toán tức thời, khả năng thanh toán nợ đến hạn lại không bảo

đảm Chính vì vậy, phân tích khả năng thanh toán của doanh nghiệp phải được xem

xét đầy đủ, toàn diện cả về khả năng thanh toán tổng quát, khả năng thanh toán ngắn

hạn, khả năng thanh toán dài hạn và khả năng thanh toán theo thời gian. Đồng thời,

các nhà phân tích cần thiết và phải liên kết các khả năng thanh toán với nhau để đánh

giá, không được sử dụng khả năng thanh toán này để bù trừ hay thay thế cho khả năng

thanh toán khác

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tóm tắt nội dung tài liệu: Giáo trình Phân tích báo cáo tài chính - Bài 4: Phân tích khả năng thanh toán

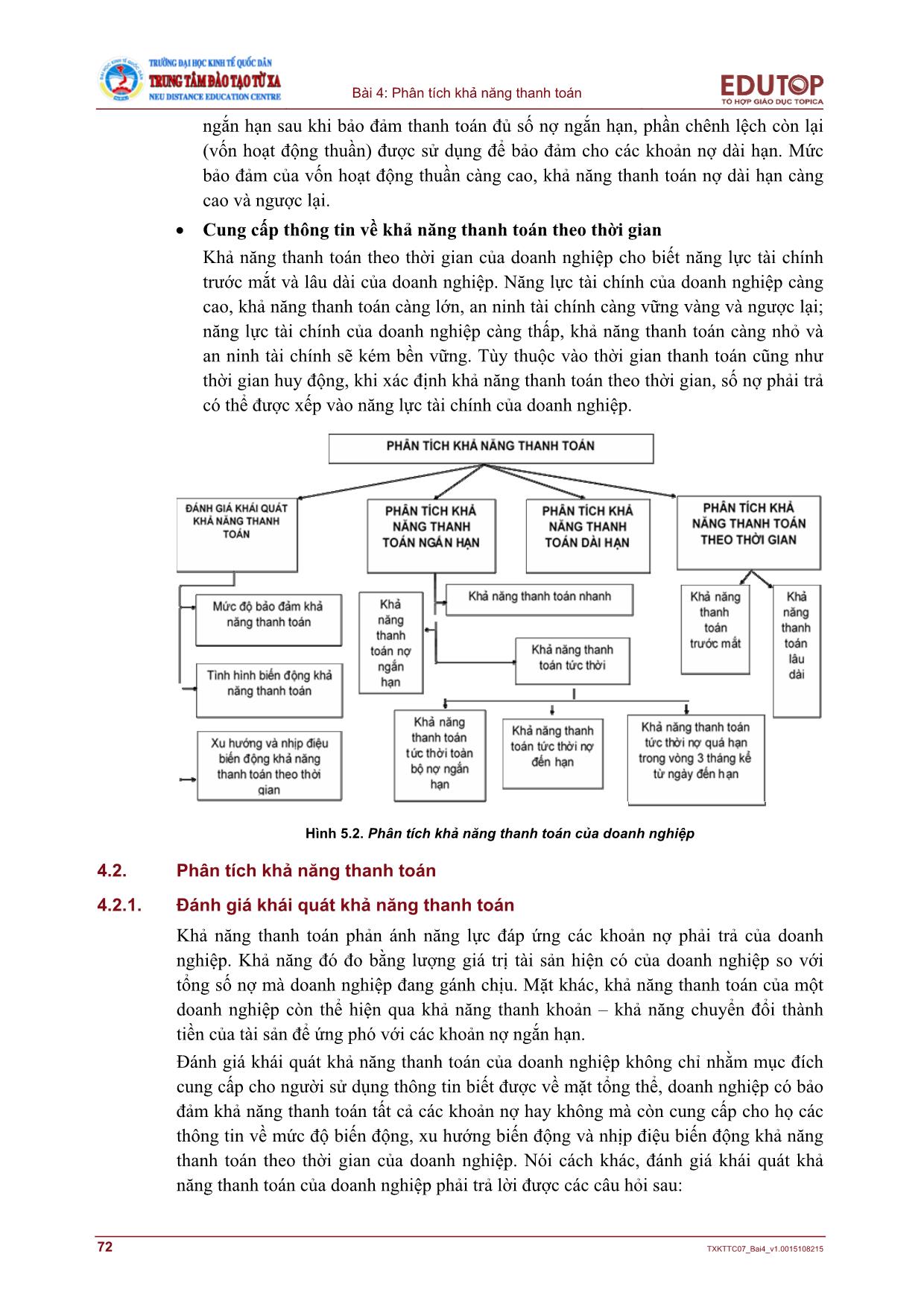

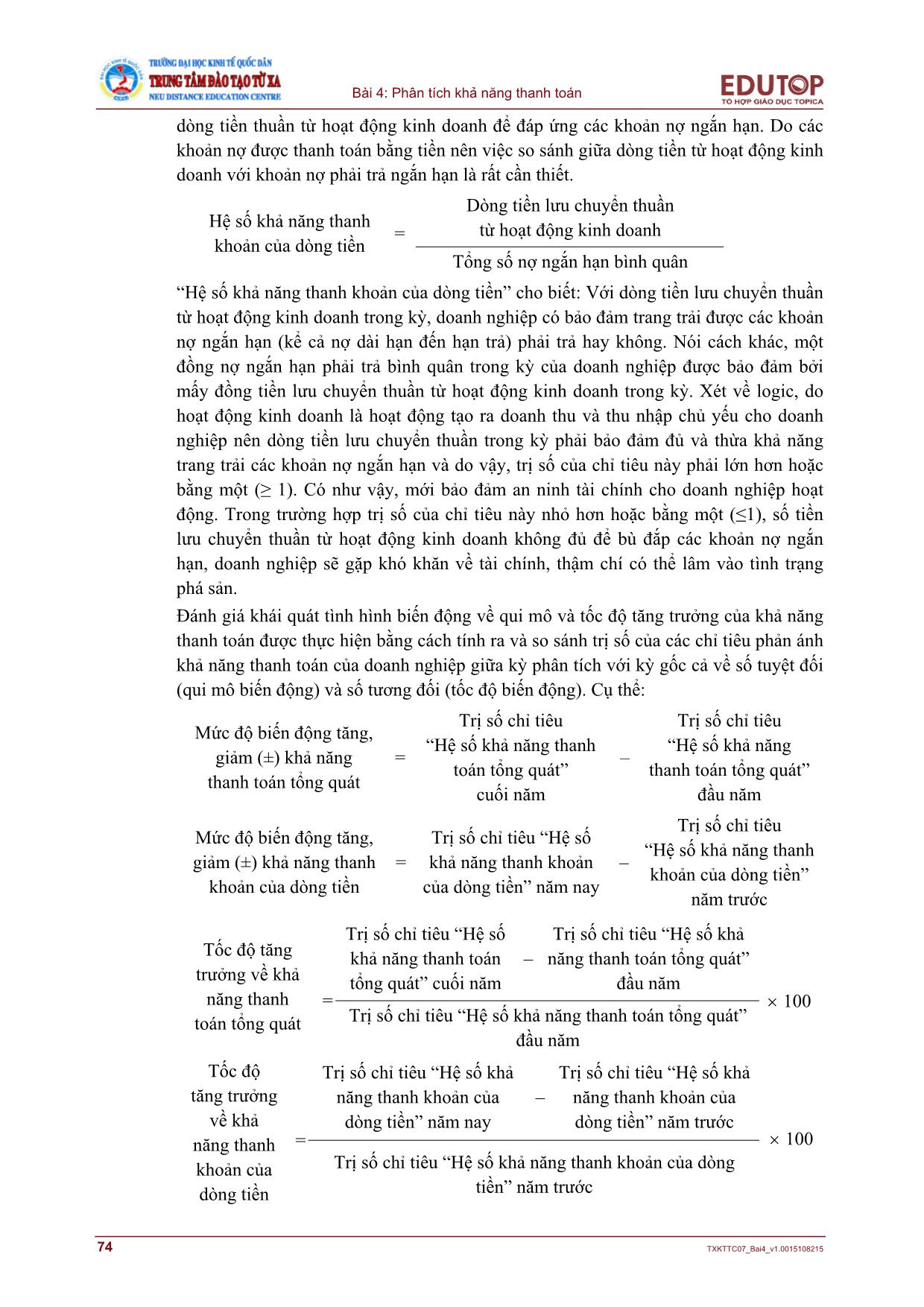

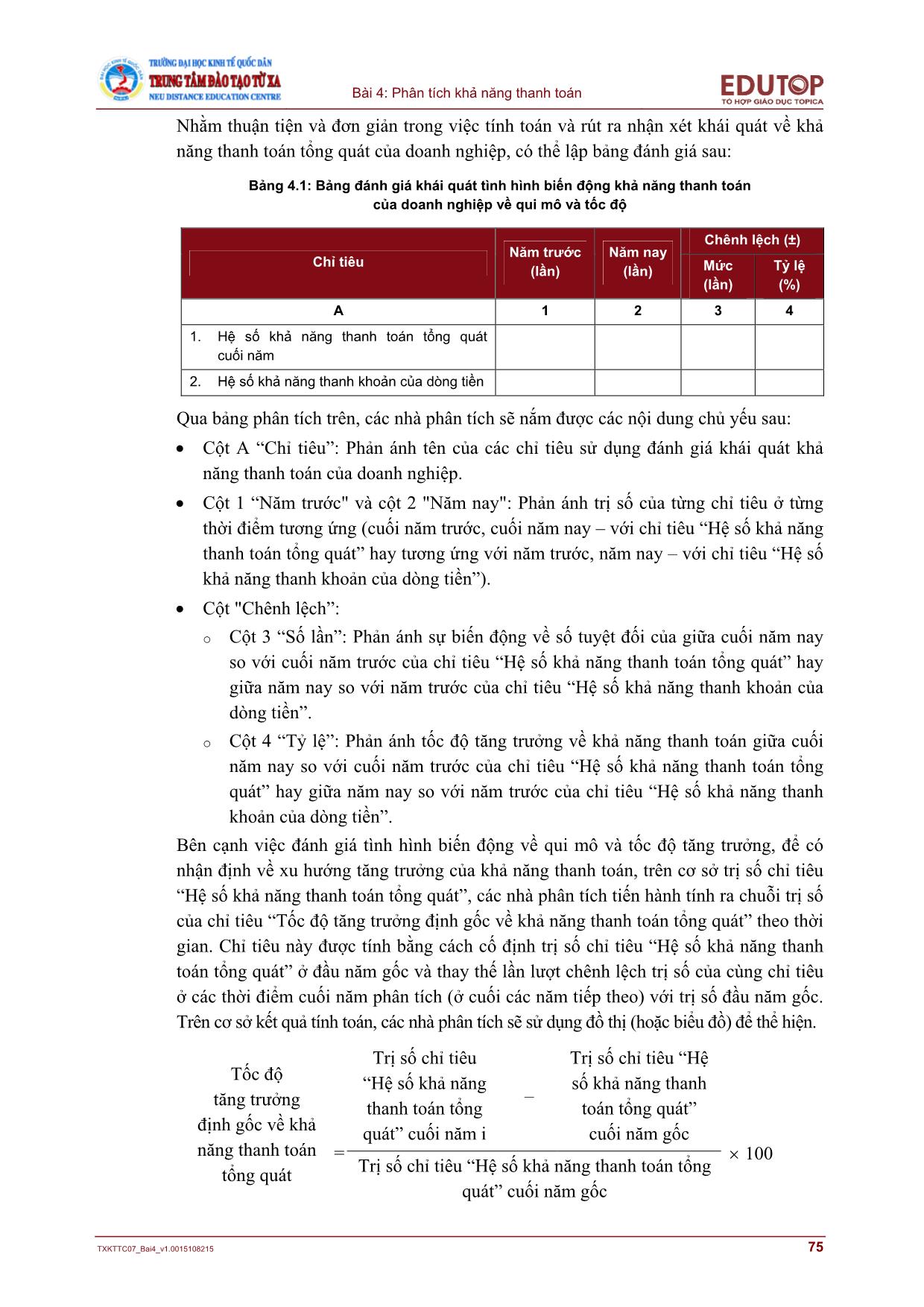

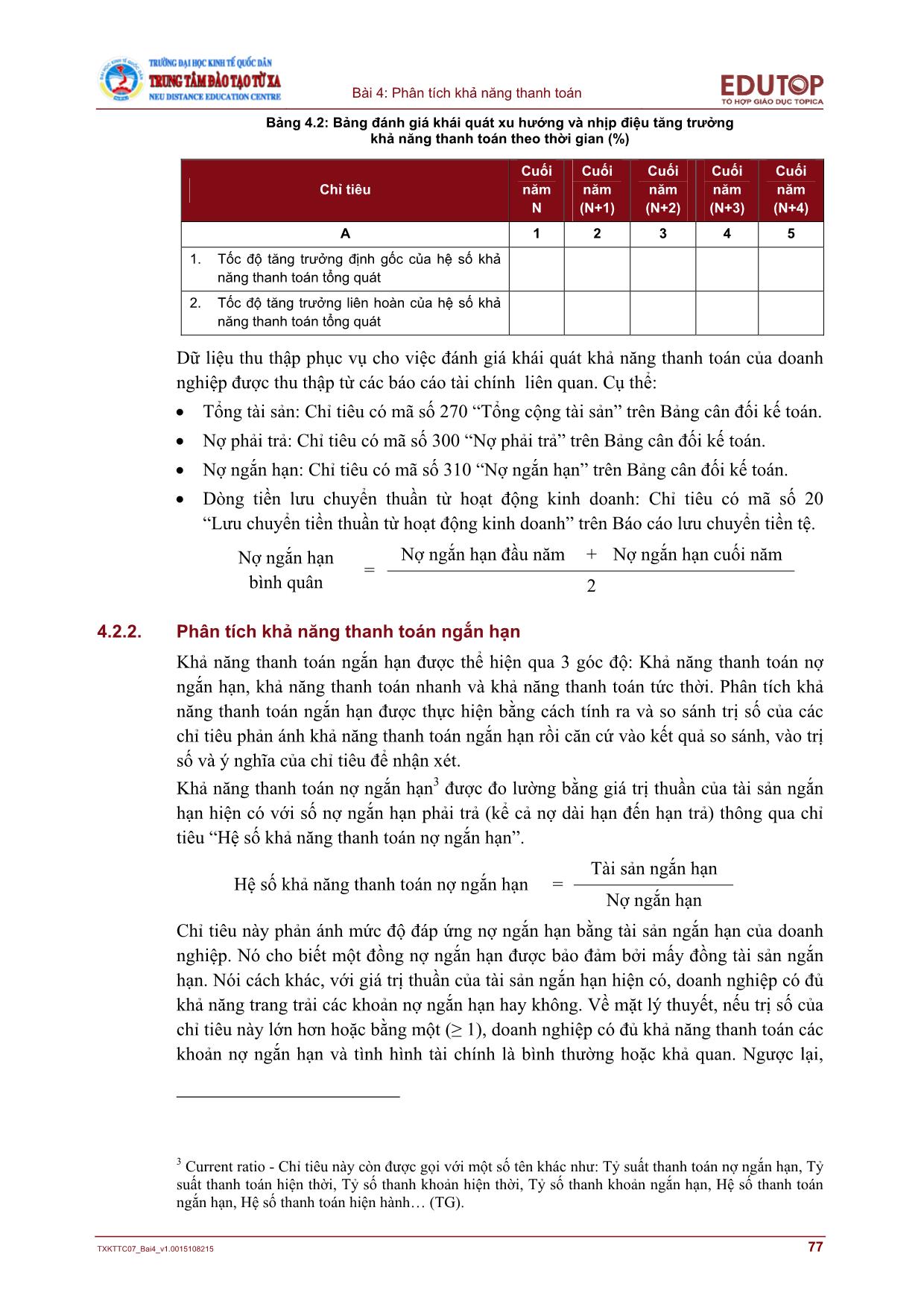

Bài 4: Phân tích khả năng thanh toán 68 TXKTTC07_Bai4_v1.0015108215 BÀI 4 PHÂN TÍCH KHẢ NĂNG THANH TOÁN Hướng dẫn học Để học tốt bài này, sinh viên cần tham khảo các phương pháp học sau: Học đúng lịch trình của môn học theo tuần, làm các bài luyện tập đầy đủ và tham gia thảo luận trên diễn đàn. Đọc tài liệu: Giáo trình Phân tích Báo cáo tài chính, Chương 4 (mục 4.1.4), Chương 5 (mục 5.2). Sinh viên làm việc theo nhóm và trao đổi với giảng viên trực tiếp tại lớp học hoặc qua email. Tham khảo các thông tin từ trang Web môn học. Nội dung Khả năng thanh toán và ý nghĩa phân tích. Phân tích khả năng thanh toán. Mục tiêu Nhận diện vai trò quan trọng của khả năng thanh toán và phân tích khả năng thanh toán trong doanh nghiệp. Làm sáng tỏ nội dung phân tích khả năng thanh toán. Xác định chỉ tiêu và cách thức phân tích khả năng thanh toán ngắn hạn, khả năng thanh toán dài hạn và khả năng thanh toán theo thời gian. Bài 4: Phân tích khả năng thanh toán TXKTTC07_Bai4_v1.0015108215 69 Tình huống dẫn nhập Mẹ con Cường đô-la đang ngồi 'ôm' khoản nợ trên 3.000 tỉ Trong năm 2014, tổng số nợ phải trả của Công ty Quốc Cường Gia Lai là 3.014 tỉ đồng, trong đó nợ phải trả ngắn hạn là 814,7 tỉ đồng, nợ phải trả dài hạn là 2.199 tỉ đồng. Mẹ con đại gia Cường đô-la cũng đang phải "ôm" đống hàng tồn kho lên đến hơn 4.000 tỉ đồng. (Theo tác giả Duyên Duyên, đăng bởi Một Thế Giới - 17:12 27-03-2015, tren-3000-ti-169359.html) 1. Công ty Cổ phần Tập đoàn Quốc Cường Gia Lai có thực sự ngồi trên đống nợ hay không? 2. Quốc Cường Gia Lai có bảo đảm khả năng thanh toán không? 3. Quốc Cường Gia Lai liệu có lâm vào tình trạng phá sản? Bài 4: Phân tích khả năng thanh toán 70 TXKTTC07_Bai4_v1.0015108215 4.1. Khả năng thanh toán và ý nghĩa phân tích 4.1.1. Khả năng thanh toán Tình hình hay tình trạng tài chính của doanh nghiệp thể hiện khá rõ nét qua khả năng thanh toán. Một doanh nghiệp nếu có tình trạng tài chính tốt, lành mạnh, chứng tỏ hoạt động của doanh nghiệp có hiệu quả, doanh nghiệp không những có đủ mà còn có thừa khả năng thanh toán. Ngược lại, nếu doanh nghiệp ở trong tình trạng tài chính xấu, chứng tỏ hoạt động kinh doanh kém hiệu quả, doanh nghiệp không bảo đảm khả năng thanh toán các khoản nợ, uy tín của doanh nghiệp thấp. Thực tế cho thấy, nếu khả năng thanh toán của doanh nghiệp không bảo đảm, chắc chắn doanh nghiệp sẽ gặp rất nhiều khó khăn trong mọi hoạt động, thậm chí doanh nghiệp sẽ rơi vào tình trạng phá sản. Khả năng thanh toán của một doanh nghiệp thể hiện khả năng đáp ứng các khoản nợ đến hạn bất cứ lúc nào. Một doanh nghiệp có khả năng thanh toán cao là doanh nghiệp luôn luôn có đủ năng lực tài chính (tiền, tương đương tiền, các loại tài sản) để bảo đảm thanh toán các khoản nợ cho các cá nhân, tổ chức có quan hệ với doanh nghiệp trong quá trình hoạt động kinh doanh. Ngược lại, khi năng lực tài chính không đủ để trang trải các khoản nợ, doanh nghiệp sẽ mất khả năng thanh toán và doanh nghiệp sẽ sớm lâm vào tình trạng phá sản. Chính vì vậy, phân tích khả năng thanh toán là một nội dung quan trọng và cần thiết khi phân tích tình hình tài chính doanh nghiệp. Khả năng thanh toán của doanh nghiệp thể hiện trên nhiều mặt khác nhau như: Khả năng thanh toán chung (khả năng thanh toán tổng quát), khả năng thanh toán ngắn hạn, khả năng thanh toán dài hạn và khả năng thanh toán theo thời gian. Thực tế cho thấy, có khá nhiều doanh nghiệp mặc dầu khả năng thanh toán tổng quát rất cao nhưng khả năng thanh toán ngắn hạn không bảo đảm. Mặt khác, cũng khá nhiều doanh nghiệp có thừa khả năng thanh toán nợ ngắn hạn nhưng khả năng thanh toán nhanh hay khả năng thanh toán tức thời, khả năng thanh toán nợ đến hạn lại không bảo đảm Chính vì vậy, phân tích khả năng thanh toán của doanh nghiệp phải được xem xét đầy đủ, toàn diện cả về khả năng thanh toán tổng quát, khả năng thanh toán ngắn hạn, khả năng thanh toán dài hạn và khả năng thanh toán theo thời gian. Đồng thời, các nhà phân tích cần thiết và phải liên kết các khả năng thanh toán với nhau để đánh giá, không được sử dụng khả năng thanh toán này để bù trừ hay thay thế cho khả năng thanh toán khác. 4.1.2. Ý nghĩa phân tích Phân tích khả năng thanh toán cung cấp cho người sử dụng những thông tin cần thiết để đánh giá khái quát khả năng thanh toán; xác định khả năng thanh toán ngắn hạn, dài hạn và khả năng thanh toán theo thời gian của doanh nghiệp. Từ đó, nắm bắt được thực trạng tài chính của doanh nghiệp để có các kế sách phù hợp. Ý nghĩa của phân tích khả năng thanh toán thể hiện trên các mặt sau: Bài 4: Phân tích khả năng thanh toán TXKTTC07_Bai4_v1.0015108215 71 Cung cấp thông tin về khả năng thanh toán tổng quát Đánh giá khái quát khả năng thanh toán của doanh nghiệp cung cấp thông tin sơ bộ, ban đầu về khả năng thanh toán chung của doanh nghiệp trên các mặt: Mức độ bảo đảm khả năng thanh toán tổng quát, ... hanh toán phản ánh năng lực đáp ứng các khoản nợ phải trả của doanh nghiệp. Khả năng đó đo bằng lượng giá trị tài sản hiện có của doanh nghiệp so với tổng số nợ mà doanh nghiệp đang gánh chịu. Mặt khác, khả năng thanh toán của một doanh nghiệp còn thể hiện qua khả năng thanh khoản – khả năng chuyển đổi thành tiền của tài sản để ứng phó với các khoản nợ ngắn hạn. Đánh giá khái quát khả năng thanh toán của doanh nghiệp không chỉ nhằm mục đích cung cấp cho người sử dụng thông tin biết được về mặt tổng thể, doanh nghiệp có bảo đảm khả năng thanh toán tất cả các khoản nợ hay không mà còn cung cấp cho họ các thông tin về mức độ biến động, xu hướng biến động và nhịp điệu biến động khả năng thanh toán theo thời gian của doanh nghiệp. Nói cách khác, đánh giá khái quát khả năng thanh toán của doanh nghiệp phải trả lời được các câu hỏi sau: Bài 4: Phân tích khả năng thanh toán TXKTTC07_Bai4_v1.0015108215 73 1. Doanh nghiệp có bảo đảm khả năng thanh toán nợ không? 2. Khả năng thanh toán và khả năng thanh khoản của doanh nghiệp cao hay thấp so với bình quân ngành, bình quân khu vực hay so với các doanh nghiệp tiên tiến, điển hình? 3. Tình hình biến động (tăng, giảm) khả năng thanh toán và khả năng thanh khoản trong kỳ của doanh nghiệp? 4. Xu hướng và nhịp điệu biến động (tăng trưởng) khả năng thanh toán của doanh nghiệp theo thời gian? Để đánh giá khái quát khả năng thanh toán của doanh nghiệp, các nhà phân tích sử dụng chỉ tiêu “Hệ số khả năng thanh toán tổng quát”1. Chỉ tiêu này phản ánh khả năng thanh toán chung (tổng quát) của doanh nghiệp. Có thể nói, đây là chỉ tiêu khái quát nhất phản ánh năng lực (khả năng) thanh toán của một doanh nghiệp. Tổng số tài sản Hệ số khả năng thanh toán tổng quát = Tổng số nợ phải trả Chỉ tiêu này cho biết: Với tổng số tài sản hiện có, doanh nghiệp có bảo đảm trang trải được các khoản nợ phải trả hay không. Nói cách khác, một đồng nợ phải trả của doanh nghiệp được bảo đảm bởi mấy đồng tài sản. Về mặt lý thuyết, khi trị số chỉ tiêu "Hệ số khả năng thanh toán tổng quát" bằng một (= 1), doanh nghiệp vẫn bảo đảm khả năng thanh toán tổng quát; nếu trị số của chỉ tiêu này lớn hơn một (> 1), doanh nghiệp có thừa khả năng thanh toán tổng quát. Ngược lại; trị số này nhỏ hơn một (< 1), doanh nghiệp không bảo đảm được khả năng trang trải các khoản nợ phải trả; trị số của chỉ tiêu càng nhỏ hơn một (< 1), doanh nghiệp càng mất dần khả năng thanh toán. Tuy nhiên, khi xem xét trên thực tế phải hết sức cẩn thận vì nếu trị số chỉ tiêu này bằng một (= 1), doanh nghiệp chỉ bảo đảm khả năng thanh toán khi và chỉ khi doanh nghiệp bị giải thể hay phá sản; nghĩa là, với toàn bộ tài sản hiện có tại thời điểm ngừng hoạt động, doanh nghiệp đủ thanh toán hết các khoản nợ phải trả. Vì thế, có thể vận dụng qui tắc "ngón tay cái" (Rule of thumb) khi xem xét chỉ tiêu này. Theo đó, nếu như trị số của chỉ tiêu này lớn hơn hoặc bằng hai (≥ 2) tức là tỷ lệ tài sản/nợ phải trả là 2:1 hoặc lớn hơn, doanh nghiệp mới bảo đảm đủ và thừa khả năng thanh toán tổng quát và ngược lại. Việc dư thừa khả năng thanh toán tổng quát cũng phản ánh tình trạng doanh nghiệp sử dụng các nguồn lực không hiệu quả và khả năng thu hồi vốn thấp. Để làm rõ hơn khả năng thanh toán, các nhà phân tích còn kết hợp sử dụng chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền”2 nhằm đánh giá khả năng thanh khoản của doanh nghiệp. Chỉ tiêu này phản ánh khả năng của doanh nghiệp trong việc tạo ra 1 “The indicator of general stability” (ISG) hay “Asset to debt ratio” - Chỉ tiêu này còn có các tên gọi khác như: “Hệ số khả năng thanh toán chung”, “Tỷ suất khả năng thanh toán tổng quát”, “Hệ số tài sản trên nợ phải trả” (TG). 2 “Short-term debt coverage from cashflow” hay “Operating cash flow ratio”: Tỷ suất dòng tiền từ hoạt động kinh doanh. Chỉ tiêu này còn có các tên khác như: “Hệ số khả năng chi trả”, “Hệ số dòng tiền so với nợ ngắn hạn”, “Hệ số khả năng thanh khoản của dòng tiền thuần từ hoạt động kinh doanh” (TG). Bài 4: Phân tích khả năng thanh toán 74 TXKTTC07_Bai4_v1.0015108215 dòng tiền thuần từ hoạt động kinh doanh để đáp ứng các khoản nợ ngắn hạn. Do các khoản nợ được thanh toán bằng tiền nên việc so sánh giữa dòng tiền từ hoạt động kinh doanh với khoản nợ phải trả ngắn hạn là rất cần thiết. Dòng tiền lưu chuyển thuần từ hoạt động kinh doanh Hệ số khả năng thanh khoản của dòng tiền = Tổng số nợ ngắn hạn bình quân “Hệ số khả năng thanh khoản của dòng tiền” cho biết: Với dòng tiền lưu chuyển thuần từ hoạt động kinh doanh trong kỳ, doanh nghiệp có bảo đảm trang trải được các khoản nợ ngắn hạn (kể cả nợ dài hạn đến hạn trả) phải trả hay không. Nói cách khác, một đồng nợ ngắn hạn phải trả bình quân trong kỳ của doanh nghiệp được bảo đảm bởi mấy đồng tiền lưu chuyển thuần từ hoạt động kinh doanh trong kỳ. Xét về logic, do hoạt động kinh doanh là hoạt động tạo ra doanh thu và thu nhập chủ yếu cho doanh nghiệp nên dòng tiền lưu chuyển thuần trong kỳ phải bảo đảm đủ và thừa khả năng trang trải các khoản nợ ngắn hạn và do vậy, trị số của chỉ tiêu này phải lớn hơn hoặc bằng một (≥ 1). Có như vậy, mới bảo đảm an ninh tài chính cho doanh nghiệp hoạt động. Trong trường hợp trị số của chỉ tiêu này nhỏ hơn hoặc bằng một (≤1), số tiền lưu chuyển thuần từ hoạt động kinh doanh không đủ để bù đắp các khoản nợ ngắn hạn, doanh nghiệp sẽ gặp khó khăn về tài chính, thậm chí có thể lâm vào tình trạng phá sản. Đánh giá khái quát tình hình biến động về qui mô và tốc độ tăng trưởng của khả năng thanh toán được thực hiện bằng cách tính ra và so sánh trị số của các chỉ tiêu phản ánh khả năng thanh toán của doanh nghiệp giữa kỳ phân tích với kỳ gốc cả về số tuyệt đối (qui mô biến động) và số tương đối (tốc độ biến động). Cụ thể: Mức độ biến động tăng, giảm (±) khả năng thanh toán tổng quát = Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm – Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” đầu năm Mức độ biến động tăng, giảm (±) khả năng thanh khoản của dòng tiền = Trị số chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền” năm nay – Trị số chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền” năm trước Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm – Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” đầu năm Tốc độ tăng trưởng về khả năng thanh toán tổng quát = Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” đầu năm 100 Trị số chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền” năm nay – Trị số chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền” năm trước Tốc độ tăng trưởng về khả năng thanh khoản của dòng tiền = Trị số chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền” năm trước 100 Bài 4: Phân tích khả năng thanh toán TXKTTC07_Bai4_v1.0015108215 75 Nhằm thuận tiện và đơn giản trong việc tính toán và rút ra nhận xét khái quát về khả năng thanh toán tổng quát của doanh nghiệp, có thể lập bảng đánh giá sau: Bảng 4.1: Bảng đánh giá khái quát tình hình biến động khả năng thanh toán của doanh nghiệp về qui mô và tốc độ Chênh lệch (±) Chỉ tiêu Năm trước (lần) Năm nay (lần) Mức (lần) Tỷ lệ (%) A 1 2 3 4 1. Hệ số khả năng thanh toán tổng quát cuối năm 2. Hệ số khả năng thanh khoản của dòng tiền Qua bảng phân tích trên, các nhà phân tích sẽ nắm được các nội dung chủ yếu sau: Cột A “Chỉ tiêu”: Phản ánh tên của các chỉ tiêu sử dụng đánh giá khái quát khả năng thanh toán của doanh nghiệp. Cột 1 “Năm trước" và cột 2 "Năm nay": Phản ánh trị số của từng chỉ tiêu ở từng thời điểm tương ứng (cuối năm trước, cuối năm nay – với chỉ tiêu “Hệ số khả năng thanh toán tổng quát” hay tương ứng với năm trước, năm nay – với chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền”). Cột "Chênh lệch”: o Cột 3 “Số lần”: Phản ánh sự biến động về số tuyệt đối của giữa cuối năm nay so với cuối năm trước của chỉ tiêu “Hệ số khả năng thanh toán tổng quát” hay giữa năm nay so với năm trước của chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền”. o Cột 4 “Tỷ lệ”: Phản ánh tốc độ tăng trưởng về khả năng thanh toán giữa cuối năm nay so với cuối năm trước của chỉ tiêu “Hệ số khả năng thanh toán tổng quát” hay giữa năm nay so với năm trước của chỉ tiêu “Hệ số khả năng thanh khoản của dòng tiền”. Bên cạnh việc đánh giá tình hình biến động về qui mô và tốc độ tăng trưởng, để có nhận định về xu hướng tăng trưởng của khả năng thanh toán, trên cơ sở trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát”, các nhà phân tích tiến hành tính ra chuỗi trị số của chỉ tiêu “Tốc độ tăng trưởng định gốc về khả năng thanh toán tổng quát” theo thời gian. Chỉ tiêu này được tính bằng cách cố định trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” ở đầu năm gốc và thay thế lần lượt chênh lệch trị số của cùng chỉ tiêu ở các thời điểm cuối năm phân tích (ở cuối các năm tiếp theo) với trị số đầu năm gốc. Trên cơ sở kết quả tính toán, các nhà phân tích sẽ sử dụng đồ thị (hoặc biểu đồ) để thể hiện. Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm i – Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm gốc Tốc độ tăng trưởng định gốc về khả năng thanh toán tổng quát = Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm gốc 100 Bài 4: Phân tích khả năng thanh toán 76 TXKTTC07_Bai4_v1.0015108215 Trong đó, i chỉ kỳ nghiên cứu ( 1,i n ). Đường biểu thị tốc độ tăng trưởng định gốc của về khả năng thanh toán tổng quát qua thời gian sẽ cho thấy: (1) Tốc độ tăng trưởng về khả năng thanh toán tổng quát của doanh nghiệp là cao hay thấp (2) Xu hướng tăng trưởng về khả năng thanh toán tổng quát của doanh nghiệp theo thời gian trong suốt cả kỳ nghiên cứu là tăng (đi lên) hay giảm (đi xuống). Nếu đồ thị biểu diễn tốc độ tăng trưởng định gốc về khả năng thanh toán tổng quát đi lên, chứng tỏ khả năng thanh toán tổng quát của doanh nghiệp có xu hướng tăng theo thời gian, cho dù tốc độ tăng, giảm có thể không đều nhau giữa các năm; ngược lại, nếu đồ thị đi xuống lại cho thấy khả năng thanh toán tổng quát của doanh nghiệp có xu hướng giảm theo thời gian. Cũng trên cơ sở trị số của chỉ tiêu “Hệ số khả năng thanh toán tổng quát” theo thời gian, để đánh giá nhịp điệu tăng trưởng về khả năng thanh toán tổng quát, các nhà phân tích tiến hành tính ra chuỗi trị số của chỉ tiêu “Tốc độ tăng trưởng liên hoàn về khả năng thanh toán tổng quát”. Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm (i+1) – Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm i Tốc độ tăng trưởng liên hoàn về khả năng thanh toán tổng quát = Trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” cuối năm i 100 Trong đó, i chỉ kỳ nghiên cứu ( 1,i n ). Chỉ tiêu này được tính bằng cách liên tục thay đổi trị số chỉ tiêu “Hệ số khả năng thanh toán tổng quát” ở kỳ gốc và kỳ phân tích (kỳ phân tích là kỳ liền kề ngay sau kỳ gốc hay kỳ gốc là kỳ liền kề ngay trước kỳ phân tích); tức là tính ra dãy trị số của chỉ tiêu “Tốc độ tăng trưởng liên hoàn về khả năng thanh toán tổng quát”. Trên cơ sở kết quả tính toán, bằng cách sử dụng đồ thị để phản ánh, các nhà phân tích sẽ đánh giá được nhịp điệu tăng trưởng về khả năng thanh toán tổng quát của doanh nghiệp qua thời gian là đều đặn, ổn định hay bấp bênh (không đều đặn). Đường biểu thị tốc độ tăng trưởng liên hoàn về khả năng thanh toán tổng quát qua thời gian sẽ cho thấy: (1) Tốc độ tăng trưởng về khả năng thanh toán tổng quát theo thời gian (giữa cuối năm nay với cuối năm trước) là cao hay thấp; (2) Nhịp điệu tăng trưởng về khả năng thanh toán tổng quát trong suốt cả kỳ nghiên cứu là ổn định (đều đặn) hay thiếu ổn định (bấp bênh). Nếu đồ thị biểu diễn tốc độ tăng trưởng liên hoàn về khả năng thanh toán tổng quát xoay quanh trục hoành, chứng tỏ nhịp điệu tăng trưởng (hay biến động) khả năng thanh toán tổng quát qua các năm là đều đặn, ổn định; ngược lại, nếu đồ thị lên, xuống thất thường quanh trục hoành lại cho thấy nhịp điệu tăng trưởng (hay biến động) về là bấp bênh, không đều đặn. Để thuận tiện cho việc đánh giá khái quát xu hướng và nhịp điệu tăng trưởng khả năng thanh toán tổng quát theo thời gian, có thể lập bảng theo mẫu sau: Bài 4: Phân tích khả năng thanh toán TXKTTC07_Bai4_v1.0015108215 77 Bảng 4.2: Bảng đánh giá khái quát xu hướng và nhịp điệu tăng trưởng khả năng thanh toán theo thời gian (%) Chỉ tiêu Cuối năm N Cuối năm (N+1) Cuối năm (N+2) Cuối năm (N+3) Cuối năm (N+4) A 1 2 3 4 5 1. Tốc độ tăng trưởng định gốc của hệ số khả năng thanh toán tổng quát 2. Tốc độ tăng trưởng liên hoàn của hệ số khả năng thanh toán tổng quát Dữ liệu thu thập phục vụ cho việc đánh giá khái quát khả năng thanh toán của doanh nghiệp được thu thập từ các báo cáo tài chính liên quan. Cụ thể: Tổng tài sản: Chỉ tiêu có mã số 270 “Tổng cộng tài sản” trên Bảng cân đối kế toán. Nợ phải trả: Chỉ tiêu có mã số 300 “Nợ phải trả” trên Bảng cân đối kế toán. Nợ ngắn hạn: Chỉ tiêu có mã số 310 “Nợ ngắn hạn” trên Bảng cân đối kế toán. Dòng tiền lưu chuyển thuần từ hoạt động kinh doanh: Chỉ tiêu có mã số 20 “Lưu chuyển tiền thuần từ hoạt động kinh doanh” trên Báo cáo lưu chuyển tiền tệ. Nợ ngắn hạn đầu năm + Nợ ngắn hạn cuối năm Nợ ngắn hạn bình quân = 2 4.2.2. Phân tích khả năng thanh toán ngắn hạn Khả năng thanh toán ngắn hạn được thể hiện qua 3 góc độ: Khả năng thanh toán nợ ngắn hạn, khả năng thanh toán nhanh và khả năng thanh toán tức thời. Phân tích khả năng thanh toán ngắn hạn được thực hiện bằng cách tính ra và so sánh trị số của các chỉ tiêu phản ánh khả năng thanh toán ngắn hạn rồi căn cứ vào kết quả so sánh, vào trị số và ý nghĩa của chỉ tiêu để nhận xét. Khả năng thanh toán nợ ngắn hạn3 được đo lường bằng giá trị thuần của tài sản ngắn hạn hiện có với số nợ ngắn hạn phải trả (kể cả nợ dài hạn đến hạn trả) thông qua chỉ tiêu “Hệ số khả năng thanh toán nợ ngắn hạn”. Tài sản ngắn hạn Hệ số khả năng thanh toán nợ ngắn hạn = Nợ ngắn hạn Chỉ tiêu này phản ánh mức độ đáp ứng nợ ngắn hạn bằng tài sản ngắn hạn của doanh nghiệp. Nó cho biết một đồng nợ ngắn hạn được bảo đảm bởi mấy đồng tài sản ngắn hạn. Nói cách khác, với giá trị thuần của tài sản ngắn hạn hiện có, doanh nghiệp có đủ khả năng trang trải các khoản nợ ngắn hạn hay không. Về mặt lý thuyết, nếu trị số của chỉ tiêu này lớn hơn hoặc bằng một (≥ 1), doanh nghiệp có đủ khả năng thanh toán các khoản nợ ngắn hạn và tình hình tài chính là bình thường hoặc khả quan. Ngược lại, 3 Current ratio - Chỉ tiêu này còn được gọi với một số tên khác như: Tỷ suất thanh toán nợ ngắn hạn, Tỷ suất thanh toán hiện thời, Tỷ số thanh khoản hiện thời, Tỷ số thanh khoản ngắn hạn, Hệ số thanh toán ngắn hạn, Hệ số thanh toán hiện hành (TG).

File đính kèm:

bai_giang_phan_tich_bao_cao_tai_chinh_bai_4_phan_tich_kha_na.pdf

bai_giang_phan_tich_bao_cao_tai_chinh_bai_4_phan_tich_kha_na.pdf