Giáo trình Phân tích báo cáo tài chính - Bài 3: Phân tích cấu trúc tài chính

3.1. Cấu trúc tài chính và ý nghĩa phân tích

3.1.1. Cấu trúc tài chính

Cấu trúc tài chính là thuật ngữ phản ánh cơ cấu nguồn vốn (cơ cấu vốn), cơ cấu tài sản

và mối quan hệ giữa tài sản với nguồn vốn. Cấu trúc tài chính quyết định đáng kể sự

ổn định tài chính cũng như khả năng trả nợ (bao gồm cả nợ ngắn hạn lẫn nợ dài hạn)

của doanh nghiệp.

Cơ cấu vốn phản ánh tỷ trọng của từng bộ phận nguồn vốn chiếm trong tổng nguồn

vốn của doanh nghiệp. Việc xác định một cơ cấu vốn tối ưu không những bảo đảm

mức độ tự chủ và an ninh tài chính cho hoạt động của doanh nghiệp mà còn bảo đảm

cho doanh nghiệp hoạt động có hiệu quả nhờ có một mức chi phí vốn hợp lý trong

điều kiện hiện tại.

Cơ cấu tài sản phản ánh tỷ trọng của từng bộ phận tài sản chiếm trong tổng số tài sản

hiện có của doanh nghiệp. Sau khi huy động được đủ vốn để đảm bảo cho hoạt động

kinh doanh, doanh nghiệp sẽ tiến hành hoạt động đầu tư, tức là việc mua sắm những

tài sản từ những nguồn tài trợ để phục vụ cho hoạt động kinh doanh. Một cơ cấu tài

sản được coi là tối ưu khi và chỉ khi toàn bộ tài sản của doanh nghiệp được sử dụng tối

đa vào phục vụ cho các hoạt động.

Bên cạnh việc xem xét, đánh giá chính sách huy

động vốn và tình hình sử dụng vốn, những người sử

dụng thông tin cũng cần thiết phải nắm bắt được

chính sách sử dụng vốn của doanh nghiệp. Chính

sách sử dụng vốn được coi là đúng đắn khi số vốn

mà doanh nghiệp đã huy động được sử dụng để

phục vụ cho hoạt động kinh doanh với mục đích tạo ra nhiều lợi nhuận. Theo nguyên

tắc, thông thường những tài sản dài hạn hoặc tài sản cố định có giá trị lớn và thời gian

sử dụng lâu dài (trên một năm) thường phải được mua sắm từ nguồn tài trợ thường

xuyên (gồm vốn chủ sở hữu và vốn vay dài hạn). Ngược lại, những tài sản ngắn hạn

có giá trị nhỏ và thời gian sử dụng ngắn, thường phải được đầu tư từ nguồn vốn vay

nợ ngắn hạn.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Tóm tắt nội dung tài liệu: Giáo trình Phân tích báo cáo tài chính - Bài 3: Phân tích cấu trúc tài chính

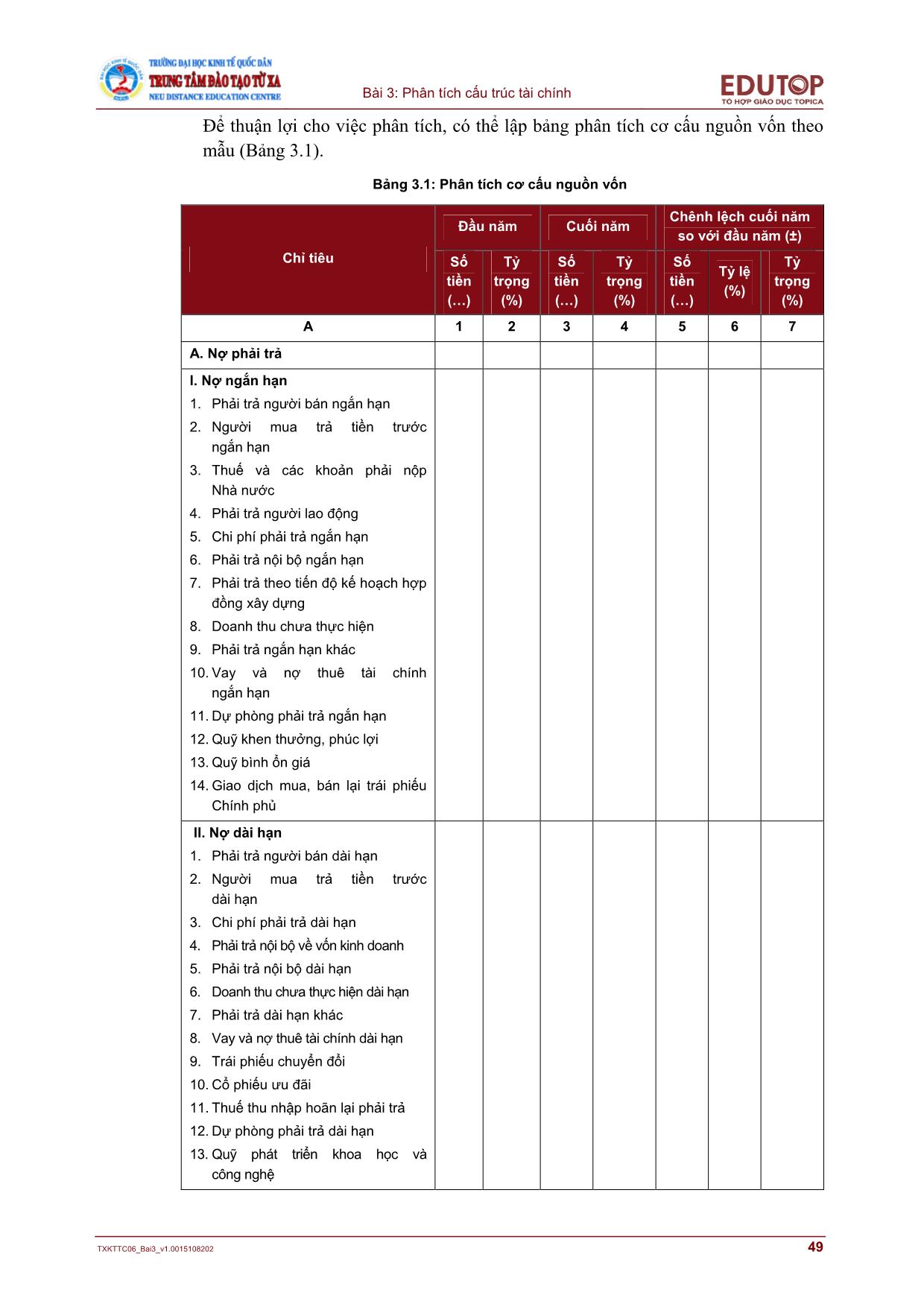

Bài 3: Phân tích cấu trúc tài chính TXKTTC06_Bai3_v1.0015108202 43 BÀI 3 PHÂN TÍCH CẤU TRÚC TÀI CHÍNH Hướng dẫn học Để học tốt bài này, sinh viên cần tham khảo các phương pháp học sau: Học đúng lịch trình của môn học theo tuần, làm các bài luyện tập đầy đủ và tham gia thảo luận trên diễn đàn. Đọc tài liệu: Giáo trình Phân tích Báo cáo tài chính, Chương 4 (mục 4.2). Sinh viên làm việc theo nhóm và trao đổi với giảng viên trực tiếp tại lớp học hoặc qua email. Tham khảo các thông tin từ trang Web môn học. Nội dung Cấu trúc tài chính và ý nghĩa phân tích. Phân tích cấu trúc tài chính. Mục tiêu Làm sáng tỏ quan điểm về cấu trúc tài chính. Xác định nội dung và cách thức phân tích cơ cấu tài sản, cơ cấu nguồn vốn. Tính toán và sử dụng các chỉ tiêu để phân tích và đánh giá mối quan hệ giữa nguồn hình thành tài sản với tài sản. Bài 3: Phân tích cấu trúc tài chính 44 TXKTTC06_Bai3_v1.0015108202 Tình huống dẫn nhập Gỗ Trường Thành: Tái cơ cấu nợ, đặt kế hoạch lợi nhuận 194 tỷ đồng, bằng 2,3 lần 2014 “Nếu quan sát quá trình đi lên từ khủng hoảng cách đây vài năm của Gỗ Trường Thành, hẳn ai cũng ấn tượng trước những kế sách mà công ty này đưa ra nhằm khắc phục những khó khăn do thiếu hụt dòng tiền. Năm 2014, trong nỗ lực tái cơ cấu nợ vay, Gỗ Trường Thành được xóa tới 107 tỷ đồng lãi vay, là một trong những nguyên nhân chính đóng góp vào kết quả kinh doanh tăng trưởng vượt bậc so với năm 2013 (lãi ròng 70,6 tỷ đồng so với gần 4 tỷ đồng năm 2013). Gỗ Trường Thành cũng “xin phép” cổ đông không chia cổ tức năm 2014 do đánh giá tình hình kinh doanh của công ty vẫn còn nhiều khó khăn, đặc biệt về mặt tài chính. Bất ngờ hơn nữa, kế hoạch kinh doanh năm 2015 tiếp tục được công ty mạnh dạn đưa ra với các chỉ tiêu vượt bậc so với năm 2014 vốn đã tăng trưởng ấn tượng. Cụ thể, doanh thu ước đạt 1.830 tỷ đồng, tăng 25,26%, lợi nhuận trước thuế ước đạt 194 tỷ đồng, bằng 2,3 lần kết quả thực hiện năm 2014”. (Đan Nguyên - Trí Thức Trẻ, ke-hoach-loi-nhuan-194-ty-dong-bang-23-lan-2014.chn, Thứ 6, 24/04/2015, 13:03) 1. Có phải nhờ tái cấu trúc tài chính mà Gỗ Trường Thành đã thoát khỏi nguy cơ phá sản? 2. Các bước tái cấu trúc tài chính mà Gỗ Trường Thành áp dụng? 3. Làm thế nào để xây dựng được một cấu trúc tài chính tối ưu? 4. Phân tích cấu trúc tài chính có cần thiết với các nhà quản trị không? Bài 3: Phân tích cấu trúc tài chính TXKTTC06_Bai3_v1.0015108202 45 3.1. Cấu trúc tài chính và ý nghĩa phân tích 3.1.1. Cấu trúc tài chính Cấu trúc tài chính là thuật ngữ phản ánh cơ cấu nguồn vốn (cơ cấu vốn), cơ cấu tài sản và mối quan hệ giữa tài sản với nguồn vốn. Cấu trúc tài chính quyết định đáng kể sự ổn định tài chính cũng như khả năng trả nợ (bao gồm cả nợ ngắn hạn lẫn nợ dài hạn) của doanh nghiệp. Cơ cấu vốn phản ánh tỷ trọng của từng bộ phận nguồn vốn chiếm trong tổng nguồn vốn của doanh nghiệp. Việc xác định một cơ cấu vốn tối ưu không những bảo đảm mức độ tự chủ và an ninh tài chính cho hoạt động của doanh nghiệp mà còn bảo đảm cho doanh nghiệp hoạt động có hiệu quả nhờ có một mức chi phí vốn hợp lý trong điều kiện hiện tại. Cơ cấu tài sản phản ánh tỷ trọng của từng bộ phận tài sản chiếm trong tổng số tài sản hiện có của doanh nghiệp. Sau khi huy động được đủ vốn để đảm bảo cho hoạt động kinh doanh, doanh nghiệp sẽ tiến hành hoạt động đầu tư, tức là việc mua sắm những tài sản từ những nguồn tài trợ để phục vụ cho hoạt động kinh doanh. Một cơ cấu tài sản được coi là tối ưu khi và chỉ khi toàn bộ tài sản của doanh nghiệp được sử dụng tối đa vào phục vụ cho các hoạt động. Bên cạnh việc xem xét, đánh giá chính sách huy động vốn và tình hình sử dụng vốn, những người sử dụng thông tin cũng cần thiết phải nắm bắt được chính sách sử dụng vốn của doanh nghiệp. Chính sách sử dụng vốn được coi là đúng đắn khi số vốn mà doanh nghiệp đã huy động được sử dụng để phục vụ cho hoạt động kinh doanh với mục đích tạo ra nhiều lợi nhuận. Theo nguyên tắc, thông thường những tài sản dài hạn hoặc tài sản cố định có giá trị lớn và thời gian sử dụng lâu dài (trên một năm) thường phải được mua sắm từ nguồn tài trợ thường xuyên (gồm vốn chủ sở hữu và vốn vay dài hạn). Ngược lại, những tài sản ngắn hạn có giá trị nhỏ và thời gian sử dụng ngắn, thường phải được đầu tư từ nguồn vốn vay nợ ngắn hạn. 3.1.2. Ý nghĩa phân tích Phân tích cấu trúc tài chính giúp nhà phân tích biết được việc huy động các nguồn tài trợ (hay nguồn vốn), tình hình sử dụng vốn cũng như chính sách sử dụng các nguồn này vào các loại tài sản có phù hợp với đặc điểm hoạt động kinh doanh, quy mô hoạt động của doanh nghiệp hay không vì không thể có một cấu trúc tài chính lý tưởng áp dụng chung cho mọi loại hình doanh nghiệp. Kết quả phân tích giúp cho nhà phân tích biết được khả năng huy động các nguồn tài trợ cũng như trách nhiệm trả nợ của doanh nghiệp đối với những nguồn này. Việc phân tích cơ cấu nguồn vốn sẽ cho biết trong tổng nguồn vốn tài trợ cho hoạt động của doanh nghiệp thì thành phần của từng loại nguồn vốn chiếm tỷ trọng bao nhiêu và thực trạng này có phù hợp với doanh nghiệp hay không. Doanh nghiệp nghiêng về hướng huy động vốn chủ sở hữu hay nguồn vốn vay nợ. Tại thời điểm phân tích, cơ cấu từng loại nguồn có phù hợp với lĩnh vực, đặc điểm và quy mô hoạt Bài 3: Phân tích cấu trúc tài chính 46 TXKTTC06_Bai3_v1.0015108202 động hay không; cũng như có thích hợp với lộ trình hoặc chiến lược huy động vốn đã vạch ra hay chưa. Chính vì thế, phân tích cơ cấu nguồn vốn và sự biến động về cơ cấu nguồn vốn sẽ giúp những người sử dụng thông tin nắm bắt được chính sách huy động vốn của doanh nghiệp. Từ đó, đánh giá được sự phù hợp và hiệu quả của chính sách huy động vốn. Tương tự, phân tích cơ cấu tài sản và sự biến động về cơ cấu tài sản sẽ cung cấp thông tin cần thiết giúp cho người sử dụng thông tin có cơ sở tin cậy để đánh giá tình hình sử dụng vốn và mức độ phù hợp của hoạt động đầu tư tài sản có thích hợp với lĩnh vực kinh doanh, với đặc điểm hoạt động và quy mô kinh doanh hay không. Bên cạnh đó, phân tích mối quan hệ giữa tài sản với nguồn vốn sẽ cung cấp thông tin về chính sách sử dụng vốn của doanh nghiệp, cho biết doanh nghiệp huy động vốn nhằm sử dụng cho mục đích gì (bù lỗ, đầu tư cho kinh doanh). 3.2. Phân tích cấu trúc tài chính 3.2.1. Nội dung và chỉ tiêu phân tích Phân tích cấu trúc tài chính bao gồm các nội dung như: Phân tích cơ cấu nguồn vốn, phân tích cơ cấu tài sản và phân tích mối quan hệ giữa tài sản với nguồn vốn. Chỉ tiêu sử dụng để phân tích theo từng nội dung cụ thể như sau: Phân tích cơ cấu nguồn vốn Phân tích cơ cấu nguồn vốn bao gồm việc xem xét, đánh giá tính hợp lý của cơ cấu nguồn vốn tại thời điểm hiện tại (hay kỳ phân tích) và xu hướng biến động của cơ cấu nguồn vốn. Cơ cấu nguồn vốn phản ánh tỷ trọng của từng bộ phận nguồn vốn chiếm trong tổng số nguồn vốn và được xác định qua công thức sau: Giá trị từng bộ phận nguồn vốn Tỷ trọng từng bộ phận nguồn vốn chiếm trong tổng số nguồn vốn = Tổng số nguồn vốn 100 Phân tích cơ cấu tài sản Tương tự như phân tích cơ cấu nguồn vốn, phân tích cơ cấu tài sản là việc xem xét tính hợp lý của cơ cấu tài sản hiện tại (kỳ phân tích) và xu hướng biến động của cơ cấu tài sản. Cơ cấu tài sản phản ánh tỷ trọng của từng bộ phận tài sản chiếm trong tổng số tài sản và được xác định qua công thức sau: Giá trị từng bộ phận tài sản Tỷ trọng từng bộ phận tài sản chiếm trong tổng tài sản = Tổng số tài sản 100 Phân tích mối quan hệ giữa tài sản với nguồn vốn Phân tích mối quan hệ giữa tài sản với nguồn vốn là việc xem xét chính sách sử dụng vốn của doanh nghiệp. Mối quan hệ này được thể hiện qua các chỉ tiêu liên quan đến cả tài sản với nguồn vốn, tài sản với nợ phải trả hay tài sản với vốn chủ sở hữu. Thông thường, khi phân tích mối quan hệ giữa tài sản với nguồn vốn, các chỉ tiêu sau đây tường được sử dụng: o Hệ số nợ so với tài sản: Nợ phải trả Hệ số nợ so với tài sản = Tổng tài sản Bài 3: Phân tích cấu trúc tài chính TXKTTC06_Bai3_v1.0015108202 47 Hệ số này cho biết chính sách sử dụng nợ phải trả để tài trợ tài sản. Nói cách khác, một đồng tổng tài sản của doanh nghiệp được tài trợ từ mấy đồng nợ phải trả hay mức độ huy động nợ để đầu tư cho toàn bộ khối lượng tài sản mà doanh nghiệp đang sử dụng. Khi chỉ tiêu này càng nhỏ hơn một (< 1) chứng tỏ doanh nghiệp đã dùng nhiều vốn chủ sở hữu để mua sắm tài sản hoạt động khiến cho doanh nghiệp tự chủ hơn về tài chính và chủ động trong hoạt động kinh doanh vì không lệ thuộc nhiều vào nguồn vốn vay nợ. Nhưng nếu chỉ tiêu này có trị số càng cao gần bằng một (= 1), chứng tỏ doanh nghiệp càng huy động nhiều nợ để mua sắm tài sản. Điều này khiến tình trạng rủi ro tài chính của doanh nghiệp càng lớn (hay tính độc lập tài chính của doanh nghiệp càng giảm). Do đó, nếu doanh nghiệp nào duy trì hệ số này ở mức cao sẽ gặp nhiều khó khăn hơn trong việc huy động thêm các nguồn vốn từ bên ngoài. Cá biệt, nếu doanh nghiệp làm ăn thua lỗ kéo dài trong nhiều năm hay lỗ lũy kế càng lớn khiến cho khoản mục lợi nhuận sau thuế chưa phân phối trên Bảng cân đối kế toán có giá trị âm hay nhỏ hơn không (< 0) và trị số của khoản mục này tăng dần khiến cho vốn đầu tư ban đầu của chủ sở hữu ban đầu bị giảm dần đi hay còn gọi là “cụt vốn” hay “ăn vào vốn”; tức là vốn chủ sở hữu trên Bảng cân đối kế toán có giá trị âm. Khi đó chỉ tiêu này sẽ có trị số lớn hơn một (> 1). Trong trường hợp này, doanh nghiệp sẽ sử dụng nợ phải trả một phần để bù lỗ, phần còn lại để tài trợ cho toàn bộ tài sản. o Hệ số khả năng thanh toán tổng quát: Chỉ tiêu này cho biết mức độ đầu tư vào tài sản bằng nợ phải trả. Trị số của chỉ tiêu càng lớn hơn một (> 1), chứng tỏ những tài sản mà doanh nghiệp mua sắm được tài trợ bằng ít nợ phải trả, tức là được tài trợ chủ yếu bằng nguồn vốn chủ sở hữu và do vậy, doanh nghiệp tăng sự độc lập về mặt tài chính. Ngược lại, hệ số này càng gần bằng một (= 1), những tài sản của doanh nghiệp khi đó được tài trợ chủ yếu bằng nợ phải trả khiến mức độ độc lập tài chính của doanh nghiệp giảm sút, rủi ro tài chính tăng lên Trường hợp trị số của chỉ tiêu < 1, doanh nghiệp đang nằm trong tình trạng bị “âm” vốn chủ sở hữu (do số lỗ lũy kế từ hoạt động kinh doanh > toàn bộ vốn chủ sở hữu) nên buộc phải sử dụng nợ phải trả một phần để bù lỗ, phần còn lại tài trợ cho tài sản hoạt động. Tổng số tài sản Hệ số khả năng thanh toán tổng quát = Tổng số nợ phải trả o Hệ số tài trợ: Chỉ tiêu này cho biết một đồng tài sản sử dụng trong kinh doanh được đầu tư (hay tài trợ) bao nhiêu từ vốn chủ sở hữu. Trị số của chỉ tiêu càng nhỏ hơn một (< 1), chứng tỏ những tài sản mà doanh nghiệp mua sắm được tài trợ bằng ít vốn chủ sở hữu, tức là được tài trợ chủ yếu bằng nguồn vốn vay nợ khiến cho doanh nghiệp giảm sự độc lập về mặt tài chính. Ngược lại, khi hệ số này có trị số càng gần bằng một (= 1), cho thấy những tài sản của doanh nghiệp khi đó được tài trợ chủ yếu bằng vốn chủ sở hữu khiến mức độ độc lập tài chính của doanh nghiệp được cải thiện. Khi doanh nghiệp kinh doanh thua lỗ dẫn đến “âm” vốn chủ sở hữu, trị số của chỉ tiêu này sẽ < 0. Bài 3: Phân tích cấu trúc tài chính 48 TXKTTC06_Bai3_v1.0015108202 Chỉ tiêu này có công thức và ý nghĩa hoàn toàn ngược lại so với hệ số tài sản so với vốn chủ sở hữu. Vốn chủ sở hữu Hệ số tài trợ = Tổng số tài sản Ngoài các chỉ tiêu trên, khi phân tích mối quan hệ giữa tài sản với nguồn hình thành tài sản, các nhà phân tích còn có thể sử dụng một trong các chỉ tiêu khác như: Hệ số tự tài trợ tài sản dài hạn, hệ số khả năng thanh toán nợ dài hạn, hệ số giữa nguồn tài trợ thường xuyên so với tài sản dài hạn 3.2.2. Qui trình và kỹ thuật phân tích 3.2.2.1. Phân tích cơ cấu nguồn vốn Phân tích cơ cấu nguồn vốn tiến hành theo qui trình sau: Đánh giá tình hình biến động cơ cấu nguồn vốn trên tổng thể Căn cứ vào kết quả tính toán và so sánh về tỷ trọng của từng bộ phận nguồn vốn (nợ phải trả, vốn chủ sở hữu), kết hợp với mức độ biến động về qui mô và tốc độ của từng bộ phận, nhà phân tích sẽ nêu nhận xét về tình hình biến động cơ cấu nguồn vốn trên tổng thể: So với kỳ gốc, tỷ trọng bộ phận nợ phải trả chiếm trong tổng nguồn vốn tăng (hoặc giảm) bao nhiêu phần trăm (%), tương ứng mức độ tăng (hoặc giảm) cụ thể về qui mô và tốc độ (nêu số liệu cụ thể). Ngược lại, tỷ trong bộ phận vốn chủ sở hữu chiếm trong tổng nguồn vốn lại giảm (hoặc tăng) bao nhiêu phần trăm (%), tương ứng với mức độ giảm (hoặc tăng) về qui mô và tốc độ (nêu số liệu cụ thể). Qua đó, sơ bộ cho nhận xét về tính hợp lý của sự thay đổi về cơ cấu nguồn vốn trên tổng thể. Trong điều kiện cho phép, có thể so sánh cơ cấu nguồn vốn của doanh nghiệp với cơ cấu nguồn vốn bình quân của ngành hay của một doanh nghiệp khác có cùng điều kiện tương đương nhưng có hiệu quả kinh doanh cao hơn. Phân tích tình hình biến động cơ cấu nguồn vốn trong từng bộ phận Sau khi đã nêu sự thay đổi chung về cơ cấu nguồn vốn, cần đi sâu xem xét sự biến động về cơ cấu của từng khoản mục nguồn vốn trong từng bộ phận nguồn vốn (nợ phải trả, vốn chủ sở hữu). Khi đi sâu vào từng khoản mục nguồn vốn trong từng bộ phận nguồn vốn, cần quán triệt nguyên tắc trọng yếu, khoản mục nguồn vốn nào biến động mạnh và chiếm tỷ trọng cao sẽ được xem xét trước. Ngược lại, những khoản mục nguồn vốn ít biến động hoặc không biến động có thể bỏ qua. Nhà phân tích cần chỉ rõ mức độ biến động cả về cơ cấu (tỷ trọng) lần qui mô và tốc độ của từng khoản mục nguồn vốn cụ thể trong từng bộ phận nguồn vốn. Trên cơ sở đó, nêu nhận xét về tính hợp lý về sự biến động của từng khoản mục nguồn vốn. Bài 3: Phân tích cấu trúc tài chính TXKTTC06_Bai3_v1.0015108202 49 Để thuận lợi cho việc phân tích, có thể lập bảng phân tích cơ cấu nguồn vốn theo mẫu (Bảng 3.1). Bảng 3.1: Phân tích cơ cấu nguồn vốn Đầu năm Cuối năm Chênh lệch cuối năm so với đầu năm (±) Chỉ tiêu Số tiền () Tỷ trọng (%) Số tiền () Tỷ trọng (%) Số tiền () Tỷ lệ (%) Tỷ trọng (%) A 1 2 3 4 5 6 7 A. Nợ phải trả I. Nợ ngắn hạn 1. Phải trả người bán ngắn hạn 2. Người mua trả tiền trước ngắn hạn 3. Thuế và các khoản phải nộp Nhà nước 4. Phải trả người lao động 5. Chi phí phải trả ngắn hạn 6. Phải trả nội bộ ngắn hạn 7. Phải trả theo tiến độ kế hoạch hợp đồng xây dựng 8. Doanh thu chưa thực hiện 9. Phải trả ngắn hạn khác 10. Vay và nợ thuê tài chính ngắn hạn 11. Dự phòng phải trả ngắn hạn 12. Quỹ khen thưởng, phúc lợi 13. Quỹ bình ổn giá 14. Giao dịch mua, bán lại trái phiếu Chính phủ II. Nợ dài hạn 1. Phải trả người bán dài hạn 2. Người mua trả tiền trước dài hạn 3. Chi phí phải trả dài hạn 4. Phải trả nội bộ về vốn kinh doanh 5. Phải trả nội bộ dài hạn 6. Doanh thu chưa thực hiện dài hạn 7. Phải trả dài hạn khác 8. Vay và nợ thuê tài chính dài hạn 9. Trái phiếu chuyển đổi 10. Cổ phiếu ưu đãi 11. Thuế thu nhập hoãn lại phải trả 12. Dự phòng phải trả dài hạn 13. Quỹ phát triển khoa học và công nghệ

File đính kèm:

bai_giang_phan_tich_bao_cao_tai_chinh_bai_3_phan_tich_cau_tr.pdf

bai_giang_phan_tich_bao_cao_tai_chinh_bai_3_phan_tich_cau_tr.pdf