Giáo trình môn học Kế toán doanh nghiệp

Khái niệm và đặc điểm của thuế

1.1.2.1. Khái niệm

Thuế là một khoản đóng góp bắt buộc từ các thể nhân và pháp nhân cho nhà nước

theo mức độ và thời hạn được pháp luật quy định nhằm sử dụng cho mục đích chung toàn

xã hội.

1.1.2.2. Đặc điểm của thuế

a. Thuế là khoản thu nộp bắt buộc vào ngân sách nhà nước

5Tính bắt buộc thể hiện ở chỗ, đối với người nộp thuế, đây là nghĩa vụ chuyển giao tài

sản của họ cho nhà nước khi có đủ điều kiện mà không phải là quan hệ thanh toán dù trong

hợp đồng hay ngoài hợpđồng. Đối với các cơ quan thu thuế, khi thay mặt nhà nước thực

hiện các hành vi nhất định cũng không được phép lựa chọn thực hiện hay không thực hiện

hành vi thu thuế, có sự phân biệt đôi xử đối với người nộp thuế.

Đặc tính bắt buộc của thuế là một trong những dấu hiệu quan trọng để phân biệt thuế

với các khoản thu trên cơ sở tự nguyện hình thành nên ngân sách nhà nước. Điều này có ý

nghĩa pháp lý quan trọng khi ban hành pháp luật về thuế và chi phối phương pháp thực hiện

thu thuế của các ở quan nhà nước có thẩm quyền.

Tính bắt buộc của thuế có mối quan hệ mật thiết với tính không hoàn trả. Do thuế

không có tính hoàn trả, về lý thuyết, khó tìm thấy sự tự nguyện khi nộp thuế - hành vi

chuyển giao một khối lượng tài sản cho nhà nước và chắc chắn sẽ không nhận lại được

chúng trong tương lai. Vì vậy, để thực hiện thu thuế ổn định, phải sử dụng biện pháp bắt

buộc như là một thuộc tính cơ bản của thuế.

b. Thuế gắn với yếu tố quyền lực

Tính quyền lực của thuế được xuất phát bởi lý do xuất hiện các khoản thu về thuế của

nhà nước. Thuế xuất hiện cùng với sự xuất hiện của nhà nước, thực hiện việc cung cấp cơ sở

vật chất cho nhà nước thực hiện các chức năng và nhiệm vụ của mình. Các nhà kinh tế,

chính trị đều thống nhất cho rằng thuế là biện pháp chủ yếu của nhà nước để nhà nước điều

tiết hoặc can thiệp vào nền kinh tế. Bằng quyền lực chính trị, nhà nước tạo ra cho thuế tính

cố định, sự tuân thủ của đối tượng nộp thuế.

Các yếu tố như đối tượng nộp thuế, thuế suất, được quy định trước và mang tính ổn

định trong một khoảng thời gian nhất định. Chỉ gắn với yếu tố quyền lực, thuế mới đảm bảo

hoàn thành nhiệm vụ tạo nguồn thu nhập tài chính cho nhà nước.

Để gắn được yếu tố quyền lực nhà nước cho thuế, các quốc gia, không phân biệt mức

độ phát triển, đều có xu hướng ghi nhận thuế ở văn bản pháp luật có hiệu lực pháp lý cao

nhất - các luật thuế. Điều đó cũng gián tiếp đảm bảo tính ổn định trong việc xác định nguồn

thu nhập tài chính của nhà nước và đảm bảo tính ổn định của thuế.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Giáo trình môn học Kế toán doanh nghiệp

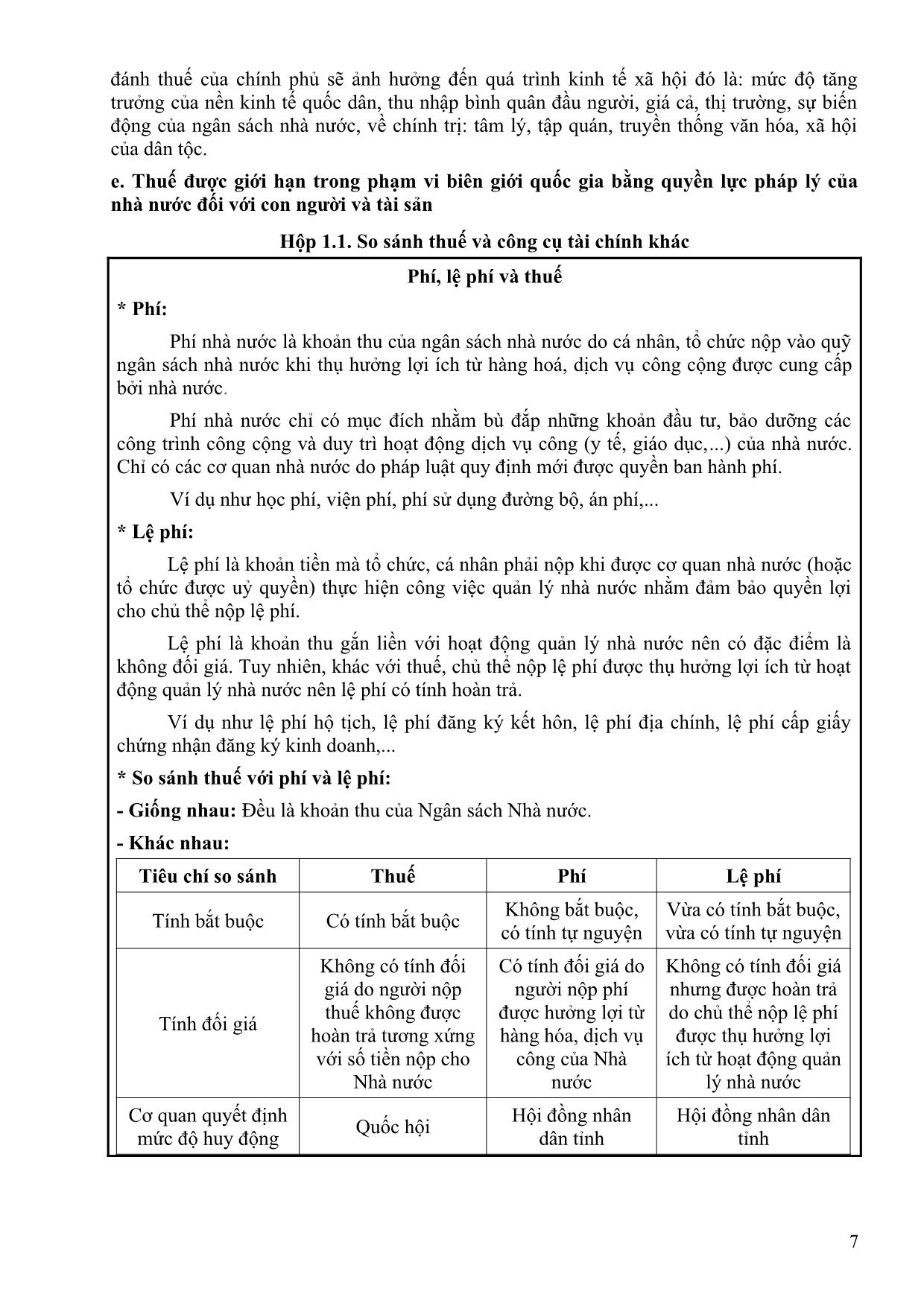

LỜI NÓI ĐẦU Thuế là một môn học trong chuyên ngành Kế toán doanh nghiệp. Môn học này giúp cho sinh viên kiến thức về thuế nói chung và một số quy định cốt lõi của luật thuế giá trị gia tăng, thuế tiêu thụ đặc biệt, thuế xuất, nhập khẩu, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân, thuế sử dụng đất, thuế tài nguyên, thuế bảo vệ môi trường. Học tập môn học này giúp cho sinh viên có kỹ năng nhận biết được các loại thuế chủ yếu đối với doanh nghiệp, tính toán được các loại thuế doanh nghiệp phải nộp trong kỳ đồng thời phát huy khả năng tự nghiên cứu văn bản luật phù hợp với từng thời kỳ nhất định. Mỗi cá nhân, tổ chức đều cần biết đến các luật thuế vì ai cũng bị luật thuế chi phối. Việc am hiểu luật thuế sẽ giúp cá nhân, tổ chức làm đúng theo quy định của pháp luật đồng thời có thể tranh thủ những ưu đãi trong luật thuế. Như vậy, học “Thuế” không những hữu ích đối với học sinh, sinh viên ngành kinh tế mà còn hữu ích đối với bất kỳ người học nào. Với kinh nghiệm giảng dạy môn “Thuế” và tham khảo tài liệu giảng dạy của một số trường đại học, cao đẳng, văn bản luật và ý kiến đóng góp của các chuyên gia, đồng nghiệp, tác giả đã biên soạn tập bài giảng “Thuế” với cách trình bày dễ nhớ, dễ hiểu nhất để người đọc, người học có thể tiếp cận các luật thuế dễ dàng nhất. Bên cạnh đó tập bài giảng này cũng cung cấp một số ví dụ thực tế thiết thực để người học, người đọc có thể tự nghiên cứu các tình huống tương tự. Tập bài giảng bao gồm 6 chương: Chương 1: Những vấn đề chung về thuế Chương 2: Thuế giá trị gia tăng Chương 3: Thuế tiêu thụ đặc biệt Chương 4: Thuế xuất khẩu, nhập khẩu Chương 5: Thuế thu nhập doanh nghiêp Chương 6: Các loại thuế khác Tập bài giảng “Thuế” là tài liệu giảng dạy cho giảng viên và học tập của học sinh - sinh viên ngành Kế toán tại Trường Cao đẳng Cộng đồng Lào Cai đồng thời là tài liệu tham khảo cho học sinh – sinh viên bậc trung học, cao đẳng, cũng như cá nhân muốn tìm hiểu về thuế. Tác giả chân thành cảm ơn Ban Giám hiệu, Hội đồng khoa học, các chuyên gia, đồng nghiệp đã tạo điều kiện và góp ý để hoàn thiện tập bài giảng này. Trong quá trình biên soạn tập bài giảng khó tránh khỏi những thiếu sót, tác giả mong nhận được những ý kiến đóng góp của các đồng nghiệp và độc giả để hoàn thiện bài giảng trong lần tái bản sau. Lào Cai, tháng 8 năm 2016 Lê Thị Phương Mai 3 DANH MỤC CHỮ VIẾT TẮT GTGT: Giá trị gia tăng TTĐB: Tiêu thụ đặc biệt XK: Xuất khẩu NK: Nhập khẩu TNDN: Thu nhập doanh nghiệp sp: sản phẩm DN: Doanh nghiệp TNCN: Thu nhập cá nhân BVMT: Bảo vệ môi trường 4 Chương 1. NHỮNG VẤN ĐỀ CHUNG VỀ THUẾ 1.1. THUẾ VÀ VAI TRÒ CỦA THUẾ TRONG NỀN KINH TẾ 1.1.1. Sự ra đời và tính tất yếu khách quan của thuế Nhà nước là một tổ chức chính trị, đại diện quyền lợi cho giai cấp thống trị, thi hành các chính sách do giai cấp thống trị đặt ra nhằm cai trị xã hội. Khi Nhà nước ra đời cần có nguồn tài chính để thực hiện chức năng, nhiệm vụ của mình vì vậy Nhà nước phải dùng quyền lực vốn có để tập trung một bộ phận của cải trong xã hội vào tay Nhà nước. Việc Nhà nước huy động tập trung nguồn của cải xã hội có thể được thực hiện bằng nhiều cách khác nhau, trong đó có hình thức đóng góp bắt buộc được gọi là thuế. Thuế trải qua quá trình phát triển theo từng giai đoạn của hình thái Nhà nước khác nhau, từ không được quy định cụ thể đến được quy định cụ thể dưới dạng pháp luật và trở thành công cụ sắc bén của Nhà nước trong việc điều tiết nền kinh tế. Trong chế độ phong kiến phân quyền, thuế khóa rất đơn giản thường có tính chất tượng trưng, lúc đó các cá nhân cung cấp các dịch vụ cho chủ thái ấp, chư hầu được coi là khoản nộp thuế, nó không được quy định rõ ràng thống nhất. Đến chế độ phong kiến tập quyền, nhà nước quân chủ ra đời, để cung cấp lương bổng cho quân sĩ, quan lại nhà cầm quyền đã đặt ra một hệ thống thuế khóa nhằm huy động sự đóng góp tiền bạc của cải của dân cho đế chế. Khi cách mạng tư sản thế giới thành công, giai cấp tư sản lên nắm quyền xây dựng nhà nước tự do, không can thiệp vào hoạt động kinh tế của các lực lượng thị trường. Cho nên thuế có vai trò nuôi sống bộ máy nhà nước và đáp ứng nhu cầu chi tiêu của nhà nước trong việc bảo vệ quốc phòng an ninh. Đến 1929 – 1933 nền kinh tế các nước tư bản chủ nghĩa rơi vào tình trạng khủng hoảng, cho thấy mô hình nhà nước không can thiệp vào nền kinh tế đã bộc lộ nhiều hạn chế không còn phù hợp với tiến trình phát triển của lịch sử xã hội loài người. Từ đó đến nay mô hình nền kinh tế phát triển theo hướng thị trường có sự can thiệp của nhà nước tỏ ra phù hợp và có hiệu quả. Nhà nước can thiệp vào hoạt động kinh tế bằng cách lập ra các chương trình đầu tư lớn, thực hiện phân phối lại sản phẩm xã hội thông qua công cụ Ngân sách Nhà nước, thuế lúc này được sử dụng như một công cụ sắc bén điều tiết nền kinh tế. Như vậy, thuế phát sinh, tồn tại và phát triển cùng với sự ra đời tồn tại và phát triển của Nhà nước. Vì thế, thuế là một phạm trù có tính lịch sử và là một tất yếu khác ... , Luật thuế sử dụng đất phi nông nghiệp ngày 17 tháng 6 năm 2010. [15] - Quốc hội, 1993, Luật thuế sử dụng đất nông nghiệp ngày 10 tháng 7 năm 1993. [16] - Quốc hội, 2007, Luật số: 04/2007/QH12, Luật thuế thu nhập cá nhân. [17] - Quốc hội, 2012, Luật số: 26/2012/QH13, Quốc hội ban hành Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân số 04/2007/QH12. [18] - Bộ tài chính, 2013, Thông tư 45/2013/TT-BTC của Bộ Tài chính quy định về chế độ sử dụng, quản lý và trích khấu hao tài sản cố định. 174 [19] - Quốc hội, 2013, Luật số: 31/2013/QH13 sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng số 13/2008/QH12. [20] - Quốc hội, 2013, Luật số: 32/2013/QH13 sửa đổi, bổ sung một số điều của Luật thuế thu nhập doanh nghiệp số 14/2008/QH12. [21] – Bộ Tài chính, 2015, Thông tư 96/2015/TT-BTC Hướng dẫn về thuế thu nhập doanh nghiệp tại Nghị định số 12/2015/NĐ-CP ngày 12/2/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi bổ sung một số điều của các Nghị định về thuế và sửa đổi, bổ sung một số điều của Thông tư số 78/2014/TT-BTC ngày 18/6/2014, Thông tư số 119/2014/TT-BTC ngày 25/8/2014, Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính. [22] – Bộ Tài chính, 2015,Thông tư 92/2015/TT-BTC Hướng dẫn thực hiện thuế GTGT và thuế TNDN đối với cá nhân cư trú có hoạt động kinh doanh; Hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại Luật sử đổi, bổ sung một số điều của các luật về thuế số 71/2014/QH13 và Nghị định 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế. [23] – Bộ tài chính, 2015,Thông tư 26/2015/TT-BTC Hướng dẫn về thuế giá trị gia tăng và quản lý thuế tại Nghị định số 12/2015/NĐ-CP ngày 12 tháng 2 năm 2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế và sửa đổi, bổ sung một số điều của Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính về hóa đơn bán hàng hóa, cung ứng dịch vụ. [24] – Quốc hội, Luật 106/2016/QH13, Luật sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế ngày 06 tháng 4 năm 2016. [25] – Chính phủ, Nghị định 100/2016/NĐ-CP ngày 1/7/2016, Quy định chi tiết và hướng dẫn thi hành một số điều của Luật sửa đổi, bổ sung một số điều Luật thuế GTGT, Luật thuế TTĐB và Luật quản lý thuế. [26] - Bộ tài chính, Phần mềm hướng dẫn kê khai thuế. MỤC LỤC LỜI NÓI ĐẦU.......................................................................................................................3 DANH MỤC CHỮ VIẾT TẮT............................................................................................4 Chương 1. NHỮNG VẤN ĐỀ CHUNG VỀ THUẾ............................................................5 1.1. THUẾ VÀ VAI TRÒ CỦA THUẾ TRONG NỀN KINH TẾ.....................................5 1.1.1. Sự ra đời và tính tất yếu khách quan của thuế.......................................................5 1.1.2. Khái niệm và đặc điểm của thuế............................................................................5 1.1.3. Vai trò của thuế trong nền kinh tế.........................................................................8 1.2. PHÂN LOẠI THUẾ......................................................................................................9 1.2.1. Phân loại thuế theo phương thức đánh thuế (theo tính chất chuyển dịch của thuế) ........................................................................................................................................ 9 1.2.2. Phân loại thuế theo cơ sở đánh thuế....................................................................10 1.3. SẮC THUẾ...................................................................................................................12 1.3.1. Khái niệm sắc thuế..............................................................................................12 1.3.2. Các yếu tố cấu thành một sắc thuế......................................................................12 1.4. HỆ THỐNG CƠ QUAN QUẢN LÝ THUẾ TẠI VIỆT NAM..................................15 1.4.1. Cơ quan quản lý thuế nội địa...............................................................................15 1.4.2. Cơ quan quản lý thuế quan..................................................................................16 175 1.4.3. Hệ thống thuế Việt Nam......................................................................................16 BÀI TẬP CHƯƠNG 1........................................................................................................17 Chương 2. THUẾ GIÁ TRỊ GIA TĂNG..........................................................................20 2.1. KHÁI NIỆM, ĐẶC ĐIỂM VÀ TÁC DỤNG CỦA THUẾ GIÁ TRỊ GIA TĂNG...20 2.1.1. Các khái niệm......................................................................................................20 2.1.2. Đặc điểm của thuế GTGT...................................................................................20 2.1.3. Tác dụng của thuế GTGT....................................................................................20 2.2. NỘI DUNG CỦA THUẾ GTGT................................................................................21 2.2.1. Người nộp thuế ...................................................................................................21 2.2.2. Đối tượng chịu thuế, đối tượng không chịu thuế.................................................21 2.2.3. Căn cứ tính thuế..................................................................................................29 2.2.4. Phương pháp tính thuế (Điều 9 - Luật thuế GTGT sửa đổi)................................43 2.2.5. Quy định về hóa đơn chứng từ và khấu trừ thuế GTGT......................................46 2.3. KÊ KHAI NỘP THUẾ GTGT....................................................................................52 2.3.1. Kê khai thuế GTGT.............................................................................................54 2.3.2. Các trường hợp không phải kê khai, tính nộp thuế GTGT..................................55 2.4. HOÀN THUẾ GTGT..................................................................................................58 2.4.1. Đối tượng và trường hợp được hoàn thuế GTGT................................................58 2.4.2. Điều kiện và thủ tục hoàn thuế GTGT................................................................58 BÀI TẬP CHƯƠNG 2........................................................................................................63 Chương 3: THUẾ TIÊU THỤ ĐẶC BIỆT.......................................................................70 3.1. KHÁI NIỆM, ĐẶC ĐIỂM VÀ TÁC DỤNG CỦA THUẾ TIÊU THỤ ĐẶC BIỆT70 3.1.1. Khái niệm............................................................................................................70 3.1.2. Đặc điểm.............................................................................................................70 3.1.3. Tác dụng của thuế TTĐB....................................................................................70 3.2. NỘI DUNG CỦA THUẾ TTĐB.................................................................................70 3.2.1. Người nộp thuế (Điều 2 - Luật thuế TTĐB)........................................................70 3.2.2. Đối tượng chịu thuế, đối tượng không thuộc diện chịu thuế TTĐB....................71 3.2.3. Căn cứ tính thuế tiêu thụ đặc biệt (Điều 5 - Luật thuế TTĐB)............................71 3.2.4. Phương pháp tính thuế tiêu thụ đặc biệt..............................................................82 Áp dụng công thức:.......................................................................................................84 - Thuế TTĐB của hàng xuất kho tiêu thụ trong kỳ........................................................84 3.3. KÊ KHAI NỘP THUẾ TTĐB....................................................................................85 3.3.1. Khai thuế TTĐB..................................................................................................85 3.3.2. Hồ sơ khai thuế TTĐB........................................................................................85 3.3.3. Thời hạn nộp hồ sơ kê khai và nộp thuế TTĐB...................................................85 3.4. GIẢM THUẾ VÀ HOÀN THUẾ................................................................................85 3.4.1. Giảm thuế.........................................................................................................85 3.4.2. Hoàn thuế...........................................................................................................85 BÀI TẬP CHƯƠNG 3........................................................................................................89 Chương 4: THUẾ XUẤT KHẨU, THUẾ NHẬP KHẨU................................................92 4.1. KHÁI NIỆM, ĐẶC ĐIỂM VÀ TÁC DỤNG CỦA THUẾ XUẤT KHẨU, NHẬP KHẨU.................................................................................................................................. 92 4.1.1. Khái niệm............................................................................................................92 4.1.2. Đặc điểm.............................................................................................................92 4.1.3. Tác dụng..............................................................................................................92 4.2. NỘI DUNG CỦA THUẾ XUẤT KHẨU, THUẾ NHẬP KHẨU..............................92 4.2.1. Đối tượng nộp thuế (Điều 4 - Luật thuế XK, thuế NK).......................................92 4.2.2. Đối tượng chịu thuế, đối tượng không chịu thuế.................................................93 4.2.3. Căn cứ tính thuế (Điều 8 - Luật thuế XK, thuế NK)............................................93 176 4.2.4. Phương pháp tính thuế......................................................................................108 4.3. KÊ KHAI NỘP THUẾ..............................................................................................110 4.4. MIỄN THUẾ VÀ HOÀN THUẾ..............................................................................110 4.4.1. Miễn thuế.........................................................................................................110 4.4.2. Hoàn thuế.........................................................................................................111 BÀI TẬP CHƯƠNG 4......................................................................................................114 Chương 5: THUẾ THU NHẬP DOANH NGHIỆP.......................................................118 5.1. KHÁI NIỆM, ĐẶC ĐIỂM VÀ TÁC DỤNG CỦA THUẾ THU NHẬP DOANH NGHIỆP............................................................................................................................118 5.1.1. Khái niệm..........................................................................................................118 5.1.2. Đặc điểm...........................................................................................................118 5.1.3. Tác dụng của thuế TNDN.................................................................................118 5.2. NỘI DUNG CỦA THUẾ THU NHẬP DOANH NGHIỆP.....................................118 5.2.1. Người nộp thuế..................................................................................................118 5.2.2. Thu nhập chịu thuế, thu nhập miễn thuế, chuyển lỗ..........................................119 5.2.3. Căn cứ tính thuế TNDN....................................................................................124 5.2.4. Xác định thuế thu nhập doanh nghiệp phải nộp.................................................148 5. 3. KHAI NỘP THUẾ TNDN.......................................................................................150 5.3.1. Khai thuế thu nhập doanh nghiệp tạm tính theo quý.........................................150 5.3.2. Khai quyết toán thuế thu nhập doanh nghiệp....................................................150 5.4.1. Điều kiện, nguyên tắc áp dụng ưu đãi thuế thu nhập doanh nghiệp.........................151 5.4.2. Ưu đãi về thời gian miễn thuế, giảm thuế, Thuế suất ưu đãi..............................152 5.4.3. Các trường hợp giảm thuế khác.........................................................................153 5.4.4. Thủ tục thực hiện ưu đãi thuế thu nhập doanh nghiệp.......................................153 BÀI TẬP CHƯƠNG 5......................................................................................................154 Chương 6. CÁC LOẠI THUẾ KHÁC............................................................................161 6.1. THUẾ THU NHẬP CÁ NHÂN................................................................................161 6.1.1. Khái niệm.........................................................................................................161 6.1.2. Nội dung...........................................................................................................161 6.2.3. Căn cứ tính thuế..............................................................................................164 6.2.4. Phương pháp tính thuế...................................................................................166 6.2.5. Kê khai nộp thuế thu nhập cá nhân...............................................................166 6.2. THUẾ SỬ DỤNG ĐẤT.............................................................................................167 6.2.1. Khái niệm.........................................................................................................167 6.2.2. Nội dung...........................................................................................................167 6.3. THUẾ TÀI NGUYÊN...............................................................................................169 6.3.1. Khái niệm.........................................................................................................169 6.3.2. Nội dung...........................................................................................................169 6.4. THUẾ BẢO VỆ MÔI TRƯỜNG..............................................................................170 6.5. THUẾ MÔN BÀI.......................................................................................................171 BÀI TẬP CHƯƠNG 6......................................................................................................172 TÀI LIỆU THAM KHẢO..................................................................................................173 177

File đính kèm:

giao_trinh_mon_hoc_ke_toan_doanh_nghiep.pdf

giao_trinh_mon_hoc_ke_toan_doanh_nghiep.pdf