Điều chỉnh chính sách thuế tiêu dùng của Việt Nam trong bối cảnh toàn cầu hóa nền kinh tế

Chính sách thuế tiêu dùng được hiểu là hệ thống những quan điểm, đường lối, phương châm

điều tiết phần thu nhập dành cho tiêu dùng của các tổ chức, cá nhân trong xã hội thông qua thuế

tiêu dùng. Biểu hiện cụ thể của chính sách thuế tiêu dùng là các quy định tại các sắc thuế thuộc loại

thuế tiêu dùng trong hệ thống thuế các quốc gia.

Các sắc thuế tiêu dùng tiêu biểu hiện nay là thuế giá trị gia tăng (GTGT - điều tiết đối với

hầu hết các hàng hóa, dịch vụ tiêu dùng), thuế tiêu thụ đặc biệt (TTĐB - chỉ điều tiết đối với một

số hàng hóa, dịch vụ đặc biệt trong danh mục quy định như thuốc lá, rượu, bia, giải trí đặc biệt.),

thuế bảo vệ môi trường (BVMT - điều tiết đối với các hàng hóa mà trong quá trình nhập khẩu, sản

xuất, kinh doanh, lưu trữ và tiêu dùng có ảnh hưởng xấu đến môi trường sinh thái) và thuế xuất

khẩu, nhập khẩu (XK NK - áp dụng đối với hàng hóa xuất khẩu, nhập khẩu).

Chính sách thuế tiêu dùng ở Việt Nam giai đoạn 2011 - 2018 được thể hiện qua các sắc thuế

cụ thể sau:

- Chính sách thuế XK NK: thực hiện theo Luật thuế XK NK số 45/2005/QH11 ngày 14/6/2005

(giai đoạn 2011- 2016) và Luật thuế XK NK số 107/2016/QH13 ngày 06/4/2016 (từ 2016 đến nay).

- Chính sách thuế GTGT: thực hiện ở Luật thuế GTGT số 13/2008/QH12 ngày 03/6/2008 có

hiệu lực thi hành từ ngày 01/01/2009. Sau đó, Luật này đã được sửa đổi, bổ sung một số điều theo

các Luật số 71/2014/QH13 ngày 26/11/2014; Luật số 106/2016/QH13 ngày 06/04/2016.

- Chính sách thuế TTĐB: thực hiện ở Luật thuế TTĐB số 27/2008/QH12 ngày 14/11/2008.

Sau đó, Luật này đã được sửa đổi, bổ sung một số điều theo các Luật số 70/2014/QH13 ngày

26/11/2014; Luật số 71/2014/QH13 ngày 26/11/2014; Luật số 106/2016/QH13 ngày 06/04/2016.

- Chính sách thuế BVMT: thực hiện ở Luật thuế BVMT số 57/2011/QH12 ngày 15/11/2010,

có hiệu lực thi hành từ ngày 01/01/2012.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Điều chỉnh chính sách thuế tiêu dùng của Việt Nam trong bối cảnh toàn cầu hóa nền kinh tế

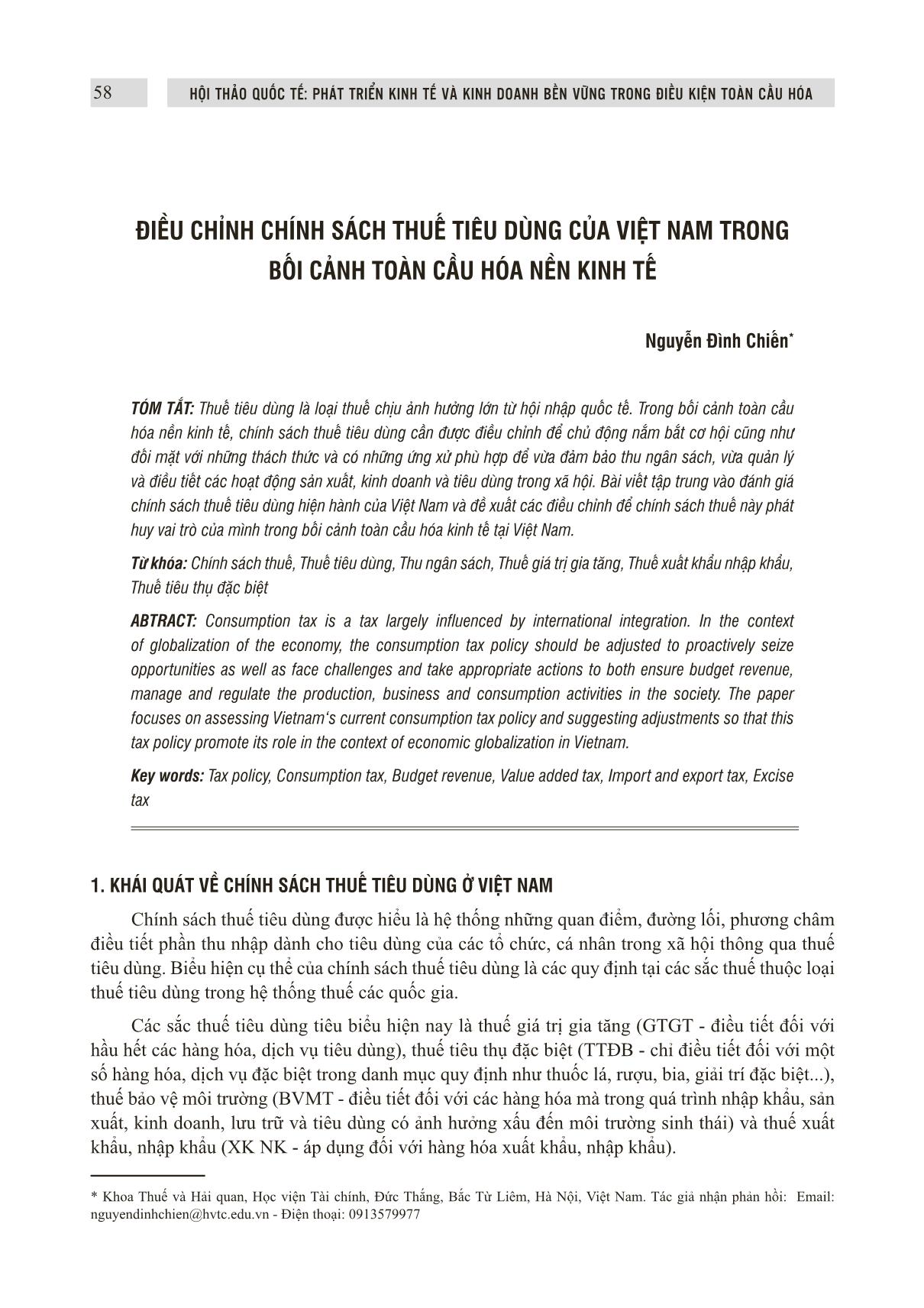

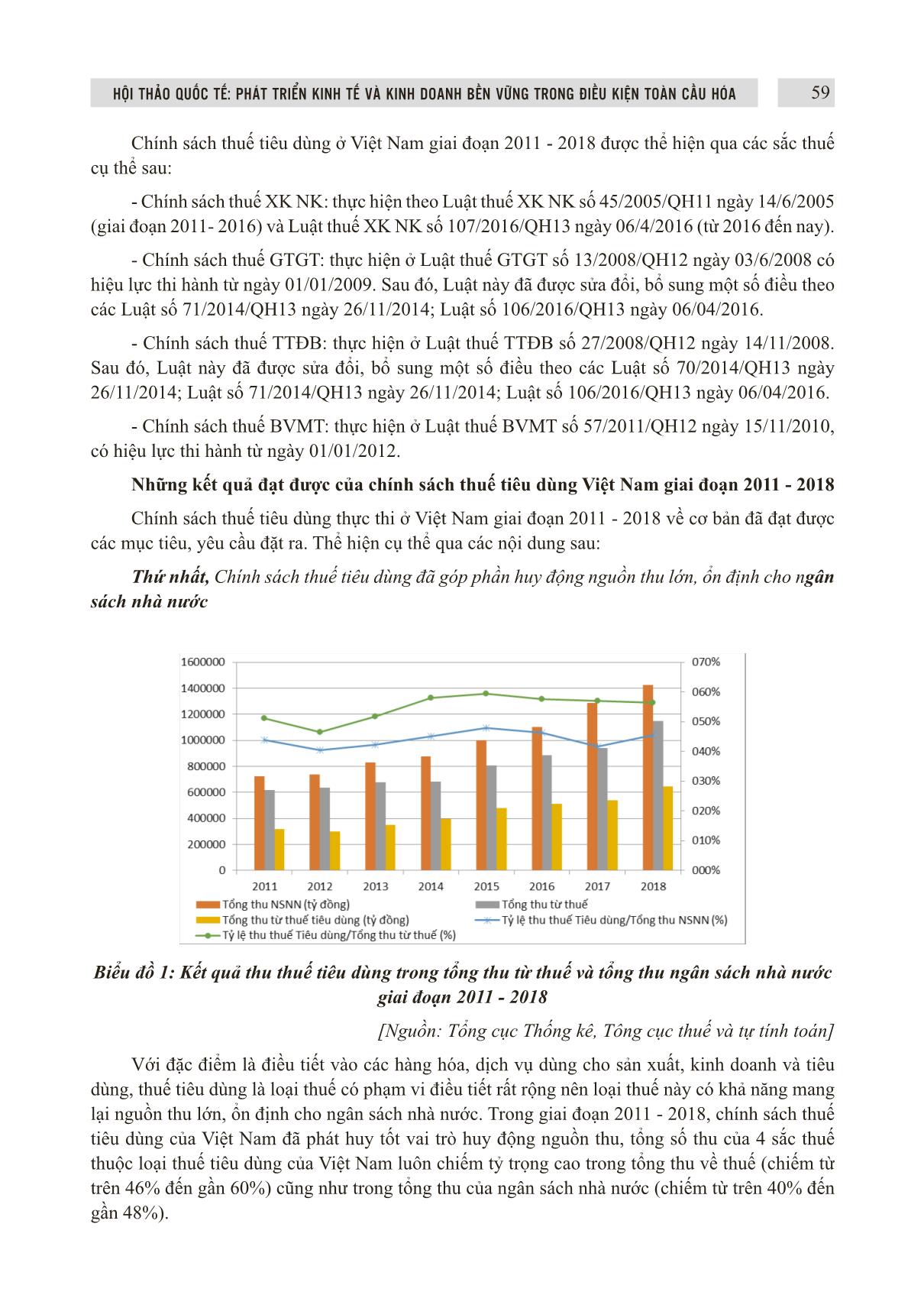

HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA58 ĐIỀU CHỈNH CHÍNH SÁCH THUẾ TIÊU DÙNG CỦA VIỆT NAM TRONG BỐI CẢNH TOÀN CẦU HÓA NỀN KINH TẾ Nguyễn Đình Chiến* TÓM TẮT: Thuế tiêu dùng là loại thuế chịu ảnh hưởng lớn từ hội nhập quốc tế. Trong bối cảnh toàn cầu hóa nền kinh tế, chính sách thuế tiêu dùng cần được điều chỉnh để chủ động nắm bắt cơ hội cũng như đối mặt với những thách thức và có những ứng xử phù hợp để vừa đảm bảo thu ngân sách, vừa quản lý và điều tiết các hoạt động sản xuất, kinh doanh và tiêu dùng trong xã hội. Bài viết tập trung vào đánh giá chính sách thuế tiêu dùng hiện hành của Việt Nam và đề xuất các điều chỉnh để chính sách thuế này phát huy vai trò của mình trong bối cảnh toàn cầu hóa kinh tế tại Việt Nam. Từ khóa: Chính sách thuế, Thuế tiêu dùng, Thu ngân sách, Thuế giá trị gia tăng, Thuế xuất khẩu nhập khẩu, Thuế tiêu thụ đặc biệt ABTRACT: Consumption tax is a tax largely influenced by international integration. In the context of globalization of the economy, the consumption tax policy should be adjusted to proactively seize opportunities as well as face challenges and take appropriate actions to both ensure budget revenue, manage and regulate the production, business and consumption activities in the society. The paper focuses on assessing Vietnam‘s current consumption tax policy and suggesting adjustments so that this tax policy promote its role in the context of economic globalization in Vietnam. Key words: Tax policy, Consumption tax, Budget revenue, Value added tax, Import and export tax, Excise tax 1. KHÁI QUÁT VỀ CHÍNH SÁCH THUẾ TIÊU DÙNG Ở VIỆT NAM Chính sách thuế tiêu dùng được hiểu là hệ thống những quan điểm, đường lối, phương châm điều tiết phần thu nhập dành cho tiêu dùng của các tổ chức, cá nhân trong xã hội thông qua thuế tiêu dùng. Biểu hiện cụ thể của chính sách thuế tiêu dùng là các quy định tại các sắc thuế thuộc loại thuế tiêu dùng trong hệ thống thuế các quốc gia. Các sắc thuế tiêu dùng tiêu biểu hiện nay là thuế giá trị gia tăng (GTGT - điều tiết đối với hầu hết các hàng hóa, dịch vụ tiêu dùng), thuế tiêu thụ đặc biệt (TTĐB - chỉ điều tiết đối với một số hàng hóa, dịch vụ đặc biệt trong danh mục quy định như thuốc lá, rượu, bia, giải trí đặc biệt...), thuế bảo vệ môi trường (BVMT - điều tiết đối với các hàng hóa mà trong quá trình nhập khẩu, sản xuất, kinh doanh, lưu trữ và tiêu dùng có ảnh hưởng xấu đến môi trường sinh thái) và thuế xuất khẩu, nhập khẩu (XK NK - áp dụng đối với hàng hóa xuất khẩu, nhập khẩu). * Khoa Thuế và Hải quan, Học viện Tài chính, Đức Thắng, Bắc Từ Liêm, Hà Nội, Việt Nam. Tác giả nhận phản hồi: Email: nguyendinhchien@hvtc.edu.vn - Điện thoại: 0913579977 HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 59 Chính sách thuế tiêu dùng ở Việt Nam giai đoạn 2011 - 2018 được thể hiện qua các sắc thuế cụ thể sau: - Chính sách thuế XK NK: thực hiện theo Luật thuế XK NK số 45/2005/QH11 ngày 14/6/2005 (giai đoạn 2011- 2016) và Luật thuế XK NK số 107/2016/QH13 ngày 06/4/2016 (từ 2016 đến nay). - Chính sách thuế GTGT: thực hiện ở Luật thuế GTGT số 13/2008/QH12 ngày 03/6/2008 có hiệu lực thi hành từ ngày 01/01/2009. Sau đó, Luật này đã được sửa đổi, bổ sung một số điều theo các Luật số 71/2014/QH13 ngày 26/11/2014; Luật số 106/2016/QH13 ngày 06/04/2016. - Chính sách thuế TTĐB: thực hiện ở Luật thuế TTĐB số 27/2008/QH12 ngày 14/11/2008. Sau đó, Luật này đã được sửa đổi, bổ sung một số điều theo các Luật số 70/2014/QH13 ngày 26/11/2014; Luật số 71/2014/QH13 ngày 26/11/2014; Luật số 106/2016/QH13 ngày 06/04/2016. - Chính sách thuế BVMT: thực hiện ở Luật thuế BVMT số 57/2011/QH12 ngày 15/11/2010, có hiệu lực thi hành từ ngày 01/01/2012. Những kết quả đạt được của chính sách thuế tiêu dùng Việt Nam giai đoạn 2011 - 2018 Chính sách thuế tiêu dùng thực thi ở Việt Nam giai đoạn 2011 - 2018 về cơ bản đã đạt được các mục tiêu, yêu cầu đặt ra. Thể hiện cụ thể qua các nội dung sau: Thứ nhất, Chính sách thuế tiêu dùng đã góp phần huy động nguồn thu lớn, ổn định cho ngân sách nhà nước Biểu đồ 1: Kết quả thu thuế tiêu dùng trong tổng thu từ thuế và tổng thu ngân sách nhà nước giai đoạn 2011 - 2018 [Nguồn: Tổng cục Thống kê, Tông cục thuế và tự tính toán] Với đặc điểm là điều tiết vào các hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng, thuế tiêu dùng là loại thuế có phạm vi điều tiết rất rộng nên loại thuế này có khả năng mang lại nguồn thu lớn, ổn định cho ngân sách nhà nước. Trong giai đoạn 2011 - 2018, chính sách thuế tiêu dùng của Việt Nam đã phát huy tốt vai trò huy động nguồn thu, tổng số thu của 4 sắc thuế thuộc loại thuế tiêu dùng của Việt Nam luôn chiếm tỷ trọng cao trong tổng thu về thuế (chiếm từ trên 46% đến gần 60%) cũng như trong tổng thu của ngân sách nhà nước (chiếm từ trên 40% đến gần 48%). HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU ... ệ thống đảm bảo hài hòa với các nước liên quan để thực * Dự thảo Tờ trình của Bộ Tài chính kèm công văn số 10958/BTC-CST ngày 17/8/2017 Đề nghị xây dựng Luật sửa đổi, bổ sung một số điều của Luật thuế GTGT, Luật thuế TTĐB, Luật thuế thu nhập DN, Luật thuế thu nhập cá nhân và Luật thuế tài nguyên HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 67 hiện thống nhất, tránh những sai sót, nhầm lẫn hoặc các vướng mắc trong quá trình áp dụng, vừa gây khó khăn trong quản lý, vừa không đảm bảo yêu cầu công bằng. - Đối với thuế GTGT, cần quy định rõ ràng, đầy đủ hơn các trường hợp không chịu thuế GTGT, trong đó, xác định rõ như thế nào là hàng hóa nông sản, lâm sản, thủy sản đánh bắt, nuôi trồng chưa qua chế biến hoặc mới qua sơ chế thông thường, cách phân biệt với các sản phẩm này đã qua chế biến. Đồng thời, các quy định về đối tượng không chịu thuế cần được quy định rõ ràng hơn nhất là các trường hợp dựa trên đối tượng kinh doanh, mục đích sử dụng để xác định chịu thuế hay không chịu thuế. Bên cạnh đó, cần xem xét, điều chỉnh về phương pháp tính thuế GTGT: phương pháp khấu trừ thuế là phương pháp chính thống của chính sách thuế GTGT, thể hiện đúng việc điều tiết vào phần giá trị tăng thêm của hàng hóa, dịch vụ và tính liên hoàn của thuế GTGT qua các giai đoạn luận chuyển. Phương pháp tính trực tiếp trên GTGT theo quy định hiện hành của Việt Nam rõ ràng không phải là một nội dung của thuế GTGT, bởi vì chủ yếu thuế được tính trên cơ sở doanh thu nhân với tỷ lệ thuế GTGT ấn định (trừ hoạt động kinh doanh vàng bạc, đá quý). Do vậy, trong tương lai, cần xem xét chỉ quy định một phương pháp tính thuế GTGT là phương pháp khấu trừ thuế, các trường hợp hiện tại chưa thể áp dụng phương pháp khấu trừ thuế sẽ được tiếp tục hoàn thiện về sổ sách kế toán, hóa đơn chứng từ để áp dụng phương pháp này. Các quy định về hóa đơn điện tử, hình thành cơ sở dữ liệu về khai thuế, tính thuế của người nộp thuế hiện hành cũng đang là một trong những điều kiện đang được triển khai để thực hiện được nội dung nêu trên. Ngoài ra, cần sửa đổi các quy định về hoàn thuế GTGT cho các doanh nghiệp khởi nghiệp, doanh nghiệp xuất khẩu và các doanh nghiệp có thuế suất thuế GTGT đầu ra nhỏ hơn thuế suất thuế GTGT đầu vào. Bởi vì, theo quy định hiện hành, các DN khởi nghiệp đã đầu tư một lượng vốn ban đầu rất lớn nhưng đang trong quá trình đầu tư, chưa phát sinh doanh thu, chưa phát sinh thuế GTGT đầu ra hoặc đã phát sinh nhưng còn rất thấp họ vẫn không được hoàn thuế, gây khó khăn trong thời gian đầu tư ban đầu. Do đó, cần bổ sung quy định các doanh nghiệp mới thành lập, trong giai đoạn đầu tư có số thuế GTGT chưa được khấu trừ hết ở một mức nào đó sẽ được hoàn số thuế đầu vào chưa được khấu trừ hết. Tương tự, một số doanh nghiệp sản xuất các loại hàng hóa đang áp dụng thuế suất 5%, có thuế GTGT đầu ra thấp, nhưng khi doanh nghiệp mua sắm nguyên, nhiên vật liệu, hoặc nhập khẩu thiết bị để nâng cấp, bổ sung, thay thế thiết bị cũ, lạc hậu hoặc hết giá trị sử dụng... sẽ phát sinh thuế GTGT đầu vào với thuế suất 10% làm cho số thuế đầu vào lớn, không thể khấu trừ hết trong nhiều kỳ cũng cần được xem xét hoàn thuế để giải quyết khó khăn cho doanh nghiệp này. - Đối với thuế TTĐB, cần điều chỉnh quy định về đối tượng chịu thuế TTĐB là thuốc lá điếu, xì gà và các chế phẩm từ cây thuốc lá dùng để nhai, hút, hít, ngửi ngậm. Với cách quy định loại hàng hóa chịu thuế này, rõ ràng chúng đang được xác định vừa dựa trên mặt hàng, vừa dựa trên mục đích sử dụng và dựa cả vào cách thức sử dụng, đồng thời các văn bản hướng dẫn kèm theo không thống nhất. Bên cạnh đó, các quy định về khấu trừ thuế TTĐB đối với cơ sở sản xuất, cơ sở nhập khẩu hàng hóa về tiêu thụ cũng cần rõ ràng hơn khi phát sinh số thuế tính trên hàng hóa bán thấp hơn thuế đầu vào khấu trừ. Ngoài ra, cần nghiên cứu đơn giản hóa biểu thuế TTĐB hiện hành. Tuy sắc thuế này nhằm mục tiêu chủ yếu là điều tiết hoạt động sản xuất, kinh doanh và tiêu dùng các loại hàng hóa, dịch vụ đặc biệt nên để đảm bảo yêu cầu điều tiết đối với từng loại hàng hóa, dịch vụ cụ thể, mức điều tiết cần chi tiết theo từng loại hàng hóa. Nhưng biểu thuế TTĐB hiện hành là quá phức tạp, chi tiết, nhất là đối với mặt hàng rượu, ô-tô, gây khó khăn trong tuân thủ và thực thi. Trong thời gian tới, cần nghiên cứu lại các mức thuế suất của các hàng hóa này theo hướng HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA68 đơn giản hóa, giảm bớt số lượng thuế suất, giảm bớt sự chi tiết quá mức đối với từng chủng loại sản phẩm để đảm bảo tính rõ ràng, khả thi của sắc thuế này. - Đối với thuế BVMT, cần quy định chi tiết, cụ thể hơn về túi ni-lông chịu thuế. Luật thuế BVMT hiện nay chỉ tính thuế đối với túi ni-lông làm từ màng nhựa đơn HDPE, LDPE hoặc LLDPE, trừ bao bì đóng gói sẵn hàng hóa và túi ni lông đáp ứng tiêu chí thân thiện với môi trường theo quy định. Trong khi đó, túi ni-lông trên thị trường hiện hành được làm từ rất nhiều loại nhựa khác nhau, không chỉ ba loại quy định nêu trên, do đó, cần phải có các quy định rõ ràng hơn về các loại túi ni-lông có thành phần hạt nhựa nguyên liệu khác nhau, các căn cứ xác định là gì, trong trường hợp không có các căn cứ thì cách thức xác định như thế nào, trách nhiệm của NNT trong kê khai thuế như thế nào Tương tự, đối với các loại thuốc diệt cỏ, thuốc trừ mối, thuốc bảo quản lâm sản, thuốc khử trùng kho thuộc loại hạn chế sử dụng chịu thuế BVMT cũng cần bổ sung thêm các quy định cụ thể hơn, bao gồm cả phương pháp xác định, cơ quan chịu trách nhiệm kiểm định, trách nhiệm quản lý nhà nước đối với các sản phẩm không rõ nguồn gốc, không có thành phần để giúp cơ quan thuế xác định được đúng đối tượng chịu thuế, đồng thời quản lý, kiểm soát được việc nhập khẩu, sản xuất và sử dụng các sản phẩm này trên thị trường Việt Nam. Ngoài ra, cần xem xét, điều chỉnh thời điểm tính thuế đối với xăng dầu nhập khẩu: theo quy định hiện hành, xăng dầu nhập khẩu về để bán thì kê khai nộp thuế BVMT với cơ quan thuế, còn xăng dầu nhập khẩu để phục vụ sản xuất, tiêu dùng thì kê khai, nộp thuế với cơ quan hải quan ngay khi nhập khẩu. Quy định này có thể dẫn đến thất thoát tiền thuế đối với phần xăng dầu do chính các doanh nghiệp xăng dầu đầu mối tiêu thụ và có thể số lượng xăng dầu kê khai xuất bán ít hơn số lượng xăng dầu thực tế nhập khẩu. Vì vậy, nên điều chỉnh quy định về việc thu thuế BVMT, giao cho cơ quan Hải quan thu các loại thuế phát sinh tại cửa khẩu nhập, phù hợp với quy định của Luật quản lý thuế. Thứ ba, điều chỉnh mức độ điều tiết của các sắc thuế tiêu dùng để vừa đảm bảo nguồn thu NSNN, vừa thúc đẩy sản xuất, kinh doanh phát triển - Xem xét, điều chỉnh thuế suất thuế GTGT: Trong bối cảnh hội nhập, một số nguồn thu suy giảm và không bền vững thì việc điều chỉnh thuế suất thuế GTGT với mục tiêu tiếp tục tăng tỷ trọng số thu của thuế GTGT trong trung hạn và dài hạn là cần thiết. Trước mắt, vẫn giữ mức thuế suất 5% bên cạnh thuế suất 10% và thuế suất 0%; tuy nhiên, cần thu hẹp dần diện chịu thuế 5% để tiến tới áp dụng một mức thuế suất thuế GTGT ngoài thuế suất 0%. Khi đó, các mặt hàng có nhiều công dụng hay có thể sử dụng cho nhiều mục đích khác nhau cần đưa về thuế suất 10% để hạn chế gian lận, đồng thời thực hiện được xu hướng thu hẹp thuế suất 5% như lưới, dây giềng và sợi để đan lưới đánh cá; thiết bị, dụng cụ chuyên dùng cho giảng dạy, y tế, nghiên cứu, thí nghiệm khoa học... Bên cạnh đó, nhóm các hàng hóa như hoạt động văn hoá, triển lãm, thể dục, thể thao, biểu diễn nghệ thuật, sản xuất phim, nhập khẩu, phát hành và chiếu phim, trình diễn thời trang, thi người mẫu, bóng đá, chiếu bóng, cung cấp nước sạch... hiện đang áp dụng thuế suất 5%. Tuy nhiên, hiện nay, việc cung cấp các loại hàng hóa, dịch vụ này đã được xã hội hoá sâu rộng với sự tham gia của nhiều thành phần kinh tế nhằm mục đích lợi nhuận, do đó, cũng cần thiết phải chuyển sang chịu mức thuế suất 10%. Trong dài hạn, cần xem xét điều chỉnh thuế suất thuế GTGT theo định hướng chỉ nên giữ lại một mức thuế suất ngoài thuế suất 0%. Đây cũng là một mục tiêu đã được đặt ra trong Chiến lược cải cách và hiện đại hóa hệ thống thuế Việt Nam đến năm 2010, tuy nhiên đến nay vẫn chưa thực HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 69 hiện được, nên cần tiếp tục đưa ra xem xét, hoàn thiện trong thời gian tới. Hiện nay, hầu hết hàng hóa, dịch vụ chịu thuế GTGT đều áp dụng thuế suất 10%, 14 nhóm chịu thuế suất 5% và 25 nhóm không chịu thuế. Do vậy, nên chuyển tất cả hàng hóa, dịch vụ thuộc diện chịu thuế 5% lên chịu thuế suất 10% và bỏ mức thuế suất 5%. Khi điều chỉnh như vậy sẽ có một vấn đề phát sinh, đó là các hàng hóa, dịch vụ thiết yếu đối với sản xuất và tiêu dùng của đại bộ phận dân cư (thực phẩm tươi sống, máy móc và thiết bị y tế, nông sản chưa qua chế biến hoặc mới sơ chế ở khâu kinh doanh thương mại...) hiện đang áp dụng thuế suất 5% sẽ phải đưa về mức thuế suất phổ thông hiện nay là 10%. Điều này có nghĩa là mục tiêu muốn điều tiết thấp đối với bộ phận dân cư có thu nhập để giảm bớt tính lũy thoái của thuế GTGT không còn được thực hiện qua con đường quy định thuế suất thuế GTGT thấp nữa. Tuy nhiên, vấn đề phát sinh này hoàn toàn có thể được khỏa lấp bằng hệ thống thuế suất thuế thu nhập cá nhân lũy tiến, thuế TTĐB đánh vào hàng hóa, dịch vụ cao cấp và hệ thống an sinh xã hội. Bên cạnh đó, thuế GTGT nên nhằm vào mục tiêu điều tiết chung phần thu nhập dành cho tiêu dùng hàng hóa, dịch vụ của đại bộ phận dân cư nhằm tạo số thu lớn và ổn định cho ngân sách nhà nước là chủ yếu. Mục tiêu tái phân phối thu nhập, đảm bảo công bằng xã hội và hỗ trợ cho người nghèo nên được thực hiện bởi sắc thuế khác hoặc các chính sách tài chính khác. - Xem xét, điều chỉnh mức thuế suất thuế TTĐB đối với một số mặt hàng. Trong đó, xem xét tăng mức thuế suất thuế TTĐB đối với thuốc lá để làm cho tỷ lệ thuế TTĐB tính trong giá bán lẻ thuốc lá (bao gồm cả thuế GTGT) đạt đến mức bình quân của thế giới1*. Tương tự, đối với mặt hàng bia, rượu: hiện nay, mức giá bia, rượu của Việt nam vẫn còn ở mức quá thấp, bên cạnh yếu tố chất lượng, giá thành thì mức điều tiết thấp của thuế TTĐB cũng là một yếu tố dẫn đến hiện tượng này. Khi đó, việc tiếp cận với các hàng hóa này trong xã hội quá dễ dàng, dẫn đến nhiều hệ lụy về sức khỏe, nếp sống, xã hội, môi trường... Do đó, cũng cần xem xét tăng mức thuế suất thuế TTĐB đối với các loại hàng hóa này. Bên cạnh đó, đối với xe ô tô dưới 24 chỗ vừa chở người vừa chở hàng cũng cần đưa thuế suất thuế TTĐB lên ngang bằng với loại xe chở người cùng chỗ ngồi, cùng dung tích và cùng loại nhiên liệu. - Điều chỉnh mức thuế BVMT đối với mặt hàng xăng: Hiện nay, mặt hàng xăng đang ở mức thuế tuyệt đối kịch trần trong khung thuế (4.000 đồng/lít từ ngày 1/1/2019). Có thể nói, mặt hàng xăng dầu có tác động trực tiếp đến hoạt động vận tải cũng như một số hoạt động sản xuất, từ đó tác động đều hầu hết các lĩnh vực khác của xã hội, từ dệt may, lương thực, thực phẩm... Do đó, việc tăng mức thuế BVMT đối với mặt hàng này sẽ có tác động lớn đến toàn bộ nền kinh tế theo chiều hướng gia tăng chi phí, giá thành cho hầu hết các hoạt động sản xuất, kinh doanh và tiêu dùng. Chính vì vậy, trong giai đoạn 2020 - 2025, nên giữ mức thuế này và không thực hiện tăng thuế BVMT đối với mặt hàng xăng dầu. - Đối với mặt hàng túi ni lông: Luật thuế BVMT quy định Biểu khung mức thuế tuyệt đối đối với túi ni lông từ 30.000 đồng/kg đến 50.000 đồng/kg, mức thuế hiện hành là 50.000 đồng/kg. Mức thu này được cho là thấp và hầu như không được người dân ở các khu chợ quan tâm, họ vẫn thường xuyên sử dụng túi ni lông, gây ô nhiễm môi trường, chưa có tác động nhiều tới hạn chế việc sản xuất, sử dụng túi ni lông. Do đó, cần nghiên cứu điều chỉnh khung thuế BVMT đối với túi ni lông để góp phần đảm bảo mục tiêu giảm dần việc sử dụng túi ni lông khó phân hủy trong tiêu dùng và phù hợp với thông lệ quốc tế. * HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA70 - Đối với thuế XKNK: cần bổ sung, nâng cấp cơ sở pháp lý về các biện pháp phòng vệ về thuế (thuế chống bán phá giá, thuế chống trợ cấp, thuế tự vệ) nhằm phát huy công cụ hữu hiệu này trong trường hợp các ngành sản xuất trong nước bị thiệt hại hoặc bị đe dọa thiệt hại do các hành vi bán phá giá, trợ cấp, phân biệt đối xử của các đối tác thương mại, đảm bảo phù hợp với thông lệ quốc tế. Thứ tư, quá trình điều chỉnh chính sách thuế tiêu dùng cần quan tâm đến sự ổn định trong dài hạn Mặc dù chính sách thuế luôn cần thay đổi, bám sát với thực tiễn đời sống kinh tế - xã hội để quản lý, điều tiết kịp thời thực tiễn đó. Tuy nhiên, nếu chính sách thuế thường xuyên thay đổi sẽ dẫn đến nhiều khó khăn trong quản lý và tuân thủ. Việc điều chỉnh chính sách thuế tiêu dùng nêu trên cần được xem xét, nhìn nhận và đánh giá trong một thời gian nhất định để đảm bảo sự ổn định này. Trong đó, cần xác định trước những điều chỉnh trong ngắn hạn, những điều chỉnh trong dài hạn để xác định lộ trình thực hiện giúp các chủ thể liên quan dự tính được những thay đổi chính sách để có kế hoạch thích nghi nhằm nâng cao hiệu quả thực thi và tuân thủ chính sách thuế nói chung, chính sách thuế tiêu dùng nói riêng. TÀI LIỆU THAM KHẢO 1. Chính phủ (2011): Quyết định số 723/QĐ-TTg ngày 17/5/2011 về việc phê duyệt Chiến lược cải cách hệ thống thuế giai đoạn 2011 - 2020. 2. Nguyễn Đình Chiến (2014): Nâng cao hiệu quả quản lý thuế ở Việt Nam, Đề tài NCKH cấp Học viện, Học viện Tài chính 3. Nguyễn Đình Chiến (2016): Hoàn thiện các quy định về thuế BVMT ở Việt Nam, Tạp chí Nghiên cứu Tài chính Kế toán, Tháng 4. Nguyễn Việt Cường & Đỗ Đức Minh (2007): Giáo trình Lý thuyết thuế, Học viện Tài chính, Nhà Xuất bản Tài chính, Hà Nội 5. Nguyễn Thị Thanh Hoài và cộng sự (2016): TPP và điều chỉnh chính sách thuế của Việt Nam, Đề tài NCKH cấp Học viện, Học viện Tài chính 6. Nguyễn Thị Thanh Hoài (2017), Mở rộng cơ sở thuế tiêu dùng ở Việt Nam, Tạp chí Tài chính, Tháng 7/2017 7. Vương Thị Thu Hiền (2008): Hoàn thiện chính sách thuế ở Việt Nam trong điều kiện gia nhập WTO, Luận án Tiến sĩ kinh tế, Học viện Tài chính. 8. Lê Thu Huyền (2008): Đổi mới chính sách thuế tiêu dùng ở Việt Nam, Luận án Tiến sĩ kinh tế, Học viện Tài chính 9. Nguyễn Xuân Nhạt, (1995): Những giải pháp hoàn thiện chính sách thuế gián thu ở Việt Nam, Luận án Tiến sĩ kinh tế, Học viện Tài chính 10. Tổng cục Thuế: Báo cáo Tổng kết công tác thuế năm các năm từ 2011 đến 2017 11. Lê Xuân Trường, (2016): Giáo trình Quản lý thuế, Học viện Tài chính, Nhà Xuất bản Tài chính, Hà Nội 12. Lê Xuân Trường & cộng sự (2014): Cấu trúc thu ngân sách bền vững: Những vấn đề lý luận và thực tiễn Việt Nam, Đề tài NCKH cấp Bộ, Bộ Tài chính 13. Một số tài liệu đã dẫn trong bài viết.

File đính kèm:

dieu_chinh_chinh_sach_thue_tieu_dung_cua_viet_nam_trong_boi.pdf

dieu_chinh_chinh_sach_thue_tieu_dung_cua_viet_nam_trong_boi.pdf