Chống chuyển giá trong quản lý thuế thu nhập doanh nghiệp tại Việt Nam

TÓM TẮT: Trong một thế giới toàn cầu hóa hiện nay, chuyển giá như là một xu hướng tất yếu, tác động

tới mọi nền kinh tế. Chuyển giá là một hoạt động đã và đang diễn ra ở Việt Nam nhiều năm nay, gây tổn

hại không nhỏ cho nền kinh tế của Việt Nam. Tuy nhiên ngăn chặn chuyển giá vẫn là một vấn đề nan giải

đối với các cơ quan quản lý. Hoạt động chuyển giá diễn ra ngày càng phổ biến và dưới nhiều hình thức

khác nhau gây khó khăn cho cơ quan thuế. Điều này sẽ làm ảnh hưởng đến sự cạnh tranh công bằng và

làm giảm nguồn thu thuế của nhà nước. Từ việc phân tích thực trạng hoạt động chuyển giá ở Việt Nam

hiện nay và thực tế một số trường hợp chuyển giá của các doanh nghiệp trong thời gian vừa qua, bài báo

tập trung bàn luận về thực trạng hoạt động chuyển giá nội địa, từ đó đề xuất một số giải pháp để đẩy lùi

hoạt động này.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Chống chuyển giá trong quản lý thuế thu nhập doanh nghiệp tại Việt Nam

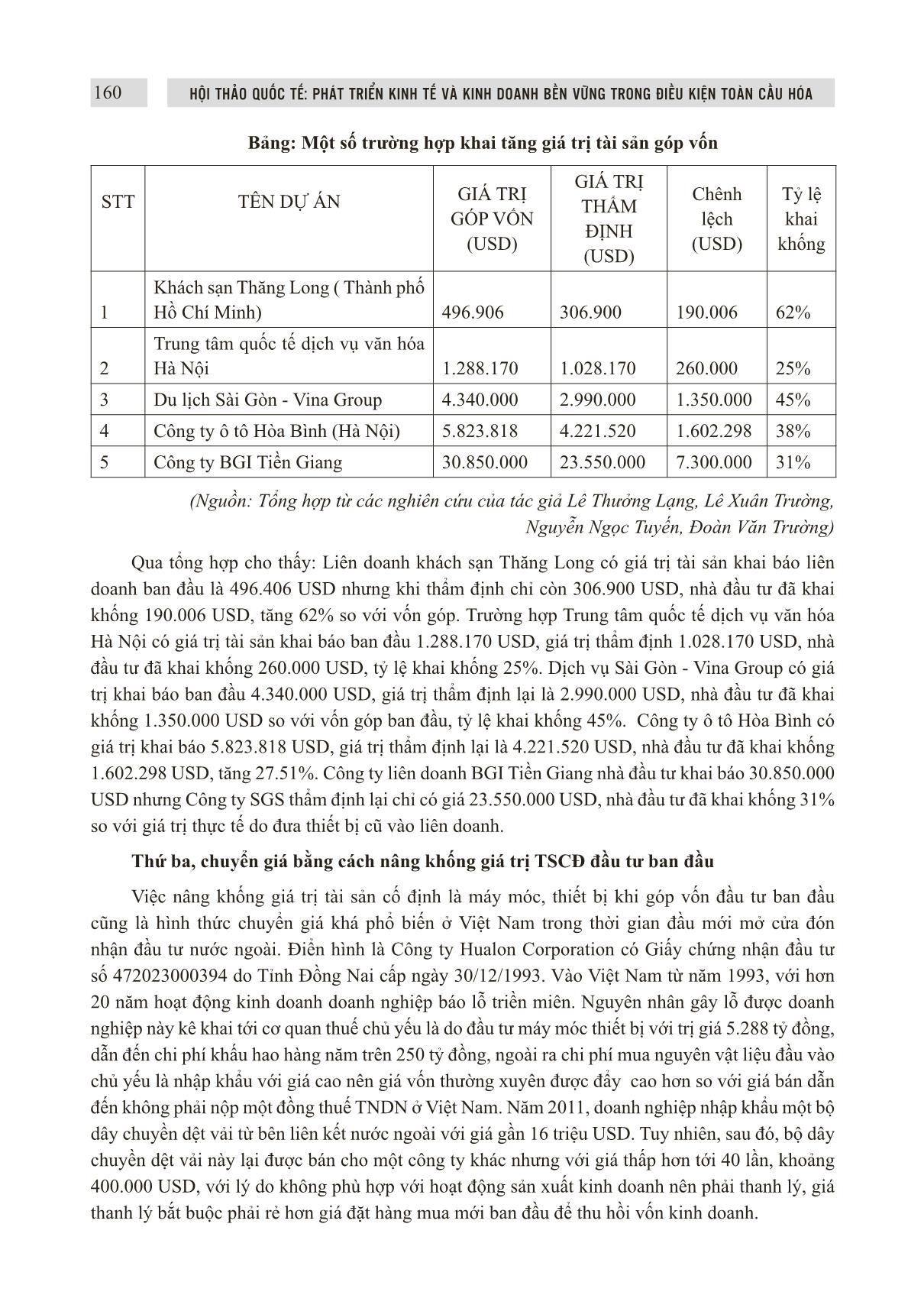

HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA158 CHỐNG CHUYỂN GIÁ TRONG QUẢN LÝ THUẾ THU NHẬP DOANH NGHIỆP TẠI VIỆT NAM Tô Hoàng* TÓM TẮT: Trong một thế giới toàn cầu hóa hiện nay, chuyển giá như là một xu hướng tất yếu, tác động tới mọi nền kinh tế. Chuyển giá là một hoạt động đã và đang diễn ra ở Việt Nam nhiều năm nay, gây tổn hại không nhỏ cho nền kinh tế của Việt Nam. Tuy nhiên ngăn chặn chuyển giá vẫn là một vấn đề nan giải đối với các cơ quan quản lý. Hoạt động chuyển giá diễn ra ngày càng phổ biến và dưới nhiều hình thức khác nhau gây khó khăn cho cơ quan thuế. Điều này sẽ làm ảnh hưởng đến sự cạnh tranh công bằng và làm giảm nguồn thu thuế của nhà nước. Từ việc phân tích thực trạng hoạt động chuyển giá ở Việt Nam hiện nay và thực tế một số trường hợp chuyển giá của các doanh nghiệp trong thời gian vừa qua, bài báo tập trung bàn luận về thực trạng hoạt động chuyển giá nội địa, từ đó đề xuất một số giải pháp để đẩy lùi hoạt động này. Từ khóa: chuyển giá; doanh nghiệp liên kết; giao dịch liên kết 1. THỰC TRẠNG HOẠT ĐỘNG CHUYỂN GIÁ CỦA CÁC DOANH NGHIỆP CÓ VỐN ĐẦU TƯ NƯỚC NGOÀI TẠI VIỆT NAM Thứ nhất, chuyển giá thông qua việc chi trả lãi vay Thay vì việc phía nước ngoài phải đầu tư thêm vốn vào bên liên kết phía Việt Nam thì chuyển sang chiêu thức cho bên liên kết vay thêm vốn với mức lãi suất cao. Điển hình của chuyển giá thông qua việc chi trả lãi vay đã được phát hiện trong thời gian qua là trường hợp Công ty TNHH một thành viên Keangnam Vina. Công ty TNHH một thành viên Keangnam Vina (Keangnam Vina) là công ty 100% vốn nước ngoài thuộc Tập đoàn Keangnam, Hàn Quốc. Keangnam Vina là chủ đầu tư dự án khu phức hợp khách sạn, văn phòng, căn hộ và trung tâm thương mại Keangnam Hanoi Landmark Tower. Tòa tháp Keangnam được triển khai đầu tư xây dựng từ tháng 05/2007, dự án ban đầu thiết kế chỉ hơn 40 tầng, sau đó được điều chỉnh thành 72 tầng. Vào thời điểm năm 2008, giá căn hộ ở đây đã được giao bán với giá 3.000USD/m2, tức là khoảng 60 - 80 triệu đồng/m2, bình quân mỗi căn hộ ở đây được bán với giá từ 6-8 tỷ đồng. Đến năm 2011 tòa nhà bắt đầu đi vào vận hành, có doanh thu đạt 5.224 tỷ đồng. Với mức doanh thu đạt cao như vậy nhưng sau 5 năm đầu tư vào * Cục thuế Hải Phòng, Việt Nam. Tác giả nhận phản hồi: Điện thoại: 0983180374 - Email: thoang.hph@gmail.com HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 159 Việt Nam, doanh nghiệp vẫn khai báo lỗ lũy kế 236 tỷ đồng. Trong đó, riêng năm 2011 lỗ 141 tỷ đồng. Điều đáng chú ý khác ở đây là kinh doanh liên tục lỗ như vậy nhưng Keangnam vẫn tăng vốn đầu tư vào Việt Nam. Năm 2011 nâng mức vốn góp của chủ đầu tư từ 1.600 tỷ đồng lên 2.000 tỷ đồng. Với dấu hiệu trên, cơ quan thuế đã vào cuộc, và cách thức chuyển giá của công ty dần được phơi bầy. Keangnam Vina đã ký hợp đồng “chìa khóa trao tay” với Công ty Keangnam Enterprise là một thành viên cùng tập đoàn để làm tổng thầu. Keangnam Enterpise không chỉ đảm nhận việc khảo sát, thiết kế dự án, cung cấp thiết bị máy móc, thi công xây dựng mà còn cung cấp cả dịch vụ tư vấn tài chính, dàn xếp vốn vay. Keangnam Enterprise đã được chủ đầu tư Keangnam Vina chi trả tới 30 triệu USD, tương đương với 485 tỷ đồng. Riêng phí dịch vụ sắp xếp nguồn vay lên tới 20 triệu USD cho một khoản vay 400 triệu USD từ ngân hàng Kookmin Bank (là ngân hàng trong cùng tập đoàn) với mức lãi suất 12%/năm. Khoản chi phí tài chính cho lãi vay đã được Keangnam Vina hạch toán tính vào chi phí là 2.030 tỷ. Một khoản lợi lớn đã được Keangnam Vina chuyển về Hàn Quốc qua chiêu thức dàn xếp giá vốn xây dựng, nâng khống đầu vào, nâng khống mức lãi suất vốn vay, chủ đầu tư Keangnam Vina thua lỗ liên tục, không nộp thuế TNDN ở Việt Nam trong khi tổng thầu Keangnam Enterprise ở Hàn Quốc được hưởng khoản lợi không nhỏ do chỉ phải nộp thuế nhà thầu ở Việt Nam, thấp hơn nhiều so với việc nộp thuế thu nhập doanh nghiệp với mức thuế suất thời điểm đó là từ 25-28%. Sau khi cơ quan thuế vào cuộc, doanh nghiệp đã phải tự điều chỉnh mức lãi suất vay từ 12% xuống còn ở mức 5-7%; điều chỉnh tổng giá trị hợp đồng xây dựng ban đầu từ mức 871 triệu USD xuống còn 699 triệu USD. Kết quả năm 2013 cơ quan thuế thanh tra chống chuyển giá tại Keangnam Vina năm 2013, niên độ 2007-2011 đã truy thu thuế TNDN 43,67 tỷ đồng; ngoài ra truy thu thuế GTGT số tiền 0,418 tỷ đồng; truy thu thuế TNCN số tiền 0,35 tỷ đồng; phạt hành chính 2,1 tỷ đồng; tính tiền chậm nộp 5,344 tỷ đồng. Tuy nhiên, chế tài của cơ quan thuế có vẻ chưa đủ mạnh hoặc vẫn còn những chiêu thức chuyển giá mới mà cơ quan thuế chưa có đủ tài liệu để so sánh giá, đấu tranh với doanh nghiêp mà sau khi được thanh tra, Keangnam Vina vẫn tiếp tục kê khai lỗ: năm 2012 lỗ 985 tỷ đồng, năm 2013 lỗ 141 tỷ đồng, năm 2014 lỗ 985 tỷ đồng, năm 2015 lỗ 2.883 tỷ đồng và năm 2016 lỗ 1.978 tỷ đồng. Năm 2012, Keangnam Vina tiếp tục tăng vốn chủ sở ... sánh giá thị trường khi thực hiện các giao dịch liên kết. Chủ thể này có nghĩa vụ kê khai các giao dịch liên kết đã thực hiện và phương pháp so sánh giá đã áp dụng khi khai báo thuế Thu nhập doanh nghiệp. Cơ chế này được thực hiện sẽ làm giảm khả năng không kiểm soát được các giao dịch liên kết gây khó khăn cho chủ thể quản lý. Bộ phận quản lý APA nên được tổ chức độc lập với bộ phận thanh tra, kiểm tra chống chuyển giá để tránh tâm lý e ngại của các doanh nghiệp nếu việc đàm phán không thành công, cơ quan quản lý thuế có thể sử dụng thông tin trong hồ sơ đàm phán để phục vụ cho thanh tra chống chuyển giá. Thứ ba, tăng cường giám sát các giao dịch liên kết qua kê khai, xác định giá giao dịch liên kết. Cơ quan thuế yêu cầu hồ sơ xác định giá giao dịch liên kết phải được cung cấp một cách toàn diện, tổng thể về toàn bộ chuỗi giá trị, chuỗi phân phối và các kênh tạo lập giá trị và thu nhập cũng như số thuế đã nộp của các thành viên trong tập đoàn tại các quốc gia. Hồ sơ gồm 03 cấp độ: Hồ sơ toàn cầu; Hồ sơ quốc gia và Báo cáo lợi nhuận liên quốc gia nhằm nâng cao chất lượng quản lý rủi ro giá chuyển nhượng cho cơ quan thuế đồng thời giảm gánh nặng chi phí tuân thủ cho người nộp thuế thông qua cơ chế phối hợp trao đổi thông tin giữa các nước. Cần tăng cường hướng dẫn, hỗ trợ các doanh nghiệp liên kết hiểu và xác định đúng các thông tin cần kê khai, điều chỉnh trên báo cáo. Như vậy cơ quan quản lý thuế mới có được nguồn thông tin chính xác để đấu tranh, bảo vệ quyền lợi của Nhà nước. Thứ tư, xây dựng cơ sở dữ liệu phục vụ cho công tác xác định giá chuyển nhượng Nguồn cơ sở dữ liệu phục vụ cho công tác xác định giá chuyển nhượng có thể khai thác và thu thập từ nhiều nguồn khác nhau: - Mua thông tin giá độc lập từ các cơ sở cung cấp chuyên nghiệp HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA166 Ở các nước phát triển, có những cơ sở chuyên nghiệp có uy tín, được Chính phủ và giới doanh nhân công nhận, chuyên cung cấp dữ liệu thông tin thương mại để phục vụ cho công tác phân tích, đánh giá phát triển thị trường của các doanh nghiệp. Các cơ sở này thu thập đầy đủ cả thông tin tài chính và dữ liệu giá cả, thị trường tiêu thụ của từng loại sản phẩm, hàng hóa. Để sử dụng nguồn dữ liệu, các tổ chức, cá nhân sử dụng phải mua quyền truy cập, mua dữ liệu. Cho phép và bổ sung cho ngành Thuế mua thêm thông tin về doanh nghiệp liên kết, về giá giao dịch độc lập ở các thị trường để làm cơ sở so sánh giá khi đấu tranh với các doanh nhiệp có quan hệ liên kết. - Phân tích dữ liệu giao dịch từ hệ thống ngân hàng Tăng cường kết hợp lấy thông tin từ hệ thống ngân hàng để phân tích luồng tiền giao dịch giữa các doanh nghiệp có quan hệ liên kết là một kênh hiệu quả phát hiện những luồng tiền giao dịch bất thường phục vụ cho việc đấu tranh chống chuyển giá trong quản lý thuế TNDN. Với chính sách bảo mật thông tin khách hàng của các ngân hàng thương mại, việc thu thập thông tin giao dịch của người nộp thuế từ phía ngân hàng có phần bị hạn chế. Chính phủ cần hỗ trợ Tổng Cục thuế trong khai thác thông tin từ các ngân hàng trong một số trường hợp thanh tra chống chuyển giá cụ thể. - Xây dựng hệ thống thông tin tình báo về kinh tế Chính phủ có thể xây dựng một hệ thống thông tin tình báo kinh tế, thương mại, về các doanh nghiệp liên kết, các tập đoàn đa quốc gia trên phạm vi quốc tế. Trung tâm thông tin kinh tế thương mại có thể tận dụng lực lượng tham tán, các tùy viên thương mại để làm “vệ tinh” thu thập và cung cấp thông tin. Thông qua các “vệ tinh”, trung tâm này có thể có thể cập nhập được kịp thời những thông tin chi tiết về lịch sử hoạt động của các MNC khi đầu tư vào Việt Nam. Các “vệ tinh” này cũng có thể cảnh báo kịp thời về các hoạt động không lành mạnh của các MNC nếu có xẩy ra trên các quốc gia khác cũng như các trung tâm xuất hóa đơn mà các MNC này lập ra tại quốc gia được xem là “thiên đường” về thuế. Các trung tâm tiến hành ghi nhận các nghiệp vụ mua bán phát sinh giữa các công ty con trong nội bộ MNC và các công ty độc lập với nhau để xây dựng nền tảng số liệu cần so sánh và đối chiếu giá chuyển nhượng. Đây cũng là một nguồn thông tin tốt, có giá trị để phục vụ cho công tác đấu tranh chống chuyển giá trong quản lý thuế TNDN. Thứ năm, xây dựng qui trình kiểm soát chuyển giá Xây dựng một qui trình vận hành kiểm soát chuyển giá có hiệu quả và hiệu lực thực hiện tốt, sẽ tạo điều kiện để cải tiến và hoàn thiện qui trình này một cách liên tục và thường xuyên. Qui trình sẽ trở thành công cụ để các cơ quan chức năng thực hiện tốt nhiệm vụ và đây cũng là công cụ để cơ quan quản lý nhà nước cũng như các đối tượng hữu quan giám sát và đánh giá kết quả thực hiện công việc này một cách hệ thống, minh bạch và lâu dài. Qui trình mang tính kỹ thuật nên có thể sử dụng các phương tiện kỹ thuật hiện đại như các phần mềm quản lý hay hệ thống các giao dịch quản lý trực tuyến để xử lý nhanh chóng các vấn đề phát sinh, giảm thiểu ách tắc và góp phần tạo lập cơ sở dữ liệu có hệ thống về thực trạng ở Việt Nam. Qui trình còn là căn cứ để áp dụng các tiêu chuẩn quản lý chất lượng đồng bộ (TMQ) một cách thuận lợi. Đây là qui trình áp dụng kiểm soát trực tiếp khi xuất hiện chuyển giá và nó là tiền đề để hướng tới một qui trình kiểm soát gián tiếp và có hiệu quả rộng hơn. Qui trình kiểm soát chuyển giá trong đầu tư nước ngoài có thể bao gồm các bước công việc HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 167 chủ yếu sau: (i) Cam kết không chuyển giá dưới bất kỳ hình thức nào.; (ii) Tập hợp các dấu hiệu chuyển giá. (iii) Lập báo cáo và thông báo với cơ quan có thẩm quyền. (iv) Tổ chức thanh tra, kiểm tra xác minh tình hình thực tế. (v) Kết luận, truy thu và áp dụng các chế tài cần thiết khác. Thứ sáu, hoàn thiện và tăng cường công tác thanh tra thuế chống chuyển giá - Ban hành quy trình thanh tra, kiểm tra chống chuyển giá Nội dung quy trình thanh tra có thể bổ sung thêm các bước phân tích hồ sơ theo các bước: Bước 1- Phân tích hồ sơ kê khai thông tin về quan hệ liên kết và giao dịch liên kết theo Mẫu 01-Phụ lục ban hành kèm theo Nghị định 20/2017/NĐ-CP cùng với Tờ khai quyết toán thuế TNDN do NNT gửi tới: Bước 2 - Phân tích hồ sơ NNT nộp bổ sung hồ sơ khai thuế theo yêu cầu của cơ quan thuế: Bước 3- Tham vấn trước thanh tra: Trường hợp quá 15 ngày theo quy định phải nộp hồ sơ mà NNT không cung cấp hồ sơ theo yêu cầu hoặc cung cấp hồ sơ nhưng không đủ căn cứ thuyết phục giá đã xác định thì Cơ quan thuế thông báo yêu cầu cung cấp hồ sơ xác định giá giao dịch liên kết (trừ trường hợp được miễn kê khai, miễn lập hồ sơ xác định giá giao dịch liên kết theo quy định tại Điều 11 Nghị định 20/2017/ NĐ-CP), tham vấn trước khi tiến hành thanh tra giá tại trụ sở NNT. Thời hạn cung cấp hoàn chỉnh Hồ sơ xác định giá giao dịch liên kết và tham vấn không quá 30 ngày làm việc kể từ khi nhận được văn bản yêu cầu của Cơ quan thuế. Trường hợp NNT có lý do chính đáng thì thời hạn cung cấp Hồ sơ xác định giá giao dịch liên kết được gia hạn 01 lần không quá 15 ngày làm việc, kể từ ngày hết hạn. Bước 4- Thanh tra thuế về chuyển giá tại doanh nghiệp Nếu qua quá trình tham vấn về giá chuyển nhượng giữa cơ quan thuế và NNT và qua hồ sơ, tài liệu giải trình của NNT không có đầy đủ cơ sở chứng minh giá chuyển nhượng giữa doanh nghiệp với các bên liên kết được xác định lại theo giá tương đương với giá thị trường trước khi xác định thuế TNDN, cơ quan quản lý thuế ban hành quyết định thanh tra thuế tại doanh nghiệp theo trình tự và quy định của Luật Quản lý thuế. - Tăng cường hợp tác, kiểm tra đồng thời Kiểm tra thuế đồng thời là hình thức hỗ trợ song phương, được áp dụng trong các vấn đề quốc tế rộng lớn, hình thức này tạo điều kiện cho hai hay nhiều cơ quan thuế các nước hợp tác trong điều tra thuế. Các cuộc kiểm tra thuế đồng thời đặc biệt cần thiết trong trường hợp thông tin quan trọng liên quan đến điều tra thuế được thu thập từ nước thứ ba, do đó các cuộc kiểm tra thuế đồng thời giúp cho việc trao đổi thông tin hiệu quả và kịp thời hơn. Khi cần có sự hợp tác kiểm tra thuế đồng thời, cơ quan thuế các quốc gia liên quan cần có kế hoạch trao đổi thông tin và hợp tác giữa các quốc gia nhằm tìm ra các trường hợp có thời kỳ kiểm tra thuế trùng nhau và nhằm đồng nhất về thời kỳ kiểm tra những vấn đề này có thể được hạn chế. Thứ bảy, đào tạo kiến thức chuyển giá và kỹ năng thanh tra chống chuyển giá cho đội ngũ công chức thuế làm công tác thanh tra chống chuyển giá. Tại cơ quan thuế các tỉnh, thành phố một số địa phương đã có tổ chuyên trách về thanh tra HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA168 chống chuyển giá. Nguồn nhân lực của các tổ chuyên trách chủ yếu là những kiểm tra viên thuế có kinh nghiệm trong lĩnh vực thanh tra, kiểm tra, có kỹ năng phân tích dữ liệu, sử dụng được ngoại ngữ.. Vì vậy, để chống chuyển giá trong quản lý thuế TNDN, việc nghiên cứu đào tạo mới, đào tạo lại cho công chức thanh tra, kiểm tra thuế đặc biệt là ở bộ phận chuyên trách thanh tra thuế về chuyển giá ở Cục thuế các địa phương về kỹ năng nghiệp vụ thanh tra giá chuyển nhượng là hết sức cần thiết. Về giảng viên đào tạo: Giảng viên đào tạo kỹ năng, nghiệp vụ thanh tra giá chuyển nhượng có thể mời các chuyên gia nước ngoài và chuyên gia trong nước. Muốn chống chuyển giá phải đào tạo, bồi dưỡng cho lực lượng công chức hiểu được chuyển giá, nhận biết được các hoạt động chuyển giá. Nâng cao chất lượng công chức bộ phận chuyên trách thanh tra chuyển giá bằng biện pháp mời các chuyên gia nước ngoài, chuyên gia trong nước có kinh nghiệm về hoạt động chuyển giá để đào tạo cả về mặt lý luận và thực tiễn chuyển giá, kỹ năng thanh tra thuế chống chuyển giá sẽ góp phần thúc đẩy hoạt động chống chuyển giá trong quản lý thuế ở cơ quan thuế địa phương phát triển đúng hướng, phát huy hiệu quả trong công tác chống chuyển giá. Thứ tám, xây dựng và hoàn thiện bộ tiêu chí đánh giá rủi ro để phân tích, lựa chọn và xác định chính xác doanh nghiệp có dấu hiệu chuyển giá Tổng cục thuế cần xây dựng và hoàn thiện bộ tiêu chí đánh giá rủi ro để phân tích, lựa chọn và xác định chính xác doanh nghiệp có dấu hiệu chuyển giá.. Phân loại và đánh giá doanh nghiệp FDI theo các tiêu chí cơ bản như: doanh thu, số nộp ngân sách/tổng doanh số, tổng tiền công/thu nhập khai thuế, chính sách ưu đãi đang được hưởng, số lượng lao động trong doanh nghiệp... Cùng với đó, ưu tiên kiểm tra và rà soát đối với các doanh nghiệp kinh doanh thua lỗ trong nhiều năm, không phát sinh doanh thu; hoặc các doanh nghiệp đang thua lỗ nhưng tiếp tục tăng vốn đầu tư và mở rộng qui mô sản xuất kinh doanh. Xây dựng hệ thống cơ sở dữ liệu tỷ suất lợi nhuận của các doanh nghiệp độc lập theo từng ngành nghề kinh doanh có rủi ro cao trong quản lý giá chuyển nhượng và danh mục giá giao dịch trên thị trường của một số hàng hoá chủ yếu trên cơ sở tham khảo giá hàng hoá cùng loại tại các nước trong khu vực và trên thế giới làm cơ sở chung cho các Cục thuế sử dụng, phân tích rủi ro trong công tác quản lý giá chuyển nhượng; xử lý thông tin thu thập được phục vụ cho công tác quản lý thuế đối với hoạt động chuyển giá và lưu trữ hồ sơ theo qui định. Áp dụng phổ biến việc sử dụng tiêu chí đánh giá rủi ro để phân tích, lựa chọn, lập kế hoạch, kiểm tra hồ sơ khai thuế tại cơ quan thuế đạt hiệu quả cao. Từ đó, các cấp trong ngành thuế xây dựng kế hoạch thanh tra, kiểm tra tại trụ sở NNT được chính xác, sát thực tế, tiết kiệm thời gian. Tăng cường, đôn đốc giám sát doanh nghiệp kê khai giao dịch liên kết theo qui định tại Thông tư 66/2010/TT-BTC: kê khai đầy đủ các giao dịch liên kết theo mẫu GCN-01/QLT theo qui định. Đối tượng kê khai không chỉ là các doanh nghiệp có vốn đầu tư nước ngoài mà ngay cả các doanh nghiệp trong nước. Đây là tiền đề quan trọng để cơ quan thuế phân loại người nộp thuế. Từ đó, nhận dạng và định vị chính xác các trọng tâm cần thanh tra. HỘI THẢO QUỐC TẾ: PHÁT TRIỂN KINH TẾ VÀ KINH DOANH BỀN VỮNG TRONG ĐIỀU KIỆN TOÀN CẦU HÓA 169 Xây dựng các mẫu khảo sát, hoặc phiếu điều tra để yêu cầu doanh nghiệp báo cáo nhanh về các đối tác nước ngoài mà họ có quan hệ giao dịch. Đây cũng là những thông tin cần tập hợp vào dữ liệu để phục vụ cho công tác quản lý, kiểm tra, thanh tra những năm sau. Thứ chín, áp dụng các biện pháp hiệu quả nhằm kiểm soát giá hàng nhập khẩu, giá sản phẩm xuất khẩu của doanh nghiệp có vốn đầu tư nước ngoài Đối với đầu vào là máy móc thiết bị: Cần phải xây dựng ngay hệ thống cơ sở dữ liệu có tính lịch sử về giá giao dịch của các thiết bị mà nước ngoài đưa vào Việt Nam, tham khảo giá giao dịch của các loại thiết bị ở trên thị trường quốc tế. Tất cả các dự án đầu tư nước ngoài có liên quan đến việc nhập khẩu máy móc thiết bị cần có qui định rõ cơ chế thẩm định giá trị đối với máy móc, thiết bị bao gồm: đơn vị được phép thẩm định, năng lực của đơn vị thẩm định, thời gian thẩm định, tiêu chuẩn thẩm định giá máy móc thiết bị được áp dụng bao gồm tiêu chuẩn quốc tế, tiêu chuẩn của Việt Nam... Đối với nguyên vật liệu đầu vào nhập khẩu: Cần xác định rõ giá nhập nguyên vật liệu có phải là giá trị thông thường của hàng hoá có thể được bán ở nước xuất khẩu. Cơ quan quản lý nhà nước cần có kế hoạch điều tra khảo sát ngay tại doanh nghiệp xuất khẩu nguyên vật liệu hoặc những doanh nghiệp sản xuất sản phẩm tương tự cùng ở tại nước đó để hình thành bộ hồ sơ về các chi phí hợp lý của giá trị nguyên vật liệu đầu vào, làm cơ sở dẫn chứng cho việc xác định mức giá nhập khẩu hiện tại của nguyên vật liệu của các doanh nghiệp FDI tại Việt Nam có đúng giá trị thật hay đây là hành động chuyển giá. Đối với giá bán sản phẩm xuất khẩu: Khi doanh nghiệp FDI xuất khẩu sản phẩm tới những nước được coi là thiên đường của thuế Thu nhập doanh nghiệp hoặc những doanh nghiệp có mối quan hệ về lợi ích kinh tế như cùng nằm trong một tập đoàn, có vốn góp cổ phần, cơ quan thuế cần điều tra kiểm soát kỹ lưỡng giá bán, đặc biệt khi giá bán nhỏ hơn giá vốn hàng bán của sản phẩm. DANH MỤC TÀI LIỆU THAM KHẢO 1. Luật thuế thuế thu nhập doanh nghiệp số 14/2008/QH12 và luật số 32/2013/QH13 2. OECD Transfer Pricing Guidelines for Multinational Enterpriceses and Tax Administrations (22 July 2010). 3. Tổng cục Thuế, Báo cáo kết quả khảo sát “Thực trạng quản lý thuế đối với hoạt động chuyển giá giữa doanh nghiệp Việt Nam với các bên liên kết giai đoạn 2006 -2010”, 2011, Hà Nội. 4. Nguyễn Khánh Thu Hằng, Nguyễn Thị Đoan Trang (2019), Hoạt động chuyển giá tại Việt Nam và những tác động đến nền kinh tế, chuyen-gia-tai-viet-nam-va-nhung-tac-dong-den-nen-kinh-te-302055.html 5. Đỗ Thiên Anh Tuấn (2018), Thực trạng chuyển giá và giải pháp chống chuyển giá ở Việt Nam, https://enternews.vn/thuc-trang-chuyen-gia-va-giai-phap-chong-chuyen-gia-o-viet- nam-136836.html

File đính kèm:

chong_chuyen_gia_trong_quan_ly_thue_thu_nhap_doanh_nghiep_ta.pdf

chong_chuyen_gia_trong_quan_ly_thue_thu_nhap_doanh_nghiep_ta.pdf