Cẩm nang kinh doanh tại Việt Nam

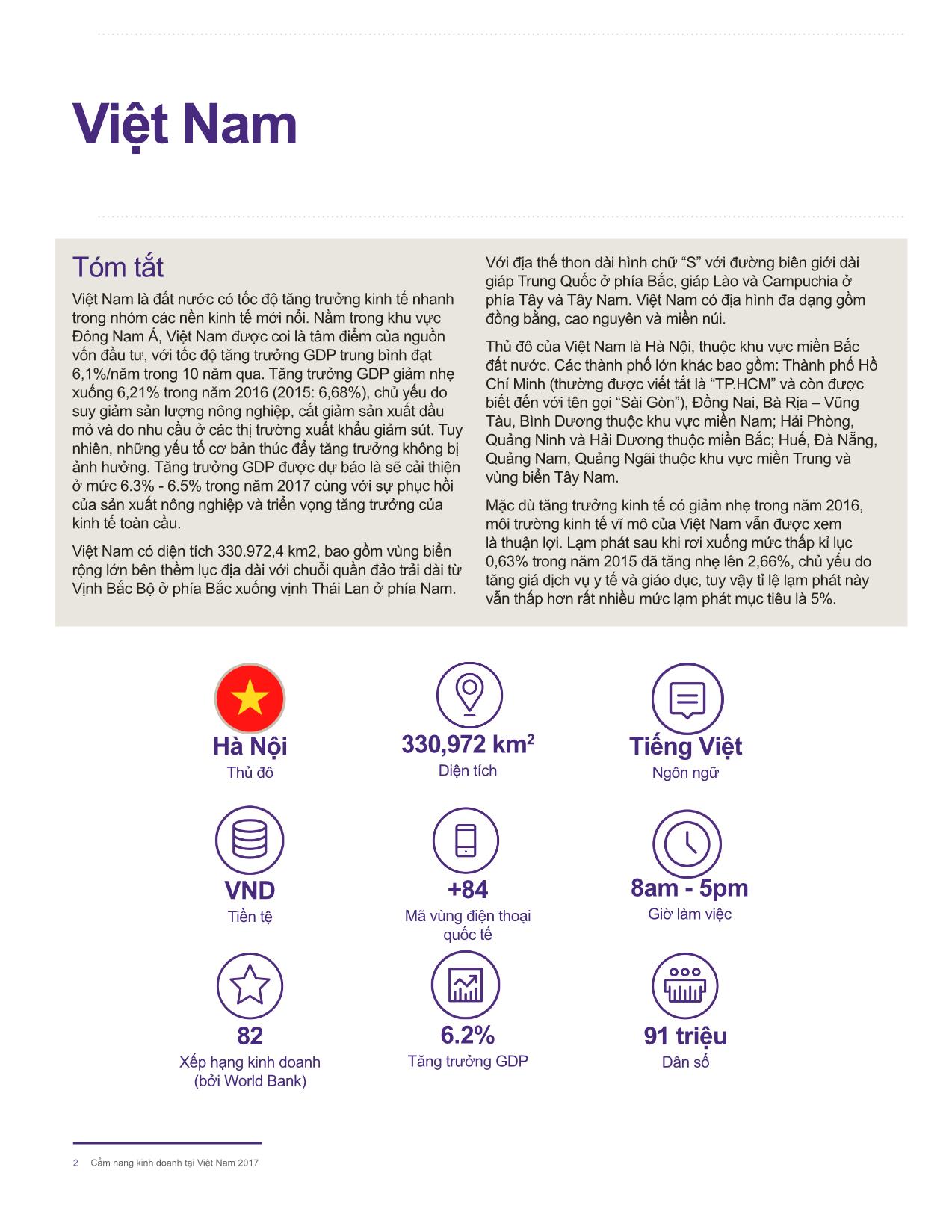

Việt Nam là đất nước có tốc độ tăng trưởng kinh tế nhanh trong nhóm các nền kinh tế mới nổi. Nằm trong khu vực Đông Nam Á, Việt Nam được coi là tâm điểm của nguồn vốn đầu tư, với tốc độ tăng trưởng GDP trung bình đạt 6,1%/năm trong 10 năm qua. Tăng trưởng GDP giảm nhẹ xuống 6,21% trong năm 2016 (2015: 6,68%), chủ yếu do suy giảm sản lượng nông nghiệp, cắt giảm sản xuất dầu mỏ và do nhu cầu ở các thị trường xuất khẩu giảm sút. Tuy nhiên, những yếu tố cơ bản thúc đẩy tăng trưởng không bị ảnh hưởng. Tăng trưởng GDP được dự báo là sẽ cải thiện ở mức 6.3% - 6.5% trong năm 2017 cùng với sự phục hồi

của sản xuất nông nghiệp và triển vọng tăng trưởng của kinh tế toàn cầu.

Việt Nam có diện tích 330.972,4 km2, bao gồm vùng biển rộng lớn bên thềm lục địa dài với chuỗi quần đảo trải dài từ Vịnh Bắc Bộ ở phía Bắc xuống vịnh Thái Lan ở phía Nam. Với địa thế thon dài hình chữ “S” với đường biên giới dài giáp Trung Quốc ở phía Bắc, giáp Lào và Campuchia ở phía Tây và Tây Nam. Việt Nam có địa hình đa dạng gồm đồng bằng, cao nguyên và miền núi.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Cẩm nang kinh doanh tại Việt Nam

Cẩm nang kinh doanh tại Việt Nam Phiên bản 2017 Mục lục Việt Nam 2 Văn hóa kinh doanh và du lịch 6 Các xu hướng và chỉ số chính 9 Môi trường pháp lý 14 Thu hút đầu tư nước ngoài 19 Tài chính 20 Tổ chức kinh tế 22 Luật Lao động 26 Báo cáo tài chính và Kiểm toán 31 Hệ thống thuế 34 Lời tựa Việt Nam là một quốc gia mang đến nhiều cơ hội phát triển cho những ai sẵn sàng dành thời gian tìm hiểu thị trường này. Mặc dù còn gặp không ít khó khăn, nền kinh tế Việt Nam vẫn không ngừng phát triển và hiện đại hóa, cùng với cam kết WTO về việc mở cửa các khu công nghiệp cũng như các ngành nghề từng bị hạn chế trước đây, cơ hội phát triển tiếp tục tăng lên. Grant Thornton Việt Nam soạn thảo bộ hướng dẫn này để hỗ trợ các doanh nghiệp quan tâm đến việc mở rộng kinh doanh tại Việt Nam. Tuy không bao hàm mọi vấn đề một cách triệt để nhưng những hướng dẫn dưới đây nhằm mục đích giải đáp một số thắc mắc cốt lõi có thể nảy sinh trong quá trình gia nhập thị trường. Khi một doanh nghiệp đối mặt với những trở ngại cụ thể trên thực tế, việc tham khảo các luật lệ và quy định của Việt Nam đồng thời có được một sự tư vấn chuyên nghiệp, phù hợp là vô cùng cần thiết. Chúng tôi hy vọng bộ hướng dẫn này giúp bạn tìm hiểu và tường tận hơn việc kinh doanh tại Việt Nam. Bên cạng đó, chúng tôi luôn sẵn sàng gặp gỡ và trao đổi trong trường hợp bạn cần được hỗ trợ về chuyên môn. LƯU Ý: Bộ hướng dẫn này chỉ bao gồm những lưu ý ngắn gọn và luật pháp có hiệu lực từ Tháng Một Năm 2017. Các thông tin dưới đây mang tính tổng quát, không nhằm mục đích hướng đến bất kỳ cá nhân hay thực thể nào. Mặc dù chúng tôi cố gắng cung cấp thông tin chính xác và cập nhật, chúng tôi không thể đảm bảo tính xác thực của thông tin vào thời điểm được ghi nhận hoặc liệu những thông tin đó sẽ tiếp tục được áp dụng trong tương lai hay không. Doanh nghiệp không được sử dụng và thực hiện theo các thông tin sau mà không có sự tư vấn thích hợp từ chuyên gia sau khi họ đã xem xét tình hình cụ thể một cách thấu đáo. Kenneth Atkinson Chủ tịch Nguyễn Chí Trung Tổng Giám Đốc Cẩm nang kinh doanh tại Việt Nam 2017 1 Việt Nam Tóm tắt Việt Nam là đất nước có tốc độ tăng trưởng kinh tế nhanh trong nhóm các nền kinh tế mới nổi. Nằm trong khu vực Đông Nam Á, Việt Nam được coi là tâm điểm của nguồn vốn đầu tư, với tốc độ tăng trưởng GDP trung bình đạt 6,1%/năm trong 10 năm qua. Tăng trưởng GDP giảm nhẹ xuống 6,21% trong năm 2016 (2015: 6,68%), chủ yếu do suy giảm sản lượng nông nghiệp, cắt giảm sản xuất dầu mỏ và do nhu cầu ở các thị trường xuất khẩu giảm sút. Tuy nhiên, những yếu tố cơ bản thúc đẩy tăng trưởng không bị ảnh hưởng. Tăng trưởng GDP được dự báo là sẽ cải thiện ở mức 6.3% - 6.5% trong năm 2017 cùng với sự phục hồi của sản xuất nông nghiệp và triển vọng tăng trưởng của kinh tế toàn cầu. Việt Nam có diện tích 330.972,4 km2, bao gồm vùng biển rộng lớn bên thềm lục địa dài với chuỗi quần đảo trải dài từ Vịnh Bắc Bộ ở phía Bắc xuống vịnh Thái Lan ở phía Nam. Với địa thế thon dài hình chữ “S” với đường biên giới dài giáp Trung Quốc ở phía Bắc, giáp Lào và Campuchia ở phía Tây và Tây Nam. Việt Nam có địa hình đa dạng gồm đồng bằng, cao nguyên và miền núi. Thủ đô của Việt Nam là Hà Nội, thuộc khu vực miền Bắc đất nước. Các thành phố lớn khác bao gồm: Thành phố Hồ Chí Minh (thường được viết tắt là “TP.HCM” và còn được biết đến với tên gọi “Sài Gòn”), Đồng Nai, Bà Rịa – Vũng Tàu, Bình Dương thuộc khu vực miền Nam; Hải Phòng, Quảng Ninh và Hải Dương thuộc miền Bắc; Huế, Đà Nẵng, Quảng Nam, Quảng Ngãi thuộc khu vực miền Trung và vùng biển Tây Nam. Mặc dù tăng trưởng kinh tế có giảm nhẹ trong năm 2016, môi trường kinh tế vĩ mô của Việt Nam vẫn được xem là thuận lợi. Lạm phát sau khi rơi xuống mức thấp kỉ lục 0,63% trong năm 2015 đã tăng nhẹ lên 2,66%, chủ yếu do tăng giá dịch vụ y tế và giáo dục, tuy vậy tỉ lệ lạm phát này vẫn thấp hơn rất nhiều mức lạm phát mục tiêu là 5%. 82 Xếp hạng kinh doanh (bởi World Bank) 6.2% Tăng trưởng GDP 91 triệu Dân số Hà Nội Thủ đô 330,972 km2 Diện tích Tiếng Việt Ngôn ngữ VND Tiền tệ +84 Mã vùng điện thoại quốc tế 8am - 5pm Giờ làm việc 2 Cẩm nang kinh doanh tại Việt Nam 2017 Địa lý và dân số Việt Nam là nước đông dân thứ ba trong khu vực Đông Nam Á (sau Indonesia và Philippines), thứ 13 trên toàn thế giới với 90,7 triệu người (theo điều tra dân số ngày 1/4/2015). Dân số nông thôn chiếm khoảng 67% tổng dân số. Thủ đô Hà Nội nằm ở miền Bắc, bao gồm cả một khu vực thành thị và nông thôn rộng lớn. Dân số Hà Nội vào khoảng 7,2 triệu người tại thời điểm cuối năm 2015 . Thành phố Hồ Chí Minh, trung tâm kinh tế lớn nhất cả nước, có dân số khoảng 8,2 triệu người . Số liệu thực tế của thành phố Hồ Chí Minh (và Hà Nội) có thể sẽ cao hơn đáng kể do số lượng người nhập cư vào thành phố từ khu vực nông thôn không có trong số liệu thống kê. Thêm vào đó, thành phố Hồ Chí ... toán của Việt Nam. • Phương pháp trực tiếp: Đối với phương pháp này, thuế nhà thầu được thực hiện theo cơ chế khấu trừ thuế. Thuế GTGT và thuế TNDN của NTNN sẽ được bên Việt Nam ký kết hợp đồng giữ lại từ khoản thanh toán cho NTNN theo tỷ giá quy định. Các mức thuế suất khác nhau được quy định dựa trên bản chất của từng hoạt động kinh doanh mà NTNN thực hiện (vui lòng xem bảng tóm tắt thuế suất thuế NTNN cho mỗi hoạt động dưới đây). • Phương pháp hỗn hợp: Đây là một phương pháp hỗn hợp giữa phương pháp khấu trừ và phương pháp trực tiếp, nghĩa là cho phép các NTNN kê khai thuế GTGT theo phương pháp khấu trừ và thuế TNDN theo phương pháp trực tiếp. Cẩm nang kinh doanh tại Việt Nam 2017 43 Thuế suất thuế nhà thầu - 2017 Tỷ lệ thuế nhà thầu (%) Ngành kinh doanh Tỷ lệ (%) thuế GTGT – của thuế nhà thầu Tỷ lệ (%) thuế TNDN – của thuế nhà thầu 1. Thương mại: (i) Phân phối, cung cấp hàng hóa; (ii) Phân phối, cung cấp hàng hóa gắn vớ với dịch vụ cung cấp tại Việt Nam (bao gồm cả cung cấp hàng hoá theo hình thức xuất nhập khẩu tại chỗ); (iii) Cung cấp hàng hoá theo điều khoản thương mại quốc tế trong đó người bán phải chịu các rủi ro liên quan đến hàng hóa tại Việt Nam. 1 / Được miễn 1 2. Dịch vụ: Dịch vụ 5 5 Dịch vụ quản lý nhà hàng/khách sạn/sòng bạc 5 10 Các dịch vụ gắn với hàng hoá cung cấp (Nếu hợp đồng không tách riêng giá trị của hàng hóa và dịch vụ) 3 2 3. Bảo hiểm Bảo hiểm 5 / Được miễn 5 Tái bảo hiểm ra nước ngoài, hoa hồng nhượng tái bảo hiểm Được miễn 0.1 4. Cho thuê: Cho thuê máy móc và thiết bị 5 5 Cho thuê máy bay, động cơ/phụ tùng máy bay, tàu biển (Đối với máy bay và tàu biển không thể sản xuất tại Việt Nam) Được miễn 2 5. Ngân hàng: Các dịch vụ tài chính phái sinh Được miễn 2 Lãi tiền vay Được miễn 5 6. Đầu tư vốn: Chuyển nhượng chứng khoán, chứng chỉ tiền gửi Được miễn 0.1 7. Dầu khí: Cung cấp hàng hoá và / hoặc dịch vụ thăm dò và khai thác dầu khí Tiêu chuẩn: 10 (hoặc 5%/ được miễn) 5 Cho thuê giàn khoan Được miễn 5 8. Xây dựng: Xây dựng, lắp đặt bao gồm cung cấp nguyên vật liệu, máy móc, thiết bị 3 2 Xây dựng, lắp đặt không bao gồm cung cấp nguyên vật liệu, máy móc, thiết bị 5 2 9. Vận tải: Vận tải (bao gồm cả vận tải bằng đường biển, đường hàng không) 3/0 2 10. Tiền bản quyền: Tiền bản quyền (*):Giấy phép phần mềm, chuyển giao công nghệ, chuyển nhượng quyền sở hữu trí tuệ được miễn thuế GTGT Được miễn (*) 10 11. Khác: Các hoạt động sản xuất khác 3 2 Các hoạt động kinh doanh khác 2 2 44 Cẩm nang kinh doanh tại Việt Nam 2017 ÁP DỤNG HIỆP ĐỊNH TRÁNH ĐÁNH THUẾ HAI LẦN (“Hiệp định”) Việt Nam đã tham gia Hiệp định tránh đánh thuế hai lần cùng với hơn 70 nước khác (lưu ý rằng Hiệp định tránh đánh thuế hai lần với Hoa Kỳ vẫn chưa có hiệu lực). Các NTNN, và các cá nhân làm việc tại Việt Nam là công dân của các nước đã ký kết Hiệp định với Chính phủ Việt Nam có thể được miễn phần thuế TNDN hoặc thuế TNCN của thuế nhà thầu với điều kiện là những NTNN/cá nhân này đáp ứng được một số điều kiện nhất định của Hiệp định, ví dụ (i) các NTNN không thành lập hoặc có cơ sở thường trú tại Việt Nam, (ii) các cá nhân không trở thành đối tượng cư trú và nhận thu nhập từ một cơ sở thường trú tại Việt Nam. Chính phủ Việt Nam đã ban hành thêm hướng dẫn về việc áp dụng Hiệp định có hiệu lực từ năm 2014. Những thay đổi đáng chú ý nhất liên quan đến chủ sở hữu thực hưởng và các quy định chống tránh đánh thuế nói chung. Các quyền lợi của Hiệp định sẽ bị từ chối khi mục đích chính của các hợp đồng hoặc là để được hưởng miễn hoặc giảm thuế theo Hiệp định (mua bán hiệp ước) hoặc khi người nhận thu nhập không phải là chủ sở hữu thực hưởng. Các hướng dẫn chỉ ra rằng việc phân tích nguyên tắc “bản chất quyết định hình thức” là cần thiết cho việc xác định chủ sở hữu thực hưởng và đưa ra các yếu tố cần được xem xét: • Khi người nhận có nghĩa vụ phân phối hơn 50% thu nhập của mình cho một đối tượng cư trú của nước thứ ba trong phạm vi 12 tháng kể từ khi nhận được thu nhập; • Khi người nhận không có (hoặc hầu như không có) bất kỳ hoạt động kinh doanh nào; • Khi người nhận không có (hoặc hầu như không có) quyền kiểm soát hoặc định đoạt và không phải gánh chịu hoặc gánh chịu rất ít rủi ro đối với thu nhập nhận được; • Khi người nhận có số lượng tài sản, qui mô kinh doanh hoặc số lượng nhân viên không tương xứng với thu nhập nhận được; • Khi người nhận là một đối tượng cư trú của một nước có mức thuế suất thấp; • Khi người nhận là đại lý hoặc một công ty trung gian. CÁC LOẠI THUẾ KHÁC Thuế nhập khẩu Nhìn chung, tất cả các hàng hóa nhập khẩu qua cửa khẩu, biên giới Việt Nam đều phải chịu thuế nhập khẩu. Cụ thể: • Hàng nhập khẩu qua cửa khẩu Việt Nam hoặc biên giới bằng đường bộ, đường sông, cảng biển, sân bay, đường sắt quốc tế, bưu điện quốc tế và các địa điểm làm thủ tục hải quan khác. • Hàng hóa được chuyển từ thị trường trong nước vào khu phi thuế quan hoặc ngược lại. • Các hàng hóa được mua bán, trao đổi khác được coi như hàng nhập khẩu. Các mặt hàng sau đây không thuộc diện chịu thuế nhập khẩu: • Hàng hóa quá cảnh, chuyển khẩu, trung chuyển theo luật hải quan. • Hàng hóa viện trợ nhân đạo • Hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan. • Hàng hóa chuyển từ khu phi thuế quan này sang khu phi thuế quan khác. Thuế suất thuế nhập khẩu được chia thành 3 loại: thuế suất thông thường, thuế suất ưu đãi và thuế suất ưu đãi đặc biệt. Thuế suất ưu đãi áp dụng đối với hàng nhập khẩu có xuất xứ từ nước hoặc nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam. Người nộp thuế tự kê khai xuất xứ hàng hóa và phải chịu trách nhiệm về các tờ khai nguồn gốc của hàng hoá. Thuế suất ưu đãi đặc biệt được quy định riêng cho từng mặt hàng theo các quyết định do Bộ trưởng Bộ Tài chính ban hành. Thuế suất thông thường được áp dụng đối với hàng nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ không thực hiện đối xử tối huệ quốc hoặc ưu đãi thuế nhập khẩu đặc biệt với Việt Nam. Thuế suất thông thường được quy định bằng 150% thuế suất ưu đãi của từng mặt hàng tương ứng. Ngoài việc chịu thuế nhập khẩu, trong một số trường hợp nhất định Việt Nam cũng áp đặt thuế chống bán phá giá, thuế chống trợ cấp và thuế chống phân biệt đối xử hoặc thuế tự vệ, phù hợp với các quy định hiện hành. Thuế suất nhập khẩu và xuất khẩu có thể thay đổi thường xuyên, người nộp thuế cần thận trọng kiểm tra thuế suất mới nhất. Thuế xuất khẩu Thuế xuất khẩu được tính trên một số mặt hàng nhất định là các tài nguyên thiên nhiên nói chung như cát, đá phấn, đá cẩm thạch, đá granit, quặng, dầu thô, lâm sản và kim loại phế liệu. Mức thuế suất xuất khẩu dao động trong khoảng từ 0% đến 50%. Cẩm nang kinh doanh tại Việt Nam 2017 45 Thuế tiêu thụ đặc biệt (“TTĐB”) Thuế tiêu thụ đặc biệt là một loại hình của thuế tiêu thụ đánh vào việc sản xuất hoặc nhập khẩu một số hàng hoá và cung cấp một số dịch vụ nhất định: • Hàng hóa thường chịu thuế TTĐB bao gồm: thuốc lá điếu, xì gà và các sản phẩm khác được chế biến từ cây thuốc lá; rượu và bia; một số phương tiện chở khách nhất định; xe có động cơ hai bánh có dung tích xi lanh trên 125cm3; máy bay và du thuyền; xăng các loại; điều hoà nhiệt độ có công suất từ 90.000 BTU trở xuống và bài lá. • Dịch vụ chịu thuế TTĐB bao gồm: kinh doanh vũ trường, kinh doanh massage và karaoke, kinh doanh casino; trò chơi điện tử có thưởng bao gồm trò chơi bằng máy jackpot, máy slot và các loại máy tương tự; kinh doanh đặt cược, golf và xổ số. Người nộp thuế sản xuất hàng hoá chịu thuế TTĐB từ các nguyên liệu thô chịu thuế TTĐB được quyền khấu trừ số tiền thuế TTĐB đã nộp đối với nguyên liệu thô nhập khẩu hoặc mua từ các nhà sản xuất trong nước. Thuế TTĐB phải nộp được tính bằng giá tính thuế nhân với thuế suất thuế TTĐB, dao động trong khoảng từ 10% đến 70% tùy theo loại hàng hoá hoặc dịch vụ chịu thuế. Ngoài ra, có những quy tắc chống tránh thuế khác trong đó quy định giá tối thiểu cho thuế TTĐB. Ví dụ khi một nhà sản xuất sản xuất hàng hóa chịu thuế TTĐB và bán hàng hoá đó thông qua một đại lý, giá tối thiểu để tính thuế TTĐB là 90% trên giá bán trung bình của đại lý đó. Thuế tài nguyên Thuế tài nguyên còn được gọi là thuế tài nguyên sản xuất. Tất cả các tổ chức, cá nhân tham gia thăm dò hoặc khai thác tài nguyên thiên nhiên, phù hợp với pháp luật của Việt Nam, không phân biệt ngành công nghiệp, phạm vi và hình thức hoạt động, có trách nhiệm đăng ký, kê khai, nộp thuế tài nguyên. Đối tượng chịu thuế tài nguyên là các tài nguyên thiên nhiên trong phạm vi đất liền, hải đảo, nội thuỷ, lãnh hải, vùng đặc quyền kinh tế (bao gồm cả vùng biển chung của Việt Nam và một nước láng giềng) và thềm lục địa thuộc chủ quyền và quyền tài phán của nước Cộng hoà Xã hội chủ nghĩa Việt Nam, bao gồm: tài nguyên khoáng sản kim loại; tài nguyên khoáng sản phi kim loại bao gồm cả đất, đá, cát, sỏi, than đá, đá quý, nước khoáng, nước nóng thiên nhiên; dầu; khí hoặc khí thiên nhiên; lâm sản tự nhiên; hải sản tự nhiên; nước tự nhiên gồm: nước mặt, nước ngầm và các tài nguyên thiên nhiên khác theo pháp luật về tài nguyên thiên nhiên. Giá trị tính thuế tài nguyên là giá bán của từng đơn vị tài nguyên tại nơi khai thác theo nguyên tắc giá thị trường. Thuế suất thuế tài nguyên dao động từ 0% đến 40%, trong khi dầu mỏ, khí thiên nhiên, khí than được đánh thuế theo biểu thuế suất lũy tiến tùy thuộc vào sản lượng sản xuất trung bình hàng ngày. 46 Cẩm nang kinh doanh tại Việt Nam 2017 Miễn hoặc giảm thuế tài nguyên được áp dụng cho các hoạt động đánh bắt xa bờ bằng tàu công suất lớn; nguồn nước thiên nhiên dùng cho sản xuất thuỷ điện không được đưa vào lưới điện quốc gia; và đất hoặc đất hỗn hợp để san lấp mặt bằng hoặc xây dựng công trình. Thuế nhà đất Thuế nhà đất ở Việt Nam được đánh dưới hình thức của ba loại thuế: Phí sử dụng đất, tiền thuê đất và thuế sử dụng đất phi nông nghiệp. • Phí sử dụng đất áp dụng đối với tổ chức được Nhà nước giao đất để phát triển cơ sở hạ tầng nhằm mục đích bán hoặc cho thuê và những người thuộc đối tượng nộp phí sử dụng đất. Thời hạn sử dụng đất theo hình thức này là “sử dụng ổn định lâu dài”. • Tiền thuê đất là số tiền nhà đầu tư phải trả để thuê (hoặc cho thuê) đất tại Việt Nam. Số tiền sẽ thay đổi tùy thuộc vào một số yếu tố bao gồm địa điểm, cơ sở hạ tầng và loại hình kinh doanh mà doanh nghiệp đang hoạt động. Có thể thanh toán tiền thuê đất cho một khoảng thời gian dài cố định hoặc hàng năm. • Thuế sử dụng đất phi nông nghiệp áp dụng đối với đất ở tại khu vực nông thôn/thành thị và đất phi nông nghiệp được sử dụng vào mục đích kinh doanh. Việc tính toán nghĩa vụ thuế được căn cứ vào diện tích đất, giá đất và thuế suất. Ngoài ra, chủ sở hữu nhà ở và căn hộ phải nộp thuế đất theo pháp luật về thuế sử dụng đất phi nông nghiệp. Thuế được tính trên diện tích đất cụ thể được sử dụng dựa trên giá quy định cho mỗi mét vuông và mức thuế suất lũy tiến từ 0,03% đến 0,15%. Thuế bảo vệ môi trường Thuế bảo vệ môi trường là một loại thuế gián tiếp, được tính cho các sản phẩm và hàng hoá mà khi sử dụng có thể gây ra những tác động tiêu cực đến môi trường. Thuế đánh vào việc sản xuất hoặc nhập khẩu một số hàng hóa nhất định, dựa trên các mức thuế suất tuyệt đối. Các sản phẩm xuất khẩu được miễn thuế bảo vệ môi trường. Các biện pháp chống tránh thuế Trong khi Việt Nam chưa có bất kỳ quy tắc chống tránh thuế cụ thể nào, thì cơ quan thuế có quyền thực hiện thanh tra thuế với bất kỳ người nộp thuế nào. Thanh tra thuế có thể được tiến hành một cách thường xuyên nhưng không nhiều hơn một lần một năm. Thời hạn thanh tra thuế không quá ba mươi ngày kể từ ngày ra thông báo quyết định thanh tra thuế; tuy nhiên việc thanh tra có thể được gia hạn nhưng không quá ba mươi ngày. Người nộp thuế nộp thuế muộn hơn thời hạn cuối cùng sẽ phải nộp đầy đủ tiền thuế cộng với tiền phạt chậm nộp bằng 0,03%/ ngày chậm nộp. Người nộp thuế kê khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, phải nộp toàn bộ số tiền thuế kê khai thiếu hoặc trả lại phần tiền thuế đã được hoàn, đồng thời phải nộp phạt bằng 20% tính trên số tiền thuế khai thiếu hoặc số tiền thuế được hoàn, cùng với tiền phạt chậm nộp thuế. Người nộp thuế có hành vi trốn thuế hoặc gian lận thuế sẽ phải nộp đầy dủ tiền thuế thiếu theo quy định cùng với tiền phạt từ 1 đến 3 lần số tiền thuế trốn. Thời hiệu xử lý ấn định thuế là 10 năm và thời hiệu xử phạt là là 5 năm. Cẩm nang kinh doanh tại Việt Nam 2017 47 Kenneth Atkinson Chủ tịch T +84 28 3910 9108 E ken.atkinson@vn.gt.com Hoàng Khôi Phó Tổng Giám Đốc T +84 24 3850 1618 E khoi.hoang@vn.gt.com Lê Minh Thắng Phó Tổng Giám Đốc T +84 28 3910 9219 E minhthang.le@vn.gt.com Nguyễn Hùng Du Phó Tổng Giám Đốc T +84 28 3910 9231 E hungdu.nguyen@vn.gt.com Nguyễn Chí Trung Tổng Giám Đốc T +84 24 3850 1616 E chitrung.nguyen@vn.gt.com Nguyễn Thị Vĩnh Hà Phó Tổng Giám Đốc T +84 24 3850 1600 E vinhha.nguyen@vn.gt.com Phạm Quốc Hưng Phó Tổng Giám Đốc T +84 24 3850 1621 E hung.pham@vn.gt.com Lê Thế Việt Phó Tổng Giám Đốc T +84 24 3850 1622 E viet.le@vn.gt.com Trụ sở chính tại Hà Nội Tầng 18 Tháp Quốc tế Hòa Bình 106 đường Hoàng Quốc Việt Quận Cầu Giấy, TP. Hà Nội Việt Nam T +84 24 3850 1686 F +84 24 3850 1688 Chi nhánh tại TP. Hồ Chí Minh Tầng 14 Pearl Plaza 561A Điện Biên Phủ Quận Bình Thạnh, TP. Hồ Chí Minh Việt Nam T +84 28 3910 9100 F +84 28 3910 9101 Công ty TNHH Grant Thornton Việt Nam 48 Cẩm nang kinh doanh tại Việt Nam 2017 Nguyễn Mạnh Tuấn Phó Tổng Giám Đốc T +84 28 3910 9184 E manhtuan.nguyen@vn.gt.com Alan Dy Phó Tổng Giám Đốc T +84 28 3910 9191 E alan.dy@vn.gt.com Nguyễn Hồng Hà Phó Tổng Giám Đốc T +84 24 3850 1601 E hongha.nguyen@vn.gt.com Ngụy Quốc Tuấn Phó Tổng Giám Đốc T +84 28 3910 9180 E tuan.nguy@vn.gt.com Nguyễn Đình Du Phó Tổng Giám Đốc T +84 24 3850 1620 E du.nguyen@vn.gt.com Nguyễn Tuấn Nam Phó Tổng Giám Đốc T +84 24 3850 1617 E tuannam.nguyen@vn.gt.com Cẩm nang kinh doanh tại Việt Nam 2017 49 © 2017 Grant Thornton (Vietnam) Limited. All rights reserved. ‘Grant Thornton’ refers to the brand under which the Grant Thornton member firms provide assurance, tax and advisory services to their clients and/or refers to one or more member firms, as the context requires. Grant Thornton International Ltd (GTIL) and the member firms are not a worldwide partnership. GTIL and each member firm is a separate legal entity. Services are delivered by the member firms. GTIL does not provide services to clients. GTIL and its member firms are not agents of, and do not obligate, one another and are not liable for one another’s acts or omissions. grantthornton.com.vn

File đính kèm:

cam_nang_kinh_doanh_tai_viet_nam.pdf

cam_nang_kinh_doanh_tai_viet_nam.pdf